本文来自微信公众号“华尔街情报圈”。

——如果有什么事值得担心,那就是通货膨胀,危险就在于此。

周五全球市场走出了“大事将至”的模式:

美国股市持续在历史高位附近窄幅徘徊,似乎是在等什么大消息;

国际金价急跌之后翻盘;

美元指数在下跌途中也出现急刹车。

中国投资者重返市场后,发现很难踏准市场节奏,游戏玩儿法全都变了。本周几个交易日市场的走势几乎没有一天是因为新闻事件而引发的,每当市场“大涨或大跌后”人们几乎找不到合理的理由。基本面静悄悄,但市场走势又不简单,很多人一脸困惑,到底是哪出问题了?

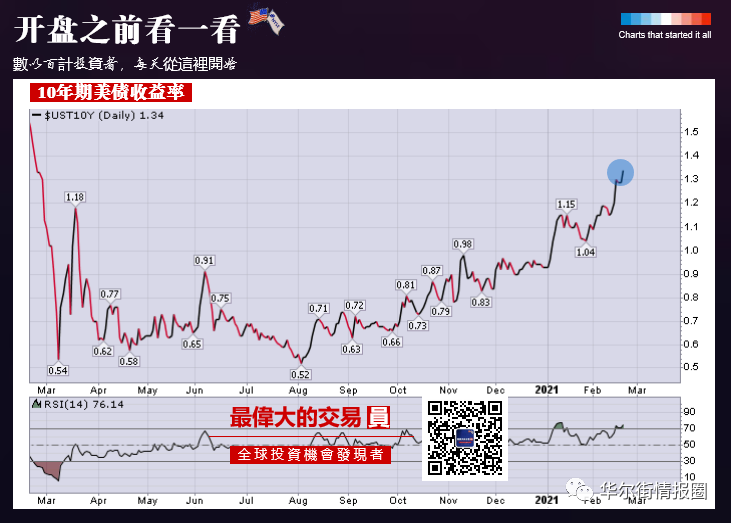

实际上,现在市场关注点不是美联储,也不是白宫。交易员每一分每一秒都在紧盯美国国债收益率走势,就像2015年底开始每天屏住呼吸等待人民币中间价一样。

全球重要的指标——美国10年期国债收益率(这一重要定价利率)已经突破1.3%关口,达到去年疫情爆发以来最高水平。现在很多交易员都有一种同样的预感,美债的疯狂走势才刚刚启幕。

接下来会发生什么?

大家可能对美债收益率具体的数据不太敏感,只需要记住“1.50%”是一个重要数字,一旦10年期美债收益率突破1.50%,很可能导致游戏规则彻底改变(全球市场大变盘)。

从股市到黄金到公司债都难以幸免,本周金价下跌的主要原因就是美债收益率大涨。中国投资者不要认为跟自己没关系,美债收益率涨幅过大会引发资金流出新兴市场股市,也会利空人民币。

当然,美债收益率上涨对于身处历史高位的美国股市来说,也带来了压力,本周美股走势就说明了问题。花旗最近认为,美国股市回调10%可能性很大。

花旗首席美国股票策略师Tobias Levkovich在报告中称,我们目前的谨慎态度反映了几个因素,包括高昂的信心读数,过高的估值水平和下滑的业绩修正势头。美国股市没有处在泡沫之中,并且与21世纪初没有可比性,因为当前经济正在摆脱,而非陷入衰退,而且美联储也没有在加息,这表明股市不太可能出现深跌。尽管股票可能回调10%-20%,但我们并不预计50%以上的深跌。标普500指数的年底目标位在3800点,波动范围在3600至4000点。

那么话说回来,10年期美债收益率会不会破“1.50%”?

很可能会。

今年迄今为止策略师的共识一直是做空美国国债;在这种共识下,大部分人又认为10年期国债收益率将在1.5%-2%的区间内交投。未来几个月将至关重要。

期权盈亏平衡分析显示交易员正预期10年期国债收益率要么升到去年2月触及过的1.6%,要么跌回1%。意味着存在1%和1.60%的可能性,同时也预示着收益率更高的风险上升。

华尔街空前紧张

交易员们之所以紧张,是因为在这股趋势背后,不是简单的“某”一条新闻引发的,而是三方面联合作用:

1)通货膨胀预期

强劲的经济反弹和大规模美国刺激措施的前景,令人们对通货膨胀预期发生了改变。

2)能源价格上涨

美国德州极寒天气正演变成全球油市的一场危机,美国已停产每日逾400万桶的产能,接近全美原油产量40%。过去这种天气干扰很大程度上只影响美国,但现在变成了全球性问题。布伦特原油期货本周一度升至每桶65美元,就在十个月前价格曾跌破16美元。

3)刺激预期

种种迹象来看,拜登政府即将推出1.9万亿美元经济刺激计划,这将是美国历史上第二大规模的经济刺激。

这三个绝非巧合又“看似巧合”的因素出现,令全球开始热炒“通货再膨胀交易”,押注和通胀有关的资产正在成为2021年最热门的交易——中央银行每天都在不断印钞,这些钱最终流入市场。

不过,这些还不是最令人担心的,最可怕的是如今市场对货币政策还没有共识。

过去在大家的印象中,对美联储什么时候加息,什么时候缩减QE,都会有很强的共识。市场走势一直是根据共识预期变化的,而现在这种共识消失了。

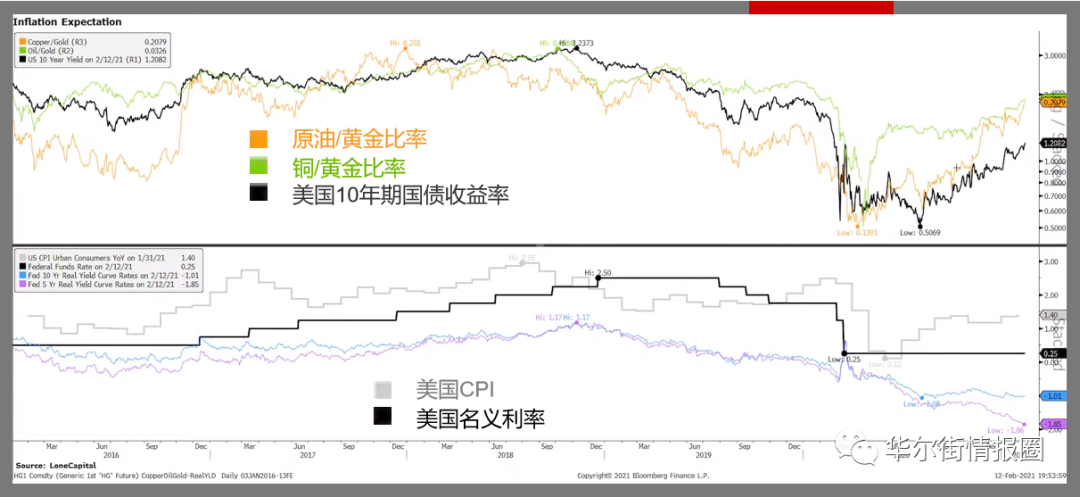

下面给大家看一张图:

这张图上下两部分在讲不同的故事,上部分说经济还不错,下部分说经济还不行,很明显两者出现了背离。

而下方这张图的四条曲线没有在一个方向,说明市场对货币政策还没有共识。

如果说上半部分是对的,那么下半部分四条曲线会往上走,说明美国货币政策会收紧。如果下半部分是对的,那么上半部分曲线或往下走,对应的是经济不景气,铜价要跌,油价要跌。

没有共识意味着市场会陷入无序巨震,这就可怕了。

(编辑:张金亮)