文/万永强(智通财经研究中心总监)

【大盘综述】

今天沪指有一定的修复,站上了20日均线,不过深成指和创业板继续低迷,还在创新低。创业板甚至跌破了60日均线,可见以高科技医药为代表的板块明显是偏弱的。

昨日印花税的影响已经过去,A股继续按照自己的节奏在走。看目前的样子,到月底也不太会有多大的起色,还是继续走震荡。

之所以做出这样的判断,是因为核心资产类个股的调整并没有结束,看总龙头贵州茅台就很清楚,破了20日均线,下面的支撑在60日均线位置,起码是要到2028元附近,大概是接近5个点的跌幅左右。只有茅台稳住,其它个股才有机会靠稳。所以,这段时间拿着核心资产品种的会比较难受。

本来按照预期,流出的资金应该是往顺周期的大宗有色化工这条线走,而近期也确实是按剧本演绎,不过,从昨日的分歧,到今天早上期货的大涨,这个一致预期过于强烈,导致没有中间过程的换手,因此,不少品种大幅高开之后就引发了套利盘的汹涌而出,最后的结局就是再度冲高回落,筹码结构变得恶劣,对后市的修复极为不利。

一般而言,这种获利盘出来之后只要对后市看好,还是会有资金去承接的。但今天的情况比较特殊,因为出了新的热点,那就是房地产股在崛起。

对于地产股,本栏在昨日的资金流向里面就有过分析,发现了有资金在流入,而且也说明了其走强的逻辑。但今天出现全面爆发是没有想到的,直接的刺激因素是地产圈出了一个重磅消息:2021年全国22个重要城市土地招拍挂活动,将实行集中发布、集中出让的供应方式,一年最多进行三次。

网上有天津、青岛、郑州等城市有相关的文件截图流出。这个政策相当于是地产行业的供给侧改革,资金实力强、全国多地布局的头部开发商将会获得更大的市场份额。因为集中时段招拍挂对资金要求很高,变相提高了竞拍门槛,有助于降低单个项目竞争热度,最终达到降低地价、改善企业盈利的效果。

地产股相当长时间被市场遗忘,属于明知道业绩还不错,但一直没有风来的情况。说到底,市场对其的成长性是有质疑的,确实地产的黄金时代已经过去,但着眼于当下,市场对于成长性已经不再是首要关注的对象,对于价值的挖掘反而成为了主流。

只要是存在低估的品种,就被会资金蜂拥介入。而且,目前这个时机比较好,顺周期个股又普遍在高位,资金不愿高位接盘,而地产股一般都是低位品种,正好可以承接从核心资产里面流出的资金,所以就造成了几乎所以地产股都集体飙涨的盛况,这也反映了市场资金处于比较饥渴的状态。

任何一个板块的崛起,都有这么一个过程,那就是开始集体上涨,到后面就开始分化,愈到后面,就不断淘汰落后的品种,最终出现一到两只持续走强的品种。

这波地产最领先的是嘉凯城,不过涨幅确实太大了,底部已经翻了快三倍。接下来有潜力的品种可以重点关注先锋品种华夏幸福和南国置业,这两个品种连板的概率相对更高一些。就不知道有没有低吸的机会。而中军就是深万科。

短期市场热点已成,那么市场还会挖掘相关产业链的机会,如水泥、建材、防水、工程机械已经后周期的家电等等,不过后面的逻辑相对会偏弱一些,需求端好的会更强一些。

昨日机构龙虎榜个股回顾:大金重工(002487)表现算稳定,上涨了3.54%,而章源钨业(002378)因为开盘就是一字,没有经过充分的换手,因此获利盘涌出,再加上热点被地产抢夺,导致最终出现下跌。一般顶一字是肯定不能介入的。

【资金流向】

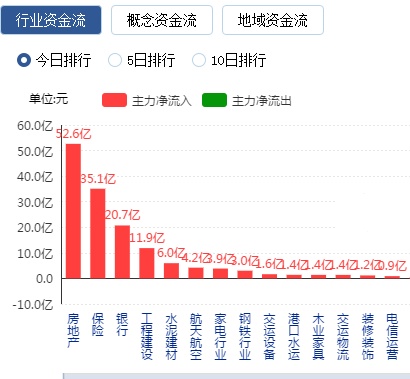

图表分析:受利好持续推动,昨日提示的地产板块今天继续再度大幅流入,一举奠定了主流地位,还有就是房地产相关的水泥建材类及家电。银行股也随之水涨船高。这些板块开始在承接核心品种松动后的去处。而大宗有色类在利好兑现之下出现走弱。

【机构龙虎榜】

万科A(000002.SZ):一家机构买入2.82亿元,买一是深股通专用席位买入12.89亿元,一家机构卖出2.24亿元,卖一是深股通专用席位卖出2.71亿,卖出的资金体量不大,当日净买入11亿元.该股长期在大箱体运行,接下来看前期高点39.28元能否放量突破。

基本面分析:公司是房地产行业龙头企业,业绩方面:1-12月,公司实现销售面积4667.4万平方米,同比增长13.5%;实现销售金额7041.5亿元,同比增长11.6%,增速在TOP40房企中排名26位。

储备方面:公司1-12月累计新增土储计容建面一二三线占比分别为3.56%、51.52%、44.92%,分城市群来看主要集中在长三角(16.28%)、粤港澳大湾区(14.27%)和山东半岛城市群(9.79%)。2021年开局良好,1月公司实现合同销售面积398.6万平方米,同比增长19.5%;合同销售金额714.7亿元,同比增长30.2%;销售均价约17930元/平方米。

财务方面维持稳健,融资新政对公司实际经营影响有限,截止2020Q3,公司净负债率29%,现金短债比2.0倍,剔除预收账款后的资产负债率约74%,仅最后一项略高于红线要求。公司融资成本稳居行业低位,信用评级位居行业第一梯队。

比较大的看点是TOD&城市更新项目,TOD方面,截止2020年6月末,公司已获取49个TOD项目,涉及建面达1803万方,累计投资2400亿元,通过深铁合作强化业务拓展;旧改方面,2017-2020H1旧改土储权益建面由289万方增至583万方,CAGR达32%,旧改土储占比由3.4%逐渐提升至6.2。

另外,公司业务正从传统地产商逐步向综合地产服务商转变,物管业务在社区&商企&城市三大赛道并驾齐驱,并着力打造科技服务赋能平台。包括空间服务(Space模块)、科技赋能服务(Tech模块)、万科泊寓等。总体看,各项业务有序推进将不断提升公司估值。

【机构调研】

科顺股份(300737)市场关注度较高,近期有多家机构密集调研。

基本面分析:公司是防水龙头企业,行业老牌劲旅,规模位居全国第二。公司进入防水行业二十多年,收入规模位居行业第二,尤其2018年登陆资本市场后,产能规模与经营业绩快速增长。受益于原材料价格的下跌,公司预计2020年归母净利润将达到7.99-9.08亿元,同比增长120%-150%。

行业需求继续增长,龙头市占率持续提升。房地产对防水材料的需求将继续增长;旧改提速,房屋修缮领域需求继续维持;基建投资增速回升带来防水需求增长。预计2021年防水行业需求增速4.5%,公司仍处快速成长期,业绩空间不断打开。

公司目前已建成8大生产基地,随着已建产能的释放以及新增产能建设,公司全国化布局将逐步完善,预计未来三年公司整体产能复合增长率达到40%以上,产能布局趋于合理,规模效应将更加明显显现,业绩增长潜能有望不断增强。 需求旺盛助力企业发展,三年百亿目标未来可期。

目前,快速发展的高速公路、铁路、轨道交通、机场等为防水材料市场提供了多个增长点,在地产和基建的双轮驱动下,产能布局合理、规模效益显著的防水材料龙头有望不断提升市占率。

公司制定了2020-2022年中长期发展规划,提出到2022年公司营业收入突破百亿的目标,对应三年复合增长率29.06%,目前,公司估值相较于行业其他头部企业偏低,随后续经营情况向好,公司估值提升空间较大。目前地产股行情火爆,预计相关产业链个股也会被带动,目前调整也很充分,值得关注。

回顾:这两天反复提示的弘亚数控(002833)今天涨停,一举突破了整理平台,预计后市将走成上升通道的走势,中线可持续关注。

申明:本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏颇情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身定状况,自主作出投资决策并自行承担投资风险。