本文转自微信公众号“全球半导体观察”。

TrendForce集邦咨询旗下半导体研究处调查,自2020年第三季至今,server DRAM产能比重已降至三成左右,其比重调降除为平衡产品线的供需失衡,亦为调整各产品线DRAM平均零售价(ASP)。

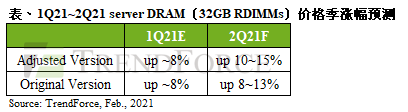

此外,今年第一季消费性终端产品的需求动能未见趋缓,故原厂仍延续去年产能规划,然第二季为传统server整机出货旺季,预期server DRAM需求将于第二季逐渐走强,进而使原厂在server DRAM的报价上更为积极,预估第二季合约价将从原先8~13%的涨幅调升为10~15%,不排除部分交易涨幅可达两成。

需求将延烧至第三季,server DRAM全年盼涨超过四成

观察市场需求,存储器价格在去年底落底后,买方库存压力与供过于求的市况已逐渐恢复平稳;随着价格逼近历史低点,买方采购意愿亦逐渐由被动转为积极,此外,疫情衍伸的新生活常态上云动能持续推动下,资料中心需求在今年第一季后会陆续增温,且此需求力道将延续至下半年,进而助推整体server市场的成长动能。

然而,从供给面来看,今年DRAM原厂在扩厂计划上相对保守,普遍无新产能计划,加之DRAM市场的寡占格局,促使原厂在产能规划均以获利为优先考量。

回顾2020年,在远距办公与教育的需求推动之下,原厂已重新调整产能配比,于第三季将产能调整为优先满足智能手机与笔电的强劲需求,收敛server DRAM比重。

整体而言,TrendForce集邦咨询认为第一季平均合约价将较2020年第四季上扬约8%,且预期第一季将出现3~4%的月均涨幅,不排除未来在季度议价的框架下,每月价格仍会有小幅上调的可能性。

展望未来,TrendForce集邦咨询表示server DRAM需求将会持续畅旺至第三季,尤其伴随着企业工作典范转移与地缘政治的不确定性,皆将持续驱动server出货动能,故预期2020年底至2021年底该段期间,server DRAM合约价今年累积涨幅可望达四成以上。

(编辑:彭伟锋)