本文转自华尔街见闻,作者:曾心怡。

本月以来,美国经济刺激措施前景向好,通胀预期抬头,美债收益率迅速攀升,基准的10年期美债收益率已升破1.3%,一度触及一年高点。

这对于全球股市而言,意味着什么?瑞银对此做出了测算。

股市估值遭到打压

一路走高的利率将影响到美股企业未来的盈利增长,从而对股票估值本身产生压力。也就是说,如果股价与估值不匹配,收益率上升时,美股估值“泡沫”很有可能一戳就破,引发美股下跌。

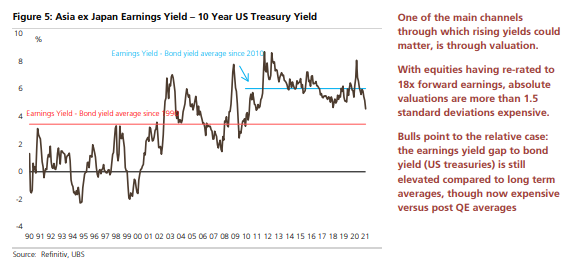

如今,瑞银进一步提出,短期内美债收益率的反弹对亚洲成长型股票的估值更具破坏性。

瑞银发现,亚洲股票与美债有着复杂的关系。随着美债收益率上升,收益率曲线陡峭与实际收益率之间的相关性随时间变化。通常,名义收益率的上升对股市有利,而实际收益率的上升则不利于股市。

根据上述投行的预测,到今年年底,年底美国10年期国债收益率将达到1.5%。

如若这一预测成真,则意味着亚洲成长股的“公允价值”将降低3%;如果美债收益率达到2%,则这类股票的“公允价值”将降低10%;收益率如果达到2.5%,那么成长股的“公允价值”将降低15%。

如此一来,成长股和价值股之间的差距便在不断拉大。换言之,这意味着成长股相对更贵。

利好周期股

在另一篇研报中,瑞银表示,利率飙升震荡市场,但与此同时,也会助推周期股“起飞”。

瑞银看到,10年期美债收益率升破1.3%,衡量预期通胀率的市场指标——10年期盈亏平衡通胀率自2014年以来首次突破2.25%。由此,实际收益率一周上升了20个基点。

随后,美股银行股上涨近6%,能源股涨3%,瑞银的一篮子成长股股票涨1.1%,汽车股和科技硬件股则下跌3.5%。

瑞银称,这样的表现与美股过去两年beta系数相对于实际利率的状况相一致:能源、银行、媒体、铜等板块相对于实际收益率和盈亏平衡通胀率的正敞口最高;在计入信贷息差和股票增长定价之后,贵金属、公共事业和房地产板块beta系数较低。

对于全球基准指数而言,如果这些趋势能够持续下去,纳指、恒生指数和标准500指数也将因此受益。

瑞银进一步称,该行分析表明,动量势头、价值(企业盈利和账面收益)和风险(beta系数和波动性)比基本面因素更为敏感。这也就意味着,自美国大选之后主导市场讨论的价值/周期性交易将继续受到支撑,现在的问题只是交易的表现形式。

瑞银表示,自那以来,全球股市大致经历了三个阶段:

1、美国两党达成经济刺激协议,疫苗传来利好消息,全球周期股、小盘股、能源股领跑;

2、刺激计划达成至财报季初期,银行、能源、汽车等周期股领涨;

3、财报季迎来尾声,市场转向对大宗商品和利率敏感的市场,如银行股、能源股、铜和新兴市场。

瑞银更倾向于看涨全球周期性新兴市场、DAX指数和恒生指数。

(编辑:彭伟锋)