本文源自 微信公众号“郑武看交运”。

报告导读

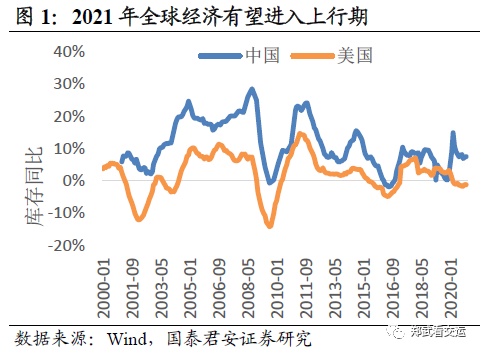

在经济上行期,大宗商品供应链公司的坏账和存货减值风险下降,估值有望回升。

投资要点

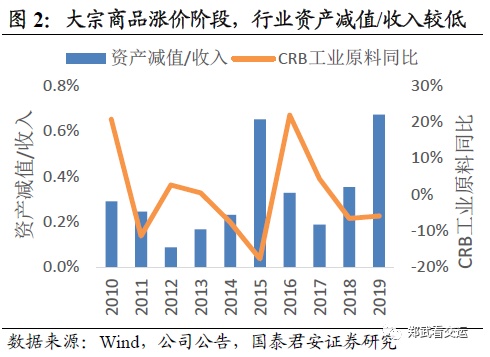

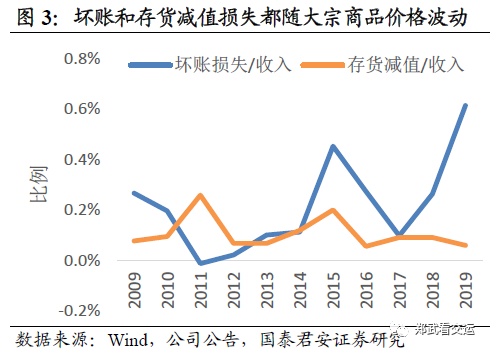

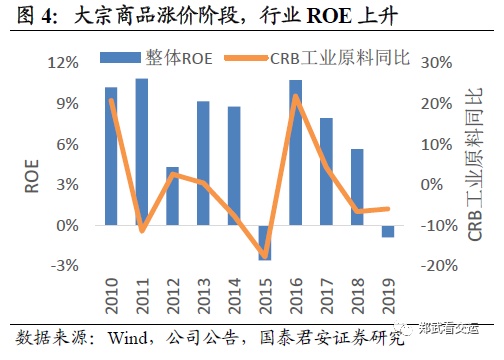

1.经济上行,风险下降,维持“中性”评级。在经济上行期,大宗商品价格上涨、企业盈利改善,所以供应链企业的存货减值风险下降、客户的信用风险下降,风险下降将导致贴现率下降,推动估值周期性回升。头部供应链公司在经济周期波动中不断完善风控体系,风险趋势性下降,估值有望趋势性上升。

2.全球经济复苏,供应链行业风险下降。市场认为大宗供应链企业大量应收款隐含较高的坏账风险,因此给予低估值。我们认为客户信用风险随经济周期波动:在经济周期上行阶段,制造、建筑等行业客户的盈利改善,应收款坏账风险下降,供应链企业的估值将周期性回升。

3.头部公司经历多轮考验,风控体系完善。大宗供应链头部企业往往有数十年的良好经营记录,经历了2008、2015、2018年的周期低谷,建立了较为完善的风控体系,有能力应对未来可能出现的大宗商品价格下跌和客户盈利恶化。所以头部供应链公司的风险呈趋势性下降,未来估值有望呈上升趋势。

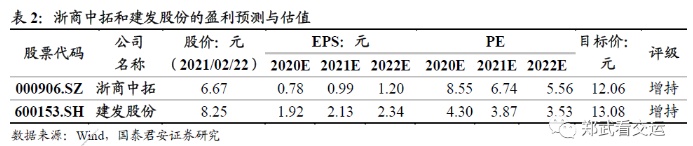

4.大宗商品涨价推高供应链企业盈利增速。大宗商品价格上涨将推高营业收入增速,而供应链企业的利润率相对稳定,所以利润增速也将提高。在头部大宗供应链企业中,浙商中拓90%左右的收入和利润来自于钢材、铁矿石、煤炭等大宗商品供应链业务,占比位居行业前列。浙商中拓优厚的激励有望推动业务量持续高增长,ROE高于主要竞争对手,2021年PE仅7倍左右,维持目标价12.06元,维持“增持”评级。建发股份的大宗商品供应链业务收入占比50%左右,经营稳健,2021年PE在4倍左右,低于主要竞争对手,维持目标价13.08元,维持“增持”评级。

5.风险分析。疫情反复影响全球经济复苏,国内固定资产投资增速放缓,大宗商品价格大幅下跌。

附录

(编辑:赵锦彬)