本文转自微信公众号“轩言全球宏观”,作者:谢亚轩。

截至2021年2月18日北京时间16:00,伦敦金属交易所LME铜价为8582美元每吨,盘中涨幅为2.3%,创自2012年算起8年以来的新高。如何看待基本金属等周期品价格未来的走势,为什么我们提出要和周期做朋友,9年大宗商品牛市的行情将如何演绎呢?

以下为正文内容:

问:为什么要和周期做朋友?

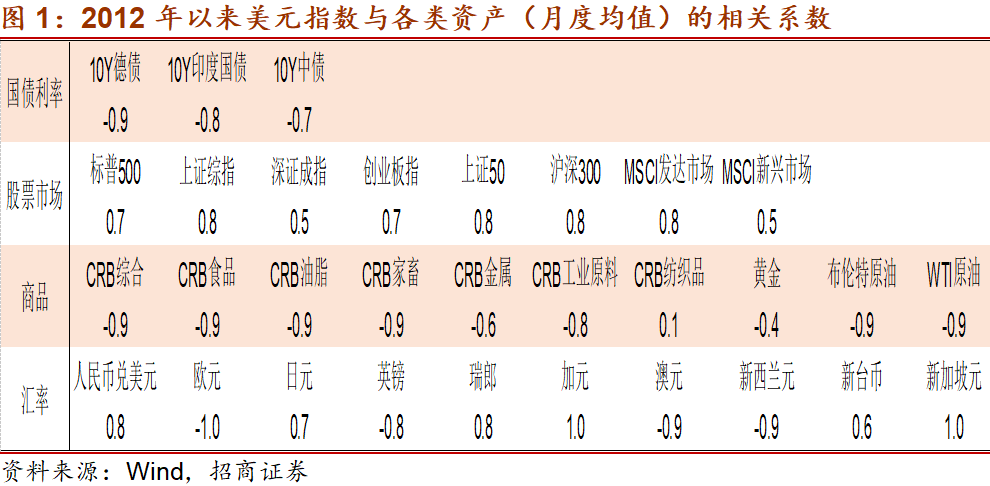

答:早在2020年6月16日,我们在报告《新冠、美元和大类资产走势》报告中提示,2012年以来,美元指数和CRB现货综合指数之间的相关系数高达-0.9,进而判断:“美元指数的走弱带动大宗商品价格回升”。

从彼时算起到2021年2月16日,8个月的时间中,美元指数回落6%,CRB现货指数已上升29.5%。综合我们的多项研究结论,我们坚定看美元进入持续9年的弱势,因而坚定看多大宗商品为代表的周期品价格上升,要和周期做朋友。

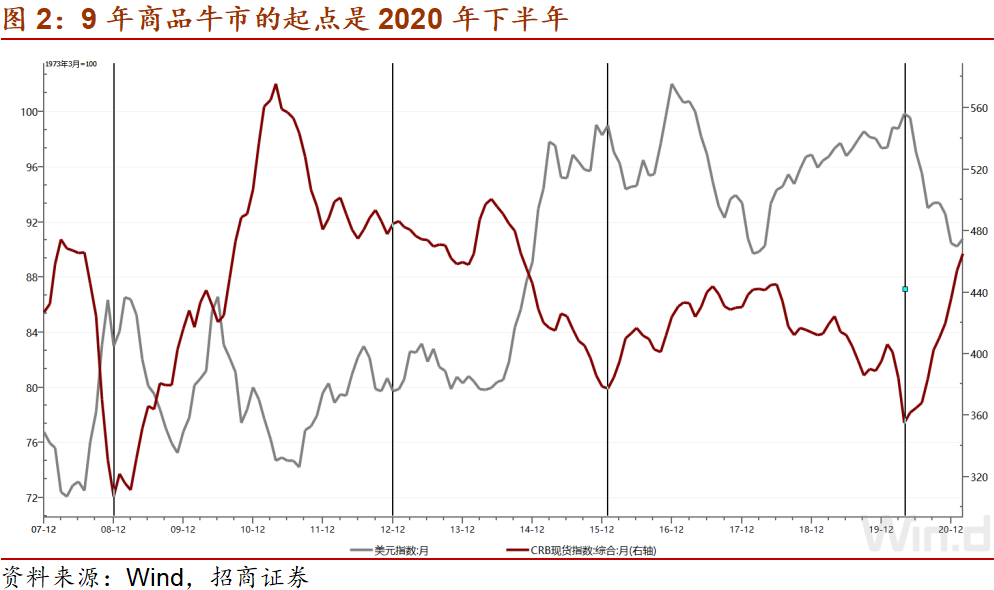

问:9年大宗商品牛市从何时开始算起?

答:我们在2020年12月9日《与周期做朋友》报告中已强调:2020年将是新一轮大宗商品9年上行周期的起点。

如果由此出发,一个重要的推论是,我们应参考2002年至2011年这9年大宗商品价格高点逐步抬升的经验,而不是2011至2020年这9年大宗商品价格高点逐级下降的经验来研判未来的商品价格走势。要尽可能摆脱过去9年困扰大家的商品熊市思维。

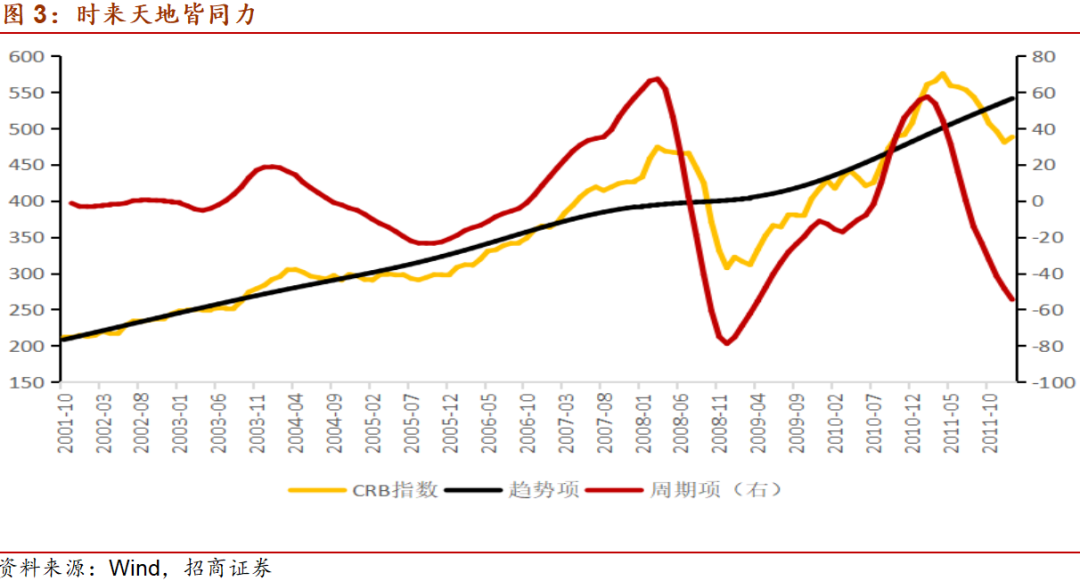

问:9年大宗商品牛市将如何演绎?

答:牛市也会有调整,大牛市也不例外,更何况大宗商品的价格本就波动剧烈。9年的时间非常漫长,乐观的看是“长长的坡,厚厚的雪”。但大宗商品价格不可能一路只涨不跌,而更可能是如2002至2011年那样,伴随库存周期的调整出现明显的起伏和涨跌。

那么,强调9年大宗商品牛市观点的意义何在呢?意义在于当未来商品市场大幅调整的时候,你的投资选择。考虑短期库存周期的启动,尽管商品价格已有所上升,但目前还只是这一轮上行周期的开始阶段。

(编辑:彭伟锋)