本文转自“华尔街见闻”。

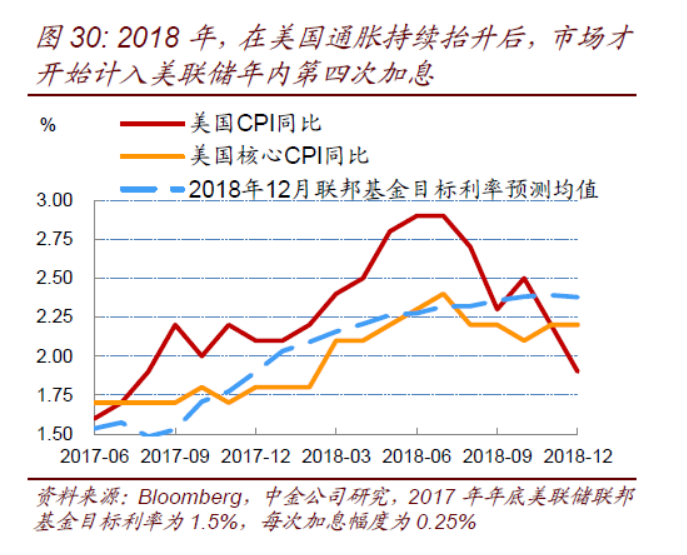

随着通胀预期持续升温,市场上关于美联储加息的预期也随之水涨船高。

在联邦基金利率期货市场上,押注美联储最快将在2022年年底加息的概率已经高达70%,这一概率上周还是50%。

至于2023年3月加息,几乎是交易员们眼中板上钉钉的事。

美银美林将美联储面临的进退维谷描述得十分生动:短期的甜蜜收益,却打开了长期潜在痛苦的大门。

在他们看来,伴随着美联储踩下“刹车”,这在经济复苏进程中很常见,而且紧随其后的通常都是一场经济衰退。

只不过,与以往相比,这一次美联储的喘息空间显得更多,因为通胀及其预期目前仍处于相对低位,而且他们愿意给予适度的过渡期。因而他们可能逐渐踩下刹车踏板,而不是急刹。

警惕2013年taper恐慌重演

中金公司固收团队提醒,当前美联储货币政策仍以宽松为基调,年内美联储不会加息是市场共识,但需要警惕的是之后的加息时点是否会提前启动,以及美联储是否会提前削减QE规模。该预期差可能会导致美债收益率出现超预期上行的风险。

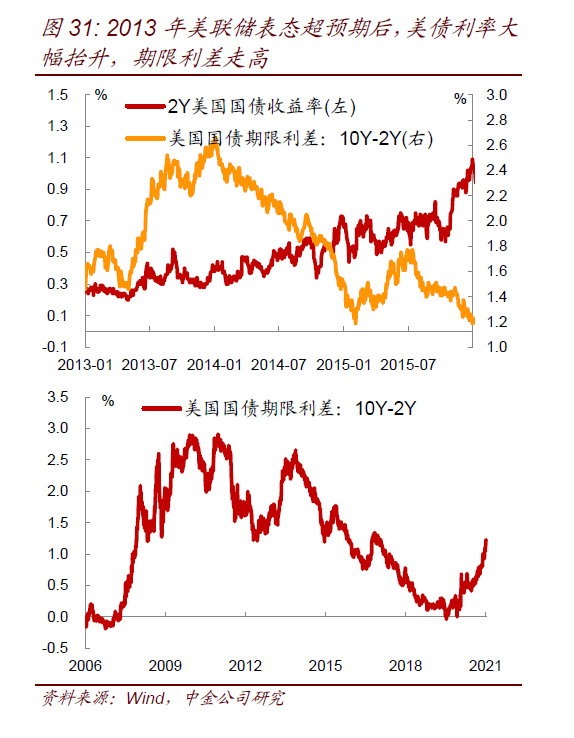

在美国历史上,2013年便出现过因美联储表态转向而引发的利率大幅上行。虽然当时美联储并没有真的退出QE,但美联储态度的变化还是引起了市场的恐慌。如果今年下半年美联储再次出现态度的调整,很有可能也会打市场一个措手不及,交易盘可能会开始大量建立美债空头。

如果我们参考2013年的历史,二季度美债利率可能因为通胀超预期而进一步上升,或许会升至1.5-1.8之间,然后三四季度如果看到美联储政策态度的转向,可能进一步上到1.8-2.0甚至比较有可能破2.0%。毕竟按照过去期限利差的极值看,2%的期限利差并不算高。

上述中金团队还表示,美联储和市场可能同时低估的一个点在于美国后续经济封锁放开叠加财政刺激发力,所带来的就业、通胀以及资产负债表的修复超预期。

即使美联储坚持了原有的不加息政策,但如果QE规模提前缩减,也会引来同样的预期差,市场可能出现新一轮类似“减码风暴”(taper tantrum)发生时的高波动。

(编辑:李均柃)