智通财经获悉,德银发表研报表示,中国龙工(03339)需求复苏,股价已反弹,该行维持其“持有”评级,因销量复苏及盈利改善已于股价反映,但将目标价上调至2.05港元。

德银称,中国龙工目前交易价格为2017年市净率1倍,净资产收益率为8-10%,并不属于吸引水平。于同业中联重工(01157)相比,该行更看好中国龙工,因其较低的物业风险,更健康的资产负债表和更高的盈利能力。

近期股价反弹已反映积极因素

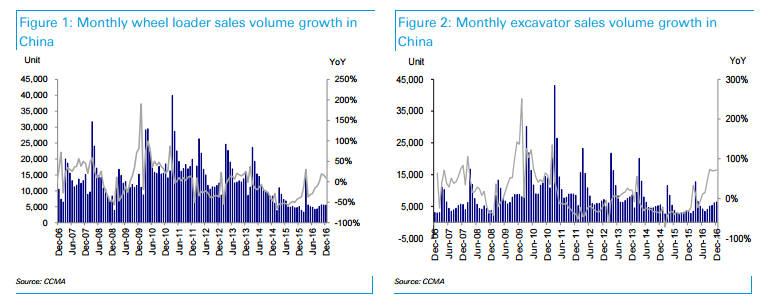

股价在过去三个月上升了47%(而恒生指数下跌了3%),主要是由于2016年第四季度轮式装载机和挖掘机的需求复苏。德银预计,2017年龙工轮式装载机的销量将增长16%,同时提高2016 - 2018年盈利预测,因为销售和利润将进一步扩大。

轮式装载机需求已触底

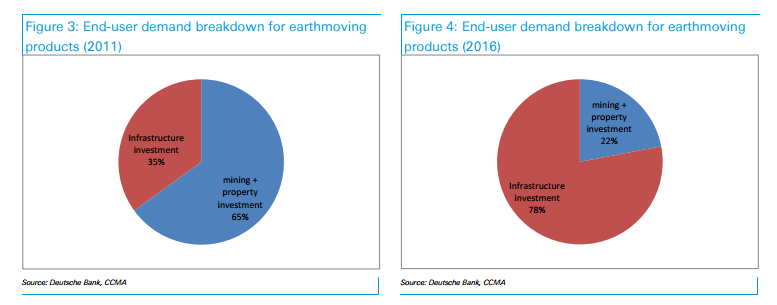

德银表示,轮式装载机需求已于2016年四季度开始复苏(同比增长15%),并预计,2017-2018年基础设施投资和替代需求将保持强劲增长势头,此外,二手机械车影响已锐减。

该行还提到,不确定的固定资产投资可能对机械需求造成负面影响有限,因为房地产敞口不到25%。

德银预计,中国轮式装载机的销量2017年将上升10%,2018年上升8%。鉴于其健康的资产负债表和现金流,该行认为龙工的增长将高于行业平均水平。

同时,该行预计,中国龙工的2018年国内市场份额可能由2016年的18.4%扩大到22.6%。

上调2016-2018年平均盈测123%

该行将中国龙工2016-2018年平均盈测上调123%,主要为了反映较高的销售增长以及更好的利润扩张,并预计,2016年净利润将上升195%至3.44亿元人民币,2017年将增长61%至5.51亿元人民币,2017 - 2018年的净资产收益率将由2016年的2%提高至8-10%,但仍低于其10年历史平均水平(14%)。

报告还提到,中国龙工的净资产收益率在未来三年可能达8-10%,该行给予其2.05港元目标价,对应于1.12倍BVPS,PBx在过去5年的周期(1 +std)处于峰值,而不是谷底(1-std)。主要下行风险为,基础设施,物业和矿业投资减缓。