本文来源于艾瑞咨询。

核心摘要:

行业背景:

国家、地方政策双轮驱动,强制性标准逐步完善,新能源汽车财政补贴继续延长,持续推动新能源汽车发展浪潮。

中国原油对外依存度超70%,远超50%的国际警戒线,替代能源的重要性与日俱增。新能源汽车“三电”技术基本成熟,续航里程和电池组能量逐步提升。

行业现状:

新能源汽车保有量持续上升,市场处于较快发展阶段。按照国家规划的发展愿景,2025年新能源汽车销量有望突破500万。

用户态度:

认同新能源理念为新能源车主的首要购车原因,上下班代步为主要用途。

电池质量和稳定性为车主购车时关注的主要因素。近9成用户在购车时关注车辆智能化,用户认为智能硬件与自动驾驶为智能汽车的主要优势。电池与充电问题为制约潜在用户购买新能源汽车的主要障碍。

发展趋势:

预计到2035年,汽车产业或将基本实现电动化转型。

动力电池成本有望储持续下探,高镍、低钴为发展方向。

5G的关键能力较4G有大幅提升,在车辆当中的应用有望推进自动驾驶与车路协同快速发展。

SDV不断提升软件在车辆当中的价值,持续为消费者提升驾驶体验。

政策环境

国家、地方政策双轮驱动,持续推动新能源汽车发展浪潮

目前来看,新能源汽车产业已上升至国家发展战略的高度,成为了不可逆的发展方向。2020年,国家出台多项政策鼓励新能源汽车发展,降低了新能源企业的进入门槛,提高了产品要求,完善了强制性标准,延长了新能源汽车财政补贴。10月份,国务院常委会会议通过了《新能源汽车产业发展规划(2021-2035年)》,为未来15年的发展打下了坚实的基础。同时,地方层面也纷纷出台政策鼓励新能源汽车消费。国家与地方的政策体系逐渐成型,给予了新能源汽车行业发展极大的支持,预计未来5年内政策扶持将仍然发挥不可或缺的作用。

能源环境

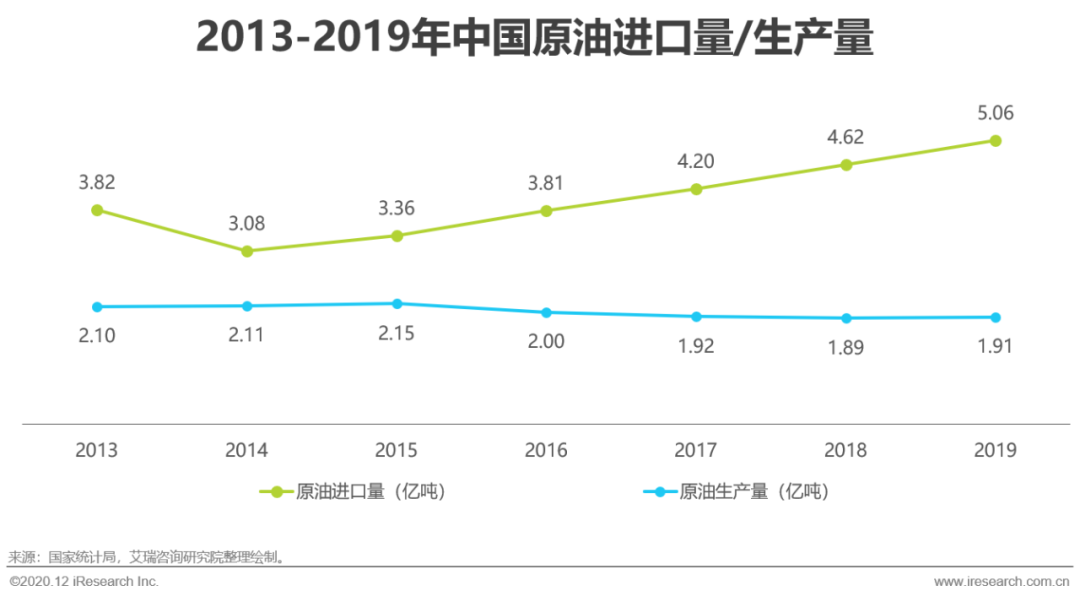

中国原油对外依存度超70%,替代能源的重要性与日俱增

近年来,中国对原油需求的增长早已打破了能源自给自足的供求格局,虽然2019年我国原油产量呈现正增长态势,但原油进口量也突破了5亿吨。根据石油经济技术研究院发布的数据,2019年我国原油对外依存度突破70%,远超50%的国际警戒线。因此,发展电能、氢能等替代能源也提升到了国家战略高度,增强我国在世界能源市场中的竞争力,减轻潜在的国际局势动荡所带来的负面影响。多个国家已通过禁售燃油车法案,减轻对石油的依赖;我国海南省也制定了在2030年禁止销售燃油车的发展目标。

投融资环境

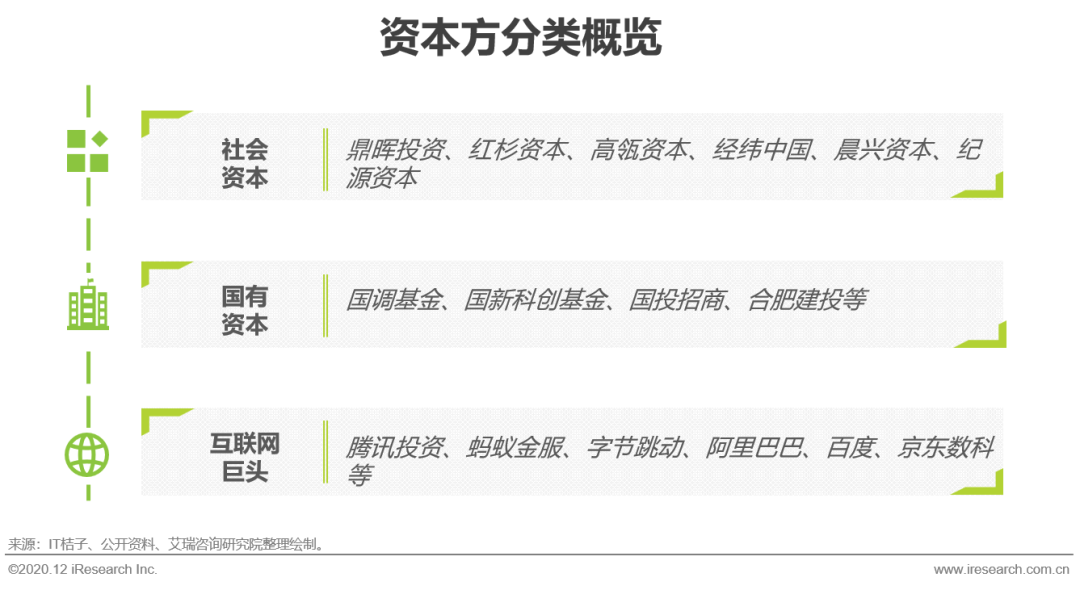

投资决策渐趋理性,多方资本纷纷布局

自2013年新能源概念被给予更多关注后,相关投资事件与投资金额成倍增加,在2017年达到顶峰。相比2018年,2019年投资数量减少但金额增多,反映了投资方更加倾向少量成长性高的优质企业;缺少资金支持的企业逐渐淘汰,行业洗牌进入白热化阶段。新能源汽车基本面呈上扬态势,社会资本、国有资本和互联网巨头纷纷布局,展现了多方资本对新能源汽车的看好。

技术环境

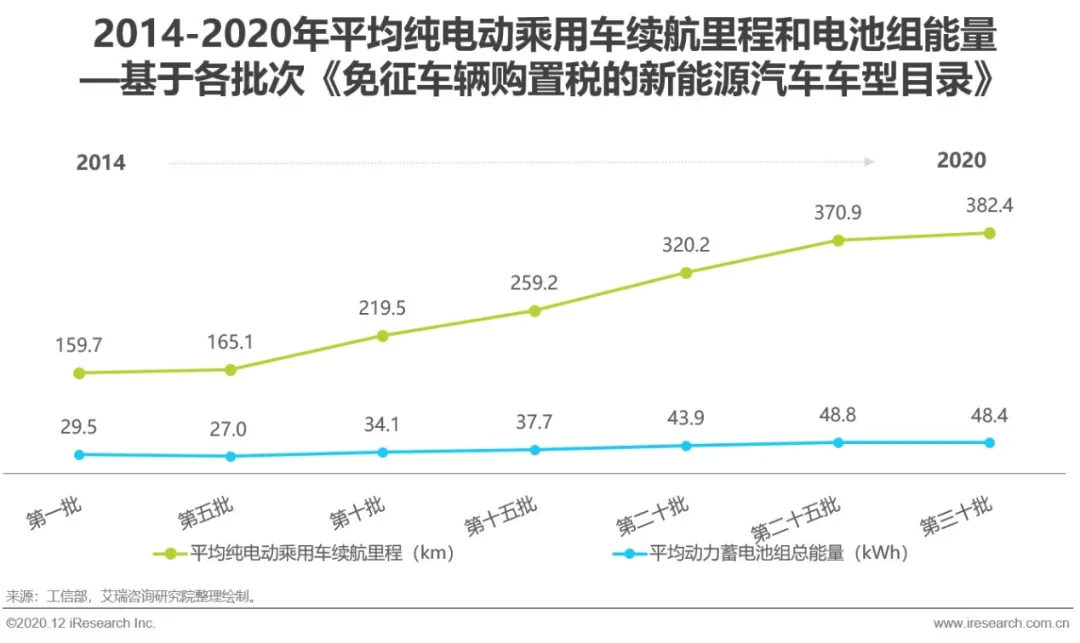

“三电”技术基本成熟,续航里程和电池组能量逐步提升

“三电”系统指电动汽车的电池、电机和电控,其代替了传统燃油汽车的内燃机、变速箱等装置,是电动汽车重要的零部件,其技术发展也决定了电动汽车的性能指标。我国在“三电”技术方面均有技术储备,电池技术现已进入世界第一梯队,在工信部公布的《免征车辆购置税的新能源汽车车型目录》中,续航里程和电池组能量不断提升,技术的进步将促进新能源汽车行业向好发展。

新能源汽车保有量

新能源汽车保有量持续上升,市场处于较快发展阶段

中国新能源汽车行业在过去几年内经历了飞速的发展,正在从萌芽期向成长期迈进,其保有量在5年间增长了9倍有余。由于我国坚持的纯电驱动战略取向,纯电动汽车在保有量当中占有较大比重,2019年纯电动汽车保有量达到310万,占比81.4%。当前,由于科技和产业变革,新能源汽车已经成为汽车产业转型升级的中坚力量,新能源汽车行业也迎来了前所未有的发展机遇。

新能源汽车销量

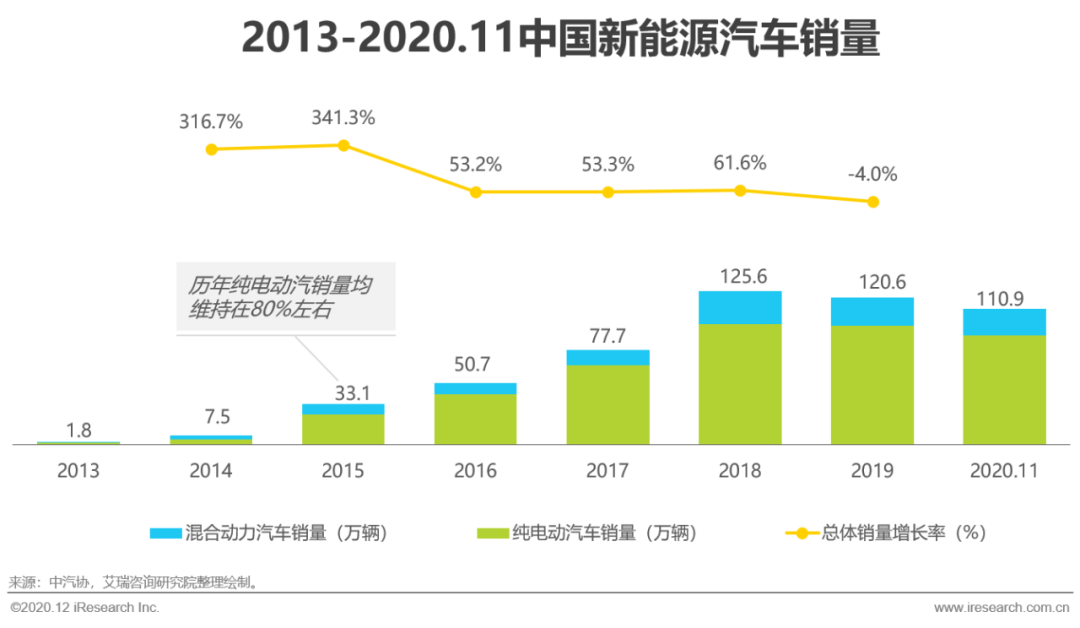

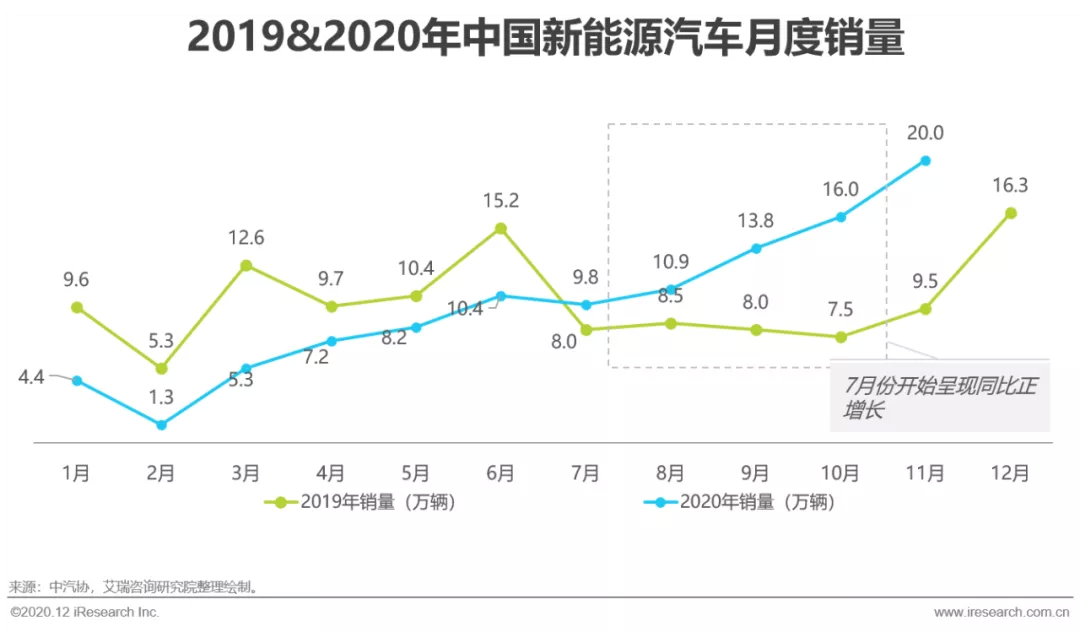

2019年新能源汽车销量首次下滑,长期发展依然向好

新能源汽车行业较易受到政策影响而产生较大波动,受补贴退坡影响,2019年新能源汽车销量同比下降4%。2019年下半年国五切换国六也打破了原有的燃油车价格体系,提前透支汽车消费,导致下半年销量下滑明显。但整体而言其韧性依然强大,12月销量大幅回暖,整体销量仍然超过120万辆。2020年受疫情影响,上半年新车销量经历断崖式下降,但从3月开始快速回暖,7月份便迎来了首次同比正增长。在此之后,9月份销量13.8万,刷新了9月新能源汽车销量的历史记录;11月销量也突破了20万大关,得益于政府对新能源汽车消费的支持和企业的有力举措。艾瑞预计,2020年新能源汽车销量将在130万左右。

新能源汽车补贴情况

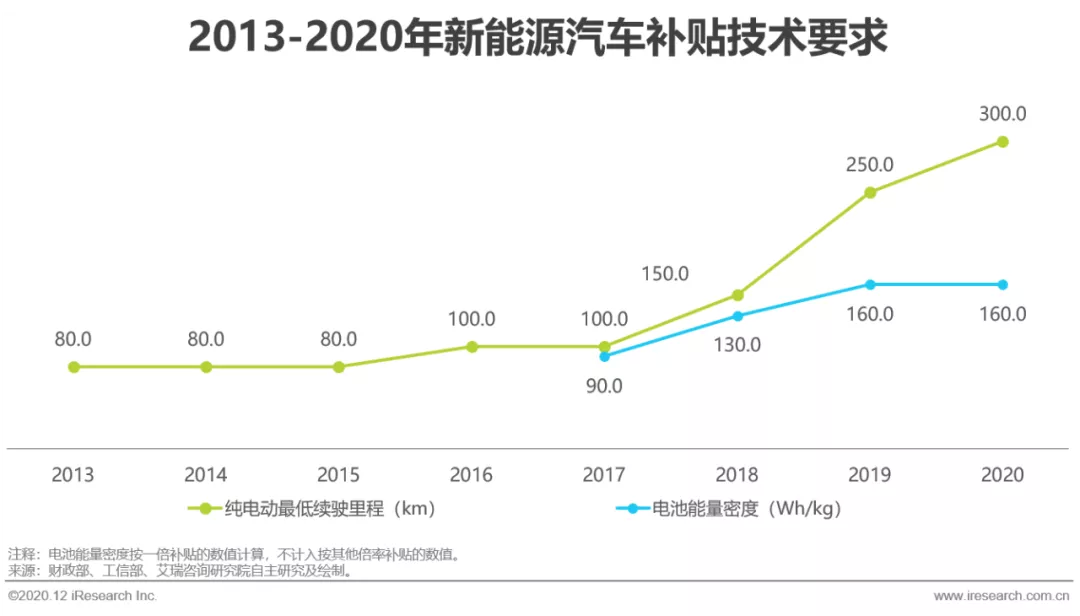

新能源汽车行业进入后补贴时代,机遇与挑战并存

一方面,新能源汽车补贴不断下滑,车企生存愈加困难;另一方面,补贴所需的技术条件不断提升,2020年纯电动最低续驶门槛达到300km,给车企提出了新的要求。补贴的变化引导车企以加强技术研发、扩大规模等手段降低整车成本,从而带动售价和整体产业链成本的下降。明确了我国扶优扶强的政策方向,同时对实力一般、产品不符合用户需求的车企起到了一定程度的警示作用。因此,通过技术进步和建立用户基盘所带来的规模效应将成为车企突围的关键因素。

新能源汽车市场规模

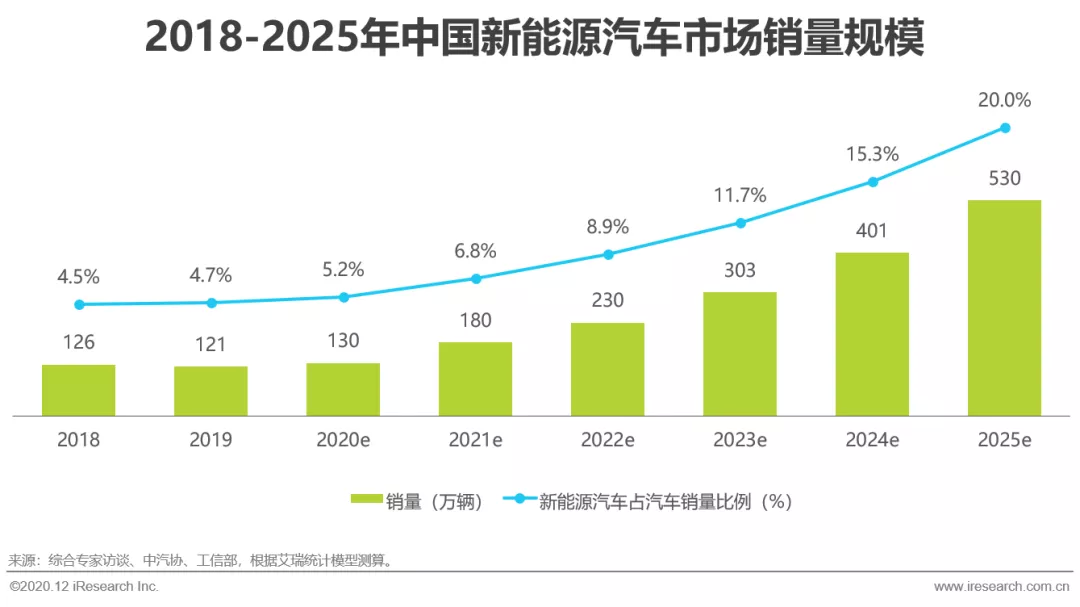

按照国家规划的发展愿景,2025年我国新能源汽车销量有望突破500万

整体而言,我国新能源汽车行业仍处于发展初期,发展潜力巨大。2020年11月2日,国务院办公厅印发了《新能源汽车产业发展规划》,提出了到2025年新能源汽车新车销售量达到汽车新车销售总量的20%左右的发展愿景。在此愿景下,新政策有望持续出台以推动新能源汽车行业快速发展。同时未来几年也将迎来新的换购周期,大量国3、国4排放标准的车辆也将面临更新换代,部分限购城市新能源汽车或将存在较大发展空间。若未来行业的发展可以与充电基础设施建设、资本投入、国家与地方政策相结合,到2025年我国新能源汽车销量有望达到530万辆,届时新能源汽车保有量将在2000万左右。

新能源汽车产业链

核心零部件的研发与车企逐渐分离,车企获得更大发展空间

新能源汽车行业为汽车行业的重要分支,也改变了延续百年的传统汽车产业链结构。动力电池是产业链中游最重要的零部件,同时钴矿、镍矿等矿产资源为动力电池的重要组成部分,所以此类矿产资源与传统汽车上游产业链有所差别。在传统汽车产业链中,处于下游的整车厂需掌握发动机、底盘和变速箱等核心技术;而在新能源汽车产业链中,核心零部件的研发与车企逐渐分离,下游的整车厂可以外采电池、电控和电机,同时部分智能化硬件与辅助驾驶芯片也可以与其他企业合作开发,降低了整车厂进入的门槛,给予了企业更大的发展空间。同时,充电桩、换电站等服务于新能源汽车后市场的产业也将在产业链中占据愈加重要的地位。

新能源汽车产业图谱

上游-稀土、矿产

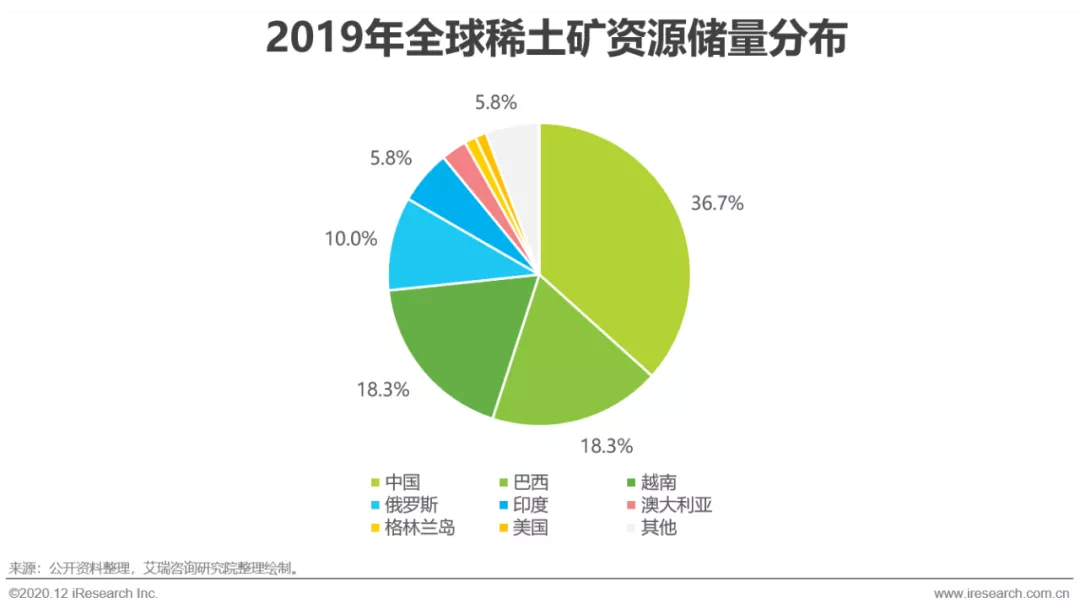

我国稀土储量丰富,在新能源汽车领域存在广泛应用

稀土永磁材料是指稀土元素RE(铈Sm、钕Nd、钐Sm)和过渡金属元素TM(铁Fe,钴Co)形成的合金经一定的工艺制成的永磁材料,是对电机性能、效率提升较为明显的重要基础材料。2019年中国稀土矿资源储备量4400万吨,占全球资源比重的36.7%。电池级碳酸锂、钴、镍、铂、镝等为制作电池正负极和稀土永磁电机的关键性矿产资源。稀土永磁驱动电机具有较宽的弱磁调速范围、高功率密度比、高效率、高可靠性等优势,能够有效地降低新能源汽车的重量和提高其效率,需求难以被替代,钕铁硼永磁体是目前新能源汽车驱动电机中应用最广泛的材料。

中游-动力电池

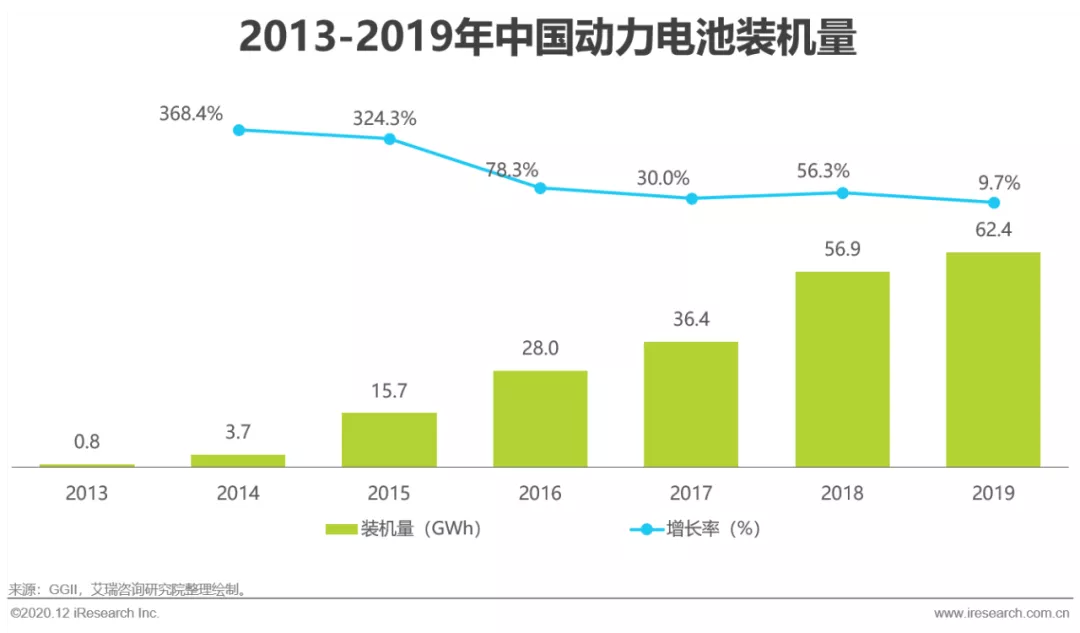

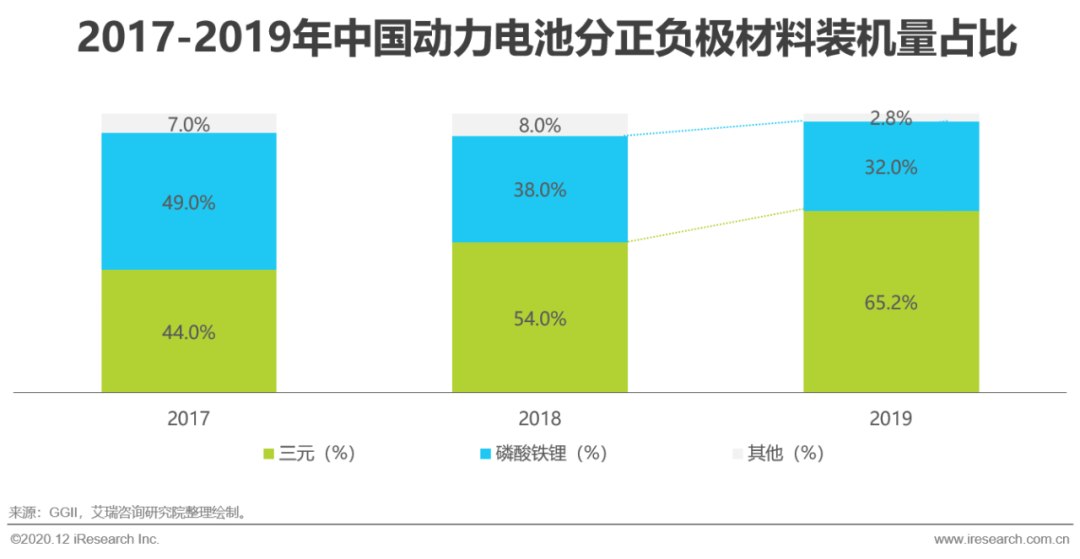

装机量受新能源汽车市场影响较大,三元电池比例不断提升

动力电池是纯电动汽车必要的组成部分,按照正级材料可分为三元电池和磷酸铁锂电池,其装机量从2013年到2018年增长了72倍。然而2019年新能源汽车销量出现下滑之际,动力电池装机量增长率降至10%以下,其正增长部分来源于补贴退坡之前的抢装,因此动力电池与新能源汽车市场的景气程度息息相关。同时,三元电池由于其更高的能量密度、容量及低温性能备受车企青睐,2019年三元电池装机量占比达到65.2%,较2017年上升21.2%。

下游-车企

造车思路差异明显,商业思维决定差异化发展路径

传统车企研发制造销售的产业链条极为完整,传承了整个工业文明阶段具有标志性的商业理念,有着庞大的产品体系、高度垂直度的细分持续优化着上百年的分工系统,其在技术研发和规模制造上的优势极为明显。但同时由于其发展惯性,拥抱行业变革的速度较慢。与此同时,新势力车企作为近几年的新兴力量,打破了传统的造车思路,以用户需求和体验为核心反向定义汽车产品,使汽车的功能从交通工具向智能出行空间转变,给与用户良好的驾驶体验。

后期服务-充、换电设施

有序充电帮助电网削峰填谷,换电模式解决长期痛点

目前,新能源汽车能源补给可以通过充电和换电两种模式,充电又可以分为交流充电和直流充电。有序充电模式可以在满足充电需求的情况下做到削峰填谷,减少对电容的需求,减轻电网压力。同时,换电模式也在逐渐发力,在近期的国新办新闻发布会当中,工信部表示鼓励企业研发新型充电和换电技术,探索车电分离的模式应用,换电模式有望迎来快速发展阶段。

自动驾驶发展应用情况

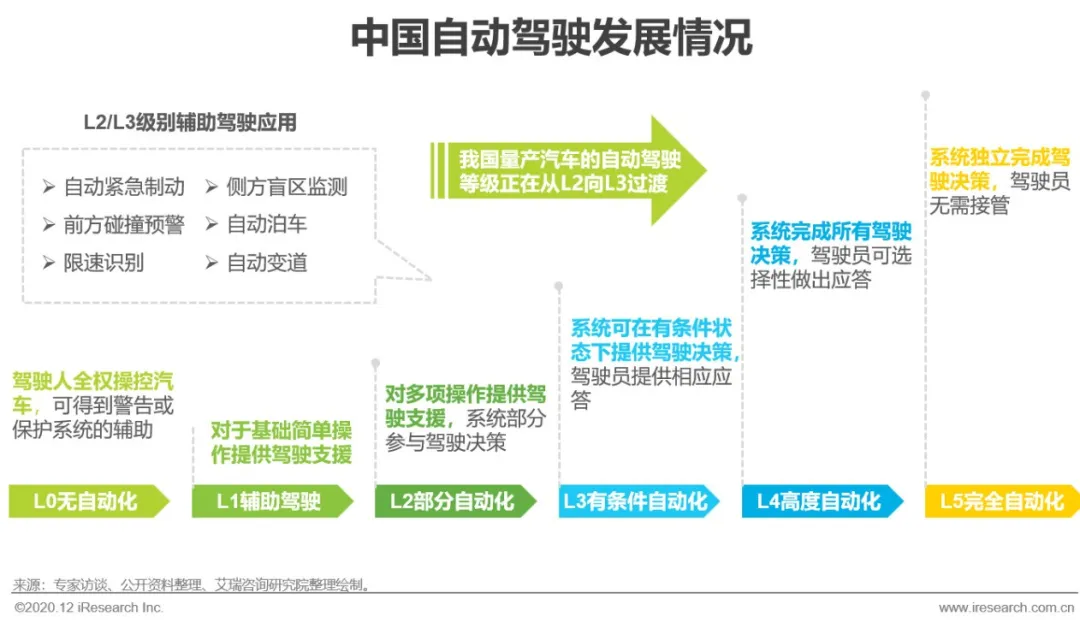

自动驾驶引领行业变革,量产车自动驾驶等级正在向L3迈进

自动驾驶是指让汽车拥有环境感知、路径规划并自主实现车辆控制的技术。美国汽车工程师协会(SEA)根据系统对于车辆把控的程度,将自动驾驶的概念分为L0~L5,其中L1-L3主要起到辅助驾驶功能。当达到L4级别时,车辆控制权可完全交给系统。目前我国正在研发及测试L4级别自动驾驶技术,自动驾驶车辆的量产应用正在从L2向L3级别过渡,其发展与5G,交通基础设施、传感器等息息相关。目前,已有多家企业如滴滴、百度等开始了自动驾驶汽车的测试。

车联网发展应用情况

端、管、云服务体系逐渐推动人、车、路、云高度协同

车联网系统是指通过中控大屏、传感器、高精地图等车载系统实现对车辆所有工作情况和静、动态信息的采集、存储和发送。车联网系统一般具有实时实景功能,利用移动网络实现人、车、路、云的相互协同。其中,车云协同是车辆本身与云平台之间的互相协同,企业掌控力较高或在未来率先实现。此外,由于新基建的提出,新型道路基础设施的建设速度加快,车路协同有望在中期内实现。而车车通信和车人通信的标准需要较长时间建立,或可作为车联网发展的中长期目标。

人机交互发展应用情况

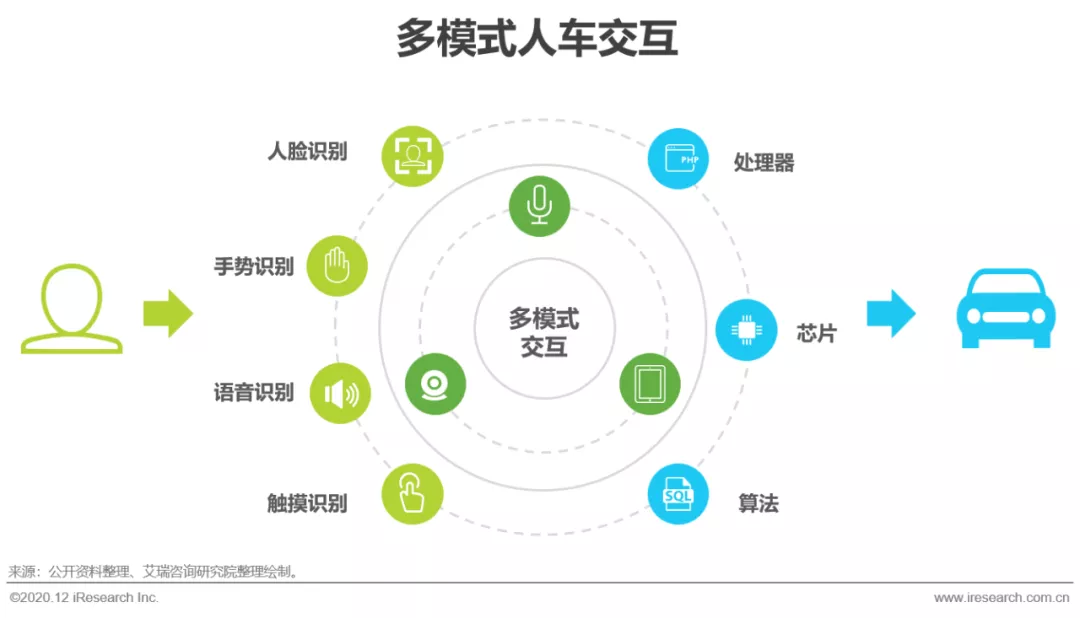

多模式人车交互方式赋予汽车个性化、情感化交互能力

人机交互简称HMI(Human–Machine Interaction),人机交互的设计包含用户对系统的理解,为了提升汽车的可用性和用户友好性。目前,人车交互的方式不仅只停留在物理按键,多种传感器如麦克风、触摸屏、摄像头等融合人工智能识别、语音识别、大数据和机器学习,实现了多场景的呈现和个性化、情感化的交互的能力。同时实现了对车载娱乐系统、导航、空调、车窗等功能的控制,打造更加安全及有趣的驾驶方式。通过OTA升级,搭载5G模块后可实现更多的人机交互功能,将车辆从代步工具逐渐转化为移动终端,逐渐让生活、工作、出行、娱乐融为一体。

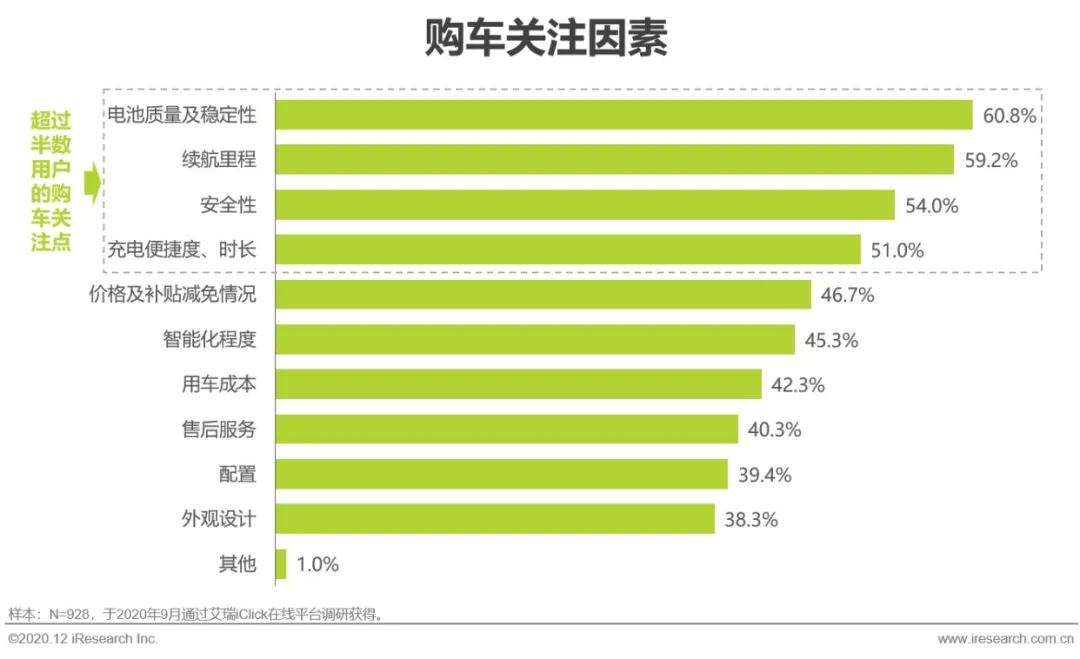

用户购车关注因素

电池质量和稳定性为用户购车时关注的主要因素

电池质量及稳定性(60.8%),续航里程(59.2%)、安全性(54.0%)和充电便捷度、时长(51.0%)为超过半数用户在购车时的重点关注因素。电池质量和安全性与司乘安全息息相关,而续航里程与充电便捷度则在一定程度上决定了新能源汽车的用车体验,体现了用户对于新能源汽车的整车安全及用车便捷性的关注。

传统品牌与新势力品牌特征

传统品牌口碑更好,新势力品牌智能化特征明显

在用户对于传统品牌和新势力品牌的特征感知方面,传统品牌由于进入汽车领域较早,在安全性、实用性、做工等方面的特征更加明显。而新势力品牌的智能化、科技感、外观、技术和性能方面的特征更加明显。两种车企的差异化路线也导致用户对于不同品牌的特征感知有着较大的差异。

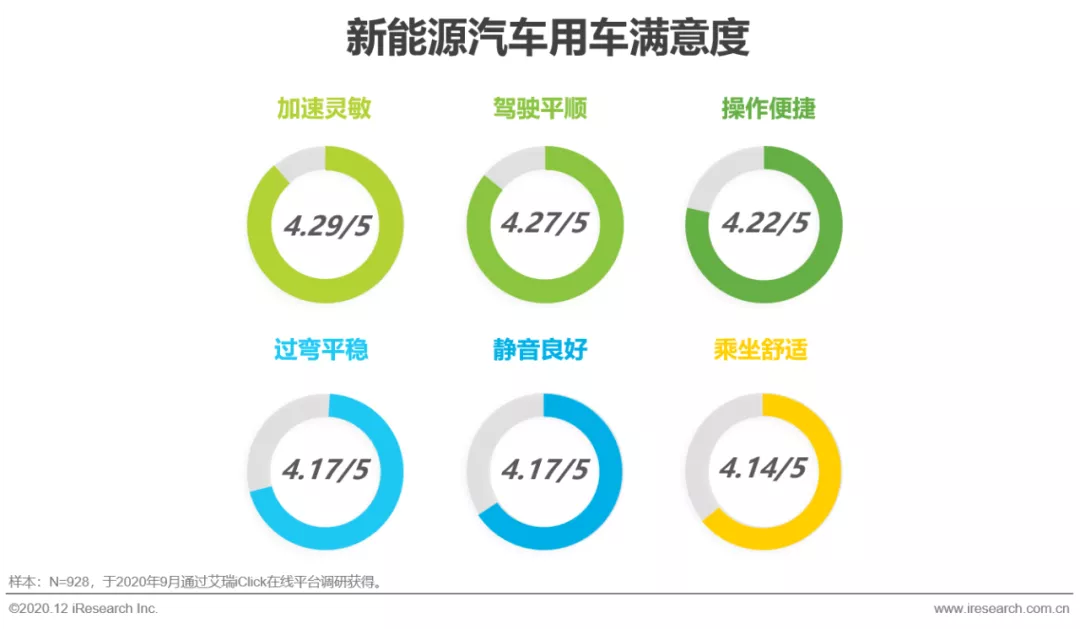

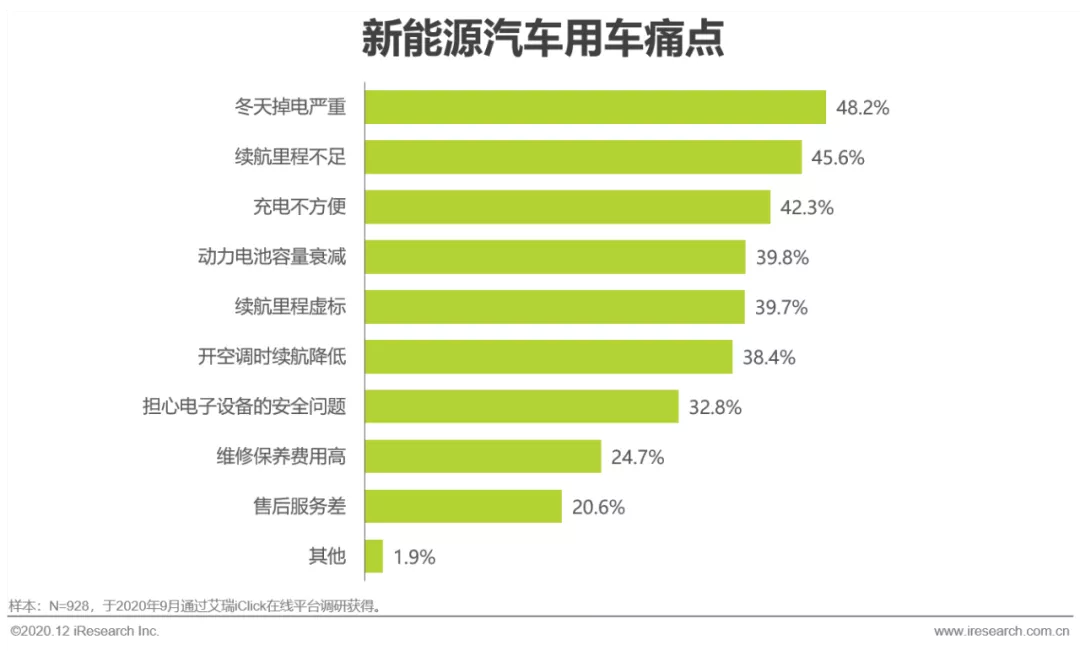

用车满意度及痛点

用户整体用车满意度较高,冬天掉电严重成为主要痛点

大部分用户对于新能源汽车的用车满意度较高。由于电动汽车直接由电机驱动,在启动时可直接获得最大扭矩,因此加速灵敏成为了用户在驾驶时最满意的指标。痛点方面,冬天掉电严重、续航里程不足以及充电不方便成为用户的三大痛点,而其痛点的核心主要在于电池和充电桩两部分,因此完善电池和充电问题可大幅解决用户痛点。

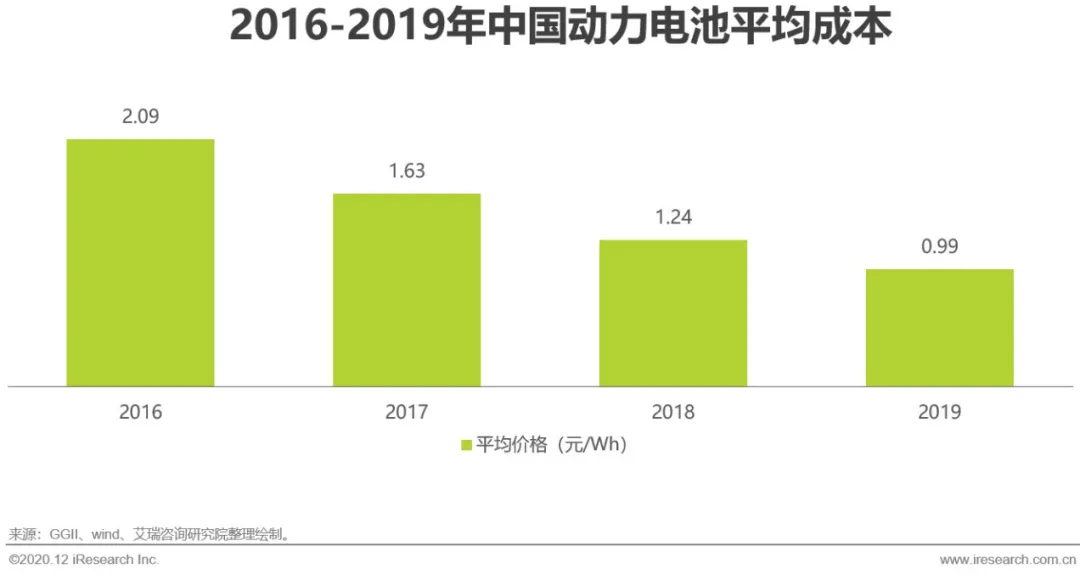

动力电池成本有望持续下探

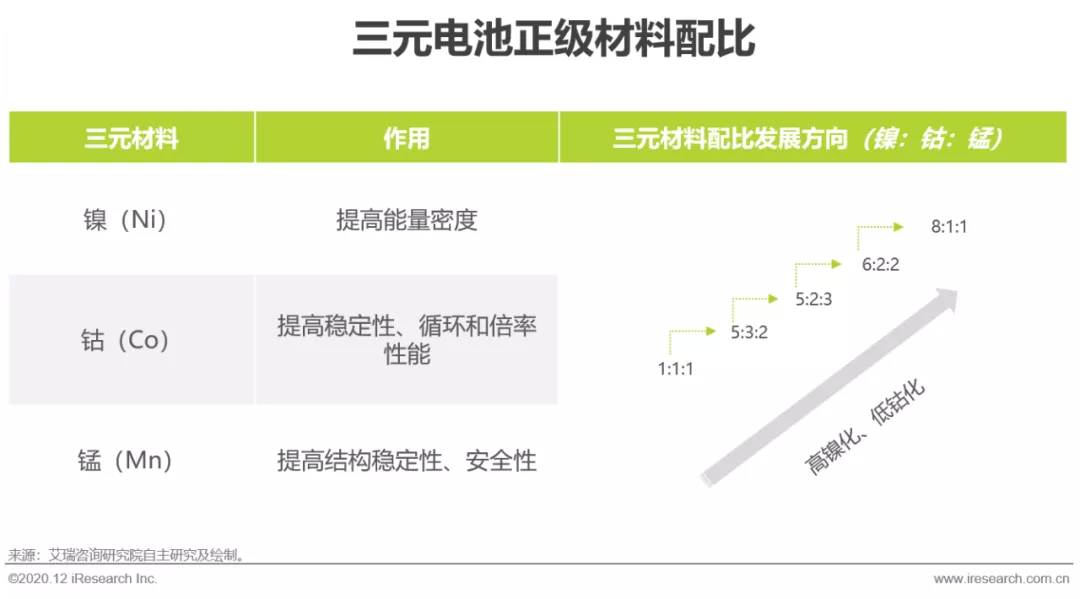

正级材料成本持续降低,高镍、低钴为发展方向

正级材料约占动力电池成本的30%-40%,其价格在很大程度上决定了动力电池的售价,进而影响新能源汽车的成本。近一年来,正级三元材料和磷酸铁锂材料价格呈下降趋势;动力电池平均成本也在4年间持续下降,由于原材料成本降低、技术提升和需求扩大,预计动力电池成本将进一步下探。由于镍可以提升电池能量密度,提升车辆续航,同时在国家政策的引导下,单体电池能量密度在向300Wh/kg发展,因此无论从占领市场还是获取高倍补贴的角度考虑,高镍化、低钴化的电池更受车企青睐,同时无钴电池也正在研发过程当中。

5G推进汽车智能联网化发展进程

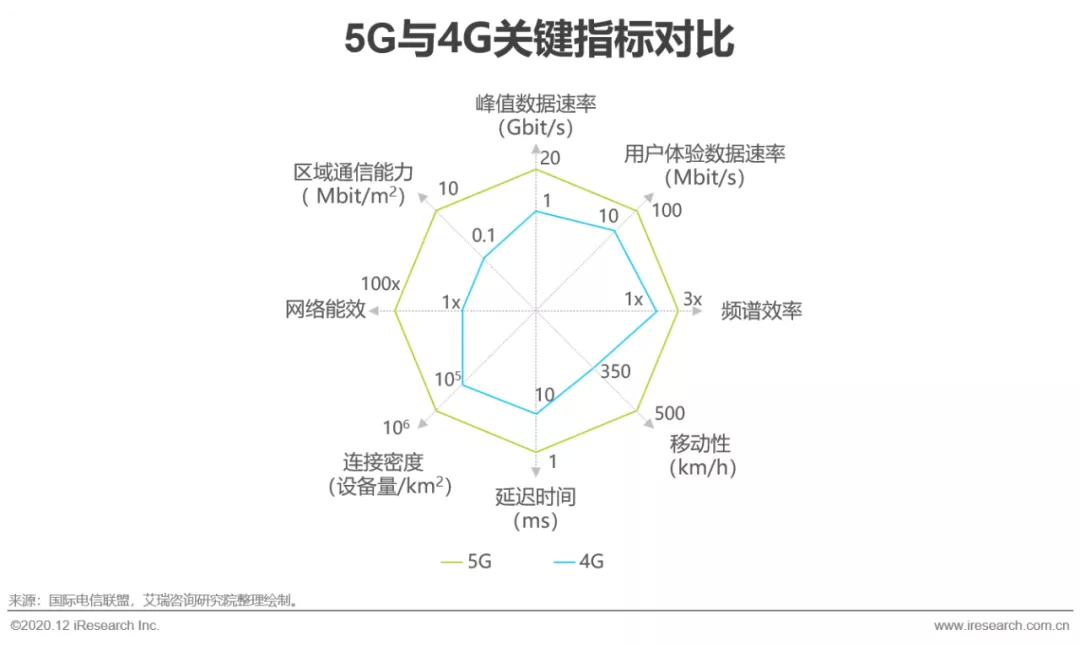

5G关键能力大幅提升,推进自动驾驶与车路协同快速发展

5G的关键能力较4G有着大幅提升,5G用户体验速率可支持移动虚拟现实的实现,足以满足车载联网设备对于通信能力的要求。同时,连接密度达100 万个/平方公里,延迟时间可降至1ms,移动性提升至500km/h并确保可接受服务,可满足高级别辅助驾驶和完全自动驾驶对于延迟时间的苛刻要求。而5G的三大应用场景(eMBB、uRLLC、mMTC)对车辆的自动驾驶和车路协同有着极大的推动作用,有望解决城市运行和交通拥堵的问题,为车辆及行人提供安全保障。

软件定义汽车重塑产业价值链

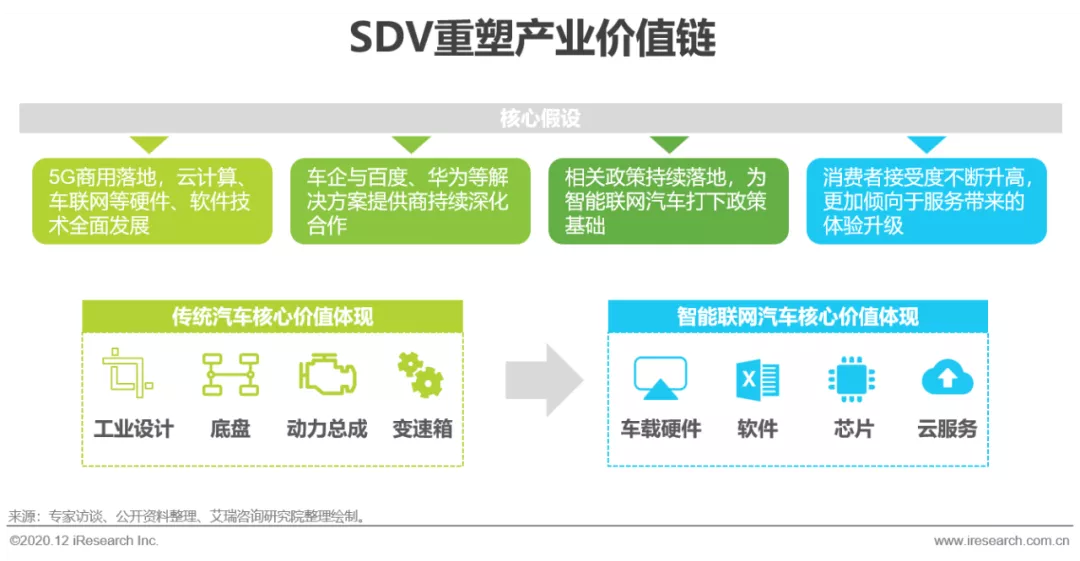

SDV不断提升软件价值,将持续为消费者提升驾驶体验

SDA(SoftwareDefined Vehicle)为软件定义汽车,有望改变百年来机械和电气构架定义汽车的传统模式,促使软件在汽车产业中扮演愈加重要的角色。未来,赋予汽车产品更大价值的元素将从动力总成、底盘、变速箱和电子电气设备转变为车载硬件、软件、自动驾驶芯片等,而汽车则需要性能更加强大的传感器、车联网硬件设备、芯片和计算能力,因此汽车产业有望通过软件功能颠覆传统的价值链,同时其差异化也决定了企业的竞争优势。同时,解决方案提供商的商业模式也有望通过OTA的远程升级发生转变。在传统汽车价值链中,购车后便基本结束了车企与消费者的联系;而在新型价值链体系当中,购车则意味着消费者与车企的纽带变得更为紧密,通过OTA升级所带来的价值将持续提升车主的驾驶体验。

(编辑:文文)