本文来自微信公众号“草叔消费升级研究”,作者:吴劲草、张家璇、谭志千、阳靖。

写在前面

品牌是一种什么样的资产?在消费品的投资中,我们每天都会接触到品牌这个概念,而市场上对于“品牌究竟是什么”这个概念,其实是容易混淆的,经常把“品牌价值”归于“研发”,“设计”,“产品”,“营销”等具体的事情,比如描述“XX品牌主要是靠研发的(核心价值是研发)”,“XX品牌是个营销型品牌”,这些描述都是不准确的,忽略了品牌在时间维度上的价值。本文希望通过一系列的论述,来更为全面的描述“品牌究竟是什么”这件事情,并搭建相应的研究框架范式——“品牌计分板”理论。

一个10000元的奢侈品包,成本可能只有150-200元。为什么成本150-200元的包,可以卖到10000元?真的是因为“设计”和“质量”吗?相信读完本文后,也会得到答案。

品牌的核心竞争力是什么?单纯的归咎于“研发”,“设计”,“质量”,“营销”,都过于片面,在本文研究的基础上,我们提出“品牌研究范式”的三句话——

1.品牌是消费者和商家间的一种信用契约

2.渠道是消费者和商家间的一种反馈机制

3.产品是商家对于消费者的一种需求翻译

我们提出,品牌本质上是一种信用契约,“品牌核心竞争力”是长期的认知的堆积,而不是“研发”,“设计”这些非常具体的东西。

正文

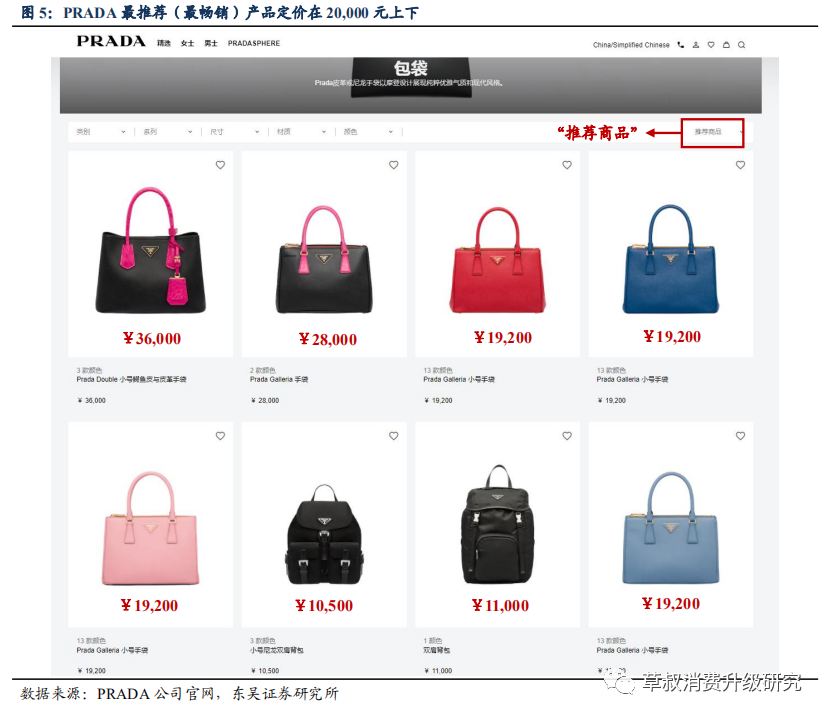

1.引子:品牌究竟是一种什么样的资产?——从奢侈品包说起

——①“品牌究竟是什么?”:品牌是我们生活中,每天都会接触到的一个概念,但究竟“品牌”指的是什么?这个问题有点过大,那么,我们更具象化的提出一个问题:

——②“当我们在买一个奢侈品包的时候,我们究竟在买什么?”:相信这个问题每个人都会有不同的答案,可能是社交环境,可能是使用体验,可能就是追求一种高级感,那么接下来,我们再把这个问题进一步量化:

——③“一个奢侈品包的成本到底是多少钱?”:这也是我们本篇报告的核心内容。是一个可以具象化,甚至量化的论题。

很幸运,我们可以通过上市公司披露的详细且经审计的资料,来量化地,具象化的论证这个问题“一个奢侈品包的成本究竟是多少钱”,进而讨论“品牌”是怎么来的,“品牌溢价”是什么,最后简单探讨“品牌化”带来的投资机会。

本报告主要财务和审计数据来源于港股公司时代集团控股,时代集团控股是一家工厂位于中国大陆的公司,主要厂址在东莞,主营业务为皮具制造,主要客户为PRADA,COACH等奢侈品品牌公司。简单说,时代集团控股,是一家给PRADA,COACH等奢侈品包做代工的公司,那么从时代集团控股的数据,我们大致就可以比较清晰的了解,这些奢侈品包的进货成本,大概是多少钱。

品牌研究的新框架范式:

此前市场对于“品牌”整体认知是不够清晰的,很容易把品牌竞争力,归于“产品”,“研发”,“设计”,“质量”,“营销”等一些单一且具体的东西,而忽略了品牌在时间维度上的价值,且容易掉入“品牌是可以机械复制的”这种思维误区。

在本文,我们试图提出一个全面的,用来描述“品牌资产”的研究框架范式——“品牌计分板理论”:品牌是公司与市场反馈动作,包括所有制造,设计,销售,营销,售后等动作给所有消费者带来的动态认知的集合,其内涵简化成一句话,是“品牌是消费者和商家之间的一种信用契约”。

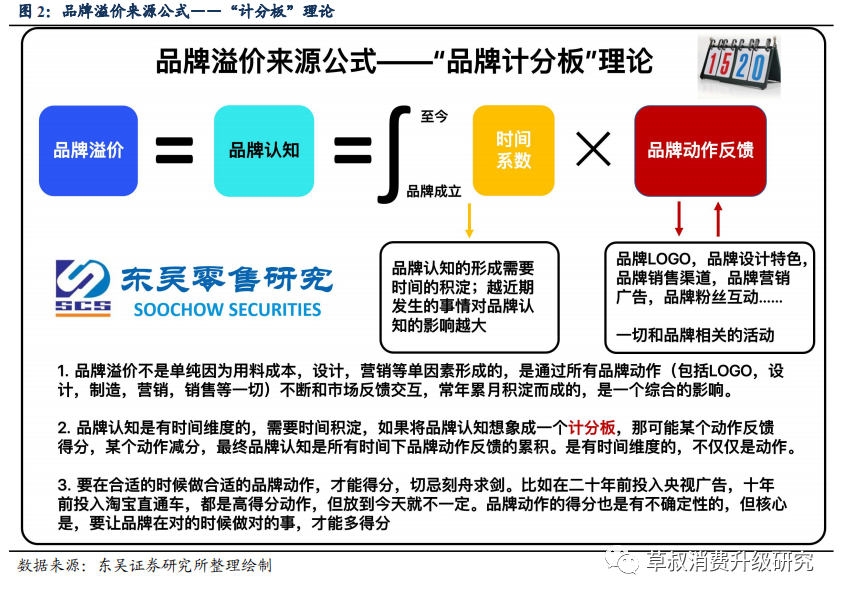

品牌是消费者和商家之间的一种“信用契约”。本文,我们也试图去描述清楚,为什么消费者心甘情愿为“品牌溢价”买单。品牌溢价具有现实意义,我们认为,本质上,“品牌溢价”就是“信用契约”的价格,而不是单纯给“质量”,“设计”等商品维度定价。

消费者购买品牌商品时为品牌额外支付的价格,即是在购买品牌背后的信用契约。这个契约是常年累月形成的,消费者在购买这个品牌商品之前,就有一个心理预期,这次消费是否达成预期,或者不达预期,以这个消费者的评价为载体,也被附加在了这个品牌上。品牌,就是这样一次次消费中,累积起来的“信用契约”。

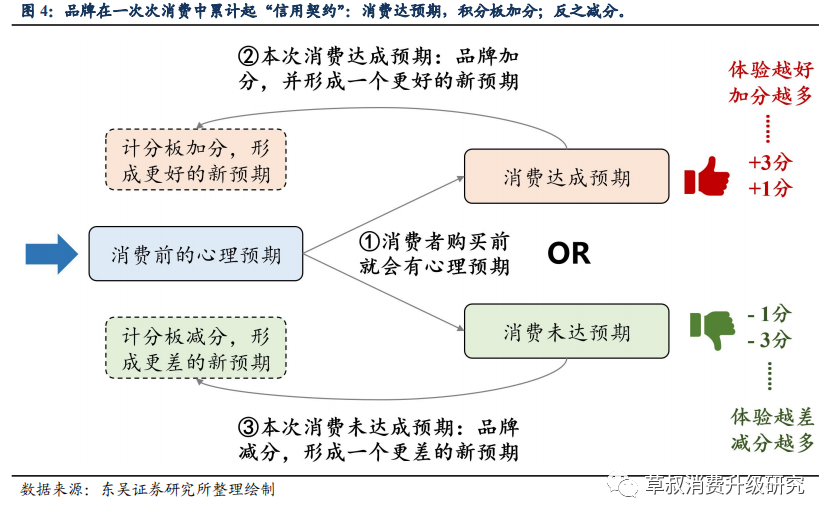

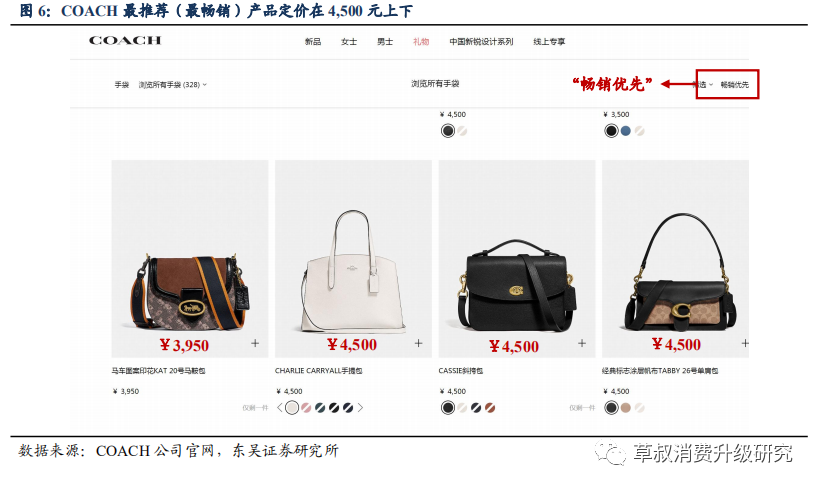

我们以时代集团控股两个主要大客户COACH和PRADA为例,COACH和PRADA都有自己的品牌主页来展示自己品牌的在售产品实时价格,主页上有四种排序展示模式(最新,最畅销/最推荐,价格最高,价格最低),“最新”和“最畅销(最推荐)”两种模式的排序基本上代表其主力产品的价格。

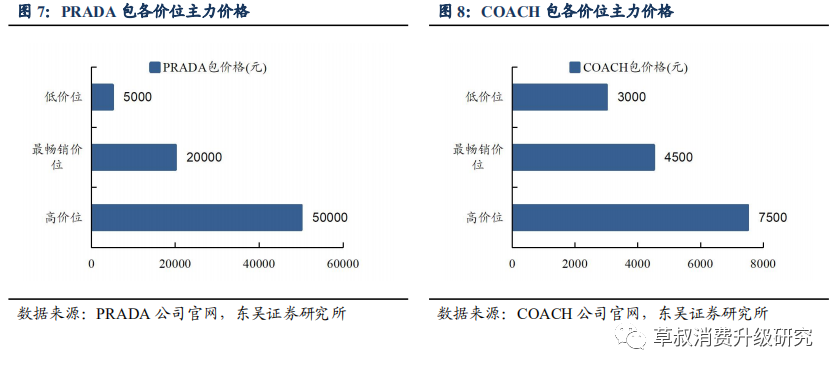

PRADA:主力产品价格带约20,000元。PRADA的最推荐(最畅销)奢侈品包的价位在10500-36000,大致20000元左右为其最畅销主力产品价格带,而按照高价位排序,可以看到PRADA包较贵的包,大约在5万元上下,按照低价位排序,可以看到PRADA较低价位的包,大约在5000元上下。

COACH的最畅销(最推荐)奢侈品包的价位在4500左右这个级别;可以认为4500元左右是包,是COACH比较主力的产品,而按照高价位排序,可以看到COACH较贵的包,大约在7500元上下,按照低价位排序,可以看到COACH较低价位的包,大约在3000元上下。

PRADA和COACH的包,基本上价格也均在3000元以上。PRADA定位奢侈品,COACH定位轻奢,而PRADA包主力价位大概在20000元上下,低价位也在5000+。COACH不同包的价格差距小于PRADA,主力价位大概4500元,低价位也基本上在3000+左右。

而PRADA和COACH合计占时代集团控股一半以上的营收,可以说PRADA和COACH基本可以代表时代集团控股主要产品销向。

尽管PRADA等奢侈品品牌企业,一直在对其产品原产地进行着模糊化处理,但是时代集团控股作为一家上市公司,在招股书和年报中明确披露了其是PRADA,COACH等奢侈品手袋的主要供应商之一。因招股书披露的信息更为详尽,后文中较多数据来源于其2011年发布的招股书

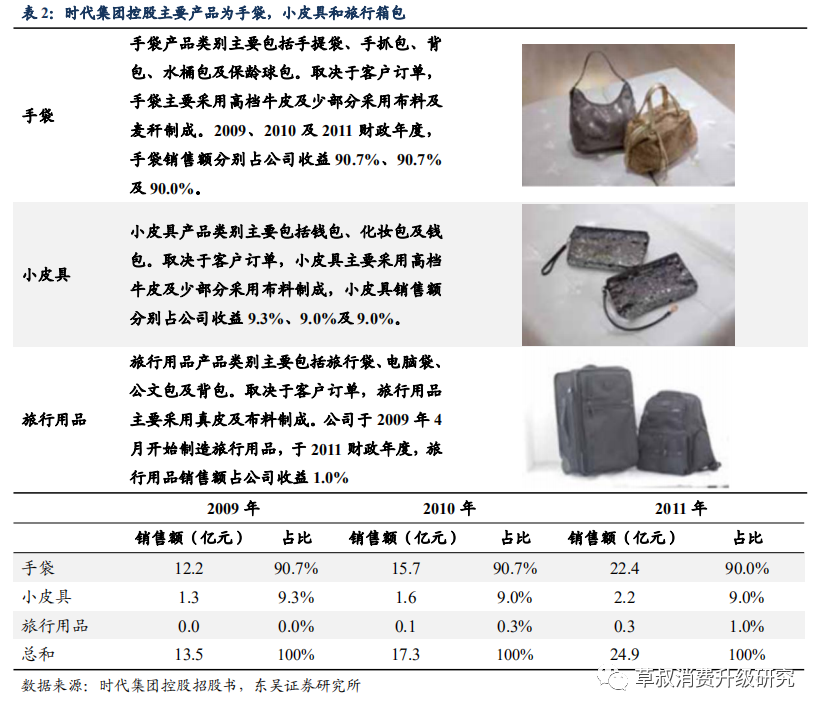

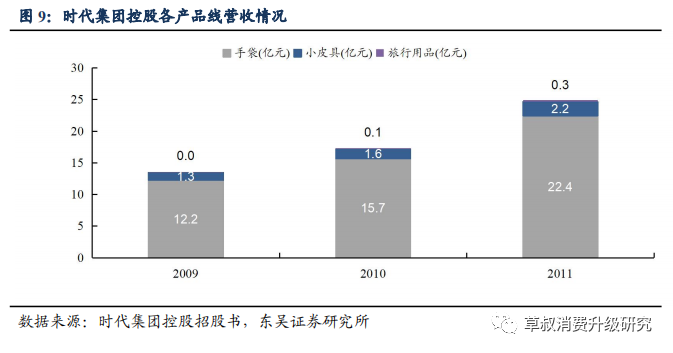

作为奢侈品皮具代工商,时代集团控股主要产品为手袋,小皮具及旅行箱包。而其手袋占比超过90%,是其最主要的产品。

得益于时代集团控股招股书详尽的披露,我们可以清晰的了解到,其代工的奢侈品包,出厂价是多少钱。

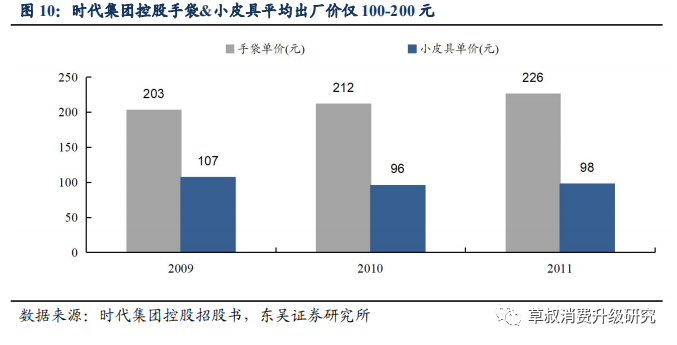

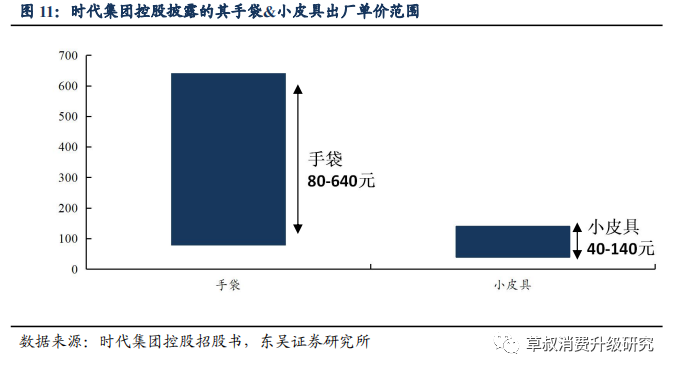

首先,根据时代集团控股招股书披露的产品销售额和销量,可以算出其产品的平均单价,可以看到,其生产手袋的平均销售单价为200-230元,而小皮具的平均销售单价为95-110元,其次,公司也披露了其产品的销售价格区间:手袋为80-640元,小皮具为40-140元,也进一步印证了一件事情,即

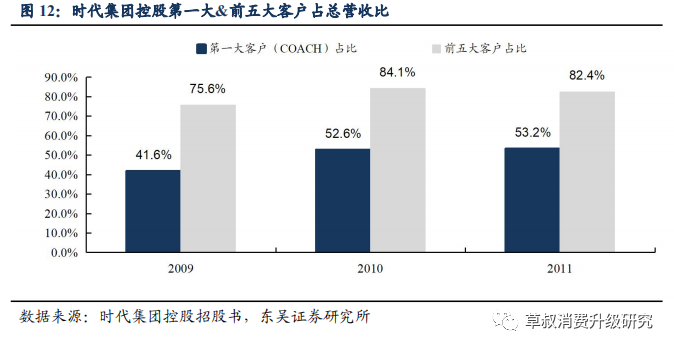

时代集团控股前几客户较为集中,可以认为主要产品就出售给这些客户。时代集团控股第一大客户为COACH,COACH占其营收额约50%,其他前五大客户包括Prada,Lacoste等,前五大客户占比超过80%,基本可以认为,上文所述时代集团控股的主要出厂产品,都是销售给COACH,PRADA等客户的。

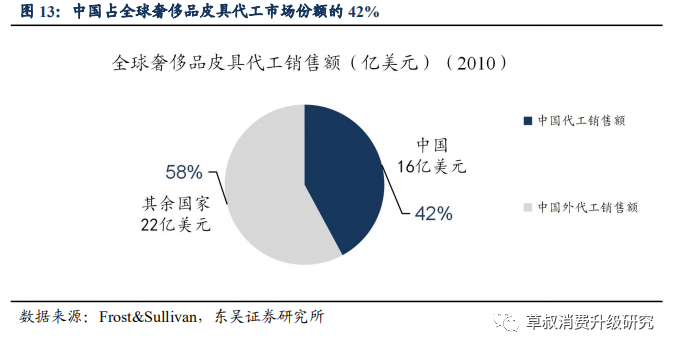

中国是全球奢侈品皮具代工最大的供应地,具有相当强大的工厂供应链。根据Frost&Sullivan提供的数据,中国是全球奢侈品皮具代工最大的供应地,占全球奢侈品皮具代工份额达42%,可以说,我们所熟知的各种品牌的奢侈品手袋,差不多每两件就有一件是产自位于中国的工厂的。中国具有强大的奢侈品皮具制造供应链。

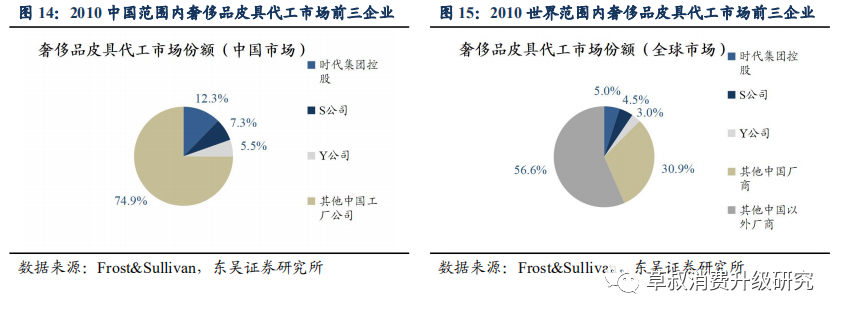

整个奢侈品代工市场是一个供应方分散,品牌方强势的市场。根据Frost&Sullivan提供的数据,时代集团控股是中国最大的奢侈品皮具制造公司,其在中国奢侈品皮具代工市场的占有率为12.3%,而在全球奢侈品皮具代工市场占有率仅为5%。而从世界范围来看,第二大的奢侈品皮具代工公司S公司为一家韩国公司(也在中国设厂),第三大的Y公司为一家日本公司(同样在中国设厂),奢侈品皮具代工是一个全球化程度较高的产业,而这个市场的CR3,大概仅有12.5%。整个奢侈品代工市场是一个供应方分散,品牌方强势的市场,议价能力更多还是落在品牌方。

那么,通过奢侈品皮具这么一个细分品类,我们可以看到一个显著存在的问题:中国的制造能力足够,但品牌化能力不足。中国具有足够的供应链能力,来制造高质量的奢侈品手袋皮具,但制造的手袋,贴上标牌以后,都是Prada牌,Coach牌的,品牌的溢价显然是更高的。

通过以上分析我们可以看到两点,一是奢侈品手袋的成本在其售价中占比很小,一个5,000-50,000元的手袋,成本大概是100-200元,二是中国具有强大的供应链,很多世界知名品牌的奢侈品产品都是由中国供应链制造的。中国制造和品控能力足够,但品牌化能力还不够,而这里面,具备相当大的发展空间,即从“中国制造”到“中国品牌”。

2. 品牌认知计分板理论:——品牌溢价究竟来自哪里?

接下来我们再讨论一个比较大的问题“品牌溢价”的内涵究竟是什么?这个问题是一个较大的问题,根据定义,“品牌”指是指消费者对产品及产品系列的认知程度。而本章,我们将提出一个公式,来描述品牌溢价的形成原因。

根据上文的分析,用料(成本)在品牌里面的占比是不大的,100元的奢侈品包,可以卖到10000元以上,显然不是简单靠用料成本撑起的价格。

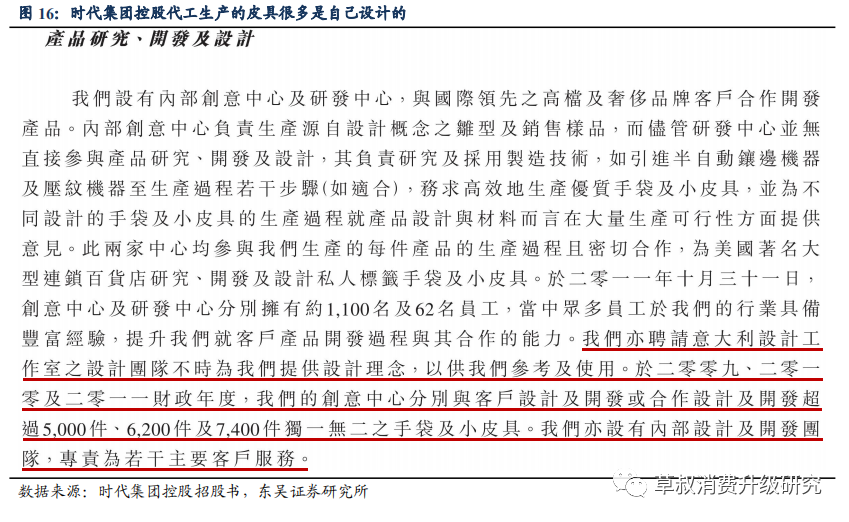

那么很多人可能认为,是“设计能力”让消费者买单,但真的的这样吗?不一定。时代集团控股的招股书上还披露了一个非常有意思的点,即其生产代工的很多产品,不是品牌方设计的,是工厂自己设计的,很多中国供应链工厂,不仅仅是OEM公司,还是ODM公司(具自主设计能力),也就是说,我们平时看到的很多的奢侈品包,可能并不是品牌公司设计的,而是工厂设计的。

作为一个普通消费者,显然是很难分辨出一个包是“品牌方设计”还是“代工厂设计”的,所以我们认为,“设计”其实也不是品牌溢价的决定性因素。

既然“用料成本”和“设计”都不是品牌溢价的决定性因素,那么品牌溢价究竟来自于哪里呢?

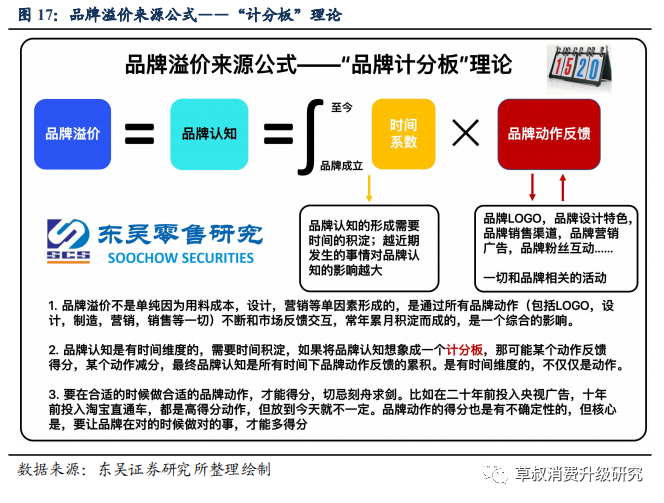

我们认为,品牌本质上,还是“认知”。而“认知”一方面是动态反馈形成的,另一方面是要靠时间积淀的,认知的形成不是化学公式,不是投入了什么什么,就会得到什么什么,而是根据不同时间的环境,不断和周围环境反馈,形成的一个动态认知过程。品牌LOGO,品牌设计特色,品牌销售渠道,品牌营销广告,品牌粉丝互动,这些事情都是动态变化的,而动态变化过程当中,会给消费者留下不同的印象,那么长时间积累下来,这个市场消费者动态认知的集合,就是“品牌溢价”的来源。所以我们提出一个公式“品牌认知”=“品牌动作反馈*时间”。

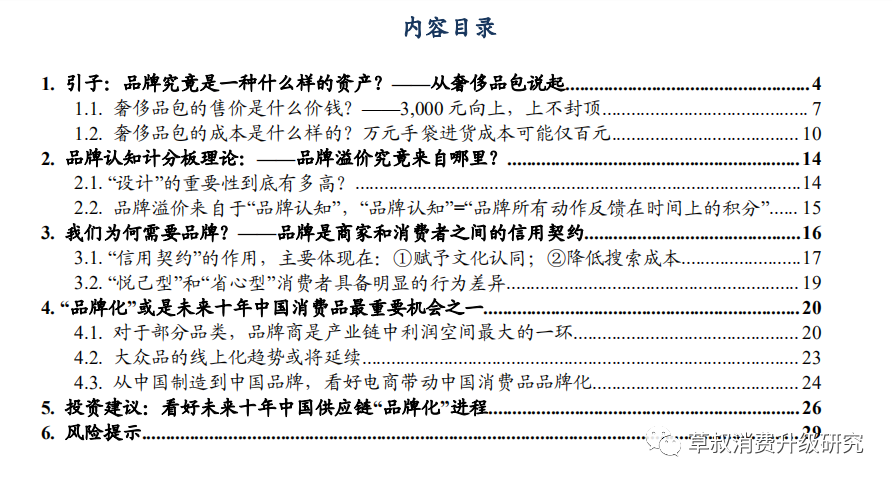

这个公式我们称之为“品牌计分板理论”:品牌溢价=品牌认知=品牌所有的动作反馈在时间上的积分。即品牌的每个动作,LOGO,设计特色,品牌销售渠道,品牌营销广告,品牌粉丝互动等等与品牌相关的一切动作,我们都称为“品牌动作”,而品牌每个动作,都有来自于市场和消费者的一个反馈,每次反馈,都会在计分板上得分或者减分,比如投入一次央视广告,推出一个新的设计新品,在淘宝上投入大量直通车,请美国篮球明星代言,都会在这个品牌的计分板上加分或者减分,最后累积的得分,代表这个品牌的综合“品牌认知”,也就是这个品牌的溢价来源。这里面有三层涵义:

1. 品牌不是由单个因素就能形成认知的,是一个综合认知影响:字面意思,品牌认知是千万个品牌动作综合反馈而成的,而不是某一个因素就绝定的。计分板上的得分,是一个总得分。

2. 品牌认知是有时间维度的,需要时间积淀:品牌认知计分板是“所有时间得分加总”,但在单位时间内,有人得分高,有人得分低,有人可能一个月都不得分,有人可能35天就能得13分。但研究品牌必须了解其时间和环境,不是单纯研究动作。

3. 要在对的时间做对的事,才能得分,是有时间窗口期的,切忌刻舟求剑:比如二十年前投入央视广告,十年前投入淘宝直通车,都是品牌高得分项,但放在今天,就不一定有当年的高得分,在“品牌计分板”上的得分,是要在对的时间,做对的事,是有时间窗口期的,很多时候,是过了这个村,没这个店的。品牌的形成过程当中,是有不确定性的,且要适应现在所处的环境,单纯的刻舟求剑模仿当年的品牌动作,可能已经不符合当年的环境。

而品牌认知,是难以直接量化衡量的。我们或许可以大致感知到某些事情得了分,某些事情扣了分,但却很难量化计分板上到底有多少分。我们通常会通过“规模”和“粘性”这两个主要维度来尝试量化品牌的价值,“规模”类型的指标包括销量、销售额、市占率等;而“粘性”相关的指标包括品牌入口的占比、溢价幅度、潜在加价空间等。但这两个维度,也无法完全涵盖消费者对品牌认知的方方面面。

3. 我们为何需要品牌?——品牌是商家和消费者之间的信用契约

我们认为,大部分零售商品的产业链可以归结为三个环节,从上游到下游依次为——产品(供应链)、品牌、渠道。这三个环节缺一不可,有着不同的意义:

为什么消费者心甘情愿为“品牌溢价”买单?我们认为,品牌溢价具有现实意义。本质上,“品牌溢价”就是“信用契约”的价格,而不是单纯给“质量”,“设计”等商品维度定价。消费者购买品牌商品时为品牌额外支付的价格,即是在购买品牌背后的信用契约。这个契约是常年累月形成的,消费者在购买这个品牌商品之前,就有一个心理预期,这次消费是否达成预期,或者不达预期,以这个消费者的评价为载体,也被附加在了这个品牌上。品牌,就是这样一次次消费中,累积起来的“信用契约”。

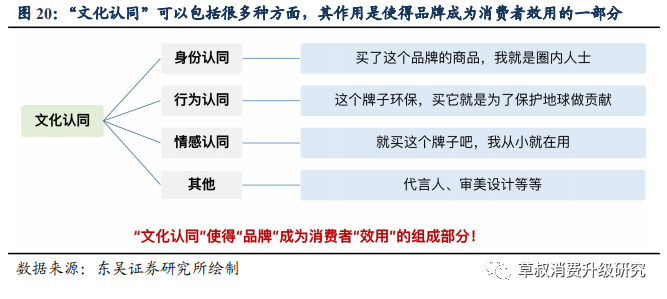

文化认同指的是消费者对“品牌”本身产生的认同感。其一方面可以是对品牌形象所代表的身份地位的认同,如消费者在购买了某一品牌的商品之后便认为自己具有了某种属性,从而达成身份的提升,前文所提到的奢侈品皮包品牌就具备这样的特性。奢侈品品牌花大力气去打造品牌形象,就是为了使得消费者在购买后,能够觉得自己在某些程度上与这些奢侈形象联系在了一起。一方面也可以是对品牌所作所为的认同,比如广大“米粉”群体的形成,是对小米品牌“为发烧而生”、专注性价比路线这个行为的认同;而有的品牌主打“环保”概念,实际上也是希望得到用户对其行为的认同。另一方面也可以是情感方面的认同,比如老一辈的消费者看到一些历史悠久的品牌时会说“就买这个品牌吧,我小的时候就经常用它”,这就是情感层面的认同。

除此之外,还有很多种类型的文化认同,比如对品牌样式或审美的认同,甚至是代言人的认同等等多个方面。我们认为前文中奢侈品品牌绝大部分的溢价都是由“文化认同”所产生,可以说文化认同多见于高档的品牌。但它绝不局限于高端品牌,实际上很多大众品牌也存在着各种各样的认同。总的来说“文化认同”的根本作用,是使得品牌本身成为消费者购买产品时所获得的效用的一部分。

品牌的另一个作用是“降低搜索成本”。——对品牌具备基础的认知之后,消费者只需要认准品牌,就能买到特定的产品,这个流程相比于在茫茫的产品堆中反复寻找购买对象,要简单很多,相当于帮助消费者节约了时间成本。这种行为可以有两种体现:一是“我需要具备某某质量的产品,这个品牌的产品都具备这样的品质,只要有这个品牌,我就不再花力气挑选了”;二是“随便搜索一个品类往下拉,看到一个价格合适且有印象的品牌,买个销量高的,这样产品质量应该不会出问题,就算出问题我也能找到人投诉索赔”。

这两重作用,大致对应了两种消费者——前者是“悦己型”消费者,后者是“省心型”消费者。

我们认为消费者也可以大致分为两种类型:“悦己型”和“省心型”,这两种消费者都需要品牌。而其中的不同之处在于,“悦己型”消费者更加看重品牌的文化认同;“省心型”消费者则更需要品牌来为其降低搜索成本。

“悦己型”消费者:买东西是为了开心。悦己型消费者的特点是,他们具有一定的挑剔型,对产品的格调、特性、质量等方面具有较强需求,在这个基础上才追求性价比,但有时候甚至不会考虑性价比。通常“悦己型”的购买流程为:这个产品看起来不错– 圈子内反馈不错 – 专门找这个牌子、系列再买;更有甚者对于某个牌子、系列的所有产品,都要收集齐全。面向“悦己型”消费者的品牌的核心价值是拥有独特的“调性”,并具备突出的文化认同。

“省心型”消费者:买东西是为了用。这些消费者对产品的需求较为基础,买东西只是为了满足基本的使用需求,最大的特点是“不爱选”。他们关注产品的基础质量和性价比,追求的是以最便宜的价格、最方便的方式,买到质量过关的产品。通常“省心型”消费者的购买思路是:打开购物APP – 搜索品类(如袜子) – 在前几个搜索结果里找到一个有印象的牌子– 买销量&综合排序最高的牌子。面向“省心型”消费者的品牌,需要做到广泛的触达,核心能力是规模大&快速反馈。

悦己型品牌和省心型品牌都走出过让投资人收益百倍的巨型公司,如茅台、爱马仕就是典型的“悦己型”品牌公司;农夫山泉、优衣库就是典型的“省心型”公司。

悦己型和省心型消费者并不是完全割裂的。一种较普遍的错误看法是,悦己型消费者和省心型消费者之间有严格的界限,比如“有钱人才不会用某某东西”。而现实中,“悦己型”消费者和“省心型”消费者完全可能是同一批人——对于不同场景、不同品类,同一个消费者可以在“悦己”和“省心”之间相互转化。消费者可能只对某一些品类具有各种特殊要求,而对另一些品类的要求则是“能用就行”。比如挎着爱马仕的人,在路边口渴时随便找家小卖部买一瓶农夫山泉,这是一件再正常不过的事情。

因此我们认为,满足悦己者的高端品牌,和满足省心者的大众品牌,未来将一直存在。消费升级大趋势并不会使得高端品牌去取代大众品牌,因为“高端”只属于少部分人,没有对比就没有高端;反过来若经济持续低迷,高端品牌也不见得会全部消失,因为对于炫耀、身份展示和自我满足的追求,也不见得会随着经济低迷而退散。

4. “品牌化”或是未来十年中国消费品最重要机会之一

品牌是商家和消费者之间的信用契约,所以越是在需要信用和认同的地方,品牌的价值也越高。从两个极端来看,一些不需要信用、买到次品几乎没有损失的品类,很可能不会出现具有明显价值的品牌,比如垃圾袋;而一些能够展示格调、满足炫耀需求的品类,则更可能产生奢侈品牌。对于我们生活中遇到的很多品类而言,买到次品是有一定损失的,同时市面上又有很多选择,让消费者难以快速分清好赖,所以只能主要依靠品牌来进行购买决策。于是品牌便成为溢价空间最大、估值最高的环节。

以纺服赛道为例:服装赛道是品牌作用较为显著的赛道之一。品牌一方面能赋予文化属性,满足消费者的展现个性和审美的需求;另一反面也可以通过快反、稳定的质量、宽广的触达来满足“省心型”消费者的基本需求。这两个方向对应奢侈品牌和大众品牌两个不同类别的品牌。

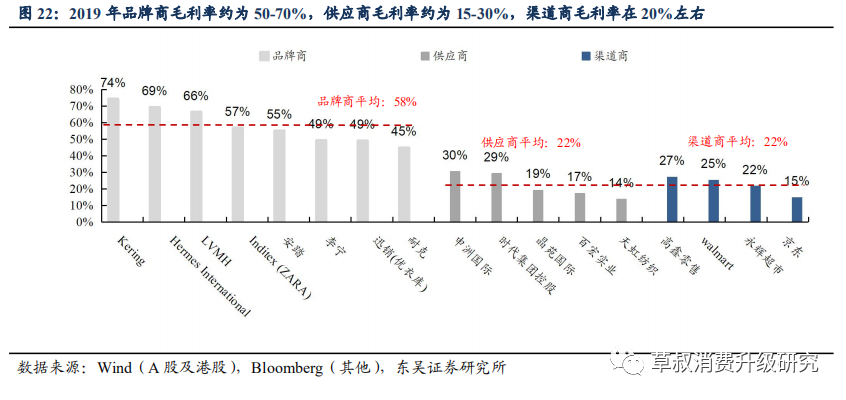

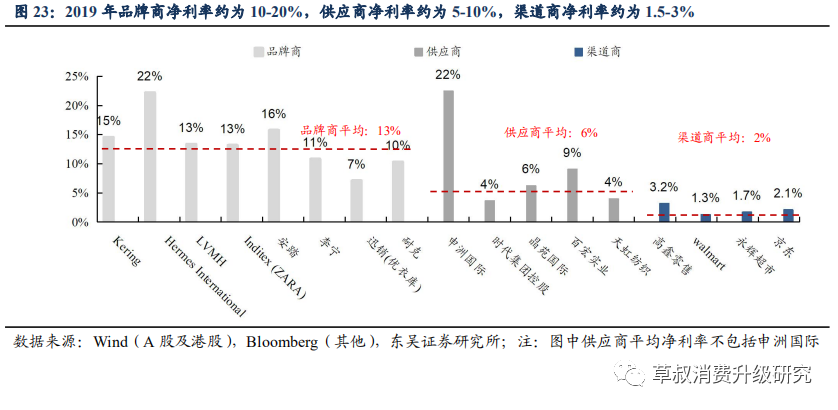

品牌商是利润率最高的环节,毛利率通常高达50-70%,净利率可高达10-20%。这意味着10元的东西,品牌商的进货成本/生产成本仅5元左右。品牌商的毛利也高于其他环节,通常为10%-20%。而在毛利率与净利率之间,有大约40-50%的期间费用率,其中约30%是销售费用。可以说,品牌的商品里有相当一部分是营销成本;而品牌商花大力气进行营销,是为了不断维持品牌的认知,以保持“品牌计分板”上的高分。

供应商环节的整体利润率明显低于品牌商环节,而略高于渠道环节。通常而言上游供应商的毛利率通常在15%-30%,净利率通常在5-10%(申洲国际的高净利润是个例外)。体来看,靠近成品环节、且与知名品牌商有稳定合作关系的供应商,拥有较高的利润空间。而偏向原材料环节的供应商,盈利空间则要更低一些,比如主要制造纱线、氨纶的天虹纺织,毛利率/净利率分别仅为14%/ 4%。

渠道商总体来看是利润率最低的环节,其利润空间根据品类和品牌的有所不同。总体来说,渠道商的毛利率大约在15%-25%,净利率通常不高于3%。渠道的利润率根据品类、品牌会有所不同,主要取决于话语权。通常而言,认知、忠诚度越突出的品牌,渠道的利润话语权越弱,利润空间也越低。但总体而言,渠道的利润率都不高。

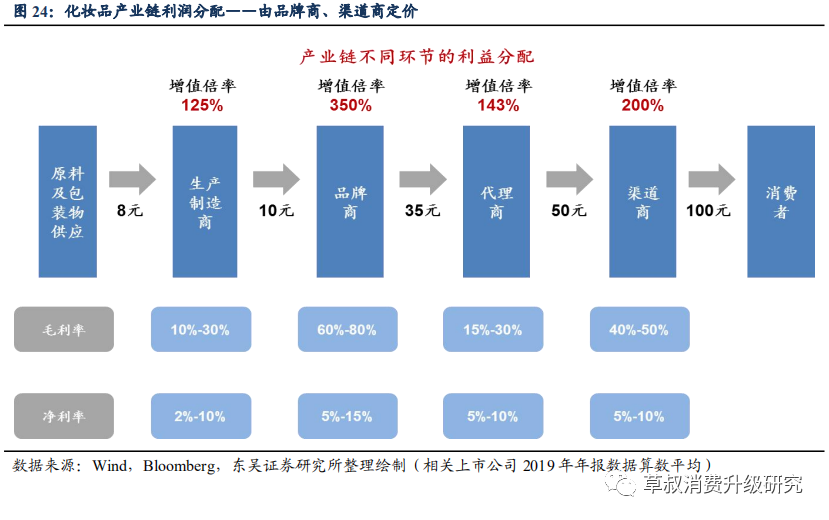

与服装赛道类似,化妆品同样是一个由品牌和渠道定价的赛道。整个产业链可分为原料供应、生产制造、品牌商、代理商、渠道商五个环节。一款终端价格为100元的化妆品,平均而言其原材料及包装成本仅8元,其中大部分为包装。生产制造商、品牌和渠道拥有非常高的毛利率,增值倍率超200%,但需要支付刚性的广告推广、渠道运营、租金人工等费用,以塑造品牌形象。

从以上分析中我们可以看到,品牌是整个消费产业链条中利润空间最大的环节之一。我国生产的优质商品,仅靠质量是无法完全兑现其价值的,更重要的环节是“品牌”。

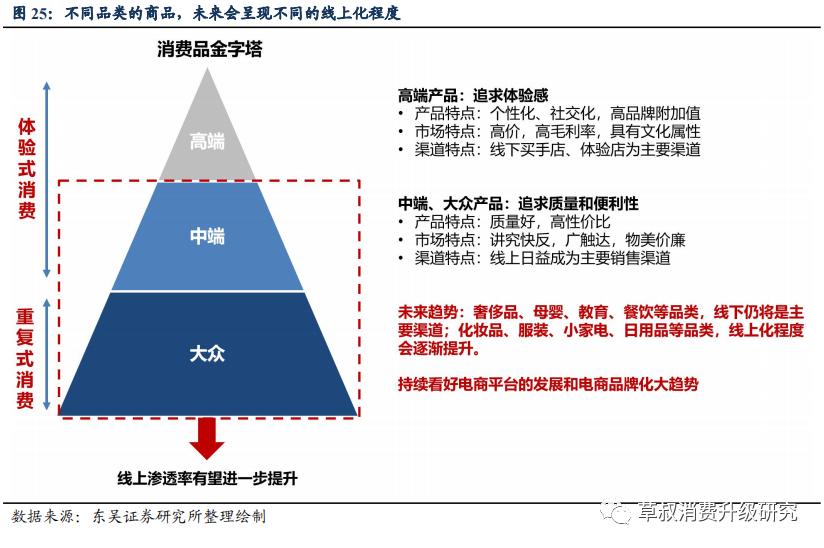

4.2 大众品的线上化趋势或将延续

这是因为高端品牌是一个高售价、体验化、社交化的市场,未来将仍以线下为主。这些“悦己”消费者购买时,追求的不仅是产品和品牌附加,还有购物过程中的体验带来的“尊贵感”。目前的线上购物还没有办法满足传统线下购物场景中提供的体验、社交,因此奢侈品仍然会以线下为主。

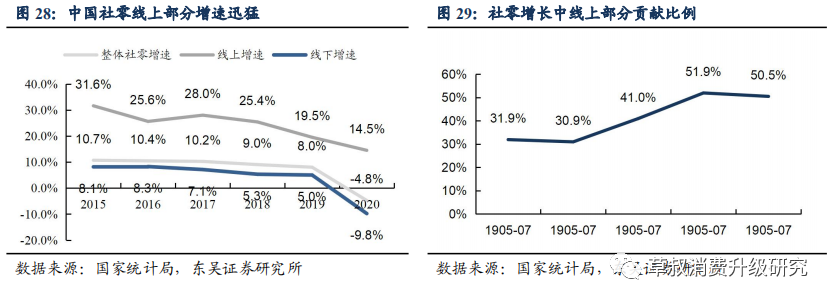

而大众产品要求的是质量和便利性,未来线上化的趋势还将延续。这是一个标准化、快反化、高复购的市场,消费者更关注产品本身的性价比,以及是否能够方便地买到产品。线上渠道本身就具备快反、触达广、效率高物美价廉的特点,因此对于大众品牌而言,线上将日益成为主要的销售渠道。

只有某些品类适合线上,对于一些体验为主的消费,线下将仍是主要场景。这一方面是教育、餐饮等品类;另一方面则是母婴、生鲜等品类。对于这些品类,消费者倾向于亲自感知实体商品,来进行购买决策,因此线下的体验店将仍是主要的购买渠道。

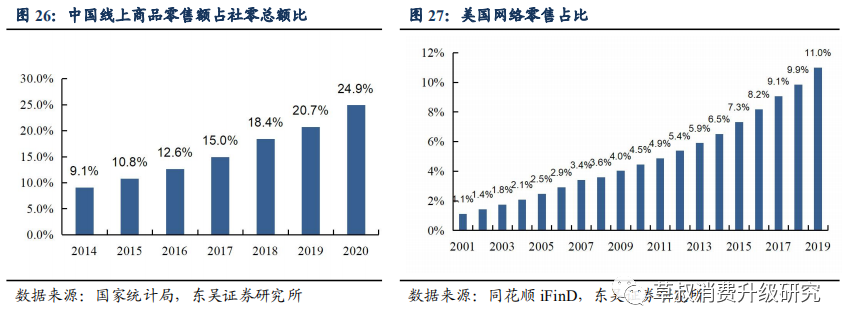

从中国制造到中国品牌,寻找“中国特色”是捷径——看好电商带动中国消费品品牌化。在消费品品牌化的前期(80-90年代),一些外国品牌如宝洁,可口可乐等在中国占得了先机,但有一些中国特色的消费品品类,如白酒,教育等,都出现了相当大的品牌公司。而站在现在2021年这个时点,我们看好电商带动中国消费品的品牌化,电商是一个相当中国特色的市场,中国整体社零电商渗透率以达20%级别,还在快速增长(而美国只有大约10%的电商渗透率),我们认为,未来会有很多中国消费品大品牌,以电商为主要渠道走出来。

中国“品牌化”即将崛起的一些品类:服装纺织类,日用品,小家电,休闲零食,化妆品、消费数码。像奢侈品包这种品类,在“品牌计分板”上得分,是件相对长久的事情,但有一些品类,可以通过中国特色(主要是电商渠道),在“品牌计分板”上快速得分,把中国的优秀产能“品牌化”。这些品类我们认为应该满足以下特点:

1. 高频使用。消费者更容易记住使用及购买频次更高的商品及其品牌,高频使用意味着消费者给品牌计分板打分的频次也更高,因此这样的产品更容易出现品牌,且品牌具有的价值也更明显。反之如果一个产品的使用频次不够高,那么它的品牌很可能被消费者所淡忘,久而久之便难以形成有价值的品牌。

2. 上下游相对分散。在这种场景下,上游很难找到对应的消费者,可能需要大量的销售团队来满足销售需求;消费者也很难找到对应的上游供应商,每次选购都要花费巨大的搜索时间成本。这时就需要一个品牌来作为链接二者枢纽,有了品牌之后,消费者只需认准品牌即可,从而节约大量搜索成本;而厂家也只需要对接少数品牌,从而大大降低卖货的难度,同时提升对市场的反应速度。

3. 有一定消耗性。对于消耗性高的品类,过去我们是通过“多囤货”的方式来保证商品的充足。而随着近些年来信息、物流越来越发达,商品的消耗性会促使购买的行为越来越高频。

4. 有一定存储时间和保质期。通常而言具备存储期限和保质期的商品,本身就容易出现腐烂变质等质量问题。而品牌作为一种信用契约,代表的是一种质量的稳定性。

5. SKU多但销售价格没有统一的锚定,未来的购物需求将会是更多元化、及时化、高频化的,这代表着“快反”的重要性将日益提升。SKU多,代表的是消费者对商品有不同的喜好,有多元化的需求。在这样的品类中,能做到“快反”的品牌更容易脱颖而出。而价格没有统一的锚定,意味着这个品类没有完全完成品牌化,也就意味着未来有新品牌崛起的空间。

在这些标准下,我们看好“服装纺织,日用品,小家电,休闲零食,化妆品、消费电子”六大类中国产品的品牌化。

5. 投资建议:看好未来十年中国供应链“品牌化”进程

奢侈品包的进货成本占比极小,消费品产业链上利润最大的地方,在于“品牌”:从时代集团控股相关的数据我们可以看到,一个售价5000-50000元的奢侈品手袋,进货成本仅100-200元,这还是产品出厂价单价,如果是工厂的生产成本,则仅为70-150元。消费品产业链上利润最大的地方,在于“品牌”这个环境。

“品牌溢价”来自何处?——品牌计分板理论:关于“品牌溢价”的来源,我们提出一个“品牌计分板”理论,即品牌溢价来源于“品牌认知”,而品牌认知=品牌所有的动作反馈在时间上的积分。用料成本,设计等这些,都单独构不成品牌认知的核心价值,品牌认知是动态反馈逐渐形成的,和品牌相关的每一个动作(包括每次选品,制造,设计,广告营销,销售)都形成和消费者和市场的一次交互,有一个反馈,有的品牌动作能加分,有的减分,分数都记在“品牌计分板”上,而品牌认知,是所有时间下,所有品牌动作反馈得分的累积。

所以这个理论下:1.品牌不是设计&用料这样单个因素就能形成认知的,是一个综合影响,算总分的。2.品牌认知是有时间维度的,需要时间积淀,研究品牌并不只是研究动作,3.要在对的时间做对的事,才能得分,这是有时间窗口期的,切忌刻舟求剑。

看好中国消费品“品牌化”的巨大浪潮带来的投资机会:

其一,我国拥有强大的供应链,能够产出物美价廉高质量的产品。目前很多国外品牌的高端产品,都是由中国的供应链代为设计和加工的。如全世界约40%的奢侈品手袋都产自中国;而其他多种消费品,中国也有强大制造能力。

其二,我国的电商渗透率及电商文化领先世界,看好电商带动中国品牌的崛起。电商是一个非常“中国特色”的强大变量,在电商上的品牌动作,可能在“品牌计分板”上快速得分。而根植于浓厚电商文化和强大供应链土壤中的中国品牌,有望凭借其“快反”能力脱颖而出。

其三,“文化自信”大趋势下,“国货当自强”的呼声日益响亮。近年来随着“文化自信”的推进,有很多品牌通过“中国标签”赢得了新一代的喜爱。未来在服饰、化妆品等国外传统品牌领先优势较大的赛道中,中国品牌也有望赢得更多消费者的青睐。

因此,我们看好中国消费品“品牌化”的巨大浪潮带来的投资机会,未来有更多的中国消费品企业通过“品牌化”的方式崛起。事实上,这个浪潮已经很显著了:安克创新、完美日记,花西子,元气森林都是中国供应链品牌化的产物。品牌化大潮已经开始,相信未来还会有更多优秀的中国品牌进入我们的视线。

看好服装纺织,日用品,小家电,休闲零食,化妆品,消费数码六大品类的国牌崛起,也看好电商在“国牌崛起”中的核心作用。我们认为,电商是一个非常“中国特色”的强大变量,在电商上的品牌动作,可能在“品牌计分板”上快速得分。这些品类具备:“1. 高频,2. 上下游分散,3. 有消耗性,4. 有储存期和保质期,5. SKU多但销售价格没有统一锚定”五大特性,满足这样特性的品类,我们认为具有更大的“品牌化”崛起潜力,而崛起路径很可能是借力电商。基于这几个标准,我们看好服装纺织,日用品,小家电,休闲零食,化妆品、消费数码等六大品类的电商化崛起。

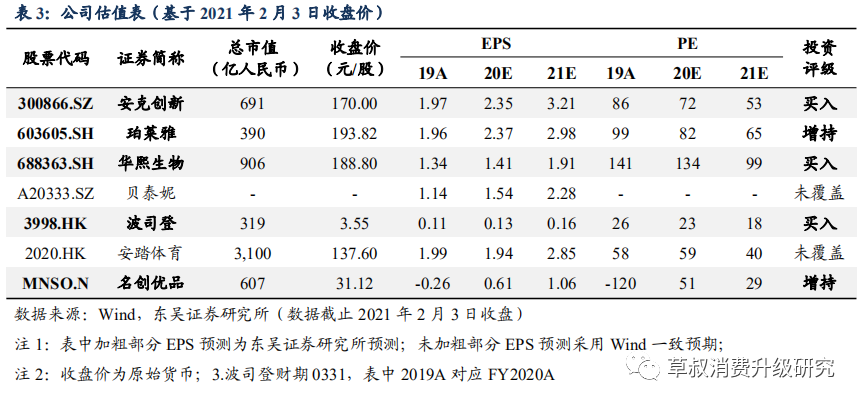

珀莱雅:护肤美妆公司,旗下品牌“珀莱雅”等。公司位于杭州,本身公司组织内部活力十足,电商文化深厚,以护肤品为主要产品,国货护肤品市占率居前,产品迭代升级速度快,水乳膏霜面膜均擅长,具有年轻化的特点。具有自己的电商运营团队,在化妆品品牌公司中独树一帜,电商增速快,目前电商销售占比已过半,未来预计会继续快速增长。

华熙生物:“四位一体”的透明质酸全产业链龙头,具有全球领先的HA技术优势,在此基础上形成医美、功能性护肤品、功能性食品三大消费板块。其中功能性护肤品板块目前线上占比较高,2020年多品牌线上加速增长。公司近年来持续发力品牌建设,力图各消费品板块份额的进一步提升。

贝泰妮:护肤品公司,以“薇诺娜”为核心品牌,专注敏感肌护理。线上销售为主,主品牌“薇诺娜”国内皮肤学级护肤品市场市占率第一,2018-2020年连续三年位列天猫“双11”美容护肤TOP10。薇诺娜品牌复购率保持在30%以上,大单品“舒敏特护霜”销售占比较高,有望逐步带动其他品类实现销售增长。

安克创新:每当有新渠道崛起,就会有新的品牌随之诞生。安克创新就是随着跨境电商渠道崛起而不断发展壮大的品牌商。公司具备突出的品牌价值,体现在产品的定价和销量均领先对手。近期随着iPhone取消充电头,以及扫地机器人等新品类的不断拓展,公司有望维持高速增长的步伐。

名创优品(MNSO.US):线下新零售品牌典范,公司本质上是通过“品牌”组织供应链生产的品牌商。公司主打“711”快反概念,在维持低库存的同时实现7天上100个新品的快速上新,并做到高颜值、高品质、高效率,低价、低毛利、低价格。近期国内业务已经基本上从疫情中恢复,开店速度恢复常态;国外正逐季转好,未来业绩恢复可期。

新宝股份:小家电ODM/OBM制造商,本身具备强大小家电(电热水壶,电热咖啡机等)供应链能力,通过“摩飞”品牌代理运营进行品牌化突破,效果显著。打造多款榨汁机,料理锅成为爆款产品,主要也以线上销售为主。

小熊电器:小家电公司,以“小熊”为核心品牌。线上销售为主,借助大数据进行创意小家电的设计,生产和销售,酸奶机,打点气,电热饭盒,加湿器等均为其热销产品,在多电商品牌销售,快速形成了围绕小家电的强大的品牌认知。

波司登(03998):服装公司,旗下“波司登”,“雪中飞”等品牌。本身具有强大的羽绒服制造供应链,为世界各国的羽绒服进行ODM生产,而作为知名羽绒服公司,在羽绒服相关的“品牌计分板”上,品牌认知突出。2017-2018年,战略聚焦羽绒服主业,显著提高羽绒服的品牌认知度和价格认知度,在功能性服装的基础上,提升了其时尚性。

安踏体育(02020):在运动服饰市场持续深耕多年,成为国内的行业龙头,且拥有相当程度的文化认同。安踏的核心亮点是,其是国牌崛起的品牌中多品牌整合能力最强的公司之一,近年来公司成功完成了对fila、始祖鸟、迪桑特等品牌的整合,这体现其零售运营能力的强大。

6. 风险提示

负面营销事件:品牌本质上是厂商过去的所有所作所为给消费者带来的认知的集合。而负面的营销事件,可能会在“品牌计分板”上留下永久的伤痕,对品牌价值造成 不可恢复的打击。

产品质量问题:轻则造成大额赔偿,重则影响品牌声誉。

行业竞争加剧:品牌商是消费品产业链上利润最丰厚、加价率最高的环节,自然也会成为竞争最激烈的赛道。若竞争过于激烈,品牌商将有出现亏损的可能。

品类、渠道变迁:每当有新品类、新渠道诞生,就会有新的品牌随之崛起;而过去有很多伟大的品牌,也会因为没有跟上变迁的步伐而被时代遗忘。尽管时间一直是品牌商的重要壁垒,但随着互联网的普及,消费者认知的改变也越来越快。不能迅速响应时代的品牌,或将加速陨落;而反之,能做到“快速响应”的品牌,则有望加速崛起。

(编辑:张金亮)