本文来自微信公众号“ 洋装鉴赏札记”。

1、公司成长深度复盘:行业危机-调整改革-复苏回升三部曲

1.1 危机并存:公司超前提价拓展与行业库存堆积

李宁(02331)品牌基因植根于李宁先生本人专业运动精神、106块金牌英雄气质,经历过2008年北京奥运会对中国国内运动行业成长催化,公司在2010年迎来业绩高峰,彼时公司正针对高端新兴细分市场积极拓展自身产品线,并在渠道端延续高速增长模式,达到提升产品整体品牌力的目标。

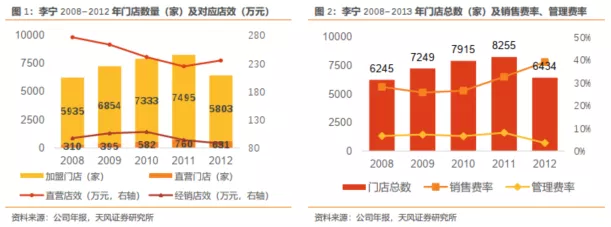

多因催化渠道高度拓展:在2008年北京奥运会对国内体育运动产业的催化作用下,人民运动参与度逐年提升,运动意识不断增强,公司在产品端与渠道端以传统经销模式为主体架构,采取激进扩张的策略,2008~2011年公司整体门店数量自6245家上升至8255家,门店规模年均增加670家,其中直营渠道受益于低基数实现翻倍快速增长,加盟渠道深入覆盖低线市场。

另一方面,随着渠道整体规模的扩充,渠道盈利质量并没有得到同步提升,直营门店随着渠道快速拓展(受到新拓展门店效率爬坡成熟期影响),门店店效呈现下滑趋势,经销门店店效则是倒V波动下滑趋势。

运营效率层面:传统经销批发型运动零售无序扩张,行业原材料、劳动力成本及零售租金快速上涨使经销渠道盈利端承压,公司费用率快速上升,同时大批新开门店店效尚处于爬坡提升阶段,营收增速低于渠道整体规模增速。

另一方面,公司采取与线下渠道快速拓展类似的激进市场营销策略,2009~2012年公司广告及市场推广开支分别达到11.91、12.92、14.27、15.68亿元,CAGR为9.6%,赛事赞助、运动员签约合作范围较广,涵盖传统核心项目足球、篮球、网球等。

产品业务层面:基于传统批发运动经销渠道,李宁采取激进超前的年轻化、高端化品类拓展策略,从面向传统的大众化性价比运动品牌拓展至彼时刚刚兴起的瑜伽健身运动市场,相继推出Inner Shine女子健身推广平台以及李宁Yoga Workshop,同期与Vivienne Tam联名打造“时尚瑜伽”女子健身系列产品。

切入市场壁垒明显且面料加工技术含量较高的瑜伽健身细分赛道使李宁在品牌定位及资源回报面临两重困境:彼时李宁聚焦大众性价比运动产品市场定位差距明显,且细分龙头Lululemon面料技术、渠道铺设先发优势较为明显。

相反李宁品牌在相对陌生且壁垒明显的瑜伽细分领域运营经验及技术积淀较为薄弱;李宁基于传统大众性价比市场地位塑造的产品力,与瑜伽运动面向的中高收入女性群体需求无法精准匹配;国内健身市场规模尚处于成长扩张阶段,2011年国内人均穿着支出为1674.70元,相比欧美发达国家相对成熟健身市场差距较为明显,同时国内缺乏健身服饰品牌成熟系统的运营经验。

多元品牌矩阵与品牌运营效率:2009~2012年间公司旗下品牌矩阵构成较为繁杂,各品牌市场需求聚焦点存在较大差异,从聚焦国内专业运动装备品牌红双喜(乒乓球)、Lotto(羽毛球、足球)、Kason(羽毛球装备),到高端运动休闲品牌AIGLE,各品牌之间聚焦目标市场较为独立,且部分品类业绩表现远低于预期,公司于2011年率先暂停Z-DO及红双喜牌鞋服业务。

代言赞助策略:NBA明星“彩票”式广泛赞助签约,NBA新秀埃文·特纳,巴朗戴维斯、沙奎奥尼尔、何塞卡尔德隆、哈希姆塔比特组成李宁品牌较为庞大充实的篮球赞助资源,同时与西班牙及阿根廷国家篮球队保持合约赞助合作,反映出李宁在渠道快速扩张期间切入篮球运动:安踏体育08~12年间签约凯文加奈特,李宁选择新秀潜力股加入自身篮球赞助,对于李宁品牌宣传作用较为有限。

此外,受到李宁品牌自身年轻化、高端化品牌定位策略的影响,公司选择与超模林志玲签约代言,客观上较为盲目的追求短期流量的明星代言投入对于公司整体品牌力提升无法带来实质提升。

1.2 2012~2014年:TPG金珍君执掌李宁品牌渠道转型,精简聚焦主赛道

公司上层管理架构调整,前任行政总裁张志勇等离职,战略投资人TPG及新加坡政府投资有限公司GIC入股,为李宁管理层注入新鲜血液与资金支持:新任CEO金珍君积极制定并实施新发展策略,聚焦中国市场、李宁品牌及核心体育产品全面变革,加强公司管理层面执行能力。

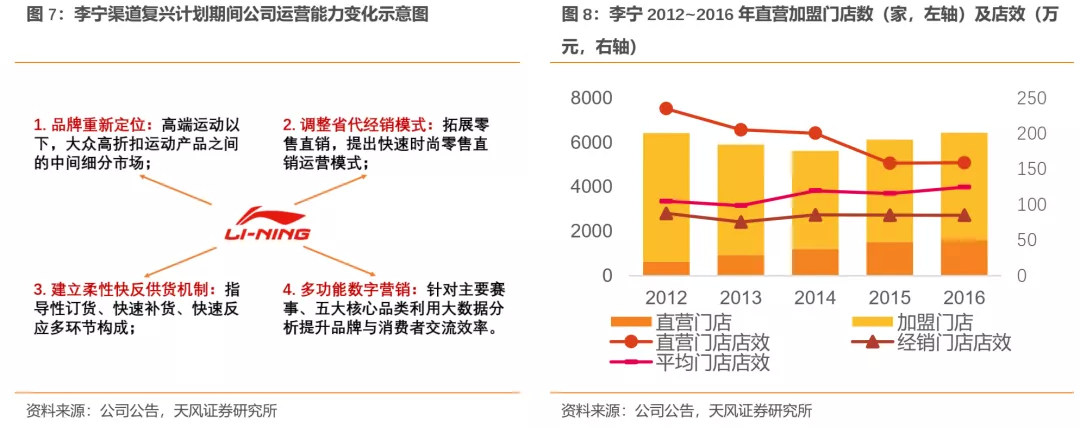

制定并推进公司渠道复兴计划,渠道政策及资源投放调整,推动从传统批发式经营向零售为主导经营,提升整体渠道竞争力。

经销商渠道改革升级,公司为存货压力较大的经销渠道提供存货处理相应办法,包括:

1)公司出资直接回购;

2)应收账款可变现金额大幅削减(由9.33亿元削减至4.00亿元);

3)拓展完善品牌工厂店折扣店等清货渠道,分别由2011年269间、358间拓展至277间、446间;

4)改革传统批发式渠道季度订货会制度,为广大经销商提供弹性可自由选择订货模式,并因地制宜提出“A+”畅销款产品及具有区域特色产品计划等,协助经销商优化订单减轻存货积压风险;

5)2012年10月始,通过提升消费数据分析判断能力推出一系列快速反应产品线,其产品设计准确对接市场潮流、客群需求变化,应对经销商自身订货不足等风险。

直营渠道稳步拓展,部分克服传统国内运动品牌省级代理制度带来的渠道控制力较弱、产品折扣、品牌定位提升较为困难等缺陷。

从门店数量变化来看,公司全国范围内直营门店持续拓展,截至2016年已达到1611家,同时经销门店数量得到了及时汰换调整,从2011年7495家稳步缩减调整至2016年的4829家。从门店店效变化来看,公司直营门店渠道运营管理仍处于拓展探索阶段,新拓门店店效仍处于爬坡提升阶段,2016年直营门店店效保持在159.08万元/年,加盟门店店效受益于货品发货弹性化机制等改革举措,整体店效实现了平稳恢复,由2011年104.82万元/年增至2016年124.75万元/年。

聚焦核心品类,研发设计&宣传营销效率提升:

伴随TPG合伙人金珍君执掌李宁,公司更加注重篮球、跑步、训练、运动生活及羽毛球五大核心品类产品研发,并着手巩固公司传统优势品类,提振品牌在大众运动装备品类中的影响力。

1)产品设计研发突破:篮球运动装备研发设计方面,紧跟国内国际多级联赛,与CBA、CUBA、CUBS职业及校园运动联赛建立紧密合作关系。国内各级联赛水平的稳步提升以及国内篮球运动的受众规模较广,2013~2014赛季CBA观众人数达到5.1亿人,累计收视人数达到5.4亿次。

公司同期间在专业篮球鞋方面持续积累,相继推出500元中低价位高性能BBlite2、主打技术创新“CBA灵和力”专业篮球鞋,并同时尝试将中国风、传统文化元素融入篮球设计研发当中,推出WOW新年限量系列产品。

2)赞助宣传效率提升:2012年公司签约NBA热火球星维恩·韦德,与此前渠道扩张时期相比,韦德在NBA历史影响力更强,场均得分能力更为突出,客观上较此前签约球星能带来短期粉丝关注流量,提升李宁品牌影响力。

短期费用率提升,进入短期“增收不增利”过渡期:

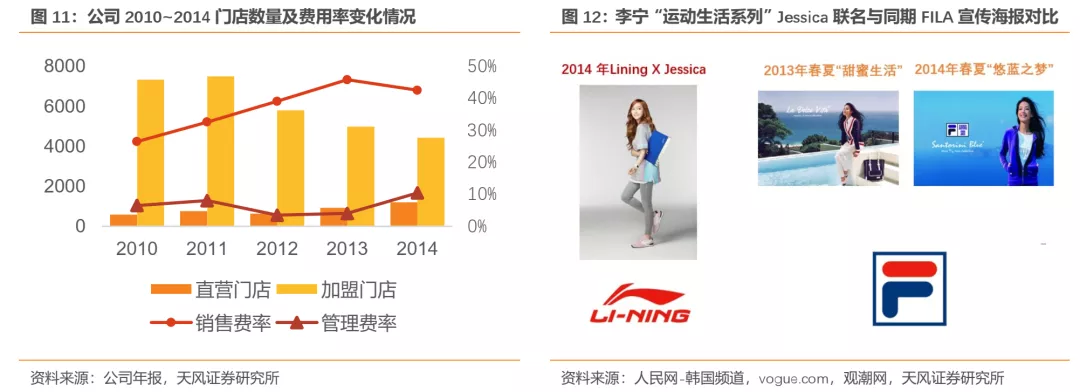

公司自2012年渠道复兴计划提出以来,从传统批发式经营转变为快速时尚零售直营运营模式,直营门店数量快速增长,自2012年631家稳步提升至2016年1611家。客观上,直营渠道新拓门店经营效率及门店店效普遍较成熟门店更低,存在爬坡上升阶段,短期对公司整体费用率带来一定的压力,2014年公司销售费率及管理费率分别达到42.52%、10.44%。

与此同时,公司在金珍君的带领下品牌形象塑造宣传方面进行了大量探索,对公司旗下运动生活品类进行塑造宣传,例如2014年李宁透过韩国少女时代明星Jessica(郑秀妍)跨界合作尝试粉丝营销,挖掘年轻消费者产品需求及沟通模式。

另一方面,公司品牌内涵文化“运动员精神”与Jessica所处潮流文化圈层存在较大差异,客观来看,跨界粉丝营销效果可能不及预期,新粉丝群体品牌黏性较李宁传统客群更低,对品牌文化认同相对较低。

我们认为从细分市场需求来看,2014年Lululemon凭借在瑜伽细分市场先发优势,以及瑜伽装备日常穿着普适性,开启运动时尚市场风潮。

国内运动时尚细分市场稳步成长,同行竞品FILA在安踏集团全直营渠道铺设及精细化运营背景下业绩取得稳定提升,公司将该细分市场划归“运动生活”核心品类且处于调整起步阶段,与竞品相比处于相对滞后阶段,同时挖掘运动时尚元素需要时间积累及资源投入。

我们客观认为,公司着眼于运动时尚细分市场的“运动生活”品类初期开发市场投放会带来为公司整体费用率带来影响,但是初期品牌宣传、产品设计研发、客群需求收集分析等方面的积累为公司日后推出LNG、中国李宁等高端运动时尚系列奠定基础。

2014年11月,TPG合伙人兼公司代理行政总裁金珍君离开公司管理层,渠道复兴计划下直营渠道快速拓展短期费用增长及店效爬坡,经销渠道存货回购、应收账款计提损失增加、核心产品品类设计研发推广营销投入提升等因素影响,公司业绩层面仍然处于波动亏损状态。

从长远角度来看,聚焦主品牌,快速拓展直营渠道,实现零售型渠道转型,核心品类布局为公司后期新产品系列孵化奠定坚实基础。

1.3 2015~至今,李宁掌舵,引领国潮风尚,品牌力&渠道运营稳步提升

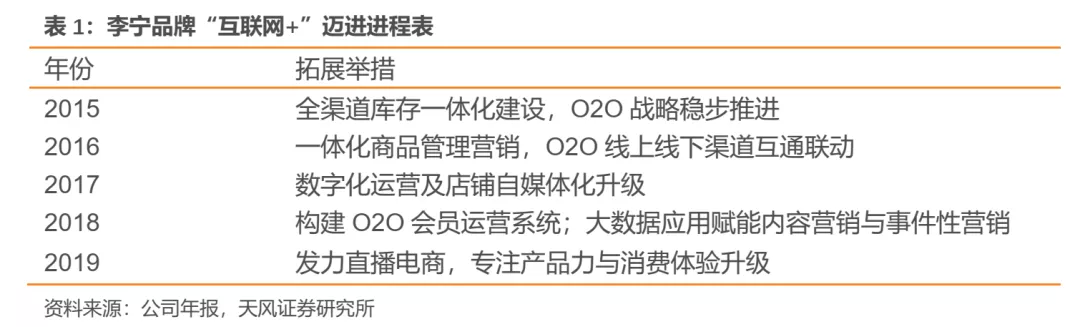

2015年品牌创始人李宁先生回归管理层,公司步入快速恢复发展阶段,品牌定位层面,伴随着线上购物平台用户流量快速积聚,线上渠道业务占比呈现快速上升趋势,“互联网+”概念进入公司日常经营业务;新兴渠道与传统渠道之间交流日趋频繁,国内客群消费水平及运动需求稳步提升,公司着眼于提升产品体验、购买体验、运动性能全方位品牌重塑,立志升级成为运动生活场景体验提供者。

整体来看,公司在金珍君时代的直营零售转型升级的基础上,向“互联网+运动生活体验”品牌进一步转型迈进。

“互联网+”渠道构建加速推进:

公司整体线上渠道规模自2015年以来快速拓展,线上业务占比由2015年8.60%快速提升至2020H1的27%。公司着手推进全渠道库存一体化建设,致力于打通线上线下渠道,积极推进O2O信息及流量连接,提升消费者购物体验。

在公司品牌“互联网+”改革方略的指引下,渠道端、营销端、产品端及运营端与快速更新升级的互联网科技形成互补,成为李宁品牌转型升级重要支撑点。

互联网+渠道端:公司历来重视O2O线上线下渠道融合联动,公司自2015年开始即致力于全渠道库存一体化系统建设,实现线上线下渠道货品互通,提升消费者购物体验。

互联网+运营端:公司持续优化柔性供应链,提升市场需求预测精准度,借助全国性物流中心(NDC)向终端门店支配发货,至2017年终端门店直配数量达到300家,2018年全国总仓实现了向全国超过800家门店铺货直配,常青款货品向全国超过1500家门店每周补货。

互联网+营销端:核心业务产品方面利用线上渠道、新兴社交渠道积极推广,以公司跑步市场产品营销为例,2016年推出“超轻十三代”跑鞋,借助创新性广告与微信朋友圈等社交平台投放引流获4500万次的播放量。营造智能跑步生态系统,大数据科技赋能内容营销、事件性营销,通过移动互联网终端将智能跑鞋产品深入客群日常生活场景,与客群紧密连接,培育客户的品牌黏性。

互联网+产品端:利用大数据云计算及时收集市场潮流变化动向,分析客群偏好变化,对未来产品设计研发方向提出指导意见,并提升对未来市场需求预测精准度。

开发“弹簧标”、LNG发力运动生活新领域,打造运动生活体验品牌:

李宁在2012年零售渠道改革的基础上,进一步提出深入对接客群生活场景,为客群提供独特体验。为此公司在原有李宁主品牌多品类产品矩阵基础上,挖掘自有潮流属性,陆续推出“李宁弹簧标”、LNG中高端潮牌系列产品,对新兴运动时尚市场进行了大胆尝试。

2015年下半年李宁弹簧标产品相继面世,产品以蓝色为主调,定位低价位高性价比运动时尚市场,探索运动快时尚模式,兼顾产品运动功能,售价低于李宁经典运动生活产品,突出“运动生活”概念,渠道以二三线商圈、购物中心为主。

同时期公司推出LNG中高端运动时尚产品系列,以都市时尚商务白领人士为目标客群,渠道立足于特大城市及一线城市核心商圈,在满足运动服饰功能性及舒适度的同时,兼顾面料材质,时尚感、产品细节及色彩搭配等多方面诉求。

整体来看,公司相继布局弹簧标、LNG中高端潮牌领域,完成了新兴运动时尚产品及品牌运营初步积累,通过立足性价比、中高端市场差异化定位策略,较为高效地覆盖不同类别客群。另一方面,在李宁大众运动品牌的基础上,弹簧标及LNG系列对品牌文化进行有力补充,李宁品牌自身潮流基因实现了初步积累,为后续“中国李宁”系列推出奠定了坚实基础。

发力童装及青少年装备市场,李宁KIDS与李宁Young完成整合稳步拓展

2016H2以来公司针对原有的李宁童装品牌Lining KIDS进行细分规划,针对3~12岁青少年目标客群,推出李宁Young新产品系列,旨在对接国内日益拓展青少年运动市场需求,借助李宁主品牌市场影响力拓宽销售,挖掘新的目标消费群体,进一步提升李宁品牌的竞争优势。

品牌潮流基因发扬传承,积淀孵化打造“中国李宁”高端国潮系列

在弹簧标尝试性价比运动休闲市场、LNG植根中高端运动潮牌的基础上,公司完成了多价位区间运动时尚市场品牌运营经验积累,我们认为新品牌系列推广调整过程中,借助互联网+、大数据分析精准把握消费者心智变化趋势,为公司2018年春季纽约时装秀“中国李宁”成功推广奠定了坚实的基础。

LNG、弹簧标以及后续的中国李宁系列均聚焦运动时尚细分市场,对接不同类型细分人群;在国内运动时尚市场蓬勃发展的背景下,公司先后尝试开发LNG、弹簧标等不同系列产品,客观而言对于运动时尚品牌形象塑造及商品设计进行了宝贵的经验积累,为其后中国李宁系列成功孵化奠定了坚实基础。

2. 运动时尚细分多极竞争确立,李宁品牌基因与优势凸显

2.1 起:Lululemon开启运动时尚风潮,瑜伽装备渗透日常穿搭

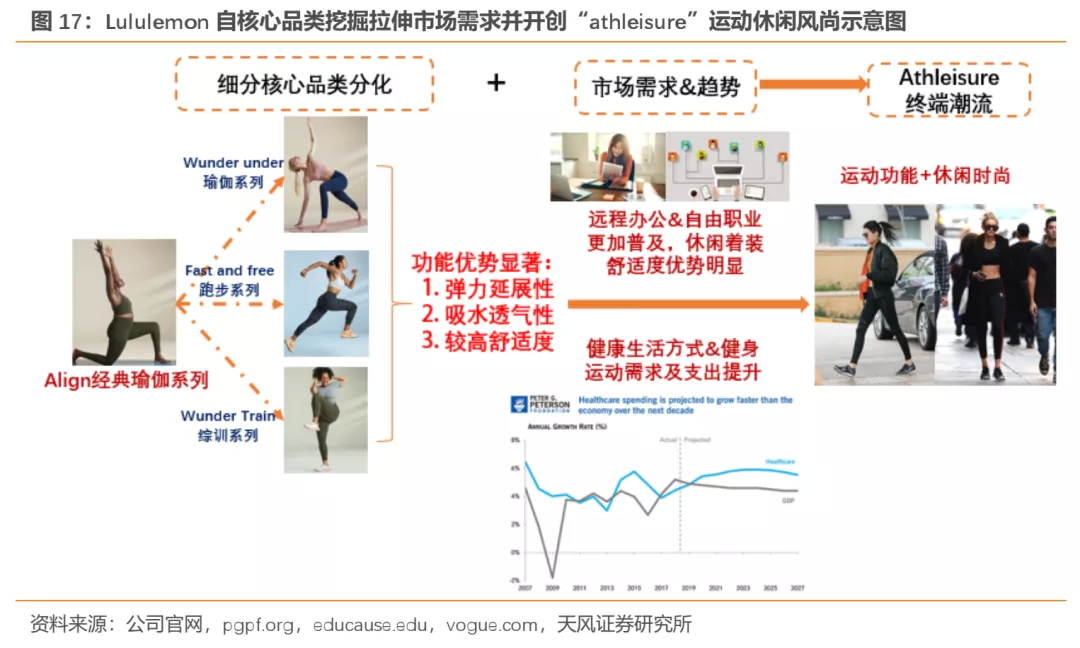

近年兴起的运动时尚风潮起源于Lululemon瑜伽核心品类,在实现吸湿、速干、透气的基本功能的基础上,通过其自身开发的Luon及Luon衍生面料带来的性能优势,良好的伸展弹性及躯体包覆性,在出勤着装休闲化及远程办公普及度逐步提升的市场背景下,瑜伽装备较好贴切中高收入女性客群部分日常穿着需求,展现了较好的多场景普适性。

瑜伽装备自瑜伽核心客群开始逐步渗透日常出行穿搭,同时借由社交平台、直播渠道逐步扩展至日常关联生活场景,开创现代运动时尚风潮。

从运动时尚市场规模来看,目前仍然处于稳步增长阶段,prnewswire市场报告预测数据显示,2018年全球athleisure市场规模为1552亿美元,2026年预计升至2571亿美元,2019~2026年全球athleisure市场CAGR将达到6.7%。

从运动时尚市场扩容因素来看,我们归纳认为运动时尚整体市场增量源于人均消费水平的提升,及关联市场需求替代需求。运动时尚市场规模扩充直接受益于人均运动消费支出的提升。

另一方面,运动时尚品牌概念将产品时尚度及运动功能性融为一体,兼顾产品功能性与日常穿着搭配需求,对于关联细分市场低端运动休闲,传统居家休闲等细分市场产品设计上存在部分重合度,运动时尚产品相较其他关联细分市场产品独有的运动功能优势,对关联细分市场产品产生部分替代作用。

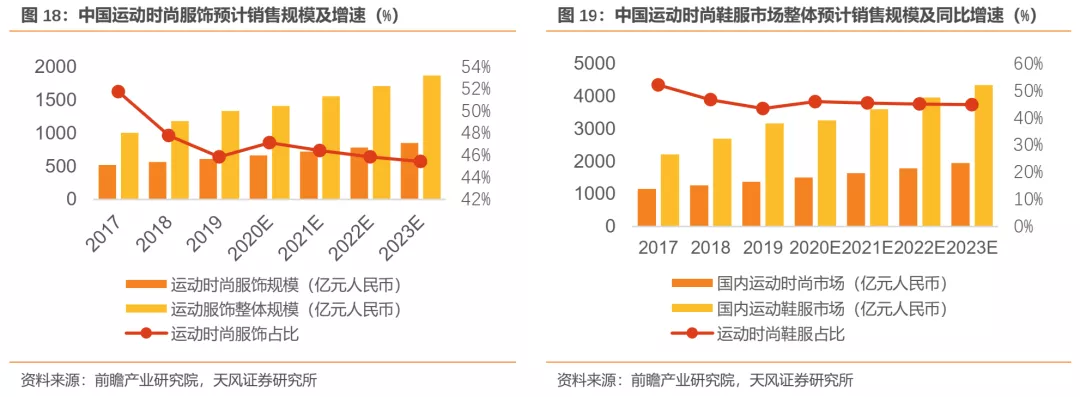

新兴经济体目前成为全球运动时尚市场规模增量另一重要来源,以中国国内运动时尚市场发展状况为例,据前瞻产业研究院数据,2017年国内运动时尚服饰销量规模已经达到520.06亿元,若以欧睿国际2017年中国运动服装市场规模数据1005亿元计算,当年市场规模占比已经达到51.75%。

从运动时尚鞋服整体市场规模增速来看,2018~2023年市场规模CAGR预计将达到9.13%,2020年运动时尚市场规模预期将会达到1502.46亿元,占运动鞋服市场比例维持在45%左右。

2.2 承:头部品牌稳步提升产品时尚度,时尚度成为品牌力重要构件

我们可以从头部运动品牌的产品时尚度及品牌时尚度两个维度来对比探讨运动时尚细分市场对于品牌的影响:

产品时尚度:运动时尚风尚的兴起与市场需求的迅速扩大对运动品牌设计提出了新的考验,客群对运动产品时尚度要求逐步提升,头部运动品牌如Adidas(ADDYY.US)、NIKE(NKE.US) 等近年来在新款鞋品设计方面更加重视时尚度。从两大品牌2015年以来推出的新款鞋品来看,均采用经典基础上配搭个性感强烈、色彩对比明显的颜色配置,运动品牌对于产品时尚属性的积累构建逐步加强。

运动产品时尚度的提升主要可以从产品配色(色彩对比度)、产品设计线条样式等两方面进行对比分析:

以Adidas 于1970s、1980s分别发布的经典款跑鞋SL72、ZX8000两款为例,SL72仍然保留传统跑鞋较为正式的蓝白红灰等基础色调构成的配色,突出专业跑步需求;1988年首次发售的ZX8000系列则是针对后起慢跑运动客群进行了针对性设计,配色设计更加鲜明,主色调为靛色配黄色条纹。

2015年以来发售的跑鞋款型配色与1970s、1980s早期传统跑鞋相比视觉观感对比度强烈,以Adidas目前主力产品Ultraboost系列为例,以主色调纯白色为基础,相继衍生出了艳色配色、渐变配色、高对比度突出配色等不同样式,为客群呈现出不同的视觉观感体验,满足不同性格类型的客群需求。

另一方面,鞋面线条设计在新材料技术的支持下,逐步突破传统跑鞋设计瓶颈,成为运动产品终端造型时尚度提升的基础。以NIKE在1970年代及2010年代发售的跑鞋产品Tailwind、Waffle Iron月亮跑鞋及今年来推出的NIKE Air Max、NIKE Air Zoom Alphafly作为对比,受制于品牌创业初期技术条件限制,月亮跑鞋对于鞋面轻量化、鞋底抓地能力进行了大胆尝试与改进,成为现代专业跑鞋设计典范。

NIKE近年来推出的React、Air Zoom系列中广泛使用Zoom Air气垫缓冲、React泡棉加厚缓冲、ZoomX缓冲垫片,较公司1970年代早期产品技术及生产工艺均更加成熟,助力NIKE产品创新型设计。

NIKE Air Zoom Alphafly鞋底利用Zoom Air气垫、ZoomX碳板缓冲技术,前后部分突破常规进行分区设计,创新版型设计较早期产品时尚元素更为明显。

根据头部运动品牌近年来部分新品发售频率、货品配色情况进行总结分析,对比1970、1980年代所发售主力跑鞋情况,我们客观认为头部运动品牌在核心产品品类对于产品时尚度的兼顾重视程度不断提升。

同时运动时尚市场规模逐步增长,客群对终端运动产品时尚度要求提升背景下,头部运动品牌发力提升时尚度,成为市场竞争品牌参考借鉴重要来源,侧面带动整体运动装备市场时尚度的提升。

品牌时尚度:

随着智能终端设备逐渐普及,社交平台KOL与粉丝两大群体之间通过推荐关注关系流量获取效率进一步提升,社交平台KOL、潮流网红等流量中心节点在品牌时尚度建设、品牌力推广方面扮演重要角色。

头部运动品牌在升级自身核心产品科技的基础上,近年来加大了跨界联名合作力度,与时尚界、潮流达人等关联KOL合作频率保持在较高水平,运动品牌营销模式已由传统的一维“广告-媒介-客群”投放输出模式转变成为多渠道方式高维营销模式。

以Adidas、NIKE近年来新品系列设计推出为例,Adidas于2013年发布自身新锐跑步boost科技(TPU发泡科技)为例,2014年boost系列第一代产品问世。此后,Adidas携手boost系列与美国说唱嘻哈红人侃爷Kanye、推特INS社交红人卡戴珊展开跨界合作,合力打造Adidas-Yeezy联合品牌,相继推出Yeezy 750、以及潮鞋经典Yeezy 350系列。

得益于侃爷在北美rap说唱圈强大的个人影响力及数量较为庞大的粉丝群体,头部潮流KOL地位,Yeezy系列一经面世即遭遇粉丝抢购,短时间在潮鞋圈内确立经典地位。

从技术角度来看,Yeezy可以视作美国街头流行文化包装,boost发泡科技技术支持,深受粉丝认可的潮流鞋品代表系列。

从品牌营销角度来看,Adidas与侃爷这类潮流文化中心KOL合作,在自身专业高端运动的品牌定位的基础上,丰富自身产品时尚潮流属性。

从销售业绩促进角度来看,侃爷成为Adidas新锐产品ultraboost引流窗口,2015年powerhouse演唱会期间脚穿纯白色ultraboost系列,该款配色鞋品受到广大歌迷追捧,对整体ultraboost系列产品销售产生良好的宣传带动。

另一运动巨头NIKE在产品时尚度宣传方面,高频率推出跨界联名合作产品,以1980年代低帮篮球鞋演化而来的Air Force系列为例,从纯白基本经典配色扩展至较为庞大的多元文化配色体系。

例如NIKE X 蜘蛛侠、NIKE X Levi’s等系列,品牌合作伙伴涵盖潮流文化IP(漫威英雄、好莱坞元素等)、潮流文化设计师资源(如现Burberry 首席设计师Riccardo Tisci)、潮流品牌资源(Supreme、Off-white、Levi’s等),客观上活用当今不同种类潮流元素为品牌经典注入新鲜元素,保持与潮流主题消费群体之间的产品黏性。

整体来看,1970、1980年代慢跑、篮球、网球等运动热潮相继兴起,细分运动在大众日常生活渗透影响逐步增强,运动产品完成了从专业化到大众化的转型。随后运动产品设计日渐趋于成熟,产品时尚度逐渐提升。

2010年以后,随着运动时尚穿着风潮日渐兴起,头部运动品牌为巩固提升自身品牌定位,跨界联名合作等、品牌产业强强联合等多种形式下,运动与潮流融合程度逐步加深,时尚度成为运动品牌力的重要组成部分。

New Balance经验与反思:

百年历史运动品牌New Balance在产品时尚度与产品经典文化方面,做出与NIKE、Adidas不同的选择,New Balance在慢跑运动鞋领域积淀丰厚,被誉为“总统的慢跑鞋”。

随着2012年余文乐主演的《春娇与志明》热映,剧中多次出镜的New Balance 996系列跑鞋获得众多粉丝影迷的热捧,New Balance在国内运动鞋市占率迅速提升,2015年品牌市占率达到6.4%。

随着智能终端设备普及、各类细分APP逐渐满足大众各类生活场景需求,客群流量实现了从搜索引擎自主搜索获取流量时代,升级到大数据AI推荐、各类细分KOL与粉丝关注推荐关系构成流量分发新机制,New Balance营销策略仍然集中在传统广告推广及关联流量获取方式;

New Balance以经典鞋品为主线,更加重视自身产品文化传承,时尚度提升及客群流量营销方面存在较大提升空间。受限于NB公司自身营销政策及产品开发规划,公司新品国内发布关注较低,产品时尚性更新缓慢。整体时尚度提升较慢,新品流量曝光度较低,客群对产品时尚度要求无法得到New Balance在国内市占率逐年下滑,2019年运动鞋业务国内市占率下滑至3.0%。

2.3 转:品牌运动基因&潮流元素挖掘,中国李宁引领国潮构筑品牌壁垒

面对国际运动行业时尚度稳步提升的行业趋势,李宁在原有的LNG中高端潮牌、AIGEL中高端户外品牌运营经验的基础上,创造性地首次展示“中国传统文化潮流”新概念,进一步发掘品牌内在潮流元素。中国李宁系列面世,顺应运动产品时尚度稳步提升趋势,助力李宁品牌切入运动时尚这一增量细分市场。

中国传统文化融合现代潮流表现元素,中国李宁崭露头角

2018年2月中国李宁与天猫 强强联手“Tmall China Day”登录纽约时装周舞台,“悟道2.0”系列登上走秀舞台,在西方现代潮流框架基础上融会中国传统文化,透露出李宁品牌“自省、自悟、自创”的精神。

国李宁采用黄红独有中国元素色调,搭配黑白基础色调,创造出中国文化特色的高对比配色设计,包含经典复古风(致敬90年代复古潮流设计),运动员精神(照片印形式展现品牌核心李宁先生经典动作),浓烈街头潮流风(多口袋设计&多功能面料赋能实用主义街头潮流),哲学包容之道(中西设计灵感结合),中国传统艺术精髓(飞天壁画配色)等不同组成元素。

中国李宁成功塑造以中国古今文化经典配色为核心,融合现代西方设计理念,顺应运动品牌潮流化趋势,向广大客群展示独特大胆的配色方式、多元文化融合设计理念、自省自创未来主义设计风格等品牌形象。中国李宁凭借此次纽约时装周成功重塑自身运动品牌时尚性,同时多元化设计为后续产品创新丰富预留了足够的想象空间。

“国潮”1.0=覆盖主要潮流趋势+中国传统文化元素打造差异化产品

李宁2018年纽约时装周明星鞋款阵容(悟道2 ACE、 Reburn高帮篮球休闲鞋、WOW韦德之道高端篮球系列、蝴蝶2018老爹休闲鞋)涵盖2018年主要运动鞋潮流趋势,老爹复古造型休闲鞋(起源于巴黎世家Triple S爆款复古休闲鞋)、泡棉软底运动鞋(对应NIKE react跑鞋系列、Adidas ultraboost跑鞋系列)、高端专业篮球运动鞋(对应Nike Air Jordan系列)等多种潮流。

在覆盖主流运动鞋潮流趋势的基础上,利用独有的中国传统文化元素对产品进行差异化设计,提升产品时尚度。

以蝴蝶2018走秀款老爹休闲鞋为例,在2015著名奢侈品品牌巴黎世家triple S系列掀起老爹复古风潮的基础上,李宁蝴蝶2018取材蝴蝶图鉴,强对比配色营造出蝴蝶轻盈形态,红黄青三色配色衬托中国李宁主题黄红特色中国系配色,在老爹鞋中配色设计中独树一帜。

“国潮”2.0=维系与创新营造日常系运动时尚品牌形象+品牌形象持续深化

公司在2018年相继登录纽约、巴黎时装周,并成功更新“中国李宁”品牌设计定义的基础上,继续深化中国李宁系列设计理念,保持设计元素及时更新,同时深度挖掘中国传统文化元素,使中国李宁系列设计风格更新、保持生机。

例如2019年2月秋冬季纽约时装周上,将中国传统扎染、天然汉麻材料及运动感设计细节有机融为一体,在红黄品牌经典配色、标志性廓形设计等核心品牌文化的基础上,凸显城市自然场景旅行产品主题。

中国李宁成功孵化成长的原因我们客观总结有以下几点:

1)中国文化国际影响力提升,国际市场潮流需求推动

伴随着中国综合国力持续提升,中国文化软实力、世界范围内影响力稳步提升,截至2018年底中国在全球范围内154个国家建立起共计548座孔子学院,雇员人数达到47000人。

同时中国近年积极参与国际事务,提倡并维护全球多元文化格局,从建立亚投行AIIB、推动RCEP贸易合作伙伴关系签署落地,到节能减排应对全球气候变化,这对于中国文化软实力积累、中华文化全球范围内增强影响起到了良好的助推的作用。

我们结合国外部分中华文化潮流现象,认为国潮的兴起与成功与国际市场潮流细分群体需有关,逻辑正如麻将文化深入欧美娱乐市场,汉字造型引领纹身潮流新风尚等中国文化输出现象类似,国潮正在通过世界顶级时装走秀进入全球潮流文化圈视野。

2)民族自信力、情怀提升及客群消费需求提升

国潮追随者多以Z时代及90后为主,对传统中国文化及国民身份认同拥有自发强烈的认同感,伴随着1990年代国家综合国力的快速提升,Z时代为代表的中国新青年对于国产品质的偏见正在消减。在此背景下,融入中国传统文化的设计元素打造潮流亮点,易与年轻消费客群产生文化与情感共鸣。

中国经济向消费引导型经济转型,2020年全年GDP经初步核算已首次突破100万亿元,国民可支配收入逐年稳步提升,消费需求稳步提升趋势有望继续深化。

另一方面,在中美贸易争端等国际贸易争端背景下,国产/中国质造替代进口似乎已成为国内多数消费者的选择,据尼尔森2019Q2调查数据显示,68%中国本土消费者更青睐国产品牌,一二线城市67%的消费者会因传统文化图标而选择国产品牌。

3)细分先发优势,优秀渠道合作资源,短期难以替代超越

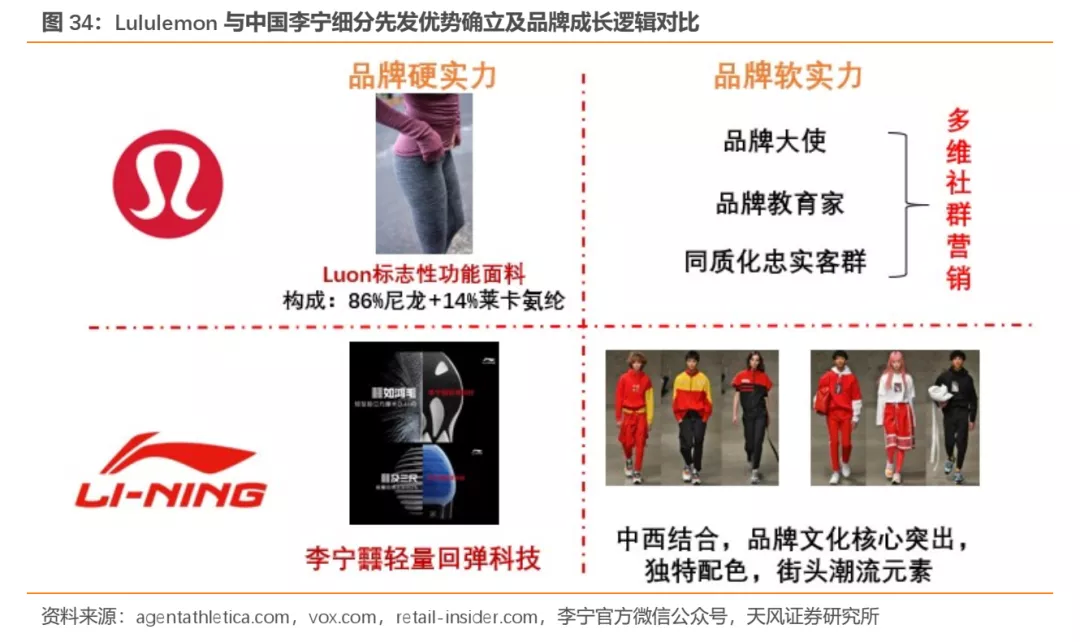

① 中国李宁系列确立公司在“国潮”细分市场先发优势,与Lululemon(LULU.US)成长逻辑类似

与Lululemon首创现代瑜伽裤切入瑜伽健身细分市场实现品牌力积累与成长逻辑类似,中国李宁在自身产品设计端稳步积累的基础上,国内运动品牌中首推中国元素运动时尚设计风格,将“国潮”概念与中国李宁品牌形象紧密融合,细分市场上先发确立先发优势。

另一方面,Lululemon通过自身面料研发(Luon及衍生复合面料系列)及生产工艺升级(Flat Seaming)确立现代瑜伽装备新兴行业标准,以品牌硬核实力确立细分先发优势;公司旗下中国李宁系列则是通过中国古今文化元素设计风格确立“国潮”设计基调,客观来看属于品牌软实力奠定细分先发优势。

运动细分领域品牌软硬实力拓展兼备是确立长期竞争优势重要因素,Lululemon前期技术优势通过多维社群营销体系转化成为客群对Lululemon品牌文化的认同及忠诚度,实现了品牌硬实力向软实力的拓展延伸,从而巩固了瑜伽领域先发优势。中国李宁在“国潮”领域的通过独特设计风格确立的品牌软实力,将“国潮”概念融入品牌形象。

同时公司在国产运动品牌当中研发优势明显,经典李宁弧、李宁弓、李宁云技术等较为丰厚的技术优势积累,新发李宁䨻轻量回弹科技广泛,我们认为李宁凭借自身创新研发实力积累,同样具备将“国潮”细分市场品牌软实力延伸至品牌硬实力领域,保持在“国潮”细分领域的长期先发优势的能力。

② 优质文化IP、技术及渠道合作资源赋能中国李宁优质前卫设计产出

公司积极把握文化IP合作,中国多元传统文化元素成为国潮设计较为广泛的灵感来源,中国李宁在此基础上积极开拓优质热点IP资源,确立前卫独特设计风格优势,例如传统文化精髓代表敦煌博物馆展开联名合作,在李宁CF“溯”系列中进行联动展示,并在中国李宁2020春夏展秀款中多次将敦煌壁画融入到服装整体图案设计当中。

推动产品研发合作,产品面料科技作为产品凸显品牌形象、产品差异化设计的重要一环,公司积极拓展技术面料合作资源,2020年11月首发搭载GORE-TEX功能面料的盘古休闲运动鞋,以GORE-TEX面料升级科技属性,赋予产品出色的防水防风性能。GORE-TEX“盘古”在坚持中国传统神话文化的背景下,与世界头部面料品牌GORE-TEX深入合作,构建自身品牌硬核实力。

中国李宁的走红离不开优秀的渠道合作资源,所参加的纽约时装周持CFDA(美国设计师协会)与迅驰时尚及天猫平台联合打造“中国品牌日”,参与品牌包括李宁、太平鸟、CLOT和CHENGPENG世家中国品牌,全球范围内具有较高关注度。

2.4合:中国李宁开启品牌潮流征程,国潮3.0推进、X潮流因素催化

我们根据公司2018年以前发布相关产品、2018~2020年纽约、巴黎时装周多次亮相的中国李宁系列、及公司近年来推出的CounterFlow“溯”系列,以及传统轻跑等系列产品更新迭代规律对比分析得到,李宁具备针对“国潮”开发运营多条运动时尚产品线的能力,中国李宁将是李宁直面消费者打造“国潮”概念的开端但不会是终点。

“国潮”3.0升级创新、公司旗下“国潮”相关系列或将持续扩容,或将助力李宁整体品牌力稳步提升,巩固李宁国产体育行业龙头地位。

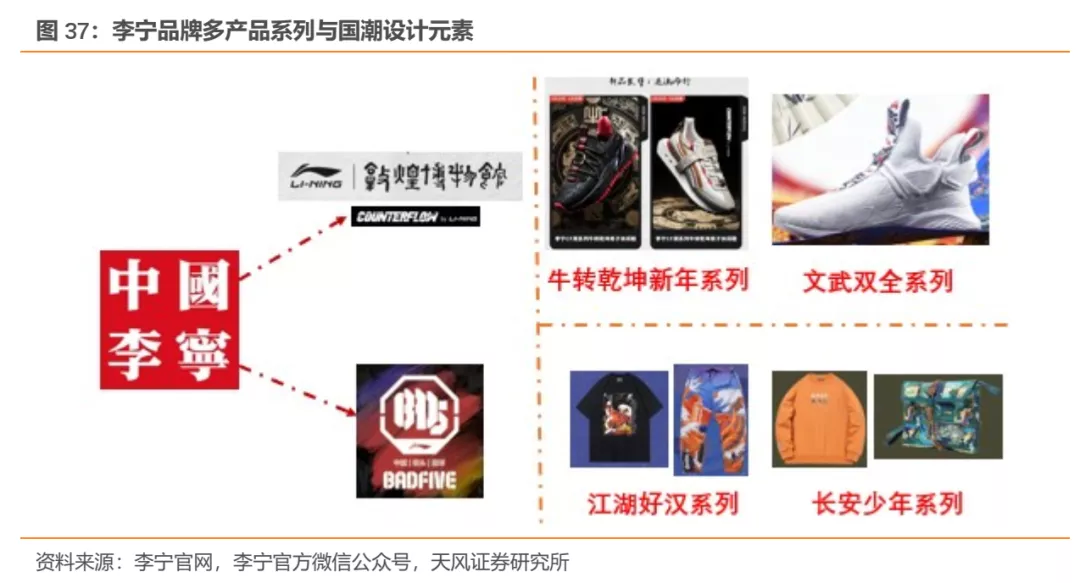

李宁旗下目前有以中国李宁为核心,CF“溯”敦煌专题系列,BD5反伍街头篮球系列设计风格及款式均从传统佛教壁画、街头不同角度呈现出中国传统文化元素,“国潮”概念与李宁品牌不断融合深化,将成为李宁品牌文化未来重要组成部分,助力公司整体品牌力稳步提升。

另一方面,国潮形象助力提升公司整体品牌定位及形象,稳步提升公司内部整体渠道规模,丰富品牌文化内涵,未来李宁整体有望保持这一态势,借助未来国潮关联产品系列拓展升级,丰富自身品牌故事性,形成对日常各类生活场景的高效覆盖。

从同行业新兴故事型运动品牌“All Birds”成长案例来看,该品牌立足于羊毛靴、羊毛运动鞋核心品类,以天然羊毛、绿色环保(回收塑料、纸板等)原材料提供高性能舒适穿着体验,目前已经推出羊毛跑鞋、天然树脂跑鞋,在细分市场中丰富充实品牌故事性,确立自身品牌壁垒。

“国潮”系列对于李宁整体品牌力提升意义与此类似,国潮关联系列产品的拓展催化,将“国潮”与李宁品牌文化有机融合,丰富充实李宁品牌故事性。

3. 渠道升级、品牌重塑、内控成熟、业务拓展构筑业绩增厚基石

3.1 渠道端持续改善,直营零售转型深化,渠道效率持续提升

1)渠道端运营持续升级改善,未来店效有望延续增长

2015年李宁先生回归执掌公司以来,针对渠道复苏计划带来的公司整体费用率提升,直营渠道扩充、渠道营运管理、新业务拓展等因素带来的费用率上升,盈利波动亏损等情况,确立公司“互联网+运动生活体验”提供商的战略转变,线上渠道实现快速拓展,线上线下O2O业务延伸扩大,全渠道库存管理系统建立并完善,公司整体渠道端营运逐步改善。

伴随着国内人均收入水平稳步提升,消费需求升级将成为市场长期趋势,国内大众消费习惯发生转变,90后中青年潮流消费主力群体更加倾向中心商圈综合型购物中心,传统街边店铺店效空间局限凸显。公司积极优化渠道机构,提升渠道效率,持续关闭亏损店铺,针对传统部分传统街铺等低效店铺进行升级装修,着重开辟核心商圈、购物中心高效大店。

从李宁主品牌(不包含李宁young)门店数量及店效方面来看:

李宁直营渠道门店数量自2016年达到1611家增至顶峰,2017年以来公司直营渠道保持精简升级提效的策略,整体规模有所缩减,2019年底减至1325家,但是得益于公司整体运营效率的提升,直营门店平均年单店效率实现逐年稳步提升,自2015年158.5万增至2019年273.41万元,4年CAGR达到14.61%。

公司经销渠道在经历2012年行业库存危机以后,2012~2014年渠道复苏计划期间门店数量大幅精简,2015年以来公司整体经销门店数量恢复稳定增长态势,至2019年公司经销门店数量已稳定增至6225家。2015年以来经销渠道平均年店效维持在90万元左右波动。

线上渠道方面,公司自2015年即着手推进全渠道库存一体化建设,致力于打通线上线下渠道,提升渠道中存货管理能力;2017开始,公司电商进一步在数字化运营和店铺自媒体化工作中取得突破,通过自身自媒体平台搭建,将线上平台打造成为融品牌产品信息、市场活动、明星、赛事互动全方位体验平台。

另一方面,跑步运动在1960年代已经呈现市场初期萌发状态,一批体育教练专家及先锋爱好者相继进行运动尝试,为1970年代开始全面慢跑热潮奠定了良好的基础。

例如Nike 初代跑鞋设计者及品牌联合创始人Bill Bowerman在1962年完成了新西兰慢跑之旅后,推出《慢跑:全年龄向健身运动》等理论著作,向周围人群推广慢跑健身方式,推动当时全美慢跑运动发展推广;此后慢跑运动同样得益于社会名人(如Steve Pre">整体来看,跑步运动从专业田径赛事项目转变为日常健身运动项目,经专家群体、核心爱好者、社会名人等多方KOL宣传推广,从专业比赛(running race)转变为日常休闲运动(running for fun and wellbeing),这一过程我们认为是通过采用推力营销策略(push strategy)将新兴产品研发设计概念推向潜在消费客群。

新旧运动品牌切入“新兴慢跑市场”门槛较低,跑步装备选材设计多有借鉴同质化现象,这使得NIKE无法确保技术上取得完全优势,但是慢跑热潮仍然为NIKE初期品牌研发设计及品牌效应积累奠定了良好的基础。

2)产品创新研发积淀深厚,国潮元素多方位渗透产品设计

产品端:国潮独特元素深化渗透多品类,形成品牌独特风格,多细分品牌深耕特定细分市场。产品设计方面,在2015~2018年公司在“前中国李宁时期”,即通过对核心品类产品创新研发,逐步尝试探索传统文化在运动产品方面的不同表现方法,例如2017年中国风山水画配色原创产品青萦白溯系列斩获鞋包类金麦奖,2018年2月初限量发售“胭脂念”惊艳全红造型对传统文化元素深层挖掘尝试。

同时李宁坚持运动产品专业性设计基础,针对篮球、跑步、训练、羽毛球等核心产品品类积极创新探索,2019年初推出“极致轻量&高效回弹”为核心的李宁䨻科技,通过超临界流体发泡成型,重量较业务广泛使用的TPU发泡中底材料降低50%,同时保证80%能量反弹回馈,已陆续采纳吸收至轻便跑鞋“驭帅”,以及高端专业篮球系列“韦德之道”系列。

3)品牌端:切入中高端运动时尚,品牌调性稳步提升

2018年公司首推中国李宁高端运动时尚系列以来,均价区间天花板提升明显,以李宁官方商城售价为据,秀款外套、连帽卫衣价格分别达到1199、899元,李宁传统系列外套及连帽卫衣售价仅为258~600元,整体来看,中高端中国李宁系列售价区间提升明显,有利于整体货品销售毛利率提升:2017~2019年公司整体销售毛利率分别为47.06%、48.07%、49.07%,整体呈现稳步提升态势。

我们客观认为中国李宁中高端运动系列通过独有的中国古今文化元素,融入品牌原创设计,首推“国潮”概念,并将国潮概念融入李宁品牌文化,在品牌核心文化“运动员精神”的基础上,稳步提升李宁品牌整体品牌调性,以中国李宁系列为核心的国潮设计元素目前已经拓展至“反伍”、“CounterFlow溯”等细分专题系列,国潮有望深化成为李宁品牌文化新核心。

4)营销端:携手优质KOL、明星资源推进品牌年轻化,积极拓展覆盖各亚文化圈

品牌营销方面,采用年轻化明星、细分领域KOL代言策略,将运动时尚元素融入李宁品牌文化,90后著名流行歌手华晨宇、抖音时尚女主播仙女酵母、英雄联盟女解说Rita冯雨、95后新生代美声歌手蔡程昱等年轻一代明星KOL与公司合作,推进品牌年轻化宣传策略。

与传统一维明星代言策略不同的是,公司明星KOL阵容背景覆盖范围较广,流行音乐圈、时尚红人圈、电竞圈等不同领域均由覆盖,借助年轻消费者关注的不同细分领域红人KOL合作营销,与“国潮”品牌新形象更加贴切。

产品营销方面,公司持续深化“运动”&“潮流”核心产品文化,饥饿营销、限量销售及产品文化打造多线并举,相继推出WOW韦德之道高端篮球限量系列,CF溯系列胭脂念、珀之心等国潮限量发售款式,广受粉丝好评。另一方面,与不同文化IP进行跨界联名合作,在产品固有运动属性及传统文化设计元素的基础上,丰富产品设计风格,例如李宁X达达星人系列,李宁韦德之道∞XMAC系列。

关联赛事营销方面,公司已于2017年与CBA等核心运动赛事达成长期合作赞助协定,双方对原有的官方战略合作伙伴关系进行了拓展。公司在篮球赛事领域创办草根篮球赛事及青训体系,加深与学生及年轻人沟通渠道,在篮球运动推广领域持续投入,有利于进一步巩固李宁在篮球运动领域专业形象和品牌领先地位。

我们认为“国潮”文化设计元素赋能李宁产品差异化设计,相对其他国产运动品牌,更便于实施跨界联名合作、限量销售差异化营销策略,使营销与设计正面反馈互相促进。

从广告投放费用率及其在经营成本中占比来看,公司整体广告投入比例逐年削减,这与公司调整原有的传统电视传媒推广方式有关,增加线上渠道广告投放及社交平台获取流量投入有关;另一方面,广告营销投放效率随着宣传模式的调整逐步提升,也是李宁品牌力稳步提升的表现。

5)运营管理:内部精细化综合管理能力稳步提升,渠道管控、费用控制能力逐年提升

供应链管理:2012~2014年,在时任总裁金珍君的带领下,公司积极应对运动行业存货危机,推行渠道复兴计划,首次提出快速反应、货品分级及特色货品针对性柔性订货发货机制,实现对传统批发式季度订货会式渠道初步调整。

2015年李宁先生入主公司以来,公司积极推进O2O战略,着手并完善全渠道库存一体化建设,实现线上下渠道物流信息共享,严格控制渠道内存货规模,并通过工厂店、折扣店渠道协助处理经销商库存压力。

此外,公司稳步增强产品组货规划能力,针对每季货品制定结构规划指引,提出“因需而动”的产品供应模式,提升货品供应匹配精准度。2018年,公司为提升自有产能供应能力,逐步启动上游资源整合,在广西南宁开辟鞋履产品自有产能,提升产品品质管理及交期速度。

物流管理:李宁打造全国性物流中心 NDC 向门店发货的直配模式 ,提升新品上市速度 截至 2017 年底,已经有 300 多家门店参与直配 ,缩短了从商品出厂至送达门店的时间,提升整体的物流运作效率。2018年公司实现总仓向全国超过800家们带你铺货直配,以及常青款每周滚动铺货,缩短新品在库时间,提升仓储效率及周转速度。截至2019年,公司整体仓储已经具备同时B2B、B2C作业能力,能有效应对节假需求高峰时段配送需求能力。

存货管理能力:公司自建一体化渠道存货管理系统,针对渠道各环节库存压力进行动态监控,整体来看,公司库存规模维持在合理水平,同时库存管理能力稳步提升。

从存货规模来看,公司2020H1期末存货规模升至14.93亿元,较2019年底增长6.07%,2015~2019年存货规模保持在9~15亿元之间波动上行,4年CAGR为10.04%,低于同期公司整体营收增速。同时公司存货周转效率逐年稳定提升,周转周期已由2015年103.88天缩减至2019年67.45天。

受惠于全渠道一体化存货管理能力提升、低效门店汰换升级工作稳步及营销策略线上多元化转变等多方面因素,公司2015~2019年销售费用率及管理费用率均呈现稳步缩减改善态势,销售费用率与同行可比标的安踏体育差距逐步缩小。

3.2 女性瑜伽市场客群主体super girls 需求高度同质,核心爆款策略高效获取市场增量

定位国潮特定细分市场,渠道尚处于高速扩张阶段:2018年纽约时装周以来,中国李宁首次将 “国潮”概念公开展示给广大客群,卡位中高端运动时尚赛道,截至2019年中国李宁时尚店总数达到120家,运动时尚行业FILA品牌2020年门店数量已经达到1900家以上。

考虑到国潮市场与广义运动时尚之间的规模差异等因素,中国李宁目前仍然处于渠道高速拓展发展阶段,基于客观平稳的门店增速预期及店铺运营效率提升预期,中国李宁系列有望未来成为公司业绩长期增长重要来源。

中国李宁系列借’“国潮”概念为品牌引流,提升公司产品客群关注度,有助于公司品牌力稳步提升及品牌效应的确立。从客群关注数据来看,2018年至今社交平台中国李宁成为服装品牌热议话题之一,截至2021年1月20日阅读量达到4.3亿次,规模与Adidas潮鞋话题Yeezy(6.4亿次,2015~2021累计)同级。

公司通过纽约巴黎时装周走秀高曝光高规格走秀活动,在公司前期“CF溯”系列积累完善的基础上,首次确立国潮设计风格概念,以品牌软实力(品牌文化&品牌设计能力)确立国潮特定细分市场先发优势,高规格走秀&独有潮流设计风格短期内难以被国产体育竞品复制。

同时,公司具备开发运营多个国潮相关产品系列能力,目前以“中国李宁”为核心植根中高端运动时尚市场,形成较为完善的品类矩阵对接不同潮流亚文化圈:“CF溯”系列利用优质文化IP合作资源,深化李宁品牌文化与传统文化元素融合,胭脂念、珀之心及敦煌博物馆文化主题、联名IP系列稳步深化李宁品牌穿鸥汀文化内涵,反伍街头篮球系列通过系列传统通俗文化热点完成产品设计更新。

顺应运动品牌时尚化市场趋势,公司原有运动生活潮流系列LNG品牌完成品牌重塑,主要聚焦电竞文化、都市运动潮流等特定细分领域。我们依据公司历史产品系列开发进度及推广情况,客观认为李宁未来或延续挖掘国潮新品类,对接不同亚文化圈审美需求。

3.3 李宁young迎接童装消费需求升级红利,未来有望成为业绩新增长点

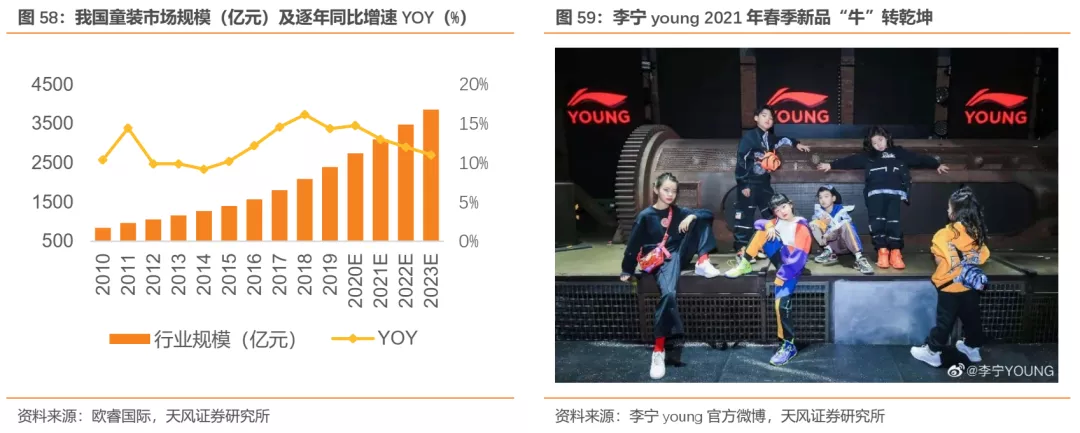

国内童装市场规模整体保持稳定增速,据欧睿国际数据,我国2020年童装市场规模有望达到2744.23亿元,同比增速14.75%,2015以来CAGR达到14.40%,2020~2023年市场规模CAGR预计将维持在12.01%左右,整体来看童装市场增速保持相对稳定。童装市场稳定增速主要受益于“二胎红利”带来的短期市场需求增量,同时人均收入提升背景下大众消费需求升级或将成为市场长期发展趋势。

渠道端:截至2020H1期末,李宁young线下门店总数达到1010家,整体门店规模稳定增长,同时公司注重多元化渠道铺设,积极拓展购物中心门店及清货渠道。店铺日常运营商品陈设持续优化,店铺形象持续更新升级,终端店铺效率得以回升。考虑到国内童装市场规模增速较为稳定,李宁young未来将有望延续渠道扩张态势,我们客观预计李宁young 2021有望保持1300家门店,品牌在童装整体行业中市占率有望继续提升。

营销端:李宁young同样重视数字化营销方式推广,在传统社交平台微博、微信保持与品牌忠实用户的沟通交流,并积极布局新兴社交电商平台,借助母婴圈KOL、运动达人、明星资源加强品牌宣传;线下面向客群推出“韦德中国行”、“杭州马拉松”、“家庭趣跑节”等会员活动,深化品牌与客群之间交流,推动李宁young品牌及产品推广。

4. 盈利预测及估值

关于公司整体盈利预测我们有以下假设:

1)公司旗下中国李宁品牌门店数量保持稳定增长,考虑到2020H1国内新冠疫情的影响,2020年全年渠道铺设速度客观上会有所延缓,在2019年全年97家门店的基础上我们预计2020年全年门店数量净增80家门店,2021~2022年预计平均门店净增数量分别达到120、150家;同时受益于国潮市场的成熟与元素迭代,未来中国李宁整体门店店效会保持稳定增长。

2)李宁大货整体门店数量有望保持稳定增加,公司继续推进门店提效、高效大店拓展策略,大货店效我们预计会保持稳定增长态势,2020~2022年预计门店净增数量分别为-246、120、180家。

3)李宁Young青少年运动及童装运动业务保持稳定增长态势,在2020H1疫情期间部分关店调整的基础上,2020~2022年门店数量预计分别净增加80、250、250家,门店店效保持稳健增长。

4)公司渠道整体情况预计2020~2022年直营门店总数分别为1459、1529、1609家,加盟门店总数分别为5925、6225、6576家。

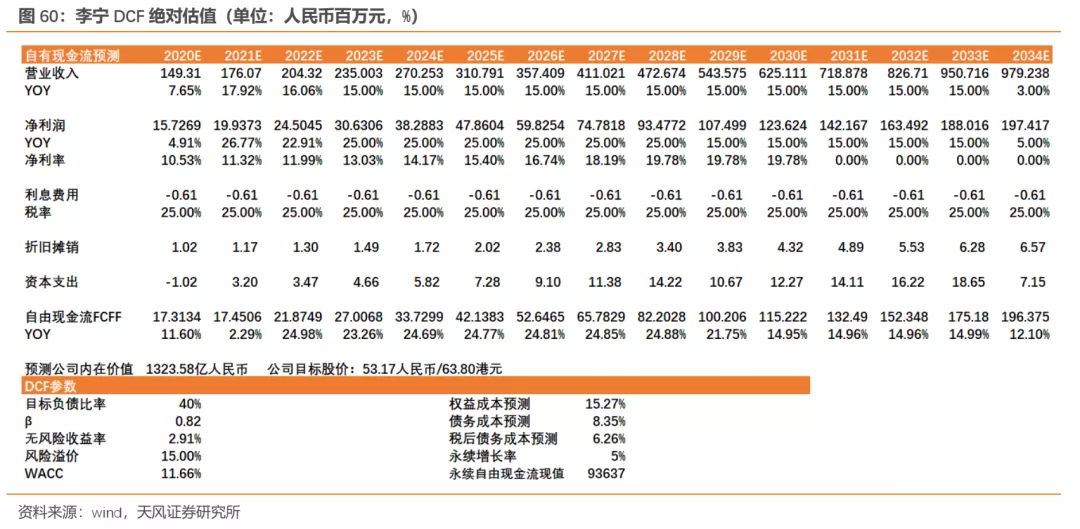

5)2023~2028为公司快速增长期,归母净利润CAGR保持在20%,2029~2033年为稳定增长期,公司整体归母净利润CAGR保持在15%,2034年以后为永续期,归母净利润及FCFF增速恒定为3%。

6)选取2015~2019年恒生综指与公司股价进行回归分析,得到β为0.82,公司股权资本成本为15.27%,同时基于公司历史财务支出数据预估债务成本为8.35%,基于历史税率预估公司平均税率为25%,据此得到WACC为11.66%。

维持“买入”评级,维持原有盈利预测,长期跟踪关注:预计公司2020~2022年营业总收入分别为149.42、176.18、204.46亿元,增速分别为7.7%、17.9%、16.1%;2020~2022年归母净利润分别为15.73、19.94、24.50亿元,增速分别为4.9%、26.8%、22.9%,对应20~22年EPS分别为0.64、0.81、1.00元,对应P/E分别为68.27、53.85、43.82X。

我们采用DCF绝对估值法得到公司2021年内在价值为1323.58亿元,对应目标价格为53.17元人民币/63.80港元,对应2021年目标P/E为65.64X。

5. 风险提示

1)新冠疫情局部反复加剧风险,线下渠道客流受到影响:国内2020年末河北省级东北地区局部新冠疫情复发,部分地区线下门店受疫情隔离政策影响暂时封闭;

2)新品发售销量不及预期,时装走秀可能受到国外疫情影响延期;

3)渠道端费用率压力,部分地区新拓门店效率爬坡尚需时间;

4)客群受审美偏好、竞品折扣等因素影响,对李宁品牌黏性不及预期等。

(编辑:彭伟锋)