本文来自微信公众号“丫丫港股圈”。

在医保控费的医药行业主旋律下,仿制药被压制,创新药也有面临医保谈判的压力。但有一个细分赛道却偷偷发育,就是CXO。

CXO俗称医药外包。

科技变革和全球化进展加深,药企的研发活动愈发从独立自主研发向研发外包转移,医药外包组织已经贯穿到药品生命周期的全流程。

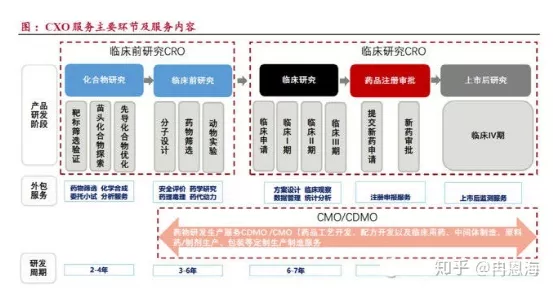

医药外包行业主要分三个环节。CRO、CMO/CDMO、CSO 分别服务于医药行业的研发、生产、销售三大环节,可简单理解为研发外包、生产外包、销售外包。主要的市场都集中在研发和生产外包上。

看看国内CXO龙头药明康德、泰格医药、康龙化成等股票的走势,基本都是一路向东北,连续几年都是成倍上涨,就是大医药赛道里最亮的仔。

1 大热赛道

为什么医药外包会成为一个如此热捧的赛道?

外包听起来好像是一个苦力活,但医药外包却是个技术活。

新药研发主要分为药物发现及前期研发、临床前药学实验、工艺合成、临床试验及商业化生产等五个主要阶段。

CXO产业链就是为了开发新药而产生的特殊产业集群,天生带有创新属性,也带着科技属性。有了强力的研发服务赋能,创新药的开发,将少走弯路,提升工艺水平,加快进度和效率,是研发成败的关键环节。

随着全球新药研发及销售市场竞争的日益激烈、新药研发时间成本及支出不断提高以及专利到期后仿制药对原研药利润的实质性冲击,国内外大型制药企业为了缩短研发周期、控制成本、同时降低研发风险,逐步将资源集中于发展自身核心研发业务。

着重集中于疾病机理研究及新药靶点的发现及研发早期阶段,而将后续研发中晚期及开发阶段涉及的药物化合物筛选及研发、数据采集分析、临床、委托生产或加工等产业链环节委托给医药研发服务企业,借助这些CXO的资源在短时间内迅速组织起具有高度专业化和丰富经验的临床试验团队,更加有效地控制研发管理费用及协调内外部资源配置。

CXO将专业人才和专业知识、先进的设备和方法、定制化的开发能力和产能以及质量、成本和风险控制系统结合起来。提供的服务可帮助制药公司加速项目时间表、控制风险、优化资源及降低成本。

所以医药外包不是单纯的工具人,可是说是有壁垒的高端服务行业。

如果说医药研发就如同淘金,CXO就是服务淘金者的“卖铲人”、“卖水人”。淘金者不一定赚钱,但是旁边卖铲子的一定赚钱,这个故事相信大家一定都听过。

创新药的研发,具有巨大的风险,成功率较低,而且周期长,财务确定性低。就如同淘金一般,有时候还需要一些运气。但是不搞研发又不行,国家在新药开发的政策引导上,近几年一直不断给予鼓励与倾斜。大家都知道靠仿制药没有出路,只有搞创新才能活的更好。

所以研发必须搞,只是能不能有研发成果那是另外一回事,但CXO却因此躺赚。

CRO助药企研发新药,不管创新药最终是否成功都能先赚取服务费,旱涝保收。而CMO/CDMO为企业生产出的产品代工,随着新药在市场上的产品放量,CMO/CDMO企业的业绩也会随着增长,而且同时可以为多家企业代工,还能降低成本和风险。

正是由于CXO“卖铲人”的定位,不太容易被政策辐射到,成为了政策避风港。由于医保局改革政策频出,仿制药倒下了,大部分耗材器械也要集采,IVD受DRGs影响,中成药、部分生物制品也在改革的目标范围内。CXO本身不直接连接群众,也就难以受到目前医保控费的主旋律的影响,而且CXO对于产业作用就是降本增效,与医保思路可以说颇为一致。

这么一个大热的赛道,已经连续大涨数年,还有机会吗?

2 还有没有机会?

中国CXO行业度过了起步期的业务探索阶段,开始进入高速发展期。

从趋势上看,人口老龄化、慢性病患者数量的不断增加、医疗总花费的持续上升、医疗保障系统的完善、医药行业风险资本投入加大,都是全球和中国医药市场维持稳定增长的驱动力。药物研发服务行业将伴随医药市场不断成长,并为医药市场发展提供助力,不断满足患者、药企研发以及行业创新的需求,促进外包行业高速发展。

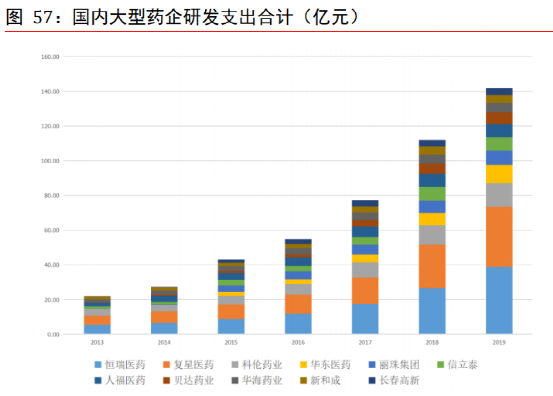

根据东莞证券数据,在新一轮药政改革的背景下,我国医药行业研发投入增幅较快,国内医药企业研发投入保持了较高的增幅水平。

一款新药从药物发现阶段到上市投产阶段,一般需要10-15年的研发时间,世界主要国家的新药专利保护期都为20年,新药上市之后实际有效的专利保护期限基本仅剩6-10年。专利到期后,随着仿制药企业的进入,专利药物面临巨大的价格压力,医药公司盈利将受到较大影响。

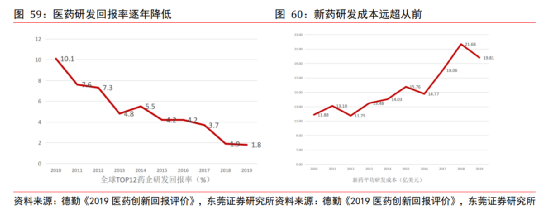

德勤统计显示,医药研发回报率创新低:

1、2019年全球TOP12医药企业在R&D上的投资回报率仅有1.8%,是连续10年报告数据里的最低值,对比2010年的10.1%降幅巨大。

2、新药平均研发成本上提升快速,从2010年的11.88亿美元提升到了2019年的19.81亿美元,增幅高达66.75%。

这都表明了药企研发压力大,盈利难度远超从前。

新药研发投入大、周期长、成功率低、竞争大、回收率下滑等冲击, 药企越来越倾向选择分拆非核心的药品研发业务和生产环节给予CXO企业进行。

CRO行业降低药企研发成本作用凸显。CRO行业存在的主要目的是解决药企研发困局, 提高效率并降低成本。产业信息网数据显示,药企通过与CRO合作,可实现高达40%研发成本的降幅,并节约10-20%的临床试验时间。

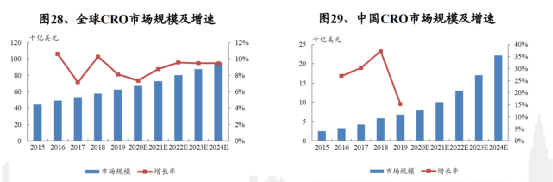

根据弗若斯特沙利文数据,预计未来3-5年我国CRO市场有望保持25%左右的复合增速。全球市场未来有望保持5%-10%增速。

其中临床阶段研发费用占比最高,叠加中国市场有庞大的患者基数,是CXO企业热衷的拓展环节。预计能达到30%的复合增速。

此外国内MAH制度落地,药企业务重点更加偏向研发流程,倾向把重要性相对较低的生产环节外包给CDMO企业进行,实现药物研发和生产的分离,减轻研发压力。

前瞻认为国内CMO的发展潜力远大于全球,尤其是上市许可持有人制度使得国内市场空间打开,随着医药制造产业链的转移和我国对创新型药物的支持,初步测算2020-2025年我国的CMO市场将保持18%以上的复合平均增速,到2025年市场规模超过1200亿元。

3 人才红利承接世界需求

当前,中国CRO市场能实现复合25%以上的增速,远高于全球市场5%-10%的年增长率,一方面来源于中国创新药市场的快速成长,另一方面很重要的是中国正承接来自全球产能转移。CMO也是如此,只是CRO专业性更强,人才需求更多,效果更明显。

全球产能转移趋势是国内CRO/CMO成长的重要动力。从当前较多头部公司的收入结构来看,其海外收入占据着较高的比例, 且增速均远高于全球市场平均增速。比如药明康德2019年海外收入占比约为77%,2015-2019年复合增长率约为25.6%。

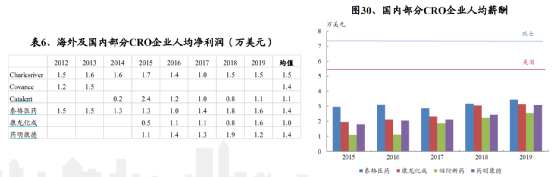

CRO作为一个偏劳动密集型的行业,人力成本是其定价的重要考量指标。相较于海外,国内CRO企业 人均薪酬显著偏低,以美国和瑞士平均收入为例,尚有较大差距,且CRO企业平均收入相对要高于所 处地的平均水平,例如Lonza瑞士总部平均工资约在10万美元以上。

而从盈利能力看,部分海外及国内CRO企业的人均净利润,与国内龙头基本处于相似的水平。更低的人均成本创造相似的人均净利润,谁能拒绝?

此外,由于国内存在明显的人力、物力成本优势,在临床前研究及临床研究各阶段研发费用仅为发达国家的30%-60%,对于跨国药企而言有较强的吸引力。

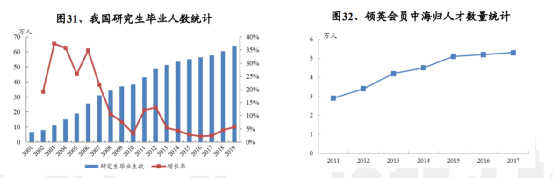

国内除了拥有足够多的“廉价劳动力”外,人才素质已达到足够高的水平亦相当重要。目前,

国内本硕博人才供给已进入井喷期,国内高素质人才成本低、效率高、质量好,使国内的技术水平能与海外CXO龙头比肩。此外,近年来海归人才也已进入红利期,大批拥有丰富研发经验的骨干精英回国发展,为国内CXO行业繁荣提供人才基础。

4 结语

负责创新的需要承担风险,尤其是医药行业。且不说没有结果,即便苦熬了很久有了创新结果,创新的路却已经开始拥挤,医保只会给有更高临床价值的药品溢价。并且溢价是相对于其他的药品,自己本身也需要打一定折来换量,但“卖铲人”CXO收入不打折。CXO本身接受着医药赛道的长期景气趋势以及国内人才红利的优点,还赚着有一定壁垒的专业钱。是一个除了短期估值略高,但几乎无死角的赛道,建议持续关注。当然也不排除,在好资产荒的情况下,资金继续推高赛道估值。

(编辑:玉景)