本文来自微信公众号“中金点睛”,作者:钱凯 。

回顾历史,伴随每一代通信网络制式的切换,运营商都经历一轮估值重塑周期。2021年是5G规模化建网第二年,当前运营商板块处在历史估值底部,与业绩企稳向好的基本面相悖,我们认为运营商处在多重拐点下,建议关注估值修复机会。

业绩企稳向好,优质资产迎来估值修复拐点

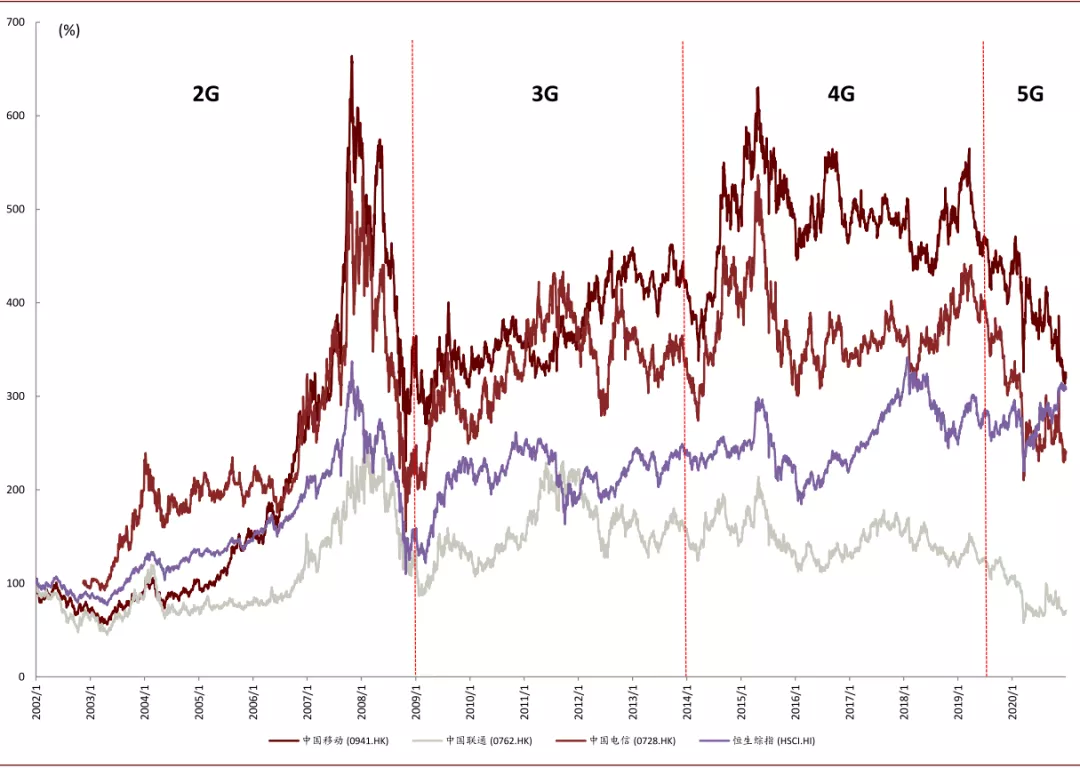

过去20年电信业从2G向4G的更替进程中,行业增长点从移动用户规模扩张进阶到收割数据流量红利,我们回顾电信运营商的股价走势,随着每一代通信网络制式的切换经历了周期性调整。2021年是我国5G规模化建设的第二年,在当前时点,我们认为运营商基本面正企稳向好,而估值水平与业绩企稳相悖,存在较确定性的估值修复空间,主要逻辑:

► 运营商估值中枢处在历史低点。目前中国移动(00941)、中国联通(00762)、中国电信(00728)的2021年股息率分别为7.7%、4.7%、6.9%,P/B水平跌破1倍,当前估值均远低于历史中枢和行业平均水平,低估值局面主要由海外政策短期的不确定性导致。

► 行业竞争回归理性,开启高质量增长期。我国移动用户经过2013年之前爆发式增长的黄金十年,4G时代的提速降费政策遏制了运营商攫取流量红利,价格战损害了行业价值。当前5G时期,运营商已形成共识,基础电信业务发展重点从用户份额争夺已转向ARPU提升,我们认为2021年三家运营商的移动、宽带ARPU增长有望全面止跌回升。

► 未来行业增量来自产业互联网。未来五年,2B端以云计算、IDC、物联网、大数据为代表的产业互联网给运营商提供了二次增长的机遇,我们预计移动、联通、电信的产互收入占比将分别达到12%/35%/28%,收入规模增长2-3倍。

► 5G进入渐进式长回收期,优质资产贡献稳健现金流。运营商在过去十年密集完成了3G、4G的网络建设,资本开支骤升,今明两年5G投资将维持个位数温和增长至峰值,我们认为未来五年4G和5G将共同处于长回收期,5G与产业互联网发展节奏将保持同步,运营商将在联动产业数字化转型中最大化网络资产利用价值。

图表: 三大运营商股价走势

资料来源:Wind,中金公司研究部

运营商估值体系:以股息率为准绳

运营商作为防御性标的,股息率是市场衡量其估值的重要指标。在股息率的基础上,进一步考虑派息率以及折旧占比的影响,体现了EV/EBITDA的差异。目前国内三家运营商的股息率达到历史水平的峰值,而EV/EBITDA和P/B倍数处于历史低点,与企稳向好的基本面存在较大修复空间。我们认为对国内运营商的合理股息率在3%-5%之间,预期股息率的高低侧面反映了运营商利润增长所带动的股息增长,结合运营商40%-50%的派息率,随着运营商利润增速的回暖,预期股息率也可以稳步下移,从而推动估值提升。

美国运营商AT&T的2020E股息率为7.3%,对应7.3倍EV/EBITDA;中国移动同期股息率为7.9%,对于1.4倍EV/EBITDA。类似的,Verizon股息率为4.2%,对应7.9倍EV/EBITDA,中国联通港股股息率4.4%,对应1.2倍EV/EBITDA。归其原因,在市场预期的相近股息率下,派息率和折旧占比导致了不同的EV/EBITDA结果:

► 2019年联通、移动、电信的折旧占收入比分别为30%/22%/23%,EBITDA率分别为32%/38%/31%,派息率在40-50%之间;而美国AT&T和Verizon的折旧占收入比分别为16%/11%,EBITDA率分别为32%/36%,派息率在50-60%。

► 折旧占比反映了EBITDA质量,派息率反映了派息意愿,我们认为国内运营商现金流优秀,派息能力强。在5G长回收期背景下,随着资本开支维持平稳,收入质量改善, EBITDA的折旧占比将逐步下降,我们认为利润增速在运营商经营杠杆效应下稳步释放,派息率逐步回升,股息率将回归合理范围,EV/EBITDA也将向海外运营商看齐,目前仍然是估值修复的过程。

基本面企稳向好是确定性方向

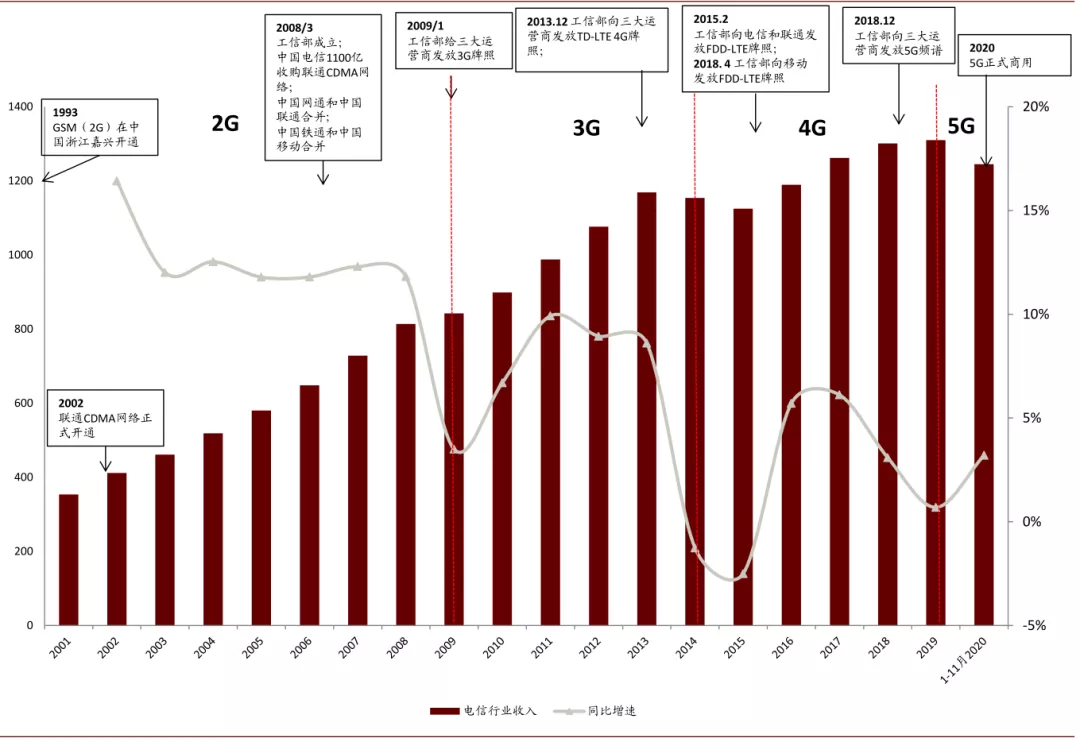

回顾过去20年通信制式的代际变迁,电信行业收入增速在2G、3G、4G初期,即商用的第三年爬坡到高点,经过两年左右的平稳增长后开始下行。2021年是5G商用的第三年,我们认为这一轮回将重现,5G渗透率的提升将推动电信业增速回暖。

► 过去五年4G周期背景下,2013年之后我国移动用户数增长迈入瓶颈期,提速降费和价格战压制了运营商在移动互联网高速发展期的收入增长,三家陷入用户份额的争夺。以社交、即时通讯等为代表的OTT以及电商行业蓬勃发展,导致电信运营商的话音、短信等传统业务的营收不断下滑,在造就市值远高于运营商的互联网企业如阿里巴巴、腾讯的同时,电信网络逐步管道化,行业价值退化,收入增长趋缓。

► 5G时代,我们认为与4G周期有明显的不同,运营商有望开启高质量增长期,运营商在用户基本不增长的背景下开始重视用户价值维护,2020年开始运营商已经着眼清理低价套餐,集团层面收紧价格底线,移动ARPU在4G ARPU降幅收窄叠加5G高ARPU因素下将止跌回升;宽带ARPU随着智慧家庭、内容差异化战略铺开也在持续改善,我们认为运营商在3G、4G时的高投入正迎来虽迟但到的回收期,运营商的网络资产价值存在低估,过去的投资有望持续贡献稳健的现金流。

图表: 中国电信行业业务收入及同比增速

资料来源:Wind,公司公告,中金公司研究部

行业格局趋稳,竞争焦点从用户争夺转向深耕用户价值

用户增长红利期已过,行业格局稳定

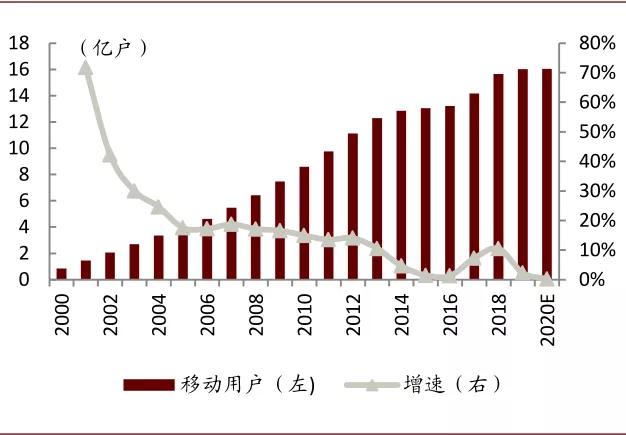

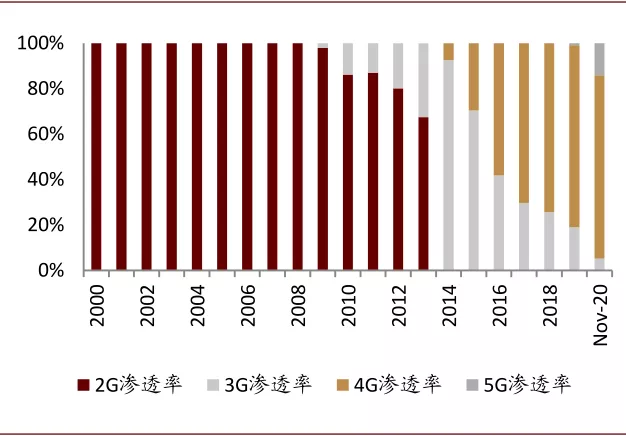

我国移动用户总数从2013年之后增速明显下探,用户增长式微,3G的高渗透率只维持了2年,随即进入4G周期。随着4G渗透达到峰值,2020年起最高端的一批用户逐步向5G迁移,我们预计2021年开始5G新用户群体将进一步下沉。

图表: 中国的移动用户数及增速

资料来源:公司公告,中金研究部

图表:2G/3G/4G渗透率

资料来源:公司公告,中金公司。注:2014年后因2G、3G不再分开统计,统一合并到3G口径。

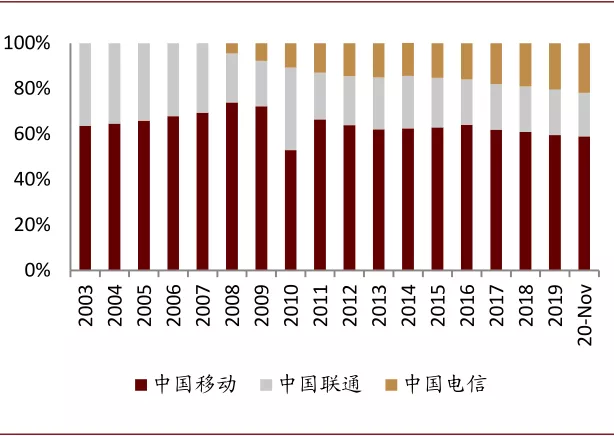

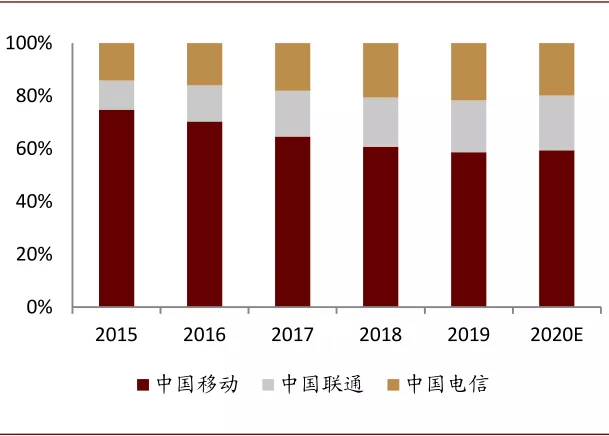

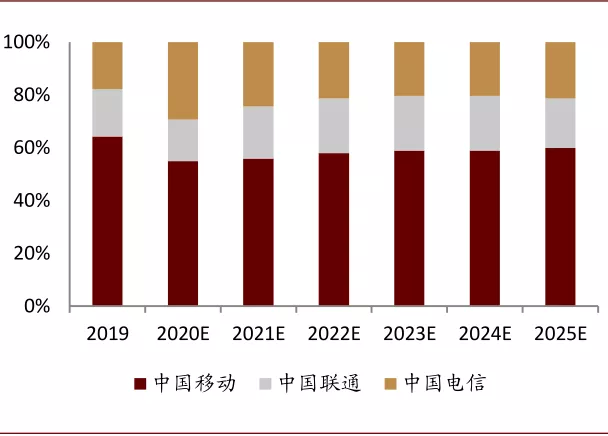

移动市场份额从2011年后逐渐趋稳。中国移动借助早年先发优势,移动用户市场份额基本稳定在60%上下。中国电信自2012年起采取家庭和政企全方位策略,市场份额逐步扩大。目前移动、电信、联通市场份额基本保持在6:2:2的格局。

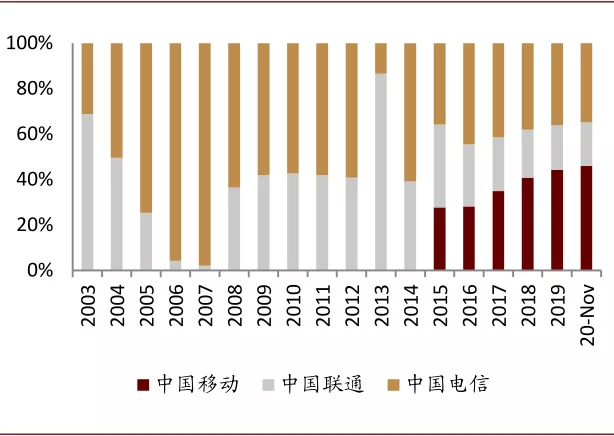

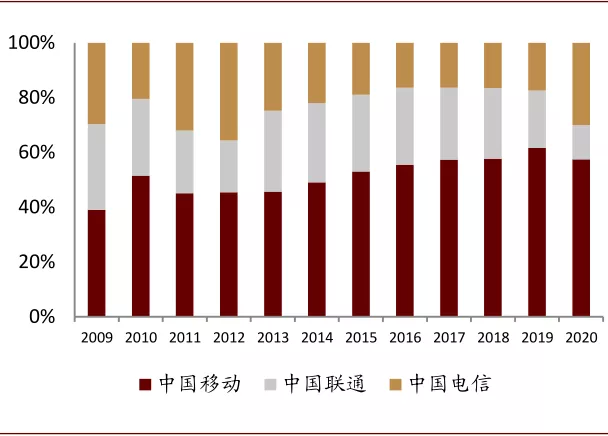

宽带市场格局初定。中国移动2015年获得固网牌照后,宽带业务迅速扩张,目前宽带用户份额达到46%,超过电信35%的份额;联通份额近年维持在20%左右,宽带市场格局也基本稳定。

图表: 三大运营商移动用户市场份额

资料来源:Wind,公司公告,中金公司研究部

图表: 三大运营商宽带用户市场份额

资料来源:公司公告,中金公司研究部

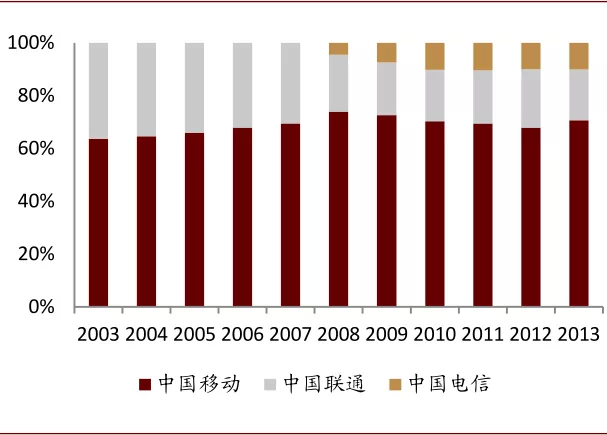

从2G、3G到4G,我们观察到运营商每一代网络制式下的用户份额变化逐渐缩小,意味着在5G时期,随着行业竞争放缓,运营商用户份额的边际变化将更加微弱,未来的增长将重点聚焦ARPU提升和用户价值挖掘。

图表: 三大运营商2G用户市场份额

资料来源:公司公告,中金公司研究部 注:14年4G推出后,不再单独拆分2/3G业务

图表: 三大运营商3G用户市场份额

资料来源:公司公告,中金公司研究部

图表: 三大运营商4G用户市场份额

资料来源:Wind,公司公告,中金公司研究部

图表: 三大运营商5G用户市场份额预测

资料来源:公司公告,中金公司研究部

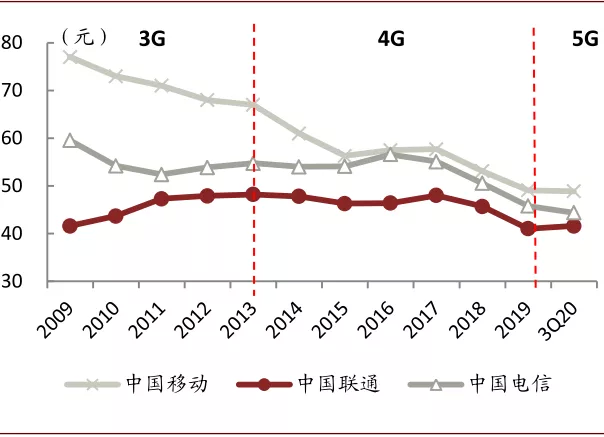

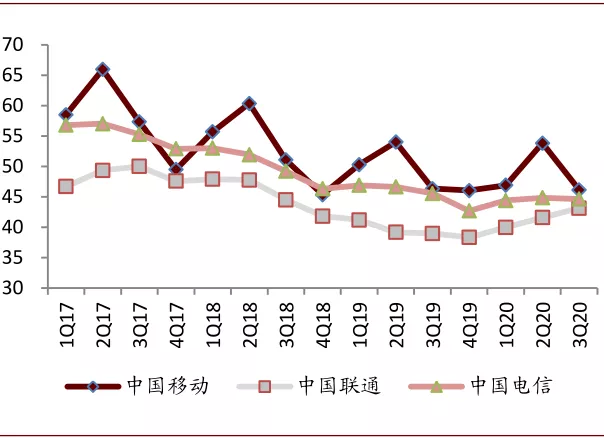

ARPU迈入企稳向好拐点

行业恢复良性竞争,5G渗透加速

► 根据4G周期经验,4G渗透率在周期开启的第2-3年,也就是渗透率达到30%时,ARPU出现企稳以及小幅增长,在周期尾声开始下探。从更微观的时间维度看,从2019年末以来,随着价格战的缓解,以及5G正式商用,运营商的移动ARPU已呈现边际性复苏。截至2020年11月末,中国移动和中国电信的5G渗透率分别为15.6%和22.7%,我们判断2021年总体5G渗透率将达到35%左右,5G渗透率提升将驱动ARPU回归正增长轨道。

► 移动业务边际改善明显。根据工信部,2020年1-11月移动通信收入同比下降0.3%(其中11月同比增长1.4%),降幅较1-10月收窄0.2个百分点,实现2019年以来降幅新低,较上年同期收窄2.9个百分点。据我们测算,11月全国移动用户平均ARPU同比提升1.5%,环比改善约1.2%,我们认为从趋势上看,2020年全年移动ARPU降幅预计持续收窄,其中联通由于推进高价值用户战略,清理低端用户成效明显,ARPU在2020年即实现正增长,我们预计2021年三家运营商ARPU都将回升。

图表: 三大运营商移动ARPU(年度)

资料来源:公司公告,中金公司研究部

图表: 三大运营商移动ARPU(季度)

资料来源:公司公告,中金公司研究部测算

提速降费政策进入尾声

2015年以来,运营商既要承担建设网络基础设施的投入,又让利扶持高速成长的移动互联网行业,提速降费使互联网企业享受到低成本的带宽资源,同时给移动用户的流量优惠又反哺互联网公司培育用户,造就了移动互联网的黄金发展期。当前时点,我们认为提速降费政策的影响趋近尾声,运营商迎接高质量增长,过渡到稳健的网络投入回收阶段。

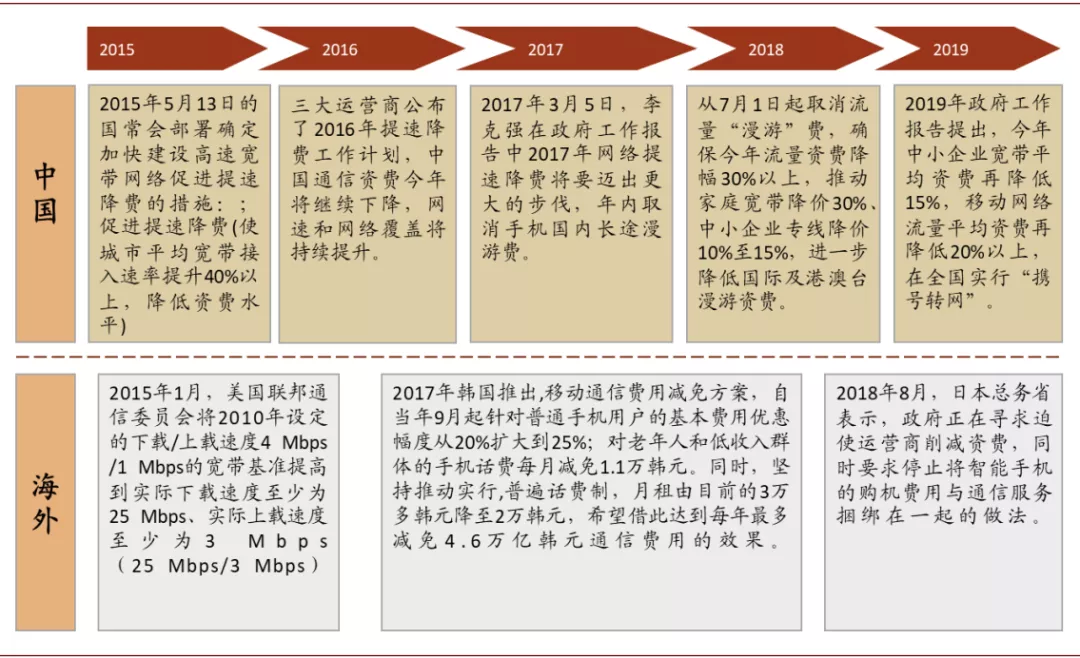

图表:中国和海外提速降费政策

资料来源:中国政府网,FCC,韩国信息通信技术部MSIT,中金公司研究部

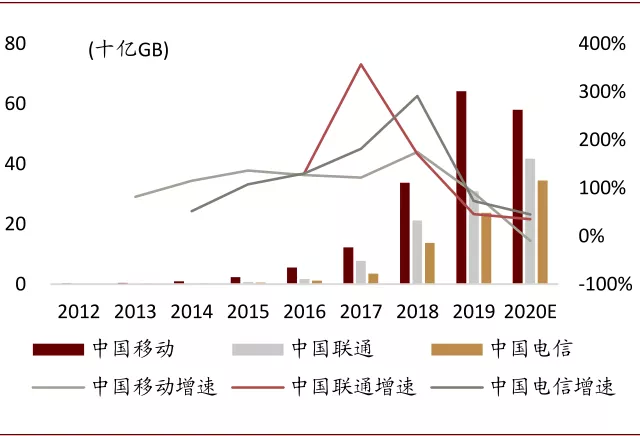

5G有望带动C端流量二次增长。提速降费一方面将流量单价压到底部,一方面贡献了2016-2018年的流量高速增长,2019年后流量增幅从100%以上回落到双位数。2020年11月户均DOU同比增长40.9%,增幅边际改善明显。我们认为,随着5G面向C端新应用的发展,如高清直播、游戏、VR等大流量应用成熟,将推动用户对5G网络的使用和粘性提升,运营商的ARPU策略将从过去的被动政策导向变为主动型用户策略,在套餐价格维持稳定的基础上提高流量额度和差异化内容权益,维持ARPU稳定。

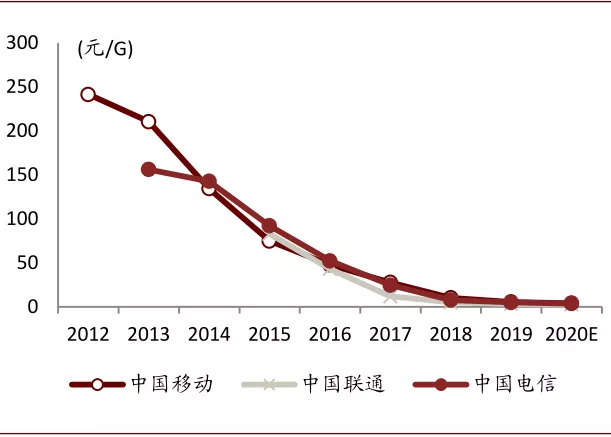

图表: 三大运营商每G流量花费

资料来源:Wind,公司公告,中金公司研究部

图表: 运营商DOU及同比增速

资料来源:Wind,公司公告,中金公司研究部

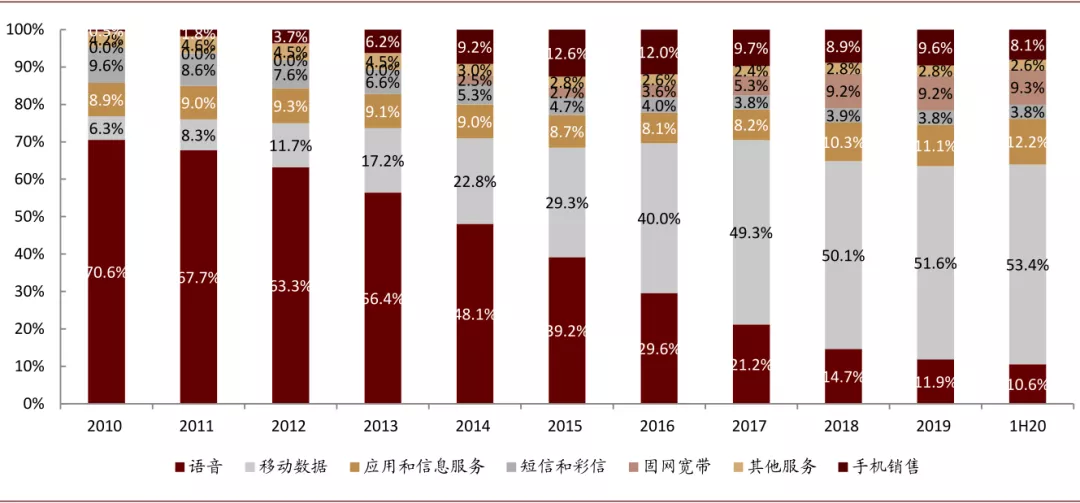

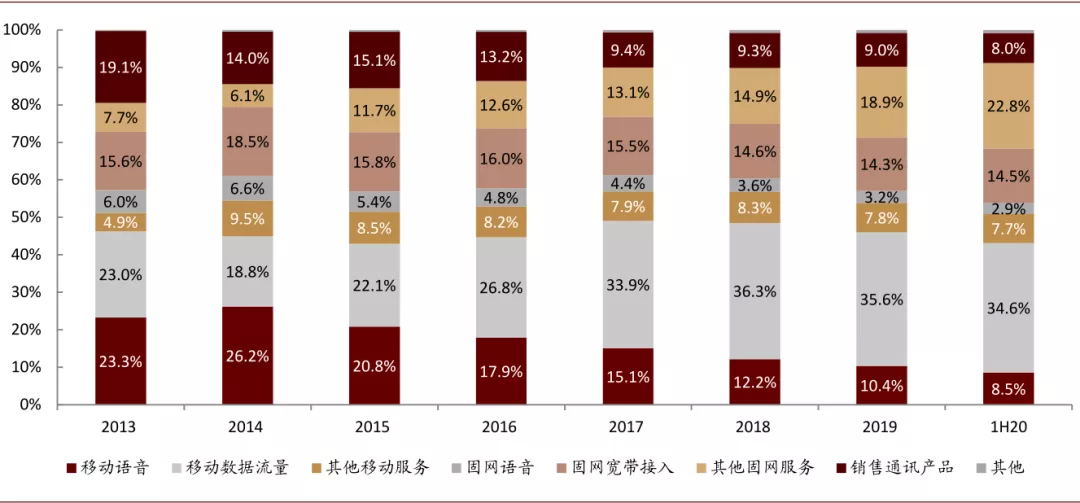

通信网络制式代际变迁,运营商收入增长点逐步转移

► 过去十年,移动服务收入尤其是数据流量业务逐渐演变成为运营商收入的主要来源,移动语音收入占比明显下降;

► 以产业互联网为主导的固网增值服务占比边际提升明显,目前三家的基数均较低,我们认为未来在产业数字化背景下将保持双位数高速增长。

图表: 中国移动收入拆分

资料来源:公司公告,中金公司研究部

图表: 中国联通收入拆分

资料来源:公司公告,中金公司研究部

图表: 中国电信收入拆分

资料来源:公司公告,中金公司研究部

产业互联网将是未来五年核心增长引擎

► 我们认为面向政企的产业互联网业务是运营商在5G时代的核心增长驱动力,运营商的网络资产价值将得到最大化发挥。运营商在产业互联网领域的核心能力是提供云网融合服务,运营商自带公网网络和全国化平台优势,在提供云、IDC、物联网等云管端数字基础设施的基础上,逐步向数据和应用服务领域延伸,贴近垂直行业场景,提升创新业务的自主交付水平。运营商有望通过产业互联网业务在5 G 时代摆脱管道化定位,以高质量、差异化网络服务提升业务附加值和定价能力。

► 产业互联网是长周期,需求驱动,水到渠成。相较2C应用天然具有流量向头部平台聚集的属性,在产业数字化过程中,运营商联合产业各参与方需在前期充分发掘行业需求,目前的2B市场还在培育初期,主要的产业互联网应用场景集中在港口、矿山 、能源、钢厂等传统行业,以占领在垂直行业的先发优势和壁垒,因其数字化转型诉求更为刚性。我们预计运营商以云计算、IDC 、物联网、大数据为代表的产业互联网业务收入在未来5年将保持双位数高速增长,收入占比将稳步提升。

5G渐进式长周期,经营杠杆将逐步释放

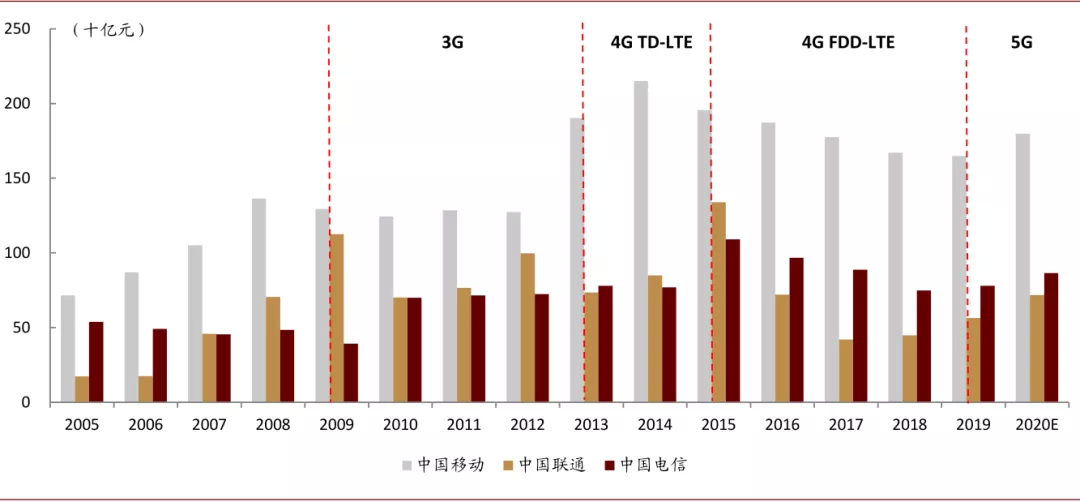

5G建设适度先行

► 运营商资本开支与通信网络建设密切相关,具有明显的周期性,资本开支在周期开始前三年即达到峰值。以联通为例,2008年资本开支增幅较大,因并入网通后固网投入扩大;2009年3G周期开启,资本开支达到峰值;2013年,4G周期开始,但2015年获发4G FDD-LTE牌照后才大力建设,资本开支在当年达到4G峰值;2019年,5G周期启动,资本开支进入新一轮上行期。

► 我们认为5G时期将迎来双重网络资产回收期。一方面是4G网络的长过渡期,C端用户将持续贡献收入增量;另一方面,5G网络部署将以下游需求为导向,遵循适度领先的发展节奏,边投入边变现。我们预测今明两年将达到5G投资峰值,运营商资本开支增速保持个位数温和增长,在资本开支结构上根据需求变化进行优化。

► 共建共享继续深化。电信与联通的共建共享使双方实现了低成本组建与中移动规模相当的一张5G网,明年我们认为两家将在3.5Ghz外,加强在1.8Ghz、2.1Ghz频谱的合作。借鉴电信与联通的合作模式,明年移动与广电将开启共建共享,通过700MHz频段低成本地进行偏远地区的5G网络部署,我们预计2021年全国将新增80-100万5G基站,5G基站总量将达到150万左右。

图表: 三大运营商历年资本开支

资料来源:公司官网、中金公司研究部

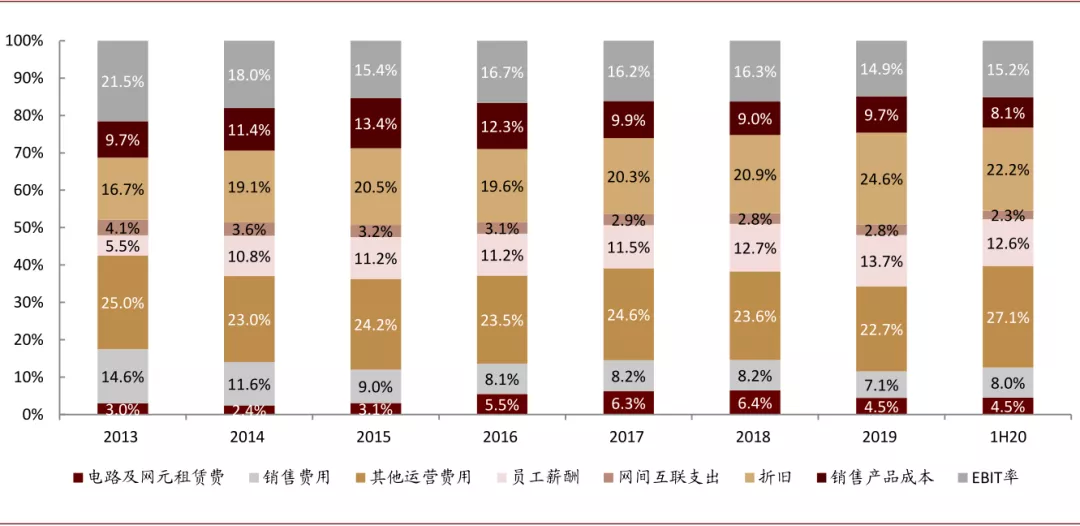

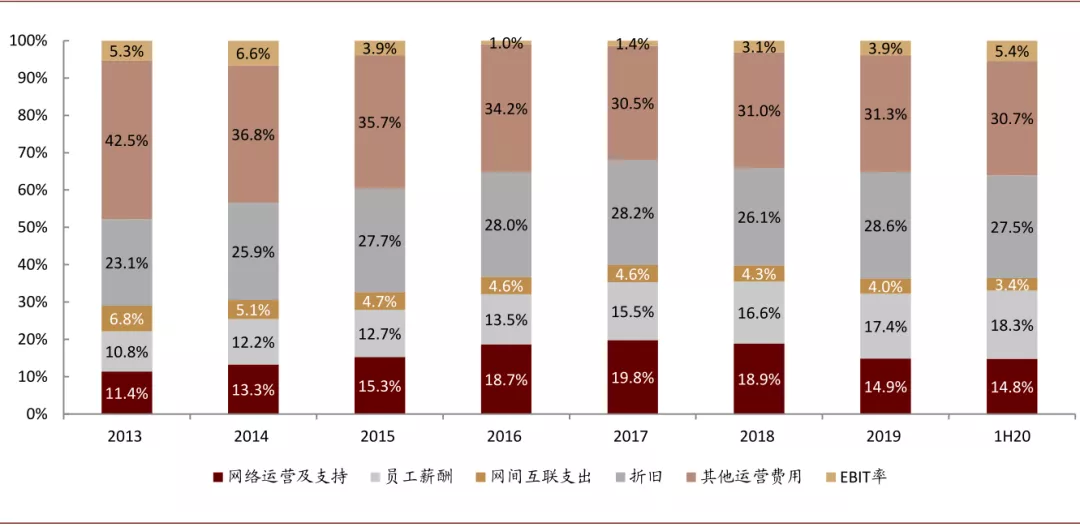

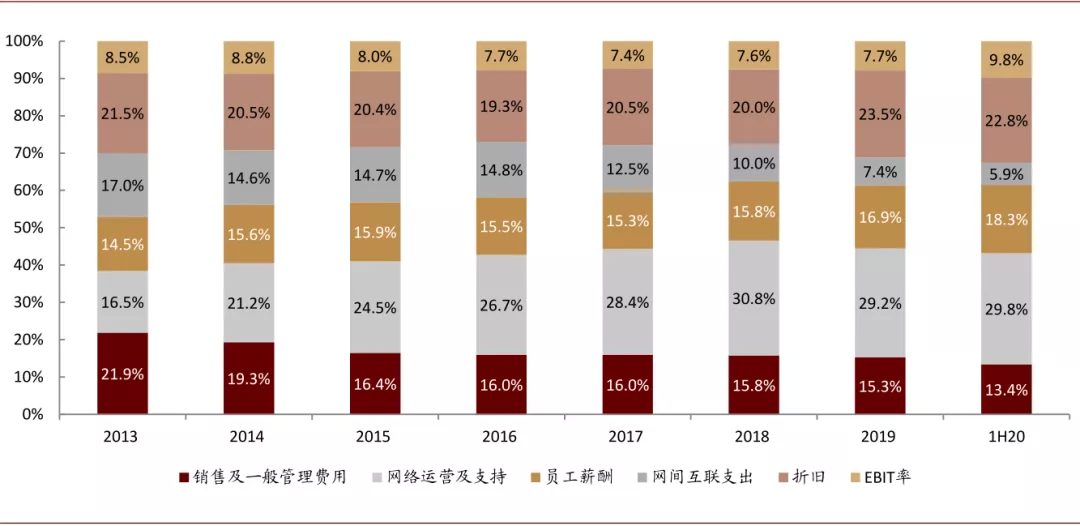

费用结构拆分

运营商主要费用构成包括:折旧、网络运维、销售、人工、网间互联等,其中,

► 固定资产投资使折旧成为运营商最主要的运营成本之一,2020年上半年移动、联通、电信的折旧占比分别约为22%/28%/23%。折旧占比的变化与资本开支节奏相关,随着每次新网络周期的开启,资本开支上行,运营商折旧占比通常在当年和第二年小幅增长,在运营商资本开支达到峰值后基本保持稳中有降。我们认为在5G资本开支适度增长的基础上,运营商的折旧占比或将小幅提升。

► 网络运维费用主要来自电费和网络维护费,基站能耗过高是行业普遍痛点,5G单位功耗增加叠加更大的基站密度导致5G网络运营费用上行,我们认为未来网络运维费用的优化一方面来自2G和3G老旧基站的退网,另一方面通过技术手段对设备和运维管理的改进。

► 在运营商创新业务发展初期,研发和人员开支或将小幅增长。

► 销售和网间互联费用占收入比有望稳中有降。运营商近年来深化渠道改革,加快营销模式转型,加强成本管控,同时政策端鼓励降低网间互联结算费用,我们认为这两项开支将不断优化。

图表:中国移动费用结构

资料来源:Wind,公司公告,中金公司研究部

图表:中国联通费用结构

资料来源:Wind,公司公告,中金公司研究部

图表:中国电信费用结构

资料来源:Wind,公司公告,中金公司研究部

(编辑:吴佩森)