本文转自微信公号“明兴交运研究”,作者:安信交运明兴孙延

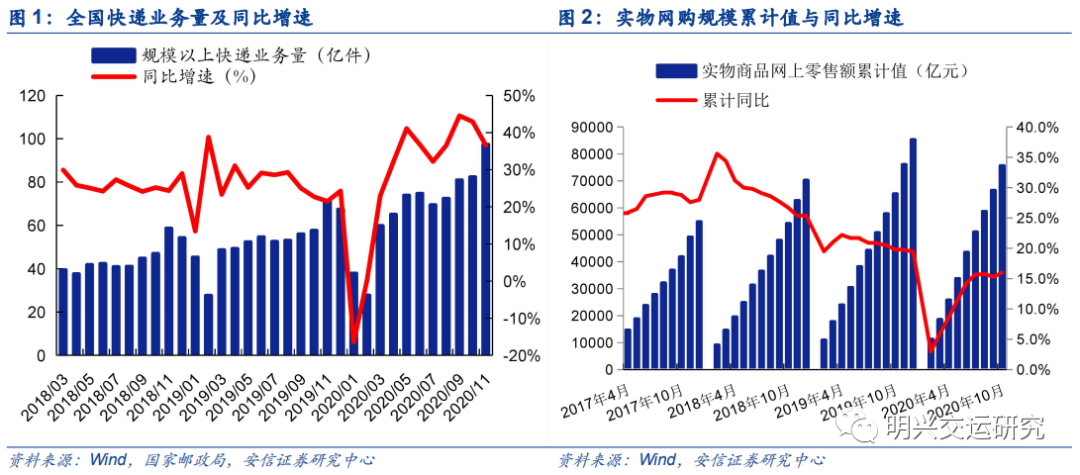

事件:国家邮政局公布2020年11月快递行业运行情况:11月份,全国快递服务企业业务量完成97.3亿件,同比增长36.5%;业务收入完成959.4亿元,同比增长20.4%。

量:11月行业件量增速36.5%,需求保持较快增长。11月快递行业业务量同比增长36.5%,增速环比10月收窄6.5pts,但连续四个月保持35%以上高增长,行业需求持续旺盛,我们认为主要与“双11”促销活动带动以及电商渗透率持续提升有关。根据国家邮政局此前发布的预测数据,预计12月快递业务量超90亿件,同比增长36.7%,我们测算2020全年件量增速有望达到31%。长期来看,我们认为线上渗透率将持续提升,伴随着网购平台结构的变化,客单价较小的社交电商类平台占比在快速提升,网购订单量增速或持续高于总体GMV规模增速。

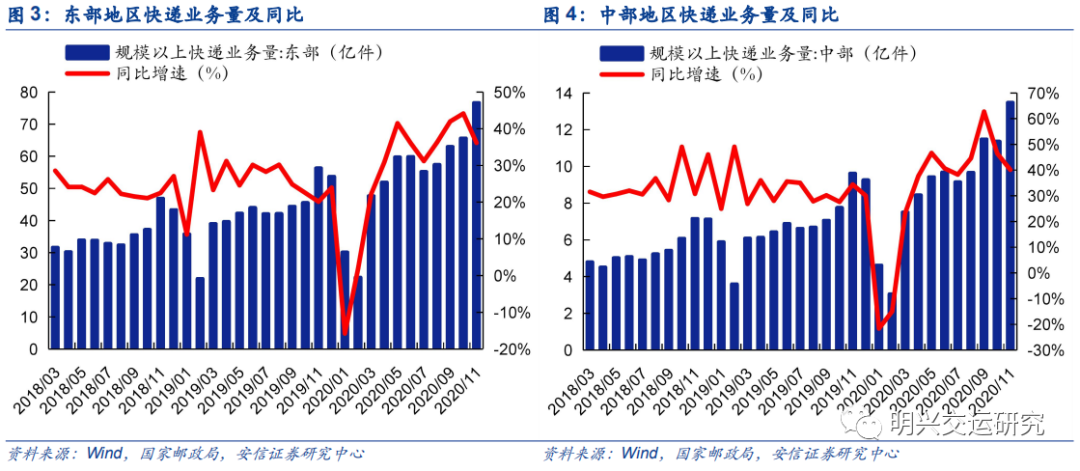

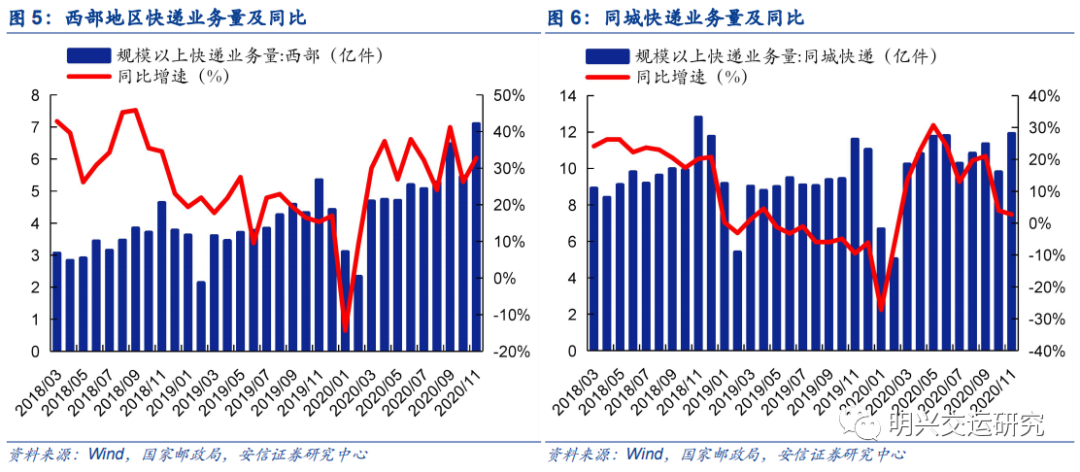

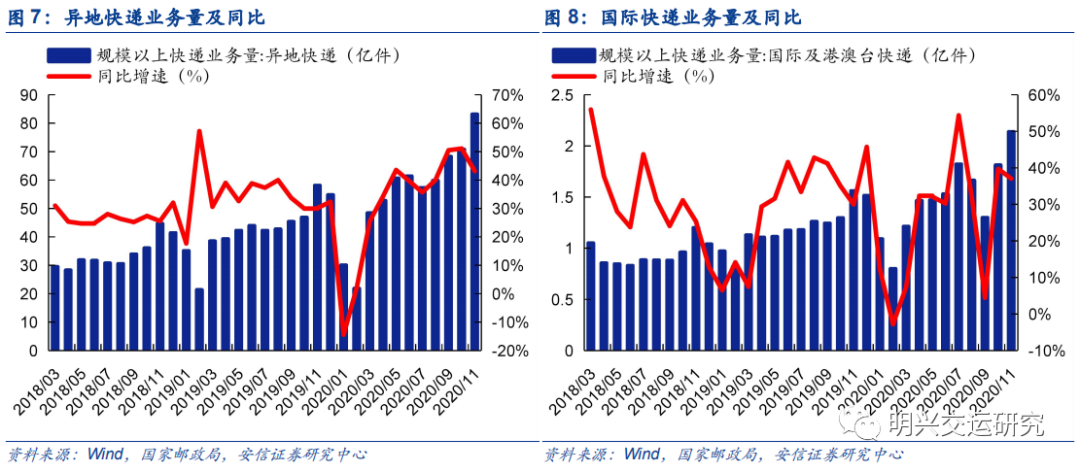

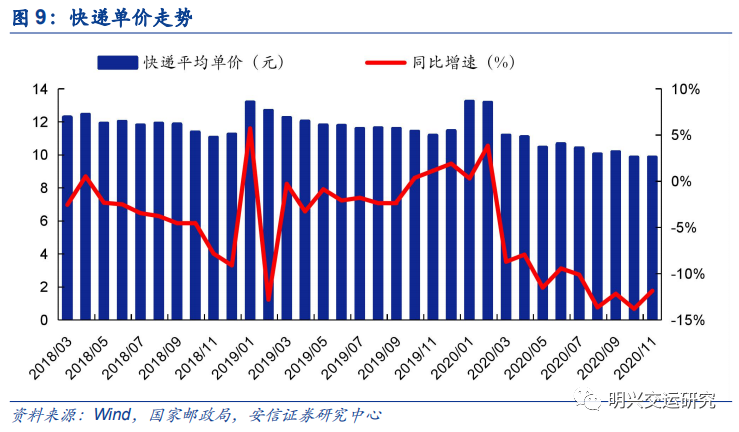

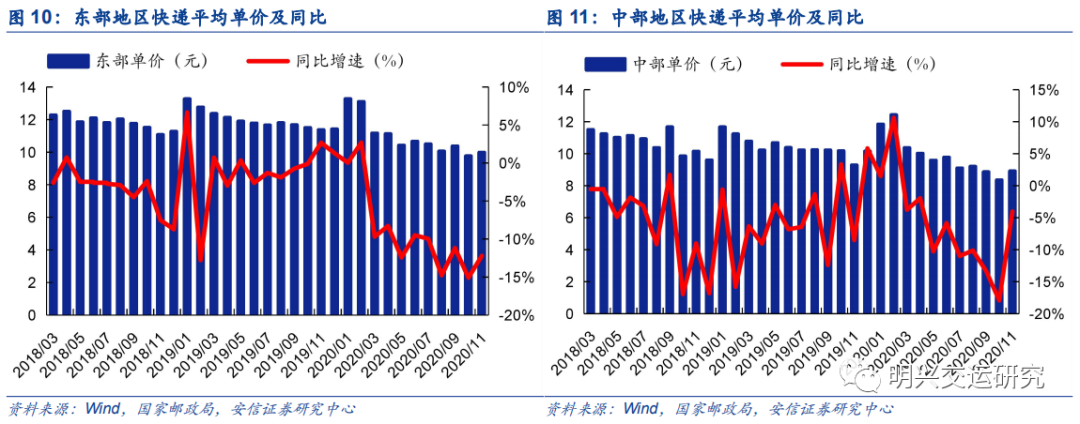

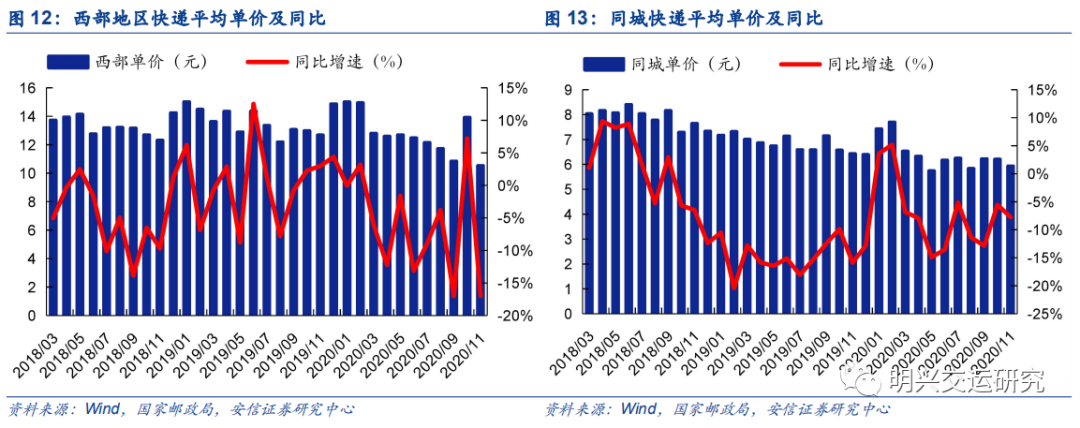

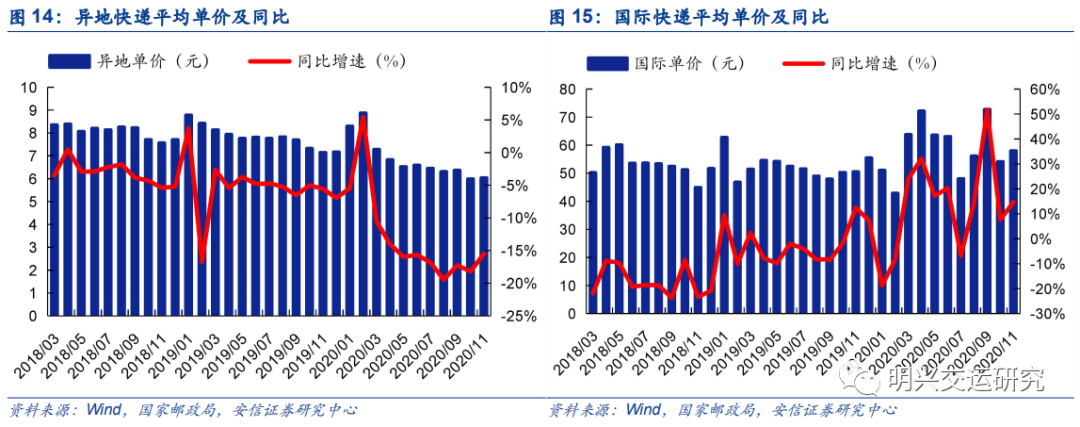

价:11月份快递行业整体单价为9.86元,同比下降11.83%,环比+0.1%;而扣除其他收入后,11月份单价为7.16元,同比变动-10.23%,环比+1.1%。拆分来看,11月异地/同城/国际业务单价分别同比-15.5%/-7.8%/+14.8%,环比+0.8%/-4.4%/+7.1%,异地与国际单价均环比提升;分区域看,11月东部/中部/西部单价分别同比-12.2%/-4.0%/-17.0%,环比+2.2%/+6.7%/-24.4%,东、中部地区价格环比提升。总体看,11月行业单价同比降幅收窄(9/10月单价降幅分别为-12.1%/-13.8%),环比提升改善,价格表现符合预期。进入11月旺季,快递网络临时人工和运力成本上涨,各快递总部调整中转、派费政策,快递终端价格阶段性企稳回升。

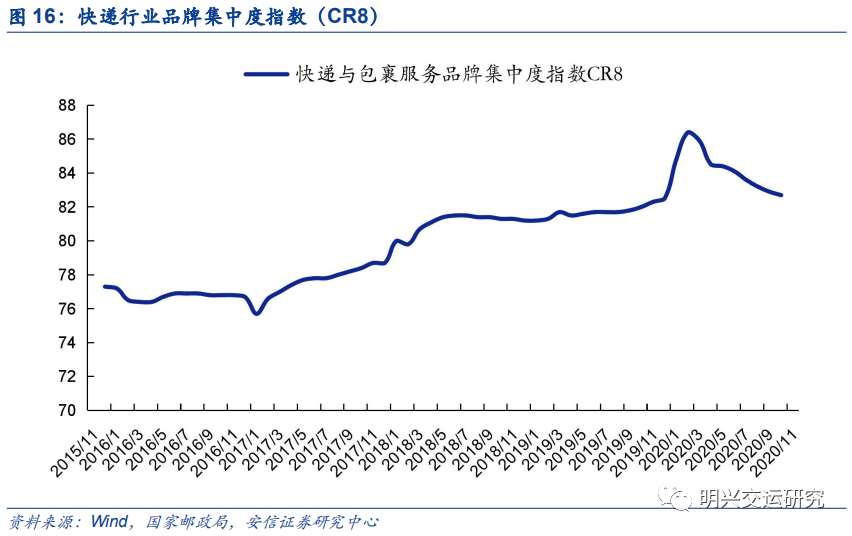

竞争格局:中度指数CR8为82.4,环比/同比-0.3/+0.1。11月行业集中度继续同比提升,环比略有下滑。展望全年,行业竞争可能进一步加剧,龙头市占率同比仍保持上升趋势,长期看二三线快递企业的市场份额流向一线快递企业的趋势不改。而一线快递企业中由于各家在成本管控与服务质量方面的差异,将进一步出现分化。

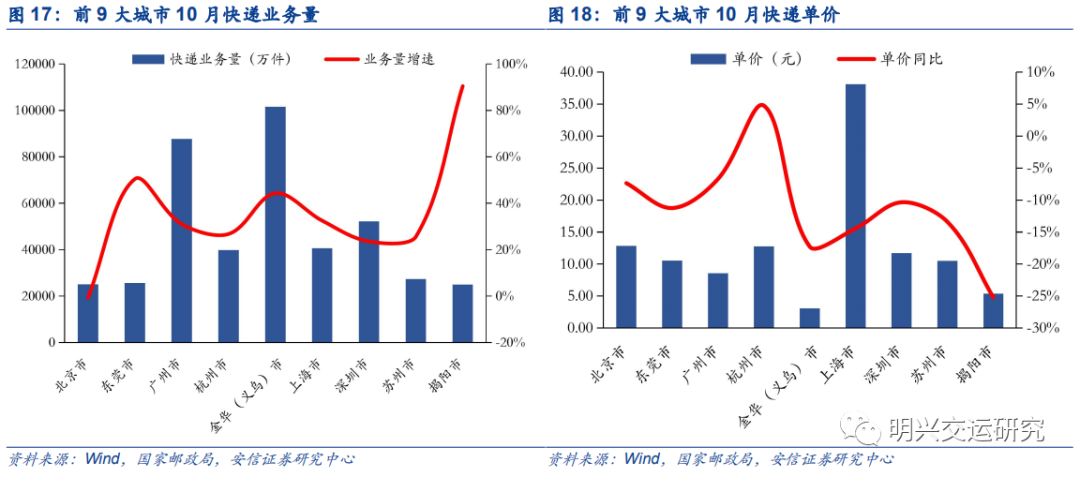

从主要“产粮区”城市数据来看,11月义乌件量维持高增长,价格环比改善:11月快递业务量前十大城市中,揭阳(+90%)、东莞(+50%)、金华(义乌)(+44%)、广州(+31%)同比增速居前。从单价表现看, 11月义乌单票收入为3.07元,同比下降17%,降幅较10月收窄(10月单价降幅-24%),环比上涨2.98%;11月广州单票收入为8.6元,同比下降7%(10月单价降幅-10%),环比-6.9%,价格环比下降主要由于10月广州地区率先涨价带来的基数影响。

投资建议:从长期看,我们认为快递行业赛道需求增长确定性较强,依旧是增量行业,而供给端,份额向头部加速集中。11月行业旺季需求符合预期,同时价格竞争趋缓,电商快递企业业绩环比有望改善。我们持续看好快递行业龙头,重点推荐:顺丰控股(品牌优势突出,具备高护城河,业绩有望逐季度改善);中通快递(02057,ZTO.US 电商快递龙头优势突出);韵达股份(份额提升,估值回调后具备吸引力);圆通速递(持续经营改善);同时关注市值底部的申通快递(关注自身变革)、德邦股份。

风险提示:快递业务量增长不及预期;行业大规模价格战;警惕同城业务与互联网即时配送企业竞争问题。

1. 量:11月需求持续旺盛,业务量增速37%

11月行业件量增速36.5%,需求保持较快增长。11月快递行业业务量同比增长36.5%,增速环比10月收窄6.5pts,但连续四个月保持35%以上高增长,行业需求持续旺盛,我们认为主要与“双11”促销活动带动以及电商渗透率持续提升有关。根据国家邮政局此前发布的预测数据,预计12月快递业务量超90亿件,同比增长36.7%,我们测算2020全年件量增速有望达到31%。长期来看,我们认为线上渗透率将持续提升,伴随着网购平台结构的变化,客单价较小的社交电商类平台占比在快速提升,网购订单量增速或持续高于总体GMV规模增速。

2. 价:11月单价同比降幅收窄,环比提升

11月份快递行业整体单价为9.86元,同比下降11.83%,环比+0.1%;而扣除其他收入后,11月份单价为7.16元,同比变动-10.23%,环比+1.1%。拆分来看,11月异地/同城/国际业务单价分别同比-15.5%/-7.8%/+14.8%,环比+0.8%/-4.4%/+7.1%,异地与国际单价均环比提升;分区域看,11月东部/中部/西部单价分别同比-12.2%/-4.0%/-17.0%,环比+2.2%/+6.7%/-24.4%,东、中部地区价格环比提升。总体看,11月行业单价同比降幅收窄(9/10月单价降幅分别为-12.1%/-13.8%),环比提升改善,价格表现符合预期。进入11月旺季,快递网络临时人工和运力成本上涨,各快递总部调整中转、派费政策,快递终端价格阶段性企稳回升。

3. 竞争格局:龙头市场集中度处于高位

龙头市占率保持高位,11月份快递品牌集中度指数CR8为82.4,环比/同比-0.3/+0.1。11月行业集中度继续同比提升,环比略有下滑。展望全年,行业竞争可能进一步加剧,龙头市占率同比仍保持上升趋势,长期看二三线快递企业的市场份额流向一线快递企业的趋势不改。而一线快递企业中由于各家在成本管控与服务质量方面的差异,将进一步出现分化。

从主要“产粮区”城市数据来看,11月义乌件量维持高增长,价格环比改善:11月快递业务量前十大城市中,揭阳(+90%)、东莞(+50%)、金华(义乌)(+44%)、广州(+31%)同比增速居前。从单价表现看,11月义乌单票收入为3.07元,同比下降17%,降幅较10月收窄(10月单价降幅-24%),环比上涨2.98%;11月广州单票收入为8.6元,同比下降7%(10月单价降幅-10%),环比-6.9%,价格环比下降主要由于10月广州地区率先涨价带来的基数影响。

4. 风险提示

快递业务量增长不及预期;行业大规模价格战;警惕同城业务与互联网即时配送企业竞争问题。