本文来自微信公众号“奇偶派”,文中观点不代表智通财经观点。

短视频两巨头都正急着冲刺IPO,资本欢呼,近年来增速最快的互联网公司要对外释放红利了!企业内部憧憬着数万人的造富游戏,外部也在等待着抢筹打新、原始股套现、一夜翻倍的资本疯狂。

一切繁花锦簇,但短视频两巨头真的能撑起内外部如此宏大的期待吗?烈火烹油之下,常常都是巨大的泡沫和虚假的繁荣。

10月底,字节跳动曾传出推动抖音业务单独在香港上市的消息,甚至有知情人士言之凿凿,高盛等多家投行已经在与字节跳动沟通承销事宜了。11月5日,快手直接向港交所递交了招股书,目标估值500亿美元。

招股书显示,快手的变现方式主要是直播、在线营销服务(主要是广告)、电商这三种成熟的互联网变现模式,与抖音的变现路径几乎一样。

但这并不意味着绝对稳妥,在对快手招股说明书和各类公开数据进行详尽分解后,笔者发现,打着“短视频巨头”旗号的快手,仍然只能称之为大号YY(YY.US),尚无法与跑通了多元变现路径的抖音同日而语。

就目前的情势看,快手虽然正在大力向“抖音化”转型,但却陷入了用户价值走低,成本、获客、营收难以调和的多重败局。

话不多说,本文我将起底快手变现路径,为大家揭开快手为了迎合资本市场口味和投资人上市需求,进行的变现易容术。

01、高喊短视频 赚钱靠“YY”

别看这些年大家都把快手看作与抖音齐名的短视频巨头,其实从诞生不久,快手就选择了一条YY式的直播变现路径。

诞生于2011年3月的快手,最早叫“GIF快手”,是一款制作GIF图片的手机应用。作为一款工具类产品,快手所有生产的内容都是在微博上传播的。由于工具类产品的激烈竞争与变现困难,快手大力推动产品从工具转型社区,逐渐加入了“发现”、“同城”、“关注”等社交功能。

但转型社区的快手并没有立刻火起来,直到YY给了它“接盘”的机会……

作为PC时代泛娱乐直播的第一大杀器,YY吸纳了一大批特色鲜明的主播,有草根老铁,有美女姐姐,有“奇能异人”,同时也笼络了一大票金主。

这些主播在从PC向移动互联网转型的时代关口陷入了集体迷茫,因为金主们都开始大量时间花在了手机上,看电脑直播打赏的机会越来越少。而此时,尚没有一个类似移动端YY的产品能让他们施展拳脚,留住昔日的金主们,直到快手挑起了担子。

迎合B端主播们的转型需求和C端用户的移动端直播观看需求,快手的社区型直播氛围吸引了主播的注意。尤其是快手一直以来都推行“轻内容,重达人”的运营机制,这吸引了YY中以“MC天佑”为代表的一批网红主播加入,他们也将YY的草根、豪横、老铁等“土味”文化氛围根植到了快手之中。

靠着吸收YY的主播资源起势,一方面快手从此再也没能摆脱依赖主播的窘境,直到今天仍然有“辛巴”等家族牢牢压制着平台;另一方面,快手也走向了依赖YY式直播变现的路径。

而快手长期以来的内容分发逻辑也决定了其最终的变现方式。据火星营销研究院分析,由于在内容分发上,快手给予社交关注更高权重,达人发新视频,粉丝看到的概率有30%到40%甚至更高。快手上粉丝对达人的情感黏性更高,相比于抖音,快手达人更容易做私域流量沉淀、粉丝价值更大。这样就导致了,快手形成了一个私域流量明显强于公域流量的产品流量分布。

强私域流量对网红达人们意味着什么呢?他们跟粉丝之间的黏性大,所以更愿意选择直播打赏等亲密互动的直接变现模式,而不愿意选择影响粉丝体验和沉淀的广告间接变现模式。

而弱公域流量,则将平台本身能变现的广告流量限制在较小范畴,难以实现稳定的广告变现。可以认为,曾经帮助快手吸引来大批主播和网红资源的推荐机制,既成就了快手,也限制了它。

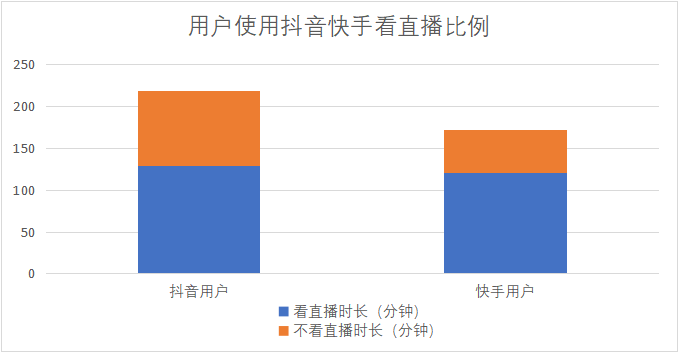

东方证券研报显示,快手短视频内容的消费体验明显弱于抖音,但是快手用户和达人之间的情感联系更紧密,因此快手用户观看直播的比例更大、时长更长。

从数据对比来看,今年春节期间,抖音看直播和不看直播用户的日均时长分别为129分钟与89分钟,而快手的为120分钟和52分钟,可看出快手用户对直播的偏好明显更多。

快手近年来的财报则从事实角度证明,快手的业绩患上了严重的直播变现“依赖症”。

招股书显示,2017年、2018年、2019年和2020年上半年,快手直播收入占总体营收的百分比在前述时间分别为的95.3%、91.7%、80.4%和68.5%。

直到今年上半年,快手对于直播收入的依赖首次低于八成。可以说,没有直播就没有快手。从产品到内容,从运营到用户,快手就是一款靠直播而活的产品。

先不要急于认为快手已经找到了另一条增长曲线。下文会介绍,快手的直播收入占总营收百分比下降,并不是因为其他变现渠道优秀,而是因为直播收入增长不动了,其他变现渠道则在连年暴增的营销费用投诉下被强行拉起。

有数据为证,快手的直播收入在前述时间分別是79亿元、186亿元、314亿元和173亿元。可以看到快手一直在连年“翻番式”增长的直播收入,2020年上半年几乎陷入了停滞。

02、快手直播之殇:增长失速 用户不再土豪

光天化日做着直播生意,俨然一个活脱脱的大号YY的模样,但是为什么快手却拼命把自己与直播拉开距离,而要把自己往短视频上贴呢?

原因很简单粗暴,YY这样的直播故事,资本市场已经不看好了。以YY为例,YY目前在美股的市值为69亿美元,资本市场给出的市盈率刚刚过5;再看看另一家直播为主营业务的上市公司陌陌(MOMO.US),当前市值为32亿美元,市盈率不到8,股价已经跌至近5年来的最低点。

面对如此惨淡的直播行业,快手自然是避之不及,急于把自己和YY模式撇清关系。

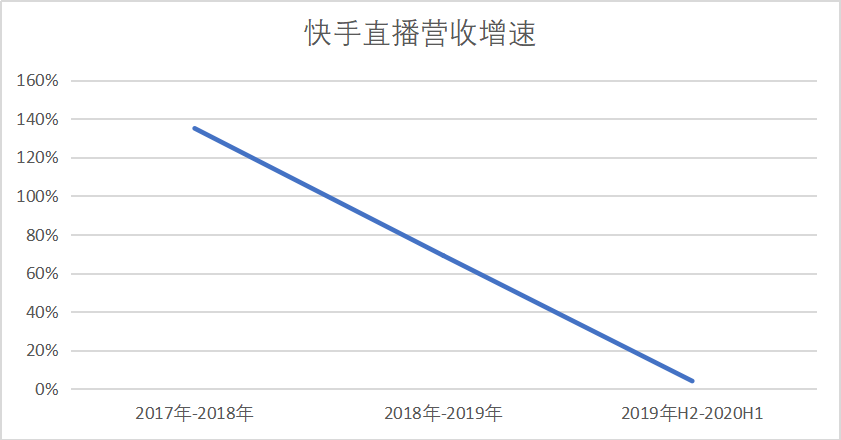

再来细看快手自身直播业务的境况。快手的直播业务近年来虽然仍处于增长态势,但其增速已经直线下滑,呈现失速状态。从2017年至2019年,快手的直播业务营收同比增速分别为135%、69%;2020年上半年的同比增速进一步下滑,降至17%;更可怕的是2020年上半年,快手直播业务营收环比增速仅为4%。

直播主业增长失速的主因,不是直播用户的流失导致,而是快手花大价钱吸引来的金主们不再土豪了。

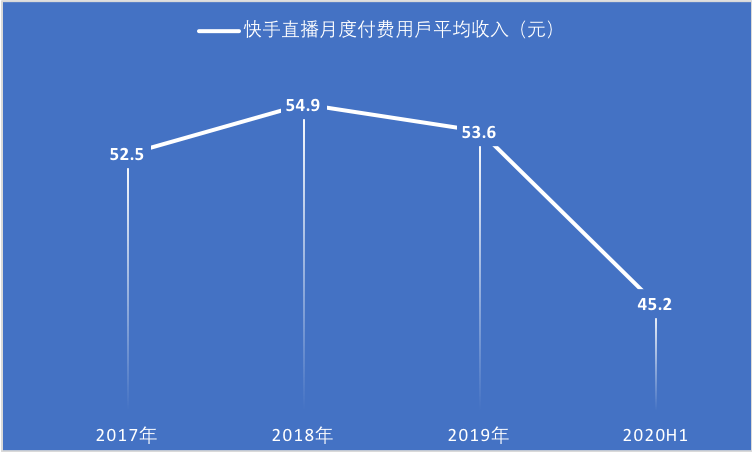

2017年、2018年和2019年快手直播月度平均付费用户分别为1260万人、2830万人、4890万人,2020年上半年甚至增长到6400万人。但是单纯的用户数量增长对于直播来说价值不大,快手直播陷入了增量不增收的收入陷阱。

快手用户为主播们打赏的意愿出现了大幅下降。2017年、2018年和2019年快手直播月度付费用戶平均收入分别为52.5元、54.9元、53.6元,2020年上半年这一平均收入直接下降到45.2元。

这届快手直播的金主们显然不再是厚道的老铁了,不讲武德,甚至抠到“50块都不给快手”。

主业增长失速对于长期以来融资烧钱的拟上市公司而言是最大的危机,这基本宣告这家公司“未老先衰”。

不过,快手在其招股书里仍想给自身主业直播粉饰点希望。其招股书引用艾瑞咨询预测称,2019年中国直播打赏市场规模达到了1400亿元,预计2025年将达到4166亿元,复合年增长率19.9%。

但是惨淡的直播行业现实,已经将这一不靠谱的预测啪啪打脸。从2020年初开始,YY直播的付费用户数连续两个季度下跌,前辈YY选择了花式出售直播资产;另一家曾经的直播行业明星公司陌陌日子则更难过,从今年一季度开始,陌陌直播业务的营收连续两个季度同比下滑两位数,分别达到了13%和16%,直播主业营收下滑加速,直接导致陌陌股价从年初一路下跌,跌幅超过50%。

这才是直播行业的现实,几乎看不到任何行业回温的苗头。

面对如此惨淡的行业现状,又受制于数轮投资人的上市对赌协议掣肘,快手不得不选择为快手直播这架失速的飞机加上第二甚至第三引擎。

03、失败的“抖音”生意

此前依靠直播业务的高速增长与高利润,快手躺赚数年。眼看着增长失速的直播业务已然指望不上,快手开始了激进且冒险的“抖音化”转型——一切调整向广告变现看齐。

快手产品端的“抖音化”最为显著。2020年9月,快手推出8.0版本,快手在产品界面上“精选”内容给了最重要的展现位置:首页的三大tab中取消了“同城”,变为“精选”;且新增的“精选”页面不再是快手一贯的双列流形式,而是改为了抖音一贯的沉浸式单列流。

从产品形态来看,快手换上来的“精选”和抖音首页的“推荐”页面,界面相似度较高。这背后,是快手推荐机制的“抖音化”。

东方证券研报也分析称,调整后,快手的产品设计和抖音高度相似,给予头部内容更大曝光。新增的“精选”页面展示的内容包括:系统推荐精选内容、同城内容、关注的人的内容、直播、信息流广告。相比“发现”页,“精选”页的内容展示更加精品;此外,会在热点话题相关视频下方展示“热点栏”,点击进入可以看到快手精选的50条热点话题相关内容。

总结来看,“精选”页给了头部优质内容更多的曝光机会,推测其算法推荐机制部分开始倾斜头部优质内容。

这一产品功能上的变化,体现出快手对其此前一直秉持的“真实”slogan、“普惠公平”内容分发推荐逻辑、草根文化价值观的彻底摒弃。

在用户层面,快手也在与原有的大众草根文化进行全面切割,从多渠道吸引多元用户,逐步稀释原有的以老铁、土豪、草根等代名词为主的北方、下沉用户群体。近年来,快手激进的推广与广告引流策略,配合汽车、房产、游戏、健康等垂类内容的加入,快手在用户上也迅速抖音化。

QM数据显示,快手用户与抖音用户的重合率从2017年的7.1%提升到2020年的50.2%,几乎一半快手用户与抖音用户重合。

在投资人要求的良好上市财务数据与自身主营业务增长失速的双重挤压下,快手以抛弃原有产品调性、价值观和用户体验为代价,加速抖音化,意欲向抖音成熟的广告变现模式看齐。

快手内部员工在脉脉上曾表示,“2018 年以前,快手团队对抖音基本无感,看不懂瞧不上,认为抖快完全是两个不同产品,团队内有声音说快手坚决不能抖音化;而到了2020年,快手从上到下对全面抖音化已经是主动拥抱的态度,并且进行过数轮对齐。”

但是从目前的结果看,快手这一激进的抖音化策略却完全失效了。这方面存在的问题,同样是用户数量得到了增长,“质量”却出现了下滑,而数量增长则是靠增长更猛的推广成本强行拉动的。

公开数据显示,2017年、2018年、2019年快手广告收入分别为为3.9亿元、16.6亿元、74.2亿元。2019年上半年和2020年上半年分别为22.2亿元和71.6亿元。

2017年、2018年、2019年快手的月活用户分别为1.36亿、2.41亿、3.3亿,2019年上半年和2020年上半年则分别为2.95亿和4.85亿。

以此计算,快手每用户平均广告收入(ARUP)在2017年、2018年、2019年分别为2.87元、6.88元、22.48元,进入2020年上半年,快手每用户平均广告收入突然跌至14.76元。

也就是说,在如此激进的产品与用户策略之下,快手确实求得了用户数量和广告业务收入的大幅增长,但是在今年却面临着用户广告价值下滑的严重问题。

众所周知,对于售卖广告的流量平台而言,其用户平均收入指标(ARUP)代表着一个平台的用户流量价值高低。ARUP的大幅下滑,表示在快手激进调整策略下,其单个用户的广告价值已经下滑,广告主认为在快手投放广告的每一块钱效果都不如此前。

再勾连前面分析得出的近年来快手直播用户平均收入的下滑,直播业务出现增量不增收的情况。本意在扩充广告变现这一第二增长引擎的激进抖音化,结果事与愿违,不仅带来了快手主营直播业务的用户的忠诚度流失与付费意愿降低,甚至影响到了其强推的广告业务的用户变现价值,让广告主对快手的平台调性和用户属性产生怀疑。

激进而冒险的抖音化策略失效,不单体现在单个用户价值降低上,还体现在疯狂投入的推广广告成本与极其不匹配的营收增长上。

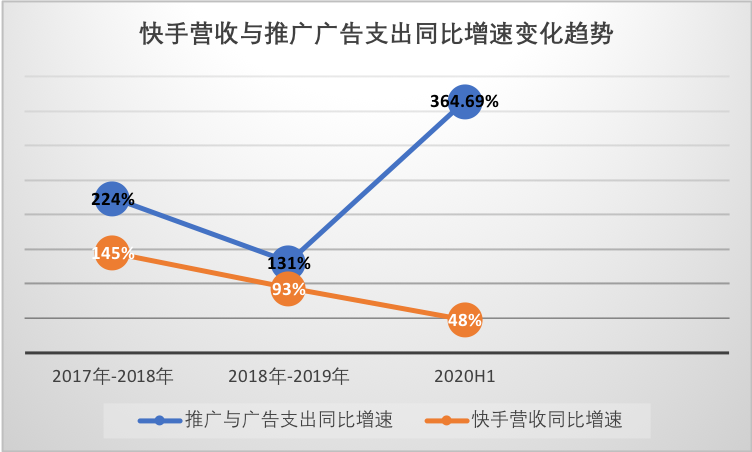

招股说明书显示,快手2017年、2018年、2019年的“推广及广告支出”分别为为12.6亿元、40.8亿元、94.2亿元,同步增速分别是224%和131%。2020年上半年则同比剧增364.69%。

大幅增长的推广与广告成本,是否带来了匹配甚至更高的收入增长呢?答案完全相反。2017年、2018年、2019年的快手的营收分别为83亿元、203亿元、391亿元,增速分别为145%和93%。2020年上半年快手的营收253亿元,同比增长只有48%。

具体到抖音式广告变现模式上,快手的广告收入虽然大幅提升,但是依然远不及自己的预期。界面曾报道称,宿华最初提出的2019年快手广告业务的全年营收目标是100亿元,但是半年后的2019年7月,广告营收目标又增加到了150亿元。结果,2019年全年快手的广告收入仅为74.2亿元,甚至连宿华提出的收入目标的一半都没达成。

剧增的推广与广告成本,带来的却是断崖式下滑的营收增速,赤裸裸地昭示着快手难以维系的高增速发展。此时的快手不仅要应对主业直播的行业整体式微导致,而且还面临着激进而冒险的抖音化转型策略并未奏效的现状。

快手也曾想通过2020春晚这剂强心针,重回用户高速增长轨道,挽回与抖音战斗的场面。

但是显然结果与预期有天差地别,招股说明书里明确提到快手目前日活是2.58亿,而包括小程序等在内的快手产品日活为3.02亿。也就是说在又经历了半年以后,快手的日活仍然还要东拼西凑的文字游戏才能达到超3亿日活的2019年底目标。

快手的“抖音”生意败得很彻底!

04、遥不可及电商路

公开数据显示,国内短视频王者抖音2019年营收为500亿元,其变现模式主要是“广告、直播和电商”三大方式(与快手并无二致),其广告业务营收200亿元以上;直播营收200亿元以上;电商及其他的营收为100亿元左右。

而同期的快手电商及其他营收是多少呢?2.59亿元!在公司整体营收占比0.6%,是抖音电商收入的3%都不到。到了2020年上半年,快手的电商业务收入又是多少呢?8.09亿元!已经是去年全年电商营收的三倍多了,但是在公司整体营收占比仍然只有3.2%。

诸位可能要问了,现如今直播带货正是红火的时候,主播们都赚得盆满钵满,怎么直播做得风生水起的快手,在电商带货这行当怎么连金子的边都没尝到味呢?

其实,快手电商带货已经很厉害了,基本上坐稳了国内电商带货平台的第二位。2018年快手的电商交易的GMV为9660万元,2019年这一数字就达到了596亿元,2020年上半年,快手的电商交易GMV就已经达到了1096亿元。

显然问题并不出现快手电商带货的交易量上。这里需要引入一个概念就是电商交易的货币化率(电商交易货币化率=电商业务营业收入/电商交易GMV),对阿里巴巴等电商公司而言,电商交易的货币化是通过广告推广收费、交易佣金、店面费用等来实现变现。

快手的电商收入如此之低,主要问题就是它电商交易的货币化率极低。2020年上半年,快手“电商及其他”收入为8.09亿元,其GMV为1096亿元,也就是说快手的电商交易货币化率仅为0.74%。与之对比,阿里零售平台的货币化率是3.9%,天猫的货币化率5-6%,而拼多多是2.9%。这些都远远高于快手。

也就是说,虽然快手通过直播带货插入了电商产业链,但是并没有进入核心利润的业务,只能吃最稀的残羹冷炙。互联网行业分析人士裴培就曾分析认为,“在直播电商的产业链上,网红和MCN赚钱了,交易平台也赚钱了,但是直播平台却不怎么赚钱。以最热门的服装、美妆品类为例,若一款商品的综合货币化率为20%,直播平台可能只分到3-5%;虽然直播平台提供了流量和场景,它却成了赚得最少的那一方”。

市场可能终究需要接受一个事实,直播电商本身并不是一门太有利可图的生意,除非掌控了整个交易闭环(阿里、京东、拼多多)。强如快手、抖音,拥有如此庞大流量,达到了巨大的电商交易金额,结果还是只能吃“剩饭”。

当然,也有分析人士指出,快手的电商带货收入可能并非全都计入了其他收入,而有一部分计入到了在线营销服务。

其实即便如此,也无法为快手当前的变现困境解扣,因为2020年上半年快手的在线营销服务也不过71.6亿元,电商业务越多计入到在线营销服务,就说明纯广告收入越低,也代表着快手用户的广告价值越低。

无论如何化妆,快手披着抖音外皮的YY变现模式都无法遮掩;无论如何在数据和文字上乾坤大挪移,快手“高成本,低增速”的饮鸩止渴转型恐怕也难以为继。

再联想到浑水做空YY,直指国内直播模式数据造假严重,那本文的主角大号YY——快手的直播数据又有几分干货呢?没有调查和数据,我们暂且不做判断。

在把快手的变现模式分解清晰后,笔者有机会还将在此基础上对快手进行合理的估值分析,看看其500亿美元的目标估值到底值不值,满足各位跃跃欲试的投资者和吃瓜群众们的需求。

(编辑:李国坚)