智通财经APP获悉,美国银行策略师Jared Woodard近日在一份报告中表示,拜登当选总统和共和党领导的参议院将意味着温和的增长和企业利润,最大限度的量化宽松,以及风险资产的平庸回报,这与华尔街的高涨情绪截然相反,华尔街此前预计,到2022年标普500指数将升至4500点或以上。

Woodard表示,更有可能发生的情况是类似2010年至2015年的长期停滞、宽松的美联储政策和财政紧缩等,美国成长型股票和高收益债券将成为赢家。因此,尽管他预计全球各地政策会有小幅进展,医疗覆盖率上升,资本支出/研发支出会反弹,但他认为周期性和通货膨胀方面的增长只是暂时的。

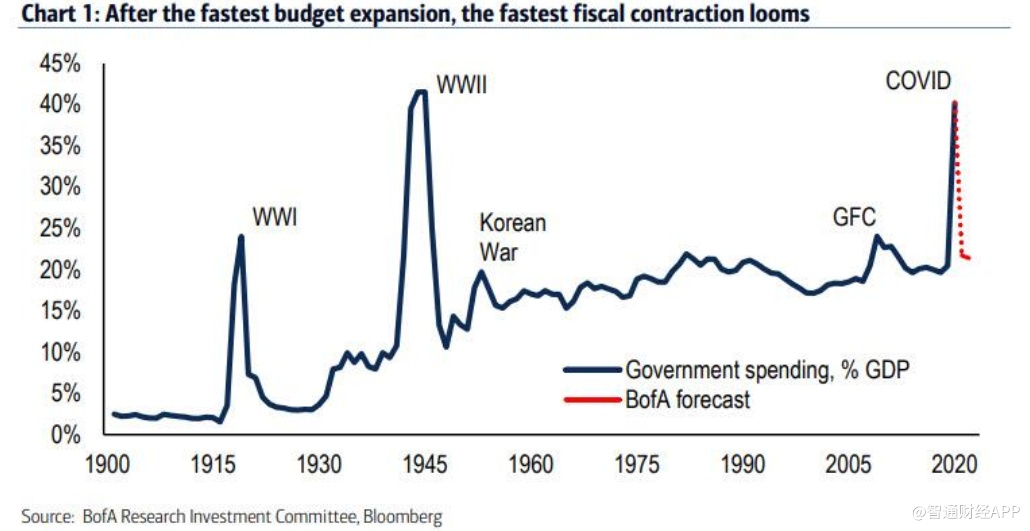

与此同时,该分析师指出,尽管疫苗消息和宏观数据可能在短期内利好,但“如果作为紧缩预算的借口,它们将在中期被证明是利空的,2021年将出现有史以来最快的财政紧缩。”

Woodard一个月前提出了四种选举情景。

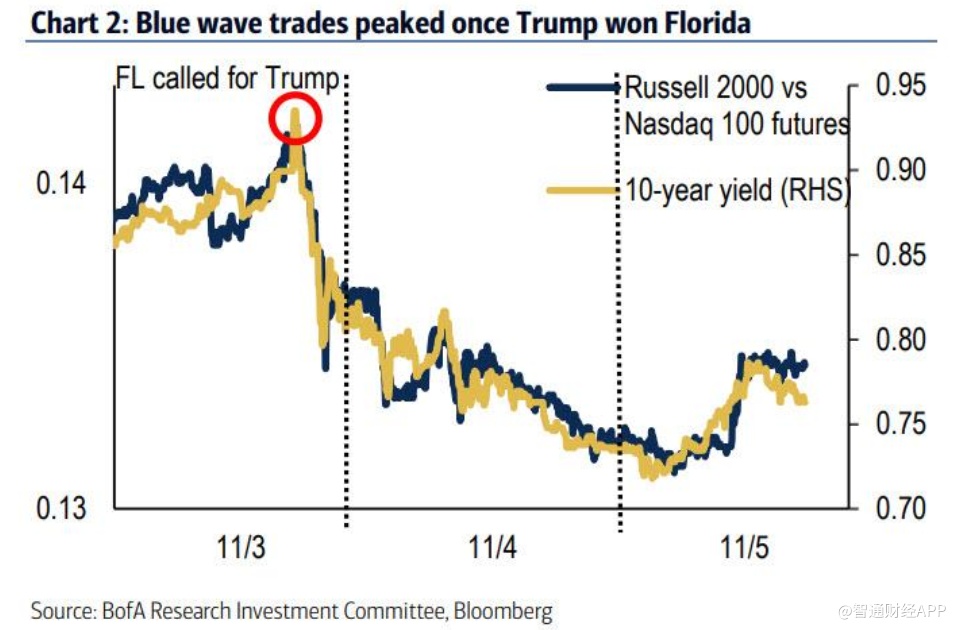

他表示,市场的反应并不令人意外。投资者最初的反应是,一个统一的政府即使是短暂的,也会利好市场:随着“蓝色浪潮”胜率在大选之夜见顶,小型股大涨,美国国债收益率飙升至5个月高点,但随后又出现逆转,因大选结果势均力敌且颇具争议。

他表示,市场的反应并不令人意外。投资者最初的反应是,一个统一的政府即使是短暂的,也会利好市场:随着“蓝色浪潮”胜率在大选之夜见顶,小型股大涨,美国国债收益率飙升至5个月高点,但随后又出现逆转,因大选结果势均力敌且颇具争议。

尽管如此,在美国参议院领导层承诺今年将加大对公共卫生事件的救助力度后(尽管救助规模可能远低于许多人的预期),Woodard上个月强调的最糟糕的通缩情景已被推迟。但无论如何,估计高达一万亿美元的一揽子计划(加上今年之前的财政注资),将使2020年成为美国历史上财政扩张相对于GDP规模最大的一年。

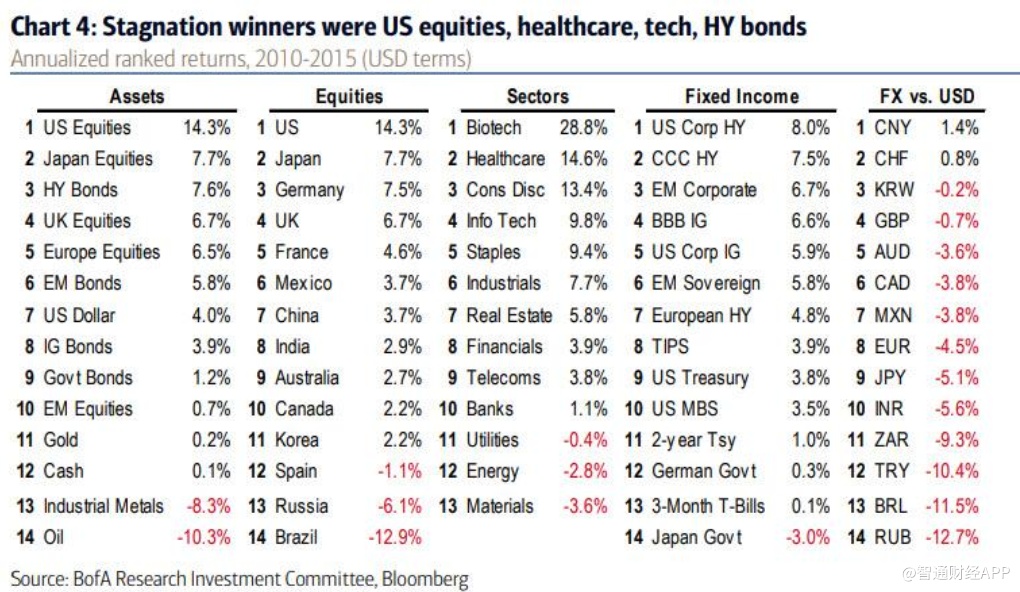

“投资者面临的挑战是,随着国会分裂,两党都希望紧缩预算,2021年可能出现历史上最快、规模最大的财政紧缩。”Woodard补充道,“最好的历史对比可能是2010-2015年,当时也出现了民主党总统、分裂的国会和紧缩的财政预算,导致经济停滞。”下一个图表显示的是这段时期的年化回报率。

2010-2015年,从回报率来看,美国股票优于其他市场股票,防御性增长股票(医疗保健、非必需品、科技)优于周期性价值股票(金融、能源、材料),高收益和新兴市场债券优于现金和美国政府债券等。

当时,美联储实施较温和的政策,而Woodard预计,现在量化宽松对市场的提振作用要小一些。值得注意的是,市场人士指出,美联储将在2021年将量化宽松政策扩大一倍,因为美国财政部预计明年将发行2.4万亿美元的国债,这是1万亿美元债务货币化计划的两倍多。

换句话说,如果Woodard是正确的,而且有史以来最快的财政紧缩即将来临,这意味着美联储将别无选择,只能通过更大规模的货币注入来抵消它。回过头来看,高盛为标准普尔500指数设定的2022年达到4500点的目标可能被证明过于保守,因为目前正形成有史以来规模最大的货币洪流。