本文来自 微信公众号“电新邓永康团队”。

摘要

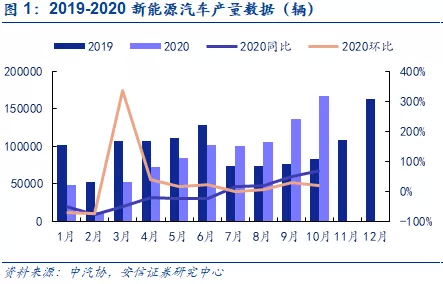

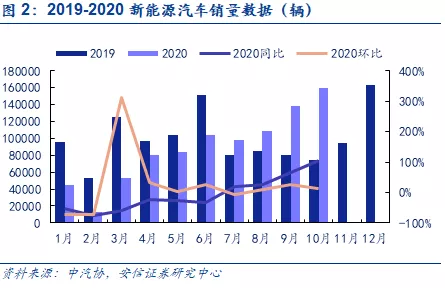

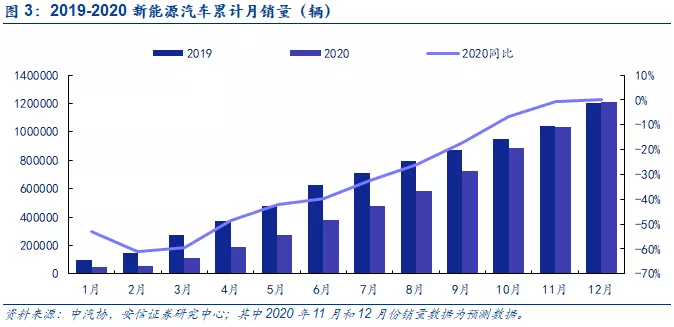

■产销端显著回暖,私人消费占比提升:2020年1-10月,国内新能源汽车产销分别为91.4万辆和90.1万辆,同比分别下降9.2%和7.1%,降幅较1-9月分别收窄9.5Pcts和10.6Pcts; 10月国内新能源汽车产销创10月单月历史新高,其中产量为16.7万辆,同比上涨69.7%,环比上涨19.6%;销量达16万辆,同比大幅上涨104.5%,环比上涨13.9%。今年上半年新能源车行业受到公共卫生事件冲击市场较为低迷,但目前多重因素共同推动下,下半年以来产销量已连续四月高于去年同期,源于私人对于新能源车消费的热情显著提升。我们预计11-12月新能源车将延续下半年的回暖势头,全年产销120万辆,同比持平。

■优质供给引领发展,政策驱动转向产品驱动:此前中国新能源车市场为政策驱动市场,品牌方面以自主品牌为主,但是补贴的退坡是大势所趋,补贴政策已无法成为推动新能源车发展的第一催化剂。今年以来以宏光Mini、特斯拉(TSLA.US)Model 3等为代表的优质车型持续推出,满足不同下游需求。目前,特斯拉方面产品力突出,国产Model 3占据中国电车累计销量榜首,带来鲶鱼效应,几次价格的变动也将触手迈向更多细分市场。明年的Model Y推出将加速引领中国车市发展。以蔚来(NIO.US)、理想(LI.US)、小鹏(XPEV.US)等为代表的造车新势力今年销量份额显著提升,销量持续向好。造车新势力拥有互联网造车思维,注重车辆的电动化和智能化,注重下游用户体验,实现对传统汽车的有效颠覆。合资方面,大众平台化战略引领传统车企转型发展。随着全球平台化车型陆续推出,以大众为首,包括奔驰、丰田(TM.US)等纷纷加速电动化进程,优质供给大幅增加,产品驱动效应将更加显著。在特斯拉、造车新势力和全球领先传统车企的持续推动下,中国电车市场将加速由政策驱动转向产品驱动。

■政策定调,持续夯实发展动力:中短期来看,新版双积分政策明确将从2021年1月1日起正式施行,双积分政策有望接力补贴政策,接入中央与地方相关补贴政策,成为新能源车发展的政策推手。长期来看,技术路线图(2.0 版)与产业发展规划齐亮相,分别提出针对新能源车和充电基础设施的关键节点计划和总体目标,为中国新能源车长期发展定调。除此之外,部分的一线城市的限外牌+限购燃油车政策,侧面利好产业发展。尽管目前中国新能源车市场正由政策驱动转向产品驱动,但针对新能源车产业的相关政策,仍为中国新能源车产业的发展定下基调,持续夯实产业发展动力。

■投资建议:中国电车市场正加速由政策驱动转向产品驱动,以特斯拉、造车新势力和平台化车型为主的优质供给将持续引领市场发展,我们重点推荐优质供给上游产业链各环节具备全球竞争力的龙头公司:1)电池环节,重点推荐宁德时代,建议关注亿纬锂能、国轩高科、欣旺达、鹏辉能源、孚能科技等;2)材料及零部件环节,重点推荐璞泰来、恩捷股份、科达利、当升科技、新宙邦等,建议关注诺德股份、德方纳米、嘉元科技、中科电气、贝特瑞、杉杉股份、星源材质等。3)特斯拉和MEB产业链,重点推荐:宏发股份、三花智控、旭升股份、奥特佳等;4)充电桩产业链,重点推荐:许继电气、国电南瑞、特锐德等。另建议关注比亚迪(01211)、蔚来(美股)、理想汽车(美股)、小鹏汽车(美股)。

■风险提示:电动车销量不及预期,充电桩建设不及预期等。

1 产销端显著回暖,私人消费占比提升

下半年新能源汽车产销显著回暖。10月国内新能源汽车产销创10月单月历史新高,其中产量为16.7万辆,同比上涨69.7%,环比上涨19.6%;销量达16万辆,同比大幅上涨104.5%,环比上涨13.9%。今年上半年新能源车行业受到公共卫生事件冲击市场较为低迷,但随着近来国内经济形势进一步好转,叠加新能源车下乡为代表的一系列政策支持、临近年底积分压力促使部分厂商进行促销、国庆和中秋双节效应等,多重因素共同推动下,下半年以来产销量已连续四月高于去年同期。

全年累计产销量同比仍下降但降幅显著收窄,全年有望同比持平。从累计数据上来看,2020年1-10月,国内新能源汽车产销分别为91.4万辆和90.1万辆,同比分别下降9.2%和7.1%,降幅较1-9月分别收窄9.5Pcts和10.6Pcts,自今年2月公共卫生事件影响之后,这一指标已连续9个月收窄。我们预计11-12月新能源车将延续下半年的回暖势头,全年产销120万辆,同比持平。

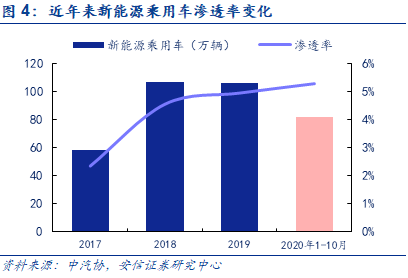

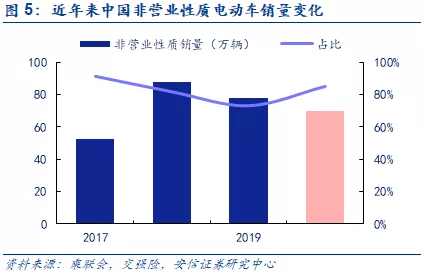

渗透率延续小幅增长,C端贡献增量。从渗透率来看,自2018年以来,中国新能源乘用车渗透率逐年缓慢增长。在今年公共卫生事件的冲击之下,中国新能源乘用车前十月仍实现销量81.8万辆,渗透率为5.28%,较2019年全年渗透率提升0.34Pcts;其中,前十月,面向C端的新能源乘用车销量实现近70万辆,占比达85%,较2019年全年份额提升12Pcts。下半年以来,在产品驱动下,私人对于新能源车消费的热情显著提升,也助推了新能源乘用车销量的显著回暖。

2 优质供给引领发展,政策驱动转向产品驱动

2.1.中国新能车市正在由政策驱动转向产品驱动

此前中国新能源车市场为政策驱动市场。在2017年补贴政策提出后,推动了新能源车实现高速增长;而 2018年补贴过渡期后,续航300km以上车型实际补贴金额提升,因此新车型在伴随续航提升的同时,价格不变甚至有所下降,对消费者的吸引力较强,2019年补贴全面大幅退坡,车企盈利压力增大,在补贴较大红利期过后销量难以突破。尽管目前新能源车补贴政策退坡放缓,但是补贴的退坡是大势所趋,补贴政策已无法成为推动新能源车发展的第一催化剂。

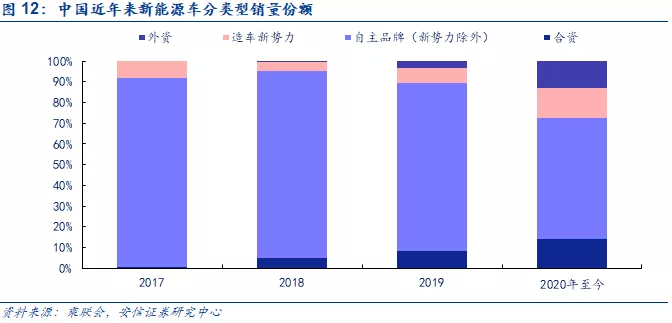

此前新能源车市场以自主品牌为主。2017-2019年,由于政策助推下,自主品牌新能源车快速发展,加之外资车和合资车的车型数量少、价格/配置吸引力不强,新能源车市场以自主品牌为主。

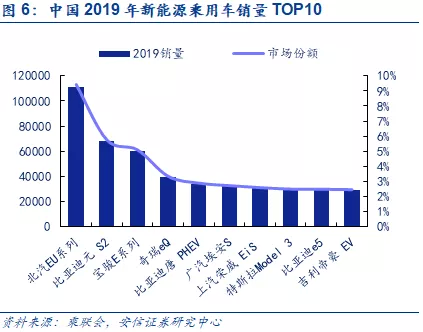

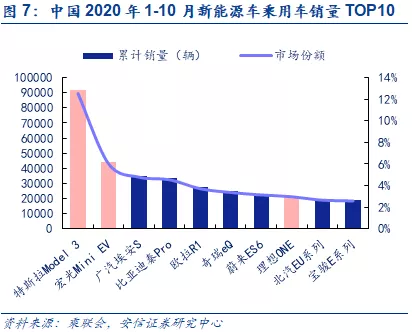

产品驱动中国市场,优质供给展现活力。根据乘联会分车型销量数据,2019年,除年末开始销售的国产特斯拉Model 3外,排名前列的皆为自主品牌车型。而从2020年1-10月数据来看,特斯拉国产Model 3 于去年末正式推出,1-10月实现累计销量为9.2万辆,高居榜首,销量市场份额超过12%。今年推出的宏光MINI 10月销量持续火爆,达到2.06万辆,再次位列本月销量第一,所占市场份额约15%,累计销量排名第二;随着车市整体回暖叠加新能源车下乡利好政策,宏光MINI市场爆发力有望延续至年末。除此之外,去年年末推出的理想One实现累计销量2.9万辆,位列PHEV车型销量第一位。优质供给的增加推动中国新能源车市场由政策驱动转向产品驱动。

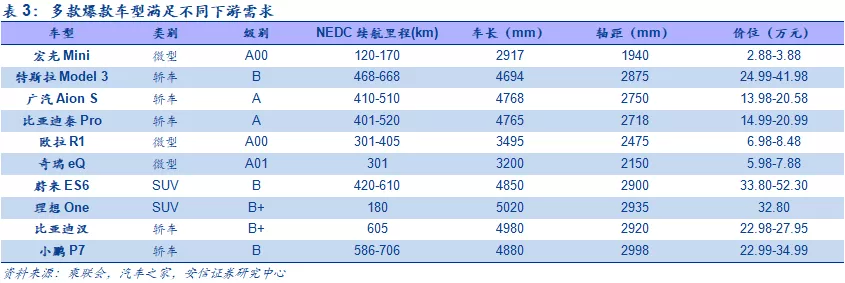

多款爆款车型满足不同下游需求。对于产品驱动的汽车市场,应具备不同级别、不同类别和不同价位的车型,满足不同情境下消费者的不同需求。从10月份销量排名前列的几款爆款车型来看,在2-50万的价格区间内,有微型、轿车和SUV的不同类别车型搭配不同的空间和续航里程,满足不同的下游需求。以宏光Mini、欧拉R1为代表的微型车,和以理想One、蔚来ES6为代表的造车新势力皆有亮眼销量表现,也体现了中国新能源车市场正逐步由政策驱动转向产品驱动时代。

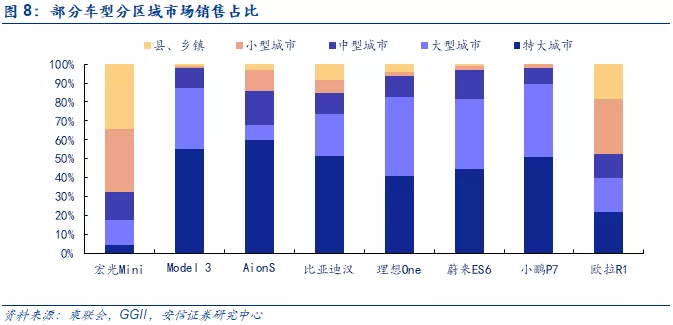

区域市场的结构也在持续改善。而从销量前列的几款车型分区域市场的销售占比来看,区域市场的结构也在持续改善。对于特大城市和大型城市来说,对于新能源车的选择已渐渐转向中高端车型;而对于小型城市和县乡镇,以宏光Mini为代表的爆款车型,叠加新能源车下乡等优惠政策助推下,新能源车渗透率正显著提升。

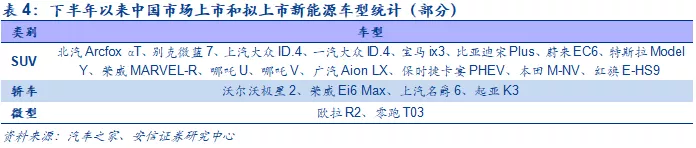

优质供给持续增加,产品驱动提速。目前,在中国市场,包括合资车企、自主品牌、新势力和外资车企仍在持续推出优质车型。下半年以来,有超20款涵盖SUV、轿车和微型车类别的车型陆续在中国新能源车市场上市,随着优质供给的持续增加,中国新能源车市场的产品驱动将提速。

2.2. 特斯拉带来鲶鱼效应,激发中国市场产品驱动力

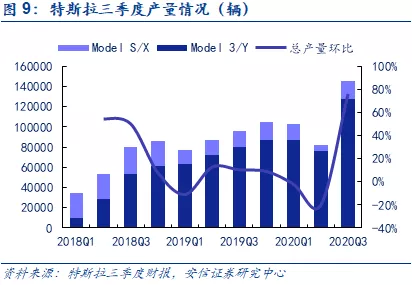

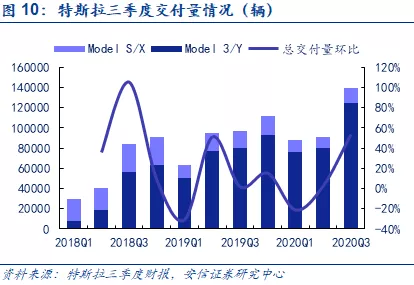

特斯拉产品力突出,继续引领全球电动化智能化浪潮。作为划时代的新物种,特斯拉在2019年上海超级工厂完成后,为中国市场带来了鲶鱼效应,目前中国市场特斯拉国产Model 3交付量保持第一,市占率超12%。第三季度特斯拉汽车产量和交付量分别达到14.50万辆和13.96万辆。其中第三季度产量环比增长76.29%,同比增长50.84%;交付量环比增长53.58%,同比增长43.63%;产量和交付量双双创造历史新高。分车型来看,爆款产品Model 3交付量达到12.43万辆,环比增长54.86%,同比增长55.98%,前三季度累计交付31.9万辆,爆款效应延续,预计随着中欧市场景气度持续提升,Model3的产销量在今年将进一步提升。

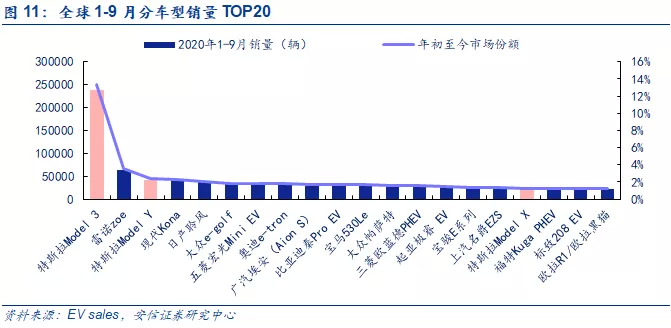

Model 3持续保持竞争力,Model Y表现喜人。Model 3全球1-9月累计销量近24万辆,13%的市场份额位居第一,市占率领先第二名雷诺Zoe近10Pcts,同时,1-9月Model Y在全球累计销售超4万辆,占据2.3%的全球市场份额,排名第3。未来在欧洲德国工厂和中国上海的超级工厂,特斯拉已规划生产Model 3、Model Y和售价2.5万美元的Model 2,随着德国工厂建设的持续推进,特斯拉在全球的竞争力将持续增强。

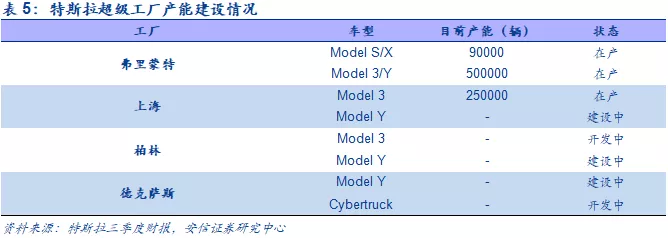

产能持续扩张,特斯拉计划维持今年50万辆的交付目标。这一目标的实现有赖于Model Y和上海工厂产量的环比增长,以及物流和交付效率的进一步改善。产能建设方面,上海工厂增加了第三个生产班次和新增8条产线,目前特斯拉国产Model 3年产能已超25万辆,达到目标生产率;根据我们目前对特斯拉专卖店的调研来看,预计10月特斯拉Model 3铁锂版销量占比约70%,目前铁锂版交付周期由原先的1-2周扩大到2-4周,因此预计特斯拉在手铁锂版订单充足。第二期项目建设正在进行中,ModelY预计将于2021年一季度开始投产。柏林工厂预计在2021年投产,首款车型为ModelY。Semi卡车也将于2021年开始交付,Cybertruck的订单将最早在2021年底或2022年实现交付。

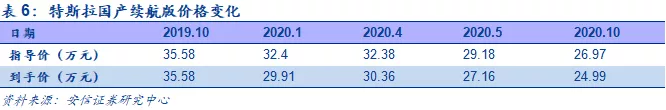

持续降价,引领中国市场电动化。自国产特斯拉在去年10月发布第一款定价后,经历了至少四次价格变化,目前特斯拉国产Model 3的价格已降至政府补贴后24.99万元,成为国内价格最低的高端中型轿车。今年以来,特斯拉国产Model 3在中国车市上半年遭受公共卫生事件影响的情况下,仍保持月近万辆的出货,持续的降价,也将打开更多的细分领域市场,持续引领中国市场的电动化进程。

2.3. 造车新势力崛起,带来颠覆传统的产品驱动力

造车新势力崛起,今年以来份额显著提升。随着世界新能源车的浪潮,国际新能源车企对中国新能源汽车市场也日益重视,各方对中国新能源车市场的关注度持续提升。此前中国市场以自主品牌为主,从今年的市场份额来看,外资、合资和造车新势力的份额相较去年全年的份额有显著提升。其中造车新势力在前十月销量占据近15%的市场份额,相较于去年全年提升了7Pcts。

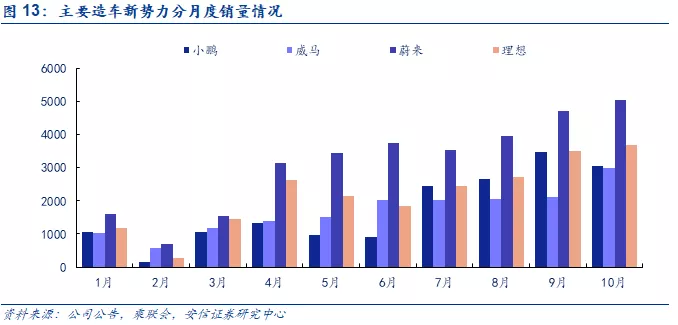

造车新势力销量持续向好。分品牌来看,主要的造车新势力品牌持续向好。蔚来10月交付5055辆,创造单月交付记录,同比增100%。前十月累计交付3.1万辆,同比增长111%;理想One 10月交付3692辆,同样创造单月交付记录,环比增长5.4%。小鹏汽车单月交付3040辆,同比增229%,今年1-10月累计交付1.7万辆,同比增64%。主要造车新势力品牌的销量持续向好。

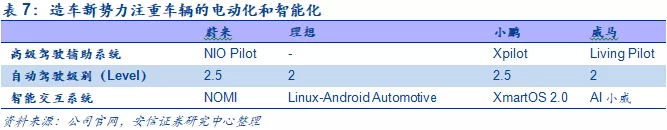

互联网思维,注重车辆的电动化和智能化。相较于传统车企而言,以蔚来、理想、小鹏等造车新势力为代表的车企更加基于车辆的未来发展,其互联网思维带来的是对于车辆电动化和智能化的重视。由于更加注重在研发上的投入和人才的培养,目前主要造车新势力厂商,皆有自身相应的高级驾驶辅助系统,能够实现自适应巡航、自动泊车等相关功能;而在高级驾驶辅助系统和智能交互系统基础上的OTA能力,更帮助造车新势力厂商能够在线进行软固件更新升级,在提供便捷的同时,减少线下返厂维修升级等相关费用。

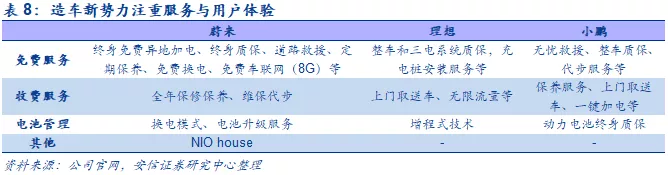

注重用户体验,带来颠覆传统的产品驱动力。相较于传统车企而言,作为整车领域的“新人”,造车新势力更加重视下游用户的体验感,除了提供质保、换电、道路救援等免费服务外,还提供与汽车智能化相关的差异化收费服务。除此之外,对于电池的管理和升级方面,造车新势力也更考虑下游客户的体验性。且在车灯、前脸和中控屏的设计上,由于没有包袱,造车新势力更能打破设计格套,适应新风潮,因此造车新势力能够带来颠覆传统的产品驱动力。

2.4.平台化车型引领优质供给新浪潮

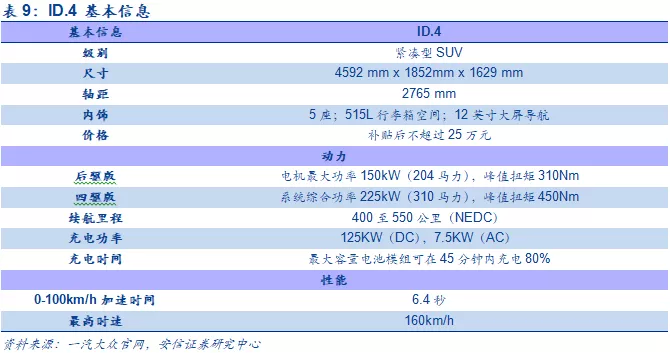

大众国产ID.4宣布首发,平台化车型浪潮开启。11月3日,一汽大众MEB平台的ID.4正式首发,新车定位于紧凑级纯电动跨界车,在NEDC工况下可实现550km的续航里程。其中ID.4 CROZZ曜夜首发版已正式开启预订,补贴后售价不超过25万元;由于MEB平台的优势,1)通过电池排布优化, 2)不需要像燃油车预留发动机和变速箱位置,大众ID.4的空间感更佳。其次,ID.4注重驾驶体验和安全性,体现了大众汽车独特优势;同时,ID.4补贴后售价不超过25万元,相较于几款电动SUV车型价格更亲民,在对SUV偏好度更高的中国市场,有望成为新爆款。

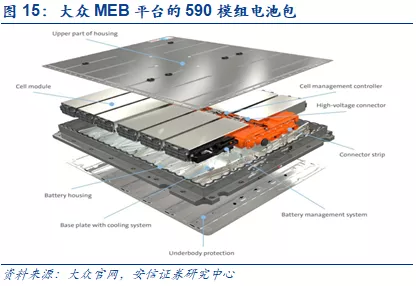

大众平台化战略引领传统车企转型发展。自2015年10月,大众宣布将斥资70亿美元打造MEB纯电平台开始,从2018年9月在德累斯顿工厂发布,到ID.3和ID.4量产,大众始终在引领传统车企转型电动化。未来MEB平台除了ID系列产品,还将发展包括斯柯达、西雅特品牌在内的电动化车型。除了在成本规模上形成优势,大众MEB平台还通过590模组、E3架构等方式,将不断提升所生产车辆的电动化和智能化水平。

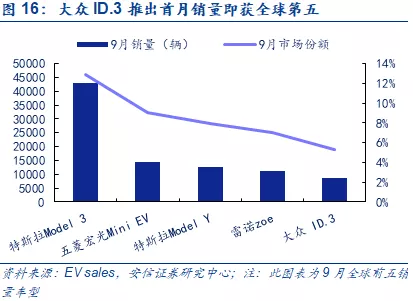

全球平台化车型陆续推出,优质供给大幅增加,持续加速电动化进程。目前,MEB电动化平台的首款车型ID.3仍在8月底于欧洲交付,1ST系列限量发售三万辆;根据EV sales数据,大众ID.3 在9月销量超8500辆,位列全球第5;而在此前,梅赛德斯奔驰也加速了其平台化车型的推出进程。在大众MEB平台的引领下,随着各大车企对于电动化转型的明确,针对电动车专属的正向开发平台陆续诞生。全球的电动车平台可以实现多种车型技术以及经验的共享;提高车型开发效率、缩短开发时间,利用规模效应有效降低生产成本,强化产品竞争力。随着ID.3交付,ID.4在中国实现量产,新能源车无论是车型数量还是销量均将进入快速增长期。根据IHS数据,截至18年底欧洲市场仅有60款电动车型,而至2021年,车型预计将增加至214款。

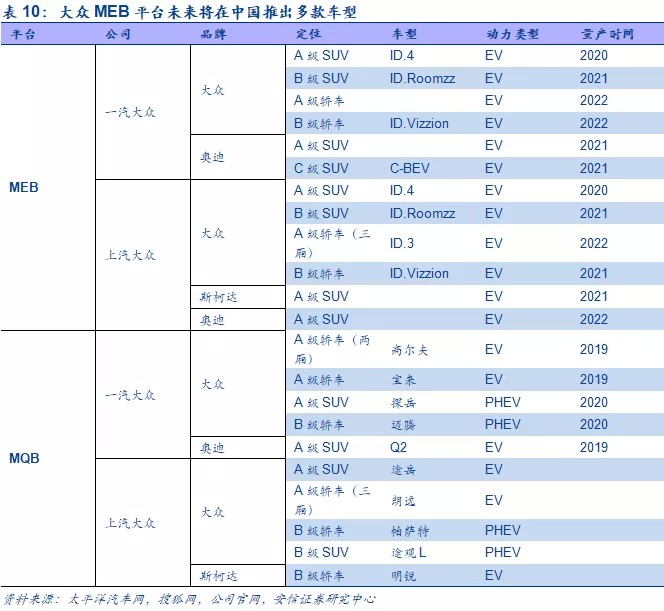

大众MEB平台未来将在中国推出多款车型。从大众自身来说,未来两年,公司计划通过合资公司一汽大众和上汽大众,在MEB平台的基础上,推出多达12款车型,涵盖不同细分市场,其中上汽大众和一汽大众将各推出6款车型。

3 政策定调,持续夯实发展动力

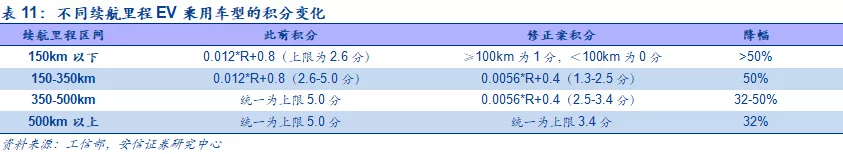

接力补贴政策,双积分政策为产业发展夯实基础。2020年6月,工信部正式发布新版双积分政策,提出了对具备节能减排优势的车型给予核算优惠、调整新能源积分考核指标等措施,不断鼓励推广节能技术,促进车企健康协调发展。新版双积分政策明确将从2021年1月1日起正式施行,双积分政策有望接入中央与地方相关补贴政策,成为中短期新能源车发展的政策推手。

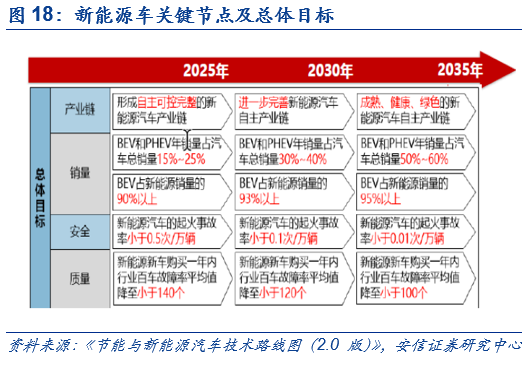

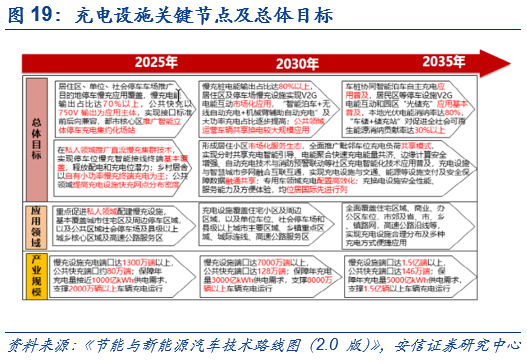

技术路线图(2.0 版)与产业发展规划齐亮相,为新能源车发展定调。10月27日,工信部和中国汽车工程学会牵头编制的《节能与新能源汽车技术路线图(2.0 版)》发布。11月2日,国务院正式下发了《新能源汽车产业发展规划(2021—2035年)》。在新能源车发展质量方面,《规划》提出到2025年,纯电动乘用车新车平均电耗降至12.0千瓦时/百公里;在发展数量方面,到2025年新能源汽车销售占比到20%左右。《路线图2.0》则给出了更为清晰的目标:混动新车到2025年要占传统能源车的50%以上,2035年要达到100%;新能源汽车到2030年占汽车总销量30%以上,2035年占50%以上;在配套的充电基础设施方面,预计到 2035 年将建成慢充桩接口达到1.5 亿端以上(含自有桩及公用桩)。

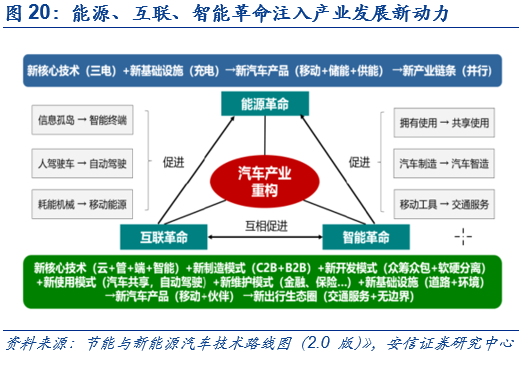

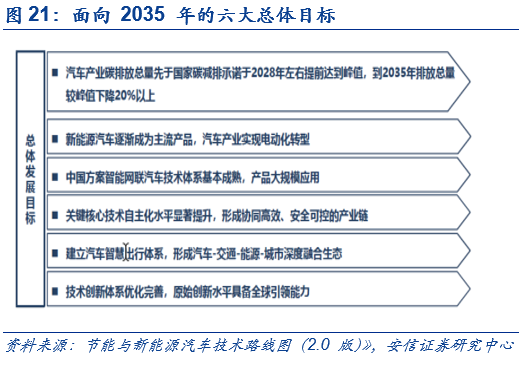

新能源车为能源发展必由之路。而在汽车产业发展新趋势方面,《技术路线》指出能源、互联、智能革命为汽车产业创新发展注入了强劲新动力。能源革命即为传统动力汽车向新能源汽车转变,围绕“三电”将出现并行于传统汽车动力系统产业链的全新产业链,以及基础设施和运营服务新系统;互联革命和智联革命相辅相成,推动互联化和智能化技术同样成为新的汽车核心技术,并催生出汽车产业新生态。在汽车产业技术发展愿景方面,《技术路线图》重点突出了新技术、新业态以及逆全球化倾向对于全球汽车产业布局和我国汽车产业所带来的影响的变革,提出了四个社会愿景和五个产业愿景,在此基础上坚持纯电驱动发展战略,提出面向2035年的六大总体目标。

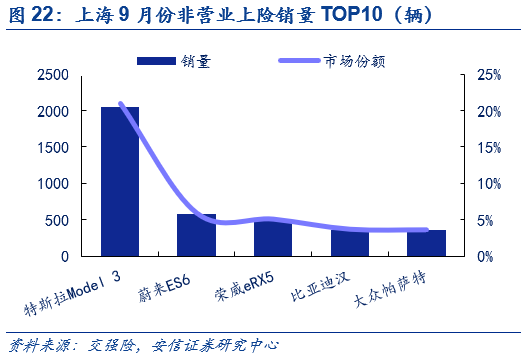

一线城市的限外牌+限购燃油车政策,侧面利好产业发展。目前全国主要一线城市和省会城市皆有相应限制外牌车通行的措施,与此同时,一线城市和其他部分城市也有相应的限购燃油车的相关措施,两项政策相结合,本地牌照的电动车成为部分人的新增刚需,在侧面推动电动车发展;以上海为例,目前交强险数据,9月份非运营上险销量超近万辆,其中特斯拉Model3占比超20%,而从其他一线城市前八月数据来看,特斯拉领衔下,蔚来、比亚迪和理想等车企在主要城市表现强势,因此限外牌+限购燃油车的政策组合也将更有利于上述车企的销量提升。

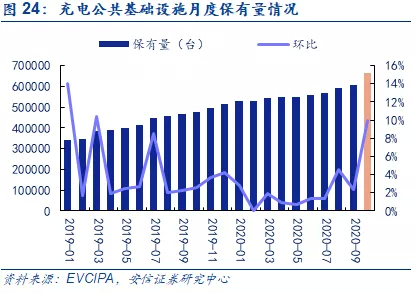

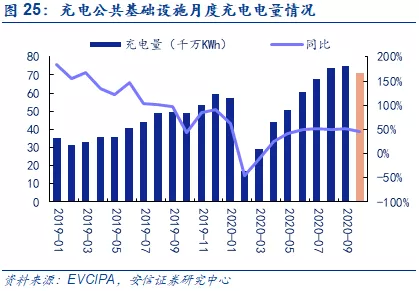

基础设施领域,充电基础设施增长提速,后期增速有望维持。受益于北京上海等相关充电桩政策和规划落地,2020年10月全国公共充电桩保有量为66.65万台,较上月增加超6万台,累计数据环比增长10%,同比增长39.4%,充电桩增长提速。自2月份充电基础设施在公共卫生事件之下出现接近零增长之后,近几个月恢复稳定增长,10月涨幅较上月有显著提升;而从充电电量来看,2020年10月全国公共充电桩充电电量达7.12亿kWh,虽较上月稍有回落,但同比仍实现45.3%的高增长。

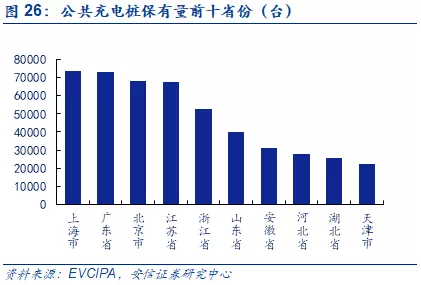

充电桩目前建设区域较为集中,未来将逐步辐射全国。截至到2020年10月,公共充电基础设施的建设区域仍较为集中,上海超越广东以73477台的保有量跃升至第一,位列二三的分别是广东和北京,东部沿海地区仍为公共充电基础设施的主要建设区域,前十名省份充电桩数量占比达72.2%;而从充电电量来看,前十名省份占比集中度也居于高位,其中电流流向以公交车为主,乘用车、环卫物流车占比逐渐增加;随着国网领衔之下的高速公路快充网络逐步建设,叠加电动化趋势逐步朝中西部扩散,预计未来充电基础设施也将逐步辐射全国。

具有多重作用的充电桩后期增长势头有望持续。除了为电动汽车发展提供基础保障外,充电桩还是配电网中重要的可控负荷,对配售电市场化具有重要作用,未来充电桩有望实现能量的双向流动,起到削峰填谷的作用。我们认为在电力市场化改革,政策利好的持续推动下,充电桩相关产业链有望实现爆发,在国常会通过的《新能源汽车产业发展规划》中,也提出加强充换电、加氢等基础设施建设,加快形成快充为主的高速公路和城乡公共充电网络。对作为公共设施的充电桩建设给予财政支持,并鼓励开展换电模式应用,在换电设施领域,奥动、蔚来和杭州伯坦是主要运营商,目前全国共建有换电站超500座。

4 投资建议

产销端显著回暖,私人消费占比提升:2020年1-10月,国内新能源汽车产销分别为91.4万辆和90.1万辆,同比分别下降9.2%和7.1%,降幅较1-9月分别收窄9.5Pcts和10.6Pcts; 10月国内新能源汽车产销创10月单月历史新高,其中产量为16.7万辆,同比上涨69.7%,环比上涨19.6%;销量达16万辆,同比大幅上涨104.5%,环比上涨13.9%。今年上半年新能源车行业受到公共卫生事件冲击市场较为低迷,但目前多重因素共同推动下,下半年以来产销量已连续四月高于去年同期,源于私人对于新能源车消费的热情显著提升。我们预计11-12月新能源车将延续下半年的回暖势头,全年产销120万辆,同比持平。

优质供给引领发展,政策驱动转向产品驱动:此前中国新能源车市场为政策驱动市场,品牌方面以自主品牌为主,但是补贴的退坡是大势所趋,补贴政策已无法成为推动新能源车发展的第一催化剂。今年以来以宏光Mini、特斯拉Model 3等为代表的优质车型持续推出,满足不同下游需求。目前,特斯拉方面产品力突出,国产Model 3占据中国电车累计销量榜首,带来鲶鱼效应,几次价格的变动也将触手迈向更多细分市场。明年的Model Y推出将加速引领中国车市发展。以蔚来、理想、小鹏等为代表的造车新势力今年销量份额显著提升,销量持续向好。造车新势力拥有互联网造车思维,注重车辆的电动化和智能化,注重下游用户体验,实现对传统汽车的有效颠覆。合资方面,大众平台化战略引领传统车企转型发展。随着全球平台化车型陆续推出,以大众为首,包括奔驰、丰田等纷纷加速电动化进程,优质供给大幅增加,产品驱动效应将更加显著。在特斯拉、造车新势力和全球领先传统车企的持续推动下,中国电车市场将加速由政策驱动转向产品驱动。

政策定调,持续夯实发展动力:中短期来看,新版双积分政策明确将从2021年1月1日起正式施行,双积分政策有望接力补贴政策,接入中央与地方相关补贴政策,成为新能源车发展的政策推手。长期来看,技术路线图(2.0 版)与产业发展规划齐亮相,分别提出针对新能源车和充电基础设施的关键节点计划和总体目标,为中国新能源车长期发展定调。除此之外,部分的一线城市的限外牌+限购燃油车政策,侧面利好产业发展。尽管目前中国新能源车市场正由政策驱动转向产品驱动,但针对新能源车产业的相关政策,仍为中国新能源车产业的发展定下基调,持续夯实产业发展动力。

投资建议:中国电车市场正加速由政策驱动转向产品驱动,以特斯拉、造车新势力和平台化车型为主的优质供给将持续引领市场发展,我们重点推荐优质供给上游产业链各环节具备全球竞争力的龙头公司:1)电池环节,重点推荐宁德时代,建议关注亿纬锂能、国轩高科、欣旺达、鹏辉能源、孚能科技等;2)材料及零部件环节,重点推荐璞泰来、恩捷股份、科达利、当升科技、新宙邦等,建议关注诺德股份、德方纳米、嘉元科技、中科电气、贝特瑞、杉杉股份、星源材质等。3)特斯拉和MEB产业链,重点推荐:宏发股份、三花智控、旭升股份、奥特佳等;4)充电桩产业链,重点推荐:许继电气、国电南瑞、特锐德等。另建议关注比亚迪、蔚来(美股)、理想汽车(美股)、小鹏汽车(美股)。

新能源发电方面,国内,2021年国内正式步入平价时代,政策端扰动消除,光伏电站投资收益率吸引力足以支撑平价时代装机需求;中期看“十四五”规划有望尽快落地,非化能源占比提升将为中期装机需求提供锚点。海外,欧洲将2030年可再生能源占比目标从32%以上提升至38%-40%,美国方面拜登也提出2050年要实现碳中和,可再生能源发展路径再被夯实。我们预计2020-2025年国内光伏年均新增装机量在71-94GW,对应全球光伏新增装机在250GW以上,光伏行业景气向上,成长空间广阔;

投资建议:建议把握4条主线:1)2021年供需偏紧的硅料和玻璃环节,重点推荐通威股份、福莱特,重点关注港股信义光能和福莱特玻璃;2)竞争格局最好的硅片和胶膜环节,重点推荐隆基股份、福斯特,建议关注赛伍技术、中环股份;3)从0到1的HJT产业链;4)受益于国产替代、业绩有望持续高增的逆变器和跟踪支架环节,重点推荐阳光电源、锦浪科技、固德威和中信博。;目前风电板块整体估值底部,向上修复弹性较大。重点推荐金风科技、明阳智能、天顺风能、中材科技、日月股份、金雷股份等,建议重点关注大金重工、东方电缆等。

电力设备与工控方面,数字新基建10大重点任务包括:电网数字化中心,能源大数据中心,电力大数据应用,电力物联网,能源工业云网,综合能源服务平台,5G应用,人工智能,区块链,北斗,具体投资方面, 2020年信通方向预计投资247亿(YoY +100%),带动社会投资超1000亿,从稳增长的角度看,配电网建设更具有长期促进作用,从长期来看,电网投资将出现结构性转变:一是配用电端投资的占比会持续上升;二是基于电力物联网建设相关的智能化、信息化领域投资的占比会大幅上升,预计未来5年电网智能化的投资规模有望超万亿。

工控方面,10月PMI指标维持在荣枯线之上,从工业机器人产量来看,随着国内中小企业复工达产,4-9月工业机器人产量同比增长27%/17%/29%/19.4%/32.5%/51.4%(1-2月同比下降19.4%),工业机器人在9月份达产2.31万台/套,工控行业景气度持续提升,从长期来看,未来中国工业自动化市场将进入中速成长期,主要需求来自于产业升级带来的以效率提升为目的的设备改造,同时,进口替代也是中国工业自动化企业有望获得高于市场平均增长水平的驱动因素。

投资建议:电力设备重点推荐四条主线:1) 低压电器国产化替代趋势显著,未来空间广阔,行业集中化趋势明显,龙头公司增速高于行业整体,重点推荐良信电器、正泰电器;建议关注众业达;2)国网明确全面开启建设具有中国特色国际领先的能源互联网企业新征程,重点推荐国电南瑞、国网信通、亿嘉和、涪陵电力、远光软件、威胜信息、金智科技、海兴电力、正泰电器、良信电器等;3)特高压领衔的电网基建带来2-3年的业绩弹性,重点推荐平高电气、许继电气、国电南瑞、特变电工、长缆科技等;4)充电桩进入发展快车道,重点推荐:许继电气、国电南瑞、特锐德等。

工控方面,本土品牌产品进口替代的逻辑已经得到广泛验证,细分领域龙头公司增速将高于行业,重点推荐:汇川技术、麦格米特、信捷电气、雷赛智能、鸣志电器等。

(编辑:马火敏)