对于融信中国(03301)来说,近期可谓是喜事连连。一是前9个月销售额破千亿,全年销售目标唾手可得;二是乘着物业上市的浪潮,分拆物业公司赴港上市。

智通财经APP观察到,11月3日,融信服务集团股份有限公司向港交所主板递交上市申请,海通国际担任其独家保荐人。实际上,融信服务上市早有端倪,几个月前融信服务相关公司增资与股东变更,当时便已经引发了市场关于其上市的猜想。

纯利年复合增长率231.1%

招股书显示,融信服务是一家全国性综合物业管理服务商,为住宅和非住宅物业提供多元化物业管理服务。根据中指院的资料,按综合实力计,融信服务分别位列2020年中国物业服务百强企业第20名和2019年中国物业服务百强企业第24名。

智通财经APP观察到,截至2020年6月30日,融信服务有100个在管项目和81个已签约管理但尚未交付的项目,覆盖两大主要地区和其他地区的41个城市,在管总建筑面积约1700万平方米,总签约建筑面积约3430万平方米。

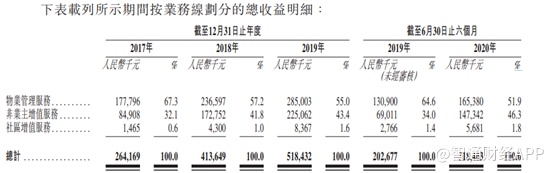

和近期递交招股书的物业公司主业基本上一致,融信服务的主要业务也是包含物业管理服务、非业主增值服务以及社区增值服务三大板块。于往期业绩记录期间,融信服务快速崛起,因此在2019年公司也被评为中国物业服务百强企业成长性10强之一。

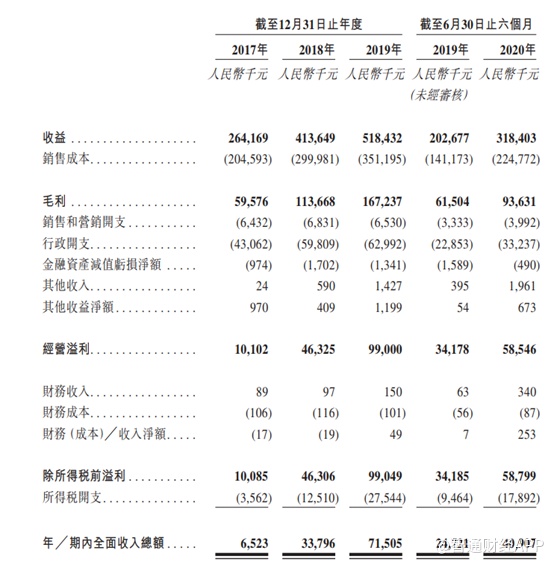

具体来看,2017年至2019年期间,公司总收益由2017年的2.64亿元人民币(单位下同),增长至2019年的5.18亿元,年复合增长率约为40.1%;纯利由2017年的652.3万元增加至2019年的7150.5万元,复合年增长率约为231.1%。截至2020年6月30日,公司的总收益为3.18亿元,纯利为4090.7万元,较2019年同期分别同比增长57.1%以及65.5%。

具体来看,三大业务板块中,物业管理为公司目前主要是收入来源,不过随着非业主增值服务的快速崛起,物业管理服务板块占比有所下降,从2017年的67.3%下降至2019年的55%,而非业主增值服务则从2017年的32.1%上升至2019年的43.4%;目前社区增值服务则占比较小,截至2019年该服务板块仅占总收益的1.6%,相比于其他物业公司来说,社区增值服务还有很大的开发空间。

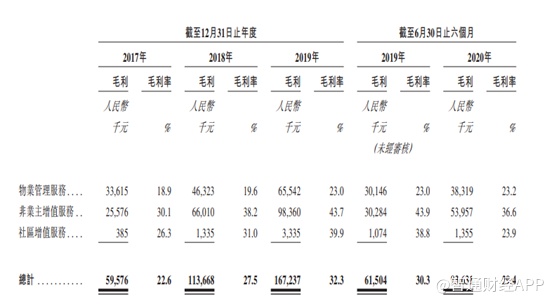

再看毛利率,于往期业绩记录期间,公司销售毛利率不断提升,从2017年的22.6%提升至2019年的32.3%,两年间,毛利率提升近10个百分点。融信服务毛利率之所以能快速提升主要得益于非业主增值服务销售占比提升以及该业务的毛利率提升。具体来看,融信服务的非业主增值服务毛利率从2017年的30.1%提升至2019年的43.7%,毛利率提升13.7个百分点。

值得一提的是,在可比的物业管理公司中,2019年融信服务的非业主增值服务毛利率在行业内也是名列前茅,这也很好解释为何融信服务是2019年中国物业服务百强企业成长性10强之一。

从已上市的物业管理企业收益来源来看,多数物业管理公司主要依靠母公司,融信服务也不例外,不过好在近几年公司的独立第三方收益占比持续提升。

第三方收益占比持续提升

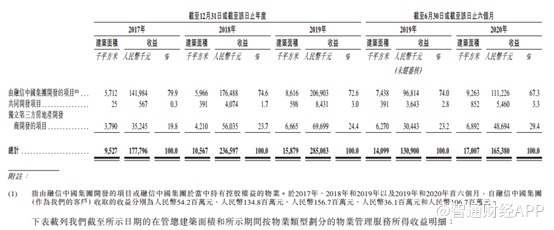

智通财经APP观察到,融信服务最大客户为融信中国集团,2017年至2020年6月30日前六个月,融信中国集团对融信服务所产生的收益分别为1.42亿元、1.76亿元、2.07亿元以及1.11亿元,占比达到79.9%、74.6%、72.6%以及67.3%。

而期间内由独立第三方房地产开发商开发的项目产生的收益分别为3524.5万元、5603.5万元、6969.9万元以及4869.4万元,分别占公司总收益比例的19.8%、23.7%、24.4%以及29.4%;独立第三方房地产开发商开发的项目收益占比逐年提升,对母公司的依赖度逐年下降。

第三方收益逐年增长,离不开融信服务多年向第三方提供物业管理服务。招股书显示,自2016年开始,融信服务开始向第三方提供物业管理服务,而正是由于融信服务多年的积累,因此其在对外招标能力也不断增强,2017年至2020年上半年融信服务对独立第三方房地产开发商开发的项目的中标率分别约为55.0%、42.9%、47.5%和55.6%。

由于对外招标能力不断增强,融信服务的独立第三方在管面积也不断得到提升。2017至2020年上半年,融信服务的在管总建筑面积分别约为950万平方米、1060万平方米、1590万平方米和1700万平方米,其中来自独立第三方房地产开发商开发的面积分别约为380万平方米、420万平方米、670万平方米和690万平方米分别占在管总建筑面积的39.8%、39.8%、42.0%和40.5%。

对于融信服务而言,其本身不仅仅是对外招投标能力不断提升,其物业管理服务协议保留率和续约率也不断上升。

2017年、2018年、2019年和截至2020年6月30日止六个月,融信服务的物业管理服务协议的保留率分别为87.0%、71.4%、98.9%和99.0%,重续率分别为38.5%、70.0%、92.3%和80.0%。这也反应出融信服务在物业管理服务方面得到了住户的认可,进一步表明社区增值服务较大的可发挥空间。

除了独立第三方收益占比逐步提升能给融信服务提供业绩外,母公司融信中国依然会继续为融信服务提供管理面积。11月3日,融信中国发布公告称,融信服务同意继续向融信中国提供物业管理及相关服务,期限至2022年12月31日。而截至2020年6月30日,融信中国布局全国47个城市共219个项目,总土地储备达到约2803万平方米,相比过去几年实现稳步扩张。

这些土地储备的每平方米成本为7767元,80%位于中国一二线城市的黄金地段,其中250万平方米为持作出售已竣工物业、2040万平方米处于在建状态、510万平方米为持作未来开发。

总的来说,近几年融信服务业绩快速增长,主要得益于非业主服务业务快速放量,且该业务毛利率也提升较快。尽管目前公司多数业绩来自母公司融信中国,但其独立第三方业务提升迅速,占总收益已提升至29%。

此外,公司对外招标能力强,加上重续率高,说明公司服务态度得到认可,目前公司社区增值服务业务占比较低,随着公司社区增值服务业务逐步开拓,公司的业绩也将持续提升。母公司融信中国土储约2803万平方米,这部分土储也为融信服务未来的业绩提供保障。