本文来自微信公众号“杨鑫交运观点”,作者:刘钢贤、杨鑫。

投资建议

我们重申海丰国际(01308)作为行业首选,基于船队扩张和服务范围扩大带来的增长加速,以及经济复苏可能带来的盈利弹性。

理由

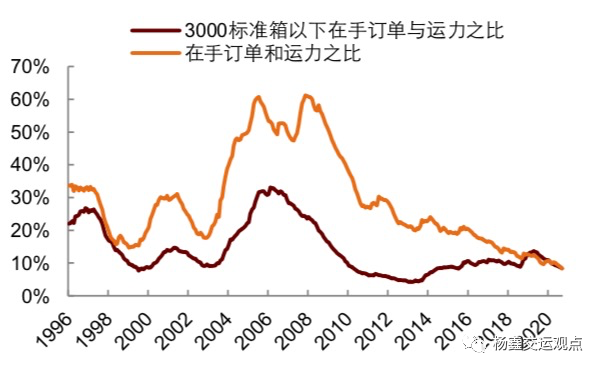

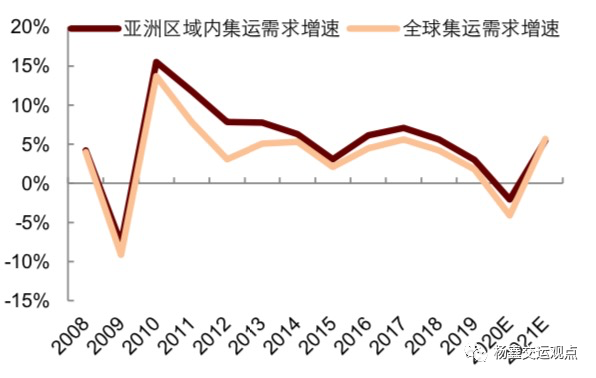

运力供给奠定未来周期向上基础(亚洲区域内运力主要为3000TEU一下船舶):由于行业整合和船舶融资限制,过去几年新船订单有限,目前在手订单处于低于低位(占现有运力的8.4%),而20岁以上老船占比达到26%。亚洲区域内集运需求受益于庞大的本地市场(中国、东南亚人口众多)、互补性的产业机构和区域化的国际分工(正在谈判中的RCEP协议有望成为全球最大的自贸协定)。自从中国国内卫生事件基本得到控制以来,亚洲区域内贸易需求已经快速恢复,而公司管理层指引下半年航运量有望实现双位数的同比增长(上半年同比下降2.3%)。

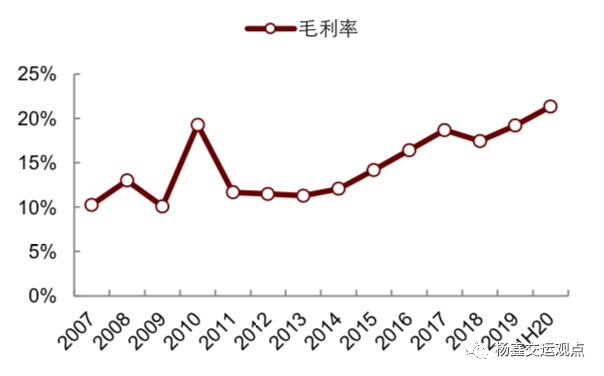

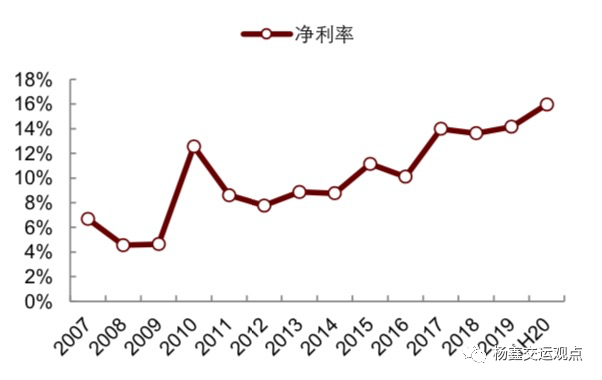

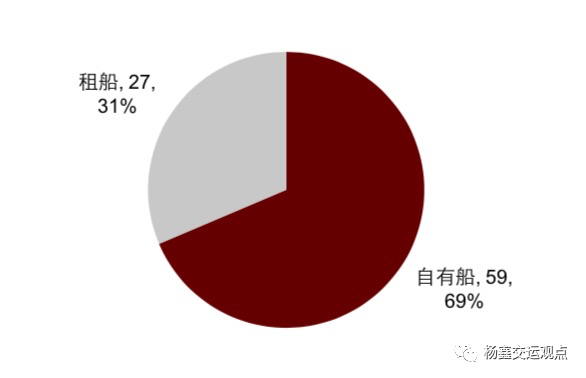

海丰模式独具有特点和优势:通过运营86艘小型船和72条航线,海丰覆盖了亚洲区域内72个港口,建立了一个以“高频率、高密度”为特点的集运物流服务网络,这在业内无人可比。通过整合海运和陆运(主要是自有货代),公司有大约60%的客户为直客或者签约客户,通常这些客户对于时效更加敏感而对于价格不敏感。过去几年快速增长的跨境电商也要求有类似的“小批量、高频率”的分销配送服务,利好需求。这一客户特点保证了公司运价波动性小。随着2017-2018年船价低点订造的船舶陆续交付,我们预计2020-2022年公司自有运力同比增速加快至16%/11%/7%,这将继续提升自有船舶的比例和毛利率。与运力增长同步,我们预计公司也将继续扩大服务范围和提升服务密度:例如,今年上半年公司逆势扩张,首次覆盖了孟加拉的吉大港,第一次扩张到马六甲海峡以外,并且增设了日照港、越南的归仁港等挂靠,增加了航线网络密度。

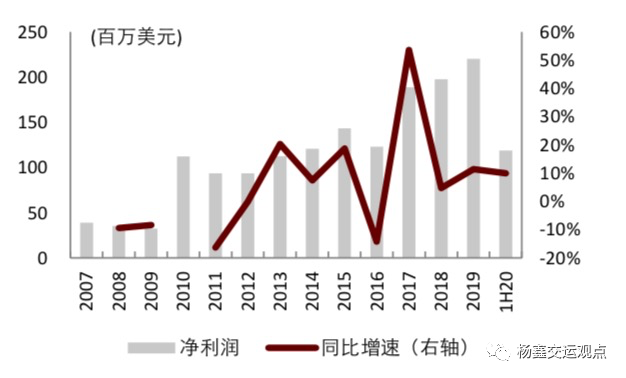

2021年经济复苏或带来盈利弹性。参考2010年(强复苏)或2017年(弱复苏),公司盈利实现了同比增长246%和53%。根据我们测算,平均运价上涨30美元/TEU或5%,有望增厚2021年盈利8000万美元(相当于我们当前盈利预测的约25%)。

盈利预测与估值

我们上调2020/2021年盈利预测8%、15%至2.65亿美元和3.27亿美元以反映增长加速,对应同比增速20%、24%(高于2018-2019的5%、11%)。由于盈利增速更快,我们上调目标价31%至15.2港币,对应于16倍-2021年市盈率,较当前股价有26%上行空间),维持跑赢行业评级。当前股价对应于2020和2021年15.7倍和12.7倍市盈率,基于派息率70%,我们测算当前股价对应2020和2021年股息收益率4.5%和5.5%。

风险

燃油价格以及租船费用上升;需求增长以及拆船量不及预期;新船订单以及订单交付超出预期。

图表1: 海丰国际股东构成(2019年年报)

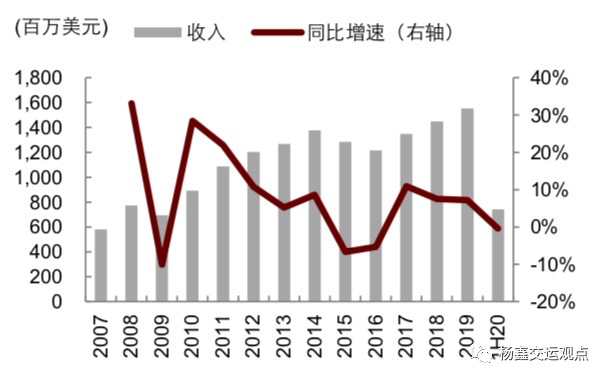

图表2: 海丰国际收入以及同比增速

图表3: 海丰国际毛利润率保持向上趋势

图表4: 海丰国际净利润以及同比增速

图表5: 海丰国际净利润率保持向上趋势

图表6: 公司有效自有运力增长加速:以年初和年末运力计算平均值作为有效运力的代表

图表7: 公司服务范围扩张:以挂靠港口数作为代表

图表8: 在手订单占现有运力的比值

图表9: 船队规模增速

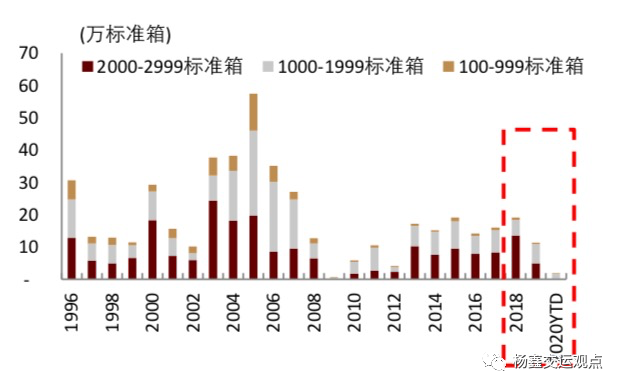

图表10: 新船订单签约量(截止到2020年9月)

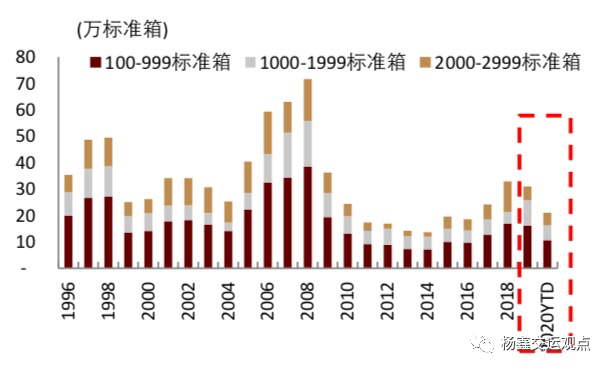

图表11: 船舶订单交付情况(截止到2020年9月)

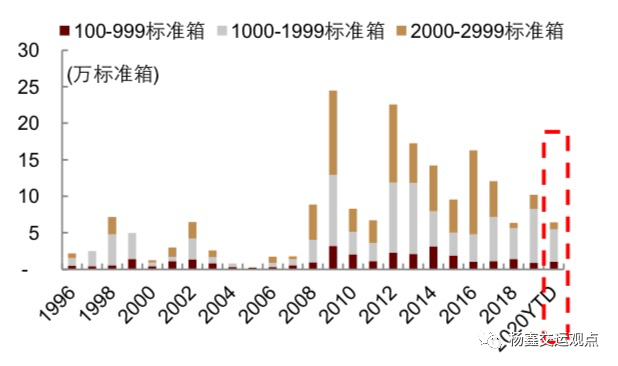

图表12: 船舶拆解情况(截止到2020年9月)

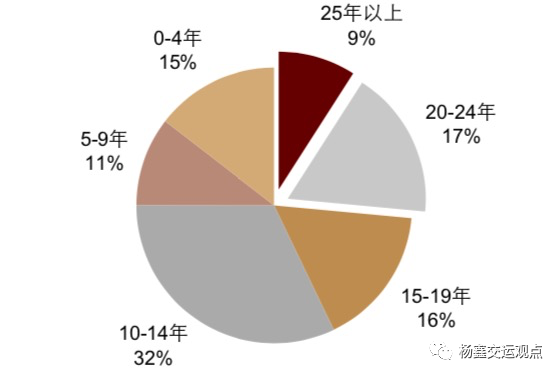

图表13: 3000标准箱以下支线船舶船龄情况(截止到2020年9月)

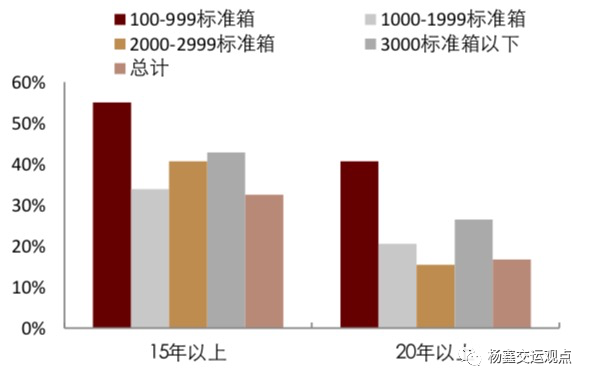

图表14: 各规格船舶船龄(老龄船占比)(截止到2020年9月)

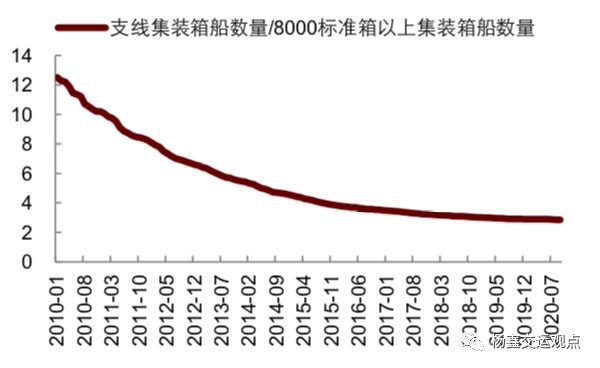

图表15: 支线船舶与超大船舶数量比值

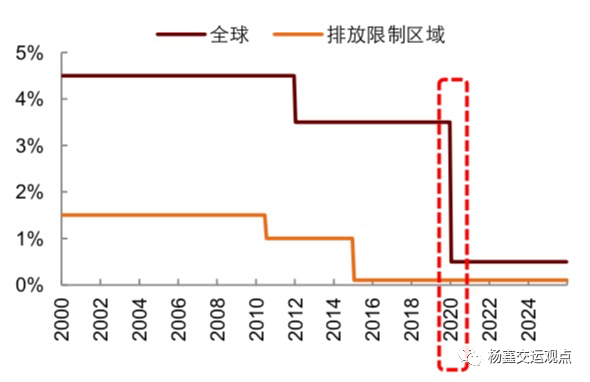

图表16: 低硫限制规定

图表17: 常规和低硫船用燃料油价格溢价

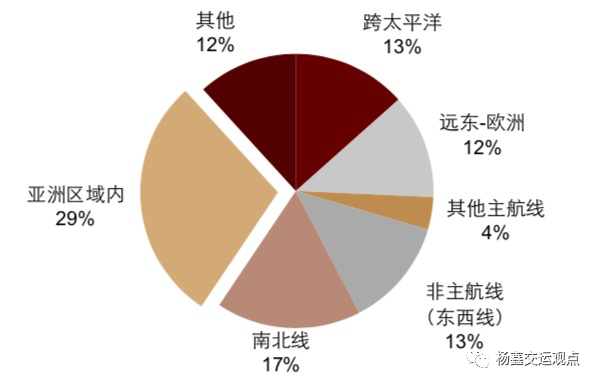

图表18: 各地区集装箱航运量占比(2019年)

图表19: 亚洲区内市场增速更高

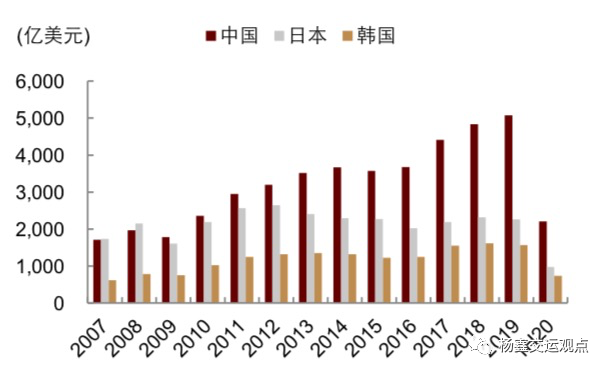

图表20: 中国、日本及韩国与东盟国家的贸易

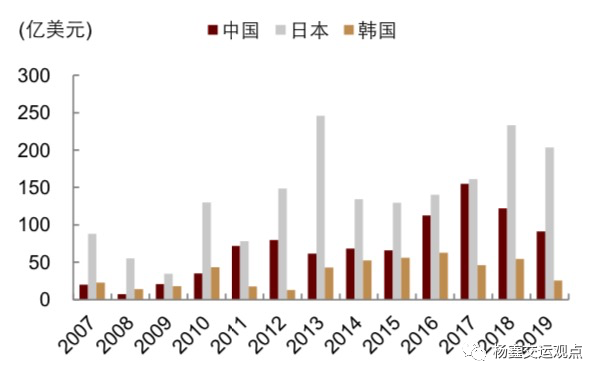

图表21: 中国、日本及韩国在东盟国家的外商直接投资

图表22: 亚洲的自由贸易协定数量

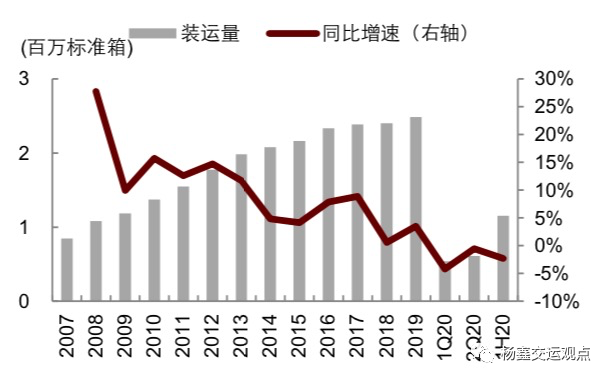

图表23: 海丰国际海运量和增速:一季度下降,二季度降幅缩小

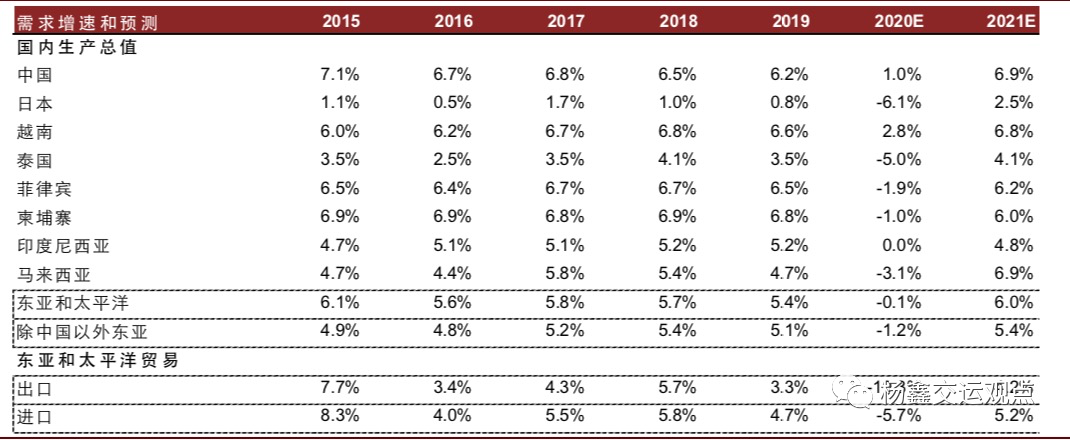

图表24: 东亚及太平洋地区的GDP和贸易增速

图表25: 区域全面经济伙伴关系协定(RCEP),一旦签署实施,RCEP将成为全球最大的自贸协议

图表26: 主要航运企业及其在亚洲区域内市场的运力部署情况(2020年9月)

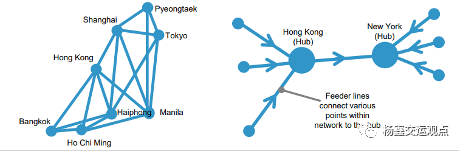

图表27: 海丰国际直达货物目的地靠港服务网络图(左)及枢纽港支线服务(右)

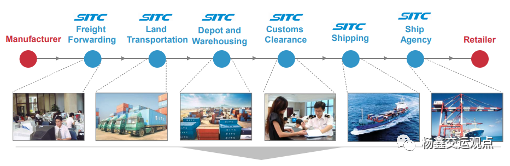

图表28: 海丰国际为物流产业链上的客户提供一站式综合物流服务

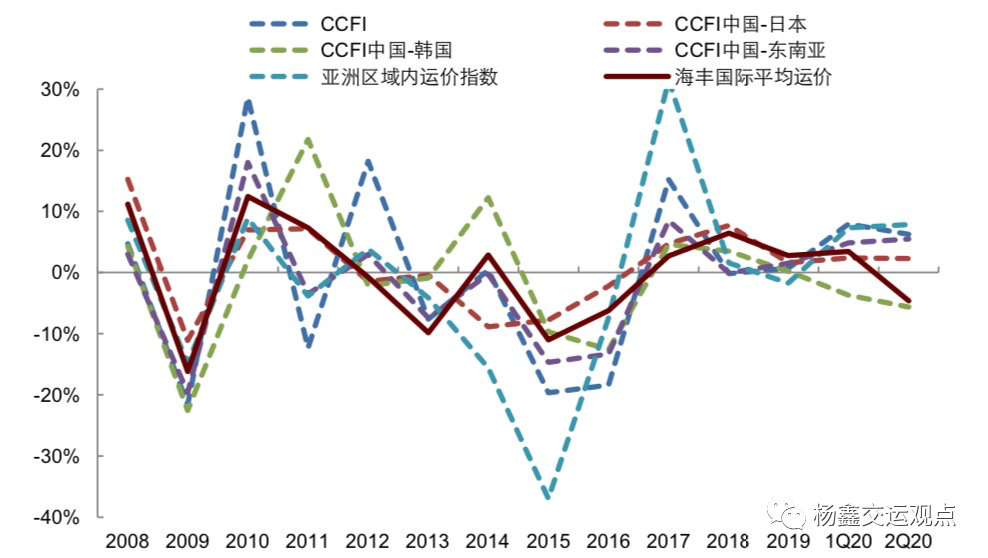

图表29: 海丰国际运价比CCFI(基本港口运价)更加稳定:运价同比增速

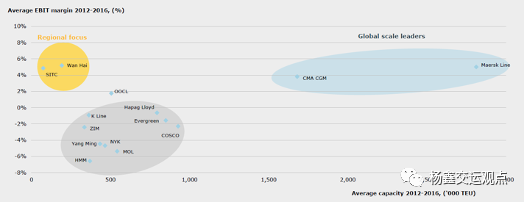

图表30: 海丰国际等专注区域市场的集装箱航运公司规模较小,但盈利能力更强

图表31: 贸易航线数量

图表32: 海丰国际服务的港口数量

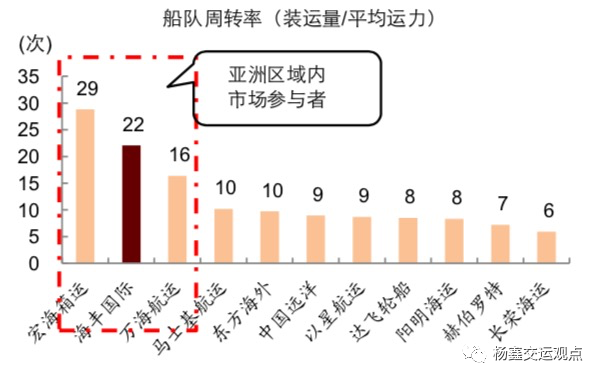

图表33: 亚洲区内集装箱航运企业船舶周转率相对较高(2019年)

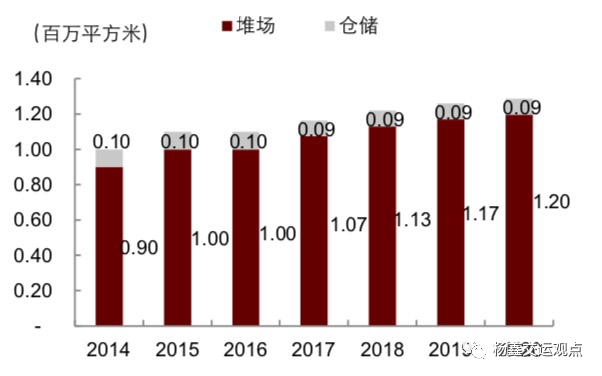

图表34: 物流设施面积

图表35: 海丰国际服务的港口、航线、城市以及陆上物流服务构成了高密度的服务网络(2019年)

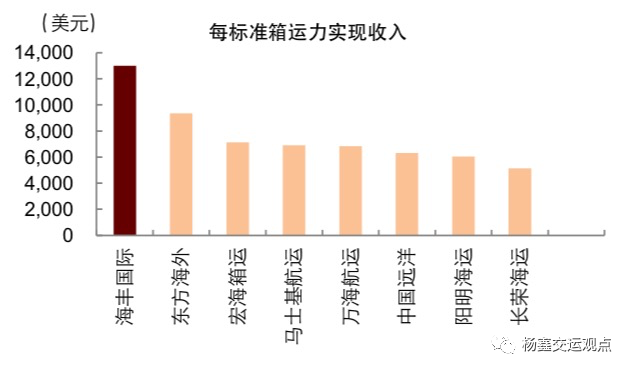

图表36: 单位标准箱运力创造收入(2019年)

图表37: 人均创造收入(2019年)

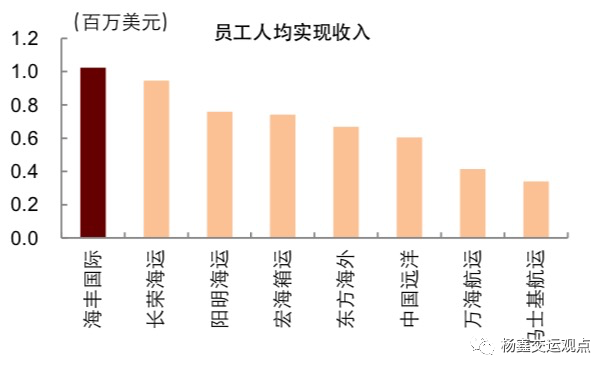

图表38: 历史上海丰国际在行业低谷期以低于市场价的价格建造船舶

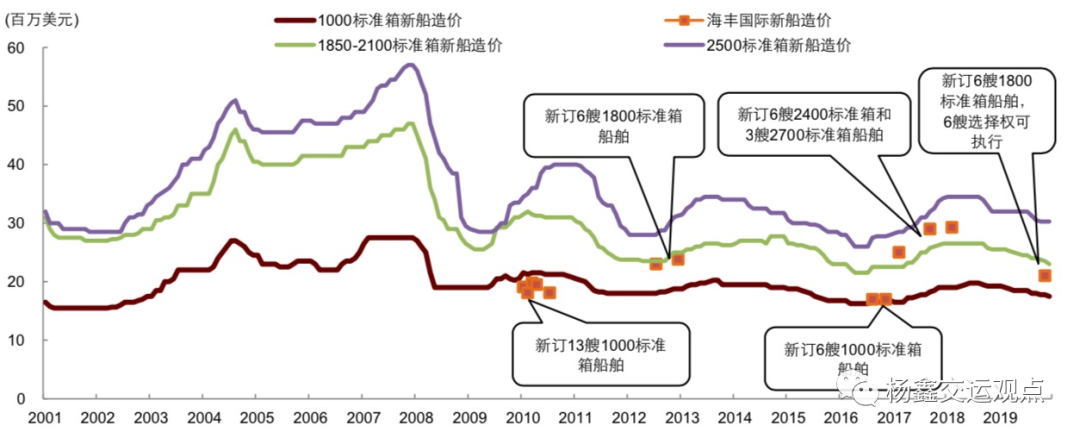

图表39: 1H20海丰国际船队中自有船舶数量为59艘(占比69%)

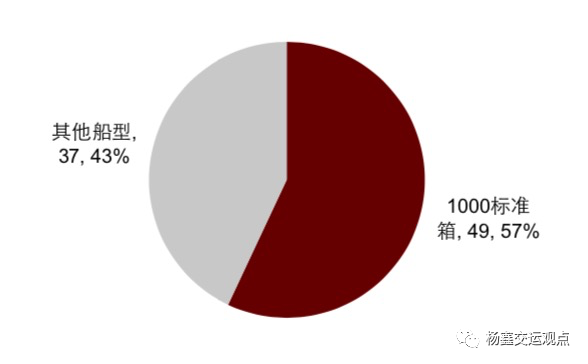

图表40: 1H20海丰国际船队中1000标准箱型船舶数量为49艘(占比57%)

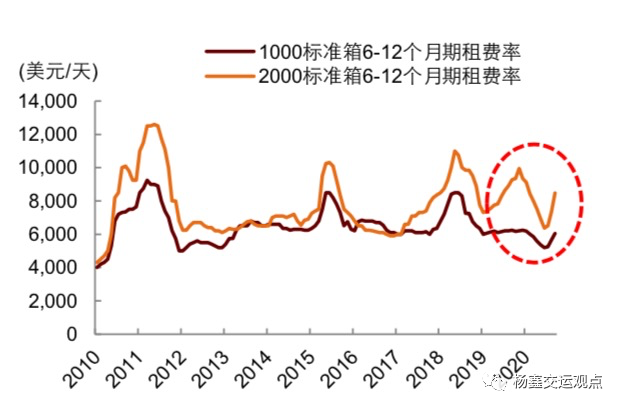

图表41: 2020年上半年起小型船舶租船费用开始下降,但近期有所上升

图表42: 2020年上半年集装箱航运以及物流业务成本构成

图表43: 海丰国际船队船龄vs.行业平均船队船龄

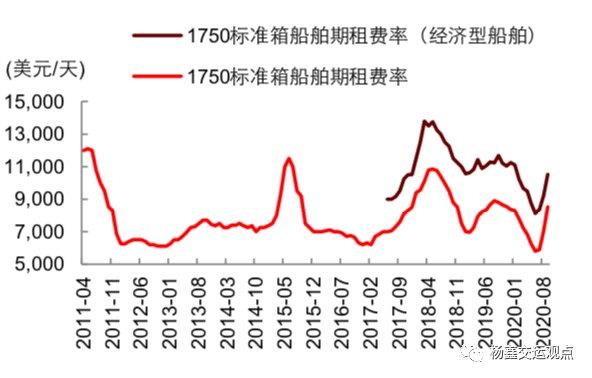

图表44: 节能设计船舶租金享有溢价

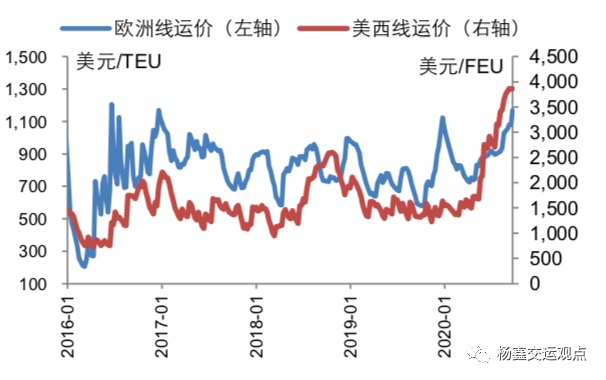

图表45: 随着全球集运市场回暖,远洋航线的运价已经大幅上涨

图表46: 我们预计亚洲区域内运价也会有类似的走势

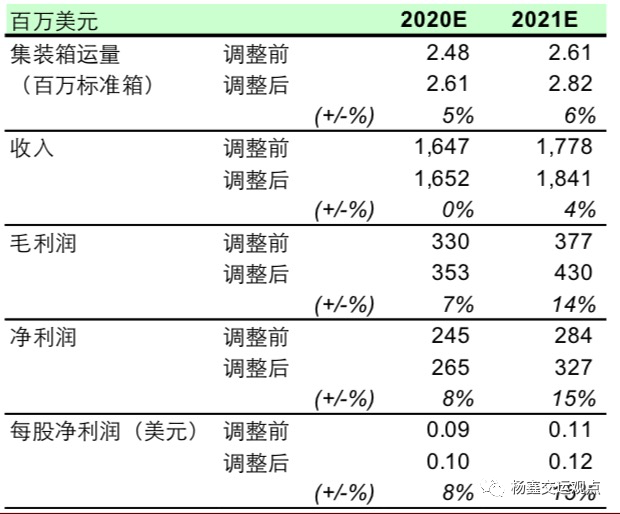

图表47: 盈利预测调整表

图表48: 关键假设

图表49: 现金及现金等价物

图表50: 经营活动产生的净现金流

图表51: 海丰国际股息支付率

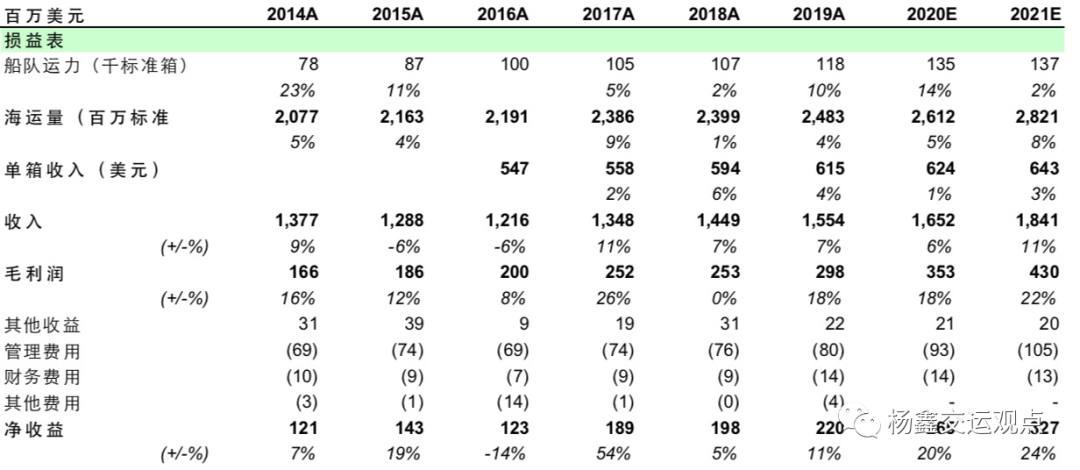

图表52: 海丰国际资本支出

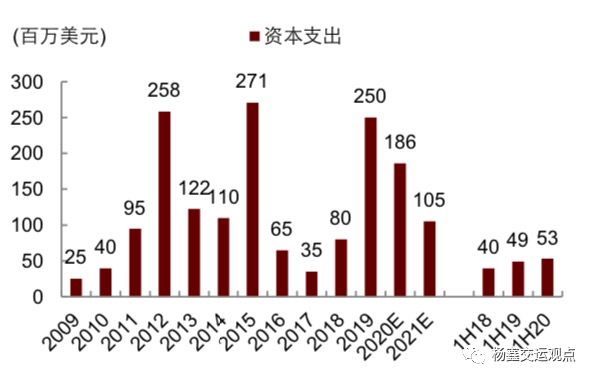

图表53: 海丰国际盈利、分红及股价

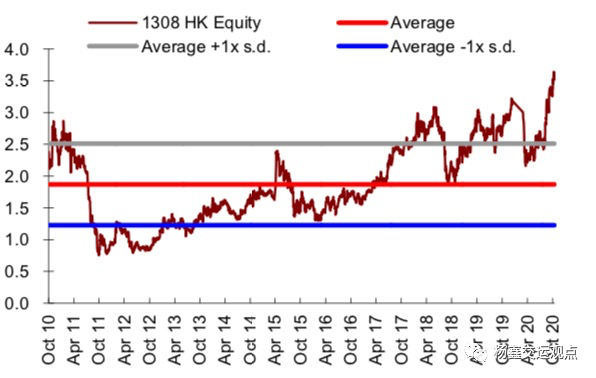

图表54: 历史市盈率

图表55: 历史市净率

图表56: 可比公司估值表

(编辑:张金亮)