本文源自 微信公众号“金车研究”。

评论

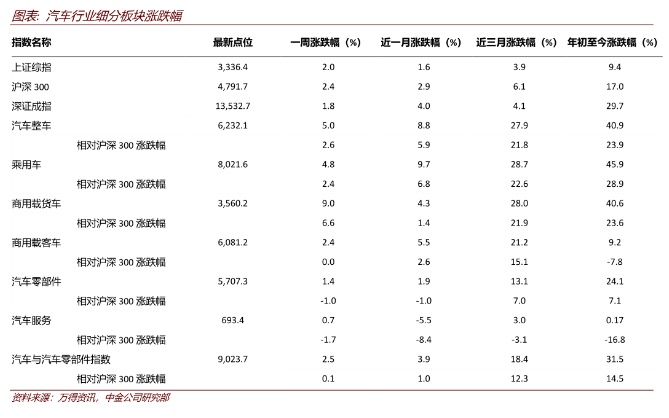

9月产销走势强劲,行业迈入旺季。7-9月狭义乘用车零售和批发销量同比增速均保持在7%以上,有去年6月清库存后低基数的影响,但从绝对量看,3季度逐步恢复到2018年同期的水平,体现脱离公共卫生事件影响后车市持续复苏的态势。此外从环比走势看,3季度逐月持续走强,9月零售环比增幅处于历史环比中枢区间,批发环比增幅高于历史中枢,体现了进入金九旺季的特征,也显示出在车展新车密集推出的带动下,车企和终端对车市需求持续复苏的预期都更加乐观。

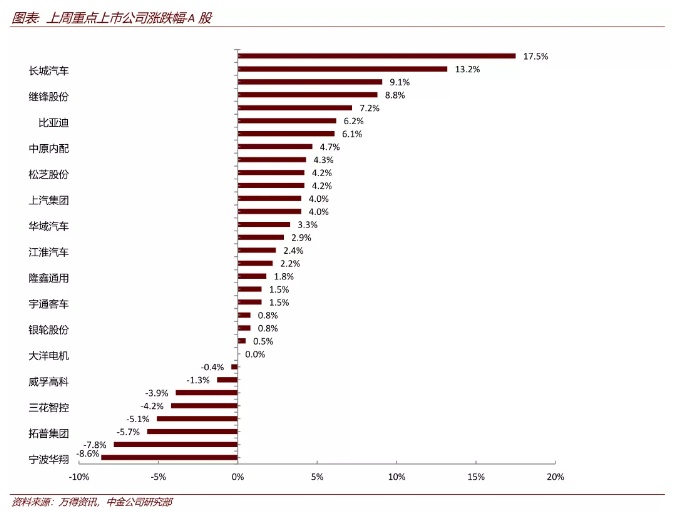

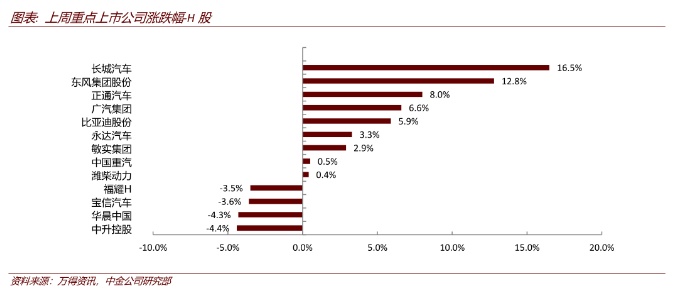

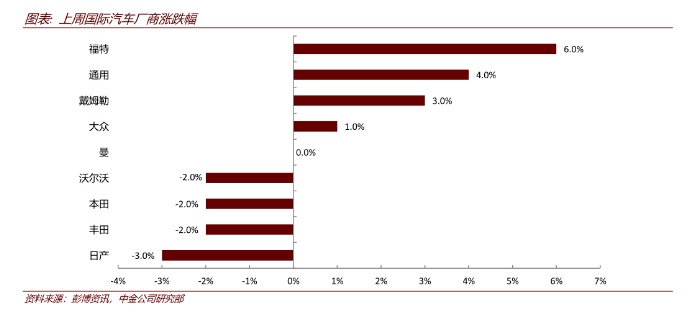

分品牌看,豪华品牌销售保持强劲、但环比增速放缓,9月豪华车零售销量同比+33%、环比+5%,渗透率在11.6%。主要合资品牌零售销量同比+7%、环比+12%,其中日系品牌保持强劲,东风本田、一汽丰田、广汽本田同比增幅均超过20%,而美系品牌受上汽通用、长安福特良好表现的带动,市场份额有所回升。自主品牌零售销量同比+1%、环比+16%,环比改善趋势继续跑赢行业,渗透率环比提升至36.6%。强势一线自主品牌保持了更高的增长态势。

渠道加库存启动,价格比较稳定。9月厂家库存减少5.2万辆,渠道库存增加8.2万辆、略高于历年均值。9月经销商库存指数达到54.0%,环比+1.2ppt、但同比-4.6ppt,行业整体库存水平不高,得益于上半年积极去库存的态势以及7-8月相对保守的加库步调,带动1-9月累计渠道库存减少22万辆。9月加库存启动也显示主机厂对4季度车市需求预期相对更加乐观。根据Thinkercar数据,9月豪华和合资品牌折扣环比基本持平,自主略有回收,跟车展新车密集推出、拉低平均折扣有关,个别老款车型折扣持平或略有扩大。

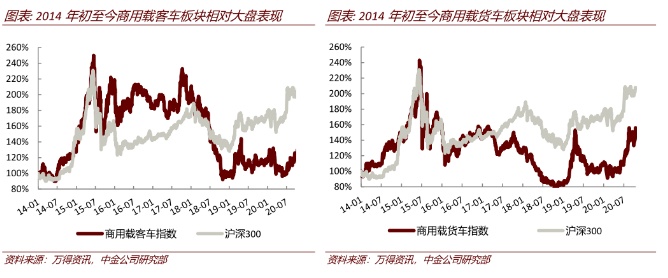

新能源、重卡有望维持较高景气度。9月,新能源汽车产销分别完成13.6万辆和13.8万辆,同比分别增长48.0%和67.7%,产销数据刷新了9月历史记录。其中,BEV销量11.2万辆,同比增长71.5%;PHEV销量2.6万辆,同比增长53.9%。分车型看,五菱mini EV带动A00级销量至3.3万辆,渗透率提升至24%;特斯拉、比亚迪汉、理想、蔚来等高端车型的合计市场份额亦超过2成,新能源车市两端发力态势明显。9月,客车销量同比转正,货车保持强势。其中,重卡销量15.1万辆,同比+80.2%,我们对9月环比转正的预判得到验证。我们认为,10月行业实际需求仍有望环比维持,工程重卡需求有望继续环比增长。4Q行业高景气有望维持,不考虑“开门红”等调节因素影响,全年重卡行业实际需求量或将超165万辆。

估值与建议

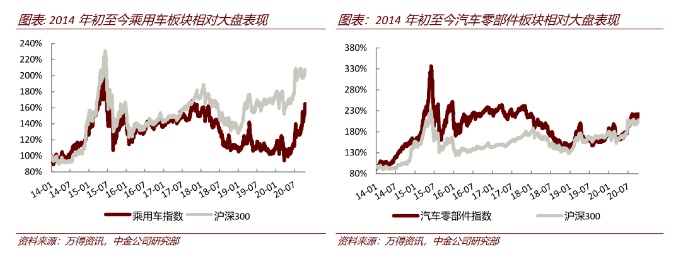

卫生事件后车市需求呈现稳健恢复,板块估值仍有提升空间。我们对于四季度的投资逻辑进行梳理,主要分为四条主线——向新而行:新能源汽车维系热度,电动两轮崭露头角;品牌自信:自主崛起,品牌分化;产销恢复:2021年行业高增长的可能性不断增强,海外修复:海外卫生事件有所反复,但车市回暖较快。

对应推荐理想汽车(LI.US)、小牛电动(NIU.US)、长城汽车(02333)、长安汽车、比亚迪(01211)、潍柴动力(02338)、华域汽车。

风险

后续汽车销量不及预期,卫生事件反复/影响汽车产销。

行业重点图表

(编辑:赵锦彬)