本文来自“招银国际”

比亚迪股份(01211)发布公告,9月汽车销量 4.2 万辆,同比增长3.6%,其中新能源乘用车 2.0 万辆,同比增长 42.5%,环比增长 32.8%。公司上调三季报业绩预告,1Q-3Q20 归母净利润预计为 人民币34 亿-36 亿元。考虑到比亚迪全新产品周期,我们对公司4季度销量充满信心,并且对公司2021年业务快速发展维持乐观展望。因此我们上调2020年盈利7%至人民币42亿元。重申买入评级,目标价提升至160港元。

受益于整体中国新能源汽车市场复苏,比亚迪9月新能源汽车实现快速增长。比亚迪9 月实现销量 4.2 万辆,同比增长3.6%。新能源实现2.0万辆,同比增长45.3%。其中新能源乘用车 1.9 万辆,同比增长 43%,新能源商用车实现1,278辆,同比增长 32.8%。我们认为汉的交付符合预期,9月交付量达到5,612辆,预计4季度有望持续放量。燃油车方面,9月实现销量至2.2万辆,同比下滑17.6%。

4季度新能源乘用车销量有望实现同比翻倍。受补贴跨年影响,四季度为传统to B端抢装季度。受公共卫生事件影响,部分to B需求延后至2H20,我们预计4季度to B端抢装有望超预期。在to C端,8月以来唐DM、宋Plus新车型陆续上市,预计4季度将会推出刀片电池版唐EV、e2、e3以及元EV换装等车型。我们预计随着刀片电池产能逐步释放,其新能源汽车销量将进一步增长。我们预计比亚迪4季度新能源乘用车将实现6.7万辆,同比增长102%。

比亚迪电子增速有望超市场预期。苹果业务方面,iPad / Watch 组装组件步入正轨。我们认为,比亚迪电子已在2H20E的最新iPad机型中获得20-30%的份额分配,到2021年它将在所有iPad产品中达到30-40%的份额。随着苹果将加速供应商多元化,我们预计比亚迪电子将扩展到iPad金属外壳,并在2021年在iPhone /手表陶瓷产品中获得份额。手机EMS方面,小米将在2021年抵消华为的影响。我们预计比亚迪将扩大小米的EMS能力,将FY21E的份额分配至40%(而FY20E为10-20%)。此外,在三星/小米2021年乐观前景的支持下,鉴于5G的迅速采用,我们预计玻璃/陶瓷外壳的需求强劲。

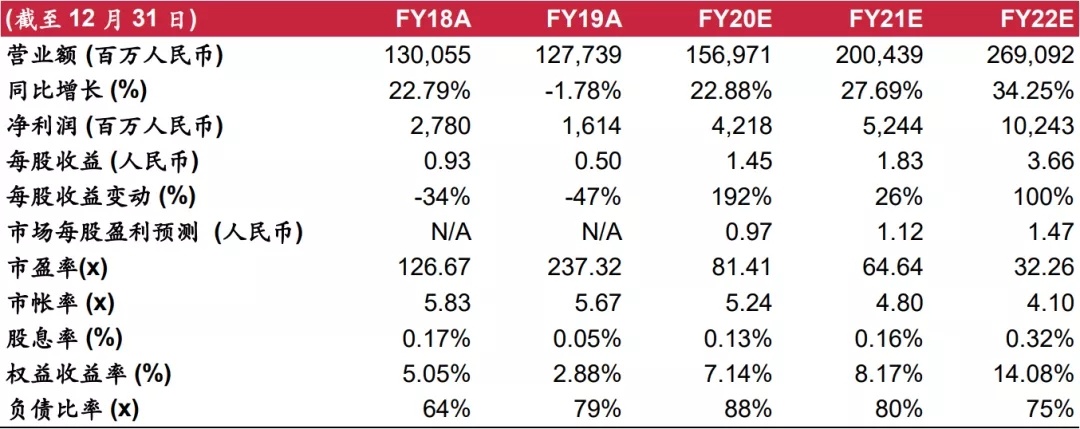

公司上修三季度业绩指引。公司将前三季度的业绩预测由此前的 28-30亿上修至 34-36 亿,预示同比增长116-129%。其中3 季度单季净利润为 17.38-19.38 亿,同比增长1352%-1519%。主要由于汽车行业复苏及手机新业务导入超预期。我们略微下调全年收入预测3%至人民币1,570亿,以反映比亚迪电子的营收调整。但同时我们调高利润预测7%至人民币42亿,以反映汽车及手机业务盈利能力的提升。公司计划于10月29日发布三季报。

新能源汽车板块估值持续增长;目标价上调58.6%至160港元。比亚迪的股价自我们上一次更新后上涨了超过58%。基于目前的股价情况,我们认为目前估值反应了2.5倍的21年新能源汽车市销率,体现了市场对于公司新能源汽车板块的价值重估。基于公司新能源汽车旗舰“汉”车款的热销,及对比新能源汽车同业的销量情况,我们认为新能源汽车板块的价值重估尚未完成。我们将对该业务板块的2021年市销率倍数从2.0倍上调至4.0倍(仍远低于中国造车新势力平均7.1x倍市销率水平),对应板块估值上调89.1%。我们的分部估值加总目标价据此上调58.6%至每股160.0港元。维持买入评级。

(本文编辑:孙健一)