本文来自“中信建投证券”,作者贺菊颖、袁清惠,本文原标题《证券研究报告·港股公司简评:医疗保健业 肝癌一线到达主要终点, 再显一流临床执行力》

事件

信达生物(01801)公告,达伯舒(信迪利单抗)联合达攸同(贝伐单抗类似药)用于晚期肝癌一线的临床 III 期研究(ORIENT-32)期中分析显示,达伯舒联合达攸同较对照组索拉非尼单药实现无进展生存期(PFS)和总生存期(OS)显著延长,达到预设优效终点。也是全球首个到达临床 III 期主要终点的 PD-1 联合治疗方案。

点评

到达终点时间略超预期,再次体现公司一流的临床执行力公司肝癌一线到达主要临床终点,时点略超预期。肝癌是我国第四大癌种,具有较大未满足临床需求。根据 ClinicalTrials 数据,公司肝癌一线临床试验 ORIENT-32 研究,于 2019 年 2 月启动,需要入组 566 人,2020 年 9 月宣布到达终点。试验组为信迪利单抗联合达攸同(贝伐单抗类似药),对照组为索拉非尼,试验期中分析到达主要临床终点,说明信迪利单抗联合达攸同方案相较索拉非尼显示出优效性。该方案历时19个月便完成入组并达到主要临床终点,继肺癌一线临床高效完成后,肝癌一线实验再次体现公司一流的临床执行力。

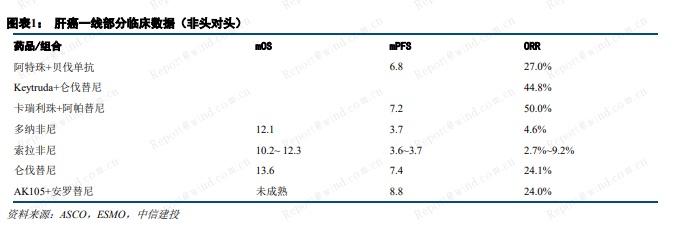

肝癌一线适应症预计年底 NDA,巩固公司在大适应症的优势

我们预计,信达生物肝癌一线适应症将于年底提交上市申请,公司在 PD-1 大适应症的优势将进一步巩固。目前,肝癌一线临床指南仍以小分子靶向药为主,免疫治疗方案仅罗氏的阿替利珠单抗联合贝伐单抗。从肩并肩数据看,免疫联合抗血管方案具有更高的客观应答率(ORR)和更大生存优势(PFS、OS),有望成为肝癌一线治疗的新标准。信达生物的“PD-1+贝伐”方案是国产首个宣布到达肝癌一线适应症临床终点的免疫联合方案,也是全球首个达到肝癌一线临床终点的 PD-1 联合方案。信达生物的 PD-1非鳞 NSCLC 一线和鳞状 NSCLC 一线两大适应症已分别于 2020 年4 月和 2020 年 8 月提交上市申请,处于国内前三名。考虑到肝癌一线适应症信迪利单抗联合贝伐有望成为首个报产方案,公司PD-1 在大适应症的优势将进一步巩固。

达伯舒和达攸同通过合作进入国际市场,长期销售潜力大

公司 PD-1 达伯舒和贝伐单抗类似药达攸同通过国际合作进入国际市场,预计将有较好长期销售潜力。

其中,达伯舒与礼来制药达成合作,礼来获得信迪利单抗在中国以外的地区的独家许可,将信迪利单抗推向北美、欧洲及其它地区;信达生物将获得累计超过 10 亿美元款项(包括 2 亿美元的首付款和 8.25 亿美元的开发和销售里程碑付款);另外,信达生物还将收到两位数比例的净销售额提成。我们预计,信迪利单抗有望在2022-2023 年在美国实现商业化。

达攸同与美国领先的生物类似药公司 Coherus 达成合作,Coherus 就 IBI305 的商业化权益支付信达生物首付款 500 万美元、里程碑费用 4500 万美元。基于 IBI305 未来的销售情况,Coherus 还将支付信达生物双位数百分比的净销售收入分成。Coherus 计划于 2020 年底至 2021 年初向 FDA 递交生物制品许可证申请,有望在 2021年下半年-2022 年上半年开始销售。

盈利预测与估值

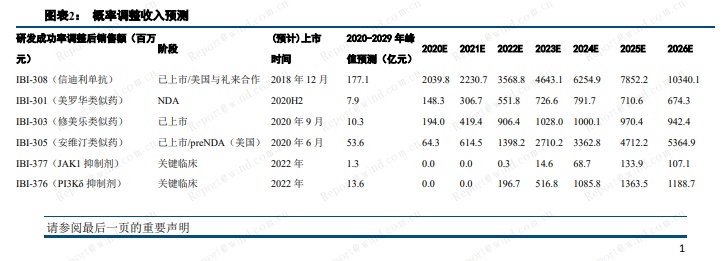

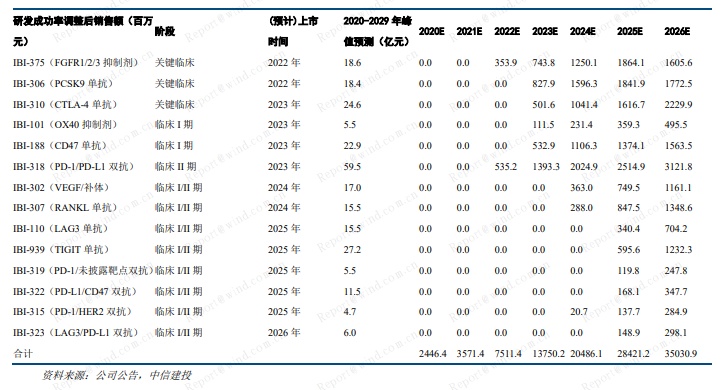

预计 2020-2022 年,公司收入分别为 24.5 亿元、35.7 亿元、75.1 亿元。2023 年实现盈亏平衡。采用 DCF估值,公司合理市值为 1013 亿港元,对应目标价 75.5 港元。考虑公司在临床、研发、商业化方面的综合优势,及长远的战略布局,给予信达生物买入评级。

风险分析

医保控费及市场竞争导致创新药定价不达预期,新药研发及审评进度不达预期风险,核心团队人员变动风险。

(本文编辑:孙健一)