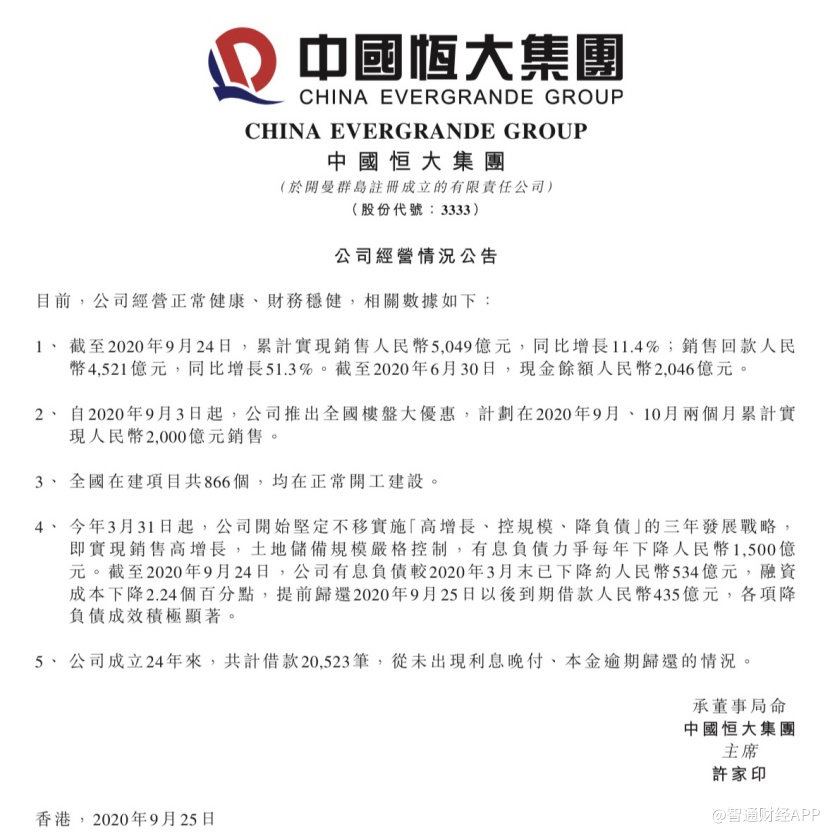

最近几天来,中国恒大遭到境外势力恶意做空一事引起广泛关注。受恶意做空影响,9月25日恒大股价异动。为进一步回击市场谣言,9月25日晚间,中国恒大发布公告,通过晒出多项核心指标,全面展现了公司稳健的经营及财务状况。9月28日,恒大三只股票全线上涨重挫空头。其中,中国恒大(03333)大涨21%至16.62港元。

智通财经APP了解到,自恒大发布最新经营情况后,很快就得到资本市场的正面回应,多家重量级投行纷纷表态力挺:

9月27日,就恒大公布的最新经营情况,德银发表报告表示,截至6月底,恒大的住宅总建筑面积为2.4亿平方米,土地成本低廉,拥有足够的可销售资源,以保持较高的资产波动率,并帮助恒大降低总债务。此外,港交所已批准恒大分拆其物业管理业务,恒大汽车也拟发行人民币股票在科创板上市,若恒大汽车拟发行顺利,将意味着至少有389亿港元收益。

德银还预计,恒大1300 亿元的战略投资者至少有一半的投资者可能会延长A股上市期限或与恒大合作。除此之外,预计恒大已经在下半年开始控制土地储备支出。总体而言,德银认为恒大2021年和2022年美元债券已经过度修正,是一个增持的机会。

野村认为,恒大的违约风险很低,并预计恒大将成功与恒大地产的战略投资者重新谈判。同时,考虑到恒大强劲的销售现金收入,以及最近其物业管理业务的融资235亿港元,其流动性状况足以满足短期需求。

野村进一步表示,中期而言,恒大正加快汽车和物业管理的分拆上市进程,有望为公司带来650亿港元的新资本。

27日,星展银行就恒大的最新经营业绩发布研报,指出恒大2020年销售额将达到7000亿元,回款率达到90%。其在报告中提出了几个核心观点:恒大的所有短期债务都可以实现再融资;1300亿元的战略投资也不会撤资,而是会展期或转股;汽车业务的融资,以及物业分拆,也将对恒大现金流有帮助。

星展还分析,恒大股价回调主要因为被卖空,强劲的销售业绩,加上恒大与战略投资者重新谈判的潜在信息,将引发空头回补和股价反弹。

据银河联昌预计,恒大销售将继续保持强劲增长,全年有望突破8000亿,现金流进一步加强;物业和汽车双双上市,将大幅降低净负债率50个百分点;此外,随着土地购买量大大减少,预计2021年恒大净负债率有望降至100%以下。

银河联昌对恒大发展保持积极看法,并提升评级,目标价为20.6港元,潜在升幅约为50%。

此外,华泰证券27日研报认为,市场对谣言反应过度,相信恒大有能力与战略投资者重新协商。同时,恒大正加快汽车和物业管理的分拆上市进程,有望为公司新增约500亿的现金流。

华泰证券还认为,从公告披露数据来看,恒大销售及回款表现强劲,相信随着公司不断加强销售和现金回笼,现金流将得到进一步保障。

9月28日,巴克莱银行最新研报出炉,认为大债券不会违约,给予相关债券“买入”评级。

巴克莱预计,恒大降负债进程将比预期快,并相信恒大可以与1300亿元的战投进一步协商延期或其他处理办法。

里昂表示,虽然此次谣言或引发市场对恒大流动性的忧虑,但该行认为恒大潜在的重组推迟对现金流的影响有限,且公司已主动与战略投资者商讨延迟A股上市的可能,相信有关债务的限期将延长。

里昂认为,尽管恒大负债率偏高,但公司已制定明确的三年降负债计划,加上正分拆物业管理等业务上市融资,相信公司拥有强劲的降负债能力,甚至比市场预期的更佳。维持中国恒大“买入”评级,目标价23港元,并表示公司股价短期调整,为投资者带来了买入良机。

据美银28日最新研报表示,恒大会有足够的流动性。其预计,恒大会继续得到银行的支持 ,可以解决战略投资者的短期债券赎回和 1300 亿元的减持问题。同时2090 亿元人民币的现金总额可以覆盖 2021 年底前所有到期的债券等。美银认为,恒大最近通过价格促销来拉动销售增长,表明该公司致力于走去杠杆化的道路。

摩根大通表示,市场对谣言的反应过激,预计恒大将与战略投资者达成共识。考虑到市场反应,目前恒大债券估值极具吸引力。

除了摩根大通的力撑,近日多名业内人士表示,恒大凭借稳健的经营状况以及汽车、物业等多元业务的持续发力,有望进一步推动企业杠杆的下降。目前恒大股价有所调整,正是投资者趁低吸纳的好机会。

在持续有投行发布研报力挺恒大利好之下,中国恒大于今日迎来“股债双升”,9月28日,恒大三只股票全线暴涨,重挫空头。其中,中国恒大(03333)大涨21%至16.62港元,恒大汽车(00708)大涨20%至20.25港元,恒腾网络(00136)大涨10%至0.28港元。

据业内人士分析,“此次面对恶意做空,恒大回应快速、有力,又获得了多家投行的力撑,起到了稳定市场、重振市场信心的作用,相信恒大的‘谣言风波’将很快过去,恒大的基本面也将持续积极向好。”