本文来自微信号“集邦新能源网”,作者:天风证券。

光伏新增装机和存量替换拉动逆变器需求

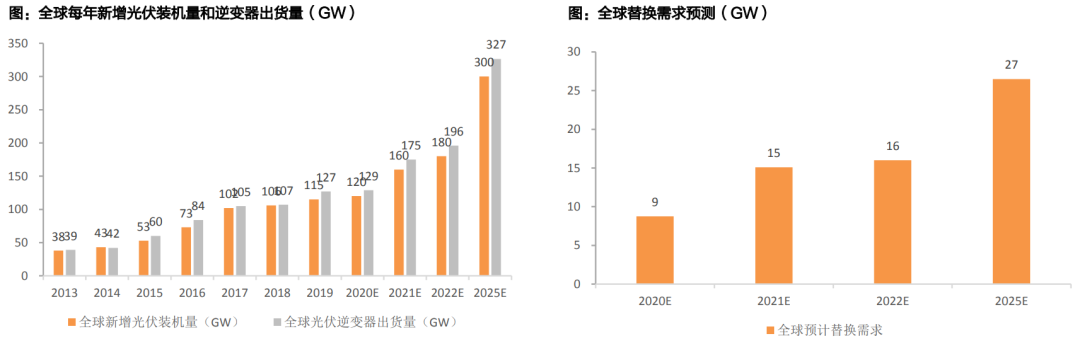

光伏新增装机+存量替换,带动逆变器需求持续增长根据BNEF数据,2019年底累计光伏装机容量超过风电装机,成为仅次于煤炭、天然气、水电的全球第四大发电来源。2013-2019年间,全球新增光伏装机量的复合增长率达到20%。

中国、欧洲、美国等光伏主要市场每年新增装机量维持在较高水平,此外印度、澳大利亚等新兴市场崛起,光伏新增装机量GW级市场增多,至2018年已达13个(2007年出现第一个),并呈持续增加之势。每年新增光伏装机量的增长带动光伏逆变器的需求快速增加。

光伏逆变器出货量2019年达到127GW,2013-2019年间复合增速为22%,除新增光伏装机需求外,未来几年逆变器替换需求市场有望持续增长。由于逆变器中IGBT等电子元器件使用年限一般10-15年,在组件25年的运营周期中,至少需要更换一次逆变器,据IHSMarkit测算,2020年全球光伏逆变器的更替需求约为8.7GW,同比增长近40%。

资料来源:IRENA,BNEF,WoodMac, CPIA, GTM, JPEA, MERCOM, APVI, 能源局,天风证券研究所

预计2025年逆变器市场空间有望达到663亿元,其中组串式逆变器空间为523亿元

以每年光伏新增装机量与十年前存量市场替换测算,预计2025年光伏逆变器出货量将达到327GW,市场空间663亿,其中国内逆变器市场空间116亿元,海外548亿元,复合增速12%。

假设到2025年组串式逆变器出货量占比70%,全球组串式逆变器的市场空间将达到523亿元,2020至2025年间复合增长率14%,其中2025年国内组串式逆变器市场空间85亿元,海外438亿元,复合增速14%。

趋势一:组串式出货占比仍将提升

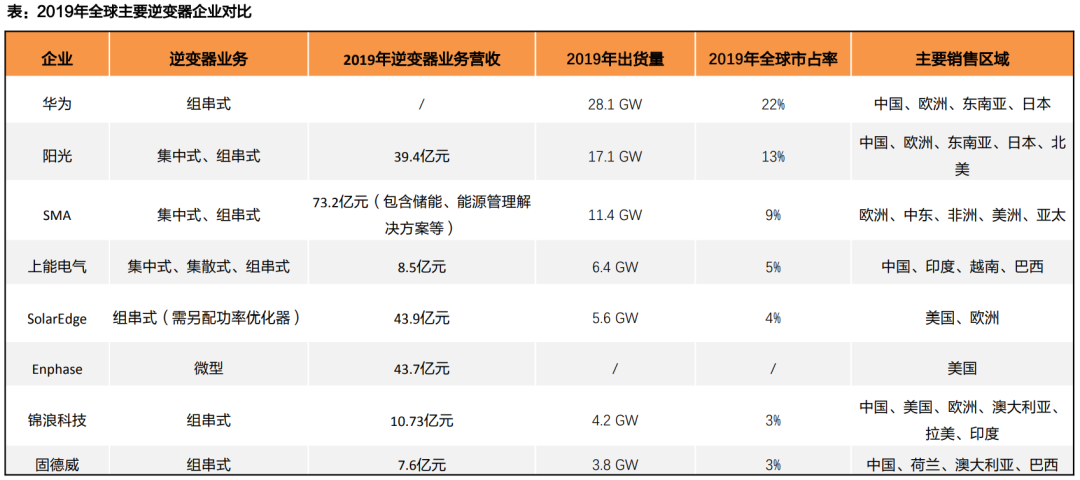

逆变器市场多数玩家兼营集中式和组串式,全球化布局明显

目前PowerElectronics、上能电气产品以集中式逆变器为主,Enphase以微型逆变器为主,华为、SolarEdge、锦浪、固德威均以组串式逆变器为主,但华为产品主要为大组串,面向大型地面电站和工商业光伏系统,而后三者面向户用市场。阳光、SMA产品线齐全,兼有集中式和组串式逆变器业务。市场中多数企业均致力于全球化布局,销售区域涵盖欧美等传统市场,及澳大利亚、印度等新兴市场。

资料来源:阳光、SMA、上能电气、SolarEdge、Enphase、锦浪科技、固德威年报,天风证券研究所

分布式场景占比提升,预计组串式逆变器出货占比将提升

四种逆变器中,集中式和组串式占据大部分市场,自2017年起,全球组串式出货量超过集中式,且占比逐年提升,国内组串式逆变器的出货量占比2019年达59.4%。使用哪种逆变器主要取决于应用场景。

组串式逆变器主要应用于分布式领域,目前全球光伏进入平价时代,没有补贴的情况下,我国部分省份项目收益率已达到8%左右,中小业主投资意愿增强,分布式占比逐渐提升,组串式逆变器容量约100kw,单一组件故障不影响系统总体,可直接安装于室外,是最适合分布式的逆变器,随着组串式逆变器成本快速下降,我们认为,组串式逆变器的占比有望持续稳步上升。

资料来源:CPIA,天风证券研究所

趋势二:厂商加速出海,国产替代明显

逆变器头部企业地位较稳固,第二梯队竞争激烈

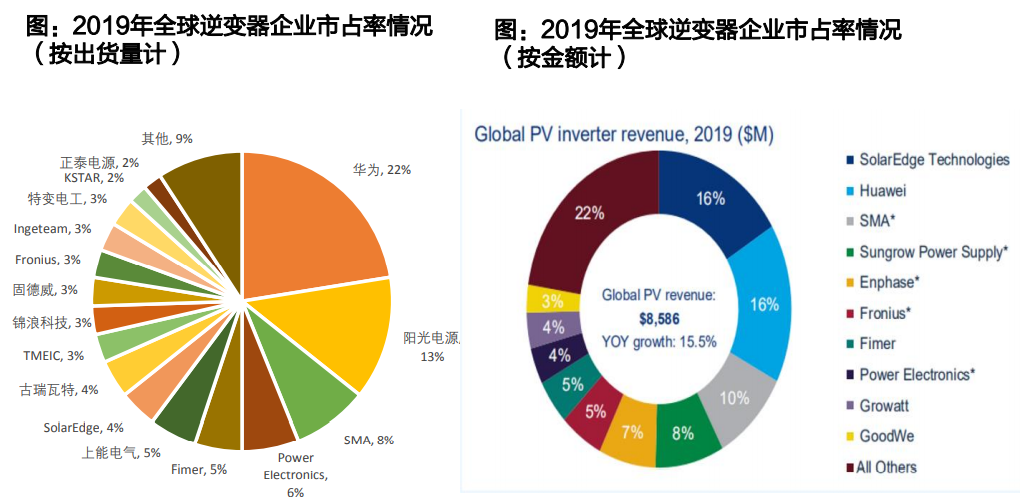

逆变器行业竞争主要在产品力品牌、渠道、成本控制、售后服务等方面,头部企业在这些方面均有优势。2019年华为、阳光合计出货量占据35%的市场份额,处于光伏逆变器行业龙头地位,市场份额稳定。其余逆变器企业市占率均在10%以下。

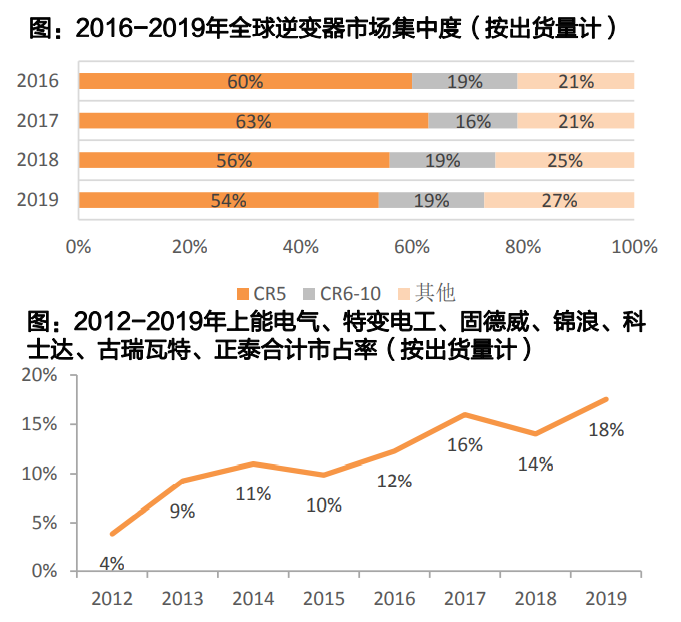

SOLAREDGE是全球最大的组件级逆变系统供应商,2019年出货量5.6GW,优化器出货1580万个,在美国市占率约50%,由于美国市场附加值高,若以金额计算,SOLAREDGE市占率排名第一。2016-2019年间,CR5从60%降至54%,主要原因是SMA、ABB等企业份额下降导致,其份额被国内厂商如锦浪科技、固德威、古瑞瓦特等一些逆变器新势力抢夺,这8家国内厂商市占率从12%提升至18%。

资料来源:WoodMackenzie,GTM Research,天风证券研究所

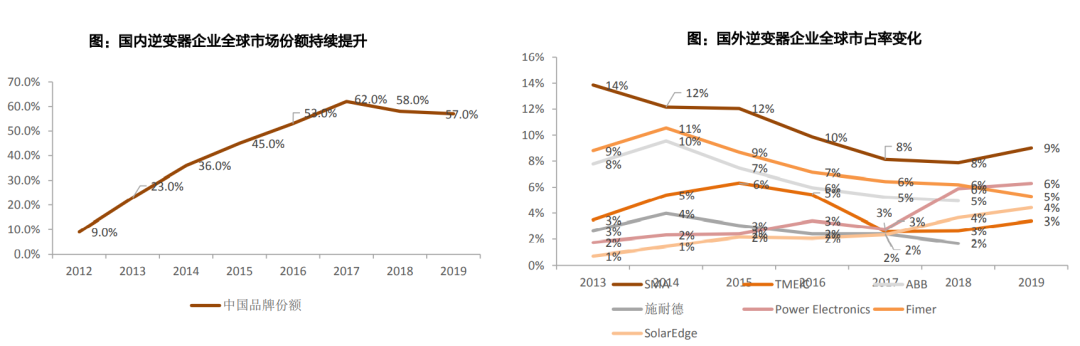

国内企业全球市占率持续提升,逆变器市场呈现国产替代的趋势

国内企业全球市占率快速提升:以全球逆变器出货量计,排名靠前的中国企业有华为、阳光电源、上能电气、特变电工、锦浪、固德威、科士达、古瑞瓦特和正泰等。

CR3在2018、2019年受海内外政策影响,市占率稍微下滑,而CR4-9逆变器新势力市占率稳步提升,国产替代加速。2012年时德国老牌逆变器企业SMA的市占率仍有22%,而随着华为进入逆变器市场,国产替代加速。

自2013年以来,海外企业除SolarEdge、PowerElectronics的市占率有所提升外,SMA、ABB、TMEIC和施耐德的市场份额呈逐年下降趋势,2013-2018年间,分别从13.9%、7.8%、3.5%、2.6%降至7.9%、5.0%、2.6%和1.7%。

资料来源:WoodMac,GTM Reasearch,天风证券研究所

海外老牌逆变器企业逆变器业务营收下滑、市场份额缩水

海外非主营逆变器企业在技术迭代和成本控制上均处于劣势,面对来自中国对手的激烈竞争,2013年博世、西门子等非主营光伏逆变器企业纷纷退出市场。施耐德、ABB等电气巨头还在苦苦支撑,但收效甚微,光伏逆变器在施耐德中压(基础设施)电气设备业务下,这块业务2012-2017年间营收增长疲软,复合增速为-3.5%,2017年同比降低9%。2019年,施耐德和ABB也在市占率连年下滑后选择退出市场或剥离业务。

SMA是一家历史悠久的德国逆变器公司,其于1991年成功研发并生产了世界上第一台逆变器。自2013年后收入回落明显,降幅36%,近7年来多数年份处于营收下滑状态,复合增速-6.5%。2019年其营收同比增长20%,更多来自户用及大型项目解决方案业务,其积极开展逆变器外的其他业务,包括储能系统、能源管理解决方案等,公司规划2020年逆变器以外业务占比40%。

产品迭代明显快于海外,国内逆变器厂商将持续抢占海外市场份额

产品迭代速度快,国内企业成本优势明显:相较于海外厂商,国内逆变器企业拥有优秀的成本降低能力,逆变器成本降低主要依赖于产品迅速迭代,不同代际产品成本降低原因主要有:1.进行了电路设计优化、2.电子元器件不断发展,功能提升,价格下降。

具体而言,要降低逆变器成本可以通过以下途径:1.提升单机功率,则相同系统所需逆变器数量减少、电缆、施工运维成本降低;2.定制合适的磁性器件;3.使用更有性价比的功率器件,如在高功率产品中使用SiC以提升能效;4.优化电路设计,改善系统能效,例如缩短IGBT到电容之间的距离,以减少杂散电感和尖峰电压,进而延长系统寿命等。(编辑:mz)