本文来自 微信公众号“杏林建研”

报告导读

市场一般认为CXO的高估值已经透支了景气度的预期,不同于市场的认识,我们认为市场忽略了国内医药CXO不同细分赛道全球分工渗透率、边际能力的加速拓展带来的变化,这两点奠定了我们持续看好国内医药CXO且不同于市场观点的基础。本篇医药周报再次强调了早期药筛公司天花板持续拓展灵活性及一体化整合的重要选择。

投资要点

上周医药外包板块表现:板块回暖,药筛CRO能力持续验证中

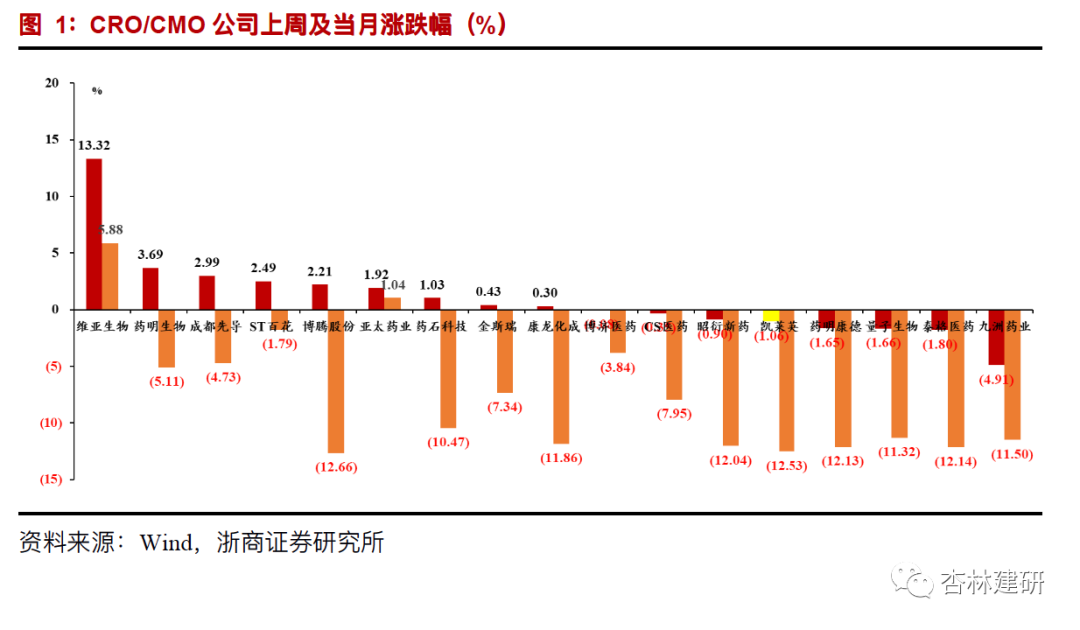

9月13日至9月18日,医药外包板块整体上涨1.02%,跑赢中信医药指数1.37个百分点。本周CXO板块整体回暖,港股及药筛CRO涨势较好带动板块整体上扬。其中,维亚生物(01873)强势领涨板块,周累计涨幅13.32%,月累计涨幅5.88%。紧随其后的为药明生物(02269)和成都先导,周累计涨幅3.69%及2.99%。泰格医药(03347)、九洲药业本周跌幅较大,分别下跌1.80%和4.91%。上周医药板块整体下跌明显,列所有行业涨跌幅倒数第二名,但作为业绩确定性与景气度较高的细分领域,外包板块有一定回暖。维亚生物受阿斯利康(AZN.US)收购其孵化公司Dogma的PCSK9项目的带动,录得较好涨幅。我们认为包括维亚生物与成都先导在内的药物筛选CRO,业绩弹性大、商业模式拓展性强,具有极大的业绩弹性空间,值得长期重点关注。

行业动态跟踪:药筛CRO商业模式持续验证中,外包一体化整合是方向

《CXO中报总结:依然是最可能超预期景气领域之一》

我们认为在中国市场红利、全球产业链分工转移的过程中,该板块的景气度有望持续,推荐泰格医药、药明康德、凯莱英等头部公司的中长期投资价值,我们持续强调该板块存在三个逻辑:行业红利(β)的泰格医药、昭衍新药,自身α的药明康德、康龙化成(03759),及兼而有之的凯莱英,同时特别推荐处于商业模式拓展及验证阶段的药物筛选方向,如维亚生物、药石科技和成都先导等。

《维亚生物:孵化公司Dogma与AZ达成PCSK9收购协议,CFS与EFS能力双验证》

9月17日,由维亚生物投资孵化的公司Dogma 与阿斯利康(AZ)就收购其口服PCSK9项目全球权益达成协议。AZ将支付Dogma首付款,并在全球监管和商业里程碑达成后,向Dogma支付里程碑款项。我们认为此次收购是CFS与EFS能力的双验证,不仅证明了公司SBDD药物筛选平台的优质服务及有效性,也同时证明了公司EFS项目筛选的前瞻性眼光,成为EFS的又一经典案例。我们相信公司优质的CFS服务未来可能与EFS项目产生更强的协同效应,伴随着后续可能不断到来的EFS项目的收购,公司筛选项目的能力与眼光将得到进一步证实,其收益或独立于市场投融资景气度,获得较持久的收益。

《凯莱英并购冠勤医药,加速纵向一体化整合》

9月7日,凯莱英发布公告,宣布以自有资金合计3000万元收购冠勤医药原股东持有的100%股权,助力公司形成“CMC+临床研究”一站式综合服务布局。我们认为凯莱英此次收购冠勤医药,可以更好的提供CDMO+CRO一站式服务,延伸新药研发服务链条,加强客户粘性,形成较强的协同效应。此外,冠勤医药在行业内较好的声誉可能为凯莱英带来更大的客户群体及订单规模,贡献较强的业绩弹性。

景气度跟踪:国产生物药研发热情高涨,海外医药投融资景气度持续

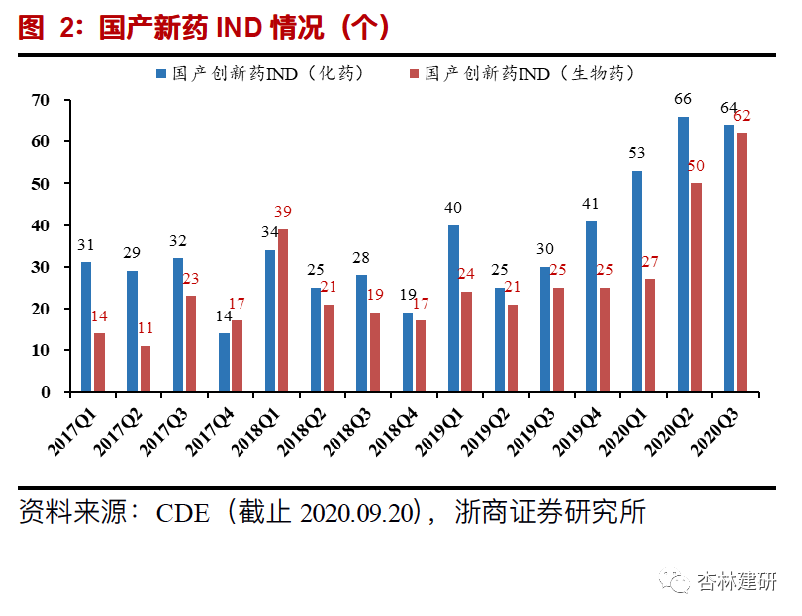

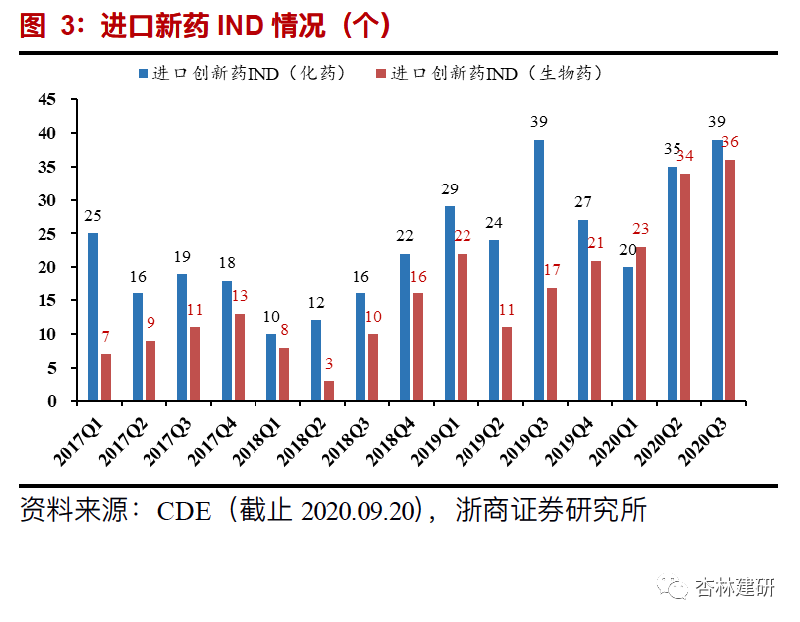

国内:国产创新药IND申请景气度持续,国产生物药IND申报数量大幅超越进口。

据CDE数据显示,2020年截止至9月20日,国内1类化药IND数量183个,1类生物药IND数量139个;进口化药IND数94个,生物药93个,景气度高涨。我们发现,二季度IND申请数量较一季度实现井喷,国内化药、生物药、进口生物药较去年同期均实现翻倍增长,国内申请总数远超进口,且三季度景气度持续。我们认为随着临床试验的逐步推进,国产创新药NDA申请及上市数量有望在5-10年内全面反超进口,创新药格局将迎来新态势。

国内一级市场投融资,同比降幅有限,单项目金额居历史最高位。细分领域中,生物科技类公司占比较高,大分子创新药及特色CXO最受关注。

从细分领域来看,生物科技类公司始终占比较高,2020年Q3共有50个项目参与投融资,金额总计123.66亿,占总体的74.99%。投资金额排名前10的公司中,肿瘤、心脑血管等热门领域创新药公司6家,国产胰岛素龙头——通化东宝及肿瘤免疫治疗公司——乐普生物获Q3最大金额投资,显示出大分子创新药较高的关注度。特色CXO公司,百奥赛图、澳斯康、药研社也进入投资金额前10位。制药类公司中以特色原料药公司为主,值得注意的是,其中也同样包含了两家CXO公司,集萃药康及慧聚药业。我们认为,在中国市场红利、全球产业链分工转移逻辑下外包市场景气度持续高涨,具有特色平台的CXO公司及大分子CDMO需求旺盛, 为外包领域最优质的赛道,仍是投资的极佳选择。

我们建议关注泰格医药、药明康德、康龙化成、昭衍新药、凯莱英。从中长期景气度的角度,我们看好已建立比较好的全球影响力、并处于能力持续突破的药明康德、康龙化成;从短中期业绩弹性角度,我们看好受益于中国市场红利、并处产能持续拓展阶段的泰格医药、昭衍新药;同时特别提示关注产业转移处于初期、自身能力持续验证的CDMO产业,如凯莱英。

风险提示

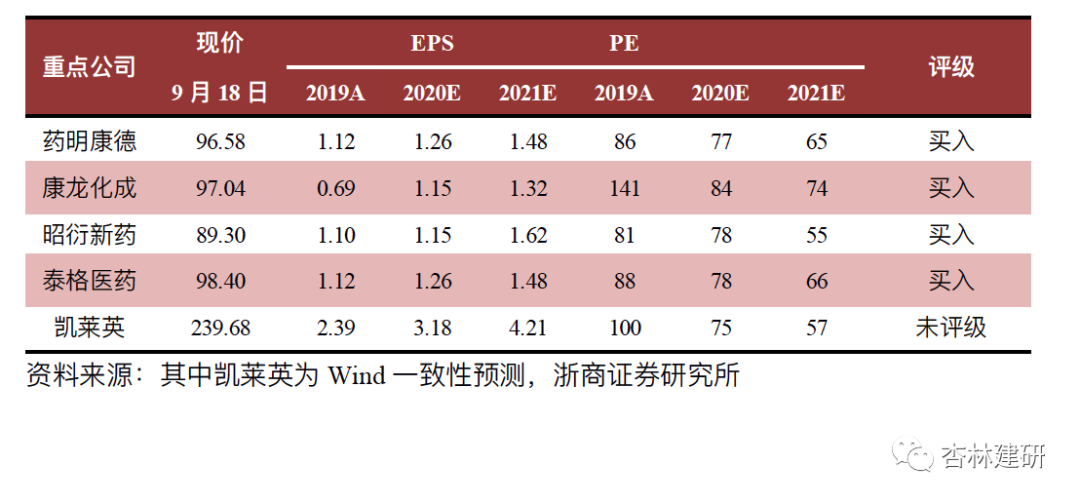

盈利预测与财务指标

1. 上周医药外包板块表现:板块回暖,药筛CRO能力持续验证中

9月13日至9月18日,医药外包板块整体上涨1.02%,跑赢中信医药指数1.37个百分点。本周CXO板块整体回暖,港股及药筛CRO涨势较好带动板块整体上扬。其中,维亚生物强势领涨板块,周累计涨幅13.32%,月累计涨幅5.88%。紧随其后的为药明生物和成都先导,周累计涨幅3.69%及2.99%。泰格医药、九洲药业本周跌幅较大,分别下跌1.80%和4.91%。上周医药板块整体下跌明显,列所有行业涨跌幅倒数第二名,作为业绩确定性与景气度较高的细分领域,外包板块有一定回暖。维亚生物受阿斯利康收购其孵化公司Dogma的PCSK9项目的带动,录得较好涨幅。我们认为包括维亚生物与成都先导在内的药物筛选CRO,业绩弹性大、商业模式拓展性强,具有极大的业绩弹性空间,值得长期重点关注。

我们持续强调全球化、市场化逻辑下 CXO 板块的中国力量持续提升。中长期来看,在产业逻辑的支撑下,该板块仍具备重新向上的动力。在此,我们重申医药外包产业的四个核心逻辑:1、产业转移成熟阶段的离岸外包业务,重点关注其α能力拓展;2、产业转移初期的 CDMO/CMO 业务,供给端技术实力、产能规模的提升;3、中国市场红利逻辑下在岸外包公司的α能力拓展;4、药品研发早筛平台,不是 CXO 的 CXO,推荐关注商业模式的拓展节奏。

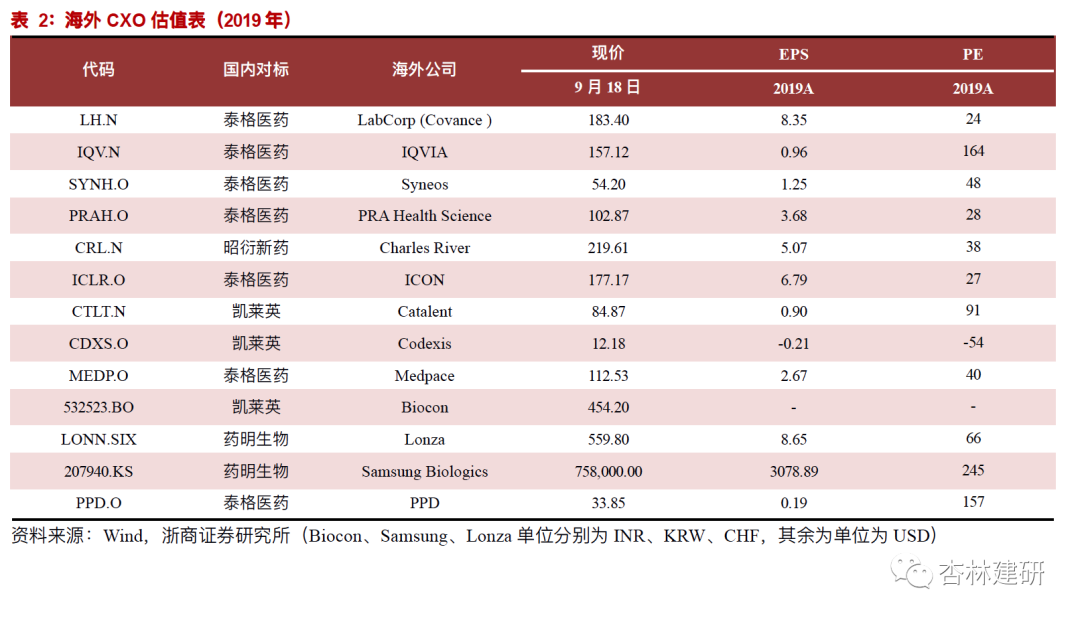

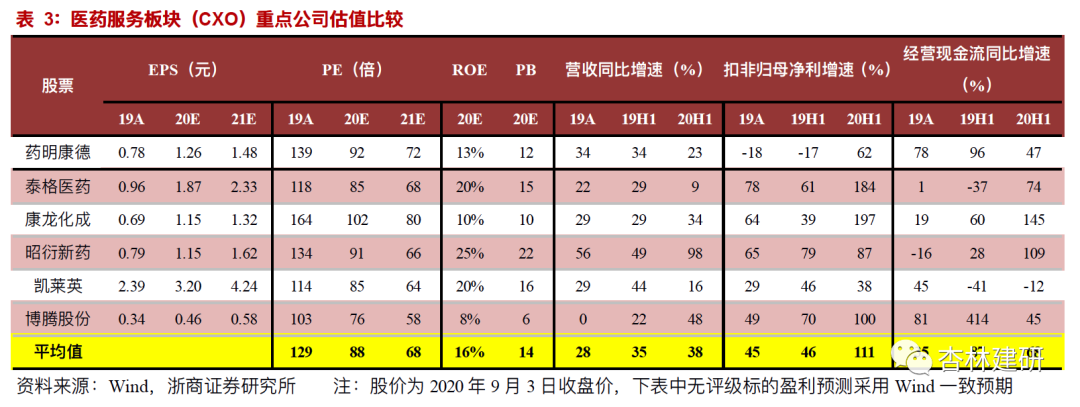

龙头公司估值分化,泰格医药、药石科技2020年PE分别为96倍、90倍维持上涨趋势,康龙化成、昭衍新药、凯莱英2020年预测PE分别为94倍、82倍、70倍,呈小幅下跌(按9月18日收盘价计算)。

我们认为,药明康德作为医药板块稀缺的国际化标的,自身仍在快速成长期,市值承接能力强;泰格医药、康龙化成、昭衍新药、泰格医药将借助A+H融资平台加速突破能力边际,提升全球化竞争力;而药明生物、凯莱英在自身技术平台、产能持续拓展同时,中长期将持续享受CMO行业红利(产业转移的趋势得到初步验证)。

2. 行业动态跟踪:药筛CRO商业模式持续验证中,外包一体化整合是发展中重要选择

2.1. CXO中报总结:依然是最可能超预期景气领域之一

我们认为在中国市场红利、全球产业链分工转移的过程中,该板块的景气度有望持续,推荐泰格医药、药明康德、凯莱英等头部公司的中长期投资价值,我们持续强调该板块存在三个逻辑:行业红利(β)的泰格医药、昭衍新药,自身α的药明康德、康龙化成,及兼而有之的凯莱英,还有就是处于商业模式拓展及验证阶段的早期药物筛选企业,如维亚生物、药石科技和成都先导等。

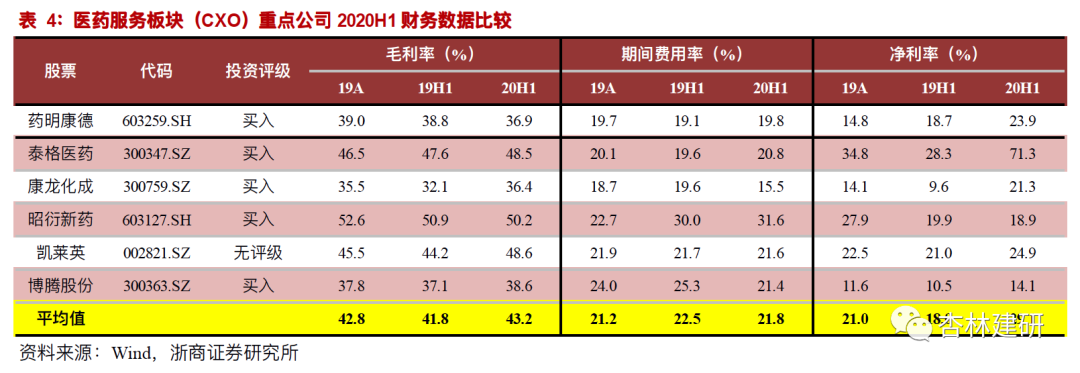

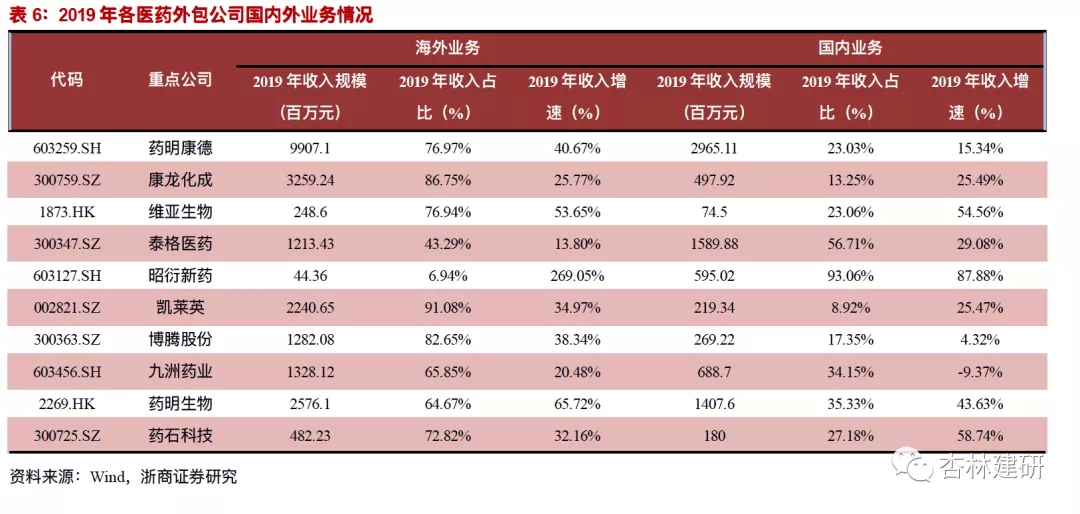

成长性分析:新生态、新市场、新技术平台的拉动作用更加明显。1)2020H1典型医药外包企业平均营收同比增速38%,持续验证医药外包板块处于高景气度阶段。2020H1平均归母净利润同比增速111%,验证CXO企业在行业景气度较高情况下的较强盈利能力。2)但是值得注意的是:2020H1药明康德和泰格医药的归母净利润大幅上涨主要是得益于投资收益方面的突出表现,康龙化成净利润中也有明显的投资收益贡献,我们可以看到CXO企业在不断完善投资生态圈的过程中,也逐步开始实现较大体量的投资收益,未来也有望在行业持续高景气度的情况下实现更大的利润弹性。3)从季度来看:受到海外卫生事件影响Q2海外药物发现订单出现较为明显向国内加速转移的现象,带动药明康德(中国区实验室服务收入同比增速26%)和康龙化成(实验室服务收入同比增速35%)早期药物发现服务收入快速增长。此外我们通过拆分季度数据也可以看到CXO企业Q2环比增速也出现明显恢复。另外我们一直强调的中国区市场红利也在持续得到验证,这一点可以从泰格医药2020H1境内收入增速17.52%,昭衍新药扣除Biomere并表影响收入同比增速达到50%(主要受益于中国市场红利和苏州昭衍新产能投放)等方面可以看到。4)CDMO方面:博腾股份2020H1收入同比增长48%,归母净利润同比增长100%,凯莱英2020H1收入同比增长16%(其中Q2同比增长28%),归母净利润同比增长38%(其中Q2同比增长51%),验证我们一直强调的处于产业转移初期的小分子CDMO及受益中国市场红利逻辑的CRO公司的产业景气度均有较强持续性。

盈利能力分析:规模效应、杠杆效应拉动盈利能力持续提升。我们注意到2020H1行业重点公司毛利率、期间费用率、净利率的分别提高1.4、-0.80、11.1个百分点,净利率的显著提升主要是因为药明康德、康龙化成和泰格医药投资收益较为明显的贡献。从归母净利润同比增速快于收入增速看,除了投资收益贡献提升明显之外,整体的销售费用率也呈现下滑,2020H1下滑0.4个百分点,带来整体盈利能力进一步提升。值得注意的是:CDMO行业规模化效应提升以及技术突破带来盈利能力提升的现象。比如凯莱英2020H1产能利用率提升,以及连续反应和酶催化反应投入使用,使得营业成本得到有效控制,带来利润增速明显加快,2020H1毛利率和净利率水平明显提升(毛利率同比提升4.9pct,净利率提升4pct)。博腾股份盈利能力持续提升主要来自于公司产品结构不断优化,产能利用率和运营效率持续提升,2020H1 公司整体平均产能覆盖率达到64%,较2019H1 提升约10 个百分点带来了公司整体毛利率提升,公司2020H1 毛利率为38.60%,较去年同期提升1.45 个百分点。

风险提示:新药研发失败的风险,投融资景气的不确定性风险,管理挑战带来的流失率风险。

2.2.维亚生物:孵化公司Dogma与AZ达成PCSK9收购协议,CFS与EFS能力双验证

事件:2020年9月17日,由维亚生物投资孵化的公司Dogma 与阿斯利康(AZ)就收购其口服PCSK9项目全球权益达成协议。AZ将支付Dogma首付款,并在全球监管和商业里程碑达成后,向Dogma支付里程碑款项。

点评:CFS与EFS能力的双验证:此次收购不仅证明了公司SBDD药物筛选平台的优质服务及有效性,也同时证明了公司EFS项目筛选的前瞻性眼光,成为EFS的又一经典案例。我们相信公司优质的CFS服务未来可能与EFS项目产生更强的协同效应,伴随着后续可能不断到来的EFS项目的收购,公司筛选项目的能力与眼光将得到进一步证实,其收益或独立于市场投融资景气度,获得较持久的收益。

维亚与Dogma:公司于2017年1月开始投资孵化Dogma,采用SFE的收费方式,最高可获得Dogma 14.4%的股权(对应200万美元的药物发现服务),曾于2018年4月退出1.63%,投资回报50万美元,回报率212%,截至2019年公司持有Dogma股份比例的9.95%。随着公司药物发现服务的进一步推进及Dogma未来可能的再融资及收购等,将对公司EFS业务贡献极大的业绩弹性。

2.3. 凯莱英并购冠勤医药,加速纵向一体化整合

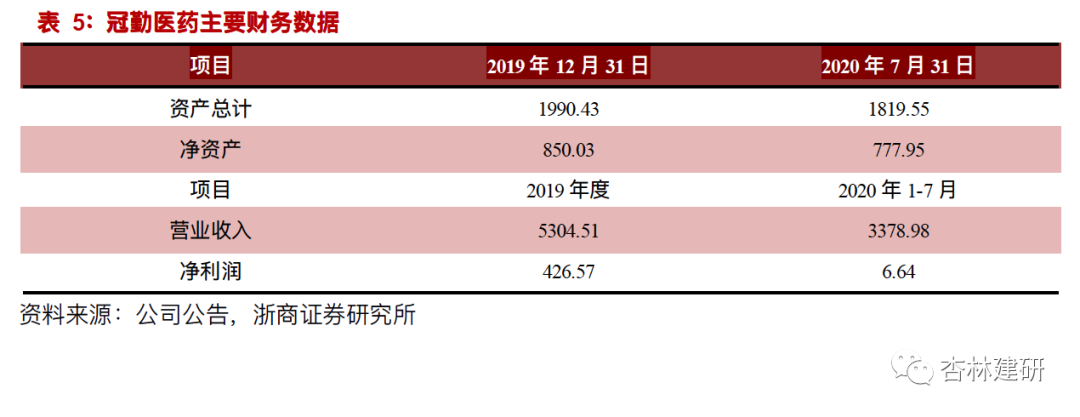

事件:2020年9月7日,凯莱英发布公告,宣布以自有资金合计3000万元收购冠勤医药原股东持有的100%股权,助力公司形成“CMC+临床研究”一站式综合服务布局。

点评:冠勤医药成立于2007年,是国内领先的临床前及临床CRO,业务范围涵盖临床前研究项目管理和注册事务,临床研究项目管理、SMO服务、数据管理与统计、第三方稽查、药物警戒等。我们认为凯莱英此次收购冠勤医药,可以更好的提供CDMO+CRO一站式服务,延伸新药研发服务链条,加强客户粘性,形成较强的协同效应。此外,冠勤医药在行业内较好的声誉可能为凯莱英带来更大的客户群体及订单规模,贡献较强的业绩弹性。

3. 景气度跟踪:国产生物药研发热情高涨,海外医药投融资景气度持续

3.1. 创新药临床申请:国产生物创新药IND申请景气度持续上涨

国内新药研发景气判断:国产创新药IND申请景气度持续,国产生物药IND申报数量大幅超越进口。据CDE数据显示,进入2020年后国产创新药IND申请总数开始全面超越进口创新药数据。2020年Q2,国内1类化药IND数量合计66个,同比上升164%,1类生物药IND数量50个,同比上升138%;进口化药IND数量35个,同比上升46%,进口生物药IND数量34个,同比上升209%。2020年截止至9月20日,国内1类化药IND数量183个,1类生物药IND数量139个;进口化药IND数94个,生物药93个,景气度高涨。我们发现,二季度IND申请数量较一季度实现井喷,国内化药、生物药、进口生物药较去年同期均实现翻倍增长,国内申请总数远超进口,且三季度景气度持续。我们认为随着临床试验的逐步推进,国产创新药NDA申请及上市数量有望在5-10年内全面反超进口,创新药格局将迎来新态势。

3.2. 研发投入及投融资:政策红利下研发投入规模有望持续扩大;卫生事件冲击下全球医药健康投融资逆势增长

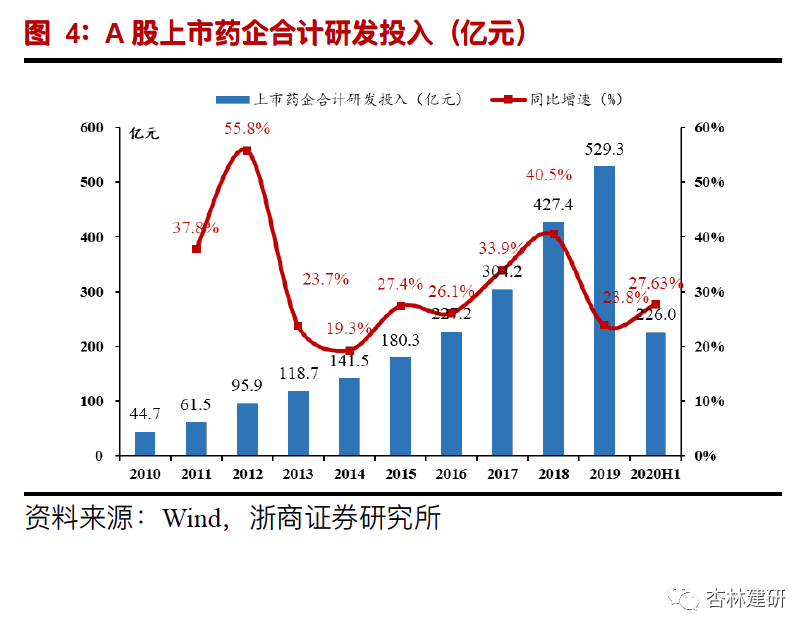

从A股上市药企研发投入规模看,2020H1,合计研发投入为226亿元,同比上涨27.63%,明显高于Q1增速(YOY 14.95%)。伴随国内卫生事件逐步缓和国内药企经营活动回归正轨。我们认为,一方面卫生事件驱动下医药板块需求端强劲,另外也暴露出我国在基础医疗投入不足的问题。2020年7月23日国务院印发《深化医药卫生体制改革2020年下半年重点工作任务》文中提出“加大疫苗、药物和快速检测技术研发投入”加速关键品种的原研替代。在政策推动及市场需求的共同作用下,国内药企研发驱动战略将日益明确研发规模有望进一步加大。

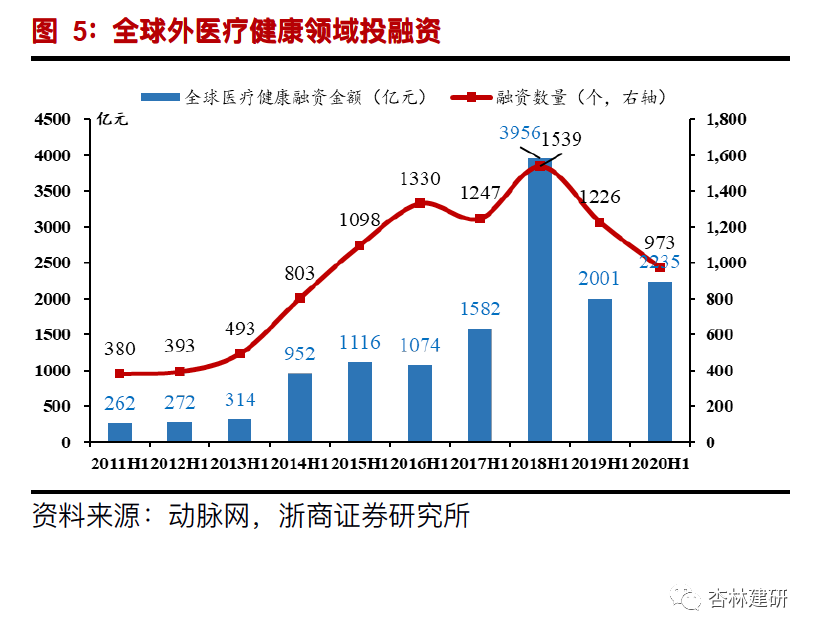

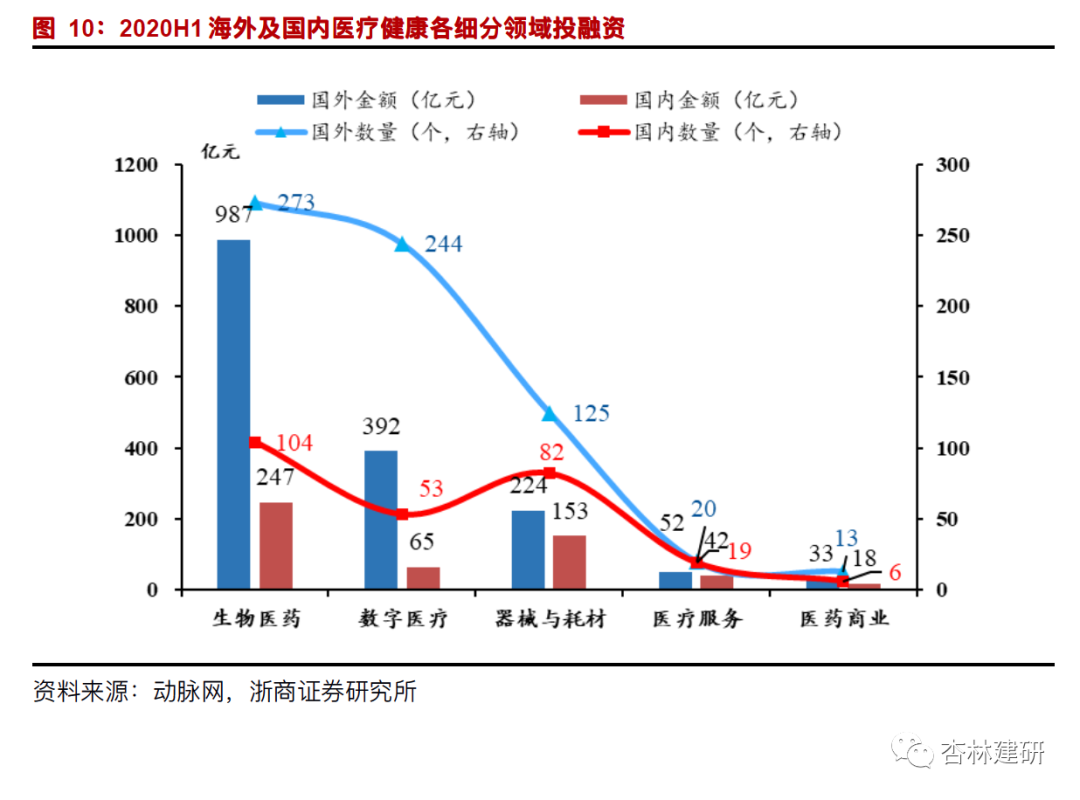

卫生事件冲击下全球医疗健康产业融资依旧活跃,2020年H1融资总额同比增加12%。根据动脉网对2020H1全球医药健康产业已披露融资资事件的统计,全球医疗健康产业共发生973起融资事件(包括未透露融资金额的事件94起),融资总额达2235亿人民币,融资金额同比增长12%,虽然总体的融资金额同比仍然增加,但融资事件数量降低至近六年H1的最低值。增多的资金却被更少公司分配,意味着对全球大多数医疗健康初创公司而言,2020年H1的融资压力增大。不过,单笔交易平均融资金额的上升,也表明实力强、技术扎实的企业能够更加顺畅地融资。我们看到,全球医疗健康一级市场的投资金额并未因卫生事件巨大冲击而受到削减。短期内远程医疗、检测、疫苗研发等相关领域的融资需求反而得到了更快响应,长期来看未来一级市场对医疗健康领域有望得到持续关注和倾斜。

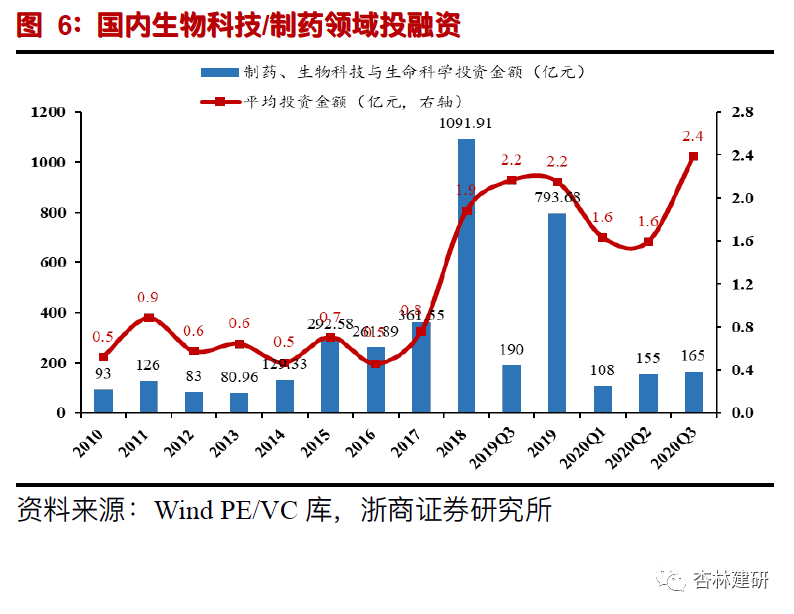

国内一级市场投融资,同比降幅有限,单项目金额居历史最高位。根据PE/VC库(Wind)显示,截至2020年9月20日,国内生物科技/制药领域投融资额为427亿元,同比下降23%,投资项目数为232个(YOY -18.31%),单个项目平均投资金额为2.4亿元人民币,同比上涨10.5%,处于10年内历史最高位。

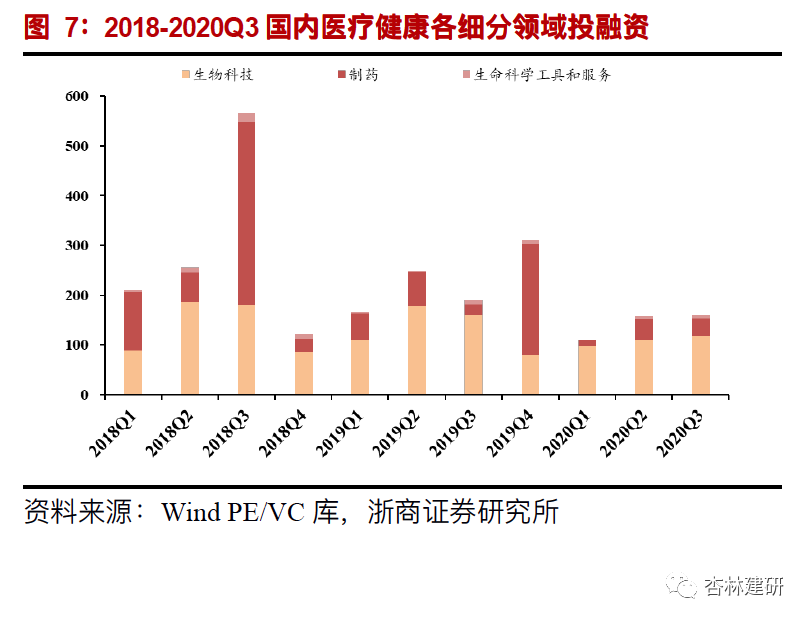

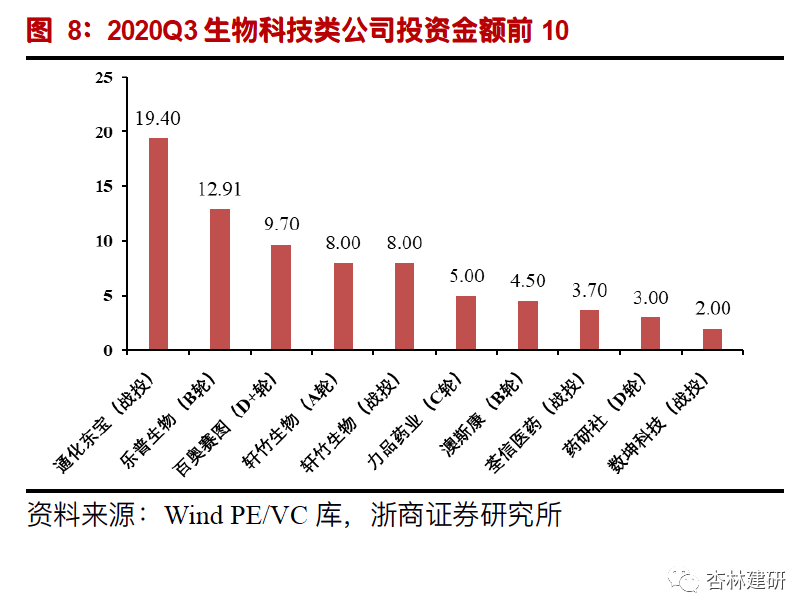

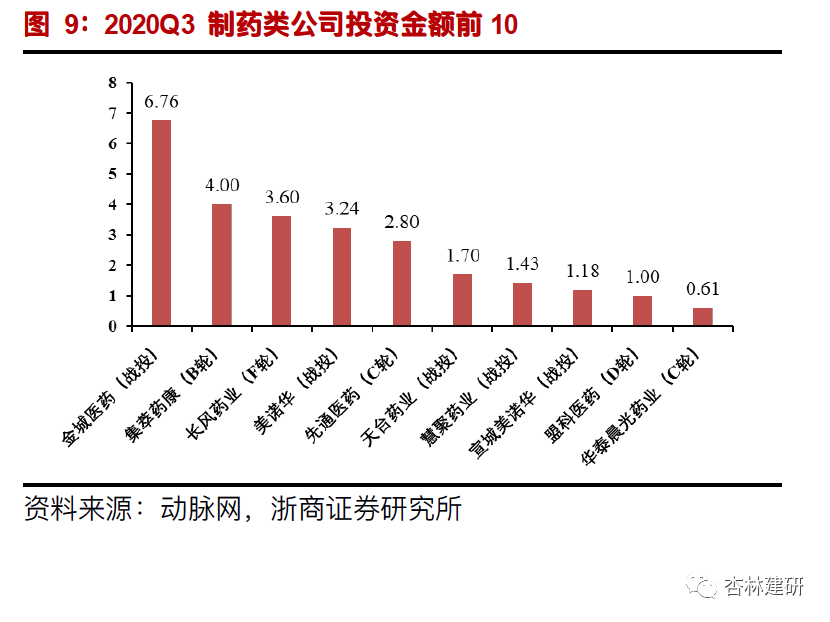

细分领域中,生物科技类公司占比较高,大分子创新药及特色CXO最受关注。从细分领域来看,生物科技类公司始终占比较高,2020年Q3共有50个项目参与投融资,金额总计123.66亿,占总体的74.99%。投资金额排名前10的公司中,肿瘤、心脑血管等热门领域创新药公司6家,国产胰岛素龙头——通化东宝及肿瘤免疫治疗——乐普生物获Q3最大金额投资,显示出大分子创新药较高的关注度。特色CXO公司,百奥赛图、澳斯康、药研社也进入投资金额前10位。制药类公司中以特色原料药公司为主,值得注意的是,其中也同样包含了两家CXO公司,集萃药康及慧聚药业。我们认为,在中国市场红利、全球产业链分工转移逻辑下外包市场景气度持续高涨,具有特色平台的CXO公司及大分子CDMO需求旺盛, 为外包领域最优质的赛道,仍是投资的极佳选择。

投融资趋势判断:我们认为,卫生事件对国内医药外包企业的短期负面影响已经趋于尾声,而卫生事件带来全球性的医药健康领域的需求和重视增长,叠加国内政策面激励政策出台,长期看有望共同驱动医药健康投融资市场的持续活跃。

2020H1海内外市场融资热点分化,国内市场对器械及IVD领域关注度更高。观察2020H1投融资细分领域分布情况,海内外市场对生物医药投融资热度仍保持最高,但其他领域则侧重不同,海外市场对数字医疗领域投资更为关注位列第二;国内市场,自卫生事件爆发后,医药器械与耗材体外诊断领域则受到市场青睐。我们认为,随着中国卫生事件率先在全球范围内得到缓解,国内市场正成为全球医药市场投资的优质标的,下半年国内医药健康领域投融资情环境有望继续好转。

投资建议:我们认为,国内创新药研发,尤其是小分子药物,仍处于高景气度阶段。随着海外创新药在中国进行临床试验的审评审批提速,其在中国上市的窗口期将缩短,利于加快医药外包产业转移的进程,而拥有国际业务经验积累的CRO及CMO龙头公司将是这些海外药企的优先选择。

4. 投资建议

推荐关注泰格医药、昭衍新药、药明康德、康龙化成、凯莱英。从中长期景气度的角度,我们看好业已建立比较好的全球影响力、并处于新能力持续突破的药明康德、康龙化成;从短中期业绩弹性角度,我们看好受益于中国市场红利、并处产能持续拓展阶段的泰格医药、昭衍新药;同时特别提示关注产业转移处于初期、自身能力持续验证的CDMO产业,例如凯莱英。

5. 风险提示

行业政策变动;创新药研发景气度下滑;订单短期波动性。

(编辑:曾盈颖)