本文来自微信公众号“市川新田三丁目”,原文来自芝加哥商品交易所,译者:王为

9月初日本首相安倍晋三宣布辞职下台,其在将近八年的执政期内对日本的经济政策做出了重大改变。安倍在2012年再次上台之时,日本经济正受困于三个错综复杂的问题:

1、自1990年代中期以来日本每年的预算赤字约相当于GDP的6-8%;

2、通缩痼疾导致降低国债占GDP的比率成为几乎不可能的任务;

3、自从日本的股市和房地产市场泡沫在1990年代初破裂以来,日本的经济提振乏力。

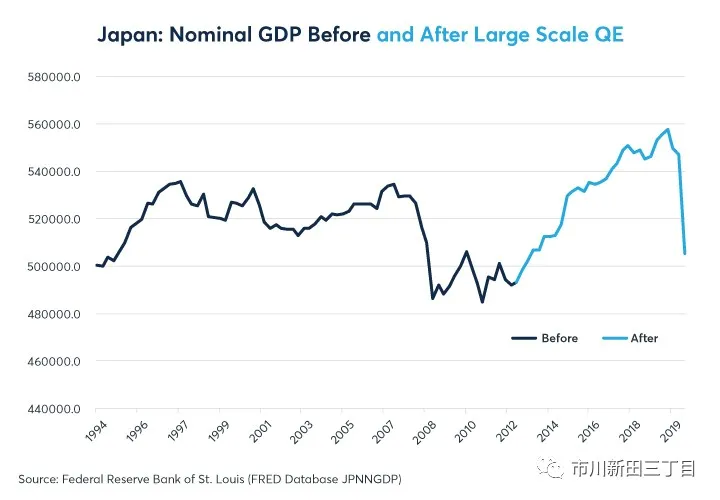

安倍试图通过“三矢”之策来解决这些难题,即宽松的货币政策、紧缩财政政策以及结构化改革。在过去八年间,安倍的施策取得了一些成果。首先,日本GDP的名义增速自1990年代中期以来首度出现持续增长,增长势头一直持续到了2019年,其后受第二次增加消费税以及公共卫生事件的影响而中断,见图1。

图1:GDP的名义增速对于有效控制政府债务负担意义重大

紧缩财政政策

自1990年代中期一直到2012年末安倍开始二次执政之前,日本的预算赤字居高不下,日本公共债务占GDP的比率从1992年的62%升至2013年年初的201%。按照大多数发达国家的标准来衡量,日本政府开支占GPD的比重并没有高高哪里去,但日本税收收入的绝对额异乎寻常的低。

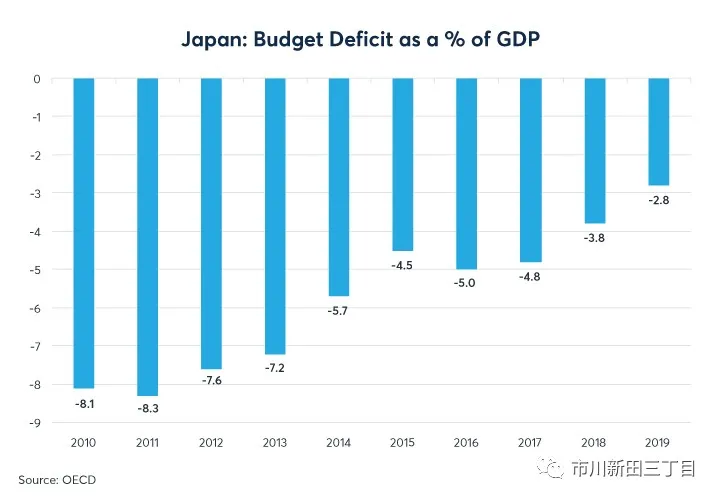

安倍通过两次增加消费税的方法来解决日本税收收入极低的问题,第一次是将消费税的税率从5% 提升至8%,第二次是将消费税率从8%提升至10%。增税以及其他增收举措的实施,外加经济形势的改善,令日本年度预算赤字占GDP的比率从安倍重新执政之前的每年6-8%降至2019年的只有2.8%,见图2。

图2:经济强劲增长以及消费税率的提升降低了日本预算赤字占GDP的比率

在安倍二次执政的前三年,日本公共债务占GDP的比率还在继续升高,到了2016年二季度该比率升至219%。根据最新的统计数据, 2020年一季度末,日本公共债务占GDP的比率为略低于峰值的218%,但重点是该指标没有继续上行。以此同时,日本家庭以及企业债务占GDP的比率分别为60%和105%左右,见图3。

图3:安倍经济学实施三年后,日本债务占GDP的比率稳定了下来

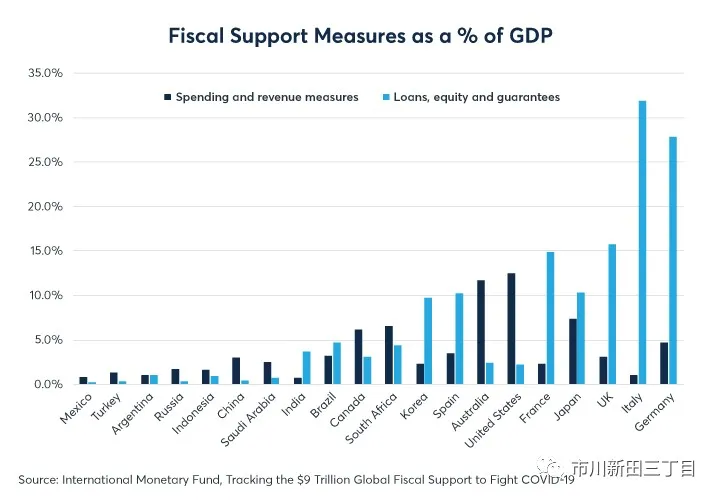

受公共卫生事件影响,日本的预算赤字以及债务占GDP的比率在2020年再次出现上行。截至目前为止,为提振公共卫生事件期间的日本经济,日本已配置的资金总量达到了GDP的7% ,为企业和家庭提供的信贷资金总量超过GDP的10%。

因此,在截止到2021年3月末的本财政年度里,日本预算赤字占GDP的比率应为12-22%,甚至更多。但日本并非发达国家中的孤例,美国和西欧大多数国家的赤字状况也是如此,见图4。

图4:日本财政政策的力度空前但并没有显得很另类

宽松的货币政策

安倍经济学的终极目标是提振日本经济。紧缩的财政政策,虽然对控制预算赤字的增长是必要的,但却是与终极目标背道而驰的。实际上,如果没有非常宽松的货币政策保驾护航的话,财政政策的紧缩会葬送经济成长的局面。

当安倍在2012年再次上台后,日本银行的货币政策与其他央行并无不同之处。像美联储一样,日本银行也将利率水平降至零并开始试水量化宽松。

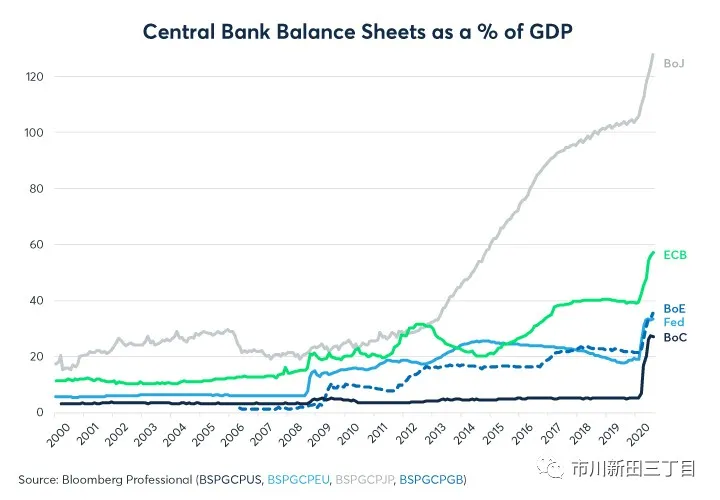

日本银行与美联储的一大区别在于是施策的时点:在美联储搞零利率之前,日本银行已经搞了十年,日本银行还在2000年至2006年期间搞了一些量化宽松举措,并在2010-2012年期间当美联储刚刚开始买入资产的时候再次推出量化宽松举措。但当时日本银行在量化宽松项下买入的资产相当于日本GDP总量的30%,与其他央行相比并没有大很多,几乎与欧洲央行的水平持平,约等于美联储的1.5倍。

为了对冲财政紧缩带来的负面影响,日本银行将量化宽松的力度和范围推升到前所未有的程度,足以令欧洲央行和美联储自惭形秽。至危机袭来之前,日本银行资产负债的规模占GDP的比重已经从之前的30%升到100%以上,而最新的比率已经超过了125%,见图5。

图5:日本银行采取了力度空前的量化宽松举措旨在对冲财政紧缩带来的影响并结束通缩局面

此外,日本银行并没有只是简单地买入国债而已。在关于美联储以及欧洲央行在公共卫生事件期间应如何应对的分析中已经提到,日本银行早在2014年就已经买入日本的公司债了,甚至还通过申购交易所交易基金的方式买购票,而这些举措是其他央行尚未采取或拒之千里的。

在量化宽松之外,日本银行还对日本国债收益率曲线的形态进行了直接干预,旨在对各期限国债收益率的水平设置最高限制。最后,日本银行还采取了负利率政策,在这一点上效仿了欧洲央行而非美联储,在2016年1月29日将存款利率的水平设定为-10个基本点。

那么这些举措奏效了吗?总的来看很难得出这个结论。从名义GDP的总量的角度来看,是有效果。从2013年初至2019年中,日本名义GDP的总量一直处于正增长,这一点对于控制公共债务占GDP的比率非常重要,因为名义GDP的总量是计算该债务比率的分母。

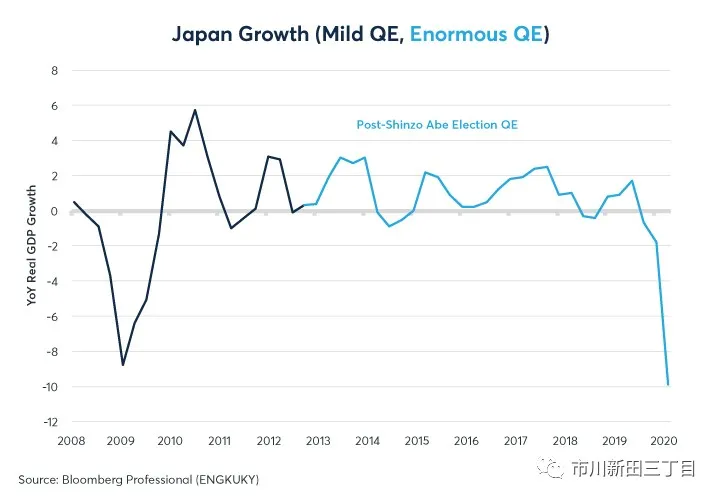

而扣除了通胀因素的实际GDP的总量却揭露出另一个事实,从实际GDP总量的角度来看,很难得出扣除通胀因素后日本的实际GDP出现了加速增速的结论,见图6。

图6:量化宽松并未令日本的实际经济增速明显加快

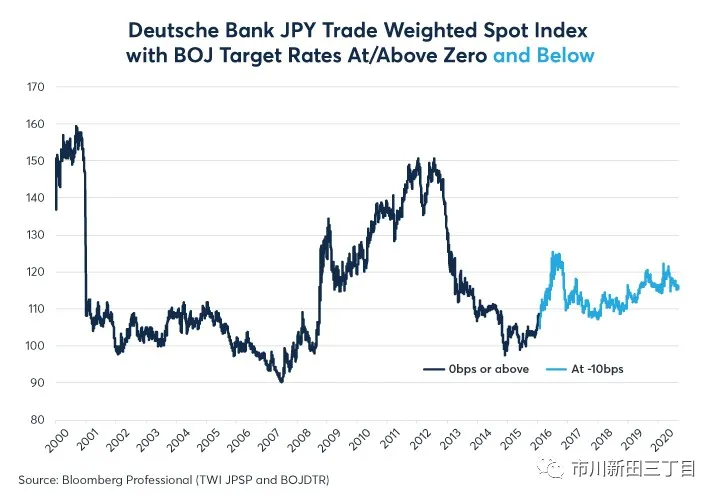

虽然量化宽松并未令日本的实际经济增速出现明显的加快,但受助于日元贸易加权汇率在2013年初至2016年初这一期间出现贬值,日本的通缩痼疾在此期间没有继续蔓延。

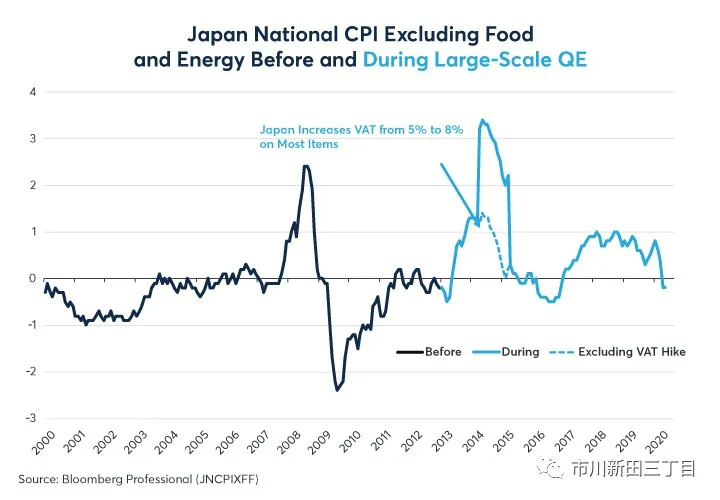

出人意料地是,日本银行所采取的负利率政策并没有导致日元汇率进一步贬值,日元汇率反而在日本银行开启负利率政策之后的4年半时间里有所升值,见图7。在负利率的货币政策实施一年后,日元汇率开始上升,通胀率转为负增长直到最终再次转为正增长,见图8。

图7:负利率并未令日元汇率走弱

图8:安倍经济学令日本的通胀增速转为正增长,正增长的状况并未持续

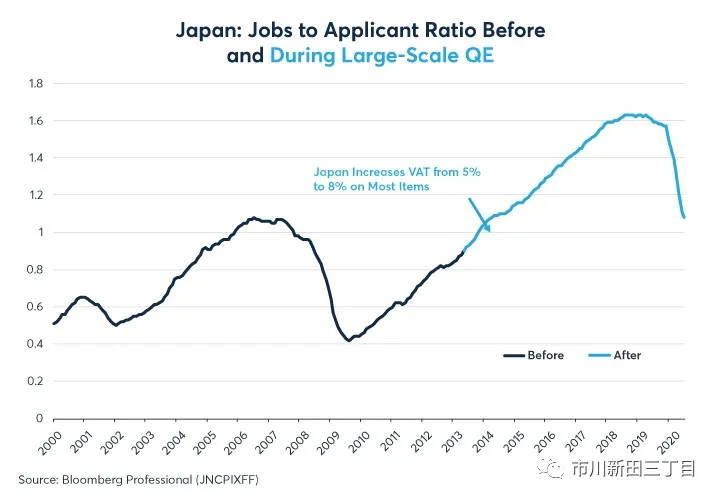

但安倍经济学至少在一个方面取得了成效:在公共卫生事件袭来之前,日本的就业状况大幅改善,求人倍率创下数十年来的最高值,见图9。

图9:即使在公共卫生事件期间,日本的求人倍率仍高于安倍二次执政之前

外汇交易员对日元和美元汇率是怎么看的?

日本银行的政策性利率为-10个基本点,美联储的联邦基金利率的波动区间为0-25个基点,有人可能会认为美元和日元市场利率之间的利差因为10-35个基本点,或者平均一下为22.5基本点左右,美元和日元3个月LIBOR之间利差应处于该利差区间的上轨,波动范围为30-35个基本点。

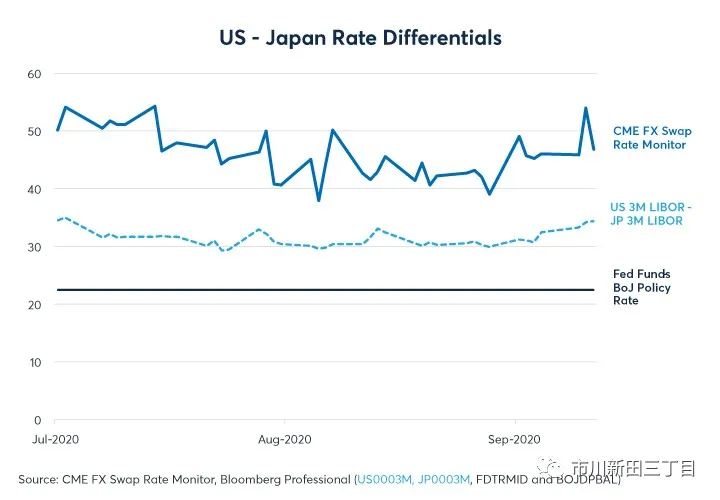

但是,芝加哥商品交易所的外汇互换行情显示,通过日元/美元即期汇率以及日元/美元外汇期货合约的报价所折算出来的美元和日元的利差约为40-50个基本点,见图10。

图10:外汇互换的报价显示美元和日元市场利率之间的利差要高于美元和日元LIBOR之间以及美日央行政策性利率之间的利差

要点

在公共卫生事件袭来之前,安倍经济学令日本年度预算赤字占GDP的比率出现下行并令政府债务占GDP的比率稳定下来;

公共卫生事件过后,日本预算赤字将在短期内升至非常高的水平;

在促使通胀增速转正以及提振就业方面,安倍经济学取得了一些成效;

央行资产负债总量前所未有的大扩张是安倍经济学成功的一个因素;

在外汇市场上美元和日元市场利率之间的利差要高于美元和日元LIBOR利率之间以及日本银行与美联储政策性利率之间的利差。