本文转自微信公号“国泰君安证券研究”

9月4日,美股开启闪崩趋势,一路下跌,引发市场讨论。

事实上,回顾美股一路走低,市场上没有明显的利空消息出现,内中却无疑暗藏着诸多金融市场的蝴蝶效应。

科技股泡沫是否有继续膨胀的可能?新一轮经济刺激方案能否如期而至?11月大选走势对金融市场将带来怎样的影响?

9月10日(周四),国泰君安总量团队再次连线欧洲独立宏观研究机构TS Lombard,和我们就以上诸多市场关心问题进行了对话,并带来对美股后市的走势展望。

01 美国经济指标向好是什么带来的?

Q 花长春:我们看到美国当前的经济复苏似乎正在好转——就业市场恢复很快。商品零售也实现了正增长。

一切似乎都在向好,您如何看待美国经济复苏的动能?

A 廖敏雄:

由于政府和央行干预,经济数据有很多噪音,所以要想看出趋势的话,可能还需要观察一段时间。

近期数据的改善主要有几点原因:

1、首先,就业和零售之前都经历了史无前例的大跌,现在是反射性反弹。

公共卫生事件后,一些企业和商场重开,原来受到抑制的消费需求迅速反弹是很自然的事情。另一方面,由于商品零售行业(尤其是耐用商品)的销售额波动一向都很大,因为这一类(比如汽车和家装)可以根据家庭的实际经济情况选择推迟购买。

因此,对于近期美国近期零售数据反弹的解释,可能有两个:

一部分人推迟了上半年消费,转而在下半年购买;受公共卫生事件影响,汽车等交通工具更受青睐,以及部分人群从城市搬到郊区,对房子装修之类的商品需求增加。

2、同样由于经济重开,离开部分失业的人也很快回到岗位。

目前只要企业有足够的防护措施,企业员工就可以回到自己的岗位,复工速度可以很快。

3、财政的帮助确实很大。

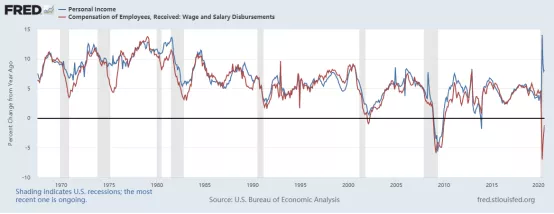

一些居民经政府补贴后的收入水平甚至超过之前的工资水平,使得个人收入还保持增长。

70-80年代Ford和Reagan的减税起到类似作用,但没这么夸张。

财政对个人收入和企业的补贴可能会停止,财政补贴是跟时间竞赛,时间越长,缺口越大。

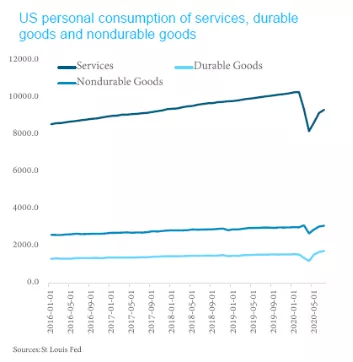

另一方面,我们其实可以看到,当前最重要的问题,目前占总消费70%的服务消费与公共卫生事件前相比还有1万亿的缺口。

这部分缺口,短期内并不是由收入造成,而是由公共卫生事件本身造成的。

02 美国巨额财政补贴市场如何看待?

Q 花长春:市场上对政府如此巨额的补贴有什么看法?

A 廖敏雄:

市场上对补贴的必要性也会产生争议。

比如企业本身就是无利可图的,这就没必要救,这可能还会引起破产潮,失业增加。

也有很多人指出,最终收入还是需要员工工资和企业盈利支撑,而不是政府补贴。

从目前的情况来看,目前政府的财政杠杆很高,赤字3万亿,公共部门债务超过明年GDP,加入接下来因为新刺激方案的新增债务,将达到二战后最高水平。

但现在的情况和二战后又有不同。

1、二战后财政有所好转,是因为战后复苏和重建。我们这次不会有大规模的经济重建。

2、福利开支减不了,这部分是二战后逐渐发展起来的刚性支出。

但关于后续的财政政策,目前两党之间还没有定论,我们认为月内还有重谈的可能性。

现在两党处于僵局只是时间问题,经济和公共卫生事件的恶化可能会使得两党最终走到一起。

之后如何实现财政平衡是大问题,但这是之后长期的问题,而不是现在面临的主要问题。

04 公共卫生事件不会很快结束

Q 花长春:若新一轮财政政策无法出台,您们对接下来美国经济动能恢复情况如何看?

A 廖敏雄:

我们的核心观点总体还是偏悲观的。

1、我们认为公共卫生事件不会很快结束。

今年一季度,英国帝国理工大学做了一项有关未来公共卫生事件走势的研究,认为之后公共卫生事件会有很多小的波峰,每次波峰都会有封锁和社交隔离,对需求复苏带来影响。

现在美国的公共卫生事件第一波都还没结束,欧洲第二波公共卫生事件似乎正在开始。

全球公共卫生事件并不同步,一个地区出现问题,都可以对人员流动造成影响,在较长时间内还需要限制人员流动,这些都可能对需求和经济复苏产生不利影响。

在疫苗方面,我们认为即便疫苗在某些国家研发出来,至少也到明年下半年才能出现较大范围的使用,这时候才会对需求复苏产生根本性影响。

2、谨慎和恐惧是抑制消费的主要原因。

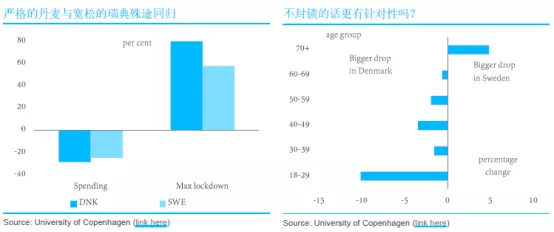

哥本哈根大学曾对瑞典和丹麦进行过比较,瑞典比较自由,政府不强制性要求居家隔离,而丹麦在管控措施方面相对较严格,居家隔离做得比较好。

但两个国家的消费都受到相当程度的抑制。

另外一个例子是对美国各大州的比较,结果也是类似的。

通过这两个例子可以看出来,封锁和居家隔离并不是对消费需求受抑制的主因,谨慎和对感染的恐惧才是。

3、美国现在复苏很分化。

如零售、汽车复苏较好,但服务业,如娱乐、旅游等需要接触的行业复苏还不行。

服务业占美国总消费比重有70%多,目前还没有复苏。

那么接下来的时间,消费需求复苏很慢。

此外,企业的投资也很慢,因为即便有流动性缓冲,但在需求不足、收入缺口不断扩大的情况下,利润率持续受侵蚀。

政策干预减缓了信用周期波动,但不能扭转信用周期。企业的收入缺口增加,利润率下降,需要政府不停地补助。

但如果政府之后觉得没有必要继续救助一些没有前景的企业,破产潮、违约潮将会是接下来的现象。

05 货币宽松可能还将持续

Q 花长春:现在市场上一直有声音,认为公共卫生事件与金融危机不同,例如疫苗出来后,经济很快会恢复,廖博赞同吗?

A 廖敏雄:

公共卫生事件和金融危机、包括其他的公共卫生事件(比如西班牙流感)都是不一样的。

这次危机的复苏路径并没有历史可以参照。

一些行业,起码短期内看来,已经很快恢复。比如零售,大家现在可以通过网购来弥补(当然这是以牺牲线下零售为代价的)。

有一些行业没有受到很大冲击,比如可以在家办公的行业,比如我们金融行业。甚至有一些行业的前景变得更好,比如一些科技企业。

还有一些行业因为受到社交隔离,如服务业、休闲娱乐等,但这部分行业吸纳了10%左右的就业,且多为低收入者,因此受到的影响较大。

从美国的经济结构来看,服务业还是美国经济的主导产业,占总消费69%,从这个角度来看,这次公共卫生事件没有那么容易恢复。

美联储对经济形势的判断也是偏悲观的。美联储的新框架是担心通缩,并且希望让政府继续松财政。从货币政策看,今年和明年比较有确定性,都会保持宽松。

但也并不能说货币政策能完全避免经济和市场崩盘。

Q 花长春:现在市场上对通胀问题有哪些声音?美联储退出货币宽松政策的可能性有多大?

A 廖敏雄:

货币宽松,对于股市,利好方面是较长时间内会有低利率;股市里有结构性机会,比之前更清晰,如科技巨头。

当然,市场目前对通胀问题也有较大分歧。

短期来看通胀存在噪音,由于公共卫生事件影响,一些商品的需求可能相对于另外一些商品更多,使得价格产生较大波动。

需求恢复远慢于供应面的恢复,因此经济存在通缩风险。

中期通胀仍然有可能起来,这跟接下来的财政是否持续扩张有关。

通胀与供应面的损害也有关系,如战争之后会有通胀,因为战争导致人员伤亡、物资短缺,使得供应面损害。

企业可能面临破产潮、公共卫生事件死亡增多、一些人永久退出劳动力市场等因素都有可能损害供应面进而对通胀产生影响。

此外,通胀还需要央行配合,目前美联储总体持宽松态度,对通胀的容忍度在提升。

06 美股到了逢跌加仓的好机会吗?

Q 陈显顺:市场对于美股都担心其估值泡沫的问题,您如何看待? A 廖敏雄:

现在美股不光是Fang还是ex-Fang的估值都很高,从历史上比较是很高的。

很多人用利率低解释高估值,这种也可以解释。

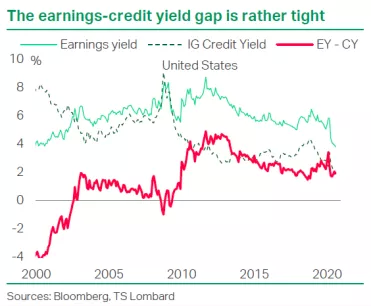

我们用公司债进行比较,用利率下行幅度来推演,同样是风险资产,此轮利率降幅最多也就使得股票估值提升2至3倍而已,但目前估值已经远高于这个水平,更不用说从历史上来看经济衰退期间股市估值一般不超过20倍。

另外,用实际GDP和无风险利率来看风险溢价的话,现在还是处于历史低位。

流动性和货币增速快,从历史上看也有参照,例如89年日本泡沫崩溃之后到现在广义货币存量翻倍,但日经指数跟89年12月高位还差40%。

关于股市相对于债吸引力的理由,光用市盈率倒数得出的收益率来比较很有问题,应该用更贴近现金收益的股息率来比较。

但比较的时候是用无风险债比较还是用信用债比较也是一个问题。

我们认为应该用股息率和信用债收益率进行比较,结果是股票的吸引力其实并不大。

其他看多股票的理由还有,科技巨头前景更加确定,是公共卫生事件赢家,所以资金集中在这部分,这种解释可能更站得住脚一些。

Q 陈显顺:从2-3年的投资维度看,现在美股是否是较好的逢跌加仓机会? A 廖敏雄:

我们认为现在是泡沫形成的过程。

如果要股票高回报的理由站得住脚,价格必须要上去,就是泡沫还得膨胀。

一般估值高意味着未来股票回报不会高。但历史上也有特例,如97年至99年,当时纳斯达克估值已经很高,但价格仍然继续上涨,股票回报连续几年超过20%。

我们对当前的股票时看不到任何价值的。但目前政策环境和结构性因素,还有可能会继续支持泡沫继续膨胀,最近的股市下跌可能只是一次调整。

从这个逻辑来看的话可能还会获得超额回报的,但还需要谨慎和相应的风险管理。