禹洲集团(01628)在上个月底发布2020年上半年财报后连续三天公告称,公司董事会主席林龙安于二级市场中增持禹洲股票。连续增持之后,其所持禹洲集团股票数量升至58.14%。

在“房住不炒”的主基调下,市场对于房企未来的发展相对悲观,为何禹洲集团董事长真金白银买入自家股票?答案便在8月24日发布的2020年上半年财报之中。

据财报显示,禹洲集团上半年合约累计销售额为428.5亿元(人民币,下同),同比增长50.49%;物业销售收入为136.14亿元,同比增长20.45%。

反观行业同期水平,由于行业增速放缓,再叠加疫情的影响,整个行业遭受巨大冲击,规模房企竞争加剧,行业分化持续加大;百强房企近半数企业的累计销售额低于去年同期,其中5家降幅更是高达20%;且百强房企全口径下的收入增速为-2.7%。

在外部环境面临巨大挑战之时,禹洲集团合约销售、销售收入两大指标增速均远超行业平均。且至7月末时,禹洲集团累计实现合约销售538.81亿元,已完成全年千亿目标的53.88%,销售进一步提速。

高速成长欲进军千亿俱乐部+管理层真金白银出手增持,禹洲集团的拐点是否已经到来?

物业销售与管理两大板块带动收入逆势增长

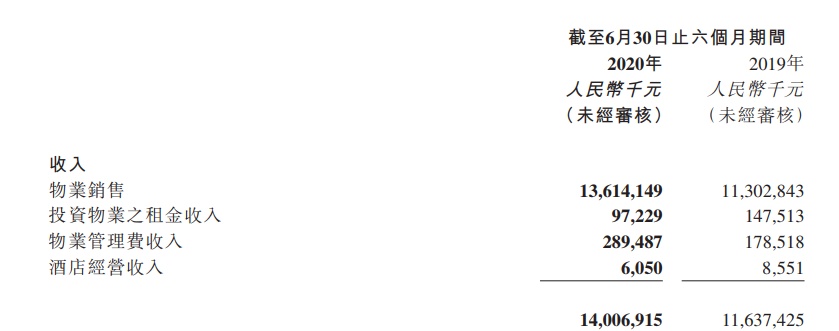

分业务板块来看,禹洲集团的业绩在一定程度上还是受到了疫情的影响。在疫情高峰期间,禹洲商业为促民生保发展,积极采取主动措施为商户减免租金,使得投资物业的租金收入出现同比下滑。不过,随着经济活动的恢复,疫情所带来的非经常性影响将逐渐消失,两大业务有望在下半年陆续复苏。

而物业销售、物业管理两大板块则实现了逆势大幅增长。报告期内,禹洲集团的物业销售收入为136.14亿元,同比增长20.45%。该增长主要得益于期内物业交付面积同比增长23.5%至108万平方米,每平方米的价格为12531元,与2019年同期基本持平。

而在物业管理服务方面,该业务随着已交付物业面积的增加而高速增长。报告期内,物业管理服务的收入为2.89亿元,同比增长62.16%。财报显示,截至6月30日时,禹洲集团的物管企业在管建筑面积约1300万平方米,合同管理面积约2200万平方米,合计服务全国超10万户的户主。丰富的合同管理面积储备以及持续高增长的物业销售,为物业管理服务的高增长提供了强有力保障。

在物业销售及物业管理两大业务的带动下,禹洲集团的总收入为140亿人民币,同比增长20.36%。不过,公司的股东净利润下滑至10.19亿元,这主要有两方面的因素,其一是投资物业公允值收益净额的下滑;其二是合营、联营公司录得亏损。

投资物业公允值的变动是一次性计提,对公司后续的业务经营并不造成持续性的影响,属非经常性项目。若剔除该类别的影响,禹洲集团的期内净利润为14.7亿元,同比增长近5%。而合营、联营公司的经营亏损与疫情的爆发有一定关系,后续有修复可能。因此,禹洲集团下半年的股东净利润表现有望优于上半年。

聚焦长三角,贯彻落实区域深耕

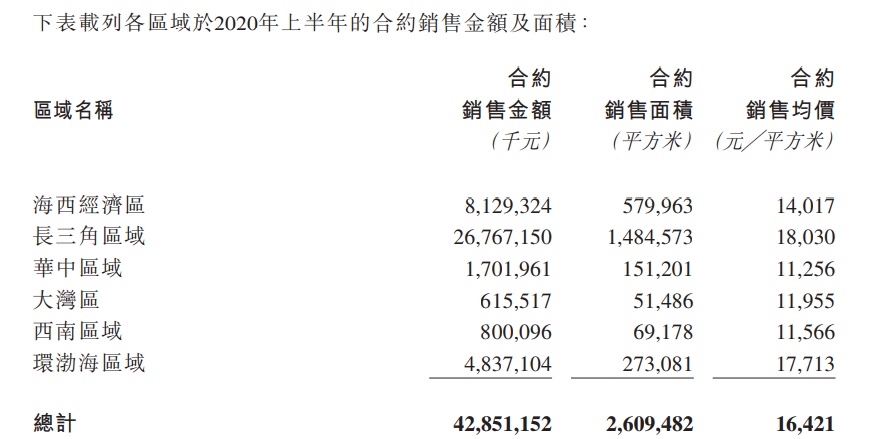

事实上,能在外部环境遭受冲击之下保持合约销售的高速增长,这与禹洲集团物业所处位置以及区域深耕策略有明显关系。从行业来看,在“房住不炒”、“因城施策”的主基调下,长三角地区、环渤海地区呈现出了更快的复苏趋势,区域中的不少城市环比销售增速显著。而禹洲集团绝大部分物业都布局在该等有潜力的区域中,这为其业绩高速增长提供强力保障。

智通财经APP发现,2020年上半年时,在禹洲集团的合约销售额中,有62.47%来自于长三角地区,18.97%位于海西经济区,11.29%位于环渤海区域。而这三大区域,均是禹洲集团具有深耕优势的核心地区。

以长三角为例,禹洲集团将该区域中的合肥、苏州、上海、南京及杭州设为核心布局城市,该等城市合计贡献合约销售金额为214.41亿元,占整个长三角区域的80%。而合肥是最能体现禹洲集团区域深耕成果的例子。据金刚石房地产云数据显示,禹洲集团在合肥布局的多个项目在当地上半年商品住宅销售总额TOP20流量和权益榜单中获得双榜首,稳居合肥当地房企首位。

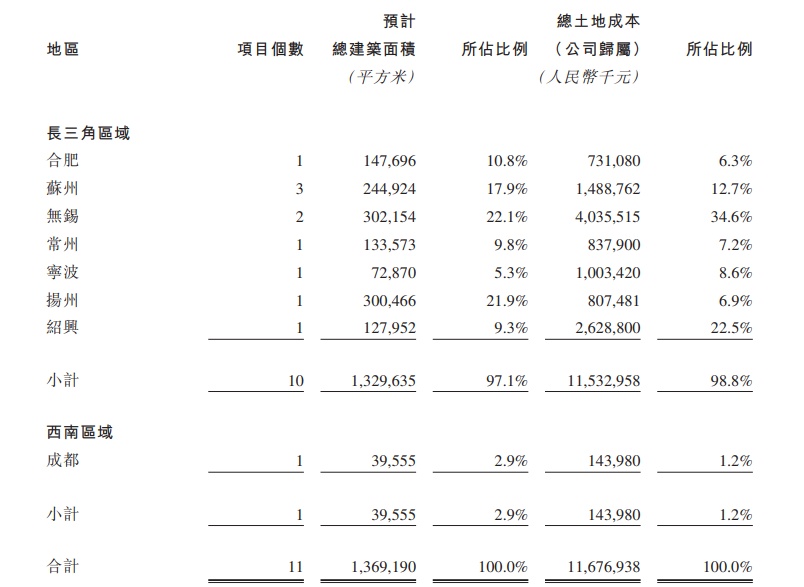

遵循着“区域深耕”策略,在上半年的土地市场回暖之际,禹洲集团亦积极扩储,出手斩获11幅地块,其中10幅位于长三角地区,占比98.8%,包括了合肥、苏州、宁波、无锡等公司具有深耕优势又颇具发展潜力的城市。剩余一幅地块则位于成都。

而截至6月30日时,禹洲集团土地储备的可供销售总面积为2024万平方米,总货值超3805亿元,共计167个项目,分布在六大都市圈的37个城市,平均楼面成本约为每平方米6642元。从总土储的分布区域来看,45.2%位于长三角地区,21.5%位于环渤海地区,16.3%位于海西经济区。土地储备所处区域有明显地理优势,成长空间较大。发展可期。

财务结构保持稳健

在积极扩充土地储备后,财务结构仍保持稳健,这也是禹洲集团除高速增长外的又一大亮点。智通财经APP了解到,2020年上半年,禹洲集团的净负债比例为63.72%,同比下降近9个百分点。与此同时,资金流动性保持在健康水平,报告期内,禹洲集团的现金短债比为2.49,足以覆盖短期债务。可见,禹洲集团目前的财务结构仍有较强的抗风险能力。

之所以能在快速发展之际保持财务稳健,主要有两方面的因素,其一是运营效率的提供使得公司的去化水平维持高位,回款速度快减轻高增长下的资金压力;其二,畅通的融资渠道为财务结构的改善提供了操作空间。

报告期内,在市场融资边际改善之际,禹洲集团于1月成功发行了总额为6.45亿美元的6年期优先票据,票面利率为7.375%;并于2月成功发行了总额为4亿美元的5年期优先票据,票面利率为7.7%。两笔融资的加权平均融资成本为7.22%,较2019年同期的7.47%有所降低,而且年期较长,目前境外债务的平均年期超过3.3年,由于同业水平。

整体而言,禹洲集团的上半年业绩中亮点并不少。一方面,凭借着区域深耕的优势和高效率的运营,禹洲集团实现了逆势高增长,增速远超行业平均水平,完成千亿规模目标已是大概率事件;另一面,在聚焦区域深耕策略积极扩储之后,财务表现仍较为稳健。

虽然期内股东净利润因投资物业公允值变动而下滑,但该类别为一次性计提,并不会影响后续业绩表现,下半年利润释放有望改善。此外,禹洲集团发布自愿性公告表示或将分拆物管业务上市,这亦让市场充满想象,物管业务的上市或将让禹洲集团迎来价值重估。