本文来自微信公众号“中金策略”,作者:刘刚 王汉锋。

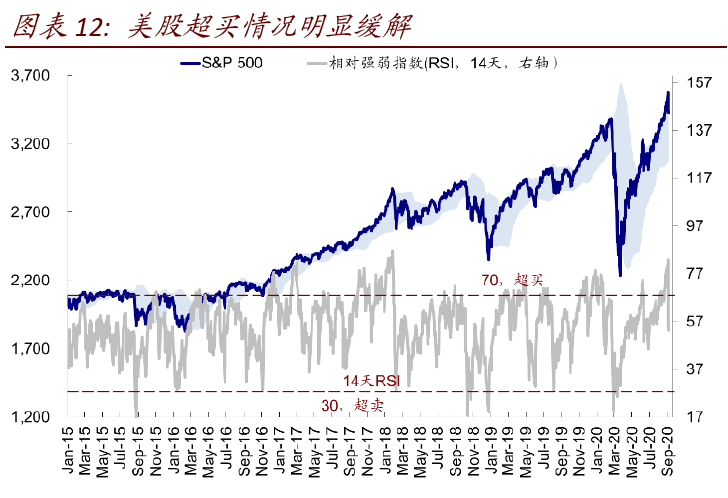

美股市场特别是龙头成长股再度出现“久违”的波动,我们认为,市场突然出现大跌可能主要是明显拥挤式上涨超买后的获利回吐所致。这一意外波动并非完全没有端倪,不过大跌后,市场超买情况已经明显缓解。

既然急跌已经出现,就不不排除需要一段时间消化,但我们认为并非更大跌幅的开始、可能更多是阶段性盘整。另外,此轮波动与6月11日道琼斯代表的价值股急涨超买后大跌如出一辙,因此不排除短期内出现一定程度上的板块风格强弱切换。

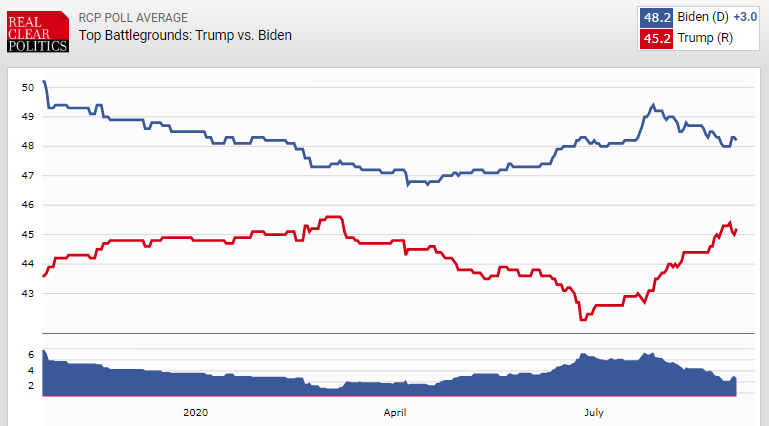

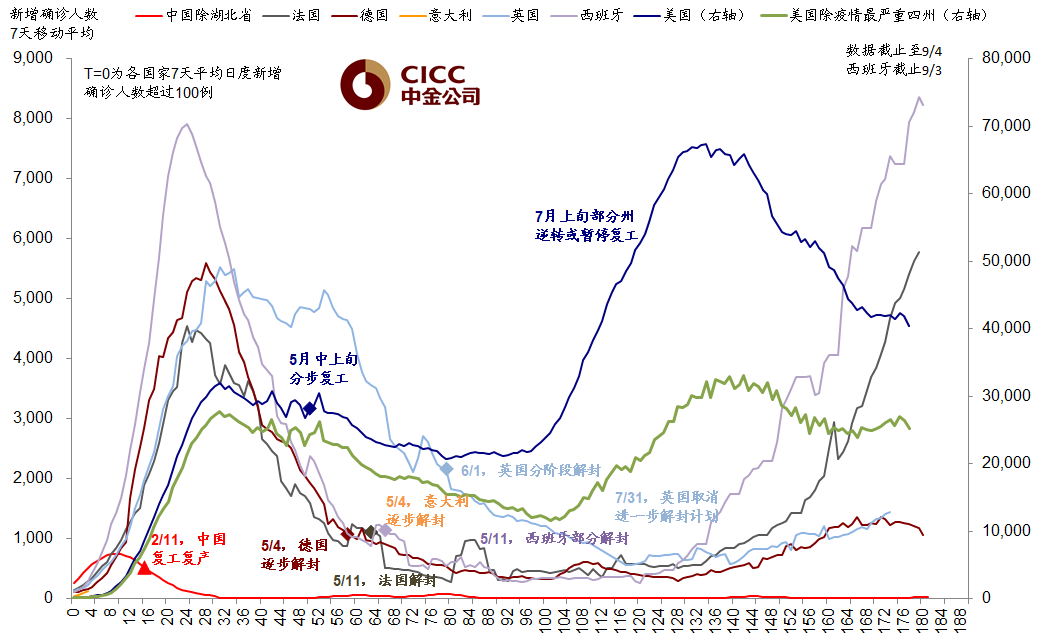

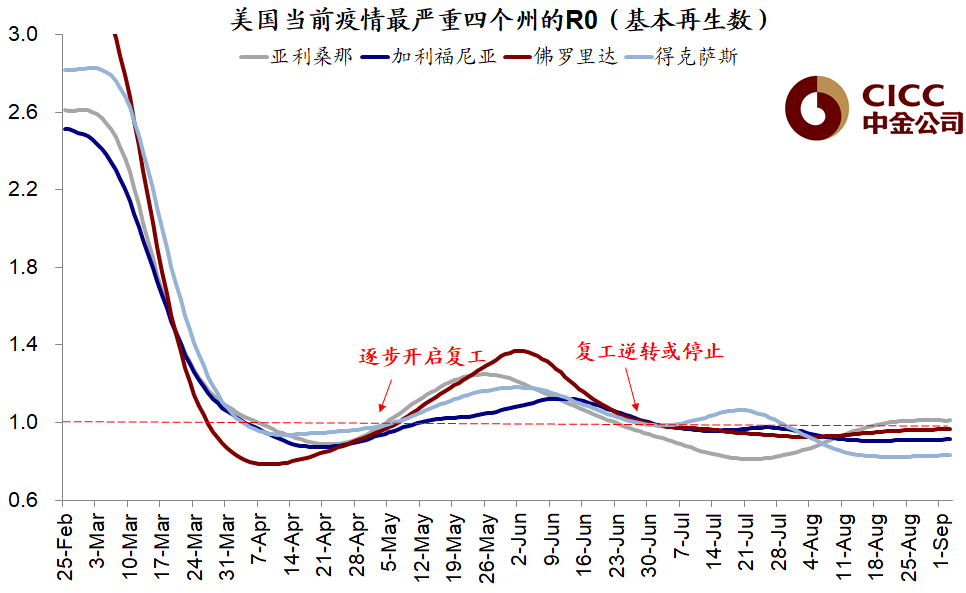

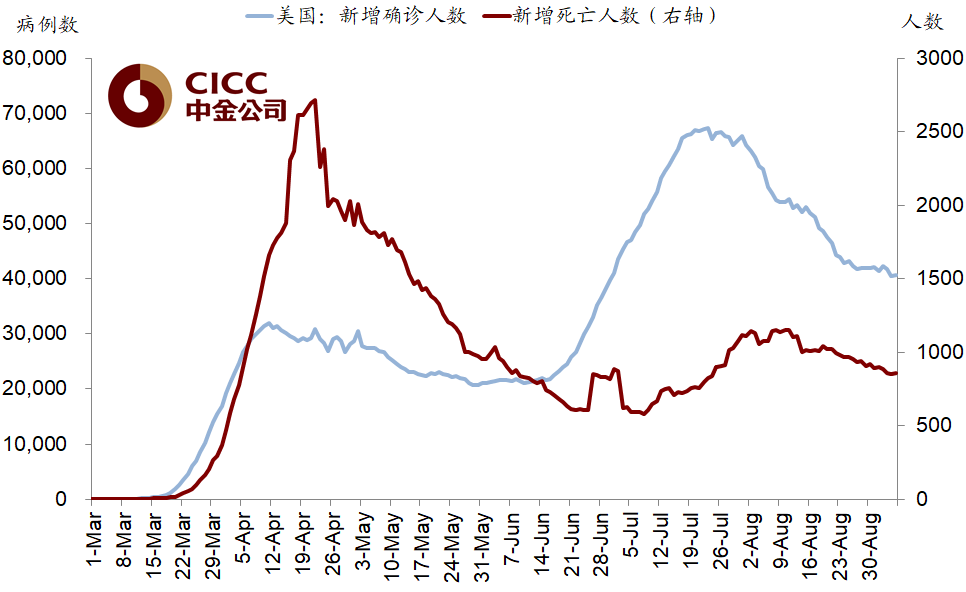

美国卫生事件整体继续改善,复工进展也有所推进。不过周五当天卫生事件激增、阳性率抬升至6.2%,部分州R0也小幅上行,后续仍需密切观察。

当前市场究竟计入了多少对于增长修复和复工的预期可能是我们判断市场中期前景的一个标杆和准绳。经过测算综合来看,当前市场价格中隐含的增长和复工预期都没有明显超出实际情况过多,当然不同板块之间存在明显的不均衡现象。因此往前看,我们认为当短期拥挤交易和超买因素得到逐渐消化后,卫生事件和复工进展对市场更为关键,而疫苗研发将带来上行风险,板块和风格层面可能有望从此前过去集中的基础向其他板块扩散。

市场动态:龙头股超买后大跌,VIX抬升;美元回升、利率持平

过去一周,美股市场特别是龙头成长股再度出现“久违”的波动,周四纳斯达克在FAAMNG的拖累下大跌~5%,为6月11日以来最大单日跌幅,周五盘中再度下探5%,但收盘跌幅收窄。我们认为,市场突然出现大跌可能主要是明显拥挤式上涨超买后的获利回吐所致,特别是科技板块,而市场散户化也客观上放大了波动程度(《谁在加仓美股?》);反观基本面和事件层面到没有出现直接的触发因素、流动性条件也无明显异常。

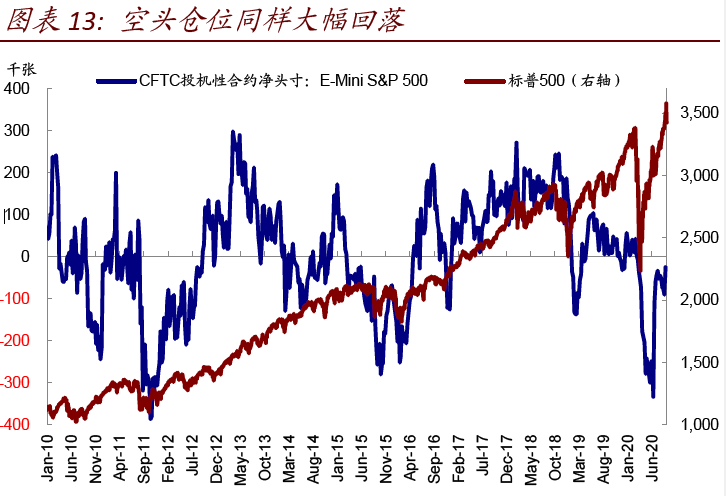

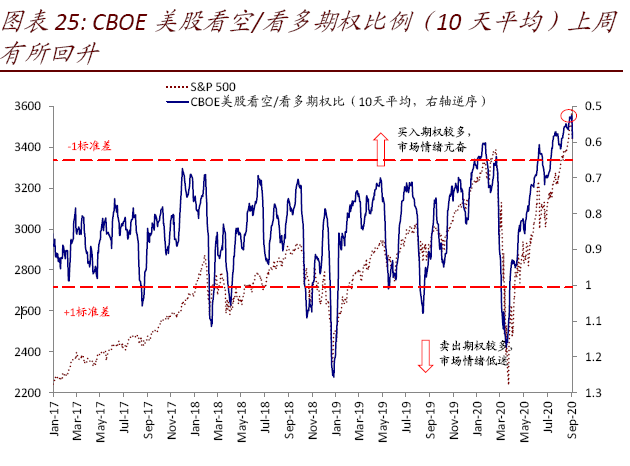

但这一意外波动并非完全没有端倪,例如我们在上周周报《从头部基金持仓看美股"抱团"效应》中提示超买程度已超过2月大跌前、空头仓位增加,Put/call比例新低等,只不过这些指标在波动程度和时点的预判上无法提供精确参考。不过大跌之后,市场超买情况已经明显缓解。

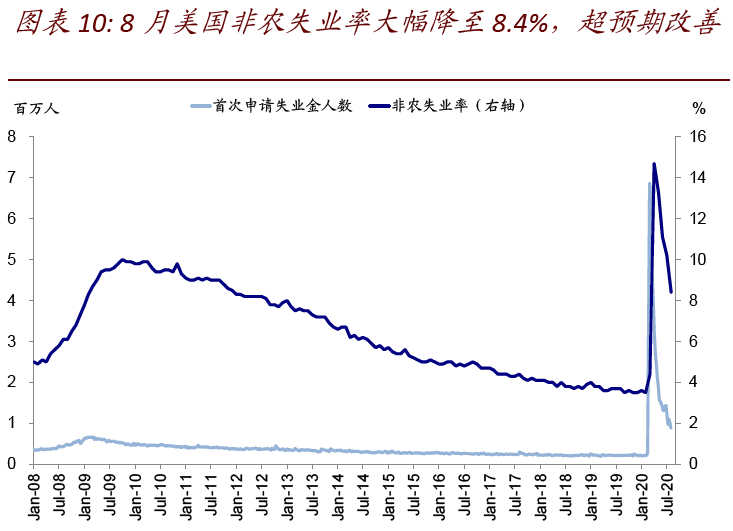

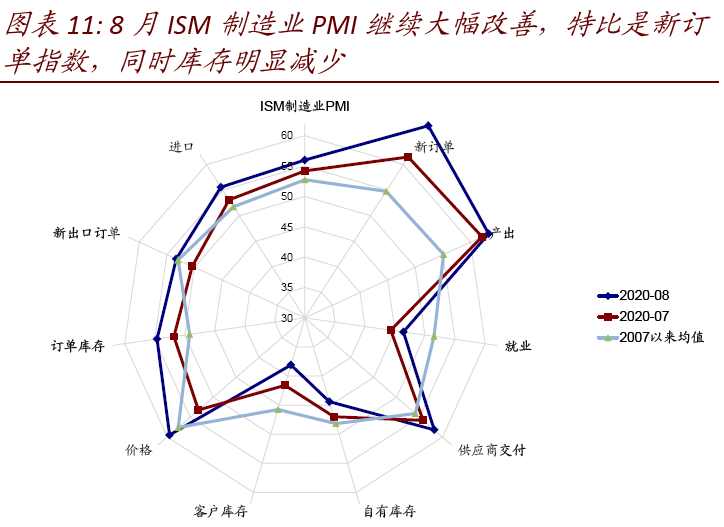

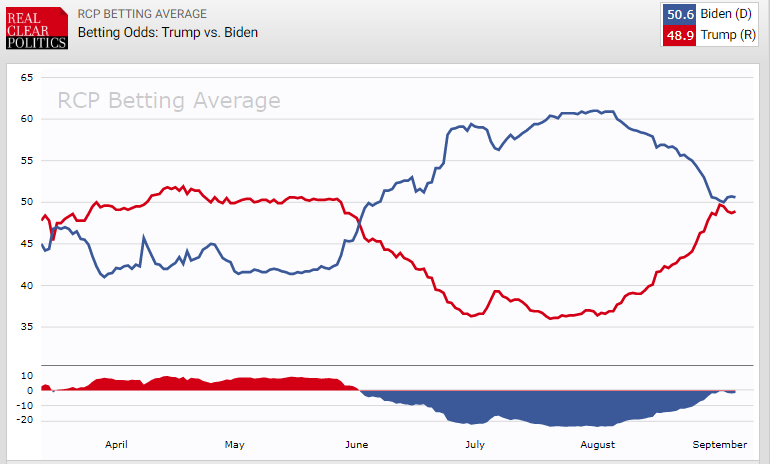

既然急跌已经出现,就不不排除需要一段时间消化,但我们认为并非更大跌幅的开始、可能更多是阶段性盘整(《美股大跌是更大波动的开始?还是阶段性的盘整?》),主要理由为美国卫生事件整体仍在继续改善、关键数据如8月非农和PMI都超预期向好、货币政策维持宽松、财政刺激仍处僵局但并非全无可能、大选不确定性压力或更多在10月体现。另外,此轮波动与6月11日道琼斯代表的价值股急涨超买后大跌如出一辙,因此不排除短期内出现一定程度上的板块风格强弱切换。

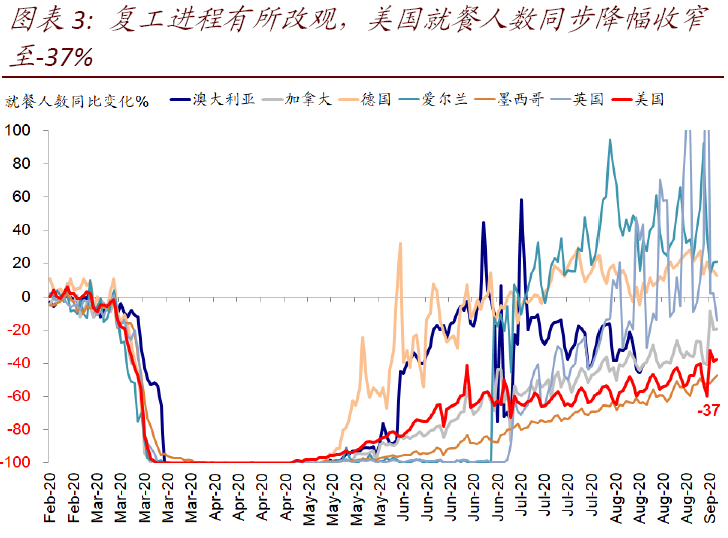

美国卫生事件整体继续改善,7天日均新增确诊降至4万、死亡人数下降;复工进展也有所推进,暂停和逆转复工州都降至11个,就餐人数同比下滑收窄至-37%。不过周五当天卫生事件激增至5万以上、阳性率抬升至6.2%,部分州R0也小幅上行,后续仍需密切观察。

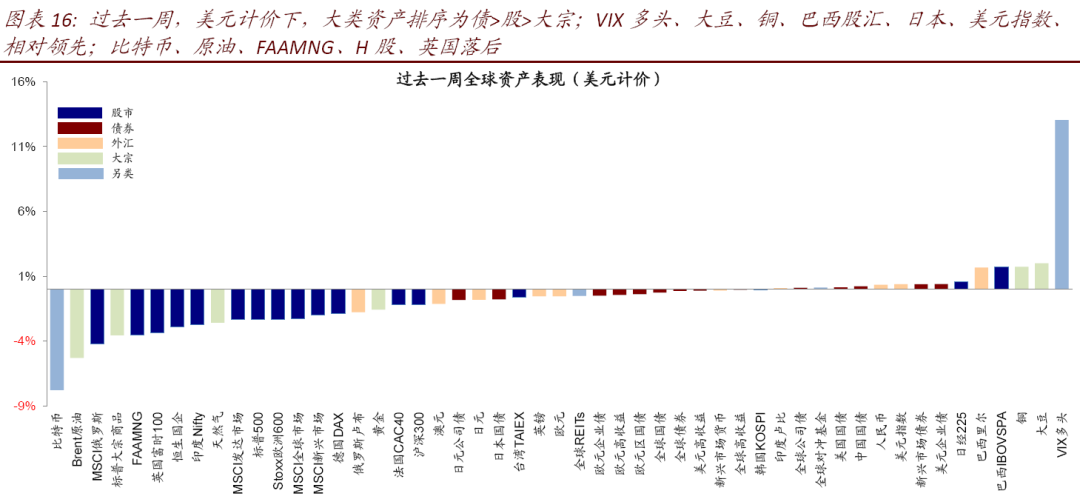

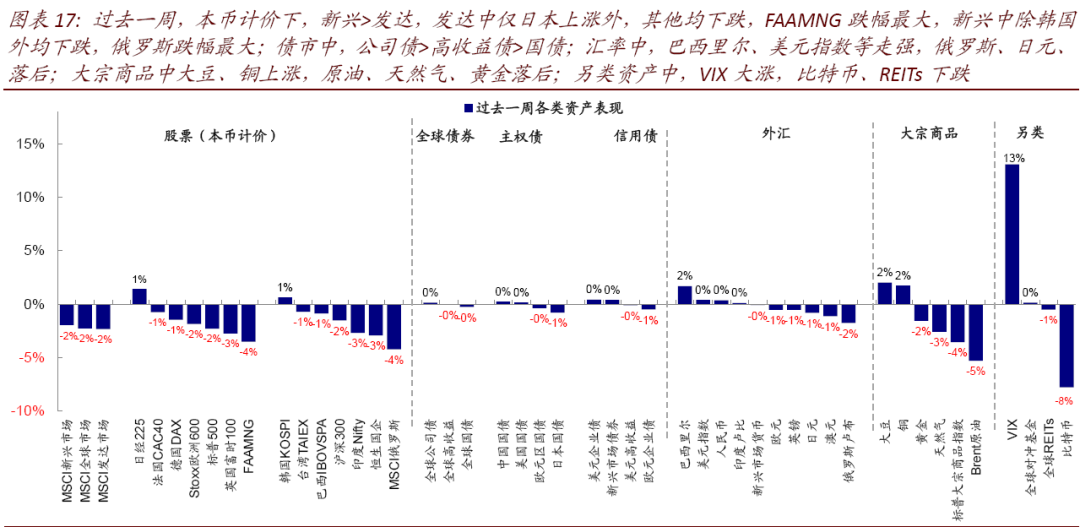

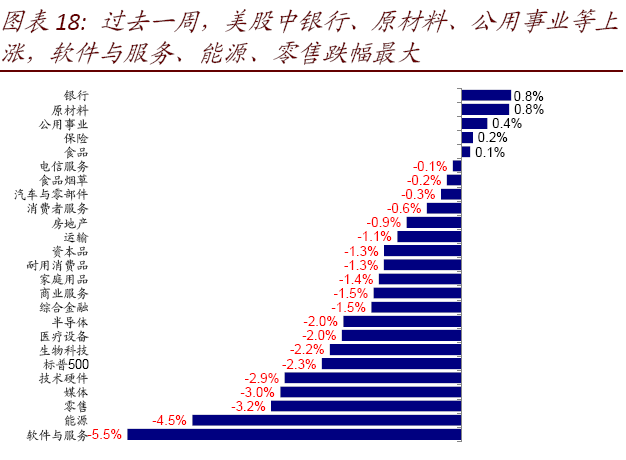

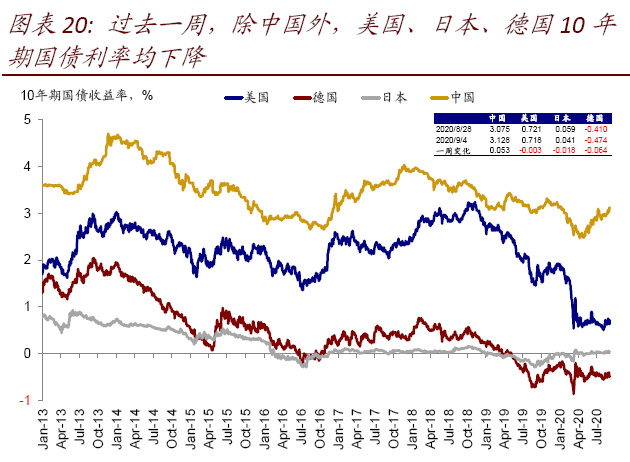

资产表现:债>股>大宗;成长股大跌,美元回升、利率持平。过去一周,美元计价下,大类资产排序为债>股>大宗;VIX多头、大豆、铜、巴西股汇、日本、美元指数相对领先;比特币、原油、FAAMNG、H股、英国落后。成长股特别是龙头FAAMNG突然大跌,因此风格上转向价值,板块中仅银行、原材料、公用事业等上涨。美元指数因数据向好和欧洲卫生事件继续抬升而反弹。

情绪仓位:VIX抬升、美股空头骤降、Put/call上行;铜多头增多。受市场大跌影响,VIX大幅抬升,同时超买状况也明显缓解,Put/call比例上行。仓位上,美股空头大幅减少,铜多头继续明显增加。

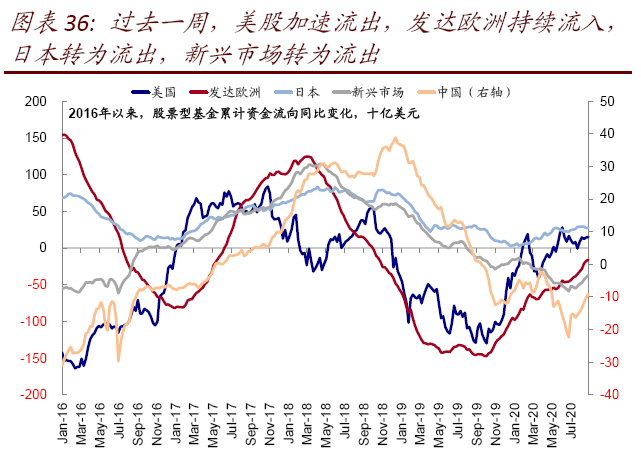

资金流向:美股流出扩大,新兴转为流出,利率债流出继续。美股流出有所扩大,发达欧洲持续流入,日本转为流出,新兴市场转为流出。同时,本周利率债资金持续流出。

基本面与政策:8月非农与ISM

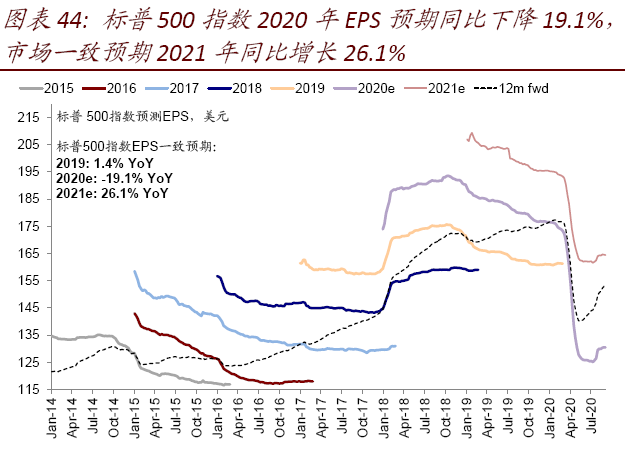

PMI继续超预期改善。上周公布的经济数据继续向好。8月非农失业率明显降至8.4%,工资也超预期上行;同时,8月ISM制造业PMI大幅升至56%。盈利方面,标普500指数2020年EPS一致预期持平于同比-19.1%,2021年26.1%,盈利预测调整情绪继续向好。

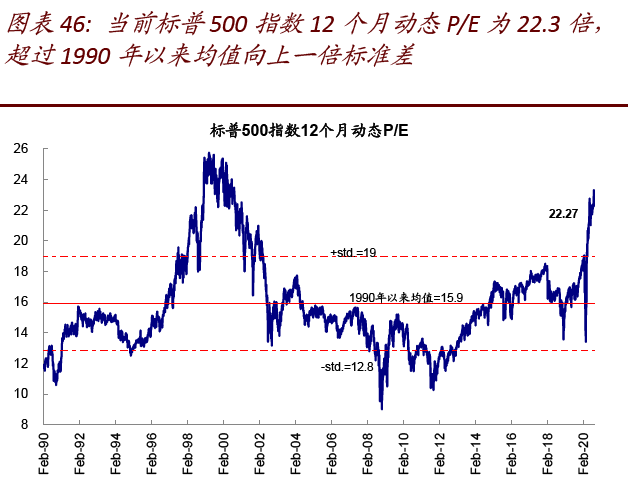

市场估值:估值仍处于高位。美股12月动态估值微降至22.3倍;当前27.0倍的静态PE仍然低于增长和利率隐含水平(28.8倍)。

焦点讨论:测算当前美股计入的增长与复工预期

上周四,美股市场特别是成长股居多的纳斯达克指数突然大跌引发了投资者广泛关注。我们认为短期拥挤式的过度超买后带来的获利回吐压力是最为可能的主要触发因素。

在近期多篇报告中,我们也对龙头科技股头部集中和抱团效应做出了分析,发现此轮美股市场上涨呈现基础过于集中、且头部公司市值占比高、抱团明显的特点,如:

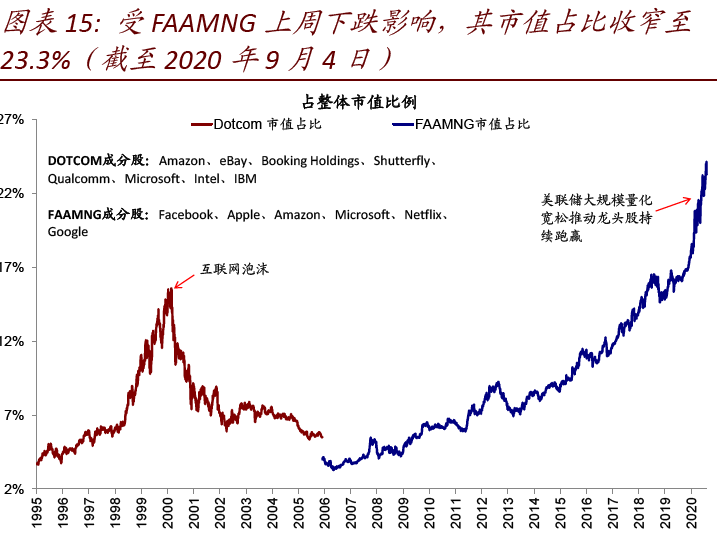

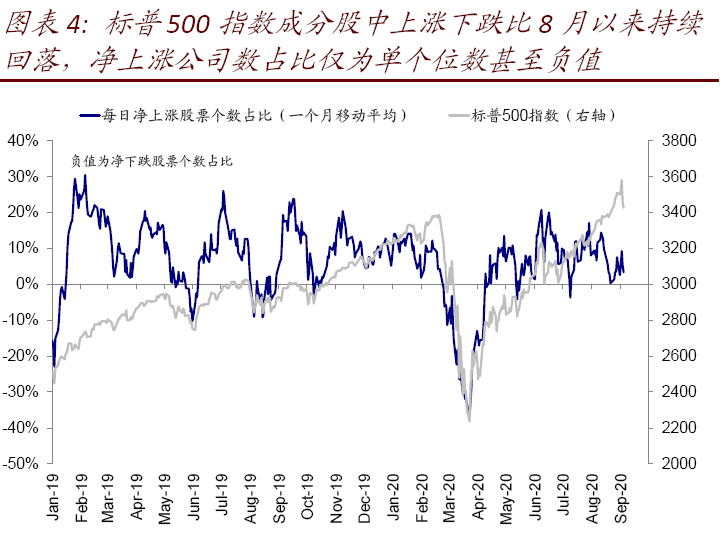

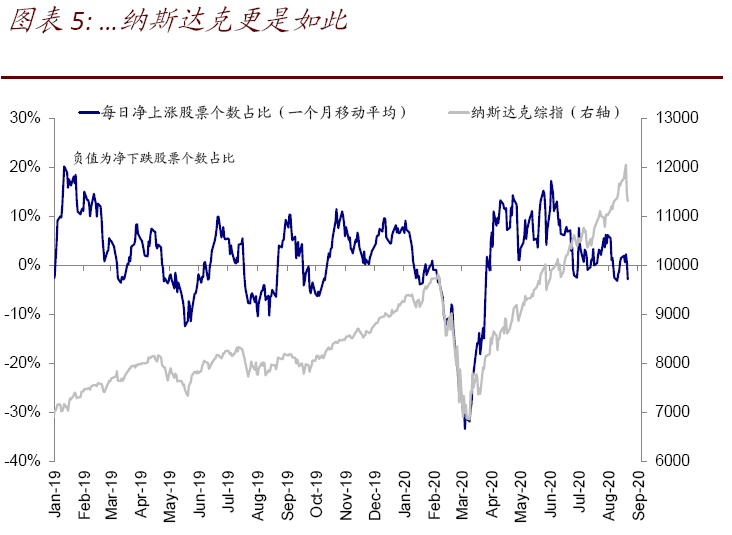

1)标普500和纳斯达克指数成分股中上涨下跌比8月以来持续回落,过去20天净上涨公司数占比仅为单个位数甚至负值;2)前20家公司贡献了标普500指数底部以来近60%涨幅的一半(~26个百分点)《拆解美股新高的驱动因素》;3)头部6家公司FAAMNG占整体市场的市值占比更是从3月23日的20.8%攀升至23%以上,明显高于科技泡沫时~16%的高点《对比科技泡沫看当前美股龙头估值》;4)美股主要机构对于头部公司的“抱团”效应也非常明显,头部基金前20只股票持股占比超过30%,而且高度趋同,《从头部基金持仓看美股"抱团"效应》。

但是,我们也不能因为短期的超买和拥挤交易就一概而论的完全否定其上涨逻辑。上述情形固然有流动性充裕下估值扩张的直接推动,但也与成长板块受卫生事件冲击较小、特别是龙头股抵御风险能力更强有直接关系。换言之,并非完全没有基本面逻辑支撑。例如,龙头股市值占比虽然已经很高,但由于其受卫生事件影响较小,其收入和盈利占比也更高,体现了更强的风险抵御能力。实际上,一些传统板块虽然价格涨幅不大,但因为盈利受损更严重,估值扩张幅度反而更大,如能源、交融运输、汽车、消费者服务等。

那么不难看出,当前市场究竟计入了多少对于增长修复和复工的预期可能是我们判断市场中期前景的一个标杆和准绳。我们分别从两个角度测算如下:

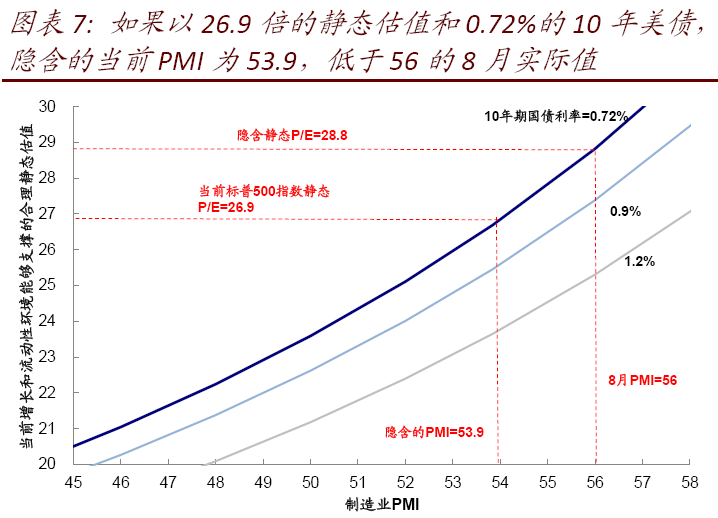

i. 增长预期测算。根据我们的股权风险溢价模型,当前0.72%的10年美债利率和8月份最新56的ISM制造业PMI,能够支撑的标普500指数静态估值为28.8倍,高于当前实际值26.9倍。那么反过来,如果以26.9倍的静态估值和0.72%的10年美债,隐含的当前PMI为53.9,低于56的8月实际值。

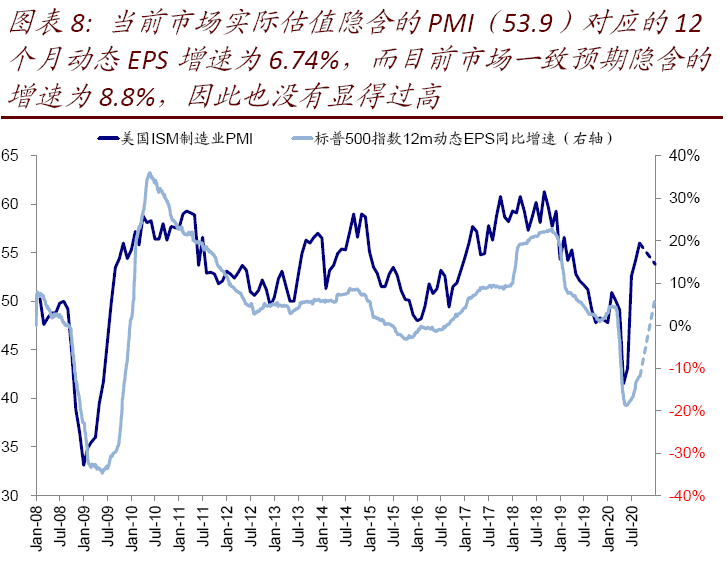

进一步的,我们利用美国制造业PMI与标普500指数盈利增长较高的历史相关性,推算当前市场实际估值隐含的PMI(53.9)对应的12个月动态EPS增速为6.74%,而目前市场一致预期隐含的增速为8.8%,因此也没有显得过高。

ii.

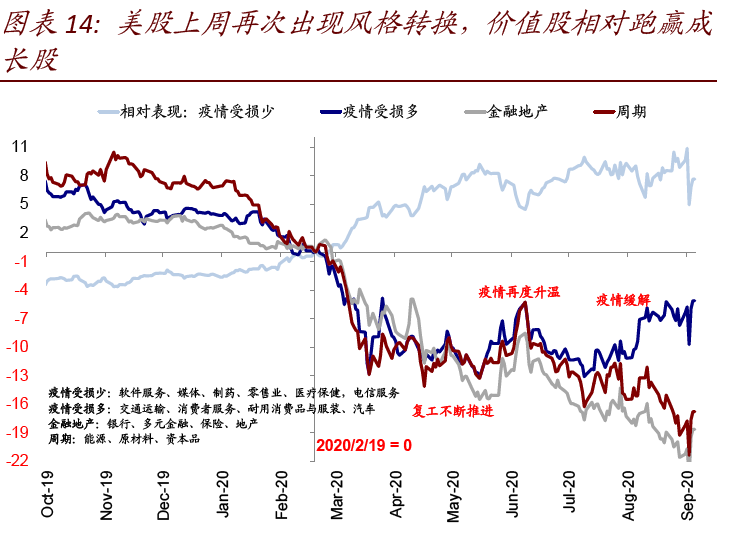

复工预期测算。在复工预期的测算上,为了剔除整体市场层面的影响、以及那些受复工进展影响不大板块的干扰,我们重点聚焦在对复工进展更敏感的受卫生事件受损多板块 vs.

整体市场的相对表现上。具体操作中,依然采用我们在《美股机构在加仓哪些板块?

》中的划分,即卫生事件受损少(软件服务、媒体、制药、零售、医疗保健、电信服务)、卫生事件受损多(交通运输、消费者服务、耐用消费品与服装、汽车),金融地产(银行、多元金融、保险、地产),周期(能源、原材料、资本品)的分类。

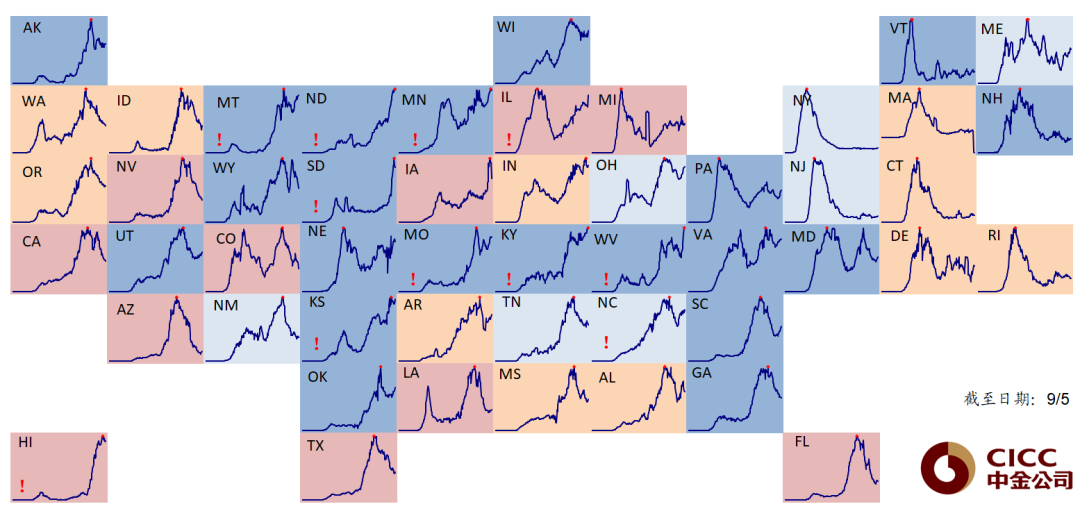

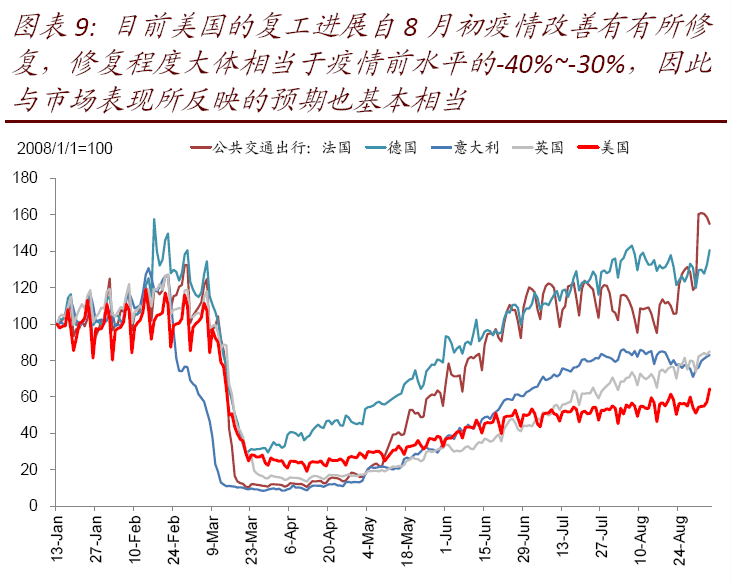

卫生事件以来,卫生事件受损少也即成长股板块持续领跑其他板块,但与其他板块之间相对强弱的切换基本与卫生事件的发展进程高度相关,例如5月下旬复工推动价值板块快速追赶、6月底卫生事件升级后回落、8月初卫生事件改善后再度追赶。如果以卫生事件受损多的板块从底部以来的相对修复程度作为计入复工预期的近期替代的话,目前水平相当于从底部修复-39%。

综合就餐人数、公共交通出行、TSA安检人数、酒店和航班预定数、汽车汽油消费等多方面高频数据,目前美国的复工进展自8月初卫生事件改善有有所修复,修复程度大体相当于卫生事件前水平的-40%~-30%,因此与市场表现所反映的预期也基本相当。

因此,综合来看,当前市场价格中隐含的增长和复工预期都没有明显超出实际情况过多,当然不同板块之间存在明显的不均衡现象。因此往前看,我们认为当短期拥挤交易和超买因素得到逐渐消化后,卫生事件和复工进展对市场更为关键,而疫苗研发将带来上行风险,板块和风格层面可能有望从此前过去集中的基础向其他板块扩散。

(编辑:玉景)