本文来自微信公众号“李超宏观研究与资产配置”,作者为浙商宏观李超团队。

内容摘要

>> 报告导读/核心观点

近期各类经济数据发布后美股的不同表现可能隐含投资者对财政方案落地预期的博弈。当前财政方案已脱离基本面成为两党博弈的政治武器,但无论方案落地与否均无碍美联储在大选前持续宽松。Q4将是美股政策环境的最优时点,无论大选结果如何,大选后美股政策红利都将逐步收敛。

>> 8月非农数据总量改善但结构恶化,财政政策悬而未决的不良后果显现

总量层面来看,美国8月失业率降至8.4%,新增非农就业人数137.1万人持续修复。总量改善的背后是就业质量的恶化,增量就业全部由临时工返岗所贡献、永久性失业人数大幅跃升说明疫情对美国经济造成的结构性伤害正在增加。恶化的主要原因在于8月8日美国PPP政策到期后未能及时接续,财政刺激方案悬而未决对经济的不良后果正在逐渐显现。除此之外,投资、破产等多项数据指向企业景气度不足也说明在当前疫情仍未退散的过渡阶段,美国经济对进一步刺激政策存在客观需求。

>> 近期金融市场表现可能隐含投资者对财政方案落地预期的博弈

9月3日,美股在近日PMI、ADP等经济数据超预期、CDC发布消息开展全国疫苗注射等利好背景中下跌。9月4日盘前,就业数据结构明显恶化,美股却在开盘上涨。美股近期的表现可能隐含投资者对不同情景下财政方案落地预期的博弈。

>> 特朗普近期选情高歌猛进,财政方案可能成为民主党狙击特朗普的国内武器

从近期摇摆州、赔率、竞选用品销售数据等多维度观察,特朗普均开始大幅度追赶拜登,过去两月倾斜的民调天平开始逐渐回归平衡。除了选情以外,特朗普近期在其他领域同样捷报频传。

货币政策方面,鲍威尔通过通胀制度调整为市场开出短期货币政策不转向的“承诺函”将助力美股持续为特朗普大选保驾护航。

疫情控制方面,疫苗出台有助于缓和选民对特朗普疫情应对不利的不满情绪。

种族问题方面,威斯康星近期爆发种族骚乱事件,骚乱的发酵可能引发令这一关键摇摆州的选民倒戈特朗普。如果财政方案落地推动美国经济持续修复并带动美股上涨将为特朗普大选提供助力,在大选冲刺阶段中反助特朗普一臂之力不符合民主党的核心利益。在此背景下,财政政策将成为民主党狙击特朗普的国内武器。

>> 大选背景下两党博弈加大财政方案落地难度,但落地与否无碍美联储宽松

虽然财政方案落地的不确定性将随着大选的临近与日俱增,但我们认为该项方案落地与否无碍美联储继续维持宽松的货币环境。主要原因在于:无论从就业或是企业景气度来看,当前美国经济仍需要刺激政策为其进行助推。如果方案落空,美国经济仍将在短期承压,企业信用危机可能在疫情尾部阶段爆发;地方财政可能面临局部压力,以上多种场景仍将倒逼美联储在财政方案缺位的情况下投放流动性进行金融市场维稳。如果方案顺利落地,则美联储可以配合财政支出扩张进一步购债扩表。两种情景都无碍美联储持续扩表,美股仍将在4季度处于宽松的货币环境下。

>> 大选前将是美股政策环境的最优时点,大选后无论结果如何政策红利均将收敛

拜登上台将使货币和财政政策出现重大转向;特朗普上台后的政策效应将是镇定剂而非强心针。相较拜登上台,特朗普胜选的意义更多在于削弱货币、财政政策转向的潜在担忧,而并非为市场提供更多增量化的刺激。

大选前,货币政策宽松将继续提振美股;大选后,即便特朗普上任,增量的政策刺激也将大幅收敛。美联储虽不会转向,但其提供的增量流动性将在疫情平复后逐步收敛;减税等刺激政策在面对国会两院制衡的情境下推进难度同样较大。中期来看,Q4将是美股获得政策支持力度的最强点,大选后美股走势将更多取决于经济复苏内生强度,美股整体风格将向基本面回归,工业股领衔的道指可能跑赢科技股领衔的纳斯达克指数。

风险提示

中美贸易负面程度超预期;新冠病毒变异导致疫情二次爆发;阿里巴巴竞选用品销售数据手动统计误差

目 / 录

正 文

> 财政方案悬而不决侵蚀8月就业数据

>> 8月非农数据总量改善,但结构恶化

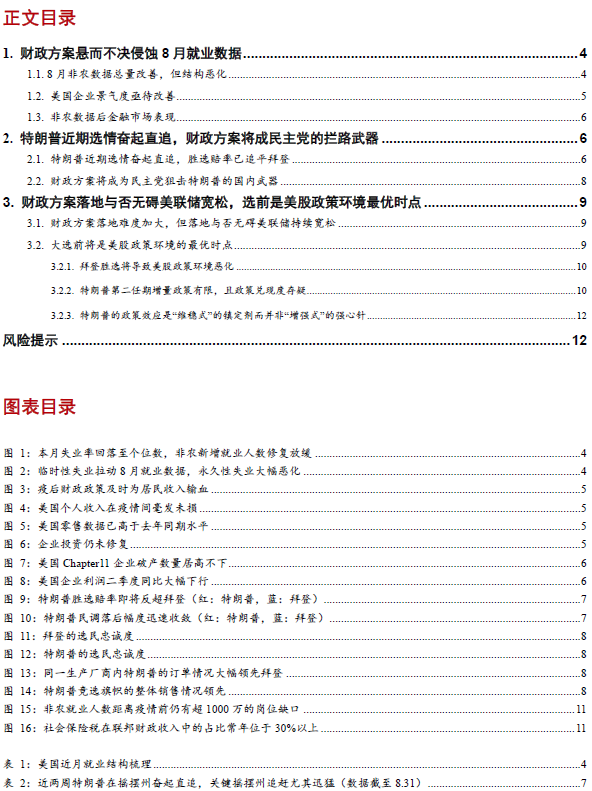

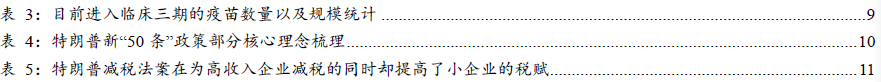

一是8月美国失业率8.4%,自疫情后首次回落到10%以内,修复进度超预期,已超过美联储6月预测的失业率中值9.3%。劳动参与率也环比上升0.3%至61.7%。

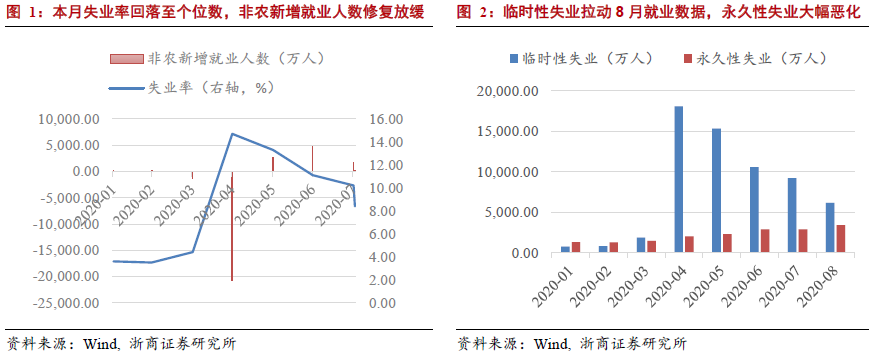

二是非农新增就业人数137.1万人,从结构来看,主要由临时工返岗所贡献。8月临时工失业人数减少307万,主要源自于零售、酒店娱乐等行业的贡献。这一结构的主因是美国8月疫情数据明显缓和,娱乐、零售等行业重新开业。值得一提的是,美国疫情后的就业人数修复主要均由临时工返岗所贡献,但本月贡献率达到疫后新高。反观永久性失业人数,本月环比上升19%至341.1万,在上月小幅修复后再次反弹,说明疫情对美国经济造成的结构性伤害正在增加。

恶化的主要原因在于8月8日美国PPP政策到期后未能及时接续,企业收入不足以支撑员工薪水导致裁员或破产。整体来看,美国本月就业数据虽然总量改善,但仍然忧大于喜。需求端疲软导致企业长期雇佣意愿较弱,主要以价格低廉的临时工填补复工后的用工需求;与此同时,疫情对就业市场造成的结构性损伤加重,财政刺激方案悬而未决的不良后果正在逐渐显现。

>> 美国企业景气度亟待改善

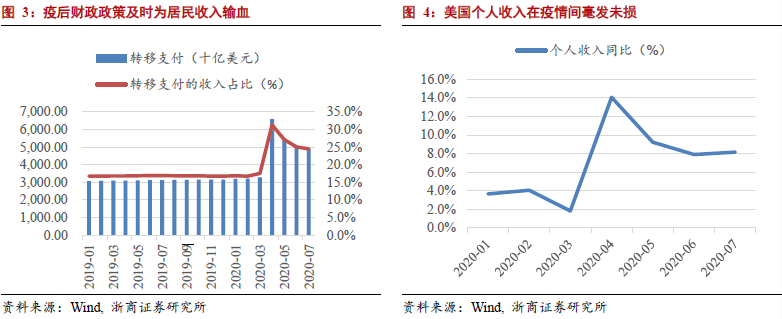

在《CARES》财政法案的刺激下,美国当前居民状况明显优于企业。得益于“撒钱式”的救援,疫情后虽然美国失业率高企,但居民收入却同比大幅上升。这也带动美国零售数据在疫情稍有缓和、消费场景局部恢复后快速反弹,7月零售和食品服务销售额同比增长3.8%。

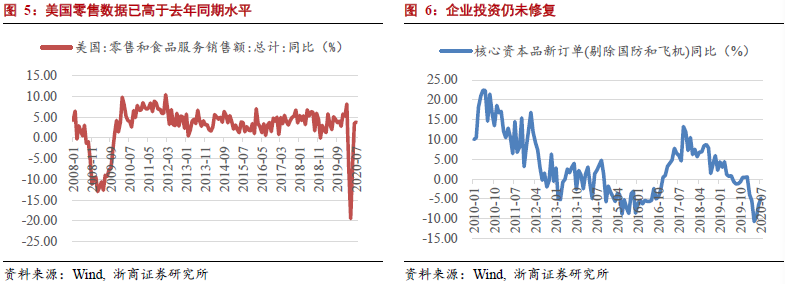

反观企业方面,疫情后景气度持续低迷。企业整体利润不佳导致投资数据修复缓慢,7月核心资本品订单同比萎缩-4.8%;企业整体用工意愿低迷,PMI就业指数当前仍然位于荣枯线以下;企业破产数量较多,5-7当月破产数同比增速持续高于40%,PPP政策到期后预计8月这一数据仍将持续恶化,也在一定程度上印证了永久性失业人数居高不下的现状。

在当前经济现状下,美国经济对于下一轮财政刺激方案仍有较大需求。财政刺激方案的核心作用是在疫情有效缓解直至美国经济开始内生修复前对经济进行临时性的托底。在企业景气度回升的过渡阶段,一方面通过为居民输血带动消费并以此改善企业的收入与利润,另一方面以PPP等政策为企业提供生存必须的现金流。

>>非农数据后金融市场表现

近日来美国股市呈现出交易财政刺激预期的特征。9月3日晚,美国股市大跌,道指和纳斯达克指数分别下行-2.78%和-4.96%。除了美国股市的高位调整需求外,财政刺激预期下降引发市场担忧也是潜在诱因。

9月以来,美国经济数据表现亮眼,PMI、ADP就业数据表现均超市场预期;CDC于 9月2日发布消息称将在11月1日起发放并注射新冠疫苗,经济数据和疫情控制方面捷报频传叠加国会两院对于财政刺激方案的争执不下可能引发市场对于财政方案落空的猜测。美国股市在疫情后的修复进度远超经济复苏程度,这在极大程度上受益于货币、财政政策双管齐下的巨大支持。在此背景下,刺激预期的落空可能引发投资者担忧。9月4日晚非农数据发布后的市场走势也在一定程度上印证这一逻辑。

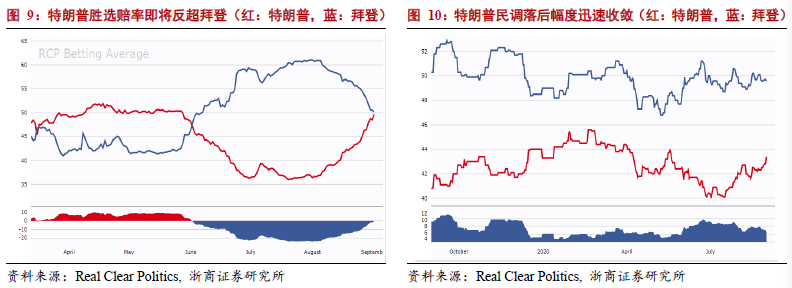

非农数据结构不佳充分体现了财政政策的必要性,市场对刺激方案的落地预期上升也在开盘时短暂提振了股市。随后美股继续掉头向下可能说明市场博弈结果对于政策预期仍然不抱太高希望,间接催化了高位调整需求。这一现象的本质原因在于本轮财政刺激方案已在一定程度上脱离基本面,成为两党在大选愈发临近的背景下政治博弈的重要工具。特朗普近期选情大幅改善,胜选赔率已追平拜登。在此背景之下,财政方案落地推动美国经济持续修复并带动美股上涨将为特朗普提供助力,在大选冲刺阶段中反助特朗普一臂之力不符合民主党的核心利益。

> 特朗普近期选情奋起直追,财政方案将成民主党的拦路武器

>> 特朗普近期选情奋起直追,胜选赔率已追平拜登

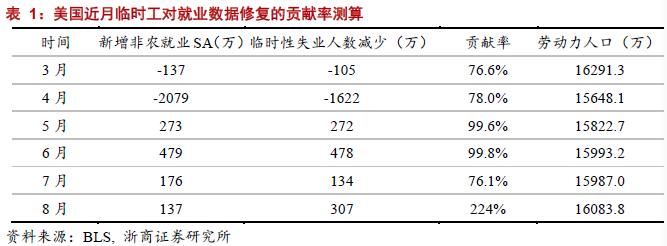

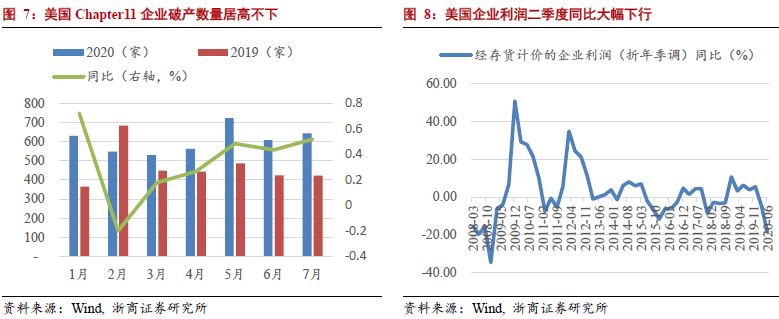

从近期多方面选情数据来看,特朗普均开始大幅度追赶拜登,过去两月严重倾斜的民调天平开始逐渐回归平衡。从摇摆州看,根据我们前期分析,美国大选历来均呈现“得摇摆州得天下”的规律。90年代至今,在摇摆州获取多数胜利的总统最终都成功赢下当年大选。从近2周15大摇摆州选情看,特朗普在6个摇摆州的选情奋起直追,4个摇摆州选情微幅恶化。尤其是4大关键摇摆州选情大幅改善,有望于近期逐步实现反超,选举翻盘的可能性大增。从选举赔率看,特朗普已基本追平拜登并有望在本周实现反超。

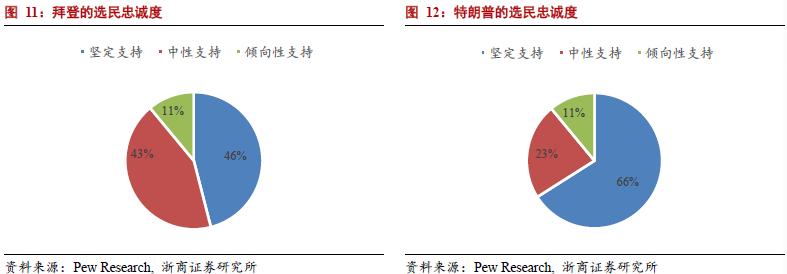

从选民结构看,拜登选民的忠诚度不及特朗普。根据Pew Research的民调显示,拜登选民中坚定选民的占比约43%,远不及特朗普的66%,后续存在进一步倒戈的可能。从辅助数据看,近期我们对阿里巴巴的竞选用品销售情况进行统计,以竞选旗帜为例。

根据网页公开数据计算,特朗普的整体销售额是拜登的3.6倍,销售量是拜登的4.3倍。从同一厂商的销售情况对比来看,特朗普的整体销售额和销售量分别是拜登的6.6倍和6.9倍。大幅领先的销售数据也侧面印证了特朗普的胜选可能。

>> 财政方案将成为民主党狙击特朗普的国内武器

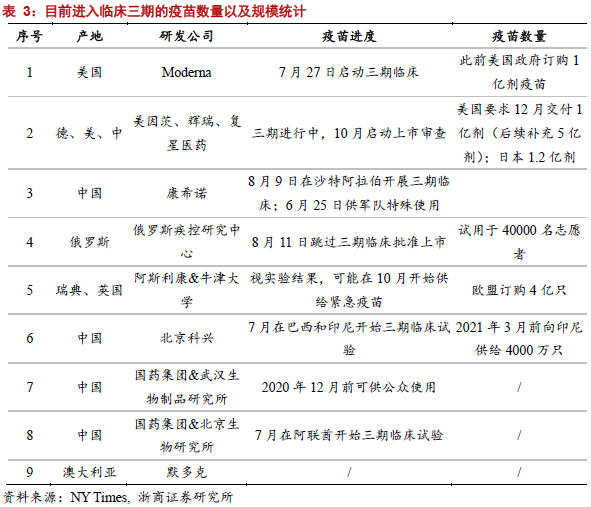

如上文所述,8月下旬以来,特朗普的竞选之路光明重现。除了选情以外,特朗普近期在其他领域同样捷报频传。货币政策方面,鲍威尔通过通胀制度调整为市场开出短期货币政策不转向的“承诺函”,将助力美股持续为特朗普大选保驾护航。疫情控制方面,CDC宣布美国将于11月1日起发放疫苗。

这一消息将进一步提升美国经济复苏预期,也有助于缓和选民对特朗普疫情应对不利的不满情绪。种族问题方面,威斯康星这一关键摇摆州近期爆发种族骚乱事件。民主党目前在威斯康星州民调领先,骚乱的发酵可能引发选民不满继而倒戈。

整体来看,特朗普大选前在国内的重要绊脚石即是财政方案的悬而不决。如果财政方案得以顺利落地,美国经济顺利实现疫后着陆叠加美股持续上行将为特朗普的大选助力。在特朗普近期选情高歌猛进的背景下,民主党不会甘愿为共和党做嫁衣。通过财政刺激方案作梗正在成为民主党的重要武器。疫苗即将问世也加强了民主党以财政方案作为政治筹码的底气。

> 财政方案落地与否无碍美联储宽松,选前是美股政策环境最优时点

>> 财政方案落地难度加大,但落地与否无碍美联储持续宽松

虽然财政方案落地的不确定性将随着大选的临近与日俱增,但我们认为该项方案落地与否无碍美联储继续维持宽松的货币环境。主要原因在于:无论从就业或是企业景气度来看,当前美国经济仍需要政策刺激的必要支持。如果方案落空,美国经济仍将在短期承压,企业景气度低迷下的信用危机可能在疫情尾部阶段爆发;地方财政可能面临局部压力,以上多种场景仍将倒逼美联储在财政方案缺位的情况下投放流动性进行金融市场维稳。如果方案顺利落地,则美联储可以顺理成章的配合财政支出的扩张进一步购债扩表。两种情景都无碍美联储持续扩表,美股仍将在4季度处于宽松的货币环境下。

>> 大选前将是美股政策环境的最优时点

如上文所述,美股在4季度仍将获得充分的流动性支持。大选前可能是1-2年内美股政策环境的最优时点。无论11月大选结果如何,大选后美股当前享受的政策红利都将面临收敛。

>> 拜登胜选将导致美股政策环境恶化

根据我们此前报告,如果拜登在大选中胜出,则其秉持的政策理念将在短期内对美股起到利空作用。从基本面看,拜登提倡对大型企业征税,计划在上任后取消特朗普的减税政策并对特朗普削减的大型公司税率进行回调。除此之外,拜登反对企业过分集中化的理念将压缩企业盈利空间,从分母端压低估值水平。从流动性看,拜登强调加征资本利得税并扬言将采取系列措施扭转当前美国过渡金融化局面,意味着美国股市可能面临流动性收缩。

>> 特朗普第二任期增量政策有限,且政策兑现度存疑

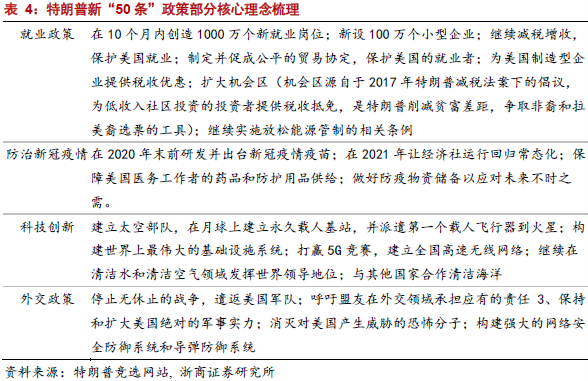

如果特朗普上任,我们预计其能为美股带来的增量政策刺激同样有限。共和党全国代表大会已于8月27日结束,特朗普并未就第二任期出台新的执政纲领,而是仅仅在2016年纲领基础之上发布50条政策规划,这也是1856年来共和党首次未在4年总统任期后发布新纲领。特朗普的新“50条”政策从就业、外交、科创等10大领域诠释特朗普的政策理念,但整体来看并未脱离老纲领的整体框架范畴。经济领域,特朗普将继续秉持以削减税负和费用抵免带动内生就业增长和海外制造业回流的思路。除此之外,还强调了网络通信、环保等基础设施建设。

整体来看,我们认为特朗普第二任期将以当前政策理念的落实为主,能提供的增量刺激有限。卸下连任压力后系列政策承诺的兑现度同样存疑:

一是特朗普的就业承诺并不美好,新“50条”宣称将在上任10个月内新增1000万个就业岗位,美国当前非农就业人数与2月疫情前水平差距达1155万,即便增加1000万个岗位,也仅是部分修复而非进步。

二是特朗普虽宣称将继续减税,但在当前财政负担新高的背景下,美国财政部承担进一步财政收入削减的能力存疑。根据美国TPC研究,特朗普2017年的减税方案在实施前10年将给美国增加14120亿美元的赤字负担,税基扩大带来的增收效应需在10年后方可体现,在此基础上进一步减税可能令美国财政不堪重负。

从个人层面看,特朗普曾在8月通过行政命令对半月薪酬在4000美元以下的员工社保税费进行递延,同时宣称如果胜选,将把这些临时性的减免措施永久化。美国当前非农平均周薪仅1020亿美元,因此该税费减免的限定范围对美国劳动人民有较高的覆盖度。美国当前社保税费占联邦财政收入的36%,如果该项措施永久化,联邦收入将遭受较大影响,其可持续性存疑。

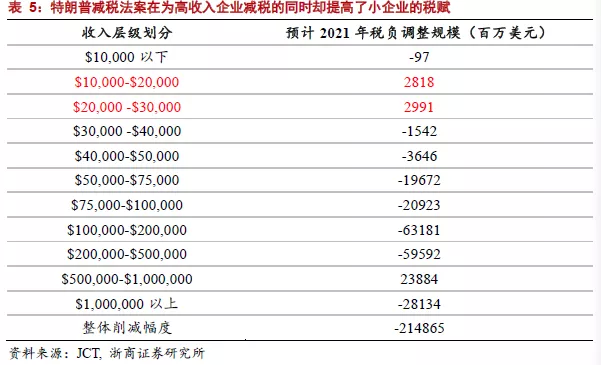

公司层面看,特朗普在2017年将公司所得税一刀切降至21%,将高收入企业税率降至历史新低的同时也提高了部分低收入企业的税负从而引发国内争议。如果特朗普在新任期内继续推行降税措施,预计将主要针对低收入企业展开并以此应对国内的民粹热潮,对经济的整体提振力度有限。除此之外,当前民主党极力反对减税政策,11月国会改选后,众议院大概率仍将由民主党把持,共和党欲通过法案进一步大规模减税存在较大难度。

>> 特朗普的政策效应是“维稳式”的镇定剂而并非“增强式”的强心针

整体来看,我们预计特朗普上台后的政策效应将是镇定剂而非强心针。相较拜登上台,特朗普胜选的意义更多在于削弱货币(延续2016年党纲中的主张)、财政政策转向的潜在担忧,而并非为市场提供更多增量化的刺激。大选前,货币政策宽松将继续提振美股;大选后,即便特朗普上任,增量的政策刺激也将大幅收敛。美联储政策不会转向但其提供的增量流动性将在疫情平复后逐步收敛;减税等刺激政策在面对国会两院制衡的情境下推进难度同样较大。中期来看,Q4将是美股获得政策支持力度的最强点,大选后美股走势将更多取决于经济复苏内生强度,美股整体风格将向基本面回归,工业股领衔的道指可能跑赢科技股领衔的纳斯达克指数。

风险提示

中美贸易形势负面程度超预期;新冠病毒变异导致疫情二次爆发;阿里巴巴竞选用品销售数据手动统计误差。(编辑:肖顺兰)