火速通过港交所聆讯,第三方虚拟商品龙头服务商福禄控股距离公开资本市场仅剩一步之遥。

智通财经APP了解到,据港交所官网披露显示,有“SaaS+第三方虚拟商品及服务第一股”之称的福禄控股,其招股资料已于8月31日呈交。紧接着9月2日,官方消息披露福网络已经正式通过港交所聆讯,招银国际为其独家保荐人,初步预计下周一将正式开启招股。

据悉,福禄控股是中国最大的第三方虚拟商品及服务提供商,通过“SAAS技术平台提供一站式”虚拟商品相关服务及增值服务,解决上游获客难、覆盖渠道商少、拓展渠道慢、运营效率低、缺少技术/工具等痛点的同时,还帮助下游渠道商大幅提升供应端的效率,并实现为消费者提供量身定制的需求解决方案,从而提升消费者满意度和用户对虚拟商品提供商、消费场景的变现潜力。

而且,福禄控股赛道的优质性和龙头地位的优势,已经在业绩高增长态势、财务结构优化以及创始股东态度中有所体现。此外,公司的业务模式和商业逻辑,类似今年深受资本市场认可的中国有赞(08083)、微盟集团(02013),公司此次冲击资本市场有望吸引大量资金关注。

业务全面回归,业绩增长再提速

坐拥多项第一,福禄控股是行业中的绝对大龙头。智通财经APP了解到,以2019年收入计,福禄控股是中国最大的第三方虚拟商品及服务平台运营商,市场份额为7.7%;以2019年收入及GMV计,公司是中国最大的第三方文娱相关虚拟商品及服务平台运营商,市场份额分别为11.7%及7.6%;同时,公司也是中国最大的第三方游戏相关虚拟商品及服务平台运营商,市场份额分别为11.8%及6.6%。截至2020年3月31日止12个月,公司的平台合共为超910家虚拟商品提供商及超1450个虚拟商品消费场景促成交易。截至2020年3月31日止三个月,公司完成了超1.15亿份订单,并促成了总GMV37亿元人民币(单位下同)的交易。自福禄控股成立起直至2020年3月31日,公司的平台向超4.6亿名消费者销售了超22000种虚拟商品。

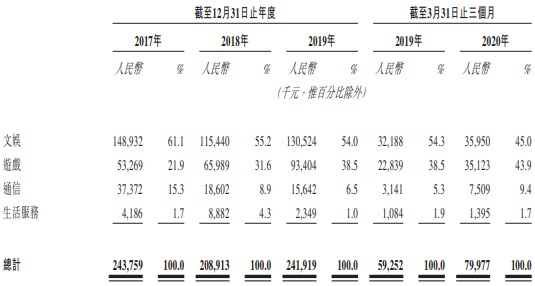

当前业务全面回归增长态势,正带动福禄控股营收规模加速上行。智通财经APP了解到,公司旗下业务按类别划分为文娱、游戏、通信和生活服务四大类,公司在2018年和2019年主动调整产品结构,加大在文娱、游戏等高佣金率行业的投入,使得公司文娱、游戏两大核心业务分别同比大幅增长13.1%、41.5%至1.31亿元、9340.4万元,带动整体营收规模同比增长15.8%至2.42亿元。

2020年前三月,受益于公司为虚拟商品提供商运营的网店增加,以及该部分网店产生的交易GMV增加,带动网店运营服务的服务费增加,一季度公司营收实现7997.7万元,同比增速高达35%,呈现明显加速态势。而且值得注意的是,录得53.8%高增长的第二大业务游戏部分,公司还策略性减少了佣金较低的虚拟商品,专注佣金率更高的预付虚拟卡部分。

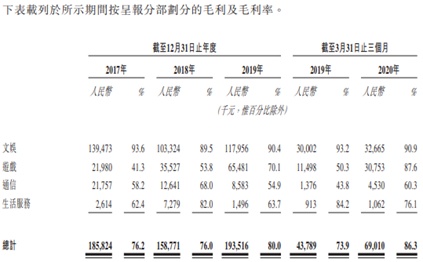

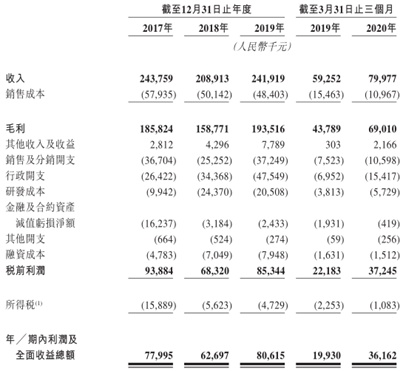

利润方面,毛利率大幅提升叠加规模效应,使得整体利润端增速再上一个台阶。智通财经APP了解到,2019年公司营收占比最重的文娱业务毛利率回升至90.4%高位,叠加增速最高的游戏业务毛利率还大幅提升16.3个百分点至70.1%,带动整体毛利率提升4个百分点至80%,毛利总额大幅增长21.9%至1.94亿元。2020年前三月,公司文娱分部毛利率依旧有90.9%,游戏部分由于专注高佣金率部分产品后,毛利率实现夸张的37.3个百分点同比增加至87.6%,再加上通信业务毛利率提升16.5个百分点至60.3%,公司整体毛利率进一步大幅提升12.4个百分点至86.3%,毛利总额达到6901万元,同比增速高达57.6%。

费用方面,虽然公司目前持续为了技术平台领先优势、争取更多市场份额以及品牌推广,公司研发、销售、行政等费用均有所增长,但是规模效应提升下财务成本等费用率优化,叠加税收优惠等原因,公司2019年净利润同比增长28.6%至8061.5万元,净利率提升3.3个百分点至33.3%。2020年前三月,公司净利润达到3616.2万元,同比增速提升至81.4%,净利率由去年同期的33.6%增至45.2%。并且,刨除以股份为基础的付款开支和上市开支后等非经营性因素后,公司2019年经调整净利润增幅进一步提升至39.2%,2020年前三月利润增速更是达到了1.25倍。

除业绩增长持续提速外,公司财务结构也在经历全面优化。

财务持续优化,安全性稳步提升

现金流稳健+营运资本改善+低负债率,福禄控股财务安全性具备很强的保障。智通财经APP了解到,首先由于公司虚拟商品及服务特性,使得公司没有存货风险,客户下单后,公司直接实现由内容提供商到用户的虚拟商品交付,若无客户下单,账面表现为预付款。

数据显示,2017-2019年公司的经营活动现金流量净额分别为-0.23亿元、0.39亿元、0.57亿元,现金流持续改善。招股书披露,公司2017年因为业务快速发展,需要向上游支付的款较多,使得经营现金出现净流出,之后随着业务稳定和盈利能力增长,经营现金流从2018年转为正值,且到2019年数据逐步提高,具有良好的现金流运营能力。

同时,公司营运资本状况不断改善。数据显示,2017-2020年3月31日公司营运资本分别为1亿元、1.72亿元、2.39亿元、2.75亿元。公司IPO融资后将部分资金用于补充营运资金,增强公司的营运资本规模。

而更为重要的是,公司有息负债率仅为14.7%,资产结构非常稳健。截至2020年3月31日,公司当前总资产5.41亿元,负债2.51亿,公司资产负债率为46.4%,有息负债率仅为14.7%。在2.51亿元的总负债中,从银行借款仅0.8亿元、预收下游渠道商款项0.62亿元、应付工资税费等款项0.5亿、应付款项0.3亿元。

此外,创始股东长期锁定和市场扩张预期还在为福禄控股提供加分项。

公司股东自愿锁定4年,长期价值未来可期

智通财经APP了解到,上市前公司股权结构稳定,其中大股东持股58.88%,其他三个创始人27.97%,员工平台13.15%,根据公司招股书的披露,公司股东承诺计划创始股东锁定期4年,每年解禁25%。

根据最新的招股书披露,福禄控股已与广投资本在南宁设立合资企业。武汉福禄于2020年7月1日与广投资本订立一项战略合作框架协议,协议各方将共同开发广西的虚拟商品市场,并发掘广西及东南亚虚拟商品及服务市场的商机。要知道,广西省政府是国家一带一路的东南门户,公司凭借自身经营经验、技术等多方优势,加上广投资本资源禀赋,有望大幅增强公司在东南亚虚拟商品及服务行业拓展机遇和竞争地位。

综上而言,目前福禄控股凭借赛道的优质性和龙头地位的优势,已经实现业绩增长提速态势,同时考虑到公司经营现金流的优化,以及创始股东稳定性和战略股东长期战略合作性质,公司具备极佳的增长潜力,其上市注定将是市场关注的焦点。