本文来自微信号“乐平科技视角”,作者:黄乐平 丁宁等。

投资建议

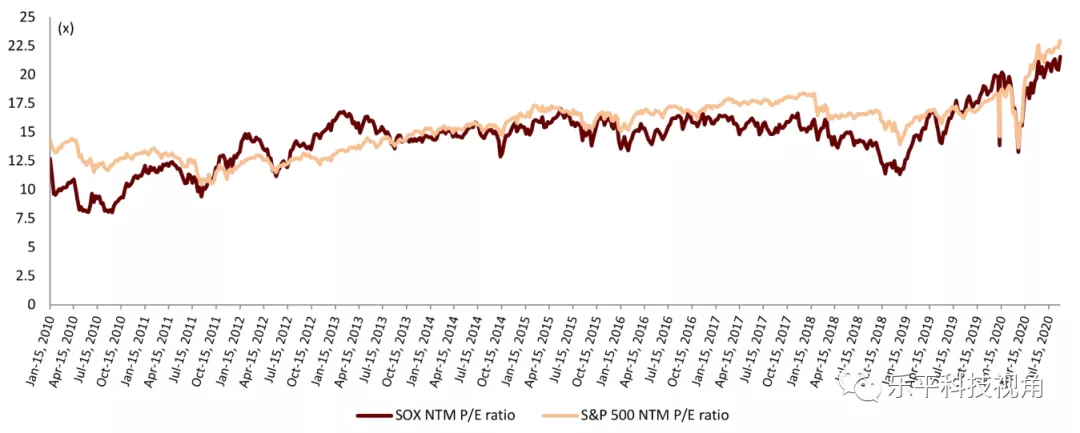

过去一个月(7/29-8/30,下同),费指在成分股2Q业绩超预期表现及流动性宽松情况下继续爬升5.4%,再创新高,估值方面仍折价于标普500。个股中报情况来看,目前中金跟踪的全球26家全球半导体公司中已有25家披露2QCY20业绩,超预期家数达14家,反映上半年行业整体受卫生事件影响较小,特别是计算芯片及设备股的表现十分强劲。

我们建议:1)关注数据中心计算芯片/存储器库存调整;2)持续跟踪5G智能手机出货;3)关注贸易摩擦对四季度产业链带来的影响。

理由

计算芯片(近一月+15%):数据中心业务持续强劲,AMD(AMD.US)份额继续提升。2Q20英特尔(INTC.US)和AMD的数据中心业务依然保持强劲增长,其中英特尔来自云客户的收入达到单季度历史最高水平,AMD的服务器处理器收入也达到历史新高。展望下半年,英特尔认为,1-3Q20云计算业务大规模扩张之后,4Q20通信服务提供商(CSPs)或将进入库存消化阶段,产能扩张速度将放缓,但英伟达认为其数据中心业务不受该周期因素影响。

产品方面,英特尔的10nm服务器CPU产品Ice Lake仍然计划今年年底前开始出货,但7nm产品将延后6个月至2022年末量产出货,且公司预计第一款7nm产品将是个人CPU。AMD由于采用台积电代工而获得制程领先优势,其服务器处理器市场份额持续提升,本季度首次达到双位数水平。我们认为,考虑到英特尔10nm新品(与台积电7nm处于同代水平)年底才能推出,2H20 AMD的市场份额将继续提升。

无线通讯/模拟芯片(近一月+6%/+11%):3Q20指引强劲,关注华为终端需求的不确定性。模拟芯片方面,TI二季度业绩及三季度指引均超市场预期,TI指出除汽车外,二季度通讯、消费、工业等多个终端需求呈现环比复苏,而受远程办公带动NB电源管理IC需求增长及5G基站相关产品占比提升驱动,矽力杰二季度业绩表现同样亮眼,毛利率升至近年来新高。

无线通讯芯片方面,Skyworks(SWKS.US)与Qorvo(QRVO.US)2QCY20业绩与3QCY20指引均超出市场预期,反映对三季度5G新机发布驱动换机需求提升以及5G手机射频前端芯片用量提升的积极预期,其中Qorvo维持全年2.5亿部的5G手机出货量指引不变,符合中金预期,但高于高通(2.25亿部)、联发科(2亿部)等厂商预期,凸显其对5G渗透率的乐观展望。此外,受美国再次加强对华为使用美国技术限制的影响,我们认为联发科等无线通讯芯片及矽力杰等模拟芯片供应商的下游需求将面临较大不确定性,我们建议投资人持续关注事件演进对公司业绩带来的影响。

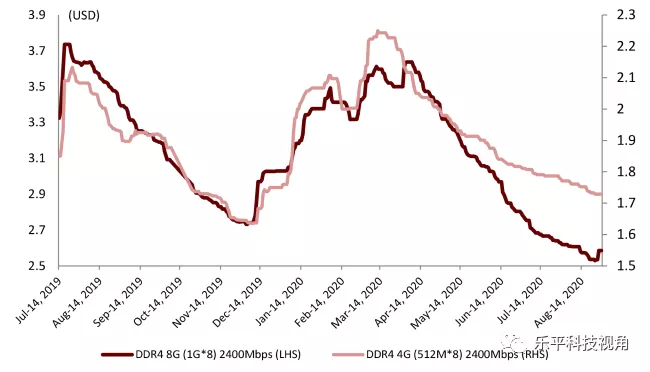

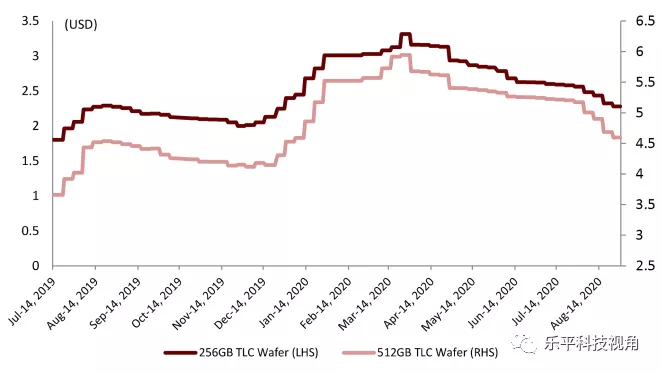

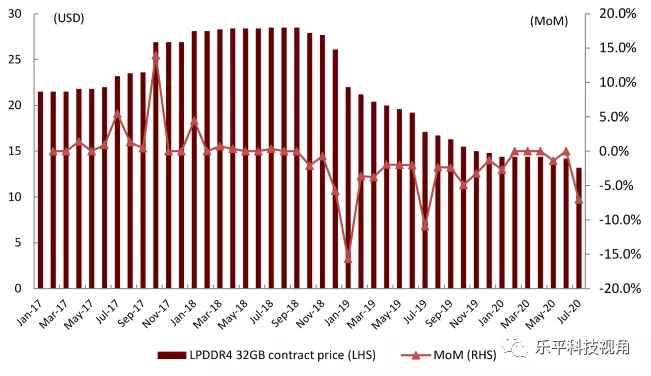

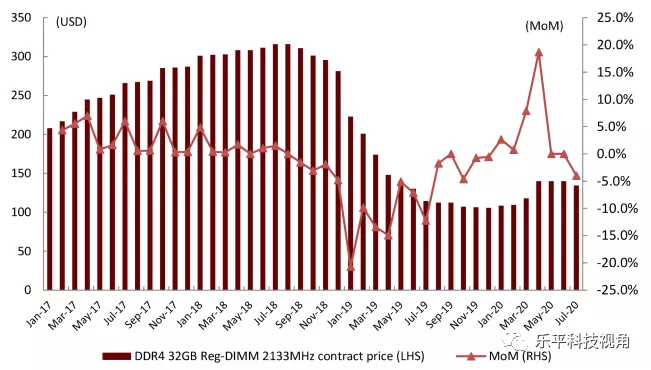

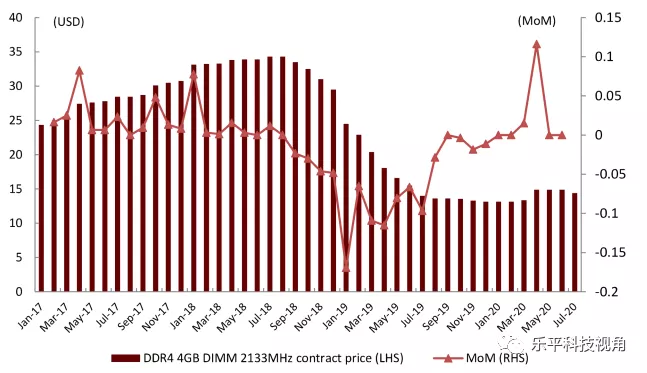

存储器(近一月-6% ):2H20价格面临压力。尽管1H20存储器厂商业绩随产品价格上涨而明显修复,但从西部数据低于预期的3QCY20指引及镁光公布其11月季业绩可能低于预告区间的情况来看,我们认为行业下半年将面临价格压力。近一月内现货市场购买力明显呈疲软态势,DRAM/NAND Wafer现货价格继续下跌;合约价方面,7月主流Mobile DRAM/Server DRAM/Commodity DRAM合约价分别环比下跌7.0%/4.0%/3.4%,256GB/512GB TLC SSD合约价环比分别下跌6.5%/7.7%。我们认为在贸易摩擦影响、1H服务器DRAM过度拉货,以及NAND位元出货随海外厂商技术升级及中国本土企业扩产上升的情况下,下半年行业供需情况及价格走势面临压力,但我们对行业长期的成长性继续看好。

晶圆代工(近一月-0.4%):1H20业绩强劲,2H20不确定性仍存。得益于强劲的5G/AIOT相关新应用需求及供应链避险情绪拉动,1H20各代工厂产能利用率饱满,部分公司业绩超出市场预期,业绩指引也显示三季度业内公司强劲表现有望维持。但我们认为,目前部分设计公司库存水平已达到高位,由于中美贸易摩擦导致的设计公司及代工厂均无法出货主要客户的情况,将需要经历一段时间的产业链内部调整消化才能使短期负面因素消除,因此我们建议投资者留意其带来的需求调整,并持续关注5G手机出货。

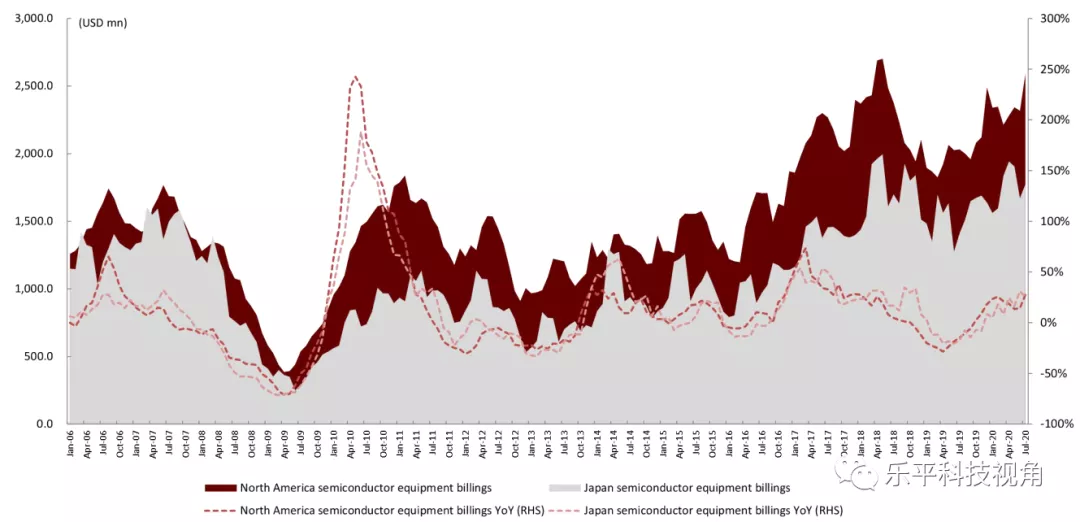

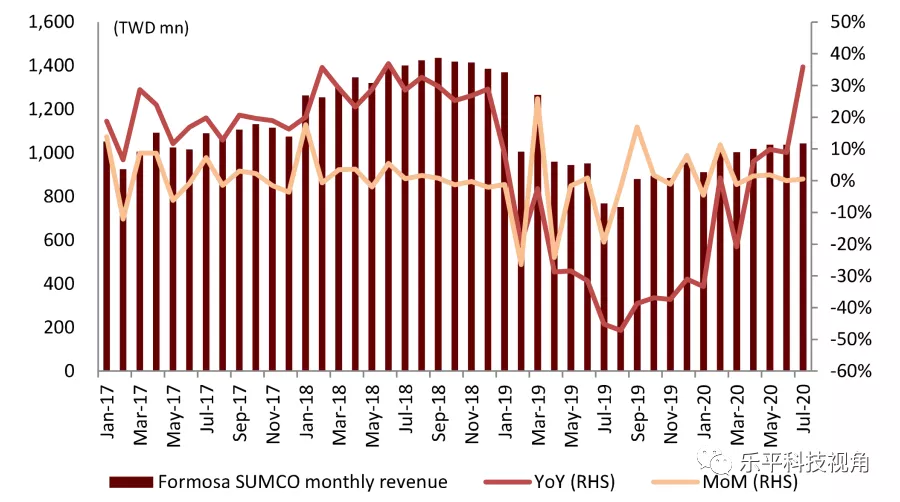

半导体设备/硅片(近一月+1%/-3%):设备股基本面维持强势,硅片市场底部确立。设备方面,7月北美及日本半导体设备出货额合计43.7亿美元,创下两年以来的新高,二季度AMAT/Lam业绩均超出市场预期,并给予2H20/2021强劲展望,打消了我们先前对行业基本面可能存在调整的疑虑,仅有ASML收入因为供应链交付延迟低于预期,我们认为这主要是由于5G驱动下的半导体新周期成长性不受短期负面因素影响。硅片方面,尽管SUMCO业绩展望下滑,但公司指引目前现货及合约市场价格已经开始企稳,我们认为行业基本面底部基本确立,但短期内由于需求不确定性仍在,下半年相关公司业绩大幅提升可能性较小。

风险

全球卫生事件再度转向恶化;中美贸易摩擦持续。

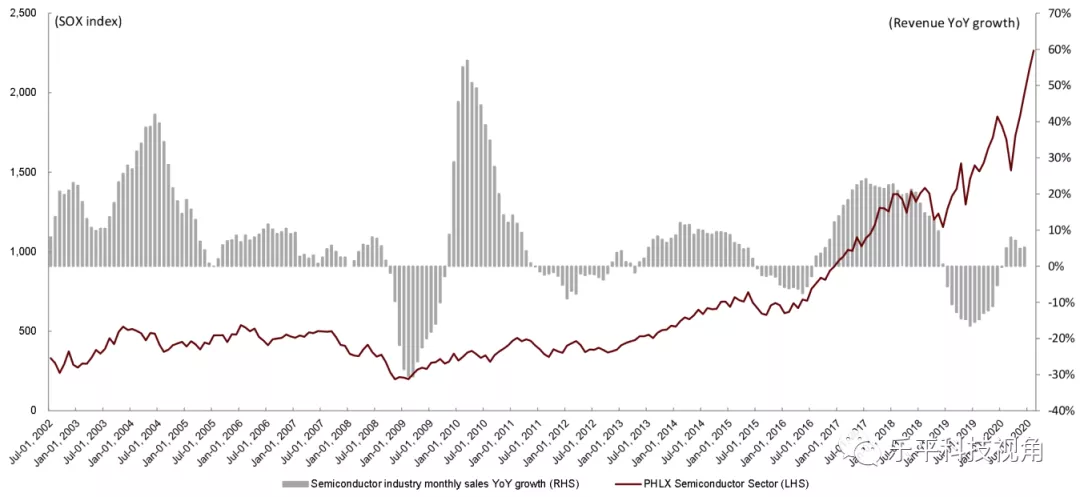

图表1: 全球半导体月度销售额同比增长率 vs. 费城半导体指数

资料来源:WSTS,SIA,Yahoo Finance,中金公司研究部,注:费指数据更新至2020/8/29;截止报告发布WSTS仅披露6月全球半导体销售额,造成部分月度增速空缺

图表2: 费城半导体指数 P/E估值 vs. 标普500 P/E估值(向前滚动12个月)

资料来源:中金公司研究部,注:数据更新至2020/8/29

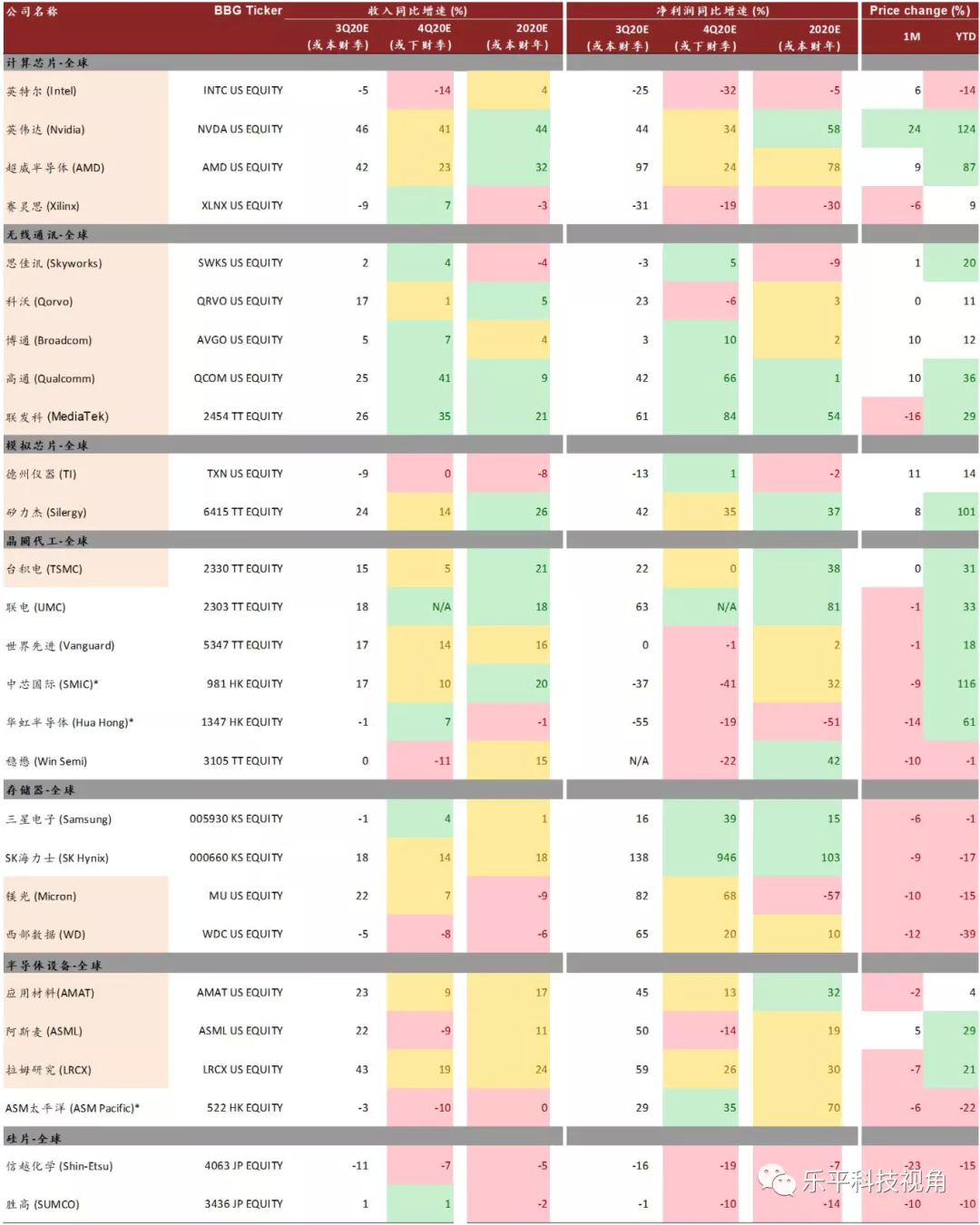

图表3: 全球主要半导体公司业绩预览及近期股价变化情况

资料来源:万得资讯,中金公司研究部,注:*为中金覆盖公司,采用中金预测,其余预测值来自市场一致预期;数据更新至2020/8/29

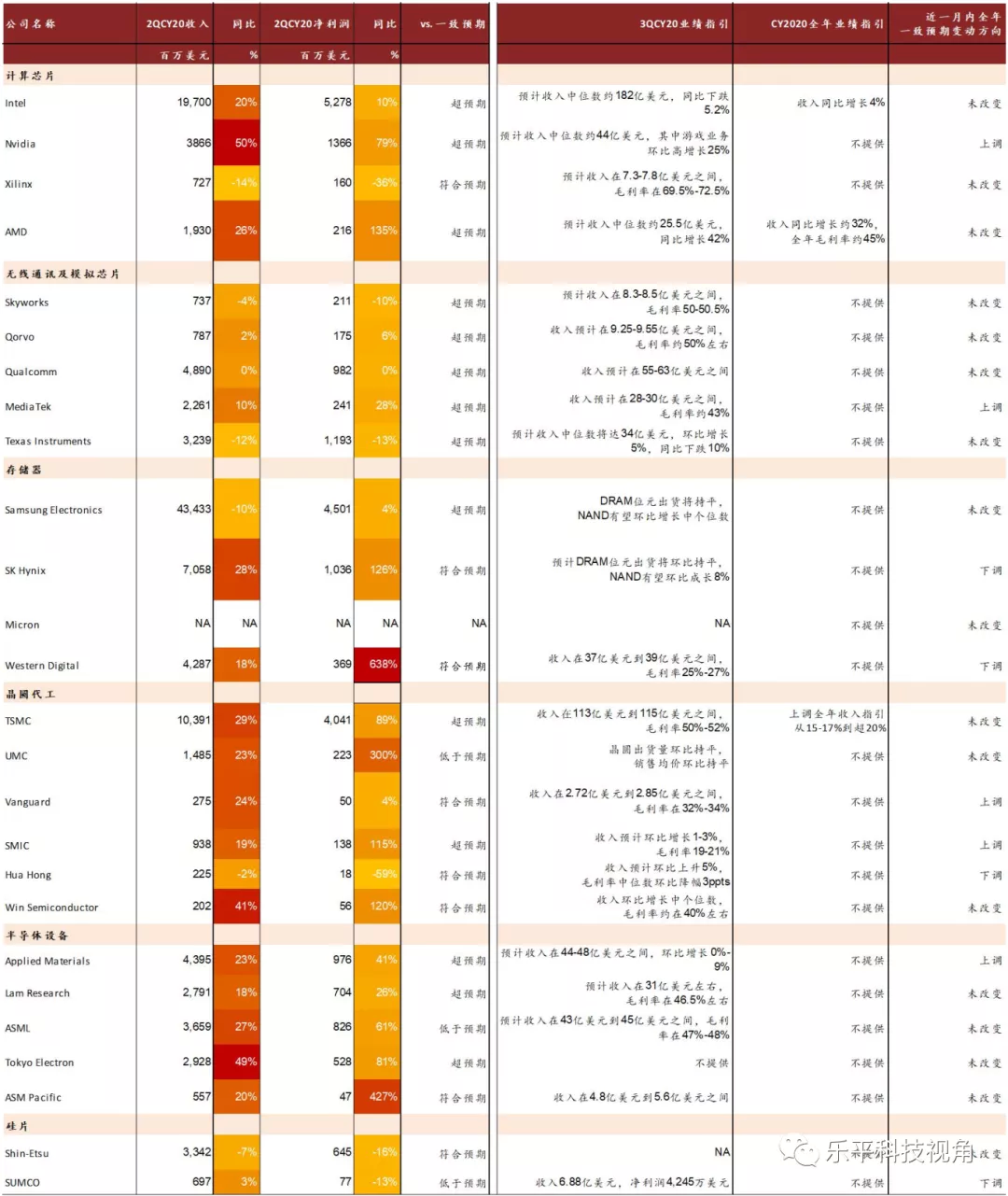

图表4: 全球主要半导体公司业绩回顾及指引情况一览表

资料来源:公司财报,中金公司研究部,注:图中净利润口径为Non-GAAP;同比增速以美元为货币口径计算

图表5: 主流DDR4 4GB/8GB DRAM现货价格

资料来源:DRAMeXchange,中金公司研究部

图表6:主流256GB/512GB TLC NANDWAFER现货价格

资料来源:DRAMeXchange,中金公司研究部

图表7: 主流Mobile DRAM合约价格

资料来源:Inspectrum Tech,彭博资讯,中金公司研究部

图表8:主流Server DRAM合约价格

资料来源:Inspectrum Tech,彭博资讯,中金公司研究部

图表9: 主流Commodity DRAM合约价格

资料来源:Inspectrum Tech,彭博资讯,中金公司研究部

图表10:主流TLC NAND SSD合约价格

资料来源:Inspectrum Tech,彭博资讯,中金公司研究部

图表11: 北美、日本半导体设备商月度出货额及同比增长率情况

资料来源:SEMI,SEAJ,中金公司研究部,注:最新披露数据截至2020年7月

图表12: 台胜科月度经营数据

资料来源:台胜科官网,中金公司研究部

(编辑:mz)