本文来自微信号“金车研究”,作者:中金汽车研究。

业绩回顾

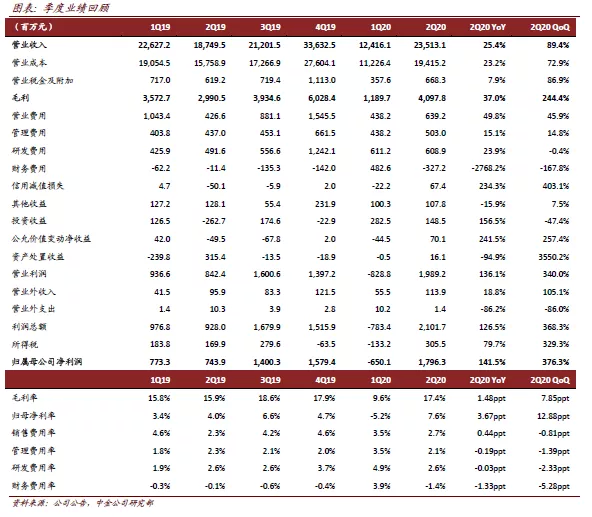

1H20业绩符合我们预期

长城汽车(02333)1H20实现营业总收入359.3亿元,同比-13.2%,归母净利润11.5亿元,同比-24.5%,扣非归母净利润8.0亿元,同比-35.3%。对应2Q20营业总收入235.1亿元,同比+25.4%,归母净利润18.0亿元,同比+141.5%。业绩表现符合此前快报。

发展趋势

剔除政府补助和汇兑损失冲回,经营性利润增长更显扎实。2Q20非经常性损益2.5亿元,其中主要系政府补助1.9亿元,扣非归母净利润达到15.5亿元,同比+159.6%,业绩增长非常扎实。2Q20毛利率达到17.4%,同比+1.5ppt,基本回到去年4季度的水平。2Q20整体费用率为6.1%,同比-1.1ppt,其中财务费用率同比-1.3ppt是主要原因,1季度计提的卢布汇兑损失冲回,我们估算金额在3.8亿元左右,影响幅度在1.6ppt。此外,销售费用率同比微增0.4ppt,管理费用率同比微降0.2ppt,研发费用率同比基本持平。

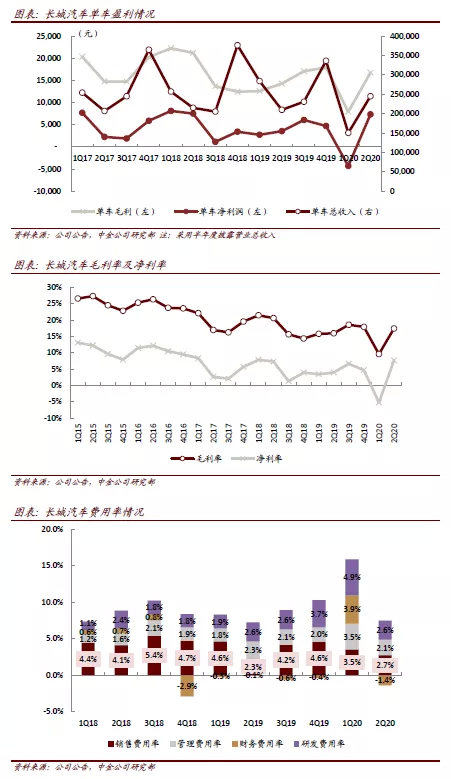

皮卡和SUV盈利能力双升,量价提升仍在起点。2Q20公司单车收入达到9.61万元,同比+6651元,单车净利润达到7739元,同比+3791元,接近2018年以来的高点。我们认为皮卡和SUV盈利双升,共同贡献2季度较好的盈利表现。分拆来看,高端皮卡炮月均销量1.2万辆,占皮卡比重达到50%,我们估算带动皮卡整体单车净利润达到1万元;此外,其他车型的盈利水平也较好地恢复至卫生事件前的正常水平,剔除汇兑收益的影响,我们预计单车净利润超过4000元。

往前看,我们认为公司在自动驾驶、电子电气架构等领域的前沿技术布局将持续赋能产品力提升,而新平台新车型的快速迭代将成为销量增长的重要驱动力,其中现有车型的换代(如新一代H6)将帮助公司的拳头产品销量更进一步,而定位其他细分市场需求的车型(如哈弗大狗、坦克300)将贡献纯增量。与此同时,销量增长带动规模效应,新车推出利好折扣收窄,平台化带动零部件降本,都将助力单车盈利继续回升。

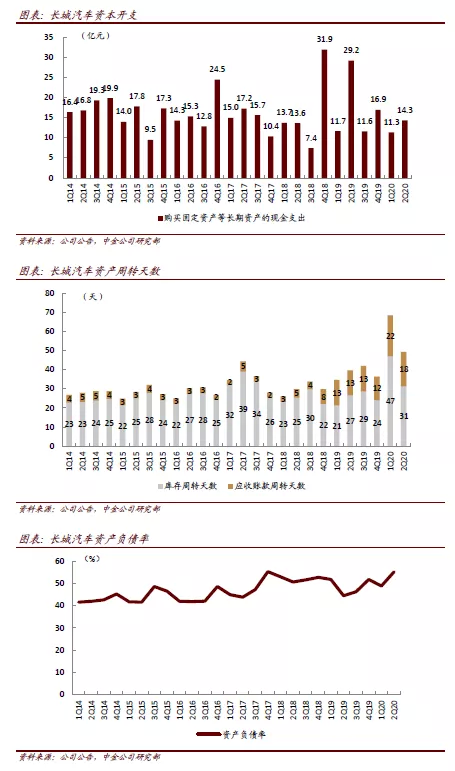

现金流改善,经营效率提升。2季度公司经营性现金流净流入89.9亿元,同环比均有改善,此外应收账款及存货周转天数为31天、18天,环比明显回落,经营效率提升。截至2季度末,公司资产负债率提升至55.4%,主要系长短期借款分别增至31.0亿元、59.6亿元,带动2季度筹资活动现金流净流入55.6亿元,货币资金增至186.3亿元。

盈利预测与估值

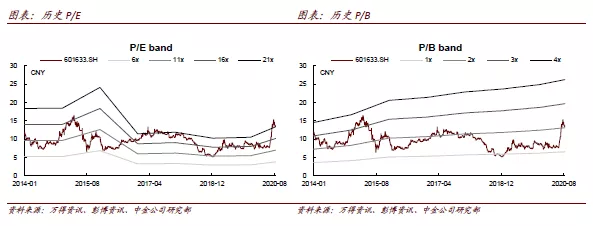

当前A/H股价对应19.3/9.9倍2021年P/E。我们维持盈利预测不变,维持跑赢行业评级,结合行业复苏,估值中枢上移,我们上调A/H股目标价11.4%/6.7%至15.6元/9.6港元。对应2021年22倍、12倍P/E。较当前股价有14.0%/21.8%的上行空间。

风险

新产品销量不及预期。

(编辑:mz)