本文转自微信公众“半糖去冰的研究”,文中观点不代表智通财经观点

报告导读

银行板块AH估值差源于市场差异引起的基本面预期分歧和风险评价差异。随着信息不对称下降和投资者结构趋同,银行股AH估值差将趋向收敛。建议关注H股银行板块投资机会。

摘要

银行并非AH估值差最大的板块。AH两地市场估值差由来已久。但与市场认知不同的是,银行AH估值差并不高,当前仅为1.21,在所有行业中排名倒数第三。此外,跨成熟市场如汇丰银行(00005)的估值差并不常见,因此国泰君安从DMM模型出发,重点研究AH两地差异。

估值差来源1:基本面预期分歧。AH两地对基本面预期的差异影响AH两地市场银行股估值,这一作用机制是通过市值和机构预测来体现的。国泰君安发现:①市值越大、估值差越小;②覆盖两地上市银行股的机构中,覆盖A股的机构数明显多于H股,研究更充分;③覆盖A股的机构盈利预测整体高于H股,且AH盈利预测差异与估值差正相关。说明A股更乐观的盈利预期带来了溢价。

估值差来源2:风险评价。不同市场的风险评价和偏好存在差异,核心原因是投资者结构差异。H股市场以机构投资者为主,而A股市场以散户投资者为主。H股投资者存在跨市场投资能力,因此对新兴市场要求风险溢价,而A股投资者对此无特殊要求。此外,散户持股周期短,很难对银行信用风险爆发这种小概率风险进行折价,因此他们对银行股的风险评价相对更低。随着沪股通开通、MSCI纳入A股等事件落地,投资者结构优化,银行股AH估值差有收敛倾向。

估值差来源3:流动性溢价。传统观点认为,由于A股市场交易相对更加活跃,因此A股市场股票应当享有“流动性溢价”。国泰君安研究后发现,这种流动性溢价主要存在于中小盘股,而银行股不存在明显的AH流动性溢价。由于银行本身总市值、流通市值都足够大,即便交易不够活跃,对于单家机构而言也很少需要折价来获取流动性。

未来银行股AH估值差将趋于收敛。考虑到:①上市银行及内地券商对国际投资者重视程度的提升,将使得未来AH两地信息不对称程度下降,对基本面的预期分歧趋向收敛;②AH两地互通机制完善、投资者结构逐步趋同,风险评价逐步靠拢。国泰君安认为未来AH银行股估值差或长期存在,但趋势上应当逐渐走向收敛。

投资建议:无风险利率下行叠加债务周期持续回暖,银行板块迎来戴维斯双击,目前已进入绝对收益期。维持板块增持评级。考虑到银行股AH估值差中长期存在收敛趋势,建议追求绝对收益的投资者关注H股银行板块投资机会。选股方面,国泰君安判断零售银行不良预期拐点有望率先被验证,将享受确定性溢价,在板块中的领头羊效应将持续强化。重点推荐零售资产驱动型银行:平安银行、邮储银行(H股,01658)、招商银行(03968)和宁波银行。

风险提示:经济增速超预期下行导致信用风险爆发;国外政策制裁风险。

正文

1. AH估值差:由来已久,银行并非差异最大板块

一直以来,AH两地市场的银行股估值差异就困扰着投资者。有人认为H股银行性价比相对更高,适合长期配置;也有观点认为,近3年内银股整体不涨反跌,与A股的估值差也持续拉大,存在价值陷阱。(本报告所指估值差均为AH两地估值之比)。

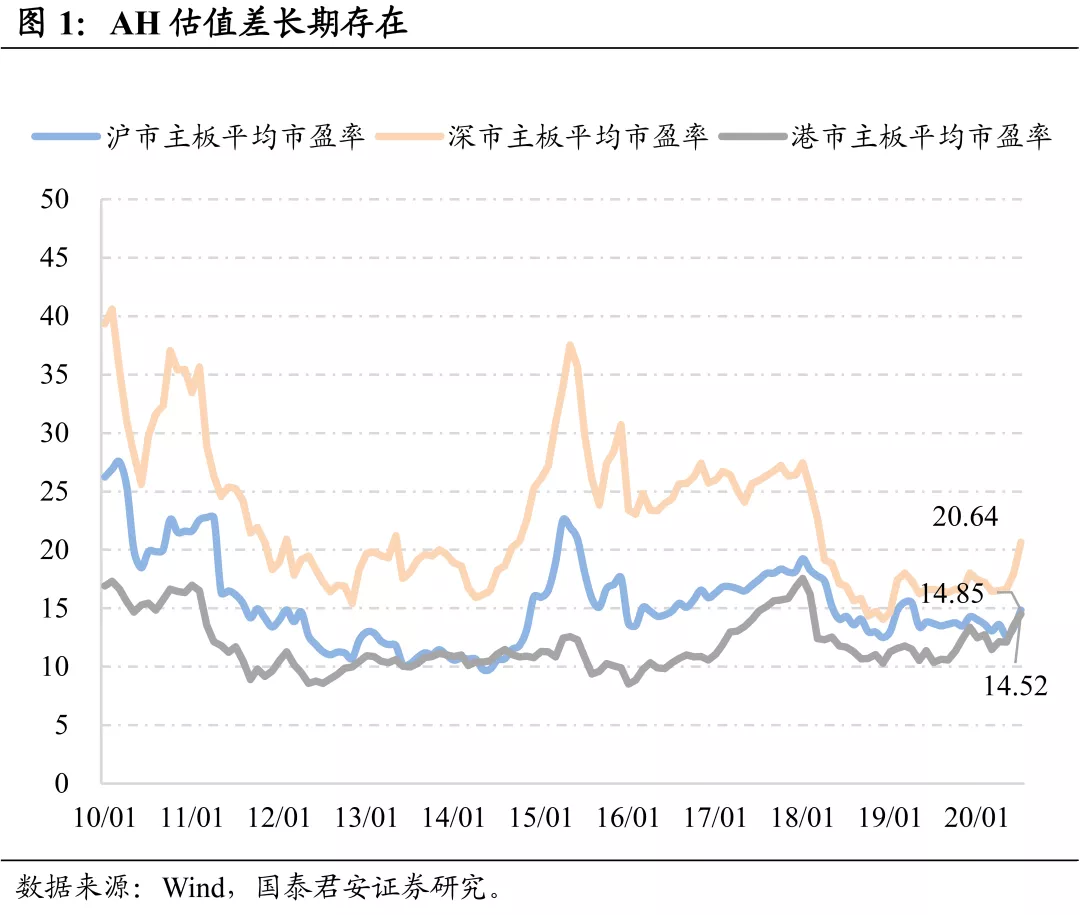

内地与港股市场的估值差现象由来已久。事实上,银行股AH估值差其实是AH整体市场估值差的缩影。图1给出了2010年1月至2020年7月的沪、深、港三市主板市场平均估值差的走势,从中可以看出三点规律:①三市估值差在近十年内正逐渐波动缩小;②估值差缩小的趋势不是一直持续的,如2015年受内地股市波动影响,三市主板市场平均市盈率有明显发散,直到2018年才逐渐收敛;③三市平均市盈率的大小关系大致为深市市盈率>沪市市盈率>港市市盈率。

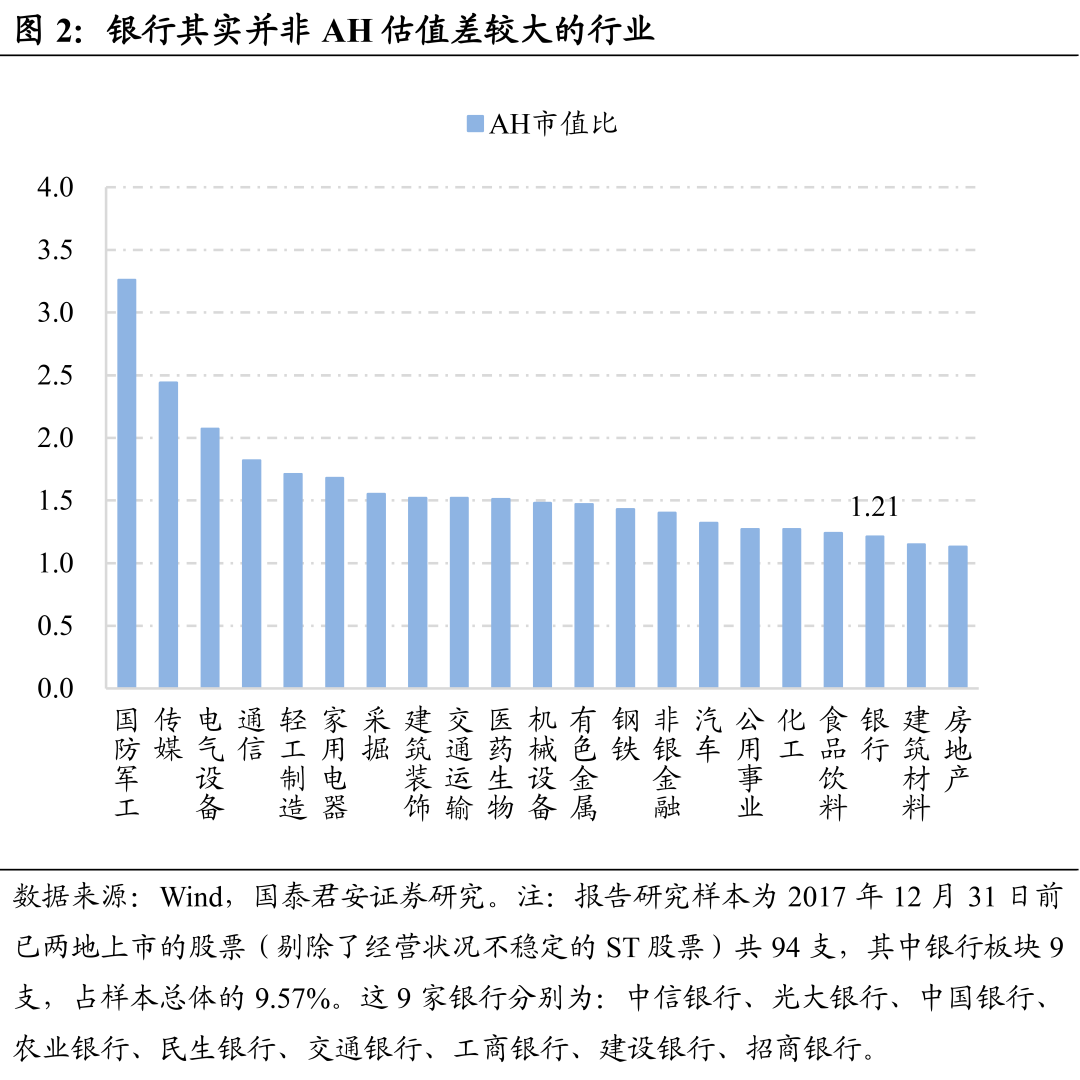

银行股AH估值差相较于其他行业处于较低的水平。具体到银行板块而言,市场往往以为银行AH估值差较高,但其实并非如此:银行业的9支股票近一年平均AH估值差为1.21,仅高于建筑材料与房地产,落后于非银金融也较多。而AH估值差最高的3个行业依次为国防军工、传媒和电气设备。

两地上市银行股存在估值差并非普遍现象,而是AH市场独有。除了内地银行之外,海外也有许多两地上市的银行存在,如同样在H股上市的汇丰银行、渣打银行等。将H股市值较为接近的中国银行与汇丰银行进行比较可以发现,虽然汇丰银行在2014年之前美股/港股估值差存在短期异常波动,但其余时候基本保持在1.0中轴线上运行,没有明显偏离,这说明了其美股与港股估值没有系统性差异,只有外界扰动时可能出现异常值。而中国银行一直保持着较大的波动幅度,且在2015年之后长期处于1.0中轴线以上。这说明,银行股跨市场的估值差异并非普遍存在于各个市场中,而是AH市场独特的现象。

2. 从DDM模型拆解AH估值差三要素

根据DDM模型,股票价值可由分子端和分母端两方面影响。因此,国泰君安将决定银行股AH估值差的影响因素,按照DDM模型拆解成三大部分:基本面预期分歧(DDM分子)、风险评价(DDM分母)、流动性溢价(DDM分母)。

2.1 基本面预期分歧

AH两地对基本面预期的差异影响AH两地市场银行股估值,这一作用机制是通过市值和机构预测来体现的。国泰君安发现:①市值越大、估值差越小;②覆盖两地上市银行股的机构中,覆盖A股的机构数明显多于H股,研究更充分;③覆盖A股的机构盈利预测整体高于H股,且AH盈利预测差异与估值差正相关。说明A股更乐观的盈利预期带来了溢价。

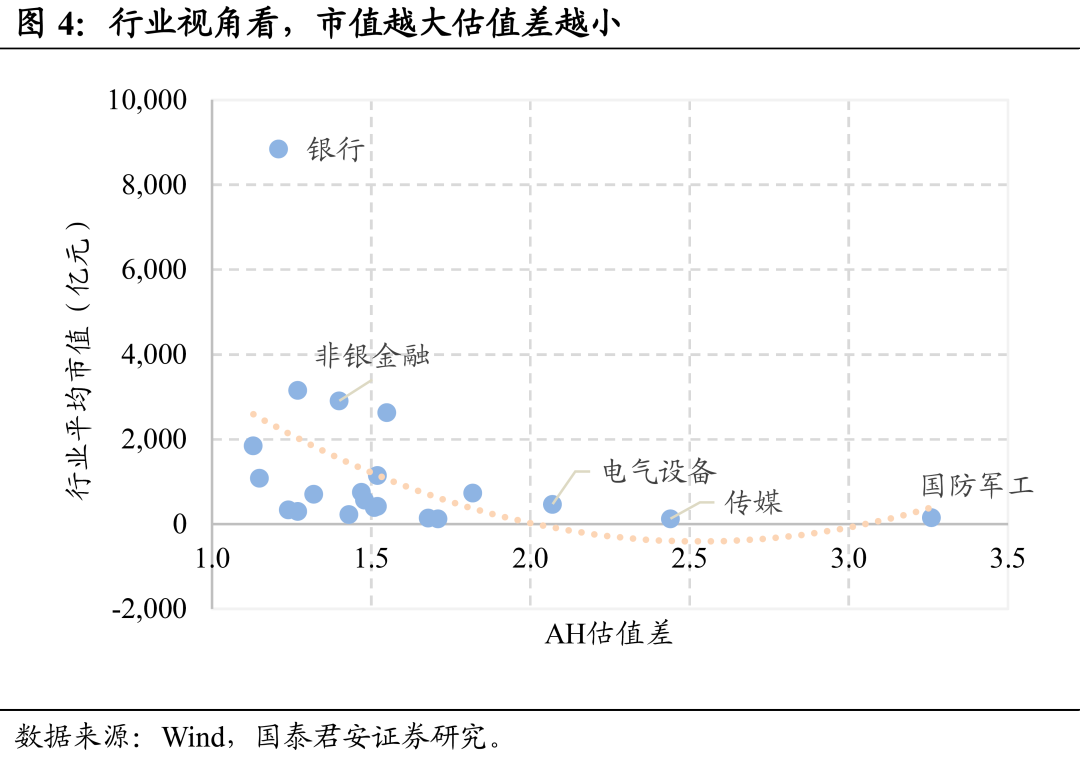

从行业视角看市值与AH估值差,可以看到明显的负相关关系,市值越大的行业AH估值差往往越小。如下图所示,银行作为平均市值最高的行业,AH估值差较小。而AH估值差较高的国防军工、传媒、电气设备等行业平均市值往往不是很高。国泰君安认为,市值越大的行业和公司,机构研究的需求就越多,研究程度也就越充分。

对于银行业内部而言,总市值与AH估值差之间的负相关关系同样存在。一般总市值越高的银行AH估值差更低,而规模较小的银行A股相对于H股的估值溢价常常更高。如图5所示,近一年样本银行平均总市值与平均AH估值差散点图呈现了较为明显的“下坡式”形状,工商银行作为总市值最大的银行,平均AH估值差在1.2以下,表明AH两地投资者对其估值较为一致,不存在很显著的结构性差异,相比之下光大银行等总市值较小的银行平均AH估值差可以达到1.3以上,其中中信银行的平均AH估值差甚至达到了1.54。

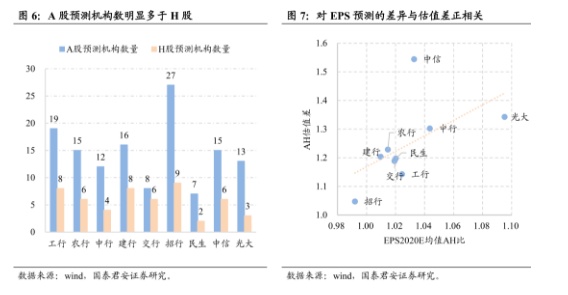

市值水平是表象,背后其实表征的是信息不对称程度,信息不对称的存在又导致两地市场对基本面的预期存在差异,最终形成AH估值差。存在两个证据:①覆盖这些两地上市的机构中,A股机构(即内地券商)数远多于H股机构。覆盖机构数最多的招行,同时也是AH估值差最小的银行股;②A股机构倾向于给出更高的EPS预测,而AH两地的EPS预测差异与估值差呈正相关关系。说明估值差的一部分来源于A股更为乐观的基本面预期。

2.2 风险评价

由于AH两地风险评价存在差异,所要求的风险溢价自然不同,导致估值差的产生,背后的机制在于两地市场的投资者结构存在较大差别。

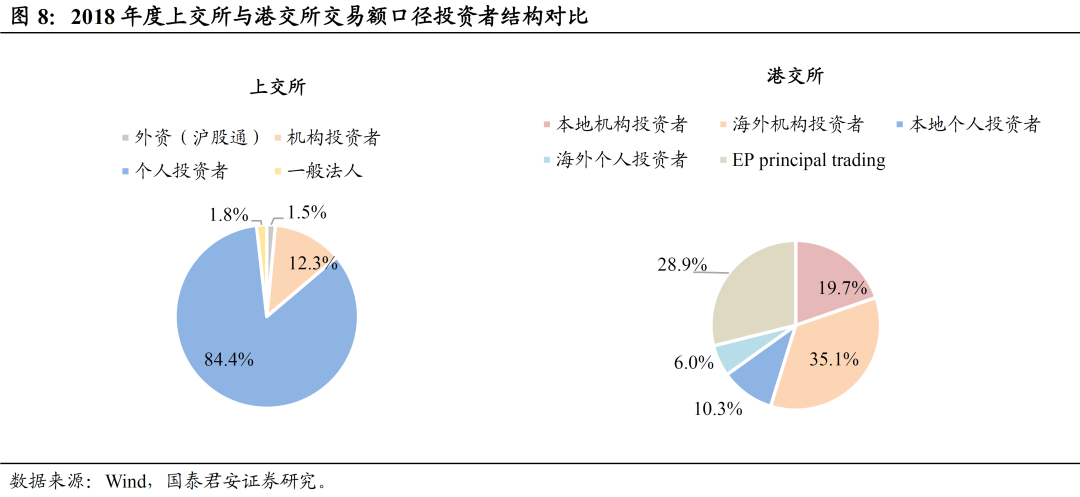

H股市场由机构投资者为主,而A股市场由散户投资者为主。由交易额口径看,截至2018年末,港交所现货交易市场交易额占比中机构投资者占到了83.7%,而散户投资者仅有16.3%,相比之下,上交所股票交易额的绝大部分由个人投资者所贡献。个人投资者投机性更强,往往更加注重证券的短期收益;相比之下,H股市场中进行长线交易的机构投资者占绝大多数,机构投资者往往更注重股票的基本面内在价值的判断。

两类投资者对银行股的风险评价存在差异。从市场角度看,H股市场参与者可以相对方便地跨市场配置,因此会将对新兴市场的风险溢价考虑进估值中。而A股市场参与者一般仅在这一个市场进行交易,对不同主体的风险溢价要求低。具体到银行股来看,银行股存在信用风险或流动性风险爆发的小概率事件,这会导致投资者本金受损。对于散户主导的市场来说,由于持股周期短、换手率高,因此很难对小概率发生的风险给予折价,他们对银行股的风险评价更低。而机构投资者持股周期相对更长,同时有很多长期持股、追求股息收益的机构存在,因此必须要将银行信用风险爆发这类小概率事件考虑在定价中,因此他们对银行股的风险评价更高。

近年来外资持续流入,使得AH两地的投资者交易渠道更畅通,投资者结构逐步靠拢。沪股通下的股票交易于2014年11月17日开始。沪股通开通后,沪市迎来了较多的海外资金,由图9可见沪股通开通后交易额与持有市值占比稳步提高,到2018年沪股通持有市值占比已经来到了1.91%。这也带动了机构投资者在沪市中占比的逐渐提高,机构在市场中的地位在缓慢提升,定价权也在不断增强。AH两地市场的投资者交易渠道更通畅,投资者结构也在逐步靠拢。

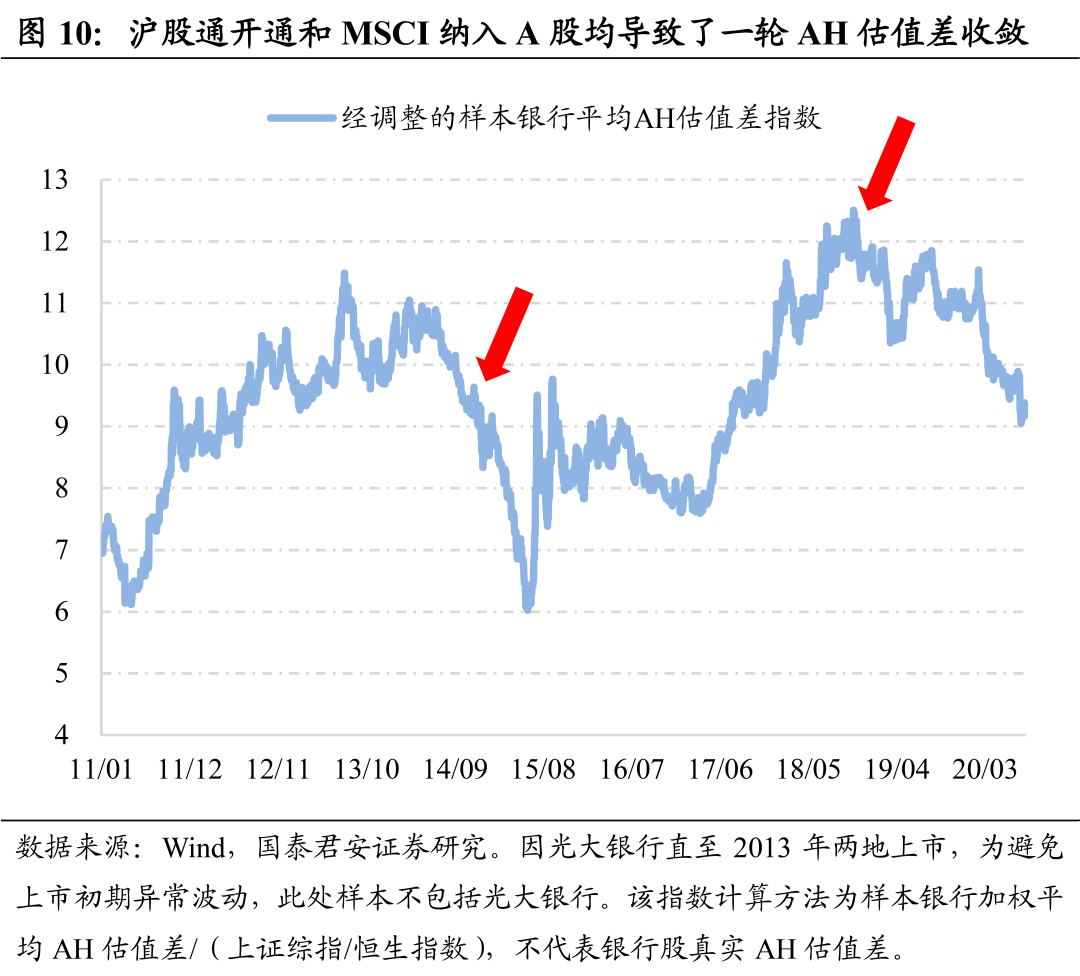

投资者结构的新变化引起了银行股AH估值差的收缩。图10展示了时间维度上的样本银行AH估值差指数,为避免两地市场波动对AH估值差观察的干扰使用两市场的整体指数对其进行了调整。从数据上看,2014年11月沪股通开通、2018年6月MSCI首次纳入A股后,银行股AH估值差都出现了较长时间的系统性收敛。说明外资流入、A股投资者结构优化,确实有助于减小两地估值差。

2.3 流动性溢价

传统观点认为,由于A股市场交易相对更加活跃,因此A股市场股票应当享有“流动性溢价”。国泰君安研究后发现,这种流动性溢价主要存在于中小盘股,大市值的银行股不存在明显的AH流动性溢价。

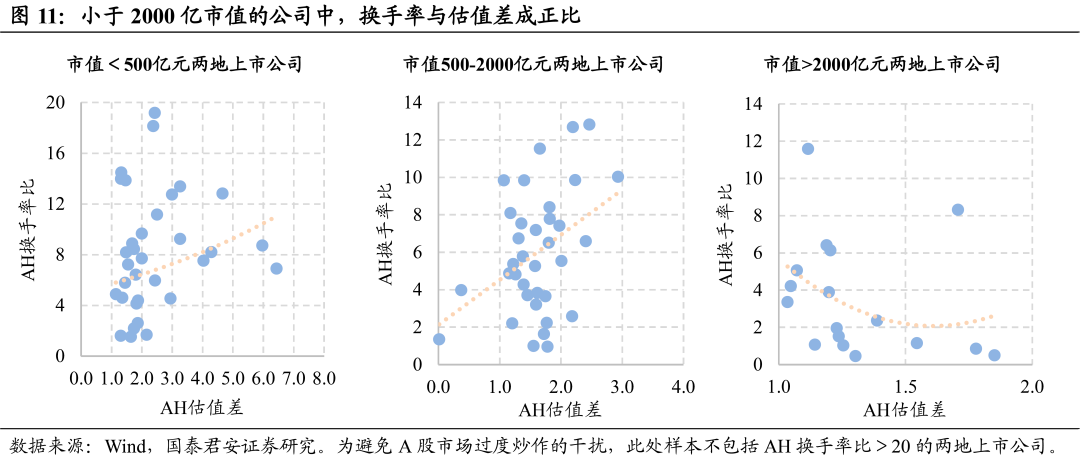

流动性溢价理论在中小市值的两地上市公司中有较好体现,但也并非全然适用,尤其是对于银行等市值较大的两地上市公司。将两地上市公司按市值大小分为小于500亿元、500-2000亿元、大于2000亿元三组,并去掉了平均AH换手率比大于20的公司(避免A股市场过度炒作的影响)。可以看到,小于500亿元、500-2000亿元两组平均AH换手率比与平均AH估值差显示了一定的正相关关系,验证了前文所述流动性溢价的存在。而对于大于2000亿元这一组这样的关系则并不成立,反而呈现为弱的负相关关系,其原因在于:对于2000亿元以上的大市值公司而言,公司股票估值对于换手率的敏感性并不高,因其盘子较大、流通股票数量也很多,所以受换手率影响较小。

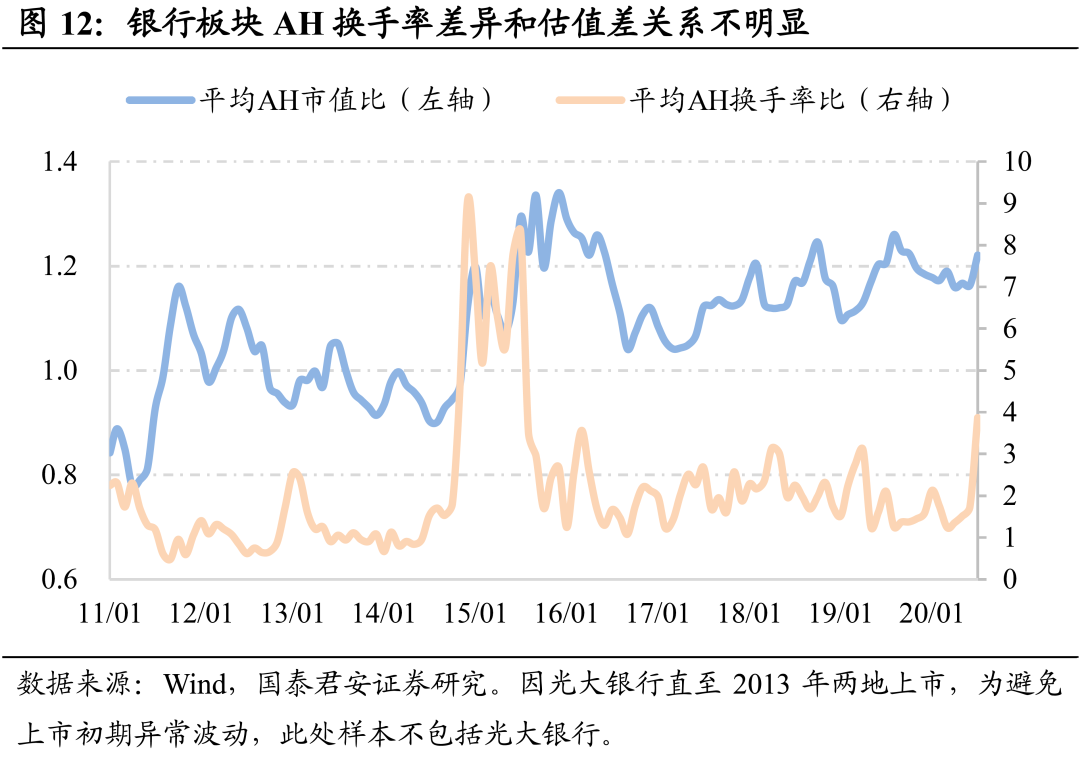

银行作为市值普遍较大的公司(样本银行市值全部大于2000亿元),AH流动性差与AH估值差之间的关系同样并不显著,从时间维度看样本银行股总体也是如此。由下图可见,时间序列维度看,银行板块的换手率与估值差两指标虽然偶有相同方向的走势,如2015年末至2017年初的双降,以及2020年初以来的双升,但可以也看出正相关关系并不一直存在,如2012年后AH估值差处于下降轨道,但AH换手率比却无此趋势,此外在2018年至2019年也存在着数次两指标一者波峰与另一者波谷的重合,这证明了样本银行作为市值较大的两地上市公司,AH估值差受流动性差异的影响并不很大。

3. 未来银行股AH估值差将趋向收敛

考虑未来信息不对称程度的下降,以及AH两地互通机制完善、投资者结构逐步趋同,国泰君安认为未来AH银行股估值差应当会逐渐收敛,收敛速度会领先于两地上市公司平均水平,但结构性差异还会长时间存在。具体而言:

信息不对称程度将会下降,对基本面的预期分歧可能收敛。随着时间的推移,两地市场的信息不对称程度逐渐缩小将会是一个长期趋势:①银行股作为市值规模很高的蓝筹股,信息不对称程度原本便已较小;②越来越多的内地券商开始加强对外资服务水平,有助于一致预期的产生;③越来越多的银行也更加重视国际投资者,开始进行全球业绩路演,有助于加深国际投资者对A股银行股的价值认知。因此,投资者对银行板块基本面的预期分歧可能收敛,有利于降低AH估值差。

外资定价权增大,AH两地投资者结构有靠拢趋势。随着两地市场交易渠道逐渐畅通,以及A股市场逐渐发展成熟,和H股市场的系统性差异缓慢缩小,AH两地投资者结构必然会逐渐趋近,从而风险偏好、风险评价的差异逐渐缩小,这对银行股AH估值差的缩小也会起到较大作用。

流动性溢价不是导致银行股AH估值差的主因。随着两地市场系统性差异逐渐缩小,未来流动性差异也可能逐渐缩小。但对于市值本身就很大的银行而言,流动性溢价并非主导AH估值差的因素。

4. 投资建议

无风险利率下行叠加债务周期持续回暖,银行板块迎来戴维斯双击,目前已进入绝对收益期。维持板块增持评级。考虑到银行股AH估值差中长期存在收敛趋势,建议追求绝对收益的投资者关注H股银行板块投资机会。选股方面,国泰君安判断零售银行不良预期拐点有望率先被验证,将享受确定性溢价,在板块中的领头羊效应将持续强化。重点推荐零售资产驱动型银行:平安银行、邮储银行(H股)、招商银行和宁波银行。

5. 风险提示

经济增速超预期下行导致信用风险爆发;国外政策制裁风险。

(编辑:赵芝钰)