本文来源于微信公众号“麦高bank”,作者中信证券研究部银行团队肖斐斐 冉宇航 。

核心观点

宽货币、宽信用和松利率的外部环境,一季度银行资负策略主动突出效益导向。下阶段,资产兑现收益、负债降低成本、资本强化节约仍有推进空间。

投资要点

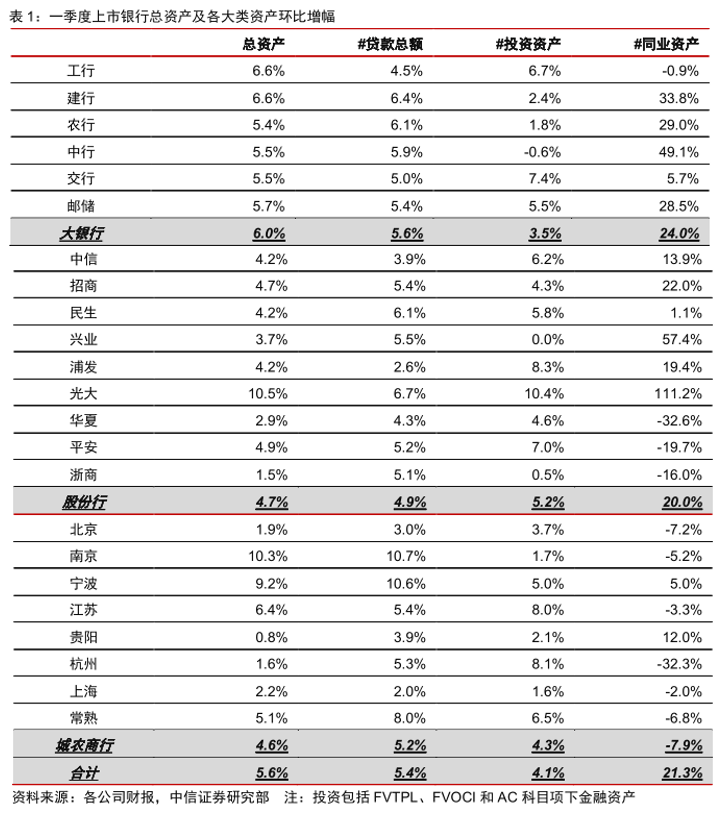

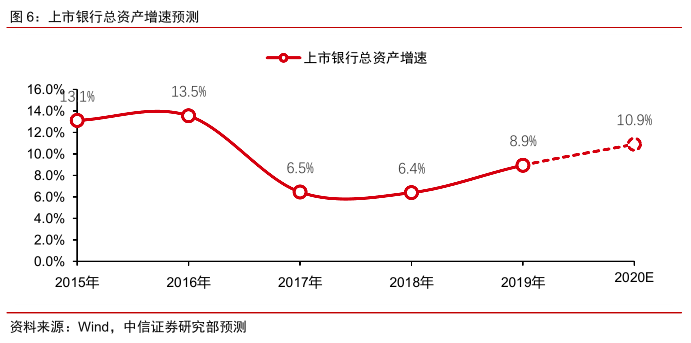

资产配置:一季度投放对公信贷与同业资产为主,全年资产增速有望达10.9%。1)一季报回顾:单季增量创历史最高。上市银行总资产单季增10.2万亿。其中,信贷增长5.4万亿,重点投向普惠小微等监管引导品种以及基建融资等低风险领域。3月末银行间市场流动性充裕,同业资产增长2.2万亿,增幅21.3%创近年来新高。2)展望:季度增量回归,全年增速乐观。社会融资由供给引导向需求驱动回归,预计后续季度银行资产投放将逐步恢复常态,一季度夯实投放基础下全年资产增速有望达10.9%(2019年为8.9%),为利息收入增长奠定基础。

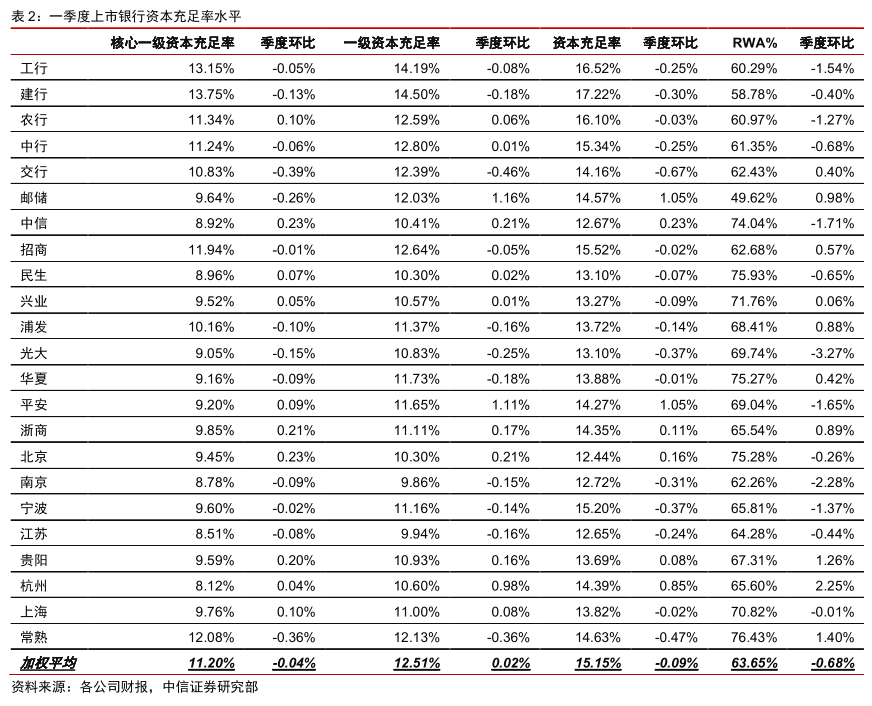

资本水平:内源节约与外源补充并进,后续资本充足压力可控。1)一季报回顾:稳而无忧。大行、股份行、城商行一季度资本充足率分别-0.07/+0.08/-0.04pct,扩表积极下资本充足水平稳定。2)展望:内源节约与外部补充并进。内源节约效应源自资产与信贷结构的优化,一季度上市银行RWA增速4.4%明显低于5.6%的总资产增速,风险加权系数单季-0.68pct;外源补充源自“银行补资本”的监管引导,一季度永续债和二级资本债加速发行,年内TLAC工具或将落地推出,有望进一步夯实银行资本基础。

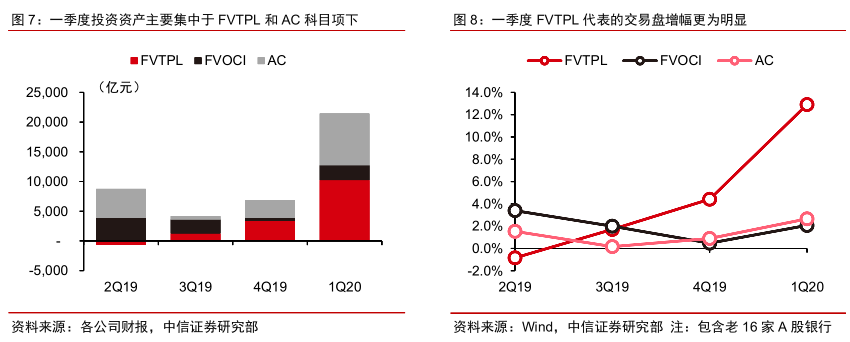

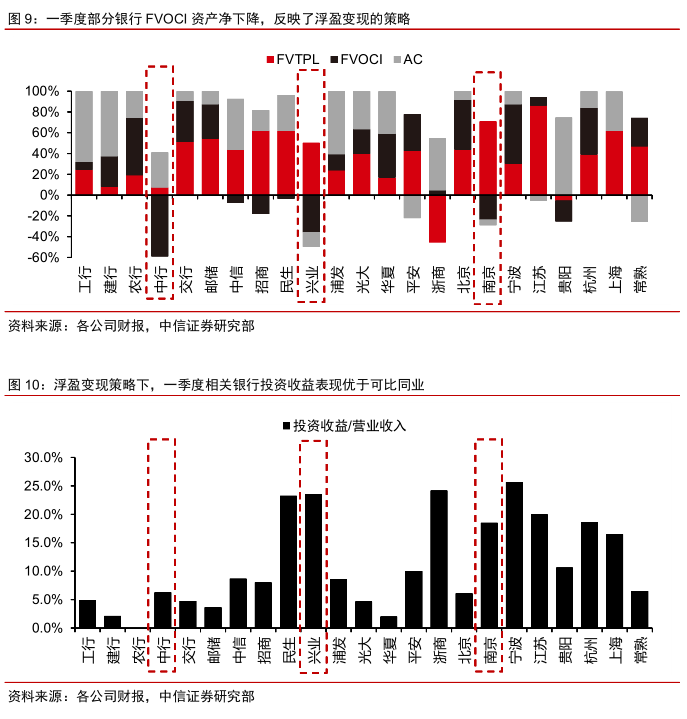

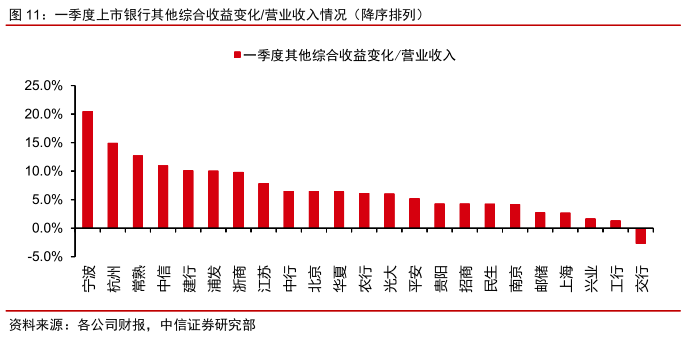

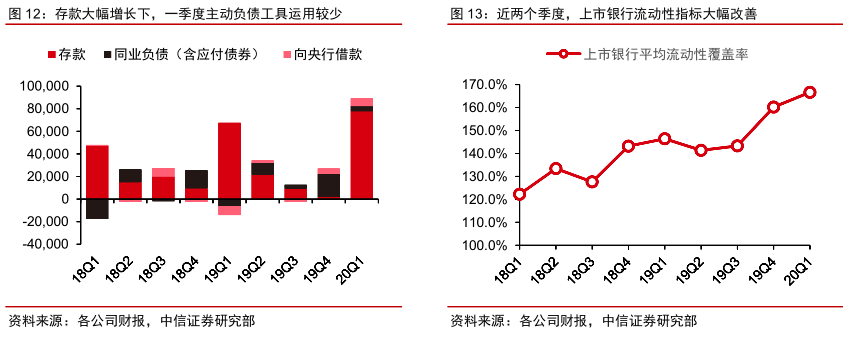

投资业务:资产摆布决定收入节奏,其他综合收益高增,银行后续收入兑现空间更大。1)一季报回顾:交易意愿强于配置倾向。反映交易属性的FVTPL资产当季大增12.9%,反映配置需求的AC资产仅增加2.7%。此外,FVOCI资产增速亦较慢(+2.1%),主要是部分银行强化浮盈变现。积极交投下,投资收益与公允价值变动收益同比大增24.2%,成为营收增长重要驱动(占比8.1%)。2)展望:其他综合收益高增长银行更为占优。差异化投资策略下,一季度FVOCI资产压降较少、其他综合收益增加较多的银行(如,一季度宁波、杭州、建行的OCI增量/营业收入都在10%以上),预计后续将有更大的非息收入空间。

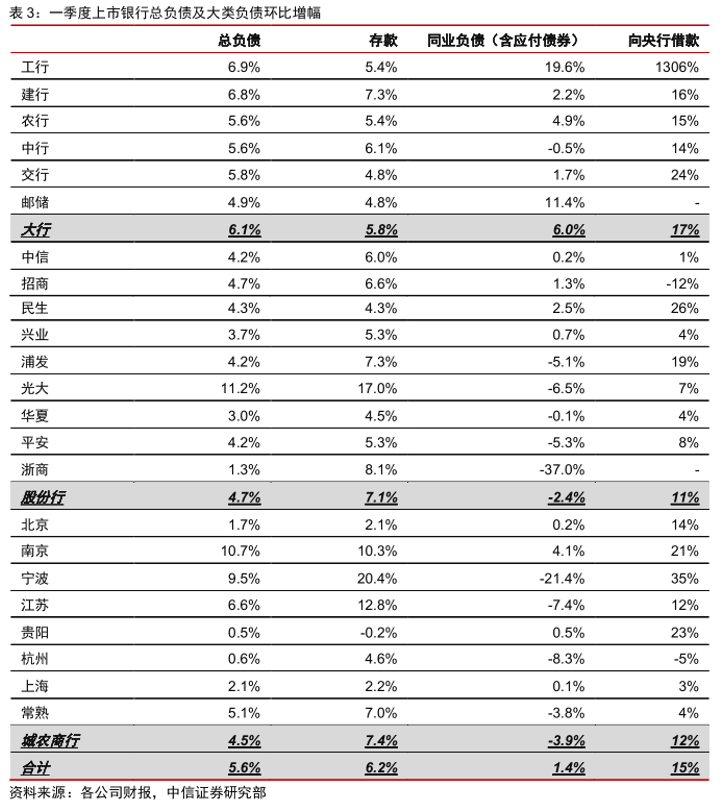

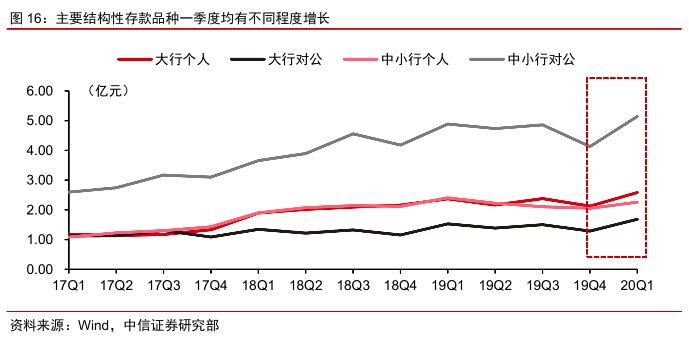

负债管理:总量充裕带来结构优化窗口期,后续降成本策略仍有空间。1)一季报回顾:总量充裕,结构优化。一季度上市银行存款增量近8万亿,当季流动性覆盖率均值环比+6.5pcts至166.7%。在此基础上,上市银行(尤其是中小银行)主动优化大类负债结构,股份行和城农商行同业负债分别压降2.4%/3.9%。2)展望:压降高成本存款,吸收低成本同业负债为方向。存款方面,一季度结构性存款大幅反弹7.9%,随着3月存款定价管控文件的下发,未来高息品种将进入控制期;同业负债方面,结算性存款、短久期同业存单将是重要发力点。

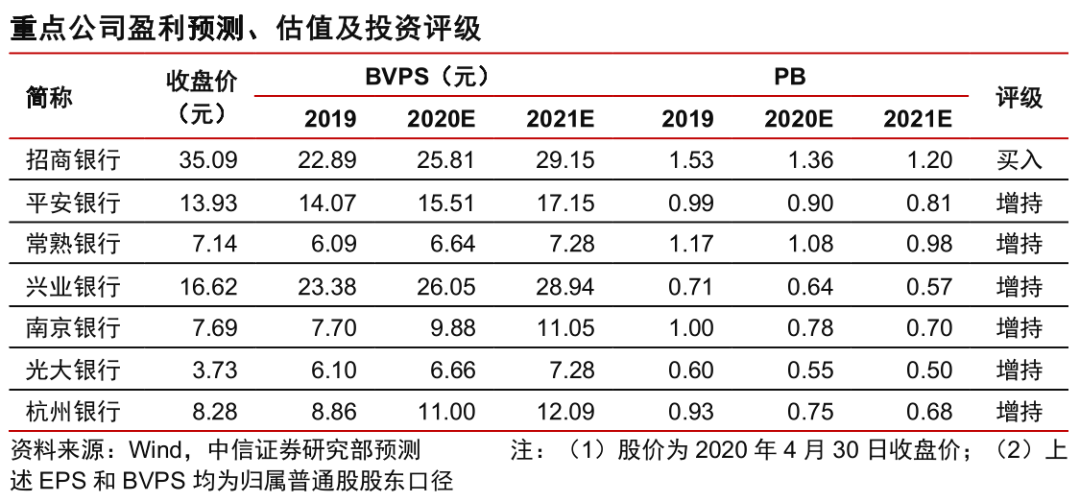

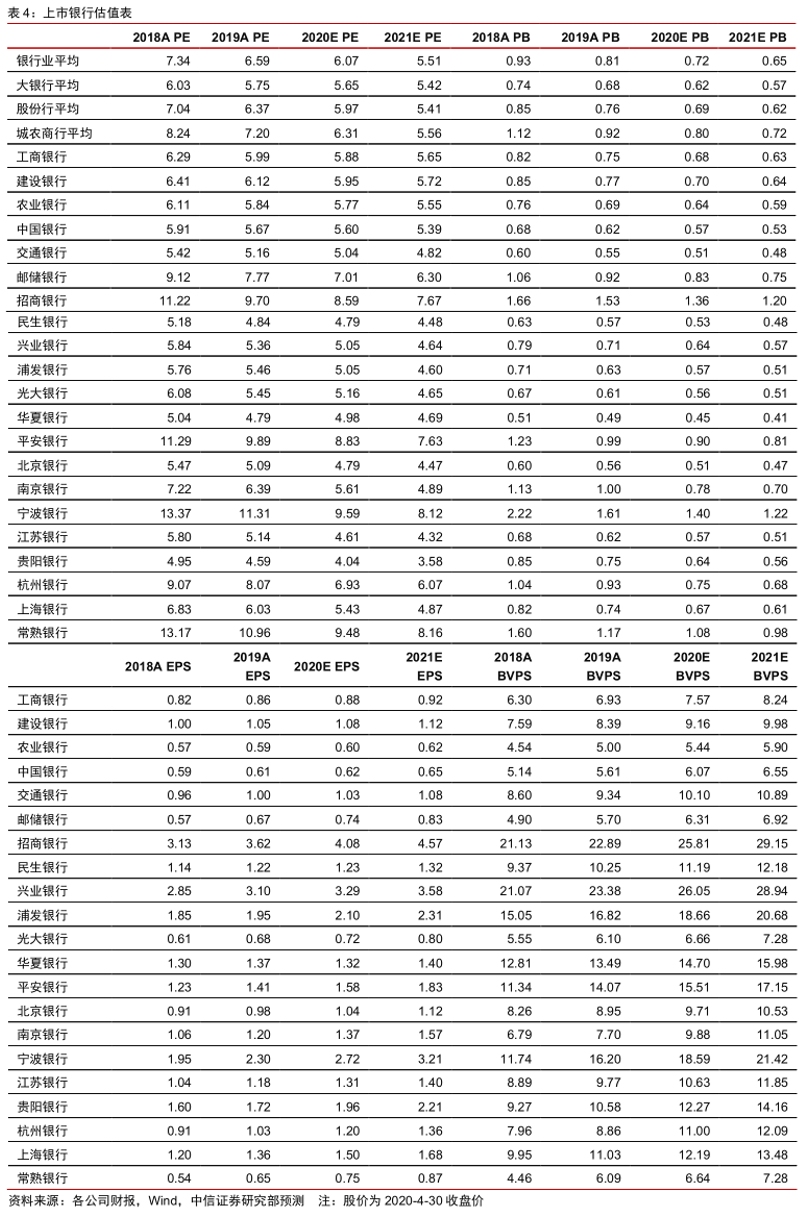

投资观点:业绩韧性+资金弹性,看好估值修复带来的绝对收益。节前一周银行股指数上涨4.69%,明显跑赢大盘,驱动力源自“低估值+经济预期的改善”,季报超预期则发挥催化作用。当前板块平均估值0.71xPB(对应2020年)仍处较低水平,考虑到全年业绩增速底线和风险资产底线明确,继续看好中期维度的银行股绝对收益机会。投资组合上,首选优质银行的估值修复空间,包括招商银行(03968)、平安银行、常熟银行,关注低估值银行,包括兴业银行、南京银行、光大银行(06818)、杭州银行。H股重点关注工商银行H(01398)和邮储银行H(01658)。

一季度,在公共卫生事件对需求端的冲击下,以及逆周期政策对供给端的影响下,商业银行资产负债表总量与结构发生了显著的边际变化。本篇报告聚焦银行资产负债方面,重点展望下阶段银行资产、负债和资本管理策略。

1 一季度“十万亿+”后,银行扩表怎么看?

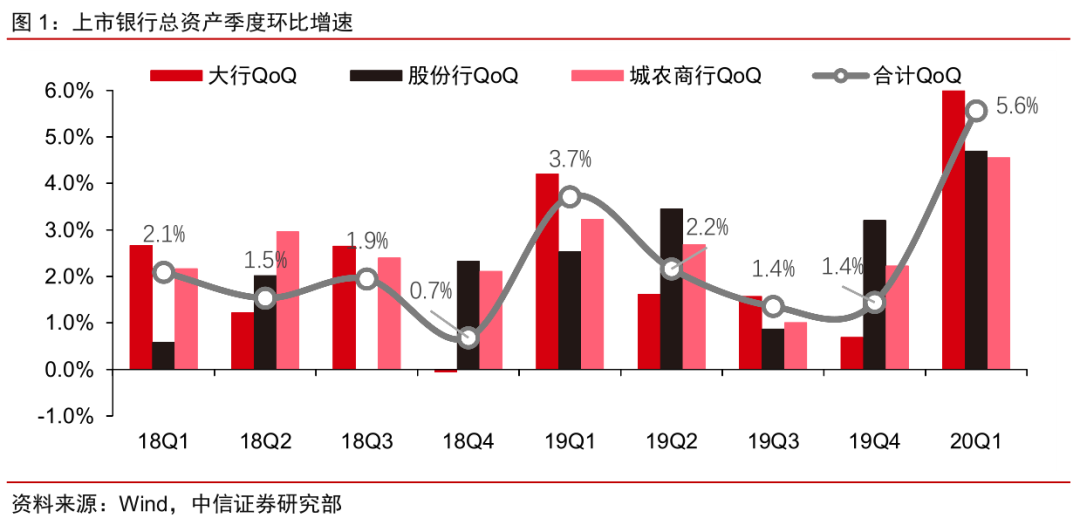

资产配置:一季度投放对公信贷与同业资产为主,全年资产增速有望达10.9%。1)一季报回顾:单季增量创历史最高。上市银行总资产单季增10.2万亿。其中,信贷增长5.4万亿,重点投向普惠小微等监管引导品种以及基建融资等低风险领域。3月末银行间市场流动性充裕,同业资产增长2.2万亿,增幅21.3%创近年来新高。2)展望:季度增量回归,全年增速乐观。社会融资由供给引导向需求驱动回归,预计后续季度银行资产投放将逐步恢复常态,一季度夯实投放基础下全年资产增速有望达10.9%(2019年为8.9%),为利息收入增长奠定基础。一季报回顾:宽货币与宽信用,共同推高银行扩表速度总量规模:一季度银行资产增幅创近年新高,大行表现更为积极。一季度宽货币和宽信用引导下,社融和M2增速创近三年最高水平,当季上市银行[1]总资产增长10.2万亿,增幅5.6%亦为近年单季最高。分类别看,大行、股份行、城农商行增幅分别为6.0%/4.7%/4.6%,大行扩表更为积极既有年初基建贷款集中落地的季节性因素,也有承担金融抗疫投放的特殊因素。[1] 上市银行包括6大行、9家股份行和8家城农商行(包括中信证券研究部银行研究团队覆盖的北京、南京、宁波、江苏、贵阳、杭州、上海和常熟银行),下同。

大类配置:信贷与同业高增,投资类资产增长相对平稳。

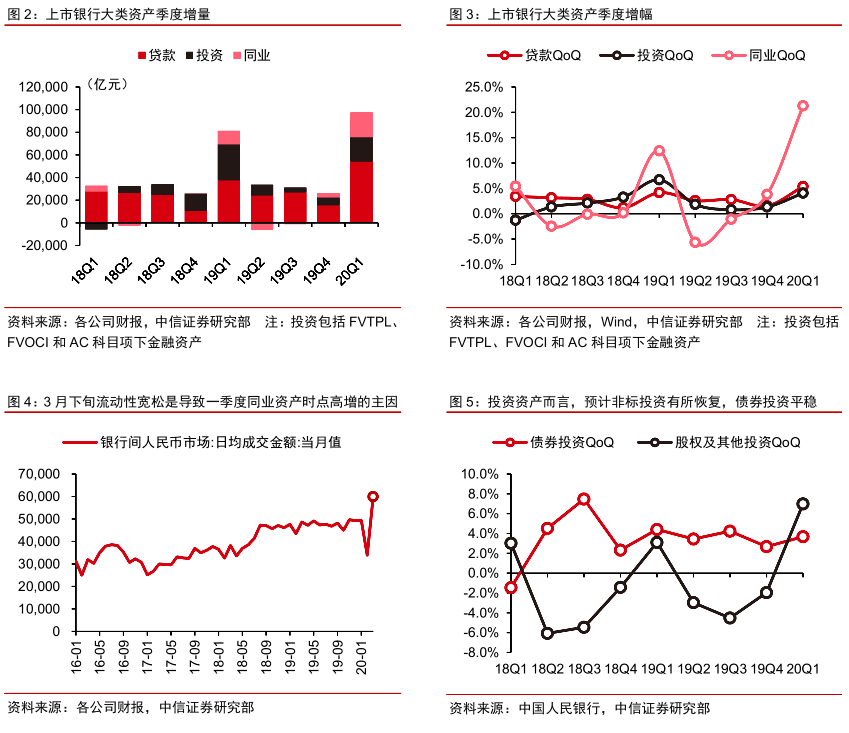

①信贷增长提速:央行加强信贷考核,监管引导重点领域投放,加之延期还本付息政策,贷款增幅(5.4%)为近年来最高水平;②同业资产时点性高增:3月集中降准和再贷款投放使得银行间流动性充裕,银行当月加大同业资产运用(主要是大行和股份行),当季同业资产增幅达21.3%预计主要是时点因素所致;③投资相对平稳:投资类资产增幅(+4.1%)尚不及2019年同期(+6.7%),虽然资管新规过度期针对性安排下预计非标资产增长有所修复,但利率快速下行也使得银行债券配置盘意愿降低。

展望:后续季度投放回归常态,全年资产增速有望达10.9%。从一季度业绩发布会情况看,预计主要银行二季度以后资产负债表扩张将逐步回归常态。一季度资产投放奠定全年扩表基础,年内后续季度按照去年同期增速测算,全年资产增速有望达10.9%(2019年全年增速为8.9%)。

2 积极扩表后,当前资本充足是否面临压力?

资本水平:内源节约与外源补充并进,后续资本充足压力可控。1)一季报回顾:稳而无忧。大行、股份行、城商行一季度资本充足率分别-0.07/+0.08/-0.04pct,扩表积极下资本充足水平稳定。2)展望:内源节约与外部补充并进。内源节约效应源自资产与信贷结构的优化,一季度上市银行RWA增速4.4%明显低于5.6%的总资产增速,风险加权系数单季-0.68pct;外源补充源自“银行补资本”的监管引导,一季度永续债和二级资本债加速发行,年内TLAC工具或将落地推出,有望进一步夯实银行资本基础。

3 投资策略差异,如何影响后续收入表现?

投资业务:资产摆布决定收入节奏,其他综合收益高增银行后续收入兑现空间更大。1)一季报回顾:交易意愿强于配置倾向。反映交易属性的FVTPL资产当季大增12.9%,反映配置需求的AC资产仅增加2.7%。此外,FVOCI资产增速亦较慢(+2.1%),主要是部分银行强化浮盈变现。积极交投下,投资收益与公允价值变动收益同比大增24.2%,成为营收增长重要驱动(占比8.1%)。2)展望:其他综合收益高增长银行更为占优。差异化投资策略下,一季度FVOCI资产压降较少、其他综合收益增加较多的银行(如,一季度宁波、杭州、建行的OCI增量/营业收入都在10%以上),预计后续将有更大的非息收入空间。(1)一季度回顾:交易意愿强于配置倾向。从三大投资科目,结合业绩发布会情况看,一季度上市银行对于投资资产的摆布主要是三大策略:强化交易盘投资:以公允价值计量且其变动计入当期损益(FVTPL)的投资资产当季大幅增加12.9%,主要是利率中枢快速下行背景下,该科目资产可在当季利润表中充分享受公允价值变动收益。

配置盘趋于谨慎:摊余成本法计量的金融资产(AC)当季小幅增长2.7%,主要是利率中枢低位,银行配置意愿降低。大行AC项下增加仍然较多主要是长期限地方债配置所致;而中小银行则积极进行结构调整,主要是适度控制长期性债权配置,同时结合负债成本情况增加短久期债券配置。

强化浮盈变现:以公允价值计量且其变动计入当期损益(FVOCI)的投资资产当季小幅增加2.1%,中低增速背后是部分银行强化了FVOCI项下浮盈资产的兑现。具体来看,中行、兴业、南京等银行FVOCI当季均有5%以上的净下降,而与可比同业相比,其当季投资收益对营业收入的贡献度更高。

(2)展望:资产摆布决定兑现节奏,OCI蓄力银行后续收入表现或更从容。基于投资资产摆布策略的差异,一季度FVOCI资产压降较少、其他综合收益增加较多的银行(如,城商行中的宁波、杭州银行,大行中的建设银行等),预计后续收入兑现空间也将更大。

4 负债管理降成本怎么看?

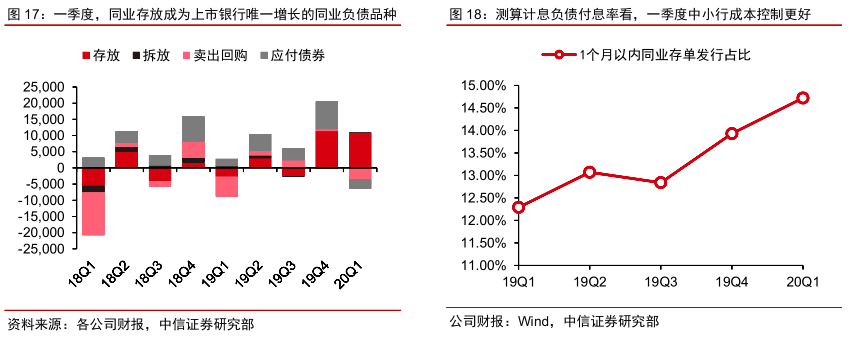

负债管理:总量充裕带来结构优化窗口期,后续降成本策略仍有空间。1)一季报回顾:总量充裕,结构优化。一季度上市银行存款增量近8万亿,当季流动性覆盖率均值环比+6.5pcts至166.7%。在此基础上,上市银行(尤其是中小银行)主动优化大类负债结构,股份行和城农商行同业负债分别压降2.4%/3.9%。2)展望:压降高成本存款,吸收低成本同业负债为方向。存款方面,一季度结构性存款大幅反弹7.9%,随着3月存款定价管控文件的下发,未来高息品种将进入控制期;同业负债方面,结算性存款、短久期同业存单将是重要发力点。(1)一季报回顾:大类负债管理积极,中小行“降成本”更胜一筹大类负债:存款高增背景下,为负债结构优化调整提供窗口期。一季度,上市银行存款增量近8万亿,为近年来单季最高增量。存款大幅增长下,银行流动性条件亦有显著改善,一季度上市银行平均流动性覆盖率环比提升6.5pcts至166.7%。充裕的负债端环境,银行(尤其是中小银行)主动进行负债端管理,当季同业负债仅小幅增加4600亿。此外,值得注意的是,当季上市银行向央行借款显著增加6814亿,反映了央行通过公开再贷款等工具积极投放低成本流动性。

分行别看,中小银行负债结构调整力度更大,降成本效果亦更明显。一季度,中小上市银行均对同业负债进行了净压降,其中股份行和城农商行分别环比-2.4%/-3.9%,主要是存款显著增长下负债端压力缓解。受益于此,一季度中小银行计息负债付息率的边际节约效应更为明显(期初期末平均法测算,大行、股份行、中小行季度环比分别持平/-3bps/-1bp)。

(2)展望:存款降成本、同业优结构仍有空间存款管理:监管积极引导叠加有利市场环境,高息品种压降仍有空间。从信贷收支表看,一季度结构性存款大幅反弹7.9%。我们认为,资金利率中枢下行,部分货币基金、现金管理类理财存在的社会财富开始回表,在此阶段银行业积极使用高息品种进行对接。3月初,央行下发《关于加强存款利率管理的通知》,加之全社会收益率中枢持续低位,预计下阶段银行对于高息产品的压降将有更大动力。

同业负债:压成本、控久期策略仍将持续带来成本节约。

1)低成本策略。一季度,同业存放成为上市银行唯一增长的同业负债品种,预计主要是低成本的结算性存款增长所致(主要是大行)。流动性宽松环境下,后续高息同业品种仍有控制的空间。2)短久期策略。市场收益率曲线陡峭化后,目前银行对于同业负债运用更多注重久期控制。新发行同业存单期限结构最能反映,1个月以内品种的发行量占比已由去年同期的12.3%提升至20Q1的14.7%。同业存单发行策略而言,大行更加突出时点负债管理功能,而部分中小银行强化了短期限品种的滚续。

5 投资观点

投资观点:业绩韧性+资金弹性,看好估值修复带来的绝对收益。节前一周银行股指数上涨4.69%,明显跑赢大盘,驱动力源自“低估值+经济预期的改善”,季报超预期则发挥催化作用。当前板块平均估值0.71xPB(对应2020年)仍处较低水平,考虑到全年业绩增速底线和风险资产底线明确,继续看好中期维度的银行股绝对收益机会。投资组合上,首选优质银行的估值修复空间,包括招商银行、平安银行、常熟银行,关注低估值银行,包括兴业银行、南京银行、光大银行、杭州银行。H股重点关注工商银行H和邮储银行H。

风险因素:宏观经济增长失速下行,资产质量大幅恶化。

(编辑:陈鹏飞)