本文来自微信号“喵哥交易解惑”。

这篇文章从周末就在写,本来是打算对7月非农数据做个梳理。结果没写完黄金就开始暴跌。所以我稍做调整,从非农出发,简单分析一下黄金上涨的逻辑是否发生变化。

此前反复解释过,黄金的上涨是基于美联储超级宽松的货币政策推动。

宽松货币政策归根结底就2条,利率降至极低和超发货币。

利率在3月份就降完了,半个月内2次大幅降息,直接怼到0,短期负利率的可能性不大。

超发货币就是印钱。本来货币的供应应该与经济总量的增长同步,如果货币的供给远超实际需求,就会引发一些变化。

这个变化有好有坏。不能说超发货币就会导致通胀。超发货币只有用于购买商品大量进入支付流通领域才会导致物价上涨。

如果资本家以极低的成本拿到贷款,没有投资实体经济而是去购买股票债券或者房地产等资产,就会推动资产价格大幅上涨,形成资产泡沫。

鲍威尔期待的是资本家拿到钱后购买生产资料和生产工具开办工厂,雇佣劳动力。虽然会刺激物价上涨,但工人得到工资,收入增长幅度超过物价上升幅度,经济进入良性循环。这是美联储的梦想:失业率下降,时薪上升,通胀达到目标,加息,完成一个经济周期……

若美联储印的钱大部分成为固定投资,既不引发资产泡沫,通胀又能温和上升。

美联储的资产负债表从年初开始大幅上升,显然是印了超级多的钱。这些钱一部分做为贷款给企业进行融资,一部分用来购买国债。

财政部发行国债卖给美联储,获得的现金中一部分用以支付卫生事件期间的失业金补助。此前是每周600美元,现在已经到期,新的财政刺激方案没能达成。川普签署行政令,将失业金补助延长至年底,但额度降至400美元,州政府要承担其中100美元。

美联储的一部分超发货币到了失业者手中, 他们肯定要用来购买生活必须品。但失业者没有通过工作创造经济活动,在经济数据上,我们看到通胀上升的迹象。这个逻辑可以用来解释为什么7月的收入下降而核心通胀上升。

美股、美债上涨也是肉眼可见。

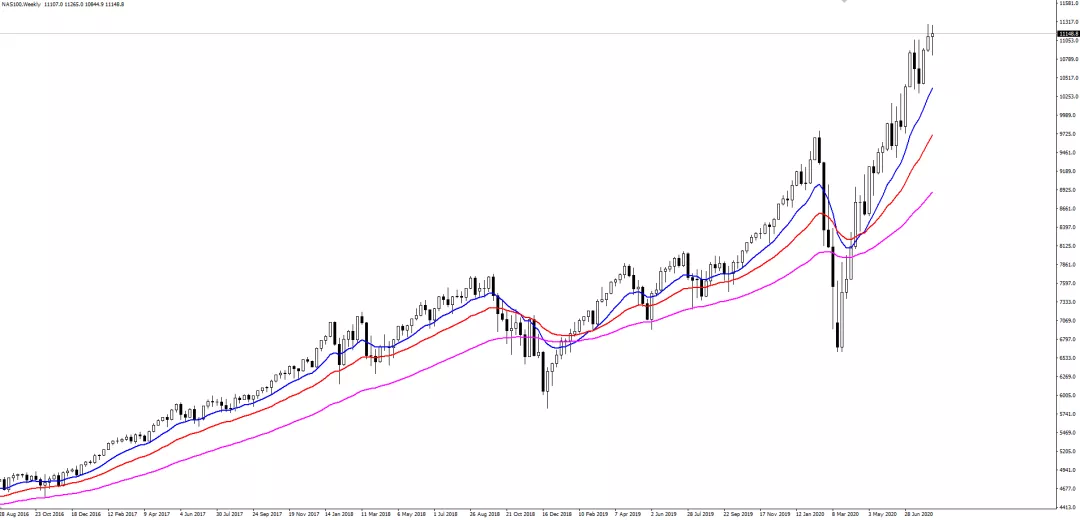

纳指卫生事件前历史高点9762,卫生事件后最低跌至6621,目前已经创出新高11282。

道指虽然未创出历史新高,但是相对3月份暴跌低点也已经上涨万点,涨幅超过50%。可以肯定的说,一部分超发货币肯定也进了股市。

关键的问题是,究竟有多大比例的资金用来投资实体经济,为数以千万的失业者提供工作岗位。

美联储肯定能预判到超发货币不可能全部用以创造就业机会,那么实际有效使用率是否符合美联储预判呢?

这点非常关键。

假设美联储预判需要创造100个工作岗位,每个就业机会需要提供100美元贷款,资金有效使用率为50%,那么美联储就应该提供2万美元的贷款。

如果高估了资金的使用效率,就业岗位就不够。

如果低估了就业岗位需求,货币供给总量就不够。

不管哪方面不够,结果都只有一个,继续印钱。

目前看到了资产价格上升,也看到了通胀有抬头之势,但是就业方面,一言难尽,还得慢慢说。

前两天川普说“在过去3个月内,我们创造了900万个就业岗位。”

Fake news!

过去3个月非农就业人口新增大约900万,但是新增就业不等于创造就业岗位。因为卫生事件停工,4月暂时停职的失业人数激增至1810万人,到了7月份则降至920万。差值是890万人,约等于川普所谓的创造了900万个就业岗位。

这消失的890万失业人口,只有2种可能,要么复工了,要么永久失业了。

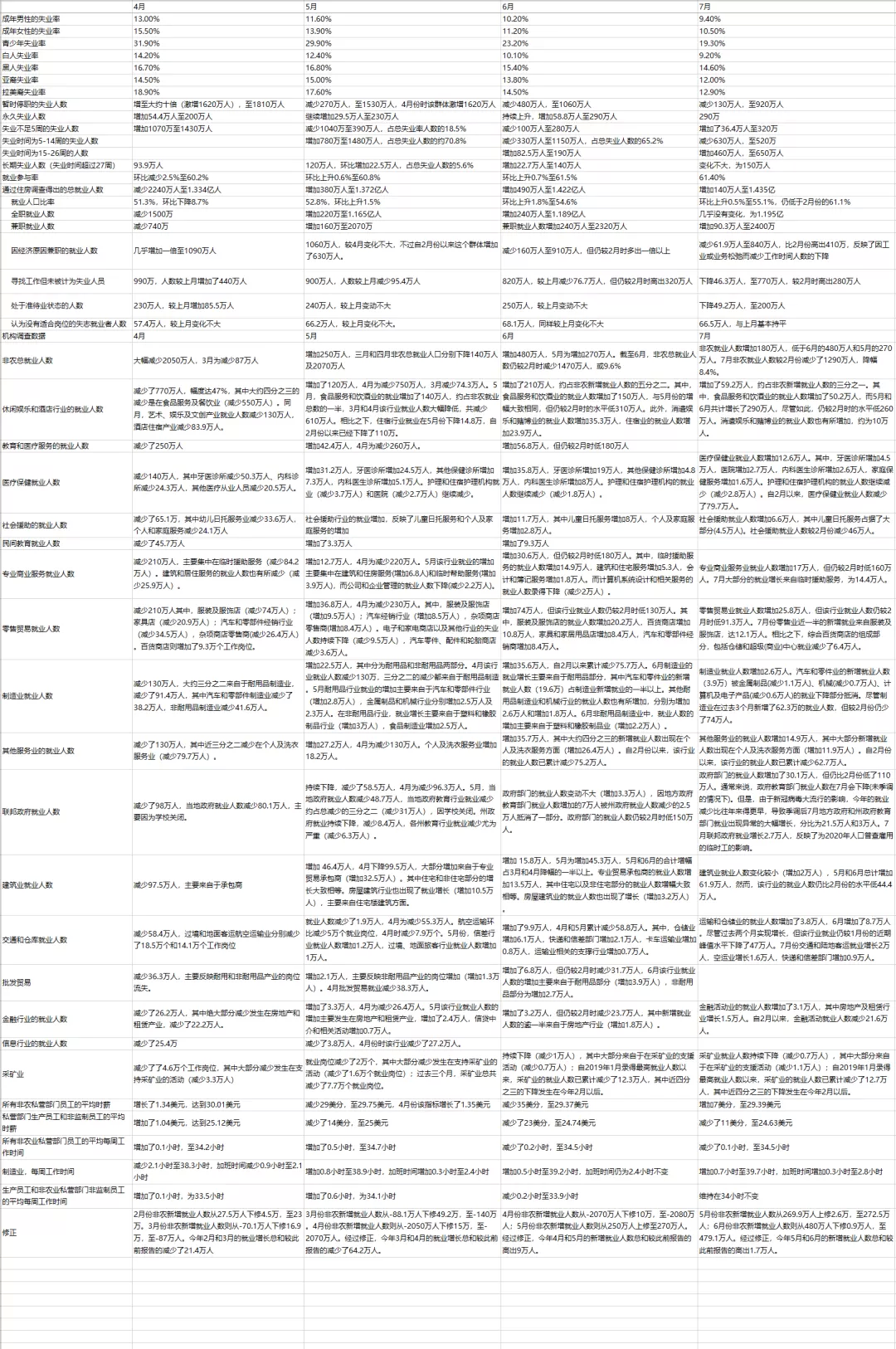

我一如既往整理了7月非农与前几个月的比较。

如果创造了900万个就业岗位,就意味着有接近900万人永久失业。

显然,川普在偷梁换柱,吹嘘自己拉选票,这是他的惯用伎俩。他不是傻,而是坏,因为他非常精准的把握到了“创造”这个词。

美联储非常清楚,单靠复工不可能将失业率拉回到卫生事件前水平,大量企业破产倒闭,工作岗位永久性流失。美联储必须动用货币政策的力量,鼓励企业家投资实体经济,创造就业岗位。

美联储已经表态对通胀的容忍度比较高,不介意通胀维持在目标(2%)水平之上一段时间。现在距离目标还很远。考虑到两党在新一轮财政刺激法案上分歧较大,失业金补助缩水,也难以推动通胀持续上行。

美联储对失业率的希望是回到卫生事件之前的水平,当时是4%。

这里有个误区需要说明。大家看非农报告最关心的是新增多少就业。但影响失业率的是希望找工作却找不到工作的人数,也就是上图中的累计失业人口。

可以大致推算出当前美国就业人口基数约为1.6亿人,如果失业率降至4%,累计失业人数需要降至640万。

目前累计失业人数是1630万,降至640万的话,还有1000万就业岗位缺口。这1000万人目前想要就业,但是没有工作岗位。

值得注意的是,7月报告中显示,还有770万因为没有积极寻找工作而未被计为失业人员。暂时不太确定有多大比例是因为可以领取失业救济金补助而延缓了就业意愿。

美联储对2020年底的失业率预期是大约8%,年内剩余5个月需要解决将近400万就业。前提是政府的失业金补助如期正常发放至少到年底,否则会将数以百万的低保户推入就业市场,从而推升失业率。

那么问题来了,美联储之前印的钱是否足量转化为就业岗位,且满足就业需求目标?

这个问题不需要我们来回答,我们只需要提出问题,并观察失业人口数字的变化,等待美联储给出结论。

3月份下的猛药,到了9月份应该对就业市场产生实质性影响。美联储需要对货币政策执行效果做出评价,评价的核心就是就业市场是否得到有效帮助。同时还要结合经济与卫生事件形势的变化重估此前的货币政策是否能够有效满足就业目标的需求。

9月17日的美联储货币政策会议是一个非常重要的时间节点。美联储通常会在3、6、9、12这4个月份的利率会议上做出重大的货币政策调整决定。无论是需要继续加码宽松货币政策,还是货币的供给已经足够,美联储都会给出一个相对明确的说法。

6月非农就业人数新增480万人,然而美联储在7月30日利率决议之后的货币政策声明中几乎无视了就业超预期的增长,只是重申卫生事件将继续拖累就业。同时承诺将维持当前利率水平,直到确信经济已经度过危机,并走上实现最大就业和价格稳定目标的轨道。

鲍威尔在讲话中没有主动提及超预期的就业表现。在问答环节鲍威尔表示美联储旨在创造人们可就业的环境,指出指标表明就业增长放缓,薪资下降表明劳动力市场复苏还有很长的路要走。

总体而言,美联储延续了对就业市场悲观谨慎的态度,没有对超预期的就业增长给出积极肯定的反馈。因此,很难想象美联储会在9月的货币政策决议上做出颠覆性的立场转变。

8月美联储没有货币政策会议,因此在9月会议之前美联储官员对就业市场的评价就尤为重要。如果有看到重要的信息也会及时跟大家分享。

我的判断是美联储至少不会在9月收紧货币政策,有一定概率在9月的货币政策会议上为刺激就业市场而提供更多的帮助,其手段不止于印钱,也包括此前提到的前瞻指引和收益率曲线控制。

但我对未来2个月可能发生的事持开放的态度,不会激进的押注上述预期,而是观察联储官员尤其是票委的讲话是否能够提供货币政策调整的线索。

对黄金的下跌,我的判断是获利丰厚的多头借助连续超预期的就业增长数据短期平仓了结,同时伴有一些快进快出的投机空头。今晚发布的持仓数据中也许能看到一些端倪。

到9月货币政策决议之前,我不认为黄金会形成明确的趋势转向,在短期获利盘涌出之后,黄金的波幅会逐渐收敛,并维持在高位震荡区间,等待美联储更加明确的货币政策指引。

黄金大跌并没有持续,受到日图EMA60支撑,均线带带宽较宽,支撑比较强劲。对于上行趋势中的调整来说,回撤到EMA60已经接近充分回撤。

美国十年期国债收益率对黄金短期价格影响较大。基准利率降至0后,美元实际利率取决于十年期国债收益率与通胀的差值。若通胀维持稳定,十年期国债收益率上行,会拉高美元实际利率,十年期国债收益率降至低位则会压低美元利率。

黄金的价值与美元的实际利率成负相关。尤其是美元实际利率处于负值会极大的提升黄金的保值价值。

3月卫生事件爆发之后,美国十年期国债收益率大幅下跌至历史低位。此后出现2次反弹,见下图标识。

标识1处美债收益率自0.318%反弹到1.283%,反弹非常剧烈,同期黄金价格自1703下跌至1451,下跌252美元,跌幅14.8%。

标识2处美债收益率自0.64%反弹至0.96%,相比前次反弹力度减弱,同期黄金价格自1765震荡下跌至1670,下跌95美元,跌幅5.4%。

上周,美债收益率跌至3月降息之后的最低点0.5%,黄金触及历史新高2075,随后美债收益率持续反弹, 目前升至0.73%,黄金价格则最低跌至1862,下跌213美元,跌幅10.3%。

通过这3组比较,可以看到美债收益率与黄金具有较强的负相关。因此,市场对美债收益率的预期将会极大的影响黄金的前景。

如果美债收益率仅是阶段性的反弹,此后还会重回低位,那么黄金的下跌则更可能是阶段性的调整,此后仍会重拾升势。

两个因素对美债收益率的影响较大。

其一是美联储的基准利率。可以看到3月美联储将基准利率从1.75%降至0,美债收益率提前发出预警,并出现大跌。我在今年2月份时曾经写过一篇文章,提示《新一轮降息越来越近了》,就是基于主要经济体的长期国债收益率变化做出的判断。

另一个因素则是美债的供需关系。尽管美国新一轮财政刺激方案迟迟不能达成,但数万亿的救助资金规模迟早要落地。财政部上周表示,计划下半年发行超过1100亿美元的长期国债。似乎巨量的债券供给会压垮美债价格推升收益率,但美联储会启动印钞机无限购买,更会配合财政部尽量压低收益率。而一旦美联储认为就业市场不及预期,决定加码宽松货币政策,施行收益率曲线控制,或者给出前瞻指引,那么美债收益率同样会被制约。

在这些预期实锤之前,在9月利率决议来临之前,美债收益率的反弹高度还是未知,如果还有新一轮的上行并挑战6月初的收益率水平,则黄金大概率还会继续向下探索调整空间。如果美债维持在当前水平,则黄金维持高位震荡的概率较大。

总之,接下来这一个月,要重点关注美债收益率的走势,以及可能影响到美债收益率表现的数据或言论。

目前来看,推动黄金上涨的逻辑没有发生变化,但因为存在质疑,刺激和加剧了黄金的调整与力度。一切还需要继续观察,并且等待美联储给出明确的政策指引,9月17日的利率决议将是重要的时间点。(编辑:mz)