本文来自微信公众号“杨仁文研究笔记”,作者为方正证券李舒婕&陈梦竹。

核心观点

事件:

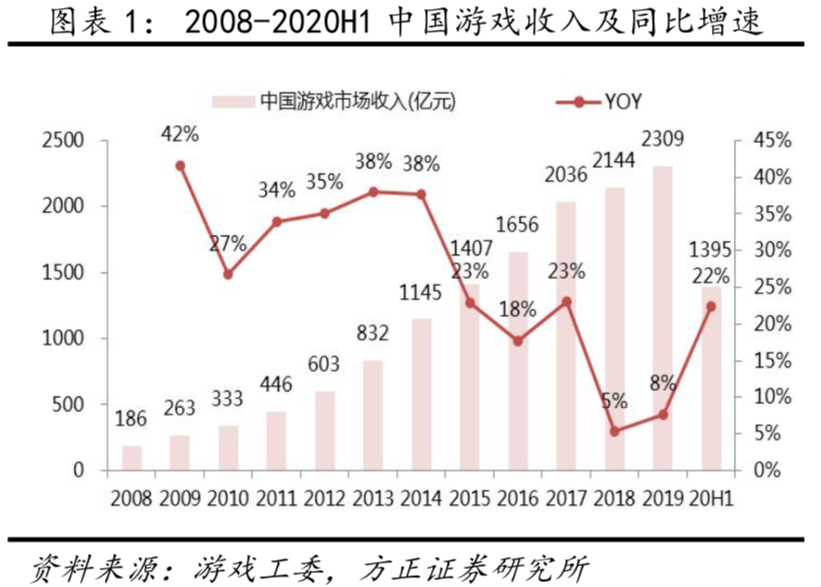

7月30日,游戏工委发布《2020年1-6月中国游戏产业报告》,20H1中国游戏收入规模1395亿元(YOY+22.34%),中国游戏用户规模6.57亿人(YOY+1.97%),中国自研游戏出海收入规模76亿美元(约人民币534亿元、YOY+36.32%);中国手游收入规模1047亿元(YOY+35.81%),占比75%。

点评:

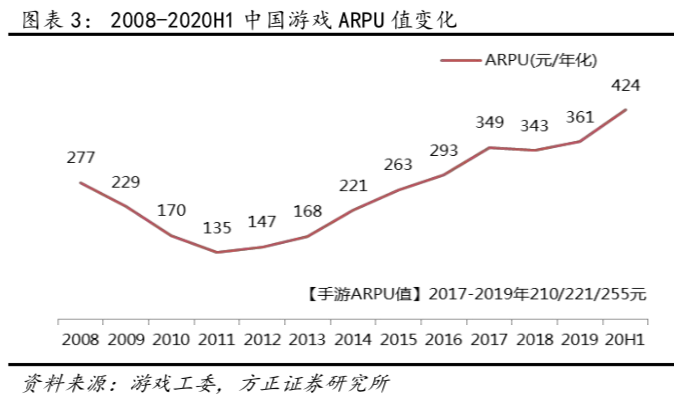

1、游戏行业维持高景气度,增速回暖;玩家红利近尾声,ARPU值逐步提升。20H1中国游戏收入规模1395亿元(YOY+22.34%),增速明显回暖,主要来自卫生事件红利及产品活动带来的手游市场增量。20H1中国游戏用户规模6.57亿人(YOY+1.97%),增速连续多年维持个位数,玩家红利近尾声。从ARPU值变化趋势来看,从2011年的135元/年增至2019年的361元/年,20H1为212元/半年,持续提升。

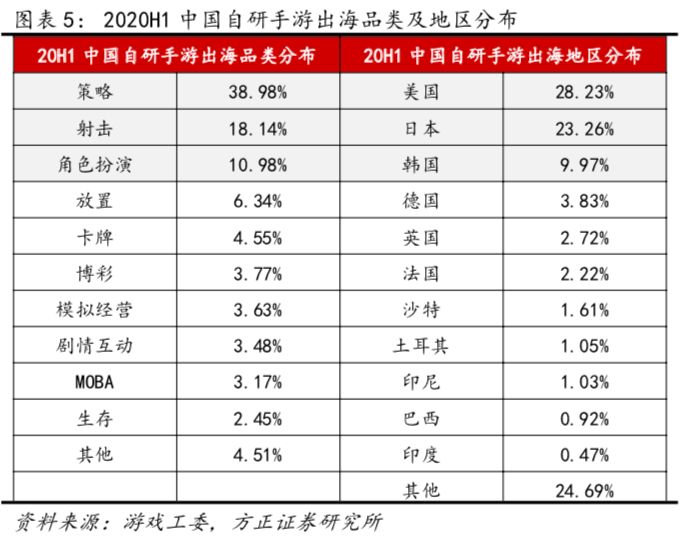

2、出海增速亮眼,中国厂商在美国、日本、韩国等重要的游戏市场持续突破。20H1中国自研游戏出海收入规模76亿美元(约人民币534亿元、YOY+36.32%),增速高于国内。20H1中国自研手游出海品类分布:策略(39%)、射击(18%)、角色扮演(11%)合计占比近七成,放置类占比超6%。20H1中国自研手游出海地区分布:美国(28%)、日本(23%)、韩国(10%)合计占比超六成。

据SensorTower,20Q2共26款中国手游入围日本手游畅销榜TOP100、收入7.2亿美元(占日本TOP100的23%、对比18Q2该比例为10%);20Q2共39款中国手游入围韩国手游畅销榜TOP100、收入2.6亿美元(占韩国TOP100的近27%、对比18Q2该比例为19%);20Q1共19款中国手游入围美国手游畅销榜TOP100(占美国TOP100的16%)。

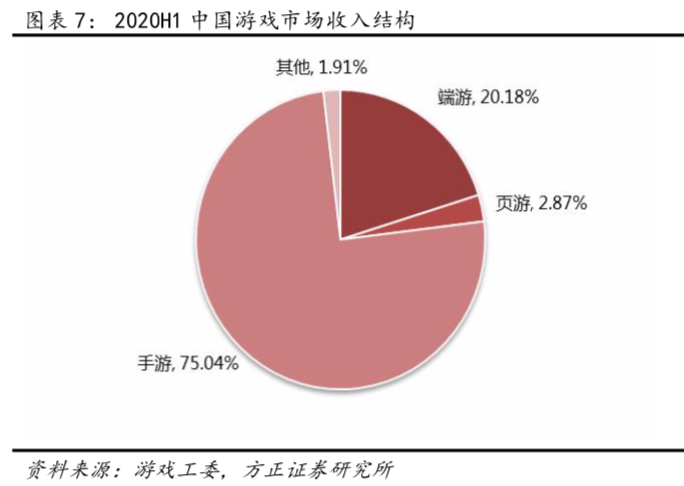

3、卫生事件红利下,头部厂商持续验证精品化战略,射击类、放置类等手游表现突出。20H1中国手游收入规模1047亿元(YOY+35.81%),增速大幅提升,占整体游戏市场的比例进一步扩大至75%。

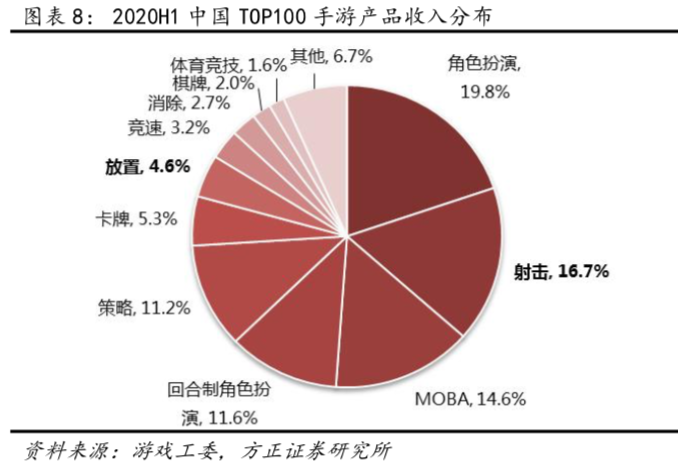

20H1中国TOP10手游产品收入分布:角色扮演类(包括回合制)仍为第一大品类、占比为31%(对比2019年为46%);射击类表现突出,占比增至17%(对比2019年为9%);MOBA类占比15%(与2019年持平)、策略类占比11%(对比2019年为14%)、放置类占比5%。

4、5G商用落地加速,厂商加快云游戏布局;端游、页游市场均有所下滑,电竞市场保持较快增速。20H1中国云游戏收入规模4亿元(YOY+79%)。20H1中国端游收入规模282亿元(YOY-10%)、占比20%;20H1中国页游收入规模40亿元(YOY-21%)、占比3%;20H1中国电竞收入规模719亿元(YOY+55%)。

5、游戏行业景气度高,现金流好,成长+消费属性,叠加5G主题,20H2游戏公司将迎来新品密集上线期。

A股相关标的:

三七互娱(19年国内手游市占率10%+、最高MAU超4000万;预计20H1归母净利14-15亿元、YOY+36%至45%,对应20Q2归母净利6.7-7.7亿元、YOY+16%至33%;公司创始人团队专注游戏,抓住每一轮行业拐点,沉淀流量经营优势,未来持续夯实ARPG优势、推进SLG/卡牌等新品类及全球化布局;2020产品储备包括11款自研+39款代理、自研产能扩张,研发总负责人增持、股份深度绑定;从买量消耗看,公司对比单一发行商有自研优势,未来市占率仍有提升空间;20H2储备《荣耀大天使》《斗罗大陆3D》、海外SLG、多款RPG等) 。

完美世界(预计20H1归母净利12.4-12.8亿元、YOY+22%至25%,对应20Q2归母净利6.3-6.7亿元、YOY+17%至25%;公司研发实力较强,《完美世界》《新诛仙》《新笑傲江湖》等维持较好表现、据七麦数据《新神魔大陆》上线29天iOS端收入超1.36亿元;20H2储备《梦幻新诛仙》《战神遗迹》《Torchlight III》《Magic Legends》等,电视剧持续消化库存、择机展开新项目)。

吉比特(精品化路线,20Q1归母净利3.22亿元、YOY+51%;自研《问道》系列表现稳定为业绩主要支撑,重点项目《M68》等持续打磨中,雷霆平台Roguelike类形成差异化发行优势、拓展更多新品类;投资青瓷《最强蜗牛》上线以来位居iOS畅销前10;20H2储备《魔渊之刃》《一念逍遥》等)。

掌趣科技(20H2储备《真红之刃》《街霸:对决》《全民奇迹2》《黑暗之潮》等)。

电魂网络(预计20H1归母净利1.85-2.25亿元、YOY+117%至164%,对应20Q2归母净利0.84-1.24亿元、YOY+88%至178%;20H2储备《我的侠客》(腾讯独代)、《解神者:X2》(TapTap预约超78w)等,《梦三国》端游将迎来十周年庆)。

海外股相关标的:

腾讯控股(00700)(国内游戏收入市占率50%以上,稳居行业TOP1,自研手游《王者荣耀》、《和平精英》长期位居国内IOS游戏畅销榜TOP2,凭借《PUBG MOBILE》(18年4月至今海外IOS&Google收入14.8亿美元)、《使命召唤手游》等精品手游打开国际市场。

目前储备包括①自研游戏:《大主宰:大千世界》《合金弹头 代号:J》《秦时明月世界》《光与夜之恋》,②代理游戏:祖龙娱乐研发的《鸿图之下》&《梦想新大陆》&《诺亚之心》,凯撒文化研发的《从前有座灵剑山》,盛趣游戏研发的《小森生活》&《庆余年》、电魂网络研发的《我的侠客》、掌趣研发的《全民奇迹2》等,③与全球顶级开发商合作推出的面向全球的优质大作:《地下城与勇士》手游(由经典端游改编的MMOACT手游/预计于8.12正式上线)、《FIFA Online 4》等,游戏业务增长确定性高)。

网易(09999)(19年国内游戏市占率20%、国内MMO手游市场市占率33%,自研能力顶尖、积累深厚,精品游戏长线运营能力领先,《梦幻西游》(上线5年/稳定在IOS游戏畅销榜TOP5)、《大话西游》(上线4年多/稳定在IOS游戏畅销榜TOP20)、《率土之滨》(上线4年多/目前位居IOS游戏畅销榜TOP10)等旗舰手游始终保持强劲表现。

公司事业群-工作室/中台部门/独立发行线紧密配合、运行高效,多品类布局+全球化拓展双策略驱动长期发展,储备《哈利波特:魔法觉醒》、《星战前夜:无烬星河》、《倩女幽魂隐世录》、《天谕》手游、《暗黑破坏神:不朽》、《宝可梦大探险》、《陈情令》等多款精品游戏。)

哔哩哔哩(BILI.US)(具二次元属性的垂直在线视频领导者,且在不断破圈中,新增用户的留存度与活跃度平稳,付费渗透率提升。20Q1哔哩哔哩MAU达1.72亿(YoY+70%),DAU达5100万。20Q1付费用户数为1340万(YoY+134%,QoQ+52%),显示出较高增长质量。

公司国内二次元游戏发行龙头地位稳固,《未定事件簿》(7月30日上线/首日IOS游戏免费榜TOP2、畅销榜TOP40)、《公主连结Re:Dive》(首月流水预估5亿+/目前位居IOS游戏畅销榜TOP60)、《万灵启源》、《Fate/Grand Order》等游戏表现稳定,目前公司官网pipeline中有超过40款代理游戏待发布,包括《宝石幻想:光芒重现》(盛趣研发/8月7日技术首测)、《拾光梦行》(Time Studio研发/Taptap评分9.5)、《星之彼端》(AshesStudio余烬组研发/TapTap评分9.4)、《伊甸启示录》、《梦想养成计划》等。

风险提示:重点产品上线进度及市场表现不及预期、市场竞争加剧、解禁减持风险、公司治理风险、政策监管趋严、市场风格切换等。

报告正文

事件:

1、7月30日,游戏工委发布《2020年1-6月中国游戏产业报告》,20H1中国游戏收入规模1395亿元(YOY+22.34%),中国游戏用户规模6.57亿人(YOY+1.97%),中国自研游戏出海收入规模76亿美元(约人民币534亿元、YOY+36.32%);中国手游收入规模1047亿元(YOY+35.81%),占比75%。

2、7月29日,新一批国产游戏版号下发,共58款(手游51款+端游7款),包括腾讯《只只大冒险》(端游)、雷霆《怪物工程师》、心动《逆向崩塌》(端游)、西山居《风暴魔域2》、4399《镜花异闻录》等。2020年以来,累计发放国产+进口游戏版号780款(手游707款+端游50款+页游4款+主机19款)。

点评:

1、游戏行业维持高景气度,增速回暖;玩家红利近尾声,ARPU值逐步提升。

20H1中国游戏收入规模1395亿元(YOY+22.34%),增速明显回暖,主要来自卫生事件红利及产品活动带来的手游市场增量。

20H1中国游戏用户规模6.57亿人(YOY+1.97%),增速连续多年维持个位数,玩家红利近尾声。

从ARPU值变化趋势来看,从2011年的135元/年增至2019年的361元/年,20H1为212元/半年,持续提升。

2、出海增速亮眼,中国厂商在美国、日本、韩国等重要的游戏市场持续突破。

20H1中国自研游戏出海收入规模76亿美元(约人民币534亿元、YOY+36.32%),增速高于国内。

20H1中国自研手游出海品类分布:策略(39%)、射击(18%)、角色扮演(11%)合计占比近七成,放置类占比超6%。据SensorTower,2020年6月中国手游出海收入TOP3分别为《PUBG MOBILE》(射击)、《万国觉醒》(策略)、《使命召唤手游》(射击)。

20H1中国自研手游出海地区分布:美国(28%)、日本(23%)、韩国(10%)合计占比超六成。据SensorTower,20Q2共26款中国手游入围日本手游畅销榜TOP100、收入7.2亿美元(占日本TOP100的23%、对比18Q2该比例为10%);20Q2共39款中国手游入围韩国手游畅销榜TOP100、收入2.6亿美元(占韩国TOP100的近27%、对比18Q2该比例为19%);20Q1共19款中国手游入围美国手游畅销榜TOP100(占美国TOP100的16%)。

3、卫生事件红利下,头部厂商持续验证精品化战略,射击类、放置类等手游表现突出。

20H1中国手游收入规模1047亿元(YOY+35.81%),增速大幅提升,占整体游戏市场的比例进一步扩大至75%。

20H1中国TOP10手游产品收入分布:角色扮演类(包括回合制)仍为第一大品类、占比为31%(对比2019年为46%);射击类表现突出,占比增至17%(对比2019年为9%);MOBA类占比15%(与2019年持平)、策略类占比11%(对比2019年为14%)、放置类占比5%。

4、5G商用落地加速,厂商加快云游戏布局;端游、页游市场均有所下滑,电竞市场保持较快增速。

20H1中国云游戏收入规模4亿元(YOY+79%),未来随着5G技术普及、渗透率提升及网络带宽环节优化,云游戏产业发展值得期待。

20H1中国端游收入规模282亿元(YOY-10%)、占比20%;20H1中国页游收入规模40亿元(YOY-21%)、占比3%;20H1中国电竞收入规模719亿元(YOY+55%)。

5、游戏行业景气度高,现金流好,成长+消费属性,叠加5G主题,20H2游戏公司将迎来新品密集上线期。

A股相关标的:

三七互娱(19年国内手游市占率10%+、最高MAU超4000万;预计20H1归母净利14-15亿元、YOY+36%至45%,对应20Q2归母净利6.7-7.7亿元、YOY+16%至33%;公司创始人团队专注游戏,抓住每一轮行业拐点,沉淀流量经营优势,未来持续夯实ARPG优势、推进SLG/卡牌等新品类及全球化布局;2020产品储备包括11款自研+39款代理、自研产能扩张,研发总负责人增持、股份深度绑定;从买量消耗看,公司对比单一发行商有自研优势,未来市占率仍有提升空间;20H2储备《荣耀大天使》《斗罗大陆3D》、海外SLG、多款RPG等) 。

完美世界(预计20H1归母净利12.4-12.8亿元、YOY+22%至25%,对应20Q2归母净利6.3-6.7亿元、YOY+17%至25%;公司研发实力较强,《完美世界》《新诛仙》《新笑傲江湖》等维持较好表现、据七麦数据《新神魔大陆》上线29天iOS端收入超1.36亿元;20H2储备《梦幻新诛仙》《战神遗迹》《Torchlight III》《Magic Legends》等,电视剧持续消化库存、择机展开新项目)。

吉比特(精品化路线,20Q1归母净利3.22亿元、YOY+51%;自研《问道》系列表现稳定为业绩主要支撑,重点项目《M68》等持续打磨中,雷霆平台Roguelike类形成差异化发行优势、拓展更多新品类;投资青瓷《最强蜗牛》上线以来位居iOS畅销前10;20H2储备《魔渊之刃》《一念逍遥》等)。

掌趣科技(20H2储备《真红之刃》《街霸:对决》《全民奇迹2》《黑暗之潮》等)。

电魂网络(预计20H1归母净利1.85-2.25亿元、YOY+117%至164%,对应20Q2归母净利0.84-1.24亿元、YOY+88%至178%;20H2储备《我的侠客》(腾讯独代)、《解神者:X2》(TapTap预约超78w)等,《梦三国》端游将迎来十周年庆)。

海外股:

腾讯控股(国内游戏收入市占率50%以上,稳居行业TOP1,自研手游《王者荣耀》、《和平精英》长期位居国内IOS游戏畅销榜TOP2,凭借《PUBG MOBILE》(18年4月至今海外IOS&Google收入14.8亿美元)、《使命召唤手游》等精品手游打开国际市场。

目前重磅IP游戏储备丰富,包括

①自研游戏:《大主宰:大千世界》(人气小说改编/东方玄幻MMORPG)、《合金弹头 代号:J》(SNK经典街机系列新作)、《秦时明月世界》(改编自国漫代表作系列动漫/3D MMORPG)、《光与夜之恋》(高沉浸互动恋爱手游),

②代理游戏:祖龙娱乐研发的《鸿图之下》(大世界沙盘战略手游)&《梦想新大陆》(自由策略回合RPG)&《诺亚之心》(拟真星球大世界探索MMORPG),凯撒文化研发的《从前有座灵剑山》(IP正版授权的同名RPG手游),盛趣游戏研发的《小森生活》(腾讯首款治愈系田园生活模拟手游)&《庆余年》(同名小说改编的次世代MMORPG手游)、电魂网络研发的《我的侠客》(武侠沙盒RPG/6.12安卓删档限号)、掌趣研发的《全民奇迹2》(魔幻RPG手游)等,

③与全球顶级开发商合作推出的面向全球的优质大作:《地下城与勇士》手游(由经典端游改编的MMOACT手游/预计于8.12正式上线)、《FIFA Online 4》(中国唯一获得FIFA官方授权的EA经典足球IP大作)等,游戏业务增长确定性高)。

网易(19年国内游戏市占率20%、国内MMO手游市场市占率33%,自研能力顶尖、积累深厚,精品游戏长线运营能力领先,以《梦幻西游》(上线5年/稳定在IOS游戏畅销榜TOP5)、《大话西游》(上线4年多/稳定在IOS游戏畅销榜TOP20)、《率土之滨》(上线4年多/目前位居IOS游戏畅销榜TOP10)等旗舰手游始终保持强劲表现。

公司事业群-工作室/中台部门/独立发行线紧密配合、运行高效,多品类布局+全球化拓展双策略驱动长期发展,储备《哈利波特:魔法觉醒》、《星战前夜:无烬星河》、《倩女幽魂隐世录》、《天谕》手游、《暗黑破坏神:不朽》、《宝可梦大探险》、《陈情令》等多款精品游戏。)

哔哩哔哩(具二次元属性的垂直在线视频领导者,且在不断破圈中,用户规模拓展顺利,新增用户的留存度与活跃度平稳,付费渗透率提升。20Q1哔哩哔哩MAU达1.72亿(YoY+70%),移动端MAU达1.56亿(YoY+77%),日均活跃用户达5100万。20Q1付费用户数为1340万(YoY+134%,QoQ+52%),显示出较高增长质量。

公司国内二次元游戏发行龙头地位稳固,《未定事件簿》(7月30日上线/首日IOS游戏免费榜TOP2、畅销榜TOP40)、《公主连结Re:Dive》(首月流水预估5亿+/目前位居IOS游戏畅销榜TOP60)、《万灵启源》(07.23上线/最高位居IOS游戏畅销榜TOP43)、《Fate/Grand Order》等游戏表现稳定,目前公司官网pipeline中有超过40款代理游戏待发布,包括《宝石幻想:光芒重现》(盛趣研发/8月7日技术首测)、《拾光梦行》(Time Studio研发/Taptap评分9.5)、《星之彼端》(AshesStudio余烬组研发/TapTap评分9.4)、《伊甸启示录》、《梦想养成计划》等。

风险提示:重点产品上线进度及市场表现不及预期、市场竞争加剧、解禁减持风险、公司治理风险、政策监管趋严、市场风格切换等。(编辑:肖顺兰)