本文来自微信公众号“Stansberry贝瑞研究”。

北京时间7月30日晚间,理想汽车(LI.US)正式在美国纳斯达克证券市场挂牌上市,股票代码为“LI”,发行价格为11.5美元/ADS(美国存托股票),总计发行9500万股ADS。

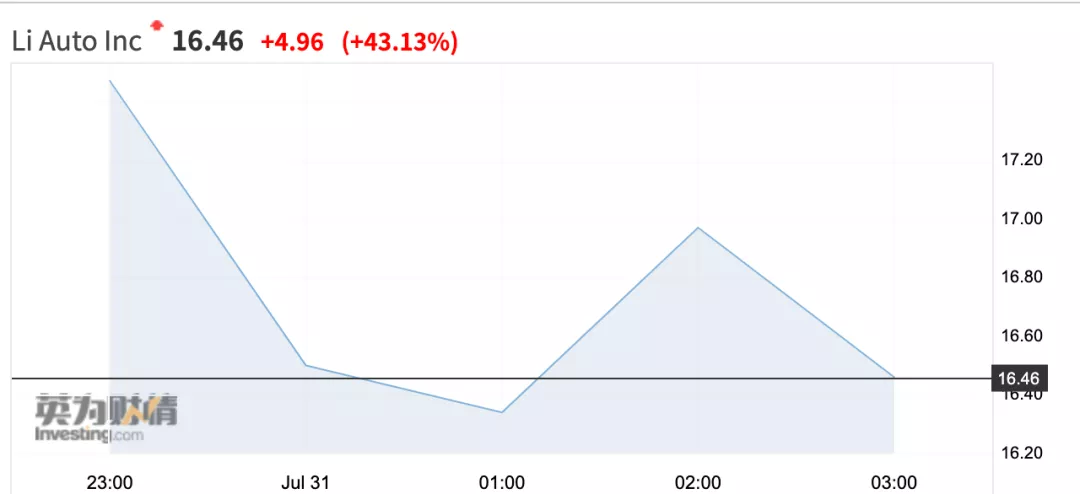

开盘首日,理想汽车直线拉升,最高涨幅超50%,最高股价达17.5美元。收盘股价大涨43.13%,报16.46美元,市值139.17亿美元,逼近蔚来(NIO.US)的市值。

7月30日早间,贝瑞研究在发布的《“抠唆”的理想汽车赴美IPO 10亿美元融资能否努力扭亏为盈 》一文中,重点从高性价比产品以及高成本控制的文化氛围中表达了理想汽车的优势和较优的市场占比份额,与此同时对比特斯拉(TSLA.US)、蔚来、汉兰达等竞争对手的估值,表达了理想汽车估值未来可能超越蔚来的观点,欢迎读者点阅回顾理想汽车财务、产品、估值详细分析。

7月30日晚间,贝瑞研究CEO James Early及分析师杨璐铭在老虎证券直播平台接受容言财经的采访,就《理想汽车IPO 将如何PK蔚来&特斯拉?》的主题进行直播分享,谈及和回答了一些投资者的关心的话题:

1、“烧钱的”新能源汽车市场如此暴涨,到底是泡沫多还是预期大?

2、全球新能源汽车市场到底有多大?理想汽车的未来市场占比如何?

3、理想汽车11.5美元的发行价,100亿美金的估值贵不贵?以及特斯拉估值800倍是否太高了?

4、未来3-5年,理想汽车短期的优势和最大的挑战是什么?投资者最该关注什么?

5、北美市场的投资人如何看待中国的新势力造车?美股连创新高,估值非常高, 公共卫生事件延续,美大选临近,对美股市场产生什么样的影响?

以下为贝瑞研究理想汽车IPO之夜的直播精华要点:

一、理想汽车赴美IPO恰逢其时 新能源汽车市场热情持续

最受关注的中概股IPO之一的理想汽车在认购期有超过400家投资机构发出认购的邀请,此外在IPO之前有获得来美团(03690)、字节跳动的3.8亿美金基石投资。IPO之前,理想汽车创始人兼CEO作为最大股东持有25.1%,美团王兴持股23.5%。

此次理想汽车在美IPO时期也是恰逢其时,既有美股持续高涨连创新高,也有北美无限量QE营造了很好的资本环境。环比其他新能源汽车上市公司,巨头特斯拉市值已超过2500亿美元,估值已经超过800倍。另一家曾经经历融资难而一度非常艰难的蔚来在获得巨额融资后表现也非常亮眼。

贝瑞研究新锐分析师杨璐铭表示:我们确实看到资本市场对新能源汽车行业的一个热忱,且这个热情已经持续了至少四五年了。而资本市场比较期待的看到的是关于新能源汽车领域技术方面,尤其是续航技术的进步,其次是车企在交付车辆数量/产能方面的答卷情况。这也是为什么特斯拉在连续4个季度实现盈利之后,在资本市场狂欢暴涨了300%,新能源汽车公司的价格表现就是资本市场对于新能源汽车的未来的期待和阶段性成果的回应。

贝瑞研究CEO资深投研总监James Early补充提示:金融市场的表现的确是很积极的。但对未来投资的预期来看,需要提醒的是,与现在的已经入局的公司数量相比,电动汽车行业未来的优胜者数量应该会非常有限,类似的情况北美发生过很多次:

·19世纪30年代的美国汽车业,从236家造车厂到目前仅剩4家;

·1990年代电商平台浪潮,到如今头部只剩亚马逊和Ebay;

·前两年的高达4000多种的加密货币,到如今又剩几家?

毫无疑问,同样的事情也会发生在电动车行业。当然电动车行业的市场是非常可观的,也会为整个行业迭代创造巨大的价值。但是,在这场角逐之中,我们可以预见优胜者将是极少数,大部分公司会倒下。现在看起来,资本市场对所有参赛者都抱有很大期待,但现实点儿来说,只有一小部分会赢。如果挖掘和跟随最优质的参赛者需要持续跟踪他们的市场销售、技术更新、运营发展等等。

二、新能源汽车市场持平燃油汽车市场还需时日 理想汽车增程式技术路线助力短期“胜出”

关于新能源市场对于燃油市场的市场份额对比,以及前者的预期,贝瑞研究分析师杨璐铭表示,从市场份额的角度上来说,目前的电动车全球渗透率大概在2.5%左右,可能大范围迭代汽油车仍需时间,当然增势迅速是肯定的,一些国家的政策支持此前也有很大助力。

从消费者的成本角度来看,新能源汽车多久会取代燃油车?根据中石油的数据表示,当新能源汽车动力电池的平均单位成本降至775元/kWh时,其经济性将大致与燃油车持平,业内预计将会在2025年左右实现。

即使大范围迭代需要时间,但只要电动汽车可以占有10%的汽车市场,就已经有非常可观的市场增量,这也是这些新能源车企们的目前的小目标。

贝瑞研究认为,从目前整个行业的竞争者来看,特斯拉还算是一个领导地位的车企,其他的车企都还在全力地在每一辆车的可变成本上实现盈利,而特斯拉在这方面做得很好,远远领超了其他的一些车新能源车企。简单的来说,无论是说理想汽车、蔚来汽车,还是国内的其他传统车企,最主要的一个最主要的一个关注点,一个是在可变成本可控的基础上去实现量产,这是一个最核心的点。

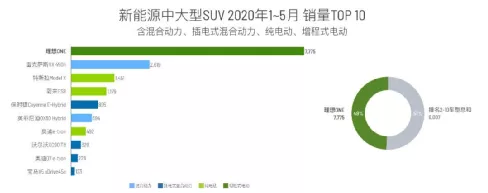

关于理想汽车的技术路线是增程式的,他们也表示未来三年其车型仍然是会采用这一技术路线。很多资本方也认为该技术路线是最适合于目前中国市场的,我们也看到理想汽车近两季大卖,特别是二季度大卖,比一季度翻了一倍还多。大卖的原因一方面是理想汽车主打中大型的SUV就是更加适合中国家庭,另一方面他们增程式的这种插入式的充电的方式有别于纯电动车,或给市场增加了应对不方便充电的一个新的解决方案。

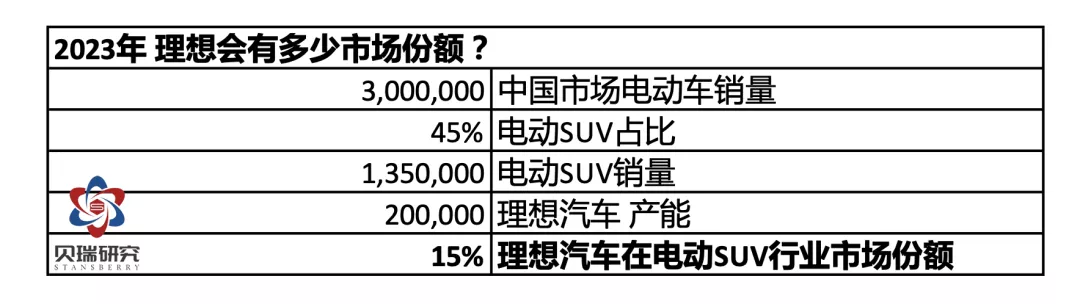

贝瑞研究CEO James Early表示:中国市场今年由于公共卫生事件原因电动车销量有所下跌,但是也会很快反弹。当前中国的电动车销量为100万,预期到2023年中国的市场电动车销量为300万。至于这个增长曲线,其实它可能并不是我们所想象的一直向上走,或者说有一个非常尖锐的往上走的曲线,而是可能将以一种在波动震荡着往上走的趋势。比如前几年高达85%的涨幅后突然迎来18%的跌势。因为今年公共卫生事件因素的存在,国家政策这方面也有相应的一些支持,以补贴一些新能源汽车行业以应对这一个短期内下降的趋势。

三、特斯拉的800倍市盈率不具行业实际意义 市销率估值下理想汽车估值在500—4000亿人民币

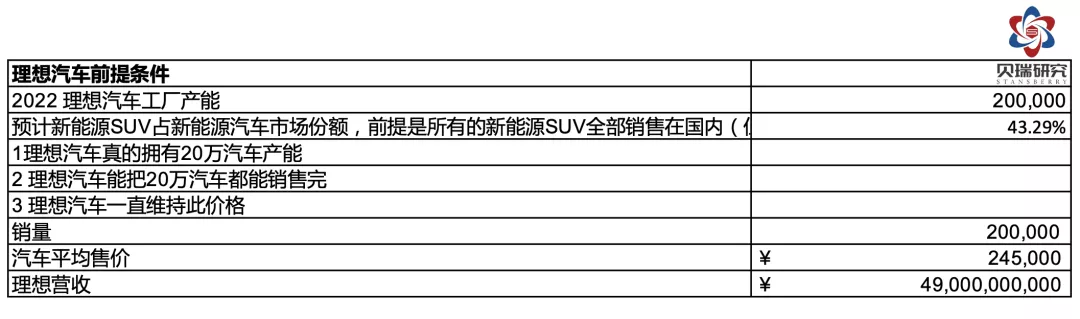

关于理想汽车估值100多亿美金(700亿人民币)是否高估?贝瑞研究分析师杨璐铭表示:贝瑞研究结合它的一个产量目标来看分析它能不能配得上现在估值。

根据贝瑞建立的估值模型:2023年理想的产量目标是20万,我们假设它的平均售价在2023年较当前已经降低了一些,大概在25万人民币左右,那么它一年的营收大概500亿人民币。

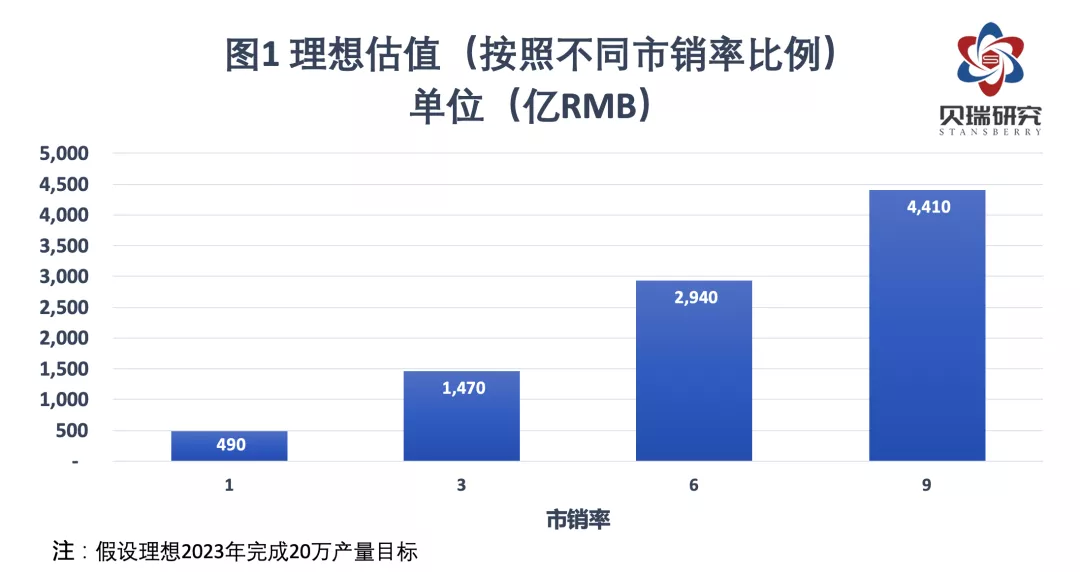

但是考虑到因为整个电动车行业没有盈利的情况下,市盈率不太具备参考价值。我们来看一下在不同的市销率对比下,它的估值是高了还是低了。

市销率(Price-to-Sales Ratio,P/S),也称作股价营收比、市值营收比,是股票的一个估值指标。市销率是以公司市值除以上一财年(或季度)的营业收入,或等价地,以公司股价除以每股营业收入,也是投资银行业务中一个重要的参照数据。

我们可以在上面的表格里看到针对从1到9区间内不同的市盈率,它的一个估值能最高达到什么样的水平?

贝瑞研究大致的估值区间在500亿到-4000亿人民币不等。注意,特斯拉的市销率大概在10左右。当然,这一切建立在理想可以产出并卖出20万辆车。

贝瑞研究CEO James Early 补充道:特斯拉市盈率高达800,其实某种程度上它失去了原本市盈率的意义。一般来说,市盈率会与下一年公司的增长率相吻合,而如果是这样,特斯拉能做到800%涨幅吗?当然有可能,只是有多少概率?而特斯拉在电动车行业已经深耕了11年,还没有做到真正的盈利(只是在每辆车上收回了可变成本),而这才是股权投资者最关心的。

基于我们刚刚分享的这个模型,其实也是大致推断,没有人确切能知道,大家都是在推测。因为这些电动车公司,并没有实际的盈利用于估值。市销率也不是一个完美的指标,因为它没有考虑到盈利,而且也没有考虑到不同的公司负债比例。

此外,关于理想汽车的市场份额方面,我们也可以来看一下这个模型:

数据来源:中汽协

到2023年中国市场电动车销量为300万,其中45%是SUV(按照燃油车比例考虑),那就是说135万都是SUV。而理想汽车表示,2023年他们的产能可以达到20万辆,这样算下来大概是15%的电动SUV市场。而理想今年上半年在电动SUV市场的占比大概是45%。因此,理想汽车的产量预期合理的,也是可以实现的。

关于当下,IPO前的估值来看,当然是偏高的。但是这也不一定是一件坏事。因为整个现在电动车行业其实都是在投资未来10年的发展,所以这也就是为什么我说如果结合理想汽车现在的一个表现,估值当然是偏高的,但是这也是整个电动车行业的现状。因为我们此前提到整个电动车行业回本(开支平衡)一件事情是非常非常的难的事情,尤其是在很多车企都烧了上十亿美金之后。例如特斯拉已经投资了250亿美金,那么虽然说特斯拉在每辆车的可变成本上已经逐渐盈利,净利率大概有30%(Model 3)来说,但是其前期的研发投入是远远没有收回来的,同样的事情对于蔚来和理想也是一样的,尤其是蔚来在去年其实也经历了融资难差点破产。

四、增程式的电动车战略是理想汽车短期优势 长期最大的挑战是提升技术、产量和利润率 并盈亏平衡

对于理想汽车的优势和劣势,贝瑞研究杨璐铭表示:就优势来说,理想汽车总体战略是短期做增程式的电动车,长期来说肯定会转向纯电动的技术方向,宏观来看目前国内的基建方向并没有完全的配备充电桩等设施(仅有25%),所以理想汽车的短期增程式技术战略是它的一个优势所在,这也是为什么理想在这次可能会跑赢,或者是说至少不会跑输的一个主要原因。

从风险角度来说可能就是他需要去把他的技术和提升利润。对于理想和蔚来来说,也是存在一样的挑战,他们能在接下来几年内内生产出多少辆车才能收回截止到目前为止的投资。当然这个模型非常的粗略,因为肯定在它生产这么多车去达成收支平衡的时候,会同时需要更多的投资。同时提高整车的一个净利润率,从每产一辆车亏钱到不亏钱到开始盈利,这可以说是他最大的一个挑战跟风险,对行业内任何一家电动车企业都是这样。

James Early补充道:首先对于新能源车企而言,短期来看最重要的技能其实是“找钱”,要活下去。就像蔚来汽车去年一度因为融资问题奄奄一息,现在所幸拿到了大笔融资。

其次是把钱“烧”在对的地方,给投资者交出一份不说满意但是至少及格的答卷,以及保持市场份额,尤其是在特斯拉中国工厂投产之后降价30%的竞争现状。

但最本质的还是针对量产(包括技术)以及前面我们提到过的回本。当然这两点之间也有密不可分的联系。

五、北美资本市场非常欢迎中国造车新势力 大选年美股连创新高、估值偏高但风险不大

最后在直播中贝瑞研究 James Early谈及了美国投资者对于中国的造车企业是非常欢迎的,不过他们会更看重公司的基本面。其实美国投资者很喜欢买中国的一些上市的股票,从经纪商的数据来看,北美投资人已经拥有了1万亿价值的中国公司的股票。所以其实整个投资市场对于中国的造车企业是非常欢迎的。但是从汽车消费的市场来说,可能不会那么的积极,因为目前在美国并没有中国车,至少我从来没有看到过。所以说在消费市场方面可能会比没有那么的积极,但是在资本市场上美国人是很欢迎的。

总体来说,个人美股投资者对于中概股比较积极的,贝瑞也正在帮助美国投资者更了解中概股。

针对投资和关心的近期市场涨幅过高,美国大选临近,又担心公共卫生事件二次爆发拖累市场,贝瑞研究 James Early表示:这个问题,从历史上的一些数据来看,其实在美国历年的选举年股市的表现或者说整体宏观的表现会相对比较稳定,也表现的比较好一点。

当然今年因为有公共卫生事件的原因,我们经历了一些暴跌,但现在也涨回来了。特朗普他自己也非常的自信,无论是宏观经济还是股票的走势,他把这个看做他自己的一种业绩表现,所以我们不太会觉得股市有很多的风险。

但是,现在公共卫生事件在美国是还没有得到一个完整的解决方案,经济下滑是收到了严重影响,市场在期待看到疫苗的研制成功,贝瑞研究在以往的发布中多篇阐述了关于疫苗市场的预测的文章,近期我们也看到,如果疫苗一旦失败或者说没有研发出来的新闻,市场就会走低。而一旦任何机构或公司针对疫苗研发有好消息,这家公司或者说整个市场都会往上涨,因此贝瑞考虑今天的市场会把疫苗这个板块因素考量进来。

关于投资者担心的为什么美股现在这么贵,为什么还在一直在走高?分析师在估值的时候会用到折现率模型,这其中一个关键因素就是分母---利率。因为现在利率是处在非常低的水平,而且对美国来说低利率差不多10年了,所以市场的估值看起来会相对高一点。

再补充一点就是为什么贝瑞研究觉得市场的风险可能没有这么大,还存在着上涨空间?贝瑞研究认为,对于机构投资者来说,共同基金中有很多的资金其实并没有进入到市场的投资当中。因为机构投资投资者相对还是比较保守的,他们比较害怕未来因为公共卫生事件的原因导致第二波的下跌。贝瑞研究在日常的投研分析(贝瑞Weekly)中也经常谈及关于美股市场及热门且重要板块的分享,鼓励网友关注我们。

(编辑:马火敏)