本文来自微信公众号1“ 王剑的角度”。

摘要

1990年代美国银行业走向繁荣,1995-1998年中旬超额收益明显

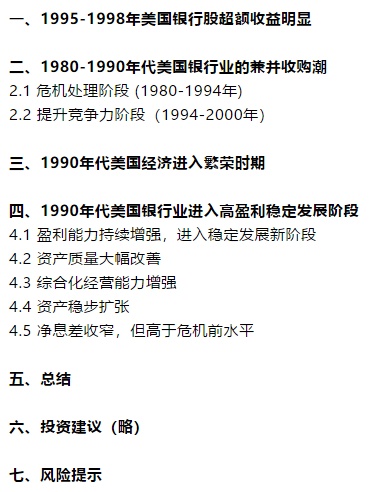

美国银行业从1990年代初期的困境逐步走向繁荣,盈利能力持续增强,进入稳定发展新阶段。1995年初至1998年7月14日,标普500银行指数上涨了266%,同期标普500指数上涨156%,银行股投资价值巨大。

1990年代兼并收购潮后,美国银行竞争力大幅提升

1980-1994年的美国银行业兼并收购是为了化解危机,为之后银行业的崛起奠定了基础。此阶段大量中小银行破产倒闭,且集中在少数几个地区。另外,对伊利诺斯大陆银行的救援体现了“太大而不能倒”原则。

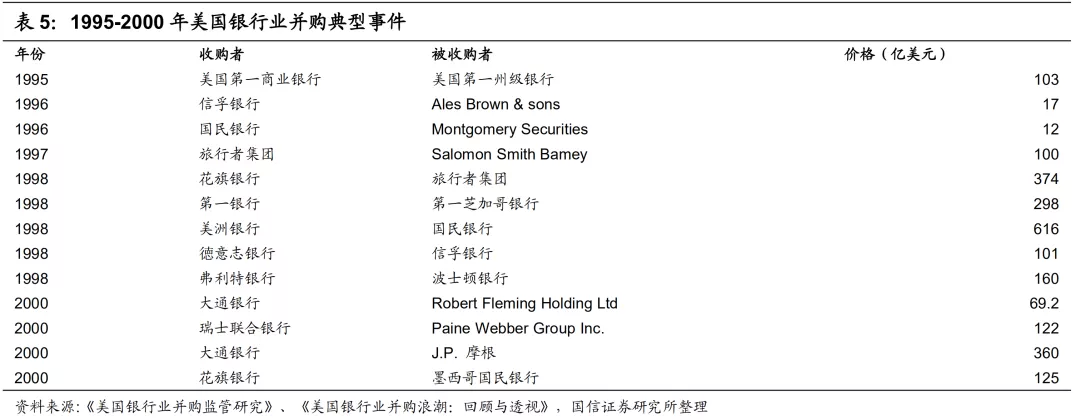

1994-2000年美国银行业并购发生在经济繁荣时期,主要目的是增强竞争实力,更好的参与全球金融自由化竞争。同时,美国单一银行制度和分业经营被打破,为银行并购提供了法律环境。经过1990年代的并购潮,美国银行集中度快速提升,出现了以花旗集团为代表的大型全能银行,美国银行业国际竞争力显著增强,美国重新捍卫了金融霸主的地位。

1990年代美国经济稳定高增长,房地产景气度持续提升

美国经济自1992年3月复苏,连续十年呈现“高增长+低通胀+低失业率”的繁荣态势。同时,1990年代美国房地产景气度持续提升,不动产抵押贷款资产证券业务快速扩张,经济的高增长和房地产繁荣为美国银行业提供了很好的经营环境。

我国有望迎来一轮中小银行兼并收购潮,混业经营有序推进

当前我国银行业面临着与美国银行1990年代初期相似的困境,区域性中小银行风险集中,利率市场推进带来息差收窄等。去年以来的包商银行、锦州银行等风险银行处置事件反映我国监管层正在考虑有序深化中小银行改革,化解中小银行风险。同时,近期媒体报道监管层考虑向大型试点银行发放券商牌照,我国混业经营有序推进,以更好应对全球金融自由化的深入推进,未来我国银行业抵御风险和经营能力都有望大幅提升。

风险提示:若宏观经济大幅下行,可能从多方面影响银行业。

目录

报告正文

01 1995-1998年美国银行股超额收益明显

1995-1998年中旬美国银行股投资价值巨大,具有明显的绝对收益和超额收益。标普500银行指数在这一时期(1995/1/1-1998/7/14)上涨了266%,同期标普500指数上涨156%。标普500银行指数PB由1.2x提升至1998年中旬的3.5x。

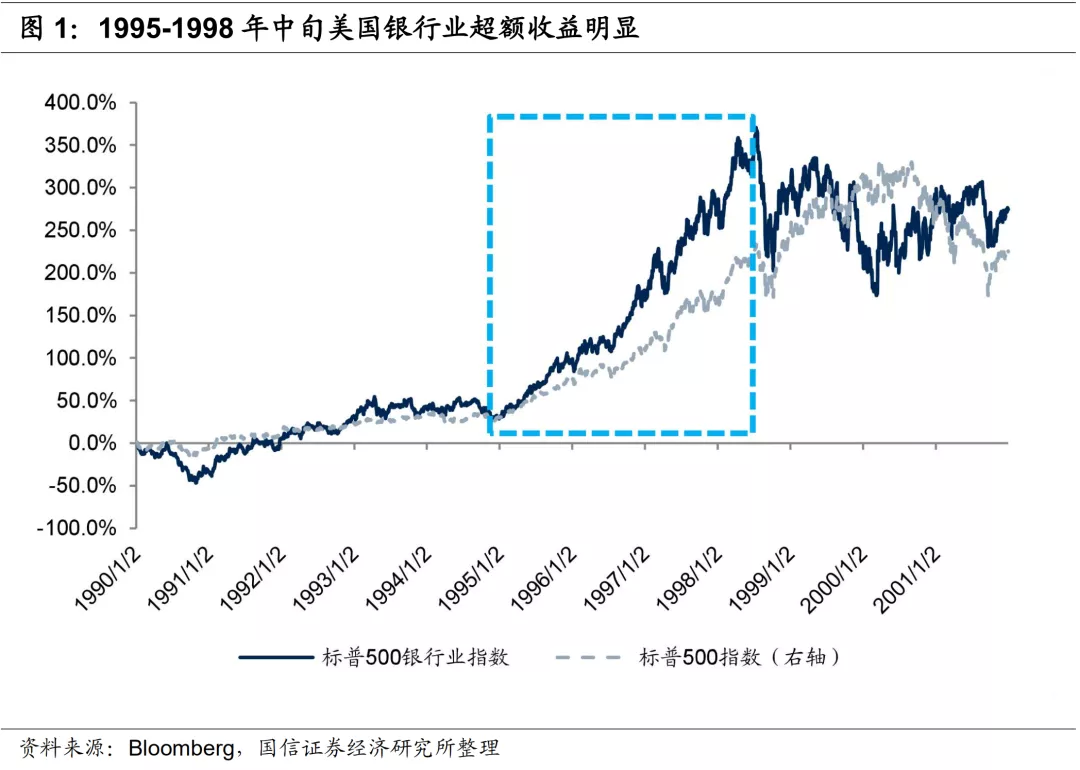

个股表现来看,我们选取了11家具有代表性的银行,其中,花旗集团上涨了591%,美国合众银行上涨了518%,涨幅较小的富国银行、美联银行和PNC财务服务公司也分别上涨了269%、251%和226%,明显跑赢同期标普500指数(上涨了156%)。

1990年代美国银行业经营环境复杂,美国银行业经历了历史上最大的兼并收购潮,美国银行监管制度在这一时期也出现了巨大的变革,不仅打破了长期以来的单一银行制度,而且从分业经营逐步走向混业经营。本报告主要聚焦美国银行业1990年代的经营环境和经营情况,分析为什么美国银行股在这一时期投资价值巨大。

02 1980-1990年代美国银行业的兼并收购潮

1980-1990年代是美国银行业急剧动荡的时期,美国银行业经历了史上最大的兼并收购潮,这是美国银行1990年代经营最大的特点之一。具体来看,此轮兼并收购潮大致可以分为两个阶段:

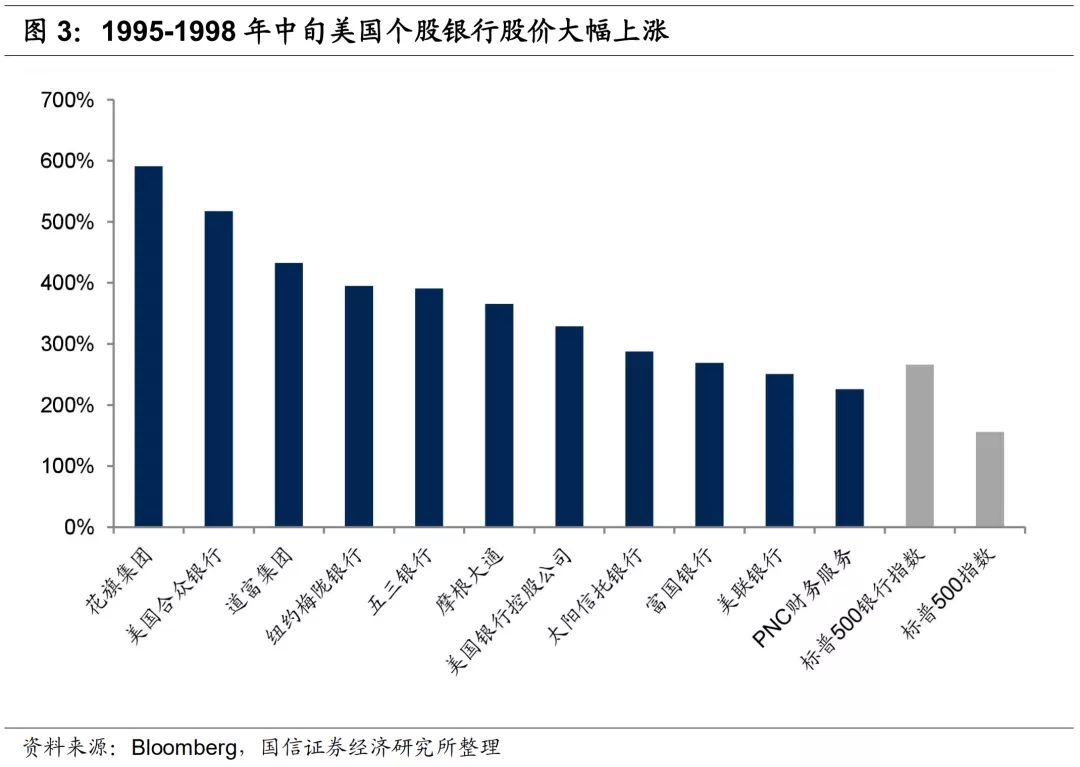

危机处理阶段(1980~1994年):1980年代美国银行业坏账高企,大量中小银行破产倒闭,1980-1994年美国银行业(本报告中美国银行业指由FDIC承保的商业银行和储蓄银行,特别说明的除外)共有2359家银行倒闭,576家银行接受救援。此阶段的风险出清维护了美国银行业的稳定,为1990年代中后期美国银行业的健康发展提供了基础。

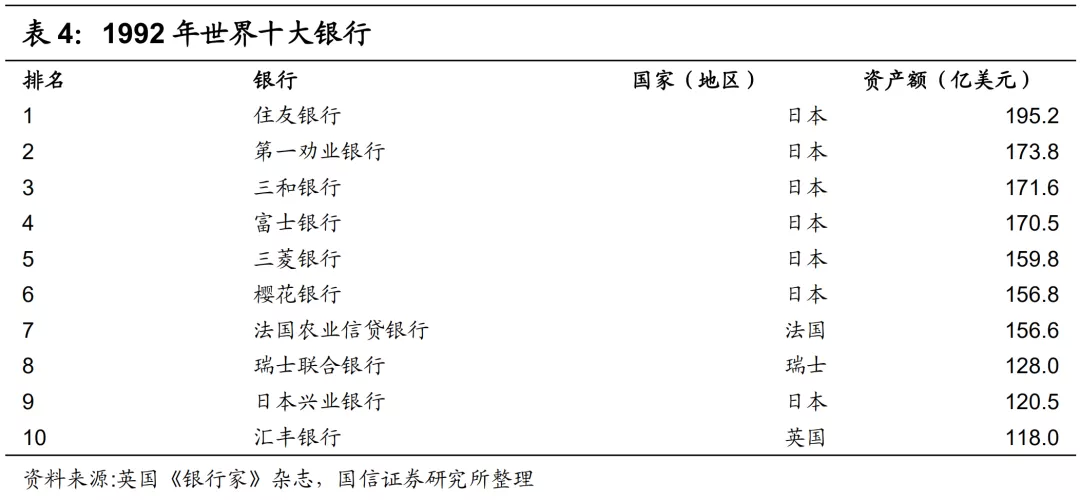

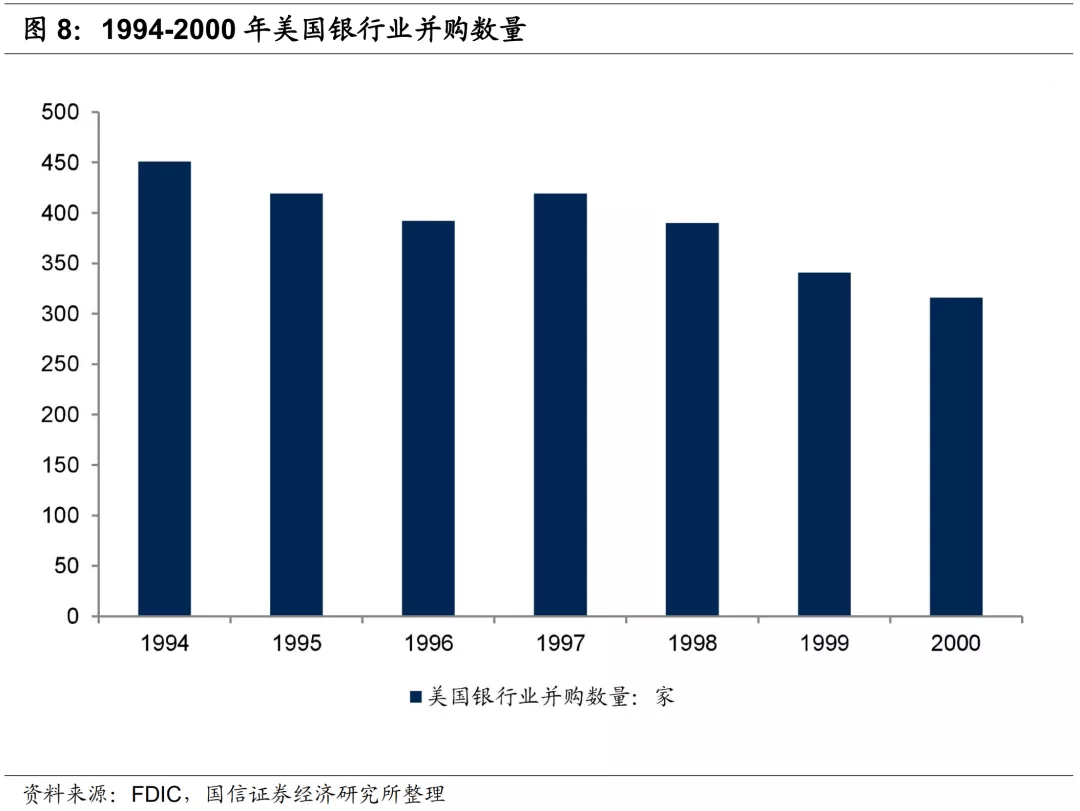

提升竞争力阶段(1994-2000年):1980年代以来全球金融自由化加速推进,以日本银行业为代表的海外银行业务快速扩张,给美国的银行带来了巨大的竞争压力。同时,监管机构也开始放松对单一银行制度和分业经营的限制,1994年9月颁布《州级银行法》,1999年11月通过《金融服务现代法案》,为银行业的兼并收购提供良好法律环境。在此背景下,美国银行业出现了一波以提升竞争力为主要目的的并购潮, 1994-2000年美国银行业并购数量达2728家,其中不乏大型金融机构的强强合并,诞生了以花旗集团为代表的大型全能银行。

2.1 危机处理阶段 (1980-1994年) 坏账高企,危机中金融资源被重新整合

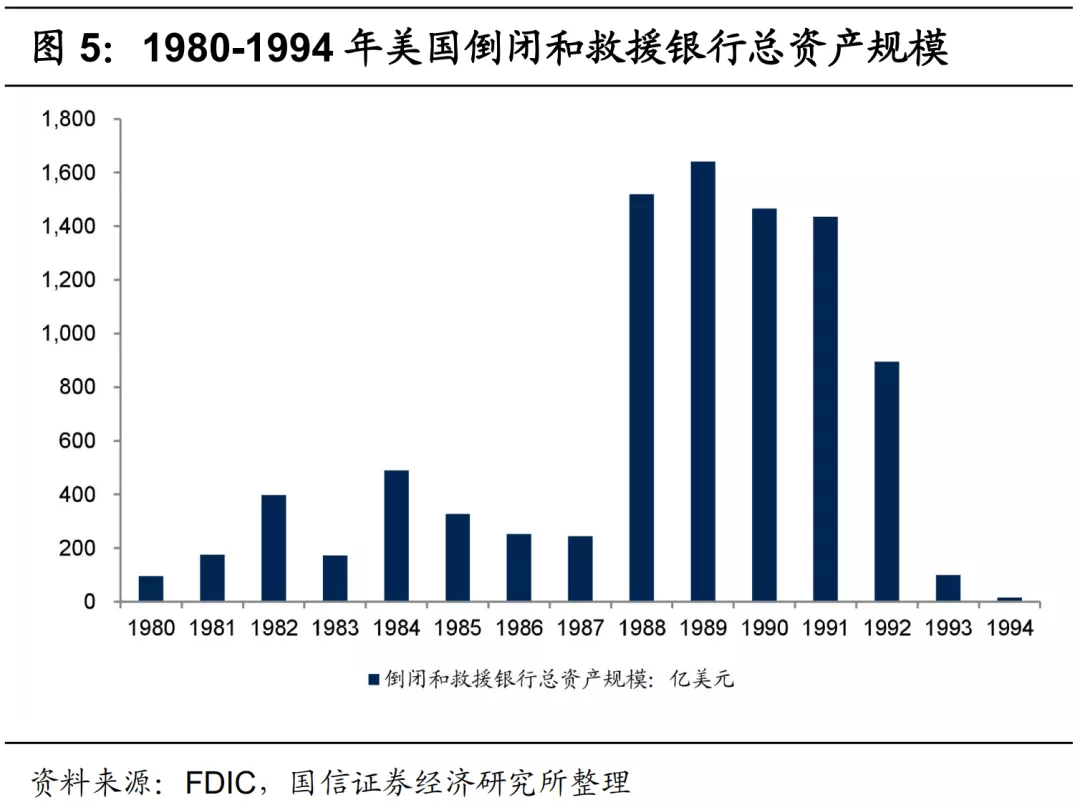

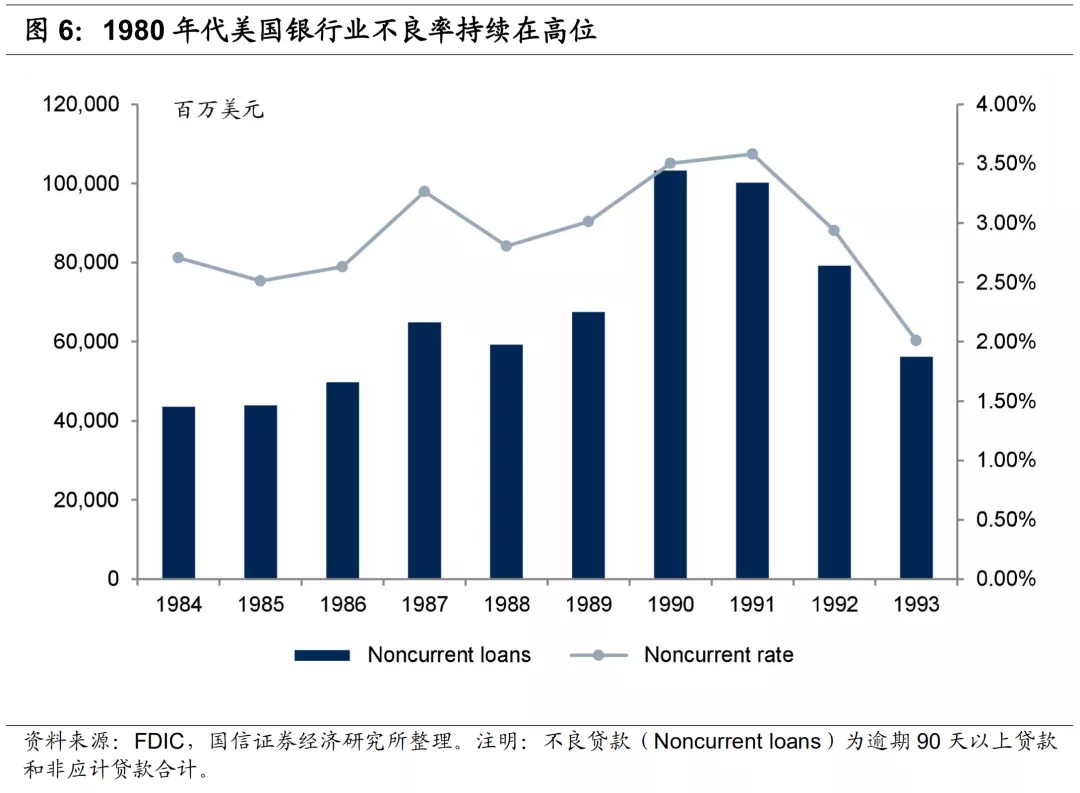

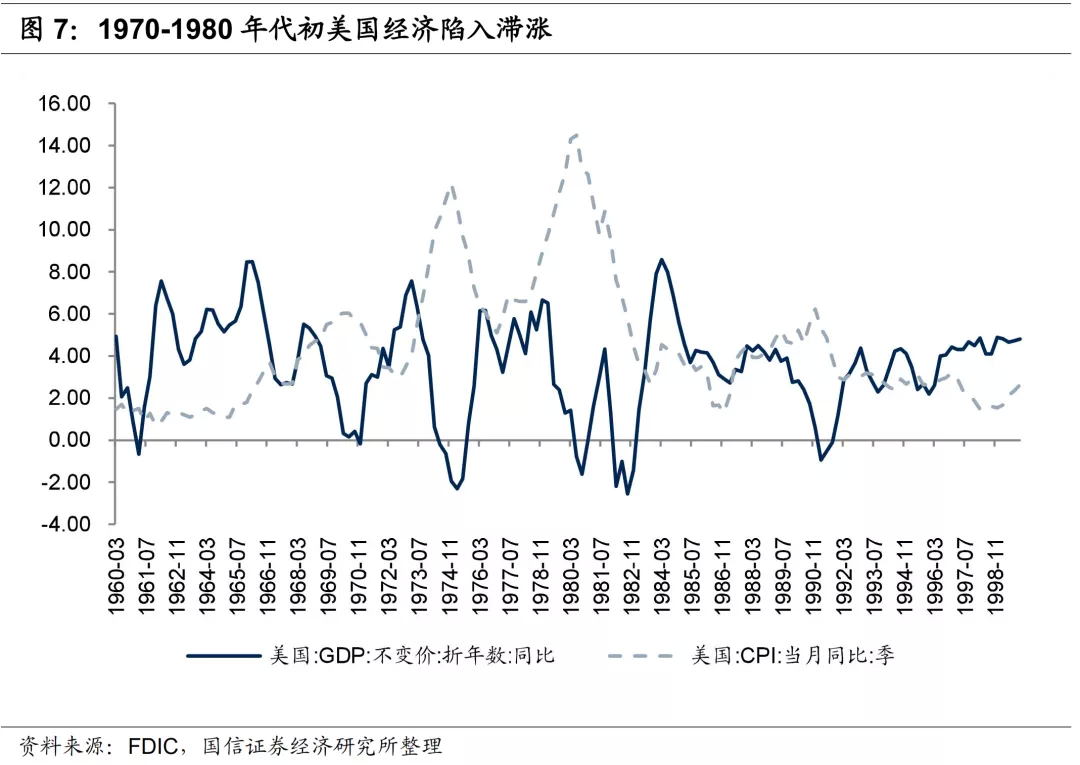

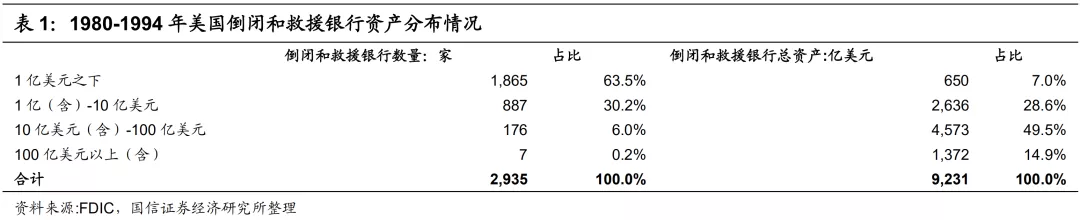

美国经济在1970-1980年代初期陷入了滞涨,给美国银行业的经营带来了较大冲击,早期隐藏的一系列风险开始暴露,1980年代美国银行业出现了巨额坏账,不良贷款率急剧攀升,大量中小银行甚至部分大银行陷入破产倒闭的困境。危机中金融资源被重新整合,此时兼并收购的主要目的在于处理问题银行,维护银行业稳定。1980-1994年美国倒闭和救援银行数量达2935家,总资产规模为9231亿美元,其中1989-1992年是美国银行倒闭的高峰时期。

美国经济自1983年开始已经逐步走出衰退,但早期一些国内外因素已经把风险引入到了银行:(1)美国长期实行单一银行体制,法律禁止美国银行跨州设立分支机构,这使得美国银行业务与当地产业结构和经济环境高度相关,极易受到地区或部门经济衰退的打击;(2)1950-1960年代美国银行机构在全世界扩张,涉及了大量发展中国家的债务。1970年代爆发的石油危机引发了发展中国家的债务危机,导致美国银行机构债务违约风险不断提升;(3)美国自1970年开始利率市场化改革,1986年实现利率的完全市场化,存款利率管制全面放开,银行业的经营成本加大,给美国银行业经营带来较大挑战;(4)1980年代是美国金融自由化与放松金融管制的时期,但是缺乏相应的风险管理措施配合,并且银行内控机制不健全。因此,在美国经济陷入滞涨之后,美国银行业风险也开始持续暴露,最终引发了银行业危机。

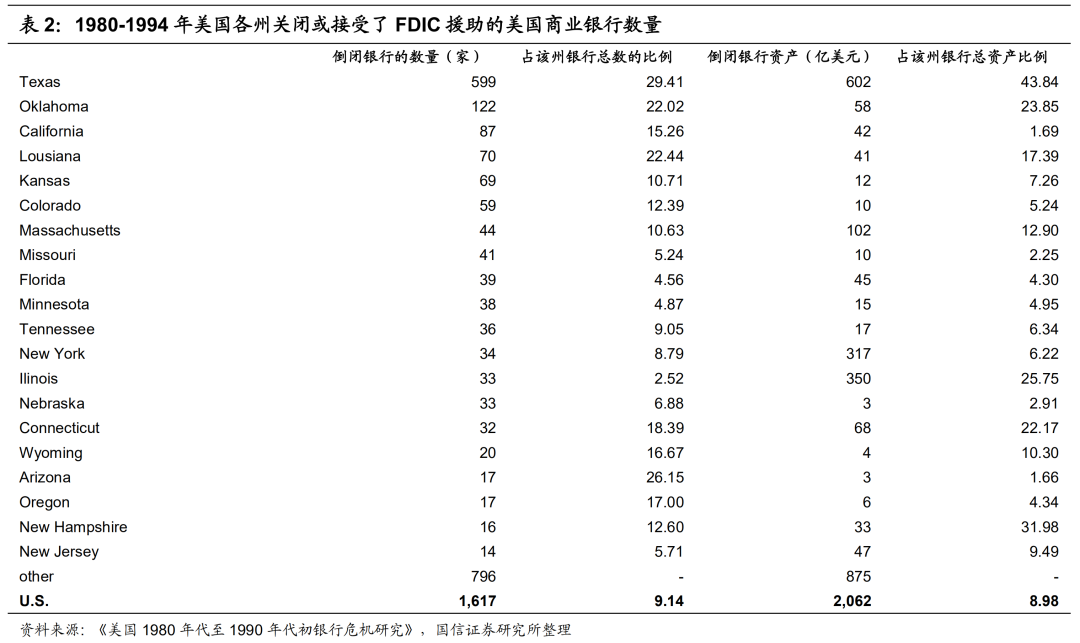

区域集中,且以中小银行为主

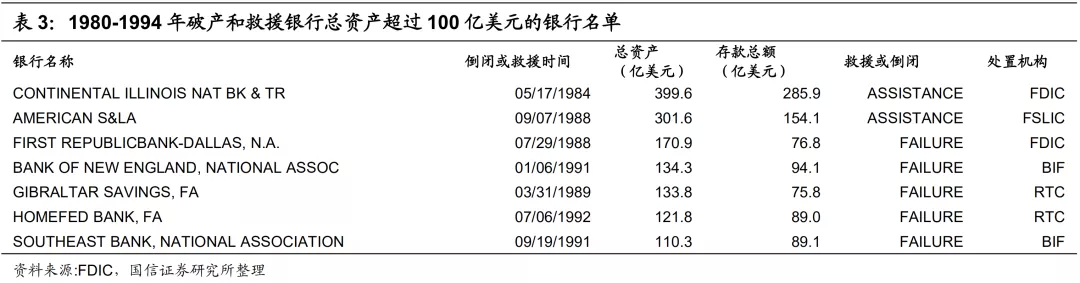

中小银行抵御风险的能力较弱,在此轮银行业危机中大量破产倒闭。1980-1994年倒闭和救援银行中资产规模在1亿美元以下的有1865家,资产规模在1-10亿美元之间的有887家,分别占倒闭和救援银行机构总数的63.5%和30.2%,而资产规模超过100亿美元的倒闭和救援银行仅7家。

美国1927年制定的《麦克法登法案》禁止商业银行跨州设立分支机构,实行单一银行制度,使得美国银行业务区域集中无法抵御局部性的经济波动或衰退,这也体现在了1980-1994年倒闭的银行高度集中在少数几个地区。1980-1994年有三次比较大的地区和部门经济衰退造成了大范围的区域银行破产,受1980年代两次石油价格暴跌影响经济严重衰退的地区的银行(路易斯安那州、俄克拉荷马州、德克萨斯州等)、1980年代初农产品价格下降导致过于集中农业贷款的银行大量破产(堪萨斯州、俄克拉荷马州、内布拉斯加州等)、相关不动产衰退区域银行(加利福尼亚州、东北部地区和西南地区)。根据《美国1980年代至1990年代初银行危机研究》披露,1980-1994年关闭或接受了FDIC援助的1617家美国商业银行(不包括储蓄银行)中破产数量前五个州占比达58.6%。

大而不能倒典范——伊利诺斯大陆银行

大银行更有可能获得同业银行或监管机构的资金援助。以伊利洛斯大陆银行为例,它与花旗银行、大通曼哈顿银行一样都是货币中心银行,是美国中西部最大、全美第七大银行。在大陆银行危机的紧急关头,FDIC、OCC和FRS决定宣布该行太大而不能任其破产,否则将严重威胁美国银行系统的稳定。监管当局出台了前所未有的援助计划,三大银监机构向大陆银行提供20亿美元的援助,24家国内主要银行组成集团给其提供53亿美元无担保资金,同时FDIC承诺不考虑10万美元的存款保险限制,保护大陆银行的所有存款人和一般债权人。由于找不到愿意接受这家银行的金融机构,最后,FDIC还购买了45亿美元大陆银行的不良贷款,从而获得该行80%的所有权,并且大陆银行可以不断从美联储享受流动性资金支持。在全美银行业和监管机构的共同努力下大陆银行重回增长轨道,在新的资本注入后,FDIC转让出售了股份,使该行归私人所有。尽管监管者与银行界都认为对“太大而不能倒”原则应持有保留态度,但该原则一直被运用,其中最典型的例子就是2008年次贷危机中对花旗集团的援助。

2.2 提升竞争力阶段(1994-2000年) 海外银行快速扩张,美国银行亟需提升竞争力

进入1990年代中后期,美国银行业已走出衰退,这一时期的银行业并购发生在美国经济繁荣时期,其主要目的是为了增强实力,扩大市场份额,更好的与海外银行竞争。1980年代以来,全球金融自由化持续推进,以日本银行为代表的海外银行快速扩张业务,抢占了美国银行市场份额,给美国银行业带来巨大的挑战。根据英国《银行家》杂志披露,1992年以资产额排列的世界十大银行美国空无一席,而日本占据了7个席位。同时,1980-1990年代初的银行业危机给美国银行业带来了前所未有的打击,虽然通过兼并收购的方式逐步走出了危机,但美国银行业系统仍是比较脆弱的。因此,美国银行业亟需通过并购来提高实力,以更好的参与全球金融自由化的竞争。

监管制度改革为银行并购提供法律基础

美国单一银行制度和分业经营被打破,为美国银行并购提供了良好的法律环境。1994年《州际银行法》颁布,打破了1927年《麦克法登法案》以来单一银行制度限制,允许商业银行跨州设立分支机构,美国银行业掀起了一轮以扩大规模为目的的并购。1999年11月,美国通过了《金融服务现代化法》,废除了1933年《格拉斯-斯蒂格尔法》分业经营的限制,美国全面进入混业经营的时代,银行通过并购保险、证券向全能银行迈进。根据FDIC年报披露,1994-2000年美国银行业共发生了2728例并购,其中不乏美洲银行和国民银行、花旗集团和旅行者集团此类强强合并的案例。

银行集中度快速提升,出现大型全能银行

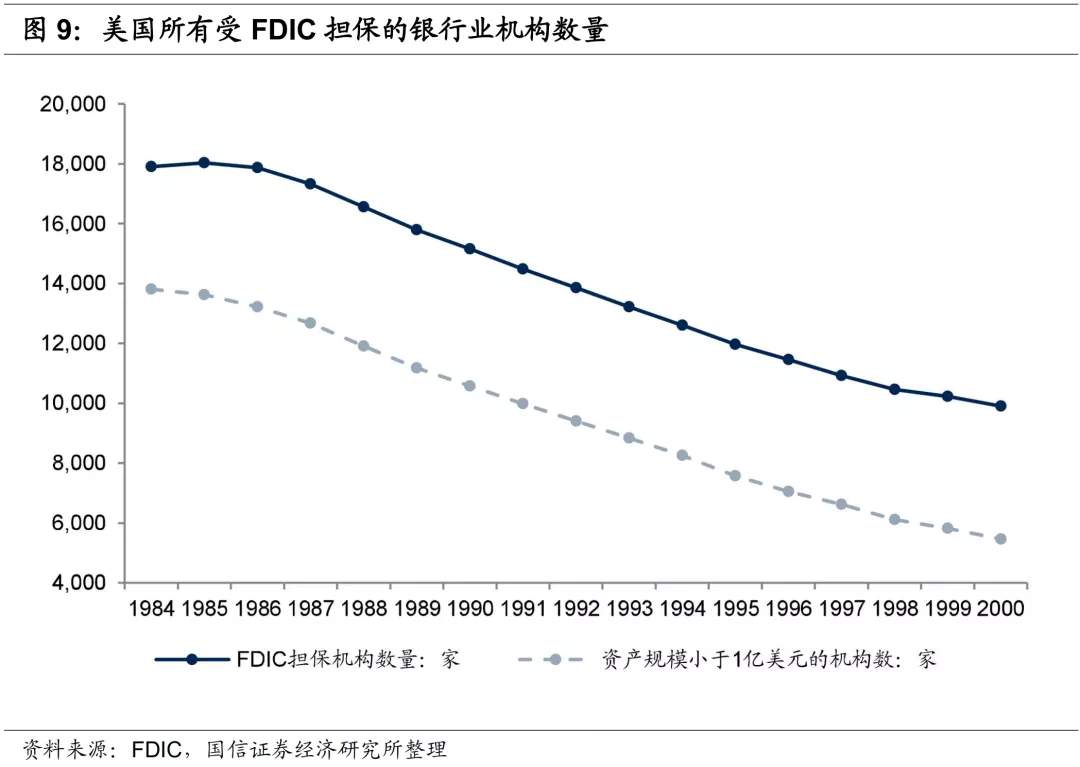

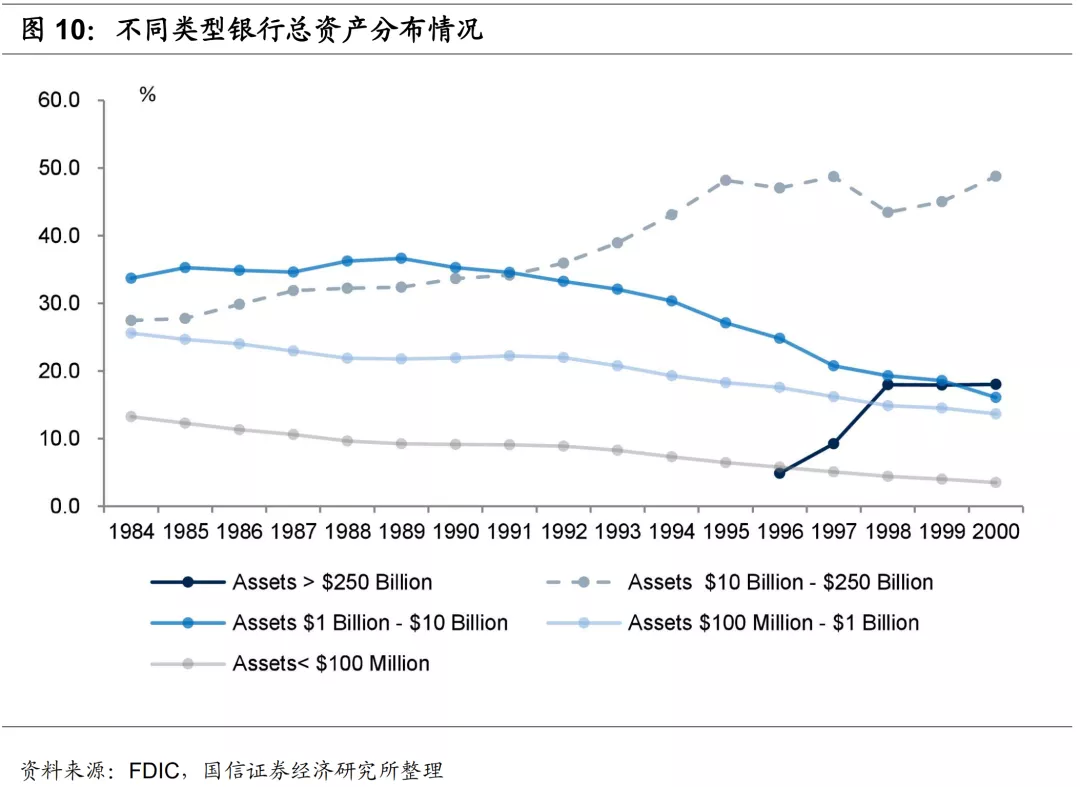

经过1980-1990年代兼并收购潮之后,美国银行业机构数量大幅减少,集中度快速提升,出现了超大型金融控股集团。截止2000年末,FDIC担保的银行机构数量为9904家,较1985年末减少了8129家,其中,期末资产规模少于1亿美元的银行机构数量为5464家,减少了8167家。在这一时期,美国出现了3家资产规模超过2500亿美元的大型银行集团(花旗集团、美洲银行公司、大通曼哈顿金融公司);同时,2000年末资产规模在100-2500亿美元之间的银行机构数量为98家,较1985年末增加了62家。从资产份额来看,截止2000年末,资产规模在100亿美元以下的银行机构总资产份额为37.1%,较1985年下降了35.1个百分点;资产规模在100亿美元以上的银行机构资产份额则提升至62.9%,其中,资产规模在2500亿美元的三家大型银行资产份额为17.9%,银行资产集中度大幅提升。

通过一系列的兼并收购,美国银行业的资产规模和国际竞争力得到显著提升。根据《银行家》杂志披露的2000年按资本总额排名的世界十大银行,花旗集团、美洲银行和大通曼哈顿银行分别排第一名、第二名和第五名,三家银行都是通过并购升级提升了国际竞争力,美国重新捍卫了世界金融霸主的地位。

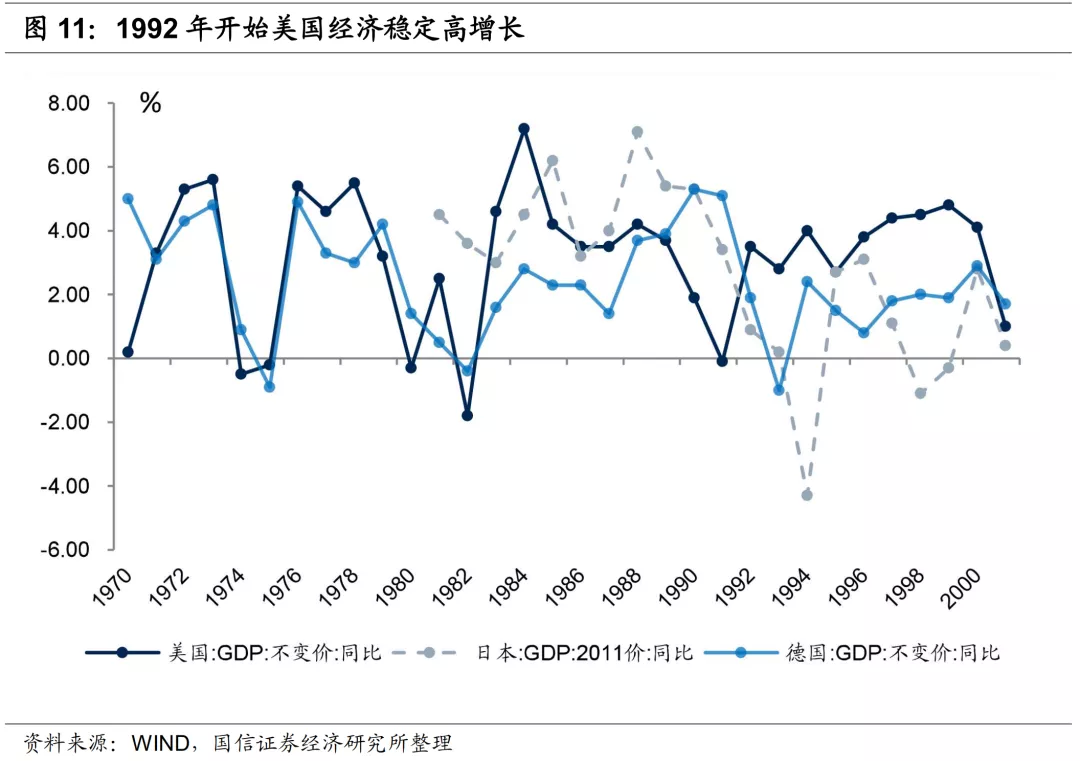

03 1990年代美国经济进入繁荣时期

美国经济经历了1990-1992年2月的温和型衰退之后,自1992年3月份开始复苏,连续十年呈现“高增长+低通胀+低失业率”的繁荣态势,是美国历史上经济高增长持续时间最长的时期之一。而1990年代的日本、德国等主要经济体普遍低迷,繁荣的经济为美国银行业提供了很好的经营环境。支撑此轮美国经济繁荣的因素有很多,其中银行机构通过兼并收购增强经营能力,提高金融资源的配资效率是推动美国经济增长的重要因素之一。

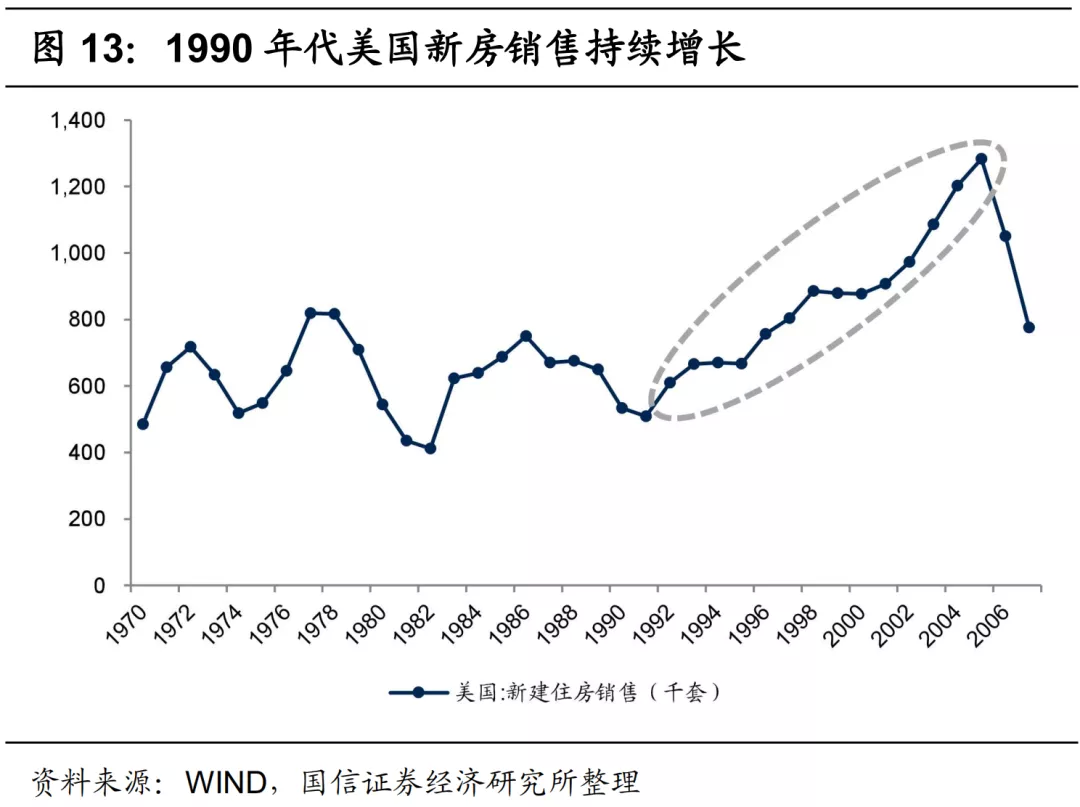

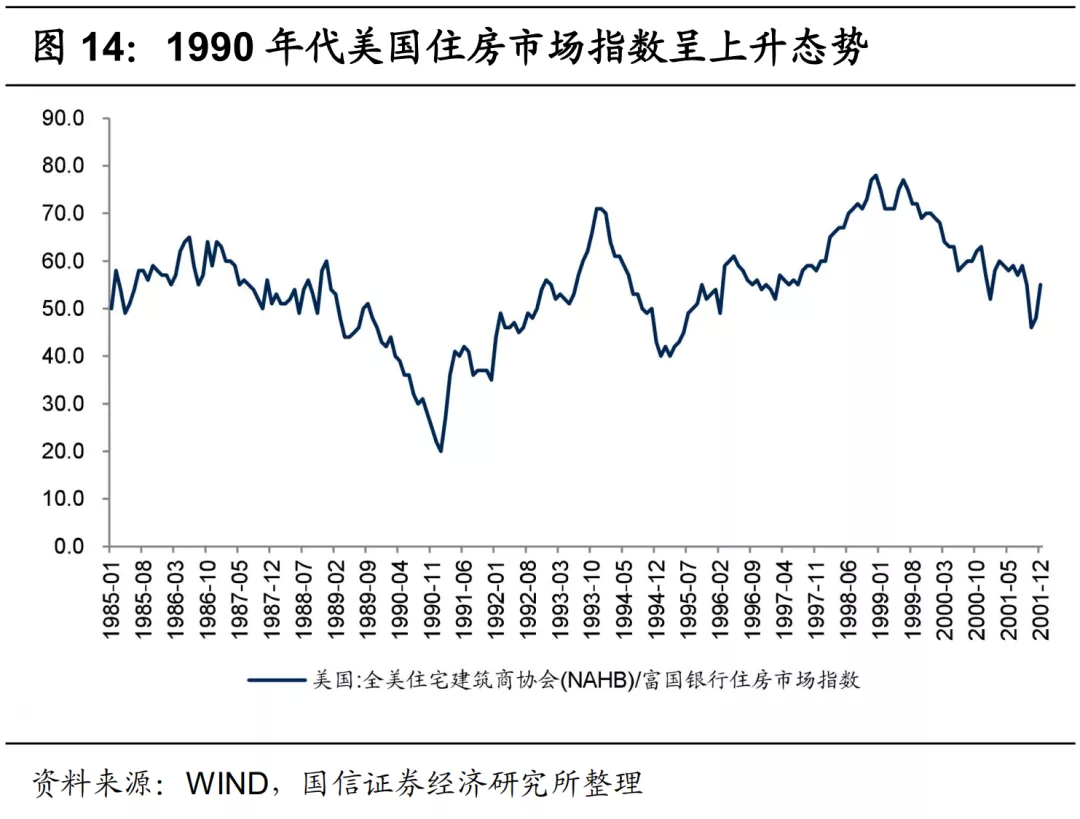

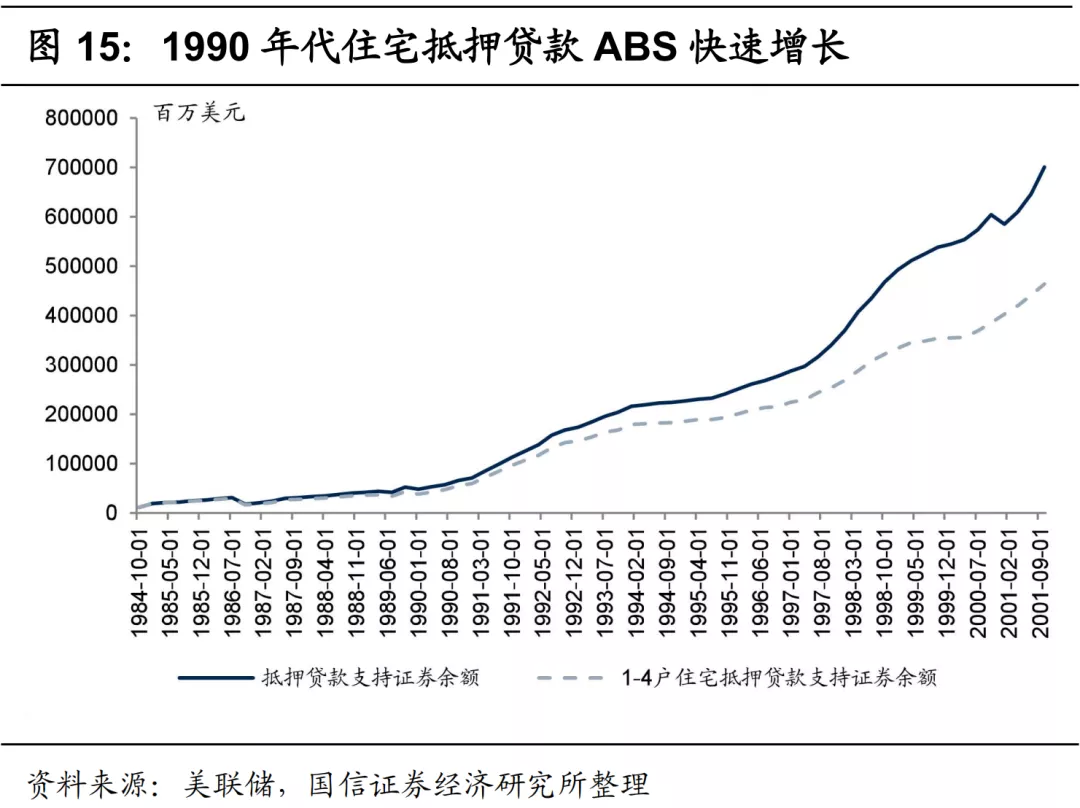

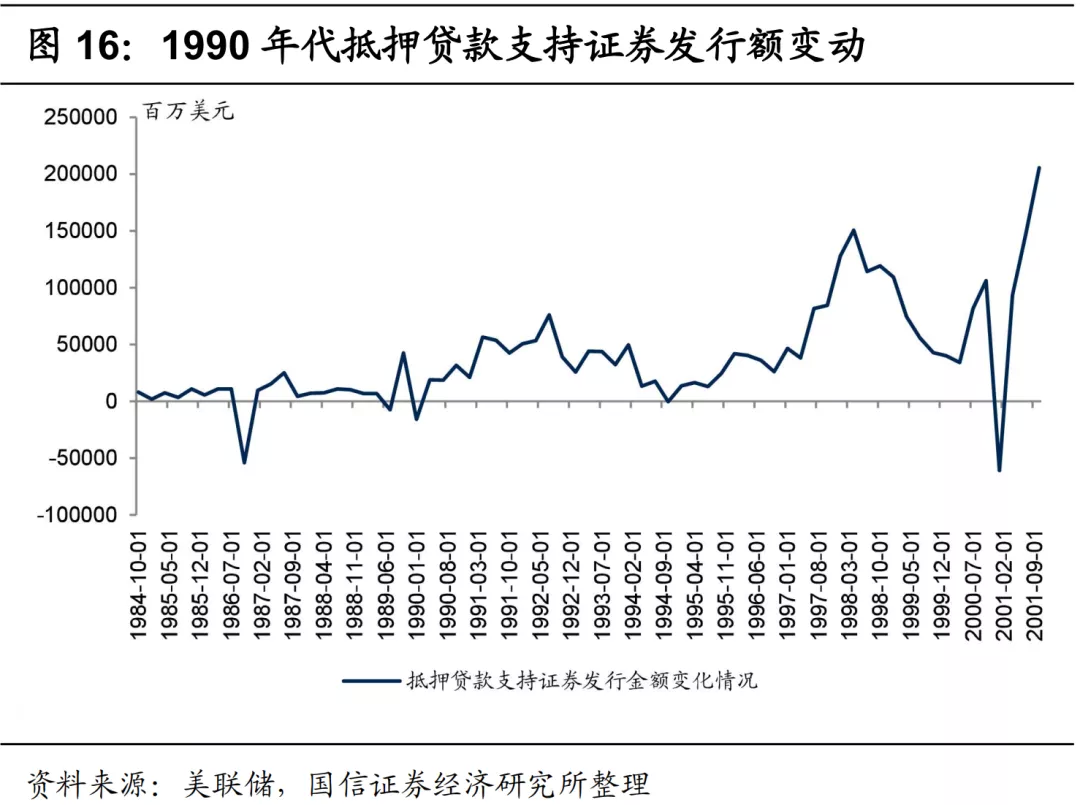

1990年代开始,美国房地产市场经历了一轮景气度持续提升的过程,助推了美国经济的持续增长。新建住房销售从1991年的50.9万套持续提升至2005年的128.3万套。这一时期美国房地产市场景气度持续提升与抵押贷款资产证券化的蓬勃发展紧密相关,其中1991年初1-4户住宅抵押贷款支持证券余额为594亿美元,但到了1999年末该余额已经达到了3543亿美元。

04 1990年代美国银行业进入高盈利稳定发展阶段

4.1 盈利能力持续增强,进入稳定发展新阶段

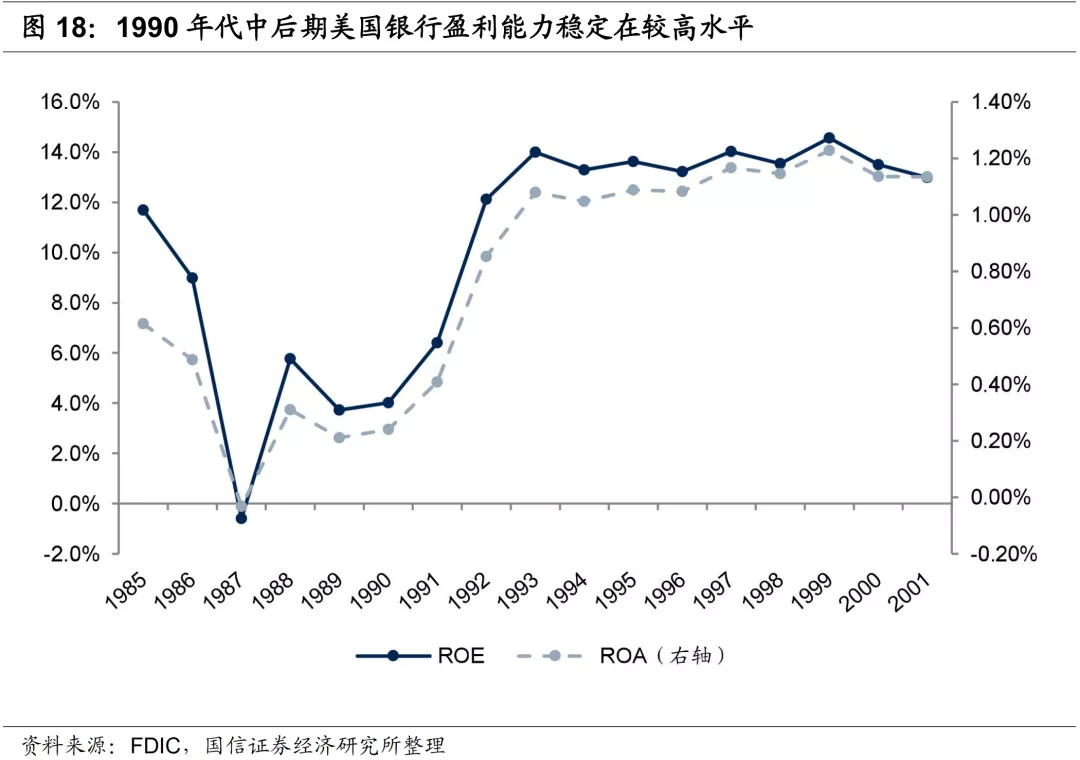

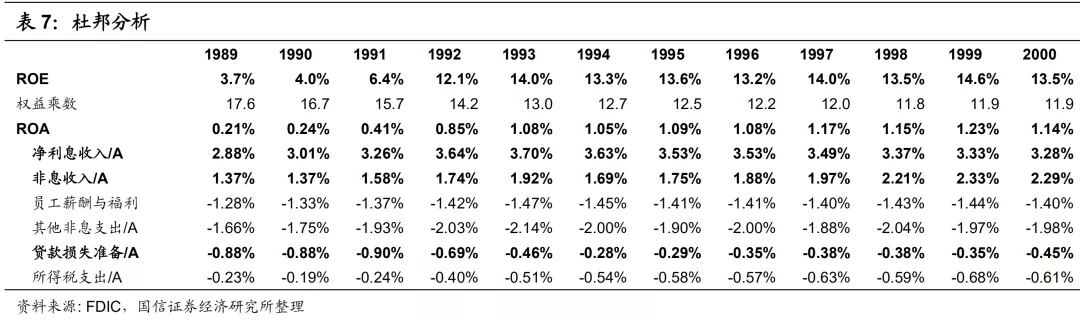

1990年代初,随着美国经济逐步走出低谷,美国银行业通过兼并与资产重组摆脱1980年代以来的困境。自1993年开始,美国银行业走出了调整和更新阶段而进入复兴时期,伴随美国经济的高增长以及并购后竞争实力的提升,美国银行业净利润呈现平稳增长态势,ROE、ROA持续提升。1993-2000年美国银行业ROE平均水平为13.7%,ROA平均水平为1.12%,美国银行业进入了稳定健康发展新阶段。

根据杜邦分析,1990年代美国银行业非息收入对ROA贡献持续提升,资产质量改善带动贷款损失准备对ROA拖累下降,净利息收入仍是主要贡献因子,但1990年代贡献度有下降态势。

4.2 资产质量大幅改善

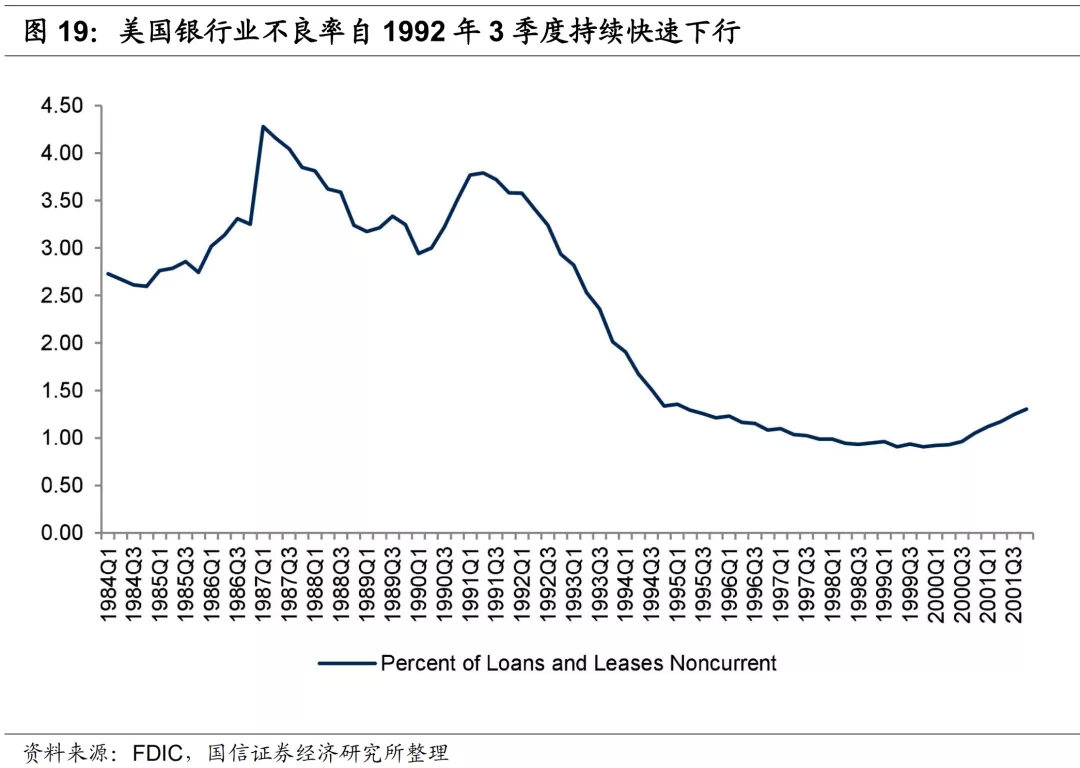

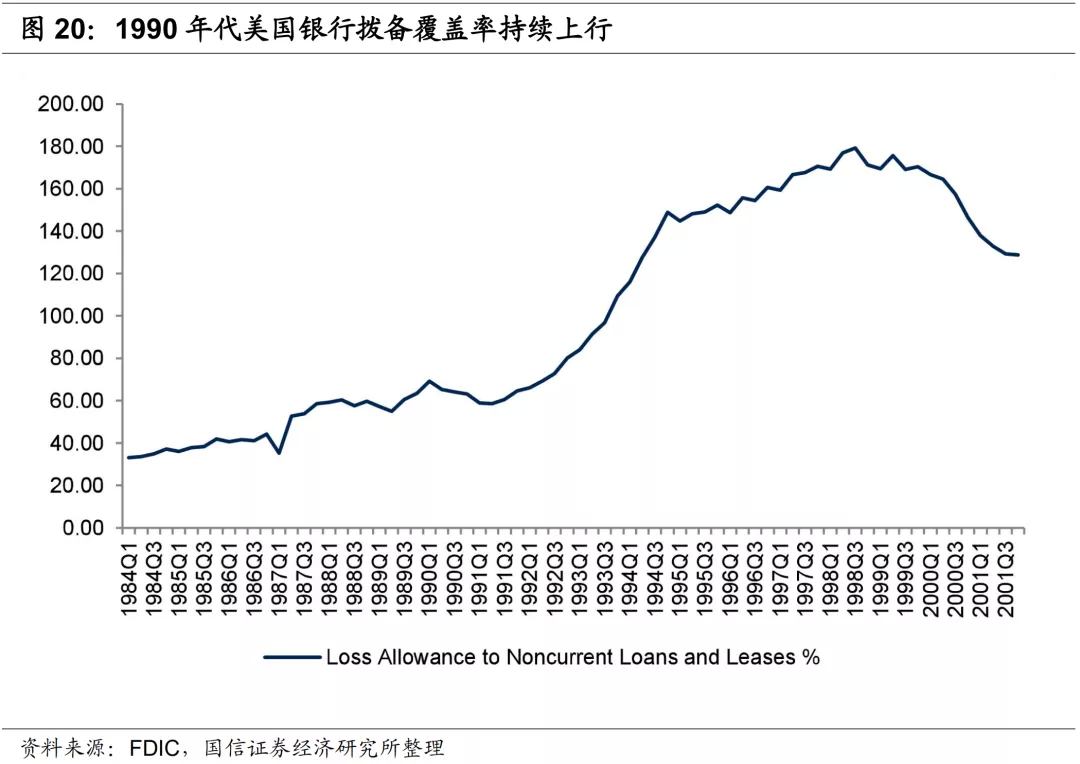

美国银行业不良率(Noncurrent rate)在1991年2季度末达到阶段性高点3.79%,之后进入持续快速下行通道,截止1999年末,美国银行业不良率已降至0.91%。美国银行业不良率持续下行主要受益于美国经济的稳定高增长,同时,1980-1990年代初美国银行加大对坏账的处置力度以及通过兼并收购提升了美国银行业整体抵御风险的能力。伴随美国资产质量的好转,美国银行业拨备覆盖率大幅提升,1999年末美国银行业拨备覆盖率为170.4%,较1990年初提升了约107个百分点。

4.3 综合化经营能力增强

1995年以来美国银行非息收入占营业收入比重呈现持续快速上升态势,1999年末美国银行非息收入占营收比重为41.2%,较1994 提升了9.5个百分点,主要是美国综合化经营能力增强。

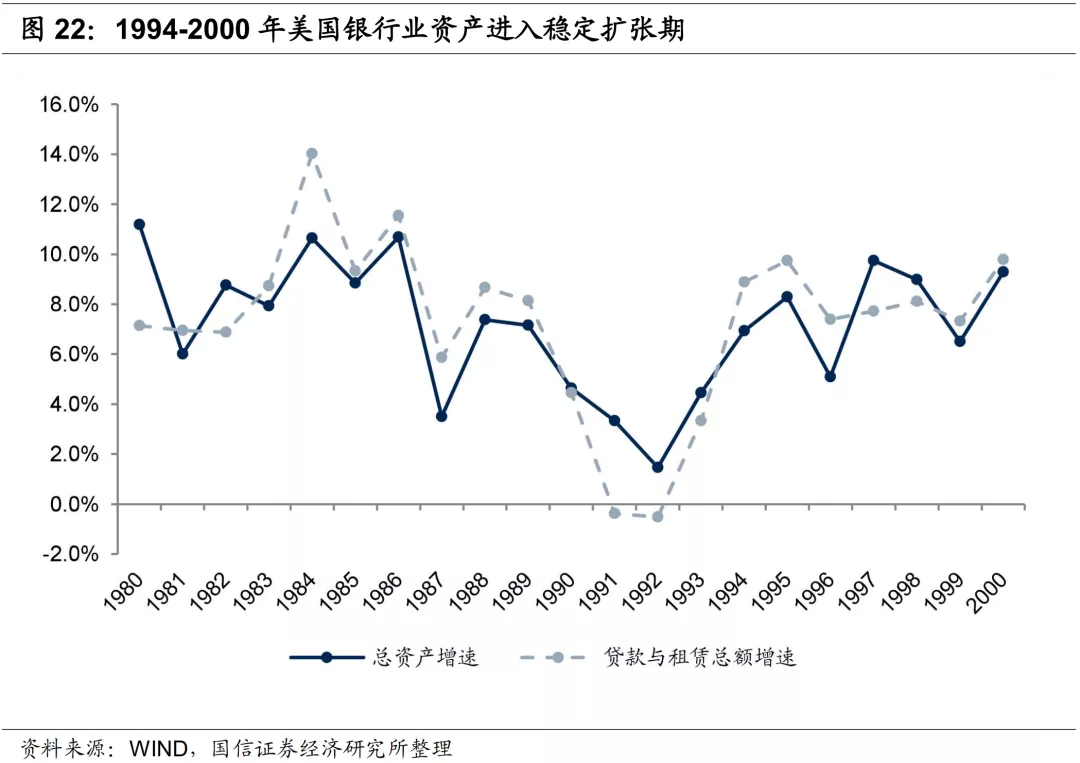

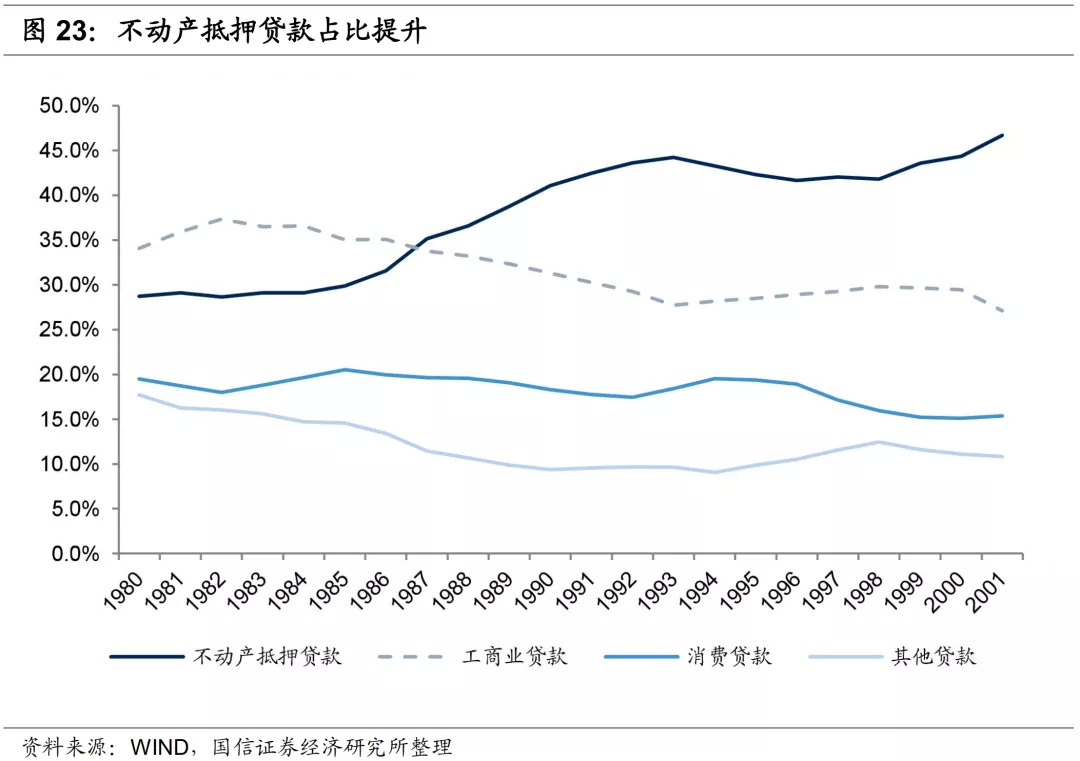

4.4 资产稳步扩张

伴随美国经济1993年以来的持续高增长,美国银行业总资产规模实现了较好的扩张,1993-2000年美国银行总资产年均扩张速度为7.4%,其中信贷年均扩张速度为7.8%。受益于房地产市场的繁荣,美国不动产抵押贷款扩张速度较快,1993-2000年年均扩张速度为8.0%。

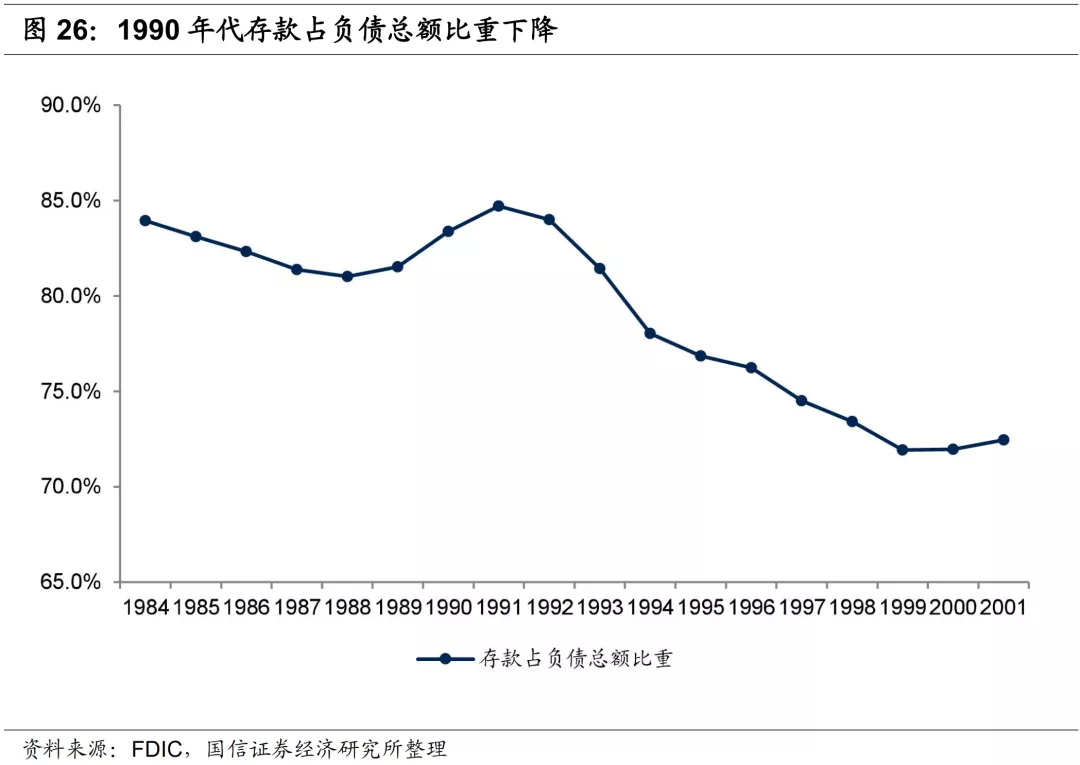

4.5 净息差收窄,但高于危机前水平

1993-2000年美国银行净息差趋势性下行,主要是负债端成本提升拖累。1999年美国银行业净息差为3.87%,较1992年收窄了43bps,但明显高于1980年代美国银行业净息差水平。1994美联储进入加息周期,一直持续到2000年,美国银行生息资产收益率呈现稳定小幅上升态势。净息差收窄主要是负债端成本上行拖累,一方面是美国金融市场发展较快,货币市场基金等规模的快速扩张分流美国银行业存款,存款占负债总额的比重有所下降;另一方面是1986年美国存款利率市场化完成,美国存款成本大幅上行。

05 总结

美国银行业从1990年代初期的困境逐步走向繁荣,在1995-1998年中旬获得巨大的绝对收益和超额收益,除了宏观经济环境改善之外,我们认为1990年代以来美国银行业监管制度的变革以及以提升竞争力为主要目的的兼并收购也非常重要,不仅助推了美国经济的增长,同时提升了美国银行抵御风险的能力和盈利能力。

美国经济自1992年第2季度进入稳定高增长阶段,未来十年呈现“高增长+低通胀+低失业率”繁荣态势。同时,房地产市场景气度持续提升,不动产抵押贷款资产证券化快速发展,进一步助推了美国经济的高增长,为美国银行业经营提供了很好的经营环境。

1990年代初期是美国银行业危机化解阶段,为美国银行业之后的崛起奠定了基础。进入1990年代中后期,美国银行业已走出衰退,这一时期的银行业并购发生在美国经济繁荣时期,其主要目的是为了增强实力,扩大市场份额,更好的参与市场竞争。1994年的《州际银行法》和1999年的《金融服务现代化法》打破了美国单一银行制度和分业经营的限制,为美国银行的并购提供了法律环境。经过1990年代的兼并收购潮,美国银行业集中度快速提升,出现了以花旗集团为代表的大型全能银行,美国银行业抵御风险的能力增强,美国捍卫了自身金融霸主的地位。

受益于经济的稳定高增长以及美国银行经营能力的强化,1990年代中后期美国银行业盈利能力持续提升,进入稳定发展阶段。美国银行业资产规模稳步扩张,资产质量大幅改善,综合化经营能力增强。

当前,我国银行业面临着与美国银行业1990年代初相似的经营困境,利率市场化后息差收窄,宏观经济下行导致不良贷款率上升,部分中小银行面临区域性风险偏高、大型银行面临非银金融机构竞争越来越激烈等问题。参考美国1990年代经验,我们认为我国银行业需要一轮中小银行兼并收购潮来化解存量风险,以进一步提升我国银行业抵御风险的能力和市场化经营的能力。同时,面对全球金融自由化的深入推进,在欧美日等主要经济体银行混业经营的大环境下,我国混业经营大势所趋。从去年以来的包商银行、锦州银行等风险银行处置事件可以看出,我国监管层目前正在考虑有序深化中小银行改革,化解中小银行机构风险;同时,近期媒体报道监管层考虑向大型试点银行发放券商牌照,我国混业经营正在有序推进。

06 投资建议

未来我国银行业有望迎来一轮中小银行兼并收购潮,混业经营也正在有序推进,银行业抵御风险的能力和经营能力都有望大幅提升,但未来银行经营能力将进一步分化。

07 风险提示

若宏观经济大幅下行,可能从多方面影响银行业,比如经济下行时期货币政策宽松对净息差的负面影响、经济下行导致不良贷款增加等。

(编辑:玉景)