本文转自微信公号“中金点睛”,作者:姚泽宇,蒲寒等

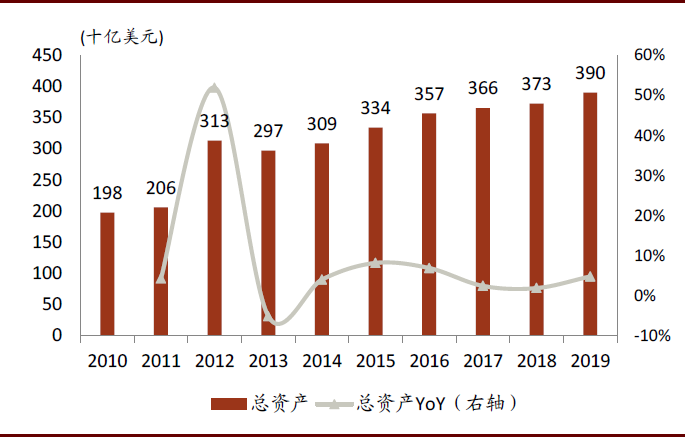

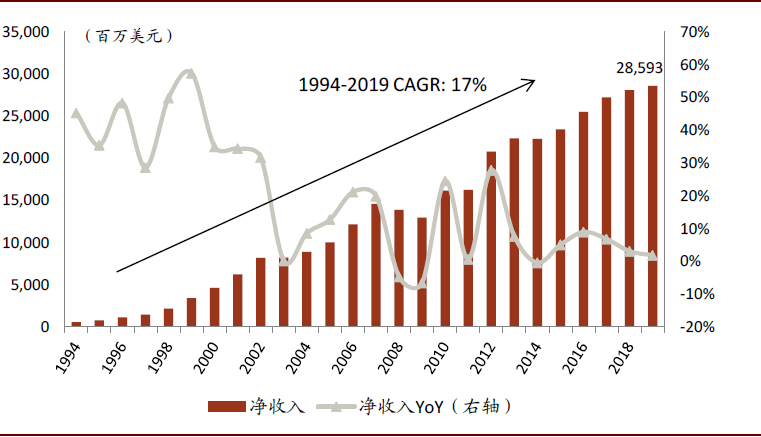

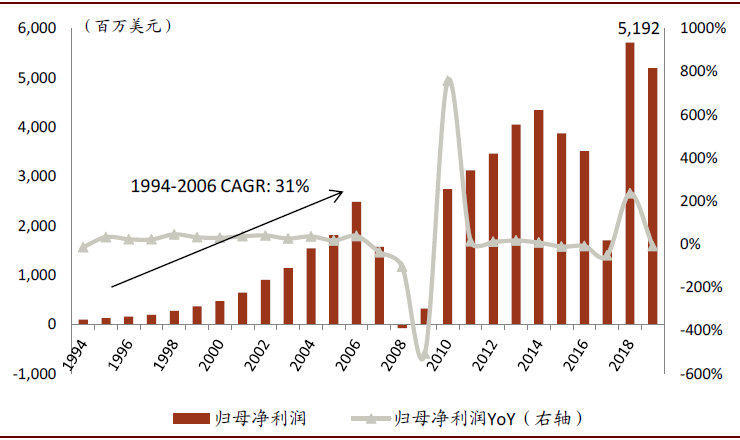

成立于1994年的Capital One是美国十大银行之一(按存款规模)、是全球领先的金融控股公司,当前市值约300亿美元。经过近26年的发展,Capital One形成了以信用卡、消费银行和公司银行三大板块为主的业务结构。公司2019年资产规模3,904亿美元,营业净收入286亿美元(1994-2019年复合增速17%),Non-GAAP净利润52亿美元,拨备前利润131亿美元。

摘要

对标公司或业务:蚂蚁集团、网商银行、招商银行(03968)、平安银行、微众银行

发现

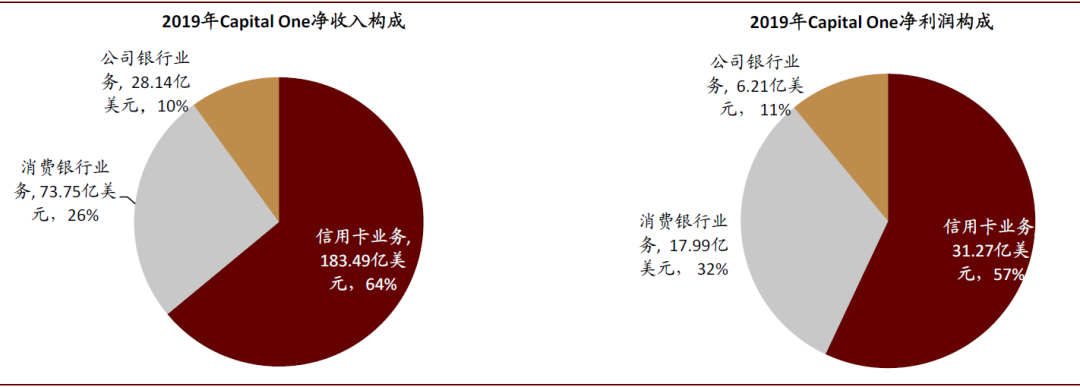

依托差异化的获客策略和创新的信用卡代偿机制实现早期快速发展、通过外延并购逐步成长为金融控股公司。80年代末,在美国同质化的信用卡市场中,Capital One(COF.US)基于更低的“诱惑利率”和创新的“信用卡代偿”机制,精准定位中风险循环借贷用户群体,并基于突出的风控能力取得收益及风险的有效平衡。随后,公司通过并购拓展汽车贷款、小微贷款、房贷、存款等业务,最终形成信用卡(净收入占比64%)、消费银行(26%)、公司银行(10%)三大业务板块。

基于领先时代的数据驱动战略、持续完善的用户体验、不断进步的科技创新,引领科技零售银行的发展。1)围绕自主建立的用户数据库、“Test-and-learn”的数据分析理念、科技人才发展战略等方面践行数据驱动理念,Capital One实现了早期信用卡账户数的迅速增长。2)公司通过不断完善用户的线上及线下体验,为用户提供更有粘性的金融服务。3)通过人工智能、云计算等新兴技术的研发及运用为战略落地提供支撑,但技术层面的不确定性(如2019年发生的大规模数据泄露事件)亦给公司的发展带来一定挑战。

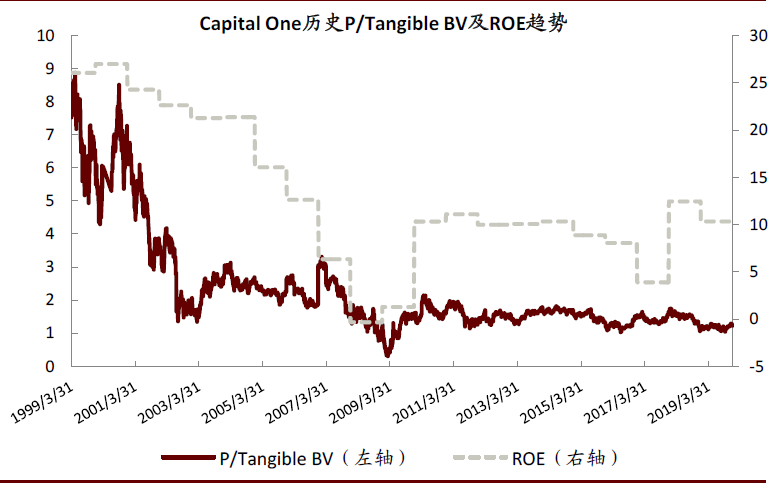

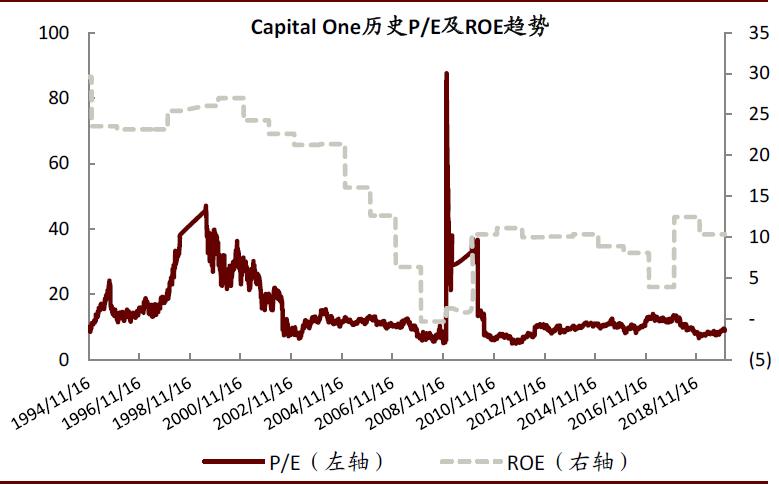

较高的净息差带动公司早期ROE水平领跑行业,当前资产质量波动、杠杆率提升受限下ROE优势不再明显。公司上市初期,依托差异化的客户定位、信用卡/汽车贷款为主的高收益产品结构,ROE水平维持在20%之上;随着同业推出竞争产品削弱其资产端定价能力、付息存款占比提升带来资金成本上行、相对高收益/高风险经营模式之下资产质量波动较大、缺少线下网点导致存款扩张能力不足,公司近年来ROE优势不再明显、2019年仅为持平同业的10%。此外,公司的非利息收入构成较为单一(主要依赖信用卡交易手续费、财富/资产管理等业务缺少布局)、较强的营销/研发投入致使成本收入比有所增长,亦影响其ROE的提升。

财务与估值

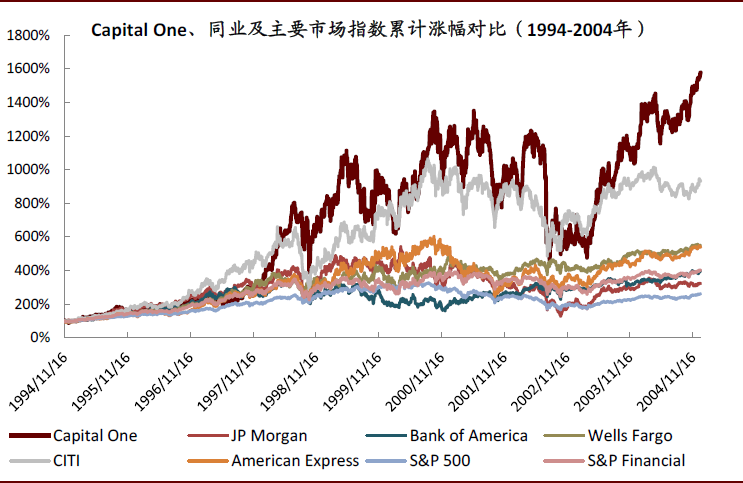

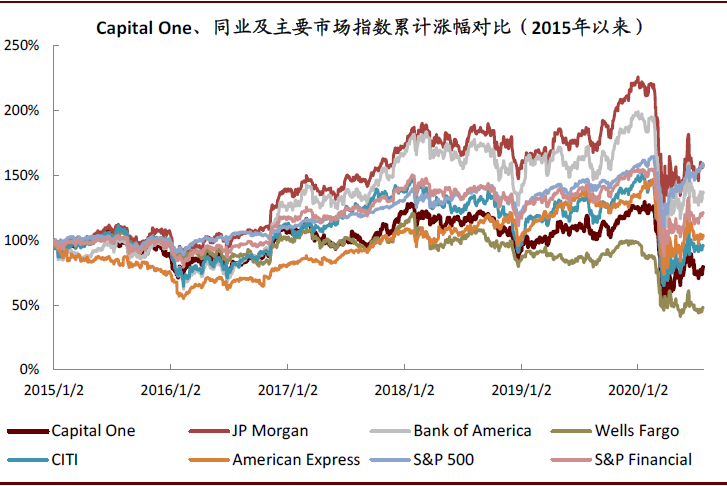

基于差异化的客户定位以及数据驱动的经营战略,公司早期取得了营收/利润的稳健增长,1994-2004年间股价大幅跑赢行业,反映了领先于同业的ROE所带来的估值溢价;随着同业竞争加剧/资金成本上行/资产质量波动/资产扩张受限,公司ROE优势不再明显,近年来股价表现亦不及同业。

风险

宏观经济波动加大,银行资产质量表现低于预期。

正文

Capital One:数据驱动的科技银行

成立于1994年的Capital One是美国十大银行之一(按存款余额)、美国最大在线直销银行之一(按存款余额)、美国第三大Visa和MasterCard的信用卡发卡行(按信用卡贷款余额),总部位于弗吉尼亚州的麦克莱恩,是全球领先的多元金融控股公司,当前市值约300亿美元。经过近26年的发展,Capital One形成了以信用卡、消费银行和公司银行三大板块为主的业务结构,通过数字渠道、营业网点、ATM及Capital One咖啡馆向用户提供金融服务。Capital One通过两大主要子公司Capital One Bank (USA), National Association (“COBNA”)和Capital One, National Association (“CONA”),在美国、加拿大、英国三地开展业务。截至2019年,公司总资产规模达3,904亿美元,营业净收入达286亿美元(1994-2019年CAGR为17%),Non-GAAP净利润达52亿美元,拨备前利润131亿美元。

图表: Capital One总资产规模2019年达3,904亿美元

资料来源:公司公告,中金公司研究部

图表: Capital One净收入1994-2019年CAGR达17%

资料来源:公司公告,中金公司研究部;注:净收入=净利息收入+非利息收入

图表: 早期净利润增长迅速、1994-2006年CAGR为31%

资料来源:公司公告,中金公司研究部

图表: Capital One前十大股东合计持股50%

资料来源:Bloomberg,中金公司研究部;注:截至2020年6月30日

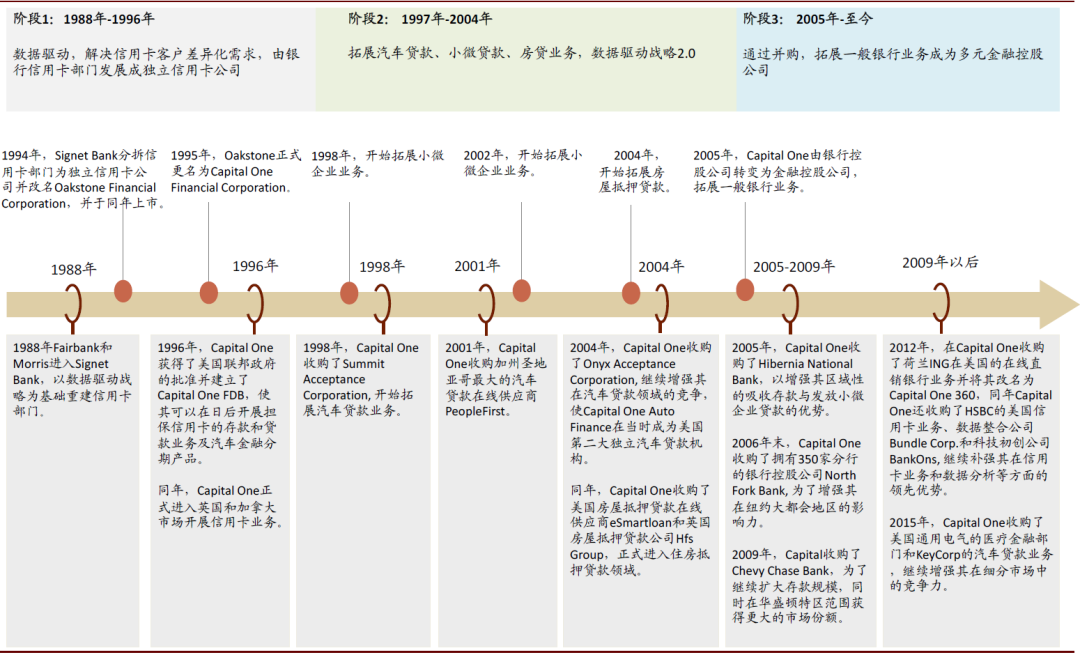

发展历程:由单一的信用卡业务部门发展成多元化的金融控股公司

阶段1(1988 - 1996年):数据驱动,满足信用卡客户的差异化需求

►分拆成独立信用卡公司前为Signet Bank的信用卡部门:20世纪80年代末,美国的信用卡市场已相对成熟,然而产品同质化问题严重。由于大多数信用卡采用的是“20+19.8”的“one size fits all”收费模式,即20美元的年费加上19.8%的年化利率,信用额度仅由发卡行根据单一的债务收入比来决定,未能充分满足信用卡客户在信用额度、利率、年费等方面的差异化需求。1988年,Capital One的两位创始人Richard D. Fairbank和Nigel W. Morris在发现了信用卡产品个性化发展的机遇后,带着重新定义信用卡行业的信念进入Signet Bank并以数据驱动战略为基础帮助其重建了信用卡部门,通过推出“诱惑利率”(Teaser rate)和信用卡代偿服务(Balance transfer)取得了初步的成功。

►分拆上市后,Capital One作为独立公司继续运营:1994年,Signet Bank决定分拆信用卡部门为独立公司并改名为Oakstone Financial Corporation,并在同年实现IPO。1995年,Oakstone正式更名为Capital One Financial Corporation。1996年,Capital One获准建立了Capital One FDB,使其可以在日后开展担保信用卡(secured credit card)的存款和贷款业务及汽车分期金融产品。同年,Capital One正式进入英国和加拿大市场拓展信用卡业务,并于2002年初成为了英国第六大信用卡公司。

阶段2(1997 - 2004年):数据驱动战略2.0,拓展汽车贷款、小微贷款、房贷业务

►Capital One进入汽车贷款领域:1998年,Capital One收购了Summit Acceptance Corporation并改名Capital One Auto Finance,开始拓展汽车贷款业务并将数据驱动战略应用到了此领域。随后,Capital One相继于2001年收购加州圣地亚哥最大的汽车贷款在线供应商PeopleFirst、于2004年收购Onyx Acceptance Corporation,一系列收购完成之后,Capital One Auto Finance成为当时美国第二大独立汽车贷款机构。2015年,Capital又收购了KeyCorp的汽车贷款业务,继续增强其在汽车贷款领域的竞争力。

►拓展小微贷款、房贷领域:2002年,Capital One开始拓展小微企业业务,通过发行企业信用卡,为小微企业提供便捷的短期信用产品。2004年,Capital One收购了美国房屋抵押贷款在线供应商eSmartloan和英国房屋抵押贷款公司Hfs Group,正式进入住房抵押贷款领域。同年,Capital One经美联储批准成为银行控股公司(BHC),获批从事一般银行业务。历经前两个发展阶段后,Capital One在消费金融领域的版图更为完整,也为拓展一般银行业务及多元金融服务奠定了坚实的基础。

阶段3 (2005年至今):外延并购,拓展一般银行业务成为多元金融控股公司

►开启连续收购之路,成长为大型零售型银行:2004年以后,Capital One开始拓展零售银行业务,以提升自身吸收存款与投放贷款的能力。但因监管机构对银行控股公司收购其他银行有诸多限制,Capital One在2015年5月由银行控股公司转变为金融控股公司。随后,公司于2005年收购在美国路易斯安纳州的Hibernia National Bank、增强其区域性的吸储放贷能力,于2006年末收购拥有超过350家分行的银行控股公司North Fork Bank、增强其在纽约大都会地区的市场份额,同时也标志着Capital One从一家以信用卡、汽车贷款、房屋抵押贷款为业务重心的消费信贷公司正式转变为拥有一般银行业务的大型零售银行。2008年金融危机后,Capital One继续其并购之路、补充业务短板,于2009年收购Chevy Chase Bank、继续扩大存款规模,于2012年收购荷兰ING在美国的在线直销银行业务并更名为Capital One 360,同年收购了HSBC的美国信用卡业务、进一步扩大了公司信用卡业务规模。

►多领域收购,补强细分领域业务能力:2012年,Capital One收购数据整合公司Bundle Corp.和初创科技公司BankOns,继续补强其在数据及分析方面的能力。2015年,Capital One收购了美国通用电气的医疗金融部门(GE Healthcare Finance)和KeyCorp的汽车贷款业务,增强其在细分市场中的竞争力。

图表: Capital One发展历程回顾

资料来源:公司公告,中金公司研究部

业务板块:基于信用卡、消费银行、公司银行三大业务,为用户提供综合性金融服务

Capital One目前有三大业务板块:1)信用卡业务(Credit Card),主要为个人用户及小微企业提供个性化的信用卡服务;2)消费银行业务(Consumer Banking),主要为个人用户及小微企业用户提供存款、汽车金融、住房贷款等服务;3)公司银行业务(Commercial Banking),主要向营业收入介于2,000万美元和20亿美元之间的企业用户提供存款、贷款、资本市场(衍生品、外汇、财团贷款、投资银行等)服务。公司三大业务板块占比相对稳定、以信用卡为主要收入来源,信用卡、消费银行、公司银行2019年收入贡献分别为64%、26%、10%,净利润贡献57%、32%、11%。

图表: Capital One三大业务板块中信用卡业务为收入和净利润主要来源

资料来源:公司公告,中金公司研究部

信用卡业务(Credit Card)

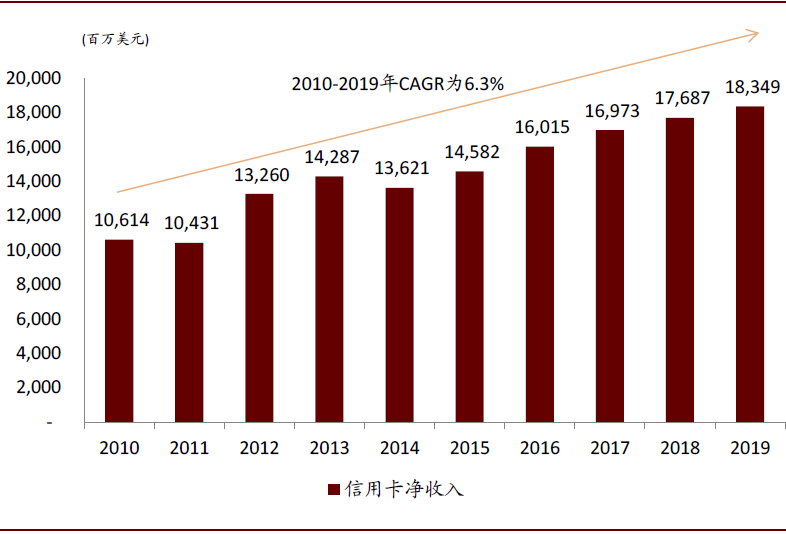

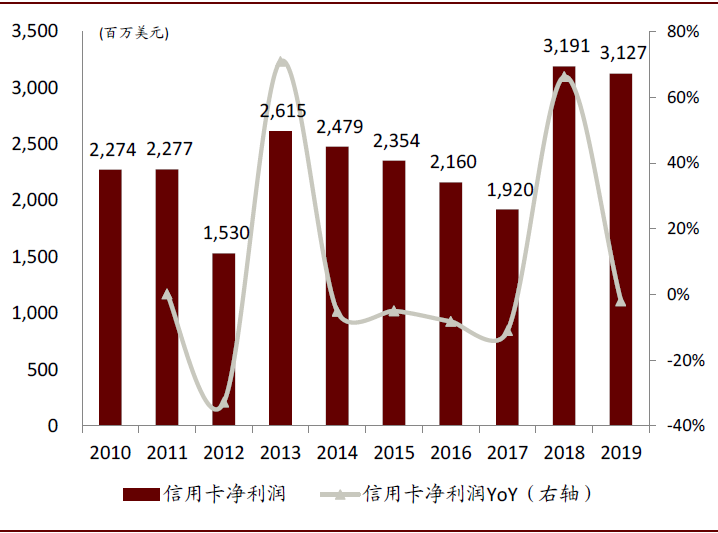

Capital One信用卡业务包括向个人及小微企业用户提供各类信用卡产品,同时基于支付服务商网络(Visa和MasterCard)向用户提供分期付款方案。其中,Capital One向个人用户提供的信用卡产品分为优质信贷信用卡(Prime credit card)和次贷信用卡(Subprime credit card),旨在针对不同的用户需求提供个性化的利率及还款方案。为了简化个人信用卡用户的申请流程,Capital One基于自建的预测模型和对信用分、收入等数据的分析,使用自动处理系统审批用户的信用卡账户。作为公司最主要的收入及利润来源,2019年公司信用卡业务净收入为183亿美元(2010-2019年CAGR为6.3%),在总体净收入中占比64%;净利润为31亿美元,在总体净利润中贡献57%。

图表: 信用卡业务净收入2010-2019年CAGR为6.3%

资料来源:公司公告,中金公司研究部

图表: 近几年来信用卡业务净利润呈波动态势

资料来源:公司公告,中金公司研究部

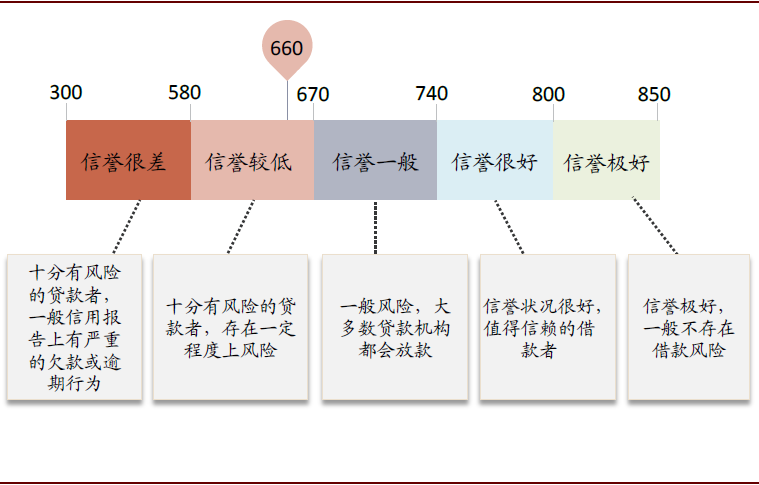

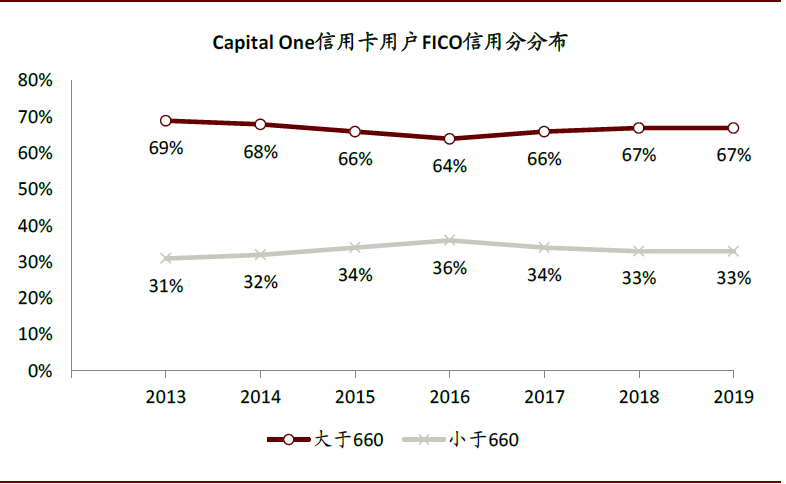

►从用户画像来看:公司的信用卡用户中包含较高比重的中低信誉客户——2019年其美国本土信用卡用户中FICO信用分大于660分的客户占比67%、小于660分的客户占比33%。根据美国征信机构TransUnion介绍,FICO信用分小于670分为信誉度较低的用户、存在一定程度的风险,670-740分对应信誉一般的用户,740分以上为信誉较好的客户。基于此,公司33%以上客户为中低信誉客、贡献主要的信用卡利息收入,但存在一定的违约风险。

►从产品类型来看:Capital One向不同风险特征的用户提供不同信用额度、消费场景、利率、年卡使用费的个性化信用卡产品,以满足Capital One信用卡用户的各种消费需求。

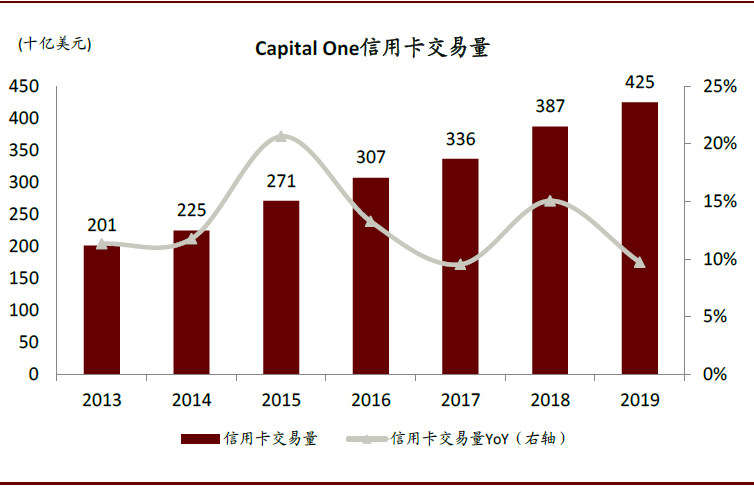

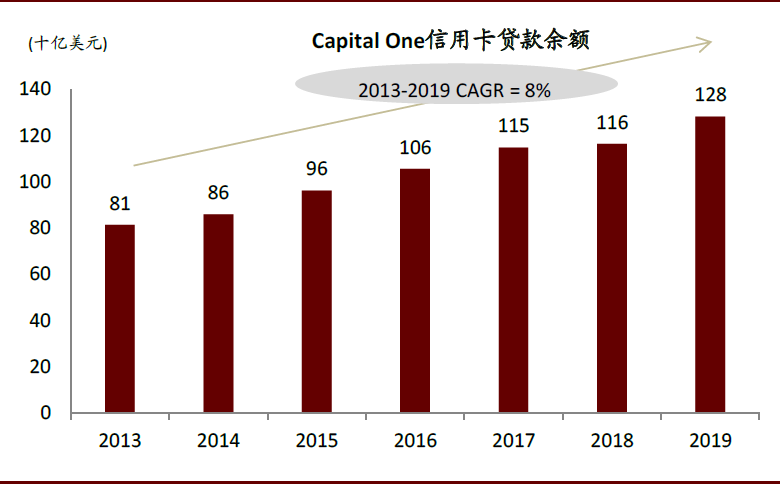

►从收入构成来看:1)由信用卡贷款规模驱动的净利息收入:公司2019年信用卡业务净利息收入145亿美元、占信用卡业务净收入80%、2013-2019年复合增速5%,对应信用卡贷款余额2013-2019年复合增速达8%;2)由信用卡交易量驱动的非利息收入(信用卡交易和手续费收入):公司2019年非利息收入39亿美元、占比20%、2013-2019年复合增速3%,对应信用卡交易量2013-2019年复合增速达13.3%。收入地域分布来看,2019年美国本土信用卡净收入占比达92%,英国、加拿大等境外市场在收入端贡献有限。

图表: FICO信用分体系介绍

资料来源:TransUnion,中金公司研究部

图表: 2019年公司33%的信用卡客户FICO分低于660

资料来源:公司公告,中金公司研究部

图表: 信用卡交易额2013-2019年CAGR为13.3%

资料来源:公司公告,中金公司研究部

►从贷款余额来看:公司信用卡贷款规模保持稳定上升,对应2013-2019年CAGR达8%。贷款余额地区分布较为分散,仅加州在其美国本土信用卡贷款中占比达到10%,其余地区均占比小于10%。同时,加拿大、英国两地的海外贷款余额仅在信用卡贷款中占5%和3%,对Capital One信用卡贷款业务贡献有限。

图表: 信用卡贷款余额呈稳定增长趋势

资料来源:公司公告,中金公司研究部

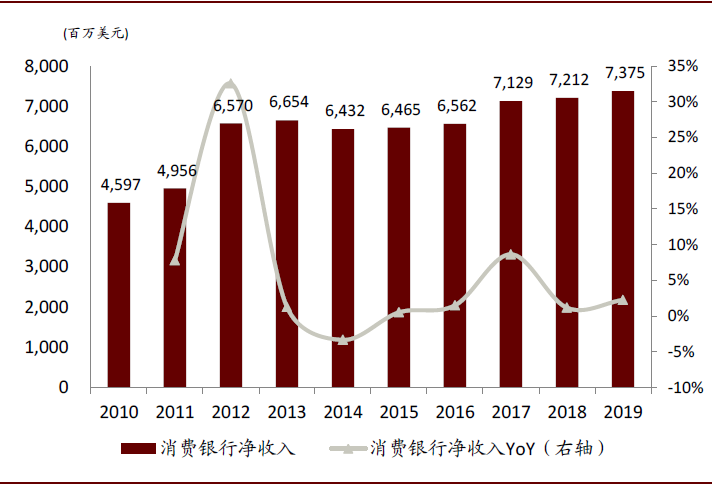

消费银行(Consumer Banking)业务

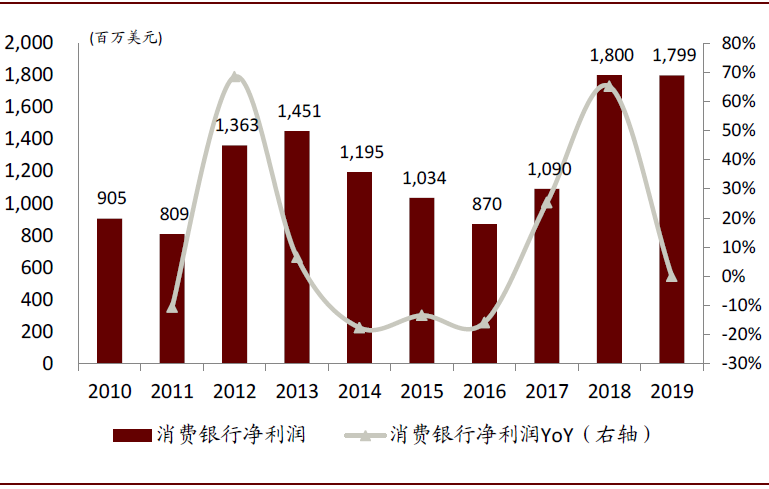

Capital One消费银行板块主要服务于个人及小微企业,提供包括汽车贷款、房屋贷款、零售贷款、存款等综合服务。2008年金融危机后,美国住房贷款利率持续走低,基于公司战略考量,Capital One在2018年将住房贷款出售给了DLJ Mortgage Capital,并决定逐步退出房贷市场。公司2019年消费银行板块净收入74亿美元、收入贡献26%,净利润18亿美元、利润贡献32%。

图表: 2019年消费银行净收入为74亿美元

资料来源:公司公告,中金公司研究部

图表: 2019年消费银行净利润为18亿美元

资料来源:公司公告,中金公司研究部;注:2018年消费银行房屋贷款被全部出售给DLJ Mortgage Capital Inc.

►从收入构成来看:1)由贷款和存款驱动的净利息收入:公司2019年消费银行净利息收入67亿美元、占比91%;2)由交易费及手续费驱动的非利息收入:公司2019年非利息收入为6亿美元、占比9%。消费银行板块净收入近两年来增长放缓(2019年同比增长仅2.3%),主因非利息收入负增长所拖累(2019年同比-3%)。

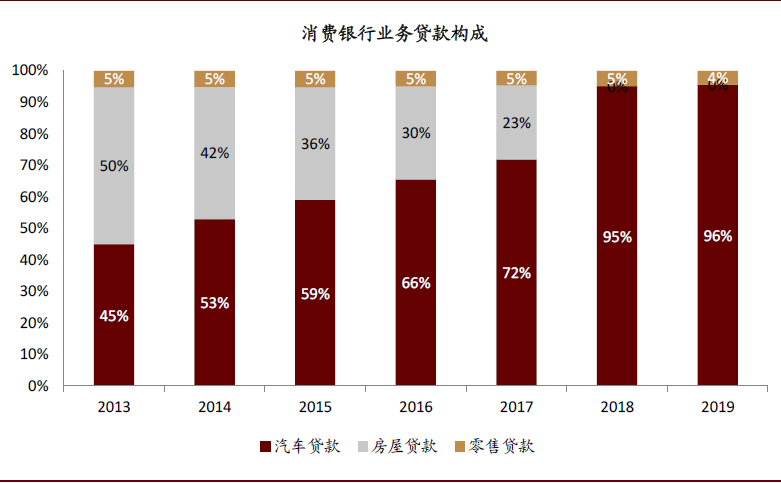

►从贷款余额来看:2019年消费银行业务板块贷款余额为630亿美元,因2018年Capital One售出全部房屋贷款,导致2018、2019年消费银行可投资性贷款余额较2017年降幅明显。此外,汽车贷款始终保持稳定增长(2013-2019年CAGR为11%),零售贷款余额有所下降(2019年零售贷款余额同比-5.6%)。

►从贷款构成来看:汽车贷款自2014年开始在消费银行总体可投资性贷款中占比均超过50%,2018年出售房屋贷款后、规模占比超过95%,主要通过汽车经销商和直接营销渠道向用户提供。Capital One汽车贷款利率大部分为固定利率,贷款期限大部分为75个月之内,最长可到84个月,贷款额度大部分不超过75,000美元。公司于2018年出售低收益的房屋贷款后,平均贷款收益率大幅提高(2019年消费银行平均贷款收益率同比+0.9ppt至8.4%)。

图表: 汽车贷款2019年在消费银行贷款余额中占比达96%

资料来源:公司公告,中金公司研究部

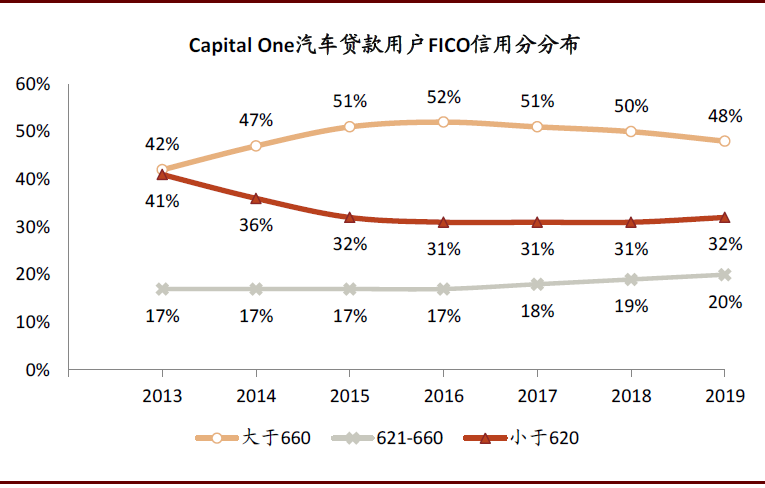

►从用户画像来看:公司汽车贷款用户中包含较高比重的中低信誉客户——2019年Capital One汽车贷款中信用分大于660的客户占比48%,介于621于660之间的客户占比20%,小于620分的客户占比32%。不同于信用卡用户的信用分衡量标准(FICO分660以下为次贷),汽车贷款用户FICO分620以下为次贷,但整体而言,公司信用卡及汽车贷款用户中均有逾30%客户为中低信誉客户。

图表: 汽车贷款中约32%为中低信誉度客户

资料来源:公司公告,中金公司研究部

公司银行(Commercial Banking)业务

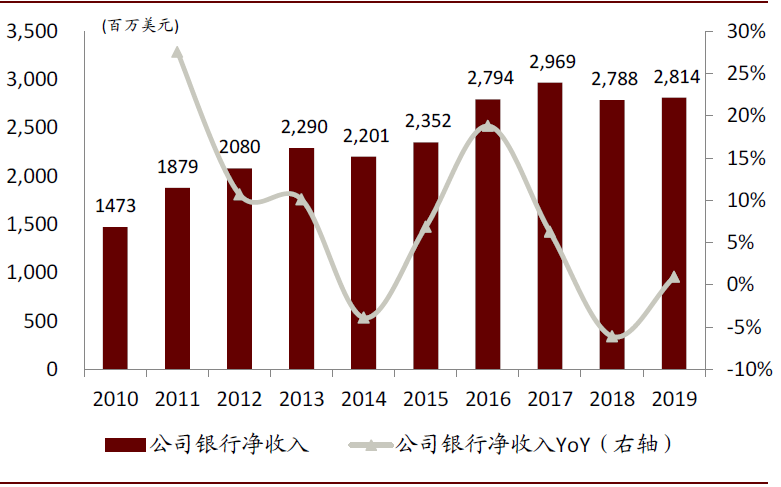

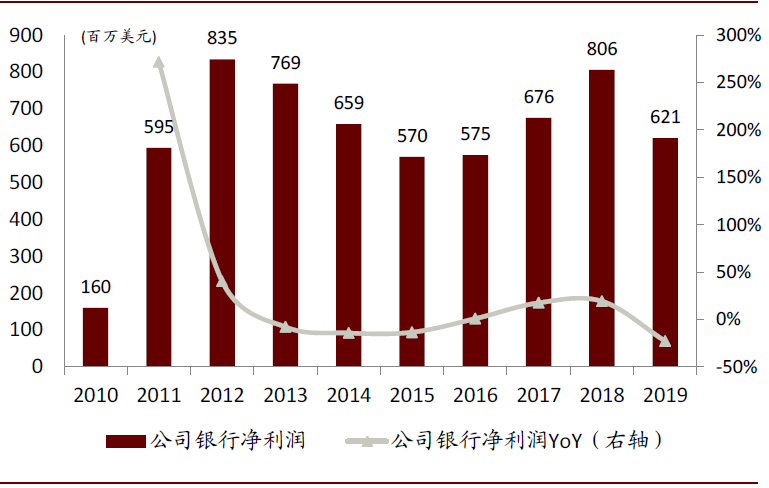

Capital One公司银行业务主要为公司客户提供包括存款、贷款、资本市场等服务。2019年,公司银行业务为Capital One总净收入贡献28亿美元、占总体净收入比重为10%,净利润6亿美元、占总体净利润11%。

图表: 公司银行业务2019年收入28亿美元

资料来源:公司公告,中金公司研究部

图表: 公司银行业务2019年净利润6.2亿美元

资料来源:公司公告,中金公司研究部

►从收入构成来看:1)由存贷款驱动的净利息收入:公司2019年净利息收入19.8亿美元,近年来呈下滑趋势,主因由贷款及存款驱动的利差有所收窄,其中不断上涨的资金成本在近两年为Capital One公司银行业务在收入端带来了挑战。2)基于不同产品的服务费、资本市场/现金管理等业务相关的非利息收入:近年来呈增长态势但整体规模偏小。

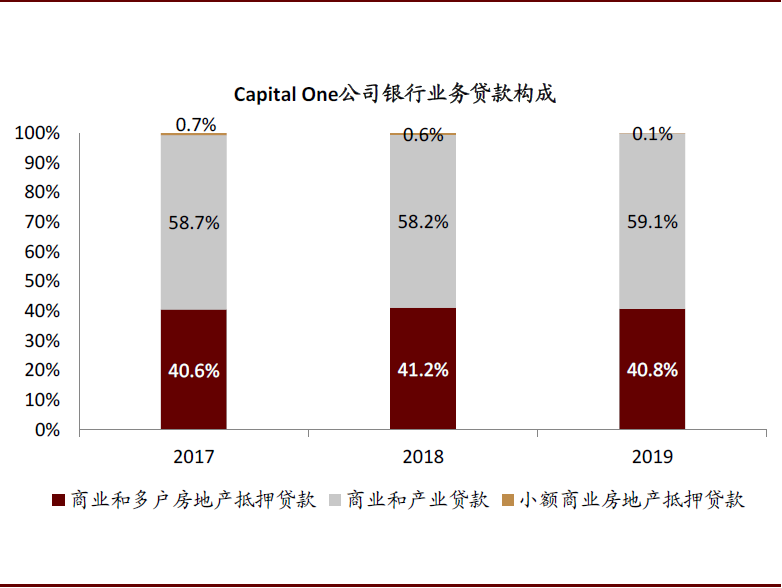

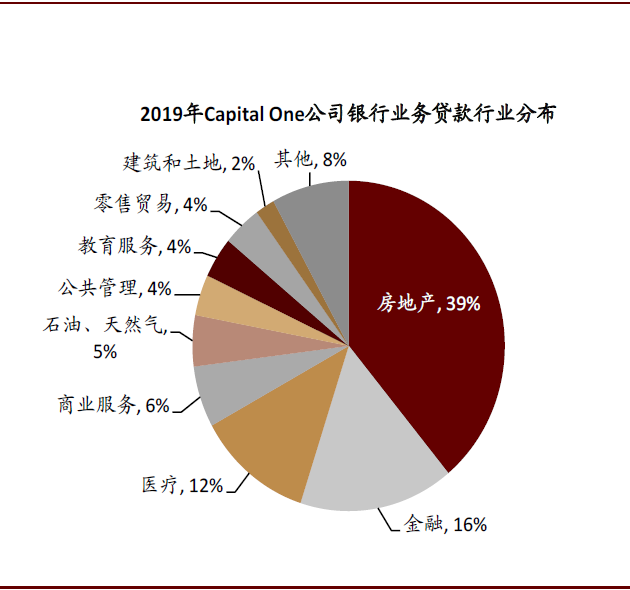

►从贷款构成来看:Capital One公司银行贷款业务主要由商业及多户家庭房地产抵押贷款、商业和产业贷款构成,在2019年公司银行可投资性贷款中分别占比41%、59%。从贷款企业所在行业分布来看,房地产、金融和医疗企业占比最大,在2019年公司银行可投资性贷款中分别占比39%、16%和12%。

图表: 公司银行的贷款主要为商业和多户房地产抵押贷款、商业和产业贷款

资料来源:公司公告,中金公司研究部

图表: Capital One公司银行的客户主要为房地产、金融及医疗企业

资料来源:公司公告,中金公司研究部

财务分析:净息差水平维持高位、营销及技术投入力度较大

基于对Capital One及同业(美国四大行-富国/摩根大通/花旗/美国银行;美国运通/Discover)的财务数据分析,我们总结Capital One当前具备如下特征:1)高净息差——尽管公司近年来资金成本有所上升,但信用卡/车贷为主的贷款结构使得公司依旧保持较高的息差水平;2)资产质量较为波动——反映了与高收益资产相匹配的风险特征;3)非息收入稳定增长——信用卡交易量的快速增长抵减了Take rate的下滑;4)持续的营销及技术投入——反映了公司在差异化获客及数据驱动/科技赋能方面的领先布局。

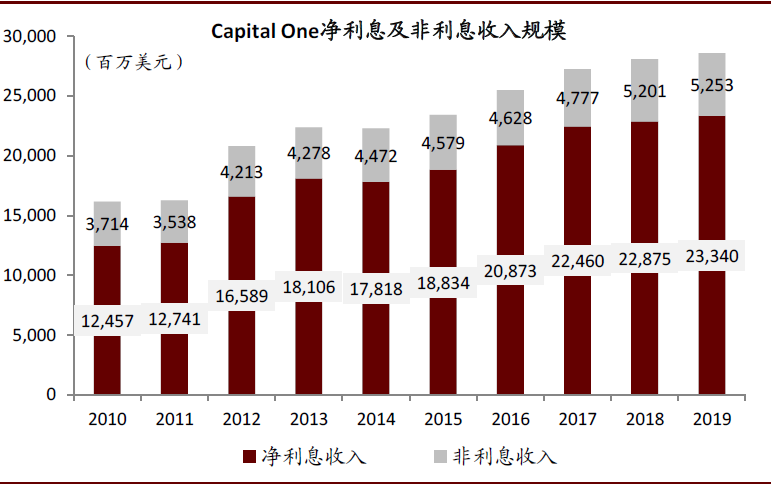

信用卡高收益率之下贡献较高净利息收入占比、交易量提升驱动非利息收入稳定增长

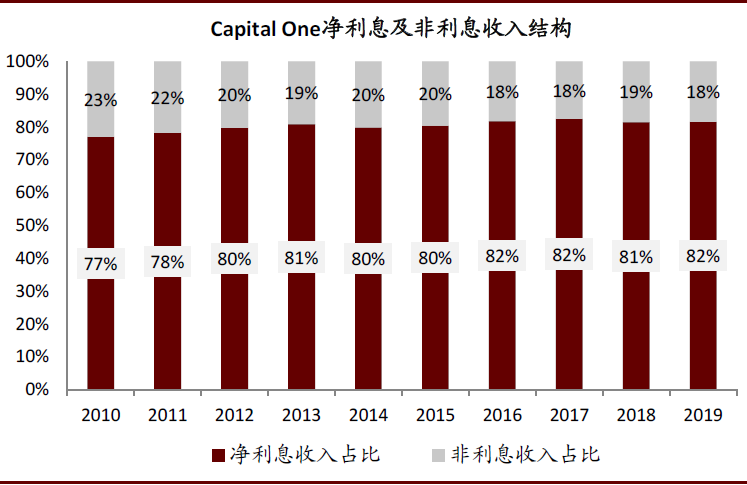

Capital One营收包括净利息收入及非利息收入、净利息收入占比达80%。公司2019年营业收入286亿美元(2010-2019年复合增速6.5%),主要受益于净利息收入的快速增长——2019年净利息收入233亿美元(2010-2019年复合增速7.2%)、非利息收入52.5亿美元(2010-2019年复合增速3.9%)。2010年会计政策调整后(证券化贷款由表外调整为表内、原先非利息收入调整计入利息收入),公司净利息收入占比稳定在~80%、高于美国银行同业——富国银行56%/美国银行54%/摩根大通50%/美国运通20%。

图表: Capital One净利息及非利息收入近年来稳定增长

资料来源:公司公告,中金公司研究部;注:2010年开始,会计政策调整使得净利息收入占比大幅提升

图表: Capital One净利息收入占比近年保持在80%以上

资料来源:公司公告,中金公司研究部;注:2010年开始,会计政策调整使得净利息收入占比大幅提升

图表: Capital One净利息收入占比相比同业更高

资料来源:公司公告,Bloomberg,中金公司研究部;注:2010年会计政策调整使得净利息收入占比大幅提升

净利息收入:信用卡为主的贷款结构带来较高资产收益率、负债端成本近年来有所上升

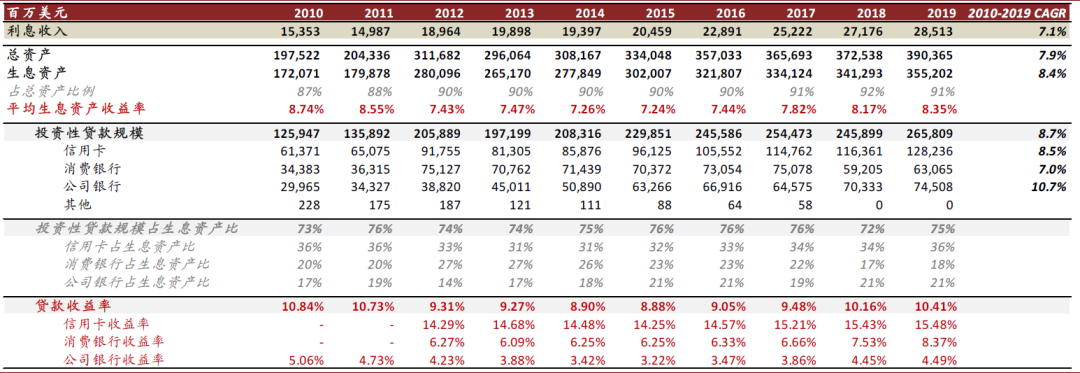

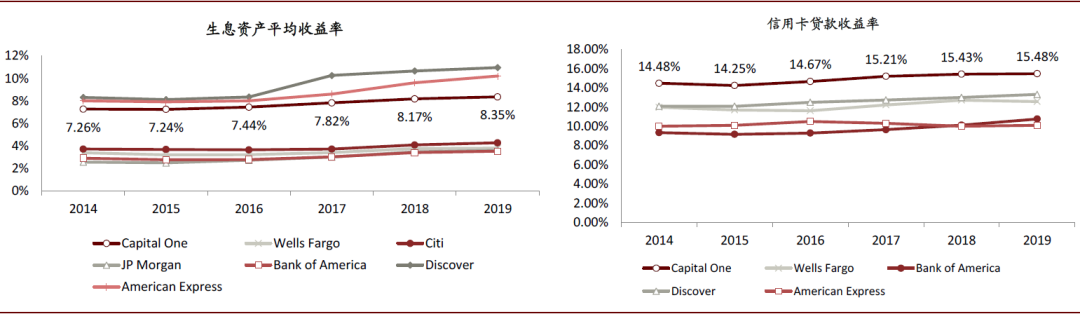

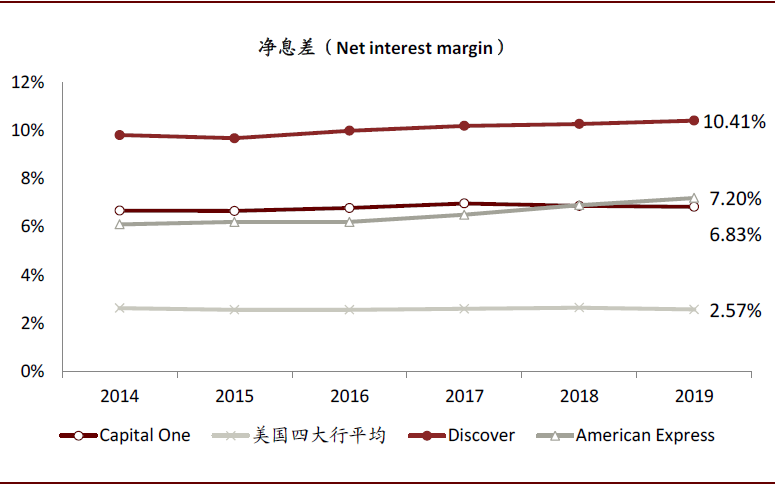

公司2019年净息差6.83%、近年来略有下滑但仍保持高位(vs.2018年6.87%),主要由于以信用卡为主的生息资产结构带来较高收益率、被近年来逐渐上升的资金成本所部分抵减。

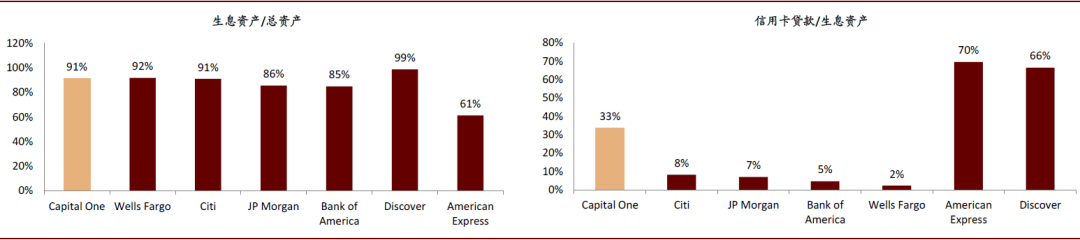

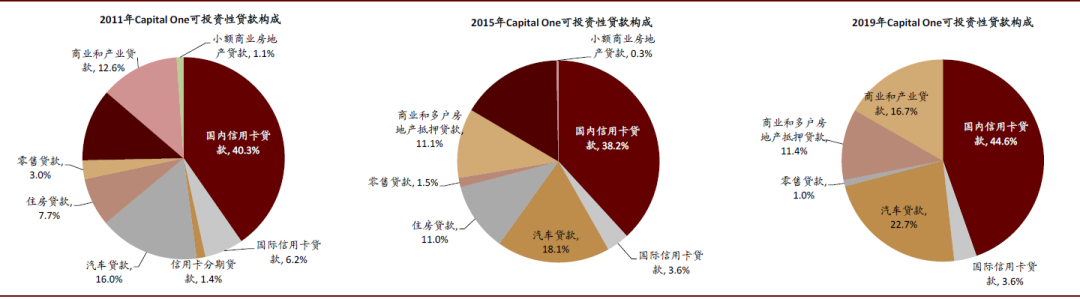

►以高收益的信用卡贷款为主、驱动利息收入持续提升。公司利息收入2019年285亿美元,对应2010-2019年复合增速7.1%。1)从资产端来看:Capital One生息资产占总资产比例91%,而生息资产中投资性贷款规模占比75%、投资性证券占比22%。就贷款结构而言,Capital One以信用卡及汽车贷款为主,2019年占贷款总额比分别达48%和23%、占生息资产比分别为36%和17%;此外,贷款总额中商业及产业贷款占比17%、商业及多户房地产抵押贷款占比11%。2)从收益率来看:由于Capital One信用卡业务主要针对的是中风险循环借贷客户、对其拥有较强的定价能力(2019年信用卡贷款平均资产收益率15.5% vs.消费银行/公司银行8.4%/4.5%),叠加公司较高的信用卡贷款规模占比,使得公司具备较高的生息资产收益率(2019年8.4% vs.四大行平均3.8%)。

图表: 公司资产端及对应资产收益率分拆

资料来源:公司公告,中金公司研究部;注:资产规模均为期末数值

图表: 公司2019年生息资产中信用卡贷款占比高于美国四大行,低于美国运通/Discover

资料来源:公司公告,中金公司研究部;注:资产规模均为期末平均值

图表: 公司2019年总体可投资性贷款中信用卡/汽车贷款占比达48%/23%

资料来源:公司公告,中金公司研究部;注:2019年,因小额商业房地产抵押贷款占比过小,在图中不做展示;贷款规模均为期末数值

图表: 较高的信用卡贷款收益率给公司带来相对较高的整体生息资产收益率

资料来源:公司公告,中金公司研究部;注:Bank of America和American Express的信用卡贷款收益率为美国信用卡业务贷款收益率(不包含国际业务)

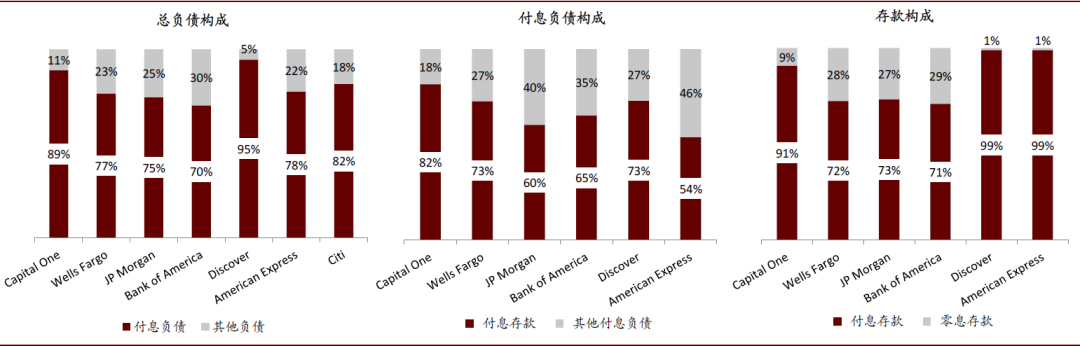

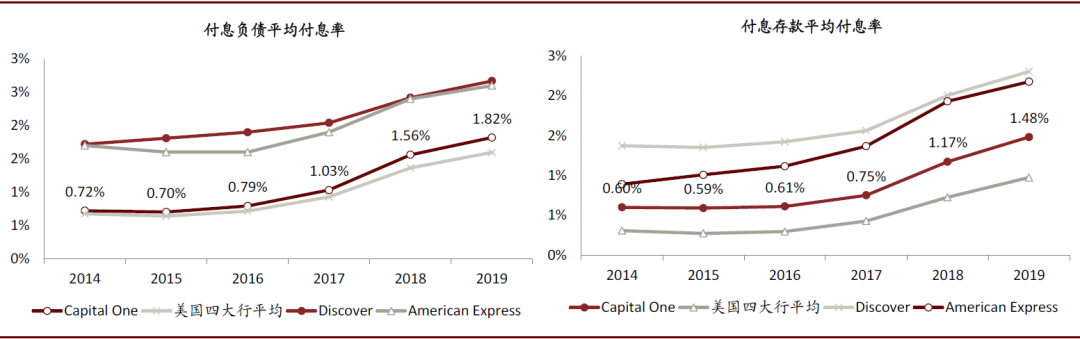

►近年来存款资金成本上行、带动利息支出增长较快。Capital One利息支出2019年达到52亿美元,对应2010-2019年复合增速6.7%。1)从负债端来看:Capital One付息负债占总负债比例~90%(vs.四大行平均76%),其中:平均付息存款规模占付息负债比例2019年82%、远高于同业(vs.富国73%/美国银行65%/摩根大通60%);票据发行、证券化负债等其他负债占比18%。2)从资金成本来看:公司近年来付息负债资金成本呈上升趋势、由2015年0.70%提升至2019年1.82%(vs.四大行平均1.6%),其中付息存款资金成本由2015年0.59%提升至2019年1.48%(vs.四大行平均0.97%),叠加公司付息存款在总存款中的较高占比(2019年达91% vs. vs.摩根大通73%/富国银行72%/美国银行71%),使得公司相较四大行并不具备资金成本优势。

图表: 公司负债端及对应负债成本分拆

资料来源:公司公告,中金公司研究部;注:负债规模基于期末数值

图表: 公司付息存款规模占付息负债/总存款比例2019年82%/91%、高于四大行

资料来源:公司公告,中金公司研究部;注:负债规模均为期末平均值

图表: 付息存款成本提升叠加较高的付息存款规模占比,推动公司负债成本上升快于同业

资料来源:公司公告,中金公司研究部;注:美国四大行包括摩根大通、富国银行、花旗银行、美国银行

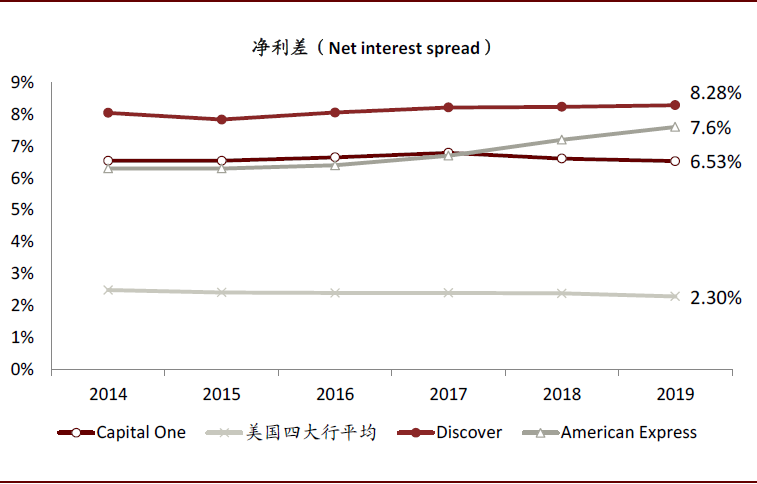

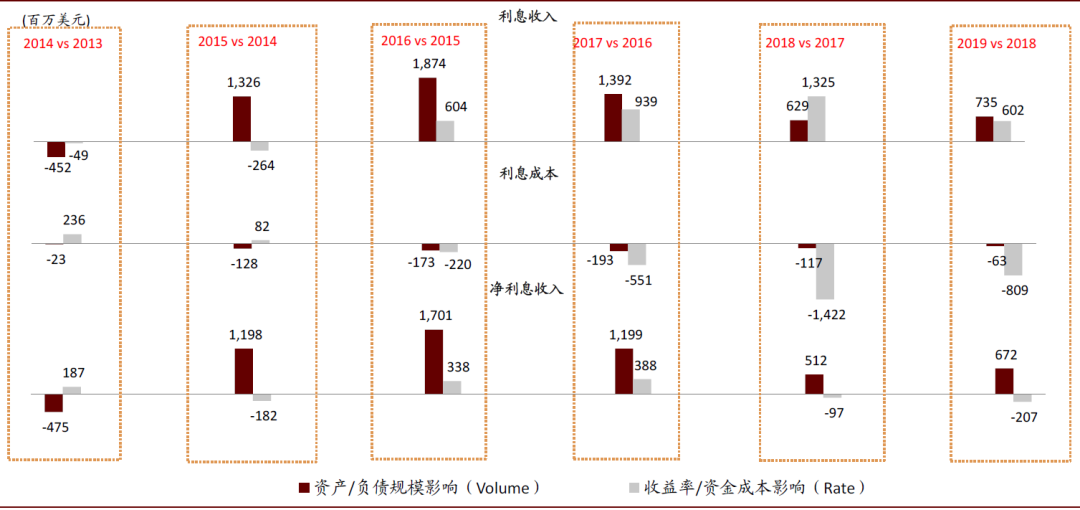

►高收益率部分抵消资金成本的提升、净息差水平领先同业。公司2019年净息差6.83%/净利差6.53%,高于美国四大行的2.57%/2.30%、低于美国运通/Discover,但近年来有所下滑。从资产规模及利率变动对公司净利息收入影响的归因分析来看,负债成本的提升是近年拖累净利息收入增长的主要原因。

图表: 公司净利差水平高于美国四大行平均(2019年)

资料来源:公司公告,中金公司研究部;注:美国四大行包括摩根大通、富国银行、花旗银行、美国银行;净利差(Net interest spread)=平均生息资产收益率-平均付息负债付息率

图表: 公司净息差水平高于美国四大行平均(2019年)

资料来源:公司公告,中金公司研究部;注:美国四大行包括摩根大通、富国银行、花旗银行、美国银行;净息差(Net interest margin)=净利息收入/平均生息资产

图表: 资产规模及利率变动对公司净利息收入影响的归因分析

资料来源:公司公告,中金公司研究部

非利息收入:信用卡交易规模驱动下保持稳定增长

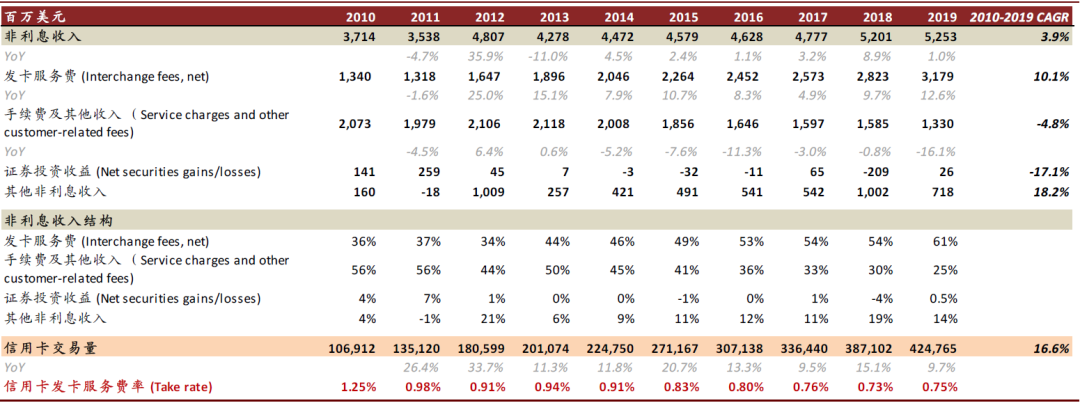

非利息收入主要包括信用卡交易相关的发卡服务费、客户存贷款及账户手续费、证券投资收益等。公司2019年非利息收入52.5亿美元、对应2010-2019复合增速3.9%、收入占比18%,其中:发卡服务费31.8亿美元、占比61%,手续费及其他客户相关收入13.3亿美元、占比25%,证券投资收益等其他收入7.4亿美元、占比14%。

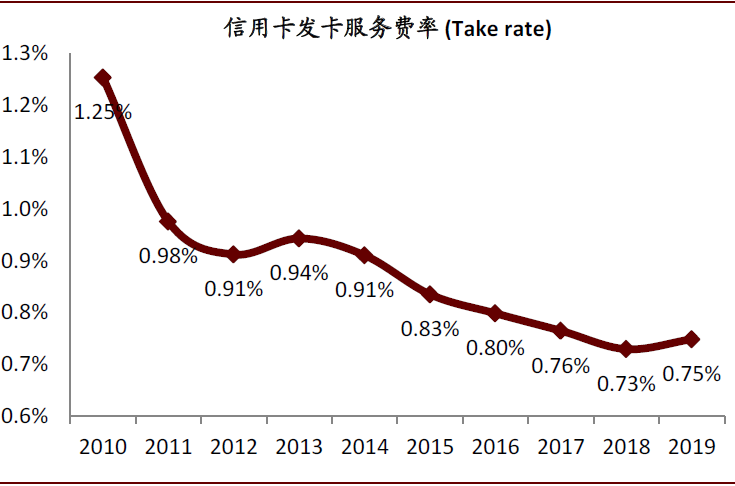

信用卡交易规模增长在一定程度上抵消了Take rate下滑对发卡服务费收入的拖累。2019年公司发卡服务费(为补充发卡方承担的信用风险而向商户基于信用卡交易额收取的费用)为31.8亿美元、对应2010-2019年复合增速10%,低于信用卡交易量17%的复合增速,主因其信用卡发卡服务费Take rate(发卡服务费收入/信用卡交易量)呈下滑趋势(测算由2010年的1.25%下滑至2019年的0.75%)。

图表: 公司非利息收入拆解

资料来源:公司公告,中金公司研究部

图表: 发卡服务费收入增速低于信用卡交易量增速

资料来源:公司公告,中金公司研究部

图表: 信用卡发卡服务费率近年来呈下行趋势

资料来源:公司公告,中金公司研究部;注:Take rate=发卡服务费/信用卡交易量

高风险与高收益相匹配、带来较高的信用成本

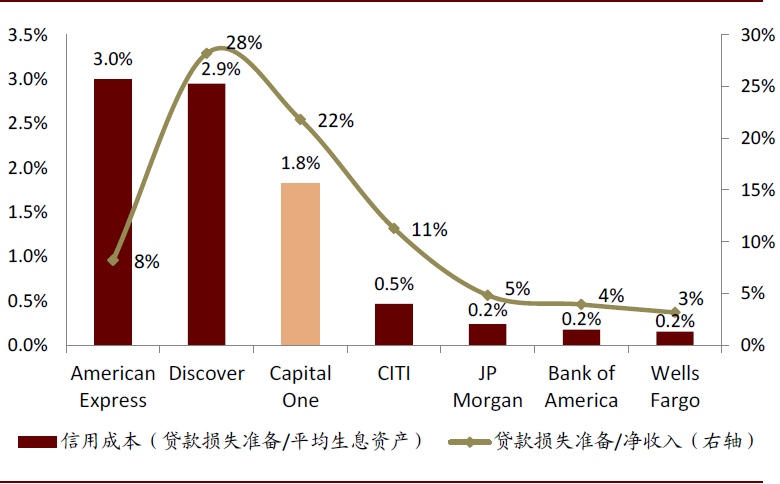

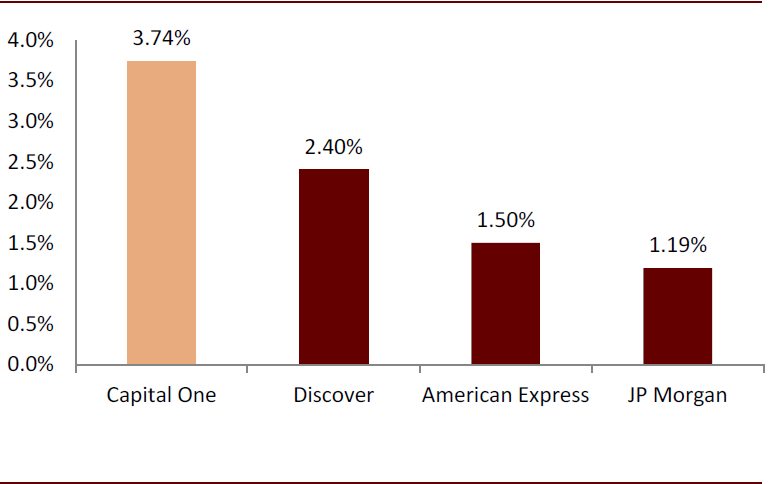

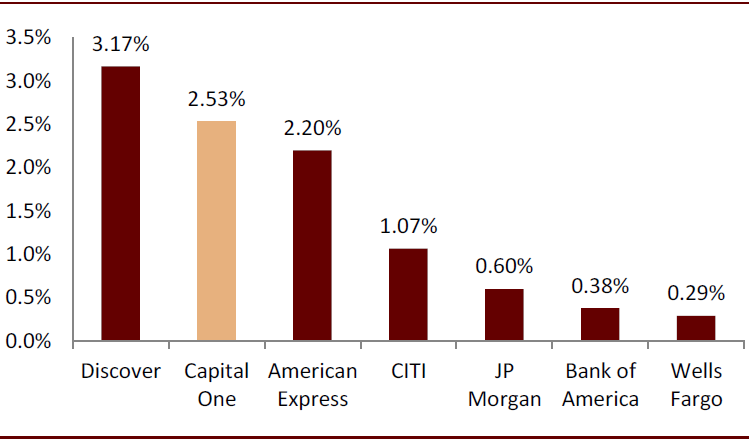

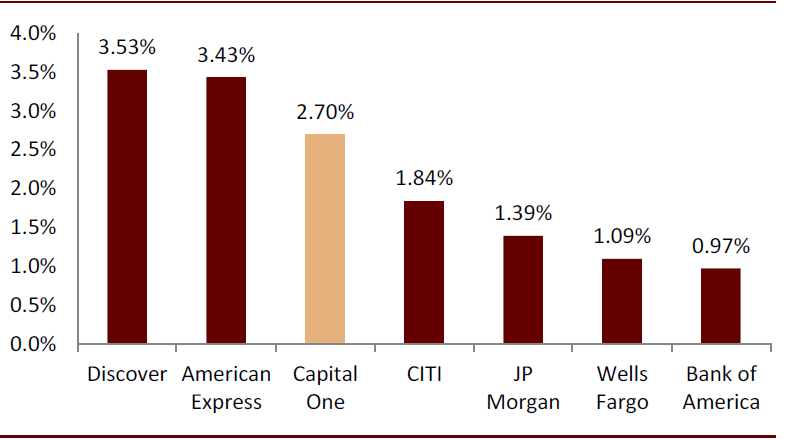

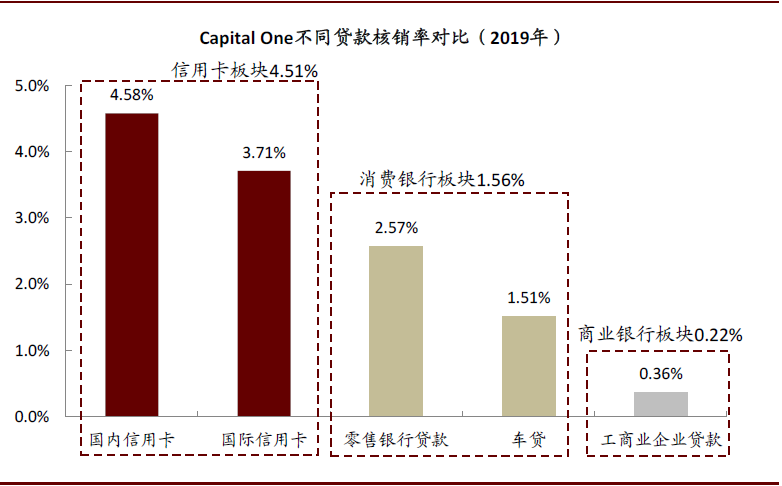

以信用卡/汽车贷款为主的高收益资产带来相对较高的风险成本。公司2019年资产减值损失62亿美元、对应2010-2019年复合增速5.3%;拨备前利润131亿美元、对应2010-2019年复合增速5.2%。同业对比来看,公司2019年信用成本(资产减值损失/平均生息资产)1.8%,远高于四大行0.3%的平均水平;2019年30天以上贷款逾期率达3.74%(vs.美国运通1.5%/摩根大通1.2%)、净核销率2.53%(vs.美国运通2.2%/四大行平均0.58%),资产质量弱于四大行;2019年拨贷比(拨备/贷款总额)2.7%、高于四大行1.3%的平均水平、略低于美国运通/Discover,与公司较高的贷款风险相匹配。尽管公司采用数据驱动模型进行风险定价,但公司以循环借贷客户为主的目标客群以及信用卡/车贷为主的贷款结构决定了公司高收益、高风险的特性——信用卡贷款/汽车贷款2019年30天以上逾期率分别为3.91%/7.59%、核销率分别为4.51%/2.57%,均高于其他零售银行、商业银行贷款。

图表: 公司主要资产质量指标

资料来源:公司公告,中金公司研究部;注:贷款规模为期末平均贷款余额

图表: 公司信用成本远高于四大行

资料来源:公司公告,中金公司研究部;注:2019年数据

图表: 公司30天以上逾期率高于同业

资料来源:公司公告,中金公司研究部;注:2019年数据

图表: 公司核销率高于美国四大行

资料来源:公司公告,中金公司研究部;注:2019年数据

图表: 公司拨贷比高于美国四大行

资料来源:公司公告,中金公司研究部;注:2019年数据

图表: 信用卡/车贷相较其他贷款具备更高的逾期率

资料来源:公司公告,中金公司研究部;注:2019年数据

图表: 信用卡/车贷相较其他贷款具备更高的净核销率

资料来源:公司公告,中金公司研究部;注:2019年数据

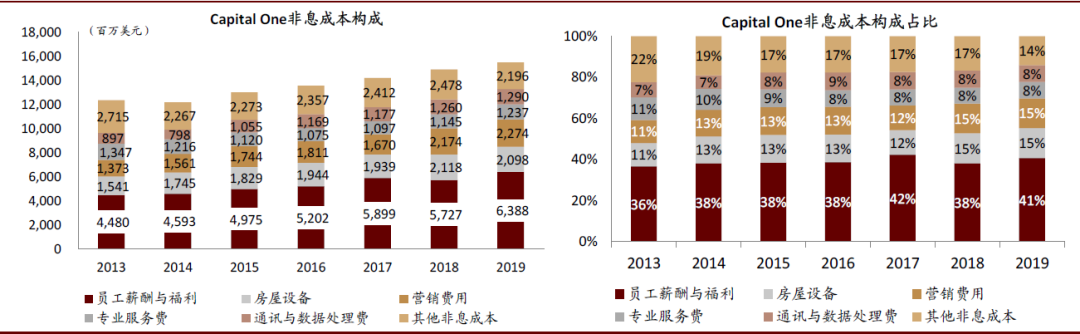

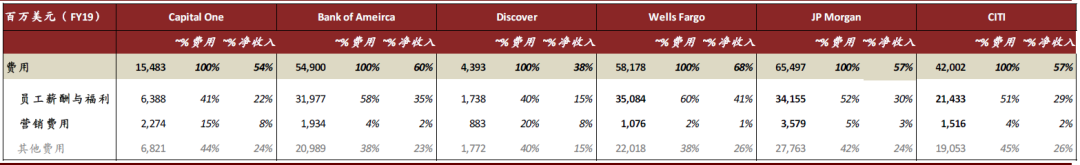

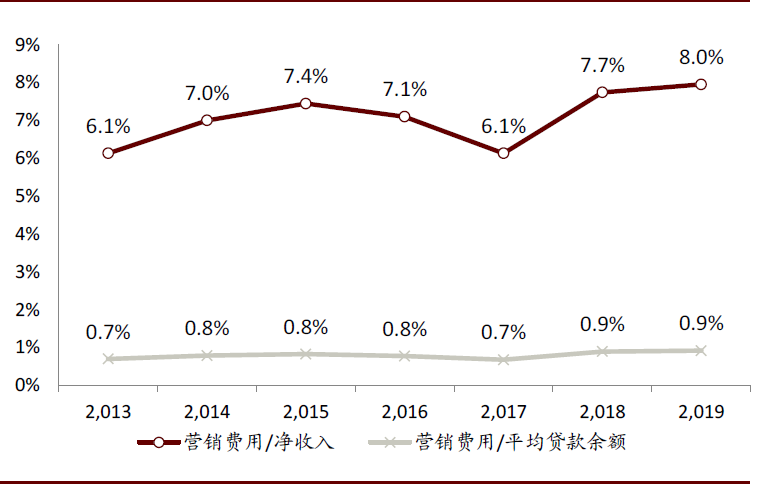

高营销&科技投入之下,成本收入比近年有所提升、但仍低于同业

公司非息支出主要包括员工薪酬与福利、营销费用、专业与外包服务费、通讯及数据处理费等。2019年公司非息支出155亿美元、对应2010-2019年复合增速7.8%,相较2018年同比+4%,主要由于公司持续加大科技/基础设施/市场营销推广的投入,以及收购Walmart相关贷款业务产生费用开支。公司2019年成本收入54%(vs.2017/2018年52%/53%)、近年来略有提升,但仍低于同业的四大行(富国68%/美国银行60%/摩根大通57%/花旗57%)。其中,Capital One员工薪酬与福利收入比为22%,相较四大行占比相对较低(四大行平均34%),反映了非社区银行模式下对员工数量的需求较低。公司营销费用收入比为8%,远高于同业(四大行平均仅2%),反映了公司差异化客户定位之下的较高获客成本。

图表: 公司非息支出构成中员工薪酬与福利/营销费用占比分别为41%/15%

资料来源:公司公告,中金公司研究部

图表: 公司员工薪酬占收入比重低于美国四大行、营销费用占收入比重高于四大行

资料来源:公司公告,中金公司研究部

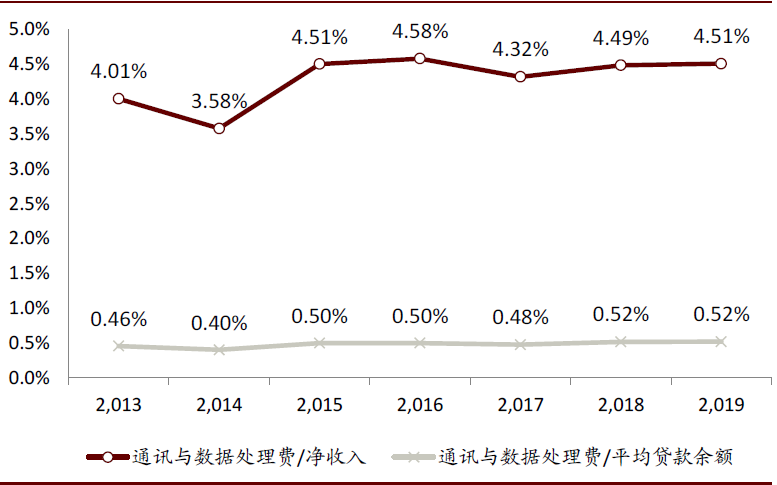

图表: 营销费用占收入/平均贷款余额比重提升

资料来源:公司公告,中金公司研究部

图表: 通讯与数据处理费占收入/平均贷款比重提升

资料来源:公司公告,中金公司研究部

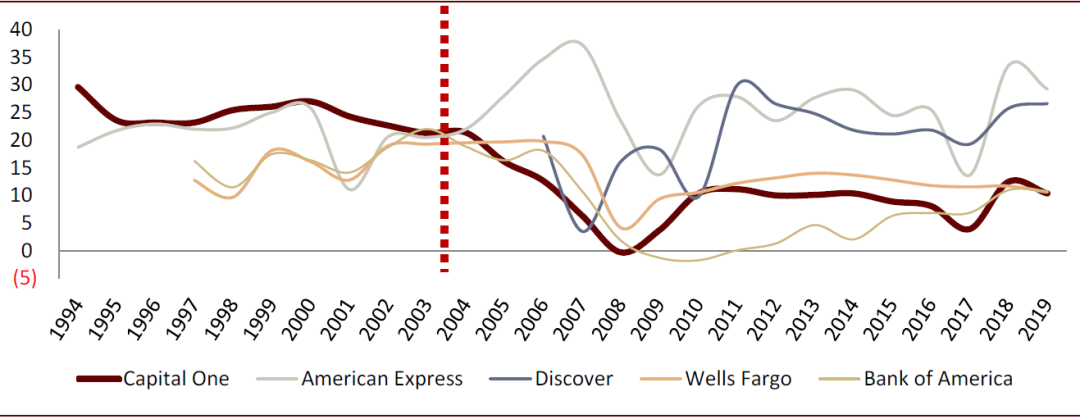

ROE从上市之初领先同业到当前持平行业、优势不再明显

公司ROE发展经历两个阶段:1)1994-2004年:上市后十年间,聚焦信用卡贷款、汽车贷款等高收益资产,基于差异化的获客策略及数据驱动的战略定位,公司取得快速发展、ROE水平领先于同业(04年之前一直维持在20%以上);2)2005年以后:通过一系列并购向银行控股公司转型——一方面,随着同业竞争加剧、其聚焦高收益率资产的差异化优势有所下降,与之匹配的相对高风险逐渐暴露;另一方面,通过并购商业银行获取更多存款以支撑资产端的扩大,然而公司吸收存款能力相较同业仍然有限、限制了公司杠杆率的进一步提升。

图表: 公司ROE水平第一阶段领先同业、第二阶段有所落后

资料来源:公司公告、Bloomberg,中金公司研究部;注:纵坐标轴单位为%

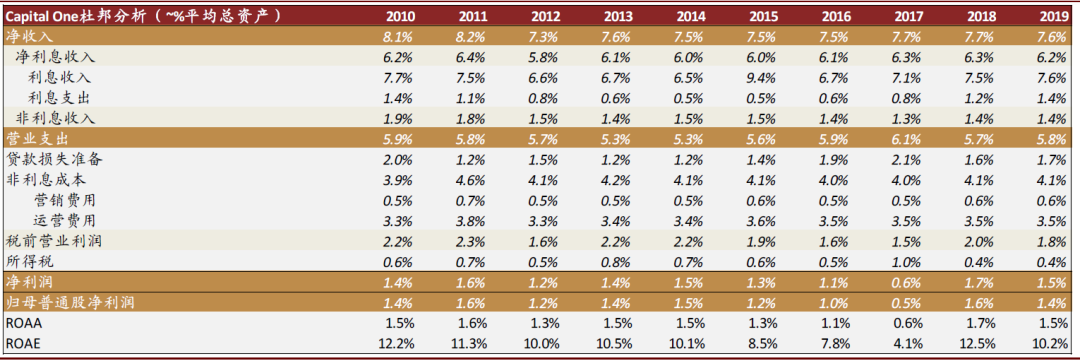

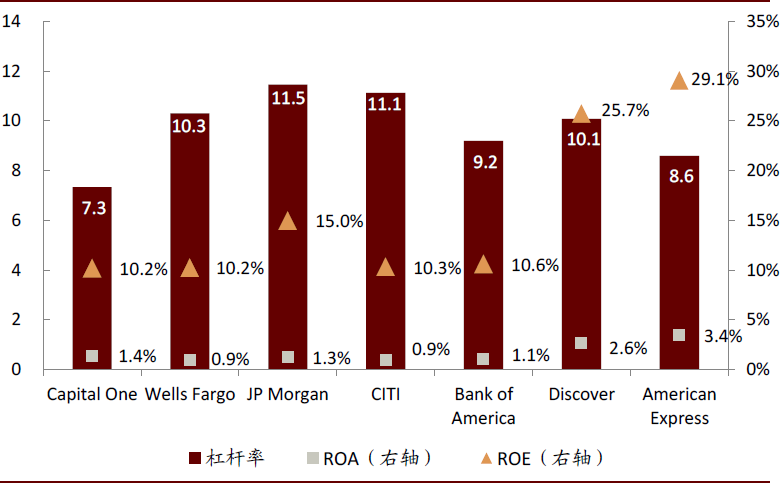

►从ROA来看:一方面,公司差异化定位带来的高净息差被与之匹配的高风险所部分抵消(2019年信用成本1.8%、远高于四大行0.3%的平均水平);另一方面,公司非利息收入占比低、且仍以信用卡相关业务收入为主,缺少财富管理、资产管理费等轻资本业务,使得公司ROA发展受限制。

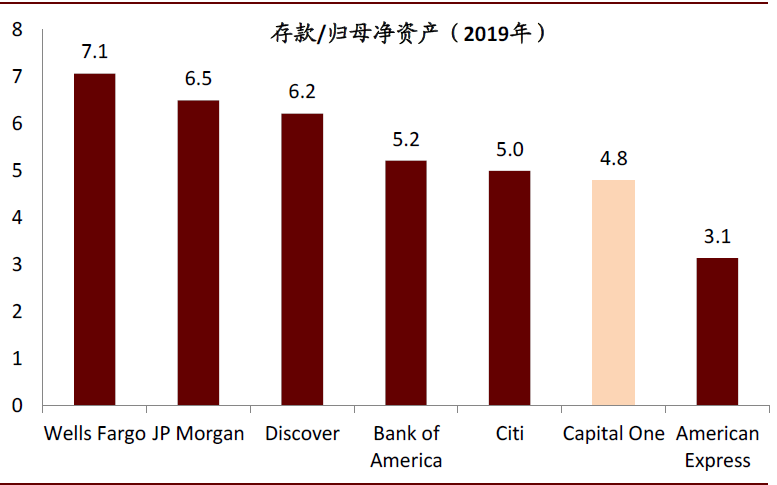

►从杠杆率来看:一方面,公司通过并购商业银行获得更多存款来支持资产端的扩张、融资方式由原先更多的表外证券化融资逐渐转向表内,在此过程中产生资本的消耗导致公司杠杆率下降;另一方面,由于公司银行网点数较少、吸收存款能力较弱、存款占净资产比重低于同业,在一定程度上制约了公司杠杆率的提升。

图表: Capital One 杜邦分析

资料来源:公司公告,中金公司研究部;注:ROAA=税后可持续经营利润/平均总资产,ROAE =(归母净利润-停止营业部门损益)/平均归母净资产

图表: 公司ROE优势在同业中并未十分明显

资料来源:公司公告,中金公司研究部 ;注:ROA=归母净利润/平均总资产、ROE=归母净利润/平均归母净资产、杠杆率=期末总资产/期末归母净资产

图表: 公司存款规模/净资产在同业中仍相对较低

资料来源:公司公告,中金公司研究部

市场表现方面:公司上市初期(1994-2004年)股价大幅跑赢同业(美国四大行及美国运通)及市场指数(S&P 500及S&F Financial),反映了公司早期差异化的获客/产品策略及数据驱动战略下领先于同业的ROE水平所带来的估值溢价。然而,随着同业竞争加剧/资产扩张受限/资金成本上行/资产质量弱化,公司的ROE优势不再明显,公司近年来股价表现远不及同业及市场指数。

图表: Capital One股价上市初期大幅跑赢同业及市场

资料来源:公司公告,Bloomberg,中金公司研究部;注:以1994年11月16日为基准日

图表: Capital One股价近年来表现不及同业及市场

资料来源:公司公告,Bloomberg,中金公司研究部;注:以2015年1月2日为基准日

图表: Capital One历史P/TBV估值及ROE

资料来源:公司公告,Bloomberg,中金公司研究部;注:Tangible BV为non-GAAP下的调整口径(基于股东权益、商誉/无形资产、优先股等进行调整)

图表: Capital One历史P/E估值及ROE

资料来源:公司公告,Bloomberg,中金公司研究部

核心要素:数据驱动、差异化定位、科技赋能

我们认为Capital One作为科技赋能银行业务的代表,其早期发展主要受益于领先时代的数据驱动战略、差异化的获客策略和不断完善的用户体验、以及快速迭代的技术创新。1)在战略层面上,公司从建立初期就坚持执行数据驱动战略,通过自主建立的数据库、“测试与学习”的数据分析理念、始终不变的科技人才战略将数据驱动融入其日常运营及决策的方方面面,让数据驱动战略成为助推公司快速发展的内核。2)在客户层面,公司在发展早期通过对目标客群的精准定位实现了信用卡账户数的迅速增长,近年来通过不断完善用户的线上及线下体验以增强用户粘性。3)在业务层面,公司始终坚持科技创新、不断提高自身研发实力,希望通过人工智能、云计算等科技元素继续引领银行业的转型之路。

战略层面:数据驱动战略,以数据分析为内核、贯穿运营全流程

为了更好地理解Capital One的数字驱动战略(Information-based strategy,IBS战略),我们将其分为战略构想和战略执行两个方面。

►战略构想方面:Capital One致力于“以合适的价格向合适的用户提供合适的产品。”为了在此基础上实现盈利,Capital One认为需要重点关注两方面的信息:一是关注客户的信誉度(Creditworthiness),即客户是否会根据合同条款按时还款;二是关注客户的回应性(Responsiveness),即用户是否会在了解合同条款之后接受Capital One的信用产品。数字驱动战略(IBS)的本质就是通过收集用户个人数据针对信誉度和回应性两个方面建立模型,为Capital One在业务全流程上提供决策的依据。

►战略执行方面:数据驱动战略主要依靠丰富的信用机构公开数据(FICO信用分)及海量内部数据,区分不同风险特征的用户,不断提升用户违约率预测的精确度,从而向Capital One用户提供个性化的产品和服务。

总体来说,数字驱动战略包括主要包括自主建立的数据库、“测试与学习”的数据分析理念、持续投入的科技人才战略三大方面。

图表: Capital One的信息驱动战略

资料来源:公司公告,中金公司研究部

自主研发信息处理系统、依托海量数据构建完善数据库

为了更好地储存用户数据进行多维度分析,Capital One始终坚持自主研发用户数据处理系统。两位创始人始终坚信信息系统就是公司业务的基础核心,因此在抛弃了第三方公司提供的信用评分黑盒模型后,开始自主研发用户数据处理系统,并一直延续至今。虽然美国个人征信体系已经非常成熟,但Capital One认为仅仅基于FICO信用分来判断信贷产品用户的信誉度是远远不够的:首先,所有的竞争者都可以接触和获得这些公开数据,Capital One无法基于这类公开数据实现利润最大化;其次,即便是FICO信用评分相同的客户,其真实风险程度及对产品的需求也不完全相同,这就会产生信贷市场的逆向选择问题(Adverse selection)。因此,Capital One始终保持在技术及研发上的高投入、构建完善的内部数据库,进而对公司业务全流程提供决策支持。

“测试与学习”数据分析模式

Capital One采用独特的测试与学习(Test-and-learn)模式来分析用户的信息、挖掘用户的深层次需求。正如前面提到过的一样,虽然美国征信体系非常完善,但这些公开的信息无法准确地描绘出用户的真实风险特征。为了解决这一问题,测试与学习模式旨在将公司用户群体分为若干实验组,将新设计出的产品投放到不同的客户群体并进行大量的测试,然后基于用户实验组的反馈信息(对不同的价格、不同营销方式的反应等)进行分析与整理并对公司的产品策略、营销方式等方面做出及时的调整,以满足用户的个性化需求。依靠大量产品测试获得的海量数据为Capital One在掌握用户消费习惯、产品偏好、选择营销方式等层面上起到了重要的作用。同时,Capital One始终以一个初创公司的心态迎接挑战和大规模的测试,在遇到风险与失败后不断成长并进步,最终成为独树一帜的科技驱动型多元金融公司。

图表: Capital One的工作理念

资料来源:公司官网,中金公司研究部

注重高端技术人才的培养和引进、建立科技实验室

作为一家数据及科技驱动的多元金融集团,Capital One一直在人才引进和培养方面持续投入。Capital One的工作人员作为数据驱动战略的实际执行者,在战略实施层面起到了至关重要的作用。2019年,Capital One通过校园招聘近千名科技人才进入其科技培养项目,整个项目较2018年在人才储备规模增长了27%。2017年,Capital One建立开发者学院,培养新进入的科技人才。同时,Capital One努力建立自己的暑期实习生培训体系,其科技暑期实习项目被Vault.com评选为全美最好的科技暑期实习项目之一。

Capital One还在泰森角、里士满、旧金山等地建立八个科技实验室,通过设计、开发、数据科学、产品管理四个方面以机器学习为基础,致力于设计出提升消费者购物体验的新型信用卡及可视化的欺诈数据工具。在模型构建上,Capital One的数据科学家平均花费20天建立模型,并用超过六个月的时间部署和调整模型,以实现模型的精确度和提高模型的可解释性。

客户层面:独特的用户定位、完善的用户体验,打造差异化优势

基于清晰独特的用户定位、在发展早期迅速获得成功

Capital One在发展早期通过对目标客群的精准定位和创新的信用卡还款机制迅速成长。美国的信用卡用户主要分为三类:1)基本没有风险且基本不贡献利息收入的低风险优质客户;2)有一定风险但稳定贡献利息收入的中风险循环借贷用户;3)高风险借贷客户。80年代的美国信用卡市场主要针对的是优质客户,但优质客户对利息收入贡献有限。因此,Capital One两位创始人在发现了对不同风险特征的用户进行差异化定价的机遇后将目标客群集中在中风险循环借贷用户,集中开发这一部分没有被充分覆盖的用户群体,在当时美国同质化严重的信用卡市场迅速取得了成功。

同时,Capital One两位创始人还在美国信用卡市场率先推出以诱惑利率和代偿服务为代表的新型信用卡还款机制。诱惑利率和信用卡代偿服务是指Capital One用一个较低的利率吸引客户把其他公司的信用卡贷款未尝余额转移到自己公司的信用卡上同时先帮助无法按时还款的客户一次性偿还贷款,随后让客户按照之前规定的利率分期还款给Capital One的模式。

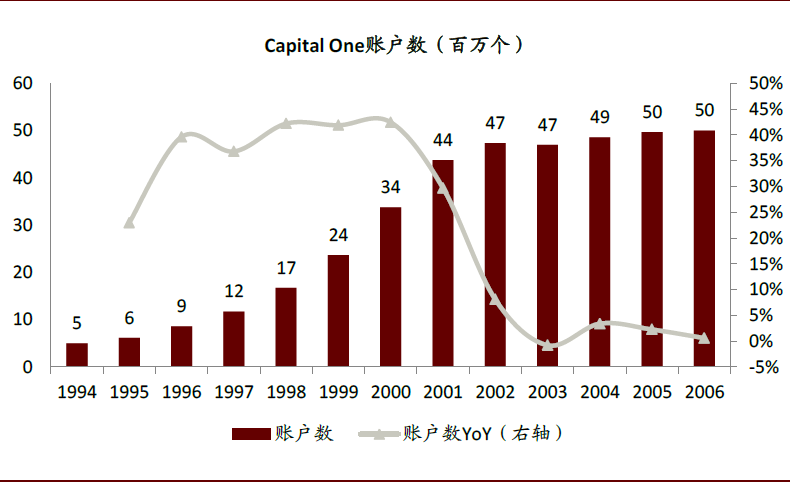

Capital One创新的信用卡还款机制和对目标群体的精准定位在发展早期推动账户数迅速增长(1994-2001年CAGR达36%),到2001年末已经拥有4,400万信用卡账户。2001年后,因信用卡市场竞争加剧,其他信用卡公司纷纷效仿这种信用卡模式导致Capital One账户数增长停滞。近年来,为了拓展各个年龄层的客户,Capital One一直在社交媒体上与潜在客户保持互动。例如,公司于2012年通过冠名美国大学生橄榄球赛的营销方式在社交媒体Twitter上与观看直播的球迷们互动,最终有超过12万人参与。2019年,Capital One在营销费用上投入23亿美元,用以在多渠道全面展示其品牌、产品和数字化体验。例如,公司持续在电视端投放大量的广告,以直接幽默的方式展现Venture、Quicksilver、Savor等成功的信用卡产品。同时,为了拓展各个年龄层的客户,Capital One近年来在流媒体等渠道也加大了自己的营销投入。

图表: 信用卡用户分层

资料来源:中金公司研究部

图表: Capital One账户数增长情况

资料来源:公司公告,中金公司研究部

咖啡店式银行网点为用户提供精致的线下体验

从2014年开始,Capital One与华兹咖啡展开合作,重新定义了银行线下网点。Capital One放弃了严肃、营销特征明显的线下银行网点,取而代之的是一个功能齐全、环境优美的咖啡馆式线下网点,目前已有超过十家咖啡馆式线下网点,为在线银行Capital One 360的用户提供咖啡与银行网点业务融为一体的新型服务。咖啡馆网点主要是通过咖啡和休闲舒适的环境来吸引客户的注意,随着时间的推移,通过咖啡馆服务人员渐渐与客户建立信任和熟悉的过程,自然地展开银行业务的拓展和营销,为客户提供完善的线下用户体验。

功能齐全的用户端及网站为用户提供完善的线上数字化体验

Capital One始终致力于为用户提供完善的数字化体验,其移动端App是美国银行业用户满意度最高的应用程序之一。公司的移动端App拥有多种免费功能,包括帮助用户优化信用和帮助用户管理账户等。同时,Capital One线上平台也功能强大,以汽车贷款为例,其汽车贷款界面可以直接对车辆进行检索,通过在线平台直接连接用户和汽车经销商,并且为客户直接展示出不同的分期付款方案供用户参考。

业务层面:基于IBS战略,依托科技创新赋能银行业务

从创立初期开始,Capital One一直将自己定位成一家数据分析驱动的科技公司,并且已经将科技赋能融合在了日常工作之中。一方面,Capital One积极探索人工智能、机器学习、云计算等新兴技术,始终相信可以用科技的力量改变银行业。另一方面,Capital One拥有完善的模型驱动风控体系,用三道防线控制八大风险,但越来越复杂的数据分析和还不够成熟的新兴技术也为Capital One的科技赋能路带来了不少挑战。

结合人工智能、为用户提供及时有效的帮助

Capital One通过人工智能建立智能客服系统,提升了处理用户来电反馈的效率,同时基于对来电用户的实时分析,直接向有需要的来电用户进行精准的电话营销。Capital One认为客户来电是了解公司产品反馈和公司运营的重要渠道,因此公司会定期为所有用户来电做分析梳理,查找用户来电的真正原因从而在日后的运营中改善这些存在的问题。为了增加运营效率,Capital One使用人工智能协助人工服务,通过来电识别、客户数据对应等方式在客服接起电话之时就已经对客户完成了初步的分析和对应,为客户的来电原因做了预判。通过智能客服系统,Capital One也会向打来电话的用户推销合适于他们的信用产品,包括汽车贷款、抵押服务等。

Capital One通过人工智能助手Eno为用户在管理账户、分析消费行为、防止欺诈等方面提供全方位的帮助。在账户管理方面,Eno可以自动为客户分析每月的消费行为、提出消费及账户管理建议。当监测到账户异常的消费行为时,Eno会自动向用户做出提醒以防止欺诈的产生。例如,当美国用户使用信用卡在网上消费的时候,用户经常会遇到自动扣费和信用卡信息泄露的问题,Capital One的Eno可以在客户每次消费时,为每一次付款行为提供一个不同的数字卡号,可以帮助消费者避免多扣费和信息泄露等问题。

数据系统全面上云、提升运营及开发效率

2015年,Capital One成为了第一家与亚马逊AWS签约的银行,决定将公司所有的新应用程序开发都在云中运行,逐步关闭自建的数据处理中心,同时将现有的应用程序以系统化的方式重新进行架构设计以适合云,并最终在2020年实现整个数据系统都在云中运行的战略目标。

►Capital One积极推进的“云优先”战略不仅可以在未来大幅度地降低公司数据中心的占用面积,也可以使其不再需要担心如何构建和运营所需的数据基础设施。虽然重新构建云的运行架构会在前期加大Capital One的研发投入,但从长期来看,“云优先”战略可以让Capital One更专心地将时间和精力运用到提升用户体验上。

►DevOps和基于云的数据系统可以使Capital One拥有更灵活更敏捷的程序开发流程,帮助其在几周内就可以将新的功能和产品投入市场,不再需要花费数月或数年的测试时间,提升整体开发和测试流程的效率。在Capital One签约亚马逊AWS之前,Capital One就已经拥有较强的私有云研发和开发能力。2010年,Capital One开始使用DevOps协作开发模式,通过自动化的软件交付和架构变更流程,提升了Capital One的开发效率。如果Capital One可以让云计算和DevOps很好地融合,将会在未来大幅度提高其在开发及测试流程方面的效率和整体的研发能力。

Capital One风控能力及风险分析

►Capital One用三道防线覆盖八大风险,建立全面的风控体系。Capital One从成立之初就是一家用数据分析平衡高风险与高收益的公司,高弹性的业务模式对Capital One的风控能力要求极高。因此,Capital One在发展的过程中逐步建立了以三道防线为基础的风险管理框架:1)各业务模块运用各自的数据风控模型控制风险构成第一道防线;2)各职能部门按不同风险分类实施风控措施构成第二道防线;3)内审部门与管理层定期对风控模型的监测和监管构成第三道防线。

图表: Capital One三道防线风控体系

资料来源:中金公司研究部

►Capital One认为将风控前置到营销端可以使贷款通过率变高,从而提升用户体验,也可以为公司避免不必要的营销损失。基于强大的数据分析及风控能力,Capital One在营销阶段就已经实现对潜在用户进行分类,从而进行差异化的营销策略,避免向不符合信用标准及高风险的用户推荐产品。因此,风控前置到营销端可以让Capital One的潜在用户在开始申请的时候就看到适合于自己的个性化产品,同时也可以帮助Capital One直接过滤掉不符合风险标准的客户。这样的风控方式不仅可以帮助Capital One提升用户体验和提高转化率,也可以简便申请流程,帮助公司节约营销成本。

►云的运行及开发架构在提升效率的同时也为Capital One在风控层面带来不小挑战。2019年3月22日,Capital One储存在AWS云上的用户数据遭到一名软件工程师窃取,导致近1亿人的信用卡申请数据及客户数据泄露。虽然Capital One在事后澄清该事件与云的安全性并无关联,但此次事件也侧面暴露出了Capital One在数据安全和风险控制的层面上也存在一定的脆弱性。我们预计,未来愈发复杂的产品和愈发庞大的数据库也将会给Capital One带来不小挑战。