本文来自微信公众号“地产加把劲”,作者:竺劲。

核心观点

二季度房地产板块处于低配状态,配置价值明显。从纵向历史对比来看,我们观察到当前房地产板块2.79%的基金持仓比例接近2017年行业密集出台调控政策的低配阶段,甚至低于2014年行业库存高企、景气度下行的低配阶段。因此当前板块的持仓比例已处在较低位置,考虑到行业景气度正在持续回升,我们认为一旦基本面修复力度较大幅超出市场预期或政策环境出现较为明显的改善,板块配置比例将会得到大幅且迅速的提升,推动地产股估值的显著提升。

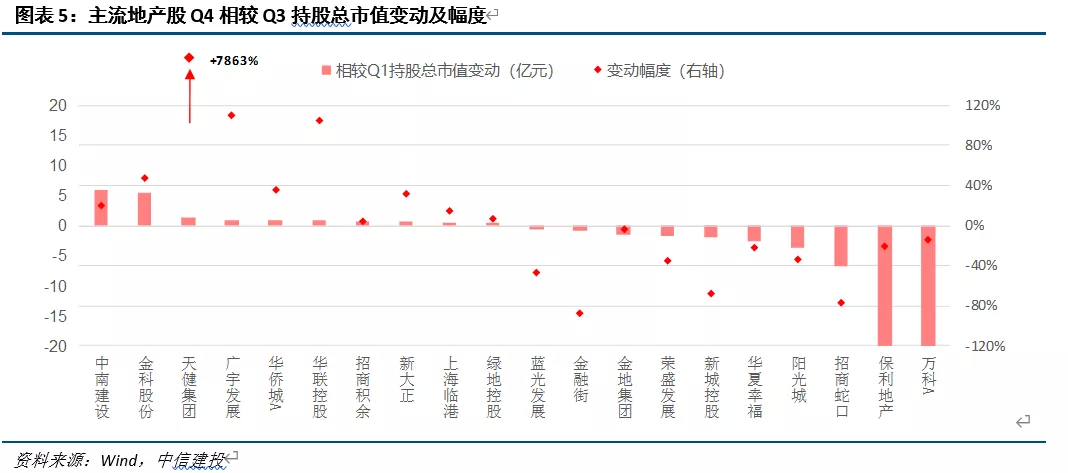

龙头公司减配较多,成长型房企及物业公司受到增量资金青睐。当前持仓规模前五的房地产公司总持仓市值环比降幅为11.8%,大于整体地产板块5.3%的降幅。其中万科A与保利地产减配的金额最大,分别为35.1亿元和34.8亿元,降幅达到14.7%和20.6%。但同时我们也观察到二线成长型房企和物业公司最受增量资金的青睐。其中中南建设和金科股份所获的增持规模最大,分别为5.9和5.4亿元,环比增幅分别为19.4%和46.8%,天健集团次之,持仓市值提升1.3亿元,环比增幅较高,其余增配公司的持仓提升规模大多在0.5-1亿元之间,包括广宇发展、华联控股、华联控股、华侨城、上海临港等。值得注意的是A股的三家物业公司——招商积余、新大正和南都物业的持仓市值均有所提升,增持金额分别为0.74、0.68和0.24亿元,市场对于物 业板块的偏好仍在持续提升。

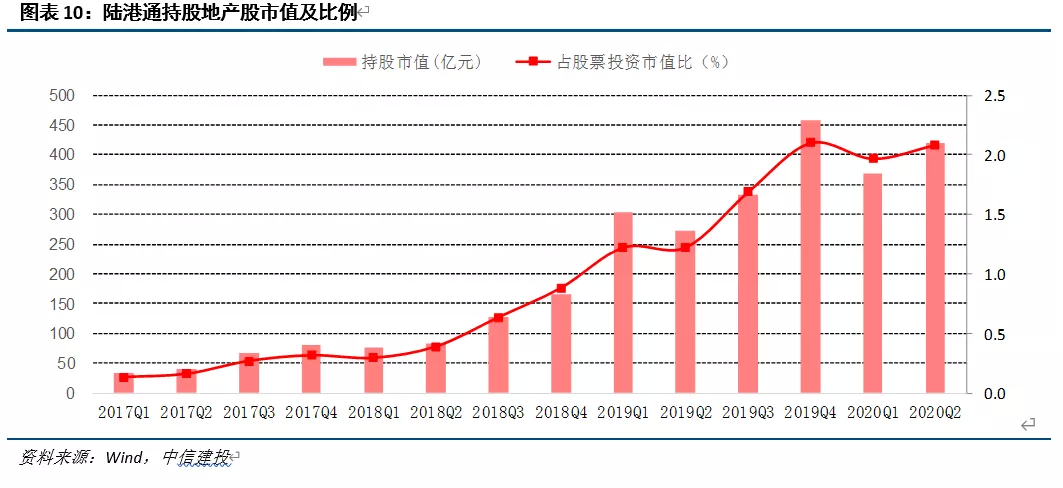

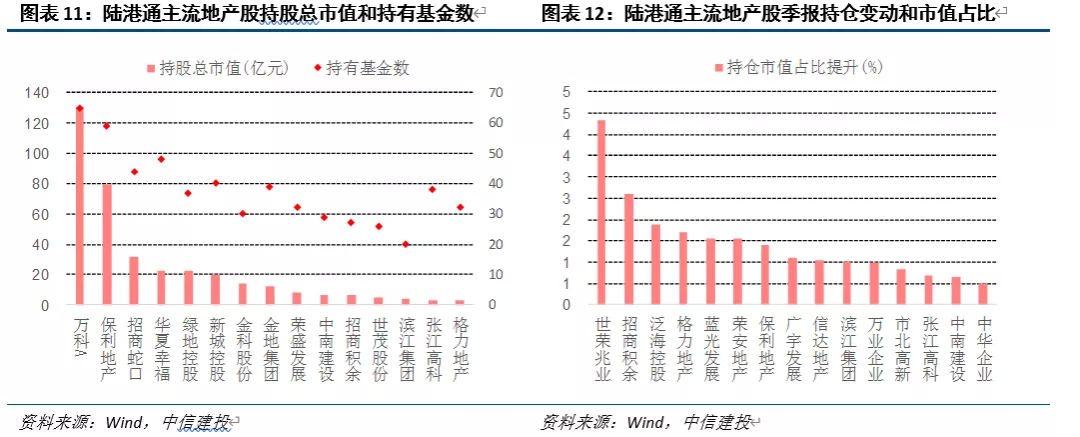

陆股通配置风格与内资相反,持仓规模与占比齐升,或与外资相较于内资更为注重基本面表现与安全边际的投资风格相关。二季度末,陆港通基金持有地产板块总市值达到419.3亿元,相比于上季度末规模提升13.6%,同时占股票投资市值比重为2.08%,较一季度的1.97%提升了0.12个百分点。个股增持方面,二季度北上资金对世荣兆业、招商积余、泛海控股及格力地产的增持力度最大,持仓市值占比的提升分别达到了4.3、2.6、1.9和1.7个百分点。我们认为这可能与外资相较于内资更为注重基本面表现和安全边际的投资风格相关。

投资建议

我们继续看好未来6个月房地产板块表现尤其是开发商的表现。两大主线未变:优质房企与物管行业。其中,优质房企A股推荐阳光城、中南建设、金科股份、万科A、保利地产、金地集团等龙头房企,港股推荐融创中国(01918)、中国金茂(00813)、旭辉控股集团(00884)。物管行业A股重点推荐招商积余、新大正、锦和商业、世联行,港股重点推荐碧桂园服务(06098)、保利物业(06049)、永升生活服务(01995)、宝龙商业(09909)。

(以下为节选内容,非报告全文)

1、二季度房地产板块处于低配状态,配置价值明显

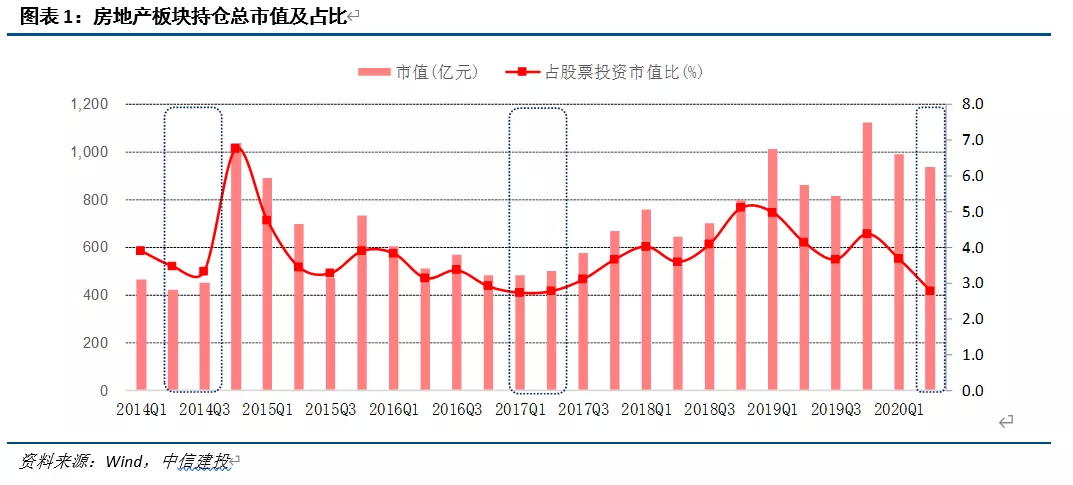

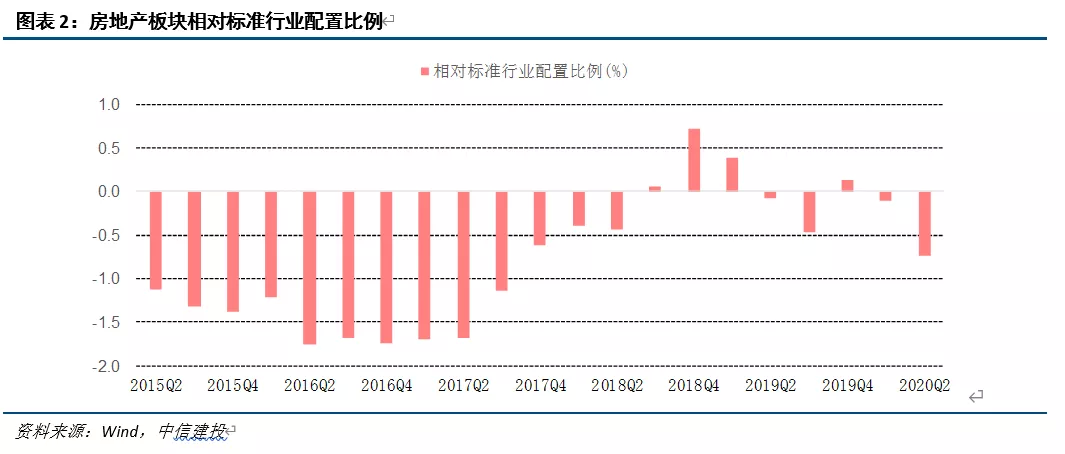

截至2020年二季度,房地产板块的基金持仓总市值环比下降,行业连续两个季度处于低配状态。二季度板块基金持仓总市值为936.6亿元,相较于第一季度环比下降了5.3%;持仓比例来看,二季度基金重仓持股中房地产板块占股票投资市值比重为2.79%,相较去年同期的4.14%同比下降了32.7%,较今年一季度的3.68%环比下降了24.3%。同时股票市场的标准行业配置比为3.52%,地产板块的超配比例为-0.73%。自2019年四季度行业实现超配0.13%后,2020年以来连续两个季度处于低配状况。

我们认为当前房地产板块的配置价值明显。从纵向历史对比来看,我们观察到当前2.79%的持仓比例接近2017年房地产行业密集出台调控政策的阶段,甚至低于2014年行业高库存、低景气度的阶段。因此当前板块的持仓比例已处在较低位置,考虑到行业景气度正在持续回升中,我们认为一旦基本面修复力度较大幅超出市场预期或政策环境出现较为明显的改善,板块配置比例将会得到大幅且迅速的提升,推动地产股估值的显著修复。

2、龙头公司减配较多,成长型房企及物业公司受到增量资金青睐

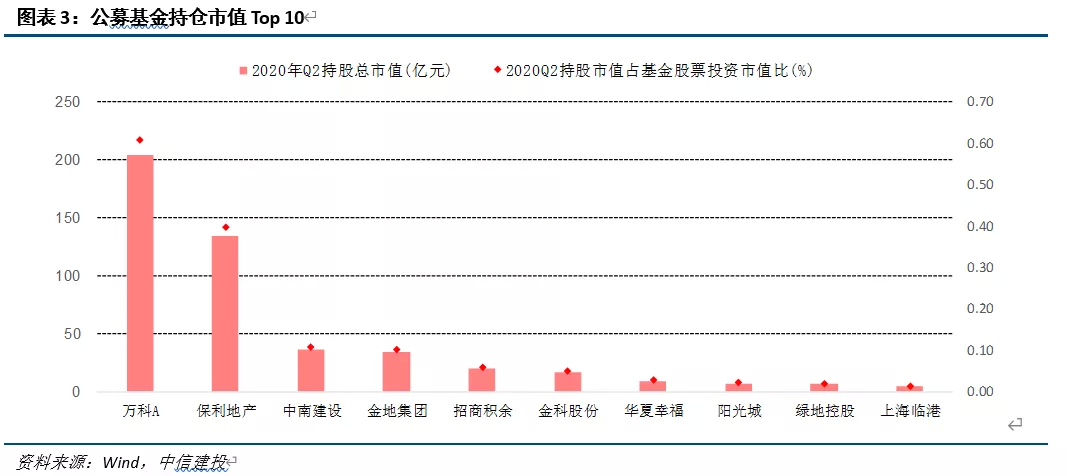

从重仓地产股的持仓市值来看,TOP5与TOP10的总持仓市值降幅均大于整体板块。截至2020年二季度,公募基金持仓市值高于5亿元的地产股共有9支,与上一季度持平。持仓市值TOP5的地产股分别为万科A、保利地产、中南建设、金地集团、招商积余,TOP5总持仓市值为428.5亿元,相较上季度降低11.8%。其中万科A和保利地产的持股市值继续超过百亿,分别为204.0亿和134.1亿元,约占基金股票投资市值的0.61%和0.40%。从持仓市值TOP10的地产股的情况来看,总持仓市值约为473.5亿元,相较上季度降低11.4%。

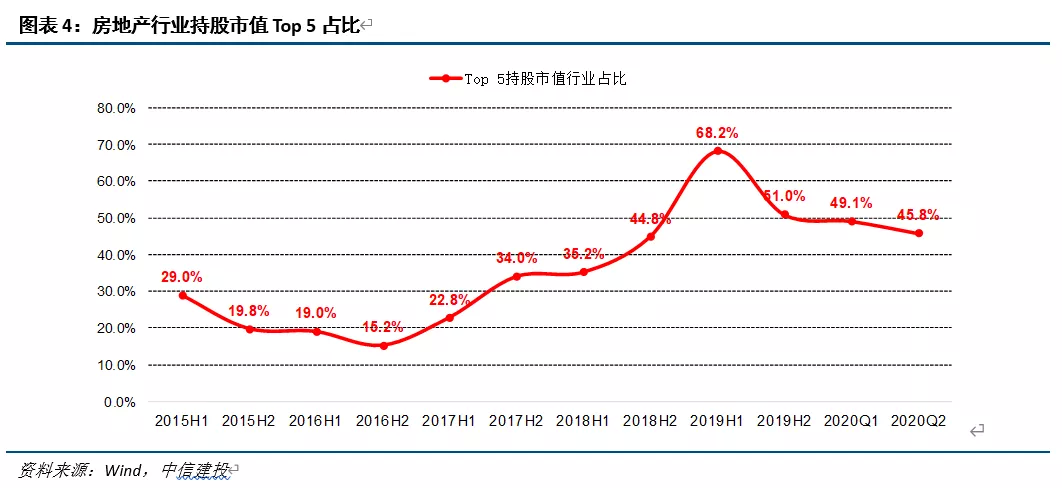

从持仓集中度的角度来看,板块的持仓集中度有所下降。截至二季度地产板块基金重仓持股市值TOP 5和TOP 10地产股的持仓总市值占板块持仓总市值的比重分别为45.8%和50.6%,分别较上季度下降了3.3个百分点和3.5个百分点,房地产板块的持仓集中度有所下降。

从个股的持仓变动来看,二线成长型房企和物业公司最受增量资金的青睐。持仓市值规模提升的前十位中,中南建设和金科股份提升最多,分别为5.9亿元和5.4亿元,环比分别为+19.4%和+46.8%。天健集团次之,持股市值提升1.3亿元,环比增幅高达7863%,其余公司持股市值的提升总体在0.5-1亿元之间,环比增幅依次为,广宇发展+110.2%、华联控股+103.9%、华侨城A+35.7%、新大正+31.1%、上海临港+14.7%、绿地控股+6.8%、招商积余+3.9%;持仓市值规模下降的前十位中,万科和保利地产下降最多,分别为35.1亿元和34.8亿元,环比分别为-14.7%和-20.6%。其余公司持股市值的下降总体在1-7亿元之间,环比降幅依次为,金融街-87.2%、招商蛇口-76.4%、新城控股-67.7%、蓝光发展-47.5%、荣盛发展-35.8%、阳光城-33.3%、华夏幸福-22.1%、金地集团-4.0%。值得注意的是A股的三家物业公司——招商积余、新大正和南都物业的持仓市值均有所提升,增持金额分别为0.74、0.68和0.24亿元,市场对于物业板块的偏好仍在持续提升。

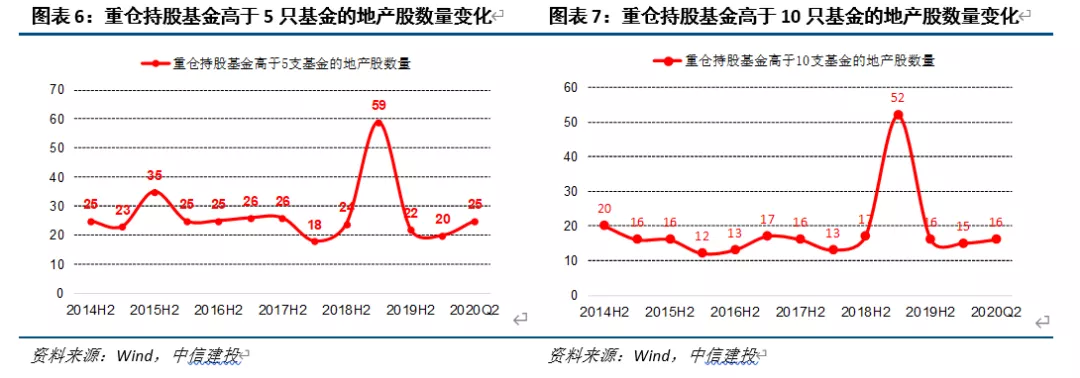

从房地产板块重仓个股的持股基金数量变动来看,在公募基金披露的59家房地产企业持仓情况中,平均持股基金数量为21只,环比上季度下行19.6%。重仓持有数量高于5只基金的共有25只地产股,较上季度期增加5只,重仓持有数量高于10只基金的共有16只地产股,较上季度增加1只。

(分层级持股基金数量变动部分省略)

3、陆股通配置风格与内资相反,持仓规模与占比齐升

从陆股通持有地产股趋势来看,其风格与内资相反,持仓规模与占比双双提升。截至2020年二季度末,陆港通基金持有地产板块总市值达到419.3亿元,相比于上季度末规模提升13.6%,同时占股票投资市值比重为2.08%,较一季度的1.97%提升了0.12个百分点。我们认为这可能与外资相较于内资更为注重基本面表现和安全边际的投资风格相关。

重仓个股来看,2020年二季度陆股通持仓市值TOP5分别为万科A、保利地产、招商蛇口、华夏幸福、绿地控股,合计市值达287.4亿元,占到了总板块68.5%。其中万科和保利地产居前,分别为130.5和79.8亿元,其余三家在20到30亿元之间。个股增持方面,二季度北上资金对世荣兆业、招商积余、泛海控股及格力地产的增持力度最大,持仓市值占比的提升分别达到了4.3、2.6、1.9和1.7个百分点。

4、投资建议

从上半年房地产市场的运行情况来看,行业基本面延续修复趋势。6月单月销售面积和销售金额同比增速保持正增长,投资累计增速由负转正。同时我们观察到随着行业基本面的回暖,近期东莞、杭州、宁波、深圳、南京等热点城市陆续出台了楼市调控新政。我们认为在因城施策的政策背景下,不排除后续高热度城市继续出台政策补丁的可能。但这也并不意味着楼市政策的彻底转向,从全国来看楼市复苏的基础仍显薄弱,叠加流动性宽松的货币环境,维持楼市健康发展仍是主基调。

伴随数据转好的持续以及市场风格切换,我们认为地产行业的高景气将推动行业估值修复,继续看好未来6个月房地产板块表现尤其是开发商的表现。两大主线未变:优质房企与物管行业。其中,优质房企A股推荐阳光城、中南建设、金科股份、万科A、保利地产、金地集团等龙头房企,港股推荐融创中国、中国金茂、旭辉控股集团。物管行业A股重点推荐招商积余、新大正、锦和商业、世联行,港股重点推荐碧桂园服务、保利物业、永升生活服务、宝龙商业。

(编辑:张金亮)