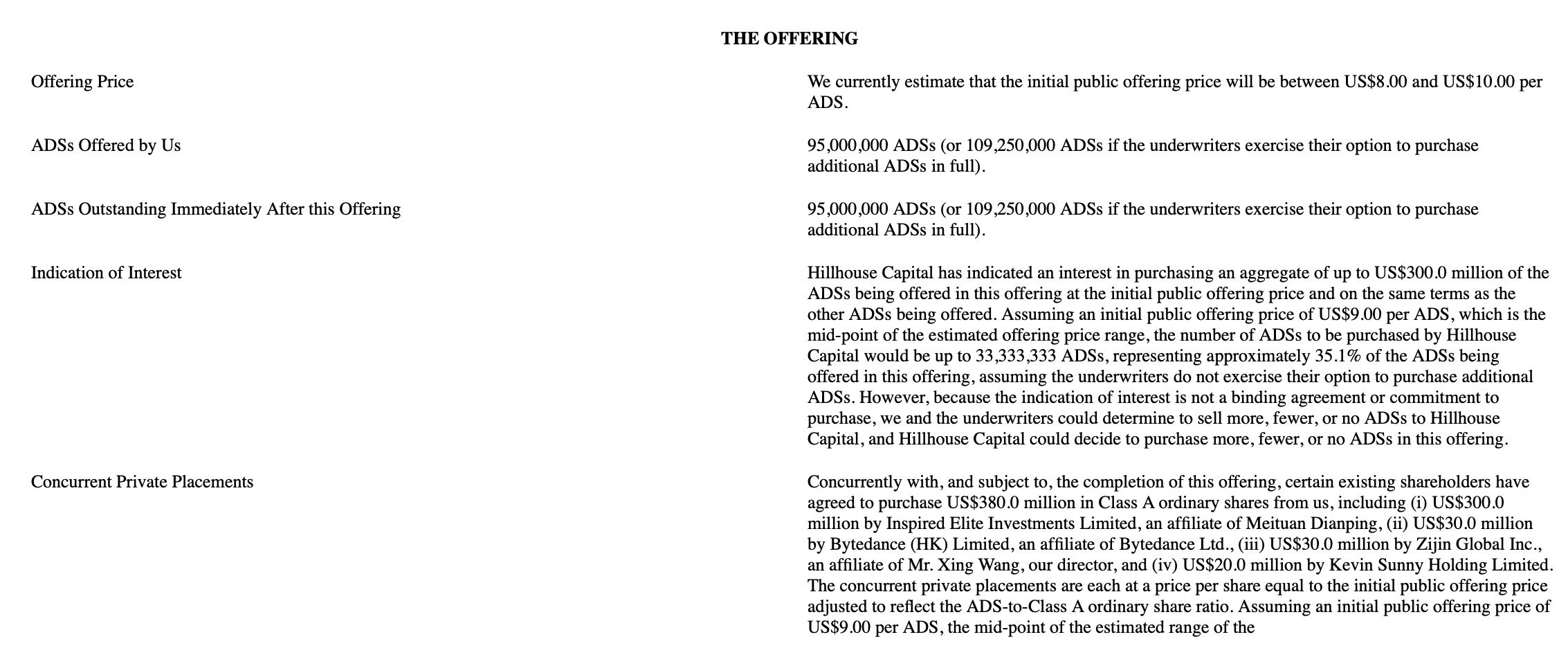

智通财经APP获悉,理想汽车(LI.US)于7月24日向美国SEC更新招股书,宣布将发行9500万股ADS(代表1.9亿股A类普通股),同时承销商拥有1425万股ADS的超额认购权,发行价区间为8-10美元,代码为“LI”。

若承销商行使超额认购权,理想汽车此次IPO募资额将达到8.74-10.93亿美元。若募资额达到10亿美元,则可追平蔚来(NIO.US)2018年上市时的募资规模。若按发行价区间上限10美元计算,其估值可达88亿美元。

值得注意的是,最新招股书显示,高瓴资本已表示有兴趣以首次公开募股的价格及与其他ADS发行相同的条款,认购理想汽车本次发行中不超3亿美元的ADS。若按9美元的发行价区间中间价计算(假设承销商不行使超额认购权),高瓴资本将购买的ADS数量最多为3333.33万股,约占本次公开发行ADS的35.1%。但该意向并非具有约束力的购买协议或承诺。

在扣除佣金及发行费用等开支后,理想汽车或从此次发行中获得约8.132-9.364亿美元的净收益(以发行价区间中间价9美元计算,且取决于承销商是否行使超额认购权)。

理想汽车表示,本次发行所得资金约50%用于资本支出,因公司估计未来三年的资本支出约为104亿元人民币(15亿美元);约40%用于新产品的研究和开发;余下的则用于一般公司用途。

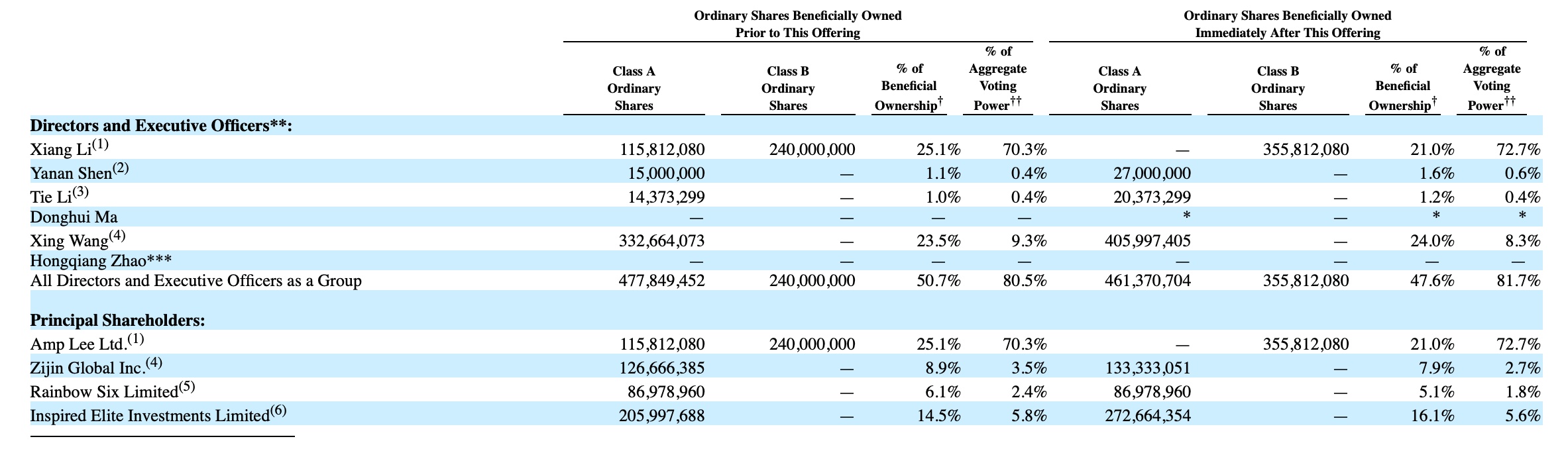

IPO前,理想汽车创始人、董事长兼CEO李想共持有25.1%的股份,享有70.3%的投票权。公开发行后其持股比例为21%,享有72.7%的投票权。王兴个人及美团(03690)旗下全资子公司共计持有理想汽车23.5%的股份和9.3%的投票权,公开发行后持有24%的股份和8.3%的投票权。

理想汽车此前于7月10日正式向SEC递交F-1招股文件,当时初步拟定挂牌时间为7月31日。而就在7月1日完成由美团全资子公司领投的5.5亿美元D轮融资后,理想汽车的估值达到了40.5亿美元。