本文来自微信公众号“志明看金融”,文中观点不代表智通财经观点。

摘要

平台化服务战略是其增长新引擎

浙商银行(02016)19年确立平台化服务战略,依托金融科技构建“科技+金融+行业+客户”综合服务平台,成为浙商银行新的增长引擎。平台化服务战略深入浙商银行所有条线业务,提升获客能力,驱动业务创新和发展。截至19年末,平台化服务客户3.85万户,相较传统融资模式为企业减少了约20%的对外融资,帮助企业降杠杆、降成本、增效益。小微金融业务领先。小微金融业务在股份行里保持领先,19年浙商银行普惠小微贷款余额为1711.04亿元,小微贷款占比达16.8%,居上市股份行首位。

压缩非标致使扩表放缓,息差承压

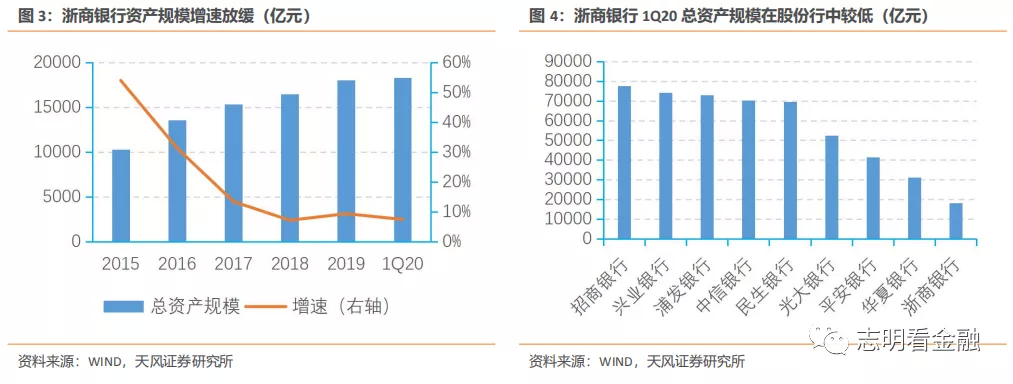

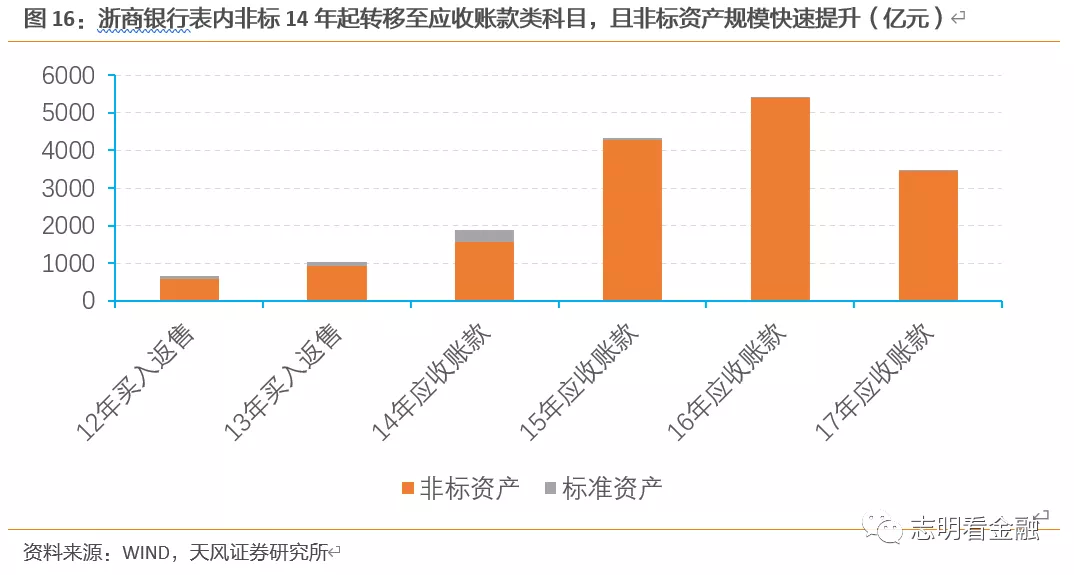

浙商银行总资产规模由08年的800多亿到15年突破万亿,其扩表主要依靠同业资产投放(非标,14年起转移至应收账款科目)。强监管开启后,其非标近年持续压缩,导致资产规模增长放缓。

息差承压。浙商银行净息差18-19年有所回升,我们测算1Q20净息差为2.2%,较19年下降14 BP,主要是负债成本上升所致。因小微贷款占比高,19年贷款收益率为5.76%,在股份行中仅低于平安银行;19年证券投资收益率为4.59%,较18年下降37bp,但在股份行中仍处于最高(非标资产占金融投资比例高达46%)。其负债成本率较高(19年为2.81%),主要是存款占比高,且存款多为结构性存款或大额存单(19年末活期存款占比仅为33%)。我们预计净息差未来仍将承压。

拨备较高,资产质量平稳

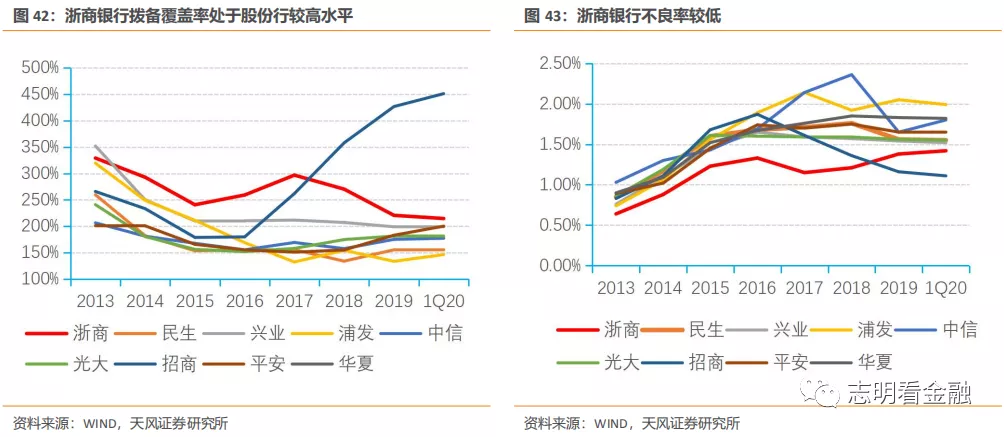

拨备在股份行中处于较高水平。浙商银行不良率近年来虽然持续上升,但一直位于股份行较低,1Q20为1.42%。其拨备覆盖率14-17年在股份行中都为最高,18年起拨备覆盖率有所下降,1Q20为214.8%,仅次于招行。

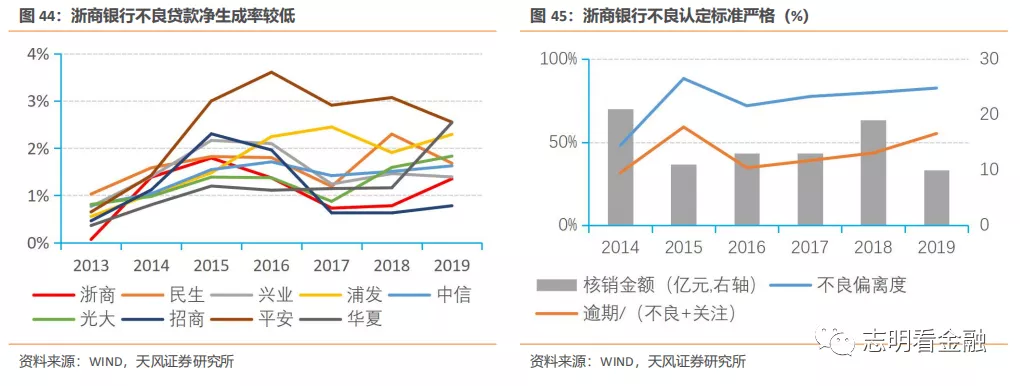

不良认定严格,资产质量略存压力。浙商银行不良贷款偏离度自13年至今从未超过100%,其逾期/(不良+关注)呈同样趋势。关注类、逾期贷款率在19年末双升,但在股份行中处于平均水平。浙商银行逾期贷款率近年有所上升,从17年末低点1.07%上升至19年末的2.05%;19年末关注类贷款率2.34%,较18年末上升71 bp,但仍在股份行中处于平均水平。

投资建议:平台化服务战略值得期待,资产质量平稳,“增持”评级

我们预计浙商银行小微及零售业务保持较快增长。浙商银行推进平台化服务战略,获客能力增强,促进小微及零售业务快速发展,零售转型未来可期,带动贷款收益率提升,提振其ROE和息差水平。上市股份行从 19 年 7 月 17 日-20年 7 月 17 日的平均 PB(LF)为0.82 倍,考虑到浙商银行作为次新股享有一定溢价,我们给予浙商银行0.9X 20年PB目标估值,对应5.28元/股,给予“增持”评级。

正文

1. 深耕长三角的小型股份行

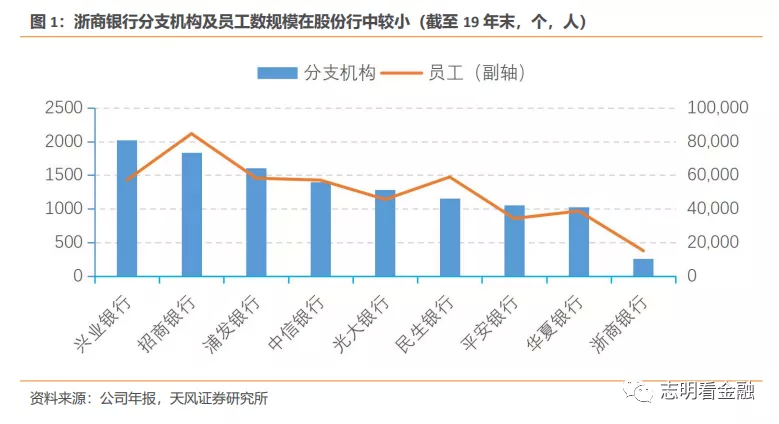

浙商银行总部位于浙江杭州,是2004年开业的全国性股份行, 2016年在H股上市,2019年11月登陆A股。截至19年末,拥有分支机构262个,员工1.5万人,网点覆盖较广,扎根长三角、辐射全国。

1.1. 规模增速放缓

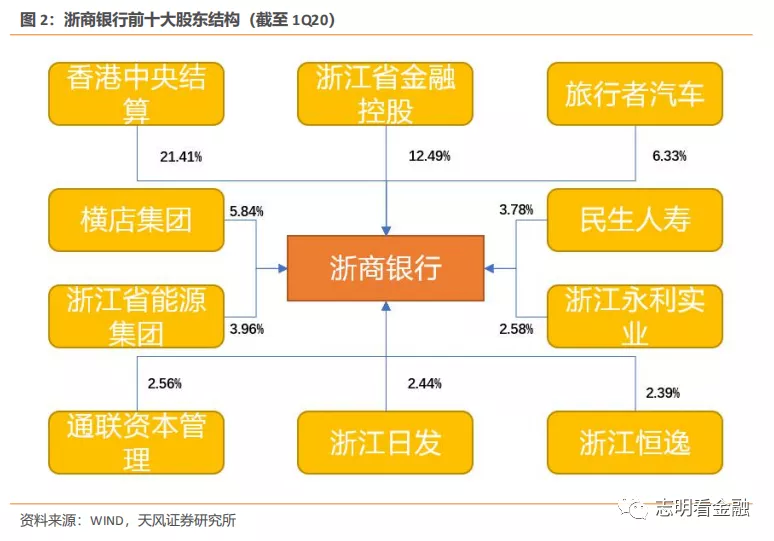

股权较为分散。截至1Q20,浙商银行普通股第一大股东为浙江省金融控股集团,隶属于浙江省政府,股份占比为12.49%;第二大股东为旅行者汽车,股份占比为6.33%,第三大股东为横店集团,股份占比5.84%。浙商银行股权比较分散,十大股东中浙江省政府和浙江的民企占股较多。

总资产规模告别高增长。受监管政策趋严和资产配置调整等影响,自17年其总资产规模增速下滑至13.4%(其15-16年总资产规模增速高达54%/31%),1Q20为7.42%。截至1Q20,总资产规模为18275亿元,排名上市股份行末位。

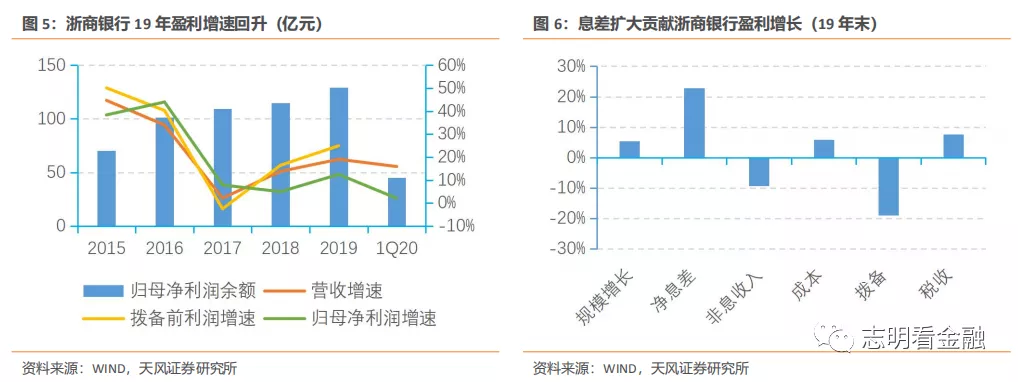

19年净利润增速回升主要归因于息差扩大。随着规模增速回落,其17-18年归属母公司净利增速下滑至10%以下,19年归属母公司净利润为129.25亿元,yoy +12.48%,回升较明显。通过盈利增长拆解,主因是息差扩大,而拨备、非息收入造成拖累。1Q20营收同比增长16%,归母净利润同比增速为2.1%。

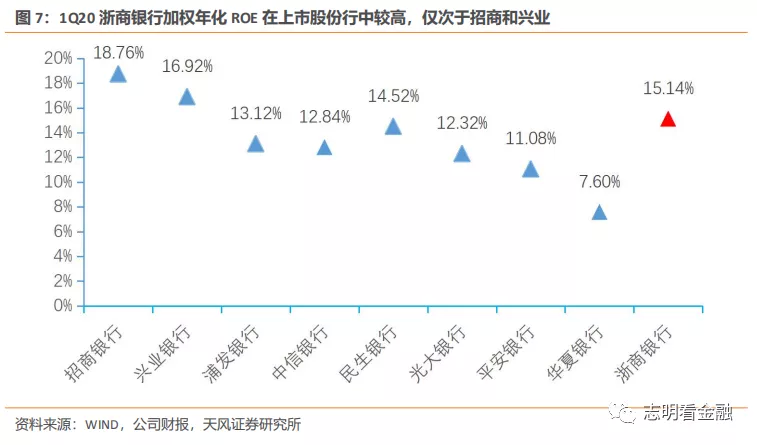

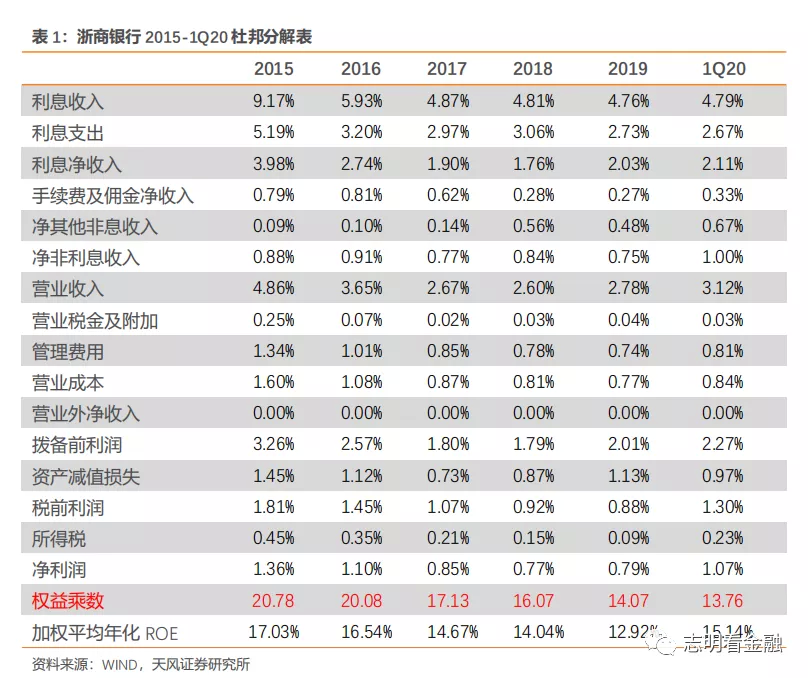

1Q20加权ROE在股份行中较高。其加权平均ROE从15年的17.03%下降至19年的12.92%,1Q20加权年化ROE为15.14%,在股份行中仅次于招商和兴业。通过杜邦分析可看出,近几年ROE下滑主要是权益乘数下降所致。

1.2. 以长三角为大本营,推动平台化战略转型

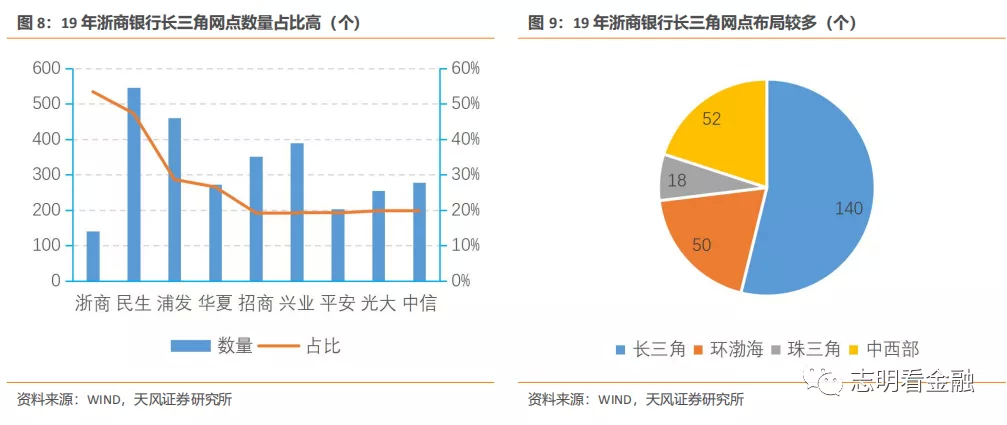

以长三角为大本营。浙商银行长三角地区网点140个,占比为53.4%,数量虽较其他股份行有所差距,但占比较高,是浙商银行经营发展的大本营。环渤海、珠三角及中西部网点分别为50/18/52个。

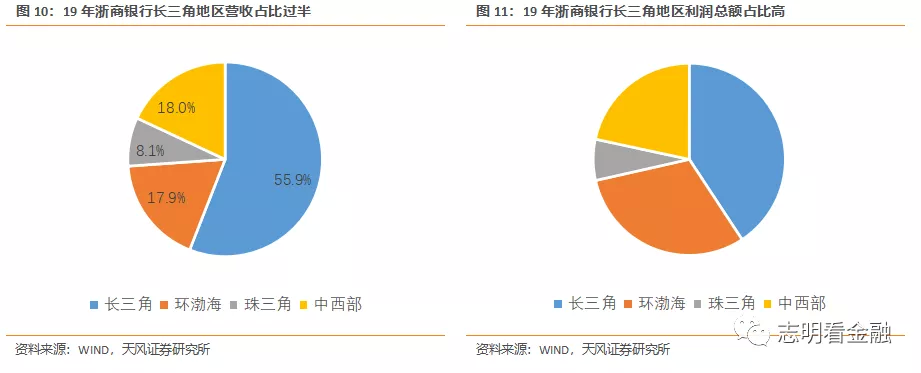

长三角地区为业绩贡献主体。浙商银行的主要股东为浙江省政府及省内民企,依托浙江经济高速发展及长三角一体化战略,浙商银行长三角地区业绩靓丽:19年长三角地区营收259.4亿,同比增加22.1%,占比较18年提升1.4个百分点至55.9%;19年长三角地区利润总额69.4亿,占比为47.3%。

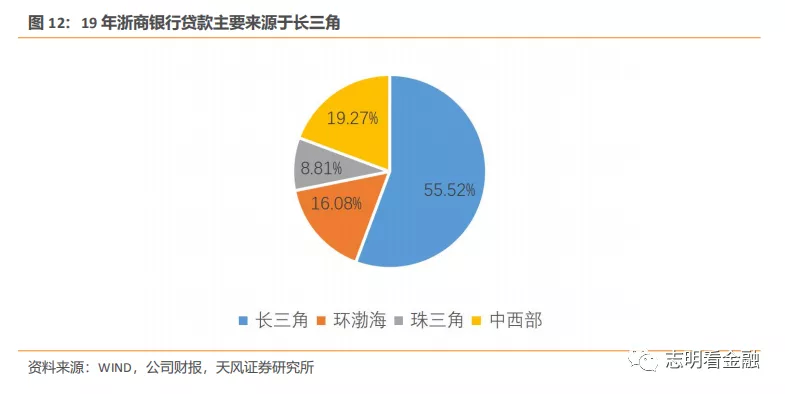

长三角地区贷款占比高。浙商银行贷款地区也主要分布在长三角,19年长三角信贷余额5719亿元,同比增加23.86%,占比较18年提高2.15个百分点至55.52%,环渤海、珠三角及中西部占比分布为16.08%/8.81%/19.27%。

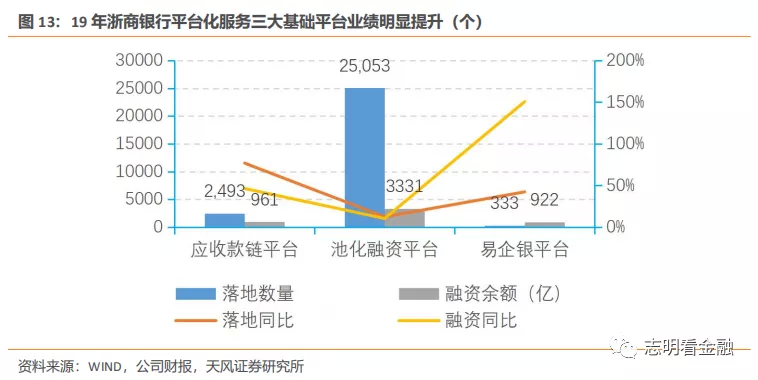

确立平台化服务战略。浙商银行19年确立独具特色的平台化服务战略,加强区块链、云计算、大数据、人工智能等金融科技应用,构建“科技+金融+行业+客户”综合服务平台,驱动创新和发展。目前建立“池化融资”、“易企银”、“应收款链”三大基础平台,分别针对企业应收票据、企业内部资源整合和企业应收账款,平台对接了浙商银行的对公业务,帮助企业解决融资难题,同时平台作为流量入口,基于互联网思维打造银行产品。截至19年末,平台化服务客户3.85万户,相较传统融资模式为企业减少了约20%的对外融资,帮助企业降杠杆、降成本、增效益。

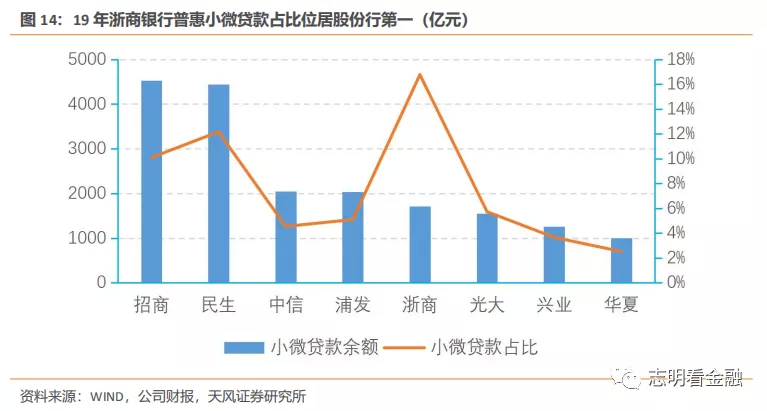

小微占比位居大行及股份行首位。浙商银行小微业务在股份行保持领先,19年浙商银行普惠小微贷款余额为1711.04亿元,小微贷款占比达16.8%,居股份行首位。

2.生息资产告别高速扩张阶段

2.1. 扩表较为激进

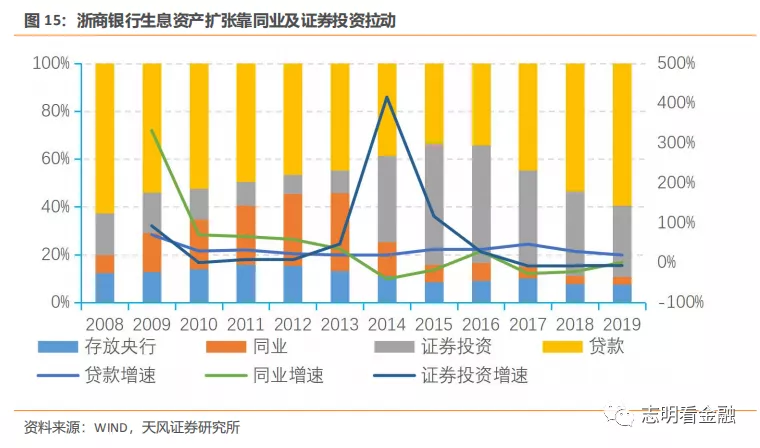

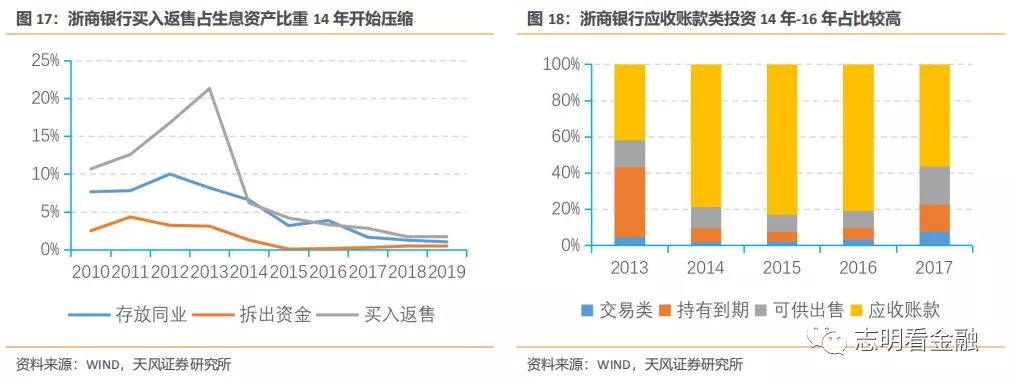

依靠投放同业资产实现规模高增。浙商银行总资产规模由08年末的800多亿到19年末达1.8万亿,复合年增长率CAGR达32.16%。在政府08年投放4万亿刺激之下,影子银行迎来扩张期,因种种同业业务的“便利”,包括浙商银行在内等股份行将信贷包装为同业资产(14年后转移至证券投资的应收账款类投资科目),推动生息资产规模的高速扩张。其09-13年同业资产增速高达332%/70%/66%/59%。

2014年表内非标转移至应收账款类科目。2014年银监会127号文出台,买入返售不再是表内非标的藏身之处,同业资产从此彻底告别高增长,14年浙商银行同业规模YoY-40.9%,在生息资产中占比也降低至14.01%。近年来证券投资带动生息资产增速回升。127号文后,股份行大多在14-15年迅速将表内非标资产腾挪至“证券投资”的“应收账款”科目下。浙商银行14年证券投资增速高达415.08%,应收账款占证券投资比例由13年的4.02%提升至14年的28.37%;15年证券投资增速为116%,占比高达41.92%。

17年起开始持续压缩非标资产。2016年后银监会限制非标资产的政策密集出台,比如16年银监会42号发文:要求SPV实行穿透管理;17年银监会的“三三四十”系列检查,针对监管套利、同业空转等;18年资管新规,禁止非标资产的规模和期限错配等。伴随着非标资产的持续压缩,浙商银行的高速扩表阶段宣告结束。

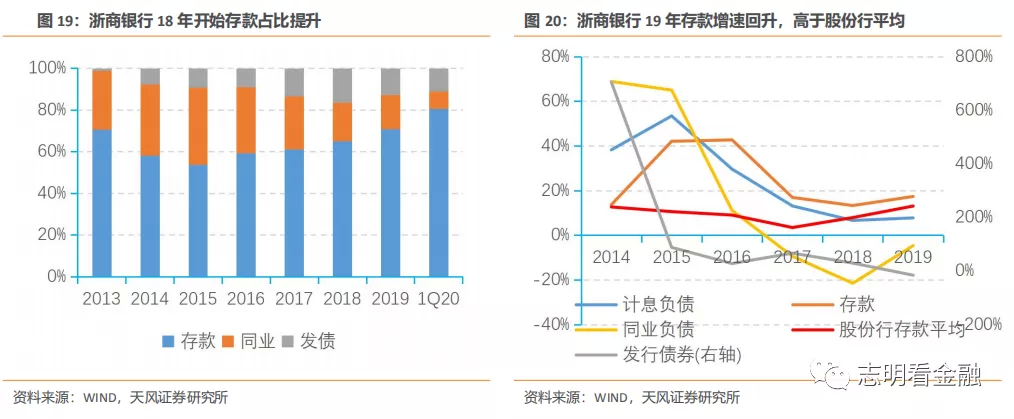

2.2. 存款增速较高,资本充足率提升

负债增长回归存款拉动模式。浙商银行19年计息负债同比增长7.74%,存款增速高达17.33%,高于股份行平均水平(13.04%),浙商银行依托平台化服务战略,吸储能力较强,计息负债中存款占比也逐年提高;而成本较高的同业负债逐渐压缩,1Q20同业负债占比仅8.31%(在上市股份行中最低),主要是资产规模增速放缓之下,为表外非标回表留出资本消耗空间,无需再融入过多同业负债来扩表。我们预计其未来生息资产规模增长保持平稳。

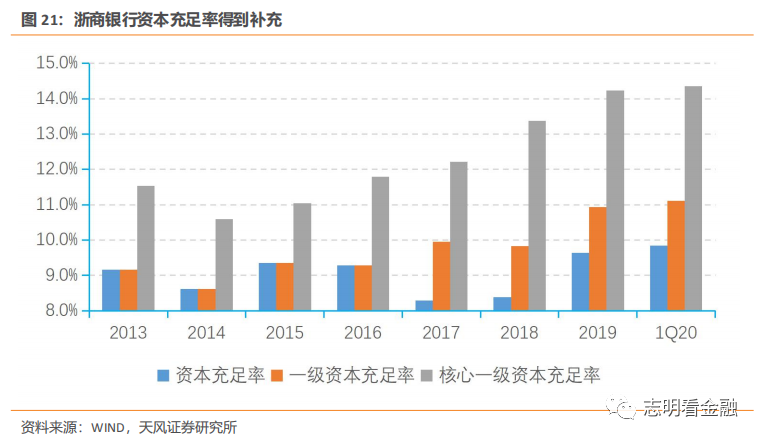

核心一级资本得到补充。截至1Q20,浙商银行核心一级、一级、资本充足率分别为9.85%、11.11%、14.35%,较19年均提升较多,主要是19年底在A股上市,核心一级资本得到补充,资本充足率提升较多。

3. 净息差平稳,中收增长依托平台化战略

3.1. 净息差平稳,中收增长依托平台化战略

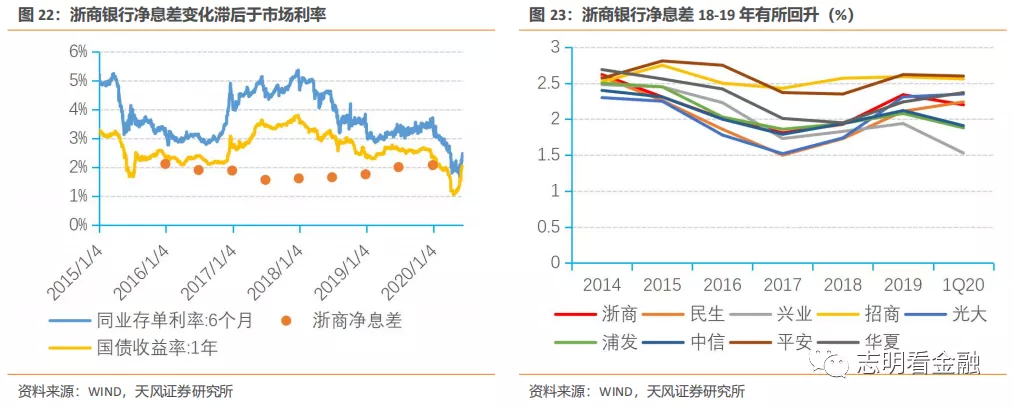

净息差18年开始回升,1Q20小幅下降。浙商银行15-19年净息差分别为2.31%/2.01%/1.81%/1.93%/2.34%,在股份行中处于平均水平。我们测算1Q20净息差为2.2%,较19年下降14 BP,主要是负债成本上升所致。

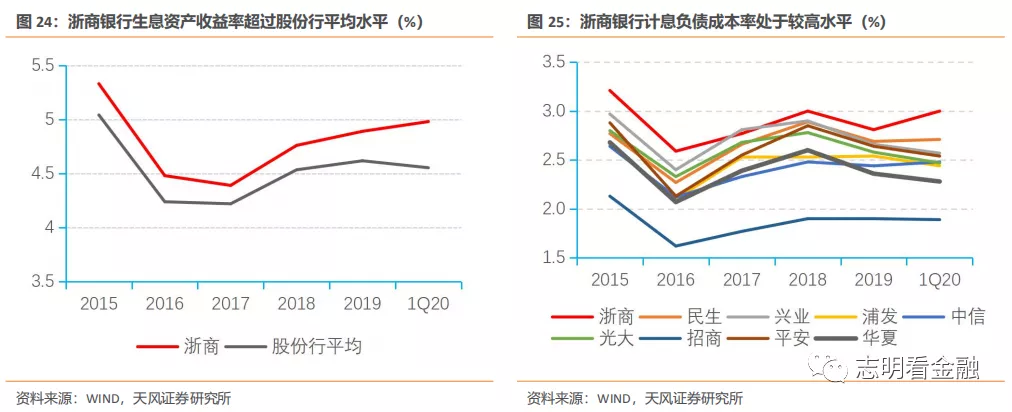

生息资产收益率高于平均,计息负债成本率较高。生息资产收益率近年来高于股份行平均水平,浙商银行1Q20生息资产收益率为4.98%,较19年上升9bp;计息负债成本率19年同比下降 19bp至2.81%,1Q20计息负债成本率略回升至3%(测算值),在股份行中处于较高水平。

资产结构近年持续优化。浙商银行资产结构中贷款和证券投资占比较大,公司从16年起持续提升贷款占比。1Q20贷款和证券投资占比分别达到65.52%\31.61%;同时压降存放央行和同业资产比例。

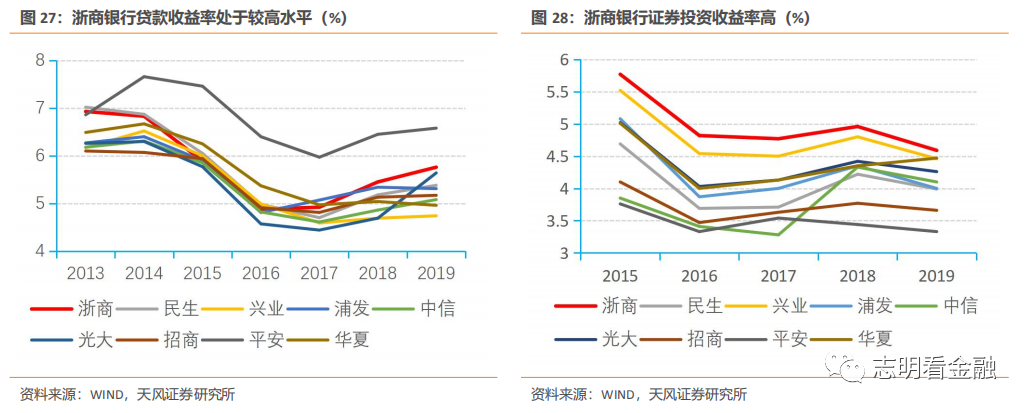

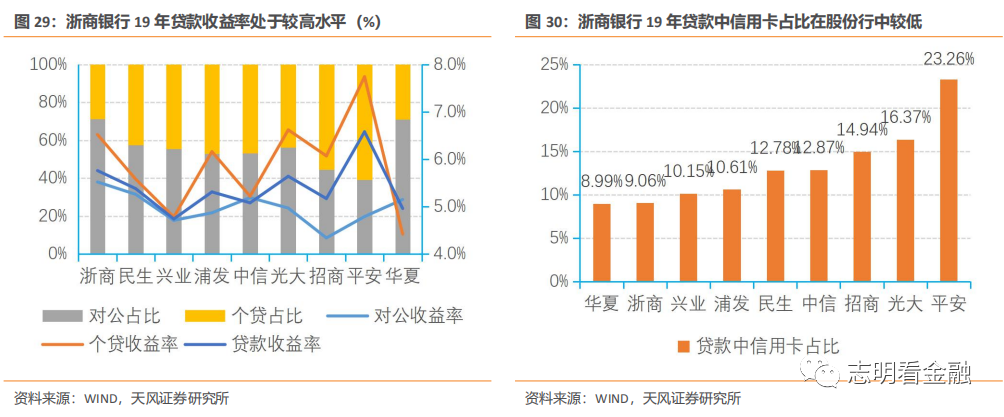

贷款收益率走高,且证券投资收益率占优。浙商银行19年贷款收益率为5.76%,较18年上涨31bp,在股份行仅低于平安银行,处于较高水平;19年证券投资收益率为4.59%,较18年下降37bp,但在股份行中仍处于最高。

小微金融业务推高贷款收益率。浙商银行19年末个贷占比为26.85%,明显低于其他股份行,但个贷收益率在股份行较高,为6.52%,仅低于平安和光大银行;浙商银行致力持续发展小微金融,19年末普惠性小微企业贷款余额达1711.04亿,同比增长21.71%,因此对公贷款率在股份行最高——导致其总体贷款收益率仅低于平安银行。

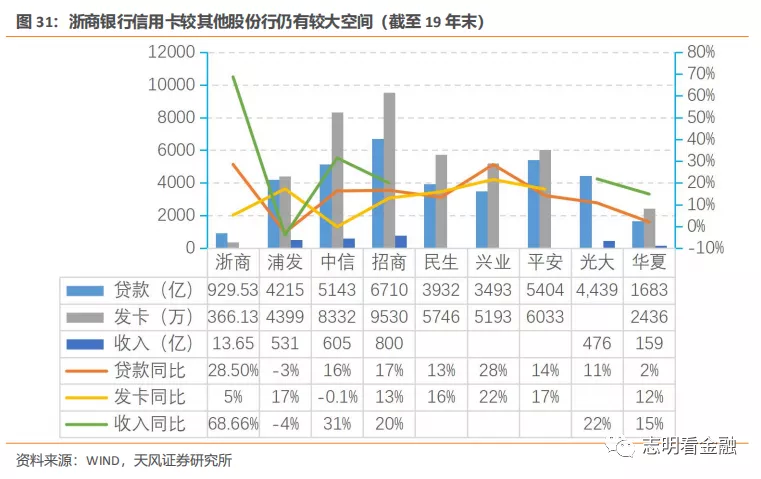

信用卡业务是其短板。浙商银行信用卡贷款占比在股份行中仅高于华夏银行,19年末为9.06%。浙商银行信用卡累计发卡量、信用卡业务收入等指标也落后于其他股份行,但是其信用卡业务贷款和收入同比增速较高。

证券投资收益率高主要是非标类投资占比较高。浙商银行19年证券投资结构非标类占比为46.2%,在股份行中处于最高水平——导致其总体证券投资收益率在股份行中处于领先地位。

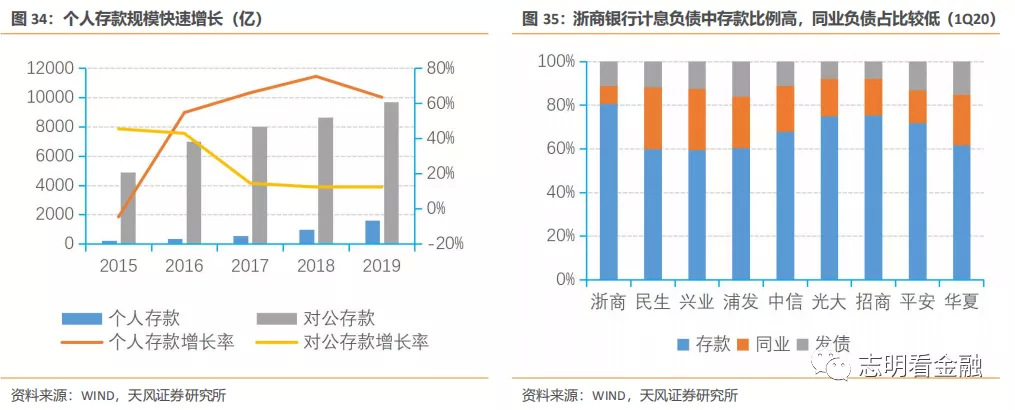

计息负债结构中存款占比较高。浙商银行加强个人存款拓展力度,推出差异化定价,可转让的智慧大额存单,个人存款规模实现有效提升——19年末个人存款较年初增长63.48%,余额达1596.6亿;对公存款同比增长12.2%。

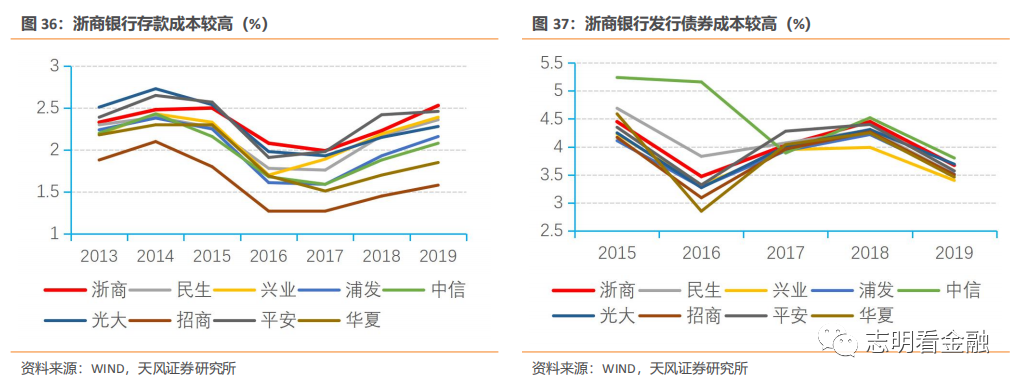

负债结构持续优化。从结构上看,浙商银行1Q20存款占比较19年末上升9.85pct至80.59%。浙商银行的存款成本率在股份行中一直处于高位,或是结构性存款、大额存单较多所致;发行债券成本率19年为3.67%,较18年降低了0.78个百分点,在股份行中仅低于中信和光大。

净息差未来或承压。在金融系统让利实体经济的背景之下,叠加非标类资产压缩,预计资产端收益率会有所下降;而负债端因存款占比高,且多为结构性存款等高成本存款,我们预计其净息差未来或有所下降。

3.2. 平台化战略促进中收增长,成本收入比逐年下降

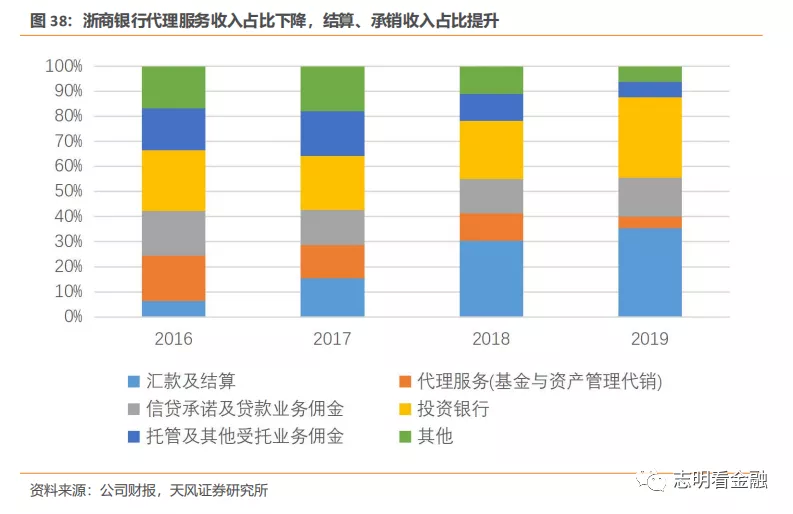

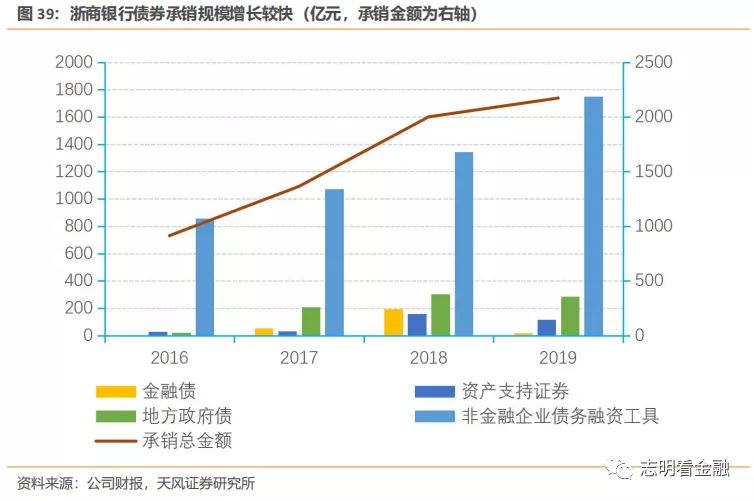

平台化战略促使结算、投行中收持续提升。16年起浙商银行中收代理及托管类中收占比持续下滑,投行及结算业务比重上升。19年结算手续费同比增速达49.97%。

平台化战略促使债券承销规模高增长。浙商银行致力小微企业业务,积极创新投行产品工具以支持民营企业拓宽直接融资渠道,因此承销业务中非金融企业债务融资工具的规模增长尤为显著:19年增长率达30%。19年承销业务手续费收入13.6亿,同比增长率达79%。

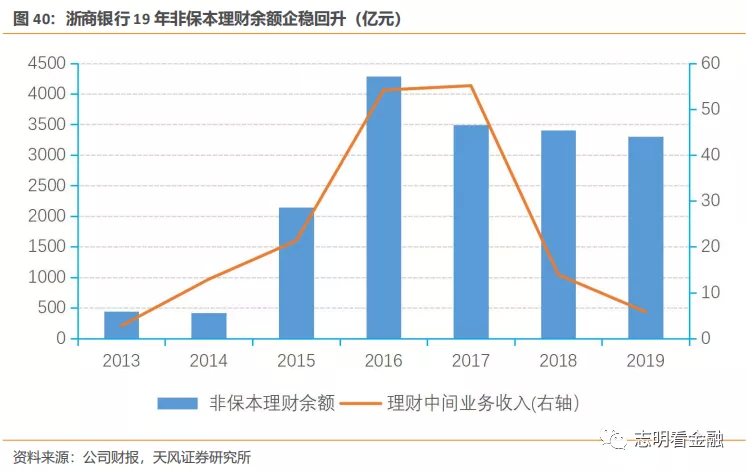

非保本理财余额企稳,理财收入降幅较大。受资管新规影响,浙商银行非保本理财余额16年开始下降,19年末企稳;但理财收入持续下行,19年实现理财收入5.81亿元,同比18年下降58.20%。

成本收入比近年逐渐走低,略高于股份行平均水平。浙商银行成本收入比曾一度处于股份行中等水平,近年来其加强成本精细化管理,不断优化成本结构,成本管理取得一定成效。其成本收入比从2015年的27.66%下降至1Q20的25.97%。

4.资产质量平稳,贷款结构优化

4.1. 资产质量平稳

不良率贷款较低,拨备覆盖率较高。浙商银行的不良贷款率从13年末0.64%上升至19年末1.38%,1Q20不良率为1.42%,与此同时拨备覆盖率从13年末329.3%下降至19年末220.8%,1Q20为214.7%。按行业划分,不良贷款主要集中制造业,批发和零售业,19年末两者不良贷款余额合计占比达到73.22%,不良率分别为5.41%\2.77%。

不良认定标准严格,不良生成压力有所加大。浙商银行不良贷款偏离度自13年至今从未超过100%,其逾期/(不良+关注)呈同样趋势。19年不良贷款净生成率为1.35%,较18年上升57 bp。

关注类、逾期贷款率在19年末双升,但在股份行中处于平均水平。浙商银行逾期贷款率近年有所上升,从17年末低点1.07%上升至19年末的2.05%;19年末关注类贷款率2.34%,较18年末上升71 bp,但仍在股份行中处于中等水平。

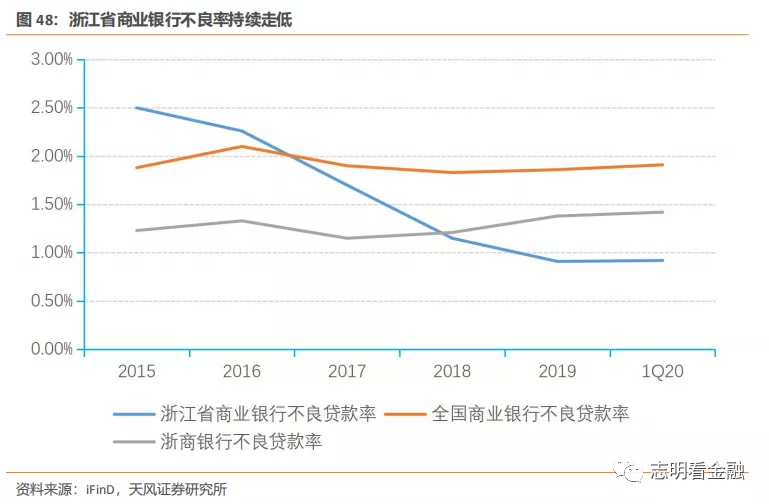

浙江省商业银行不良贷款率持续走低,利于浙商银行资产质量维持平稳。17年起浙江地区银行不良贷款率水平持续低于全国平均水平,1Q20为0.92%。省内商业银行资产质量整体改善,为浙商银行不良资产暴露提供了较好的外部环境。

4.2. 贷款结构持续优化,推进零售业务转型

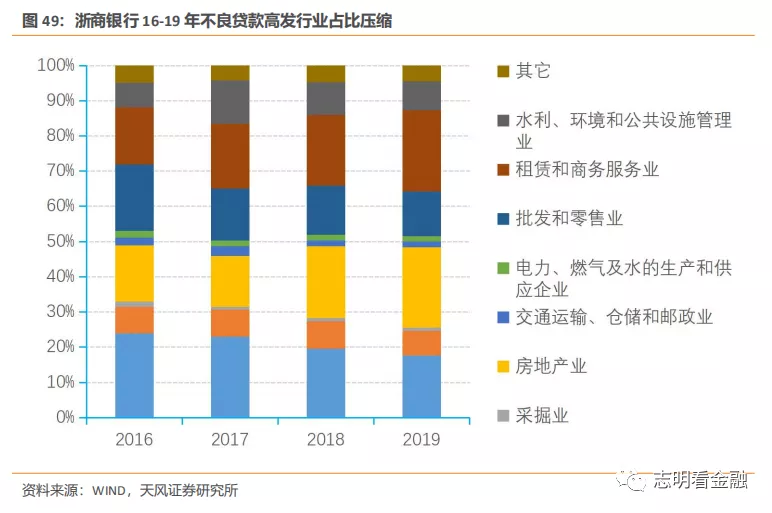

贷款结构持续优化。浙商银行不良高发的制造业+批发零售业贷款合计占比从16年末31.98%压降至19年的19.24%;房地产贷款占比从16年末12.04%上升到19年末14.45%,租赁和商务服务业贷款占比从16年末12.19%上升至19年末14.61%。

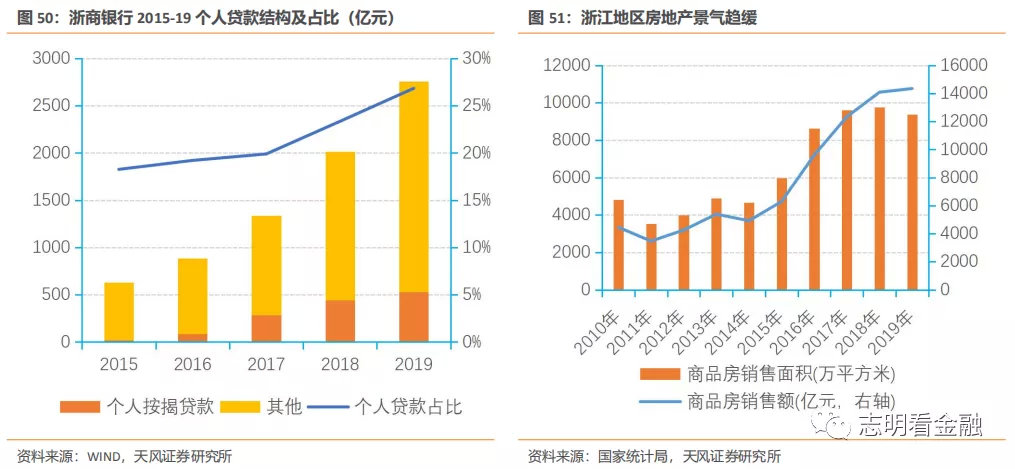

持续推进零售业务平台化转型,个人按揭贷款发力。浙商银行个人贷款占总贷款比例从15年末18.27%上升至19年末26.25%。其中,个人按揭贷款占比从15年末3.49%增至19年末19.22%。浙江地区的房地产景气指标14年开始走高,近几年走势平稳并有小幅下降趋势,因国家坚持“房住不炒”政策,预计按揭贷款未来增长空间有限。

5. 投资建议:平台化战略值得期待,资产质量平稳

我们对浙商银行20-22年的基本假设包括:

1、小微及零售业务保持较快增长。浙商银行推进平台化服务战略,获客能力增强,促进小微及零售业务快速发展,零售转型未来可期,带动贷款收益率提升,提振其ROE和息差水平。

2、资产质量趋稳。浙商银行近几年虽然不良率有所上升,但在股份行中处于较低水平,拨备覆盖率在股份行中也较高。17年起浙江地区资产不良率水平下滑低于全国平均水平,省内不良暴露持续改善,且浙商银行主动调整贷款结构,不良高发行业贷款占比降低,预计浙商银行未来资产质量平稳。我们预测其20-22年不良贷款率依次为1.45%/1.47%/1.51%。

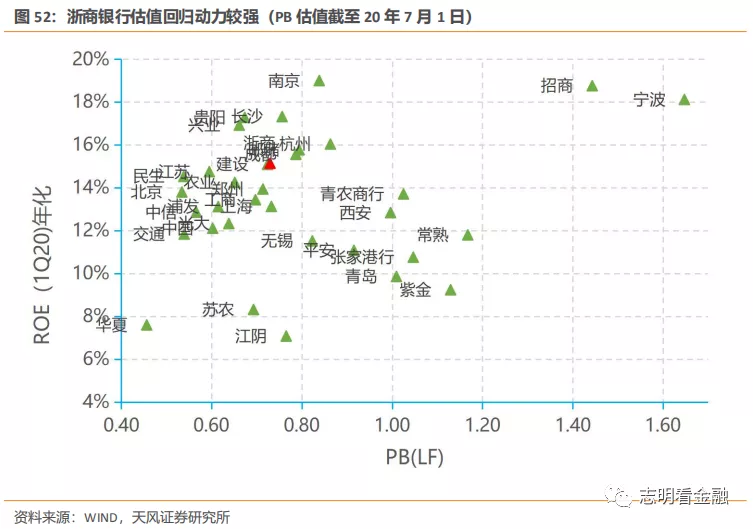

我们运用相对估值法对浙商银行进行估值,将上市股份行作为浙商银行的可比行。浙商银行 PB(LF)截至2020 年 7月 17日为0.81X,在上市股份行中仅次于招商和平安。上市股份行从 19 年 7 月 17 日-20年 7 月 17 日的平均 PB(LF)为0.82 倍,考虑到浙商银行作为次新股享有一定溢价,我们给予浙商银行0.9X 20年PB目标估值,对应5.28元/股,给予“增持”评级。

6. 风险提示

1、 资产质量大幅恶化;资产质量是银行生命线,若持续恶化将大幅侵蚀银行利润。

2、 公司平台化服务战略不及预期;平台化服务战略若不达预期,浙商银行未来发展会趋于缓慢。

3、 负债成本过快上升;浙商银行存款成本较高,若过快上升,将压制息差进而降低营收。

(编辑:李国坚)