本文来源于“方德港美股”微信公众号。文中观点不代表智通财经观点。

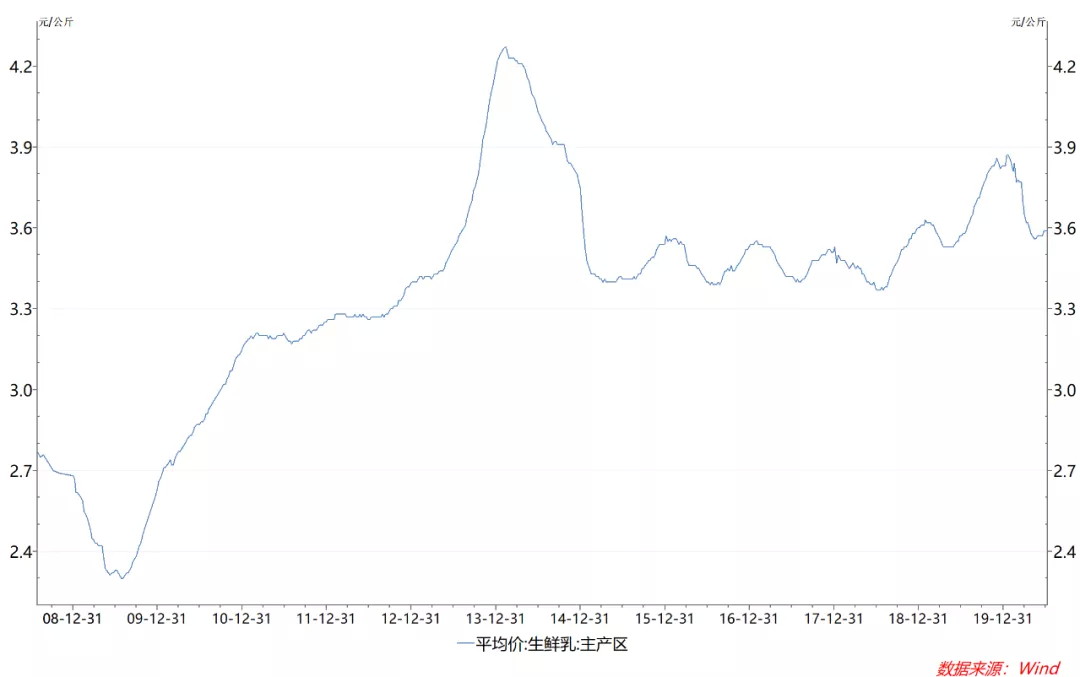

原奶,是指未经处理过的鲜牛奶,是一切乳制品如液态奶、奶粉、黄油、奶酪、酸奶的原材料。原奶和大部分人的生活息息相关,过去6年时间里走了一个明显的下跌趋势,至今尚未反转。

(一)相关背景

原奶价格为什么会连续跌6年呢?在2013年,全球奶源新西兰遭遇了70年不遇的大旱,原奶产量出现了大幅度的下降,但由于中国等国家的需求持续旺盛,全球奶制品供不应求,价格暴涨。看到极速上升的价格,全球农场主加大了奶牛饲养数量,于是,2014—2015年期间牛奶数量大量增加,奶价直线转跌,进入下跌周期。

全球原奶价格的涨跌会对中国产生很大的影响。因为中国是乳制品消费大国,但并没有新西兰那样天然牧场的条件,养殖成本居高不下,导致国内的原奶价格高于国外,所以严重依赖进口。

由于原奶是液体,运输不便,通常会将原奶加工成粉末状态,俗称“大包粉”。这样,保质期会更长,运输会更加简便,国内乳制品也非常精明,大量进口,并将其还原成液态奶,用来替代本地生产的牛奶。所以,包装盒上写“复原乳”的,都是大包粉冲出来的。

2014年全球奶价进入下跌周期之后,进口大包粉价格逐月走低,对国内的原奶产业造成了重大冲击,所以国内的原奶价格也一直下跌。

(二)鲜奶行业隶属差异化赛道,盈利质量较好

2018 年,蒙牛与伊利市占率合计约 44%。根据中国乳业协会,2018 年,规模以上乳企实现销售额3398.9亿元。按照市占率是乳企营业总收入/规模以上乳企销售额进行计算,2018年行业双寡头蒙牛、伊利市占率达近 44%,占据全国近一半的市场。其他生产液态奶的企业,光明乳业、三元股份、新乳业、天润乳业、燕塘乳业分别占据 6.17%、2.19%、1.46%、0.43%、0.38%。

鲜奶是乳企竞争的差异化战地,内外资集体入场。光明乳业依托历史鲜奶发展,布局产业链、新零售与服务三个板块,已经在华东等区域获得较大优势。蒙牛也在加速布局,2018 年初,蒙牛鲜奶事业部开始推出新品,并迅速进入抢夺市场。19 年 12 月,伊利发布 3 款鲜奶新品,即金典鲜牛奶、牧场清晨鲜牛奶、伊利鲜牛奶。同时,随着恒天然的加入,预示着中国鲜奶市场开启新的市场格局。

国家战略规划助力鲜奶行业的进步。《全国奶业发展规划(2009-2013 年)》中提到,乳制品应优化产品结构,大力发展干酪、发酵乳、功能肽产品等适合不同消费需求的产品,逐步改变以液态乳为主的产品单一的局面。

随着时间推进,战略规划向巴士杀菌乳倾斜,《全国奶业发展规划(2016—2020 年)》中提及,应因地制宜发展常温奶、巴氏杀菌乳、酸奶等液态奶产品。国家发展规划的转变,体现出巴氏杀菌乳的前景与潜力,也将助力鲜奶行业的持续稳健发展。

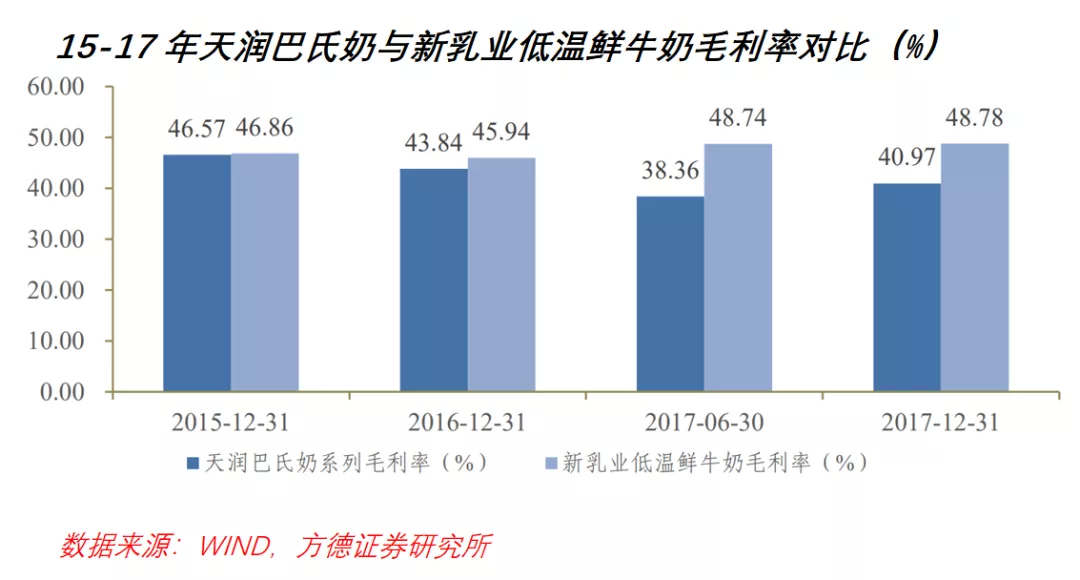

鲜奶毛利率较高,盈利能力较强。天润巴氏奶与新乳业低温鲜牛奶,在 2015-2017 年毛利率基本高于 40%。巴氏奶定价普遍高于普通白奶,跨越两者之间的原料成本差异,叠加其竞争格局较好,整体盈利能力较强。

(三)原奶价格发生拐点变化的分析逻辑

原奶价格,最高是在2014年的3、4月,国内10个省的生鲜乳平均价是4.25元/公斤,人后就一路下跌,最低的时候跌到了3.38元/公斤。2019年全年有所恢复,大概涨了不到10%的水平,在公共卫生事件前的2019年12月已经涨到了3.83元/公斤;公共卫生事件之后,涨幅回吐,现在的价格大约是3.57元/公斤。

接下来,我们来分析一下原奶的下降趋势,会不会出现拐点。2014年以来的价格下跌主要是因为产能过剩导致的。

所以下跌主因是:供大于求。

接下来,进行拐点假设:即观察供给和需求的变化在什么地方。

原奶的供给可以用一个公式计算,即:原奶产量=奶牛养殖户数*户均奶牛存栏*存栏平均单产。需求相对来说比较容易测算,中国乳制品行业增速这些年大致保持3%-5%的增速。

从2019年至今的一年半是假案,全国原奶产量加上大包粉增长了5%--10%左右。需求增速比这个数据低一些恶,但奶价基本上没有再继续下滑,期间最低价是3.38,6月份的价格是3.57元/公斤。所以,估计供需之前的缺口,我们可以有个大致的判断:原奶的供给和需求基本上维持平衡了。

这次新冠公共卫生事件,给原奶的供需带来了很大的变化,这是主要动因的变化。新冠公共卫生事件期间全国餐饮行业停摆,大部分食品和生鲜的品类都受到了影响,对于像乳制品这类生活必须品的冲击是短暂的,公共卫生事件结束后很快会回到之前的水平上。

但对于供给来说,就严重很多了。公共卫生事件期间陆续出来新闻:牛奶上生产的鲜奶卖不出去,只能倒掉,美国、日本、中国都有这样的新闻。所以,很多奶牛养殖户损失惨重。

一旦奶牛养殖户遭受惨重损失,他们就可能把奶牛卖掉,缩减规模,形成行业的去产能。所以,公共卫生事件一旦过去,需求回到之前的水平,而供给却消失了一大块,就会导致供需的不平衡。

简单来说,就是公共卫生事件导致了原奶趋势发生了变化。但要从趋势推导到价格拐点,还有个前提条件:需求真的能够回到之前的水平。供需平衡+供给收缩+需求回升=价格拐点。所以,之后需要继续紧密跟踪生鲜乳的价格,以及国内乳制品企业的销售量。

(四)行业内的相关公司简介

1、光明乳业(代码:600597,沪市A股):公司始终深耕“新鲜”产品,具备匠心品质。光明乳业升级品牌形象,打造“乐在新鲜”新理念。旗下低温鲜奶知名品牌“优倍”,优化了工艺温度,全面开启 75℃鲜活时代。领鲜战略下,光明牧业奶源“制高点”价值凸显,牧场管理走向全国,“随心订”入户渠道迎接新变革。公司在 18 年收购牛奶棚食品 66.27%的股权和益民食品一厂 100%的股权后,努力实现“老牌新貌”的品牌再升级,各业务板块协同融合,加快产业链整合。

公司于 2003 年就成立上海领鲜物流有限公司,致力于提供多温度带的现代食品物流配送服务,是全国首家通过英国BRC-S&D全球食品安全标准认证AA+认证的冷链物流企业。领鲜物流注重信息化建设,实施 OMS 订单管理系统、WMS 仓储管理系统、DPS 电子拣货系统、TMS 运输管理系统、GPS 车辆监控系统。领先物流公司位列 2019 中国冷链物流企业排行榜第 7 名,名次紧追第 5 名的漯河双汇物流投资有限公司。

2、蒙牛乳业(港股,代码:2319):行业仍有增长空间,竞争态势有望维持。产品方面,高端化趋势将进一步驱动行业增长,产品升级仍是主基调。成本方面,预计未来两年原奶价格温和上涨,乳企龙头竞争态势保持稳定,行业集中度持续、缓慢提升。

高端奶源保障产品结构升级,渠道下沉助力基础白奶增长:原奶方面,蒙牛对高端原奶资源的掌控力在业内领先,高质量原奶资源可覆盖超过20%的产能。产品方面,受益于高端奶源的布局,公司高端产品特仑苏和纯甄的收入增速达20%以上,大幅高于行业平均。

国际化收购步伐加快,加强高端化布局,公司有望在澳洲建立起一个具备优质奶源、乳品加工、冷链物流、多元化品牌的完整产业链,有助于公司继续发展高端产品、降低高端奶源成本和供给压力、为公司提供国内、澳洲以及东南亚地区市场的拓展机遇,完善供应链体系。

(编辑:文文)