本文来自微信公众号“市川新田三丁目”。

投资界的传奇人物Marty Zweig曾经说过这么一句名言,“勿与联储对着干”。如今随着美联储开始买进固定收益类交易所交易基金以及跟踪债市指数走势的交易所交易基金的资金净流入量大增,Marty的谏言正在得到应验。我们将在本文中回顾跟踪债市指数走势的金融工具在联储干预措施出台之前的回报表现,以及干预措施出台后交易所交易基金的申购赎回情况。

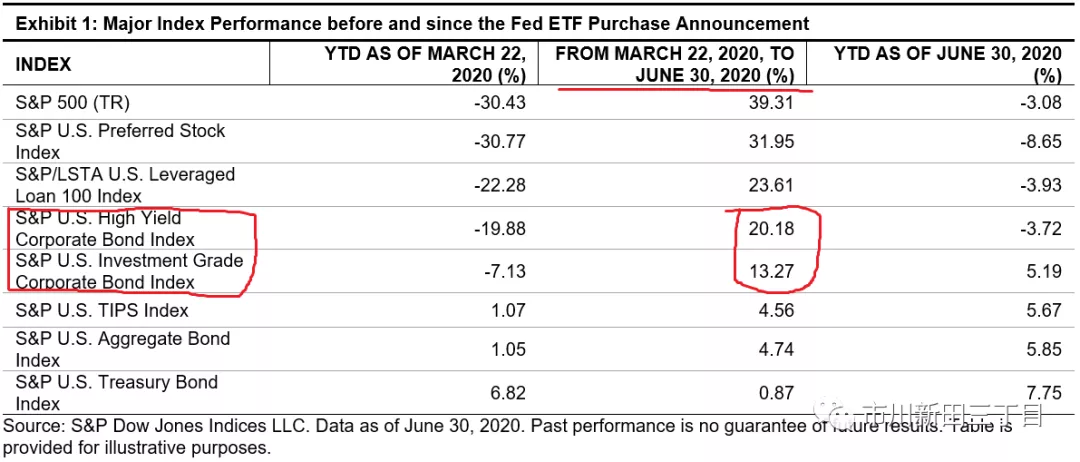

的出手干预改变了跟踪美国信用债二级市场走势的交易所交易基金的资产配置结构以及在债券市场经纪商的资产负债总量出现缩水后给债市交易量带来的变化。当时美联储出台了数个资产买入计划以稳定市场,最先付诸实施的是进场直接买进跟踪各类主要债券市场指数的固定收益类交易所交易基金。美联储支持的重点是公司债板块,其承诺将首先买进投资级债券,然后买入高收益债。这一表态引来大量的市场资金跟风买入,美国投资级公司债和高收益债取得了自2009年以来最大的单季度升幅。这一现象恰如其分地证明很多投资者遵从了MartyZweig曾经的建议,也就是采取了与Marty Zweig同样的被动型投资策略,没有与联储对着干。

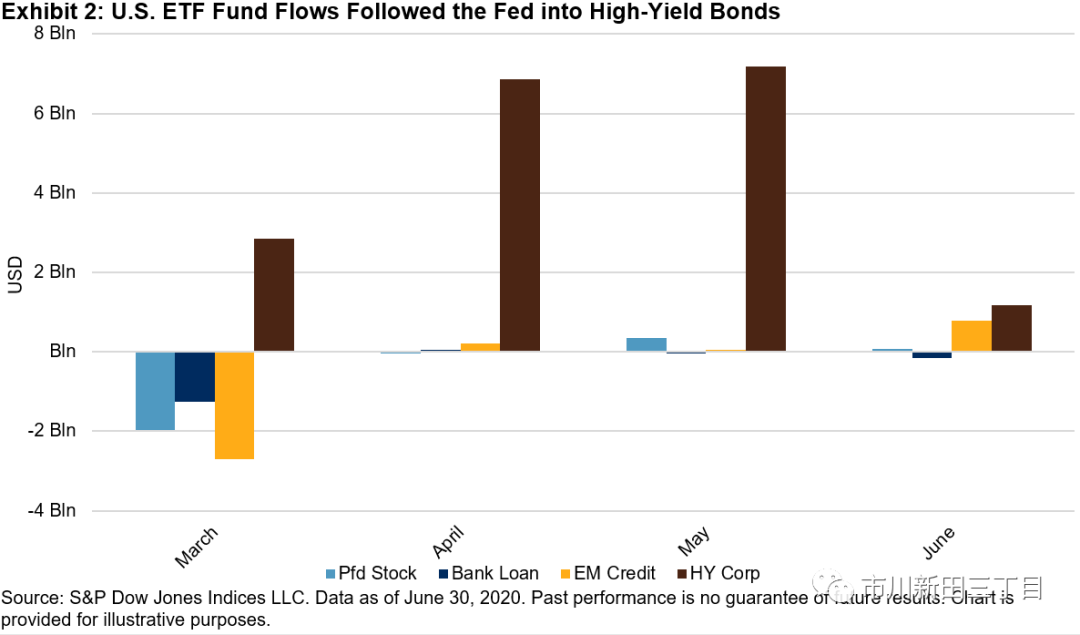

得到美联储护场承诺的债券品种受到大量市场资金的追捧,而在联储保护伞之外的债券品种则日子过得有点惨。风险度最高的固定收益品种经历了大额的资金净流出,而回流的资金则相当有限。各类核心债券市场在2020年3月份均经历了资金大幅净流出,随着联储承诺将直接进场买进投资级债券,有相当多的市场投资需求被激活,力度大到逆转了资金的净流出趋势并在3月份最终实现了资金净流入。自那以后,在联储的护盘下投资级信用债以及高收益债等品种相继吸纳到大量买盘,而新兴市场国家的债券却遭遇到大幅资金净流出。

下图二中,黄色线柱代表的是新兴市场债券交易所交易基金的资金净流入情况,浅蓝色为优先股,深蓝色为杠杆贷款,褐色为高收益债,三月份以来,随着联储护盘,高收益债交易所交易基金的资金净流入量在增加

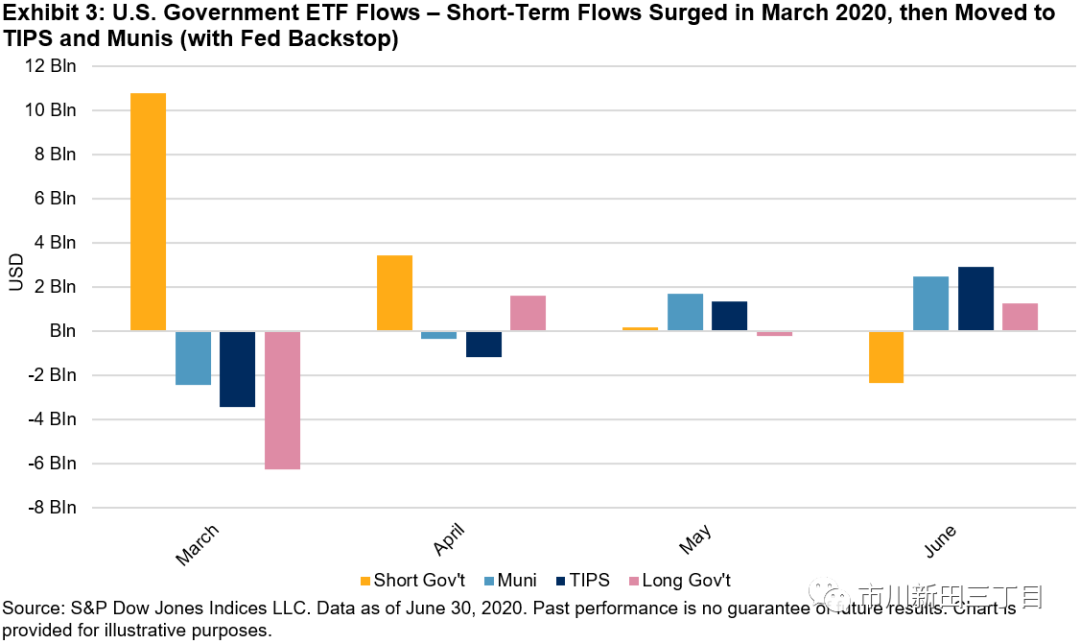

至于那些对信用风险没那么敏感的债券品种,债券基金的申购赎回情况也显示在市场整体反弹的同时内部不同品种间的走势出现分化。2020年3月份的市场走势显示,投资者蜂拥买进短期限的国债,而长期限的债券则纷纷遭到抛售,这一动向一直持续到了4月份。直到五月份投资者才开始转向其他的避险投资品种,比如市政债,因美联储在本次危机期间推出的市政债券流动性融资便利令相关市场的状况得到缓解,加之市场开始担忧联邦政府预算赤字大增会导致美国通胀增速加速上行。

下图三中,橙色线柱代表的是美国短期国债交易所交易基金的资金净流入情况,浅蓝色为市政债,深蓝色为通胀保值国债,粉色为长期国债,三月份至今,短期国债交易所交易基金的资金净流入量在减少,市政债和通胀保值国债的受欢迎度在增加

一些主要债券市场指数的表现反映出联储的进场直接干预等超常举措取得了成效,但各类债券基金的申购赎回情况却显示联储的出手救市并没有让所有的债券品种“雨露均沾”。投资者将注意力转向短期限的高收益债,并对长期限的债券以及其它高风险的债券品种比如新兴市场国家的债券敬而远之。随着债市波动率从3月份债市最低潮时期的高位回落,投资者也愈发希望将市政债和通胀保值国债作为备选投资标的。债券基金的申购赎回情况说明,以跟踪债券指数的走势为宗旨的固定收益投资理念似乎已大行其道。如果Marty活到了今天,应该也会顺应这一潮流而不再提他那个时代的老黄历。

(编辑:郭璇)