智通财经APP获悉,招银国际发布报告称,转移对禹洲集团(01628)的覆盖,并保持盈利预测与目标价不变。预测净利润于 2020年同比增长 25.9%至 44.0 亿元(人民币,下同),2021 年同比增长 20.3%至 53.0亿元。基于对资产净值 50%折让,维持目标价 4.81 港元不变。公司在上海和深圳设有总部,而后者能促进其在大湾区的发展。我们对公司的长期前景保持乐观,预计公司能够完成全年 1,000 亿元销售目标。维持“买入”评级。

禹洲物业于 1997 年成立,在 CIA 发布的中国物业百强榜中位列第 36。禹洲物业在 2019 年物业管理收入达 4.48 亿元,管理面积达 1,300 万平方米。在近期物管行业上行的趋势下,公司将推进对旗下物管业务的分拆,计划年内于港交所上市。

而在上半年,禹洲集团在销售方面表现良好。合同销售额同比飞升 50.5%至 429 亿元,销售面积同比增长 41.1%至 261 万平方米。公司于六月末达成其全年目标 1,000 亿元约 43%,完成率高于同类公司。地域方面,长三角地区与海峡西岸经济区对销售贡献最为明显,分别占2020 上半年合同销售额 62.4%与 19.0%。

继 2016 年公司总部迁至上海后,禹洲地产于 2020 年 6 月在深圳南山区设立总部,并开启将发展重心放在长三角与大湾区的双区域战略。截至2019年末,公司总土储面积2,012万平方米,其中大湾区土储仅占 6.2%;又鉴于公司在香港、惠州、佛山、中山地产市场的成功渗透,我们认为公司在大湾区尚有很大发展机会。

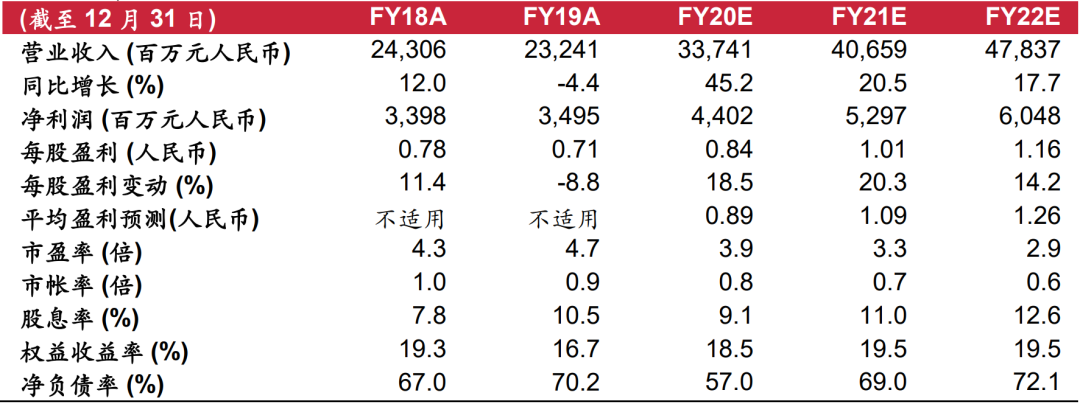

截至 2019 年末,已完成预售及等待入账的物业总额达 900 亿元,毛利率达 26%,其中的 500 亿元可以并表,公司的盈利可见度高。我们预测公司净利润于 2020 年同比增长 25.9%至 44.0 亿元,2021年同比增长 20.3%至53.0亿元。同时预计2020年末资产净值每股 9.62港元,根据 50%折让,维持目标价 4.81 港元不变。

财务资料

资料来源:公司,彭博,招银国际证券预测