本文来自微信公众号“ 金车研究”。

行业近况

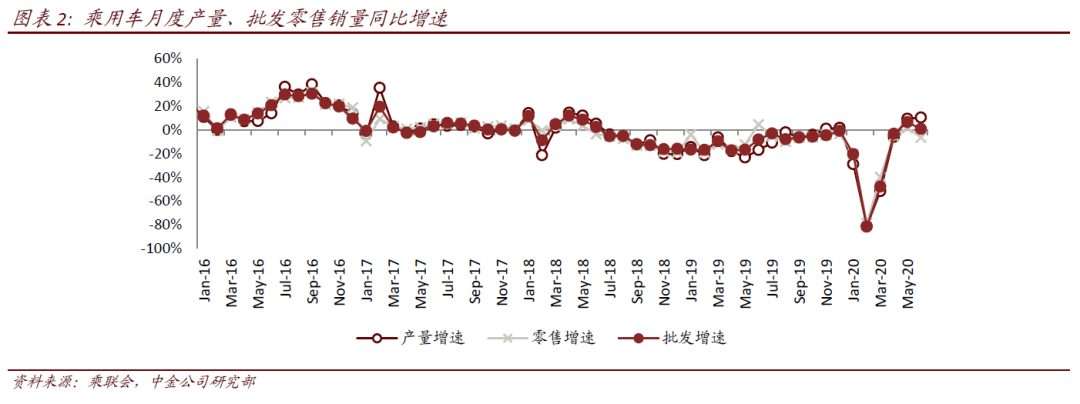

乘联会发布6月产销数据,狭义乘用车产量174.0万辆(同比+13.1%,环比+7.5%),零售销量165.4万辆(同比-6.2%,环比+2.9%),批发销量170.0万辆(同比+0.9%,环比+3.7%)。

评论

6月批零环比微增,符合市场预期。在去年高基数的背景下,6月零售销量同比降幅控制在10%以内,环比仍有正增长,考虑到过去历年6月平均环比表现为-4.4%(剔除2019年清库存的特殊情况),体现出卫生事件后终端需求仍在继续回暖。6月新能源乘用车批发销量8.56万辆,同比-34.9%,纯电车型呈现高端化趋势,新势力和合资品牌表现较强。2季度批发、零售累计销量分别为484万辆、469万辆,同比分别+1.3%、-3.4%,卫生事件后车市需求基本回归常态。

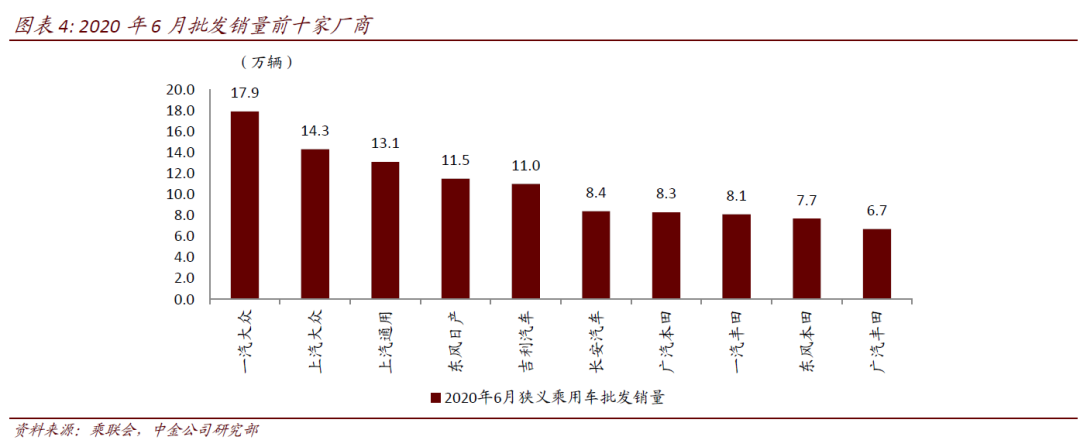

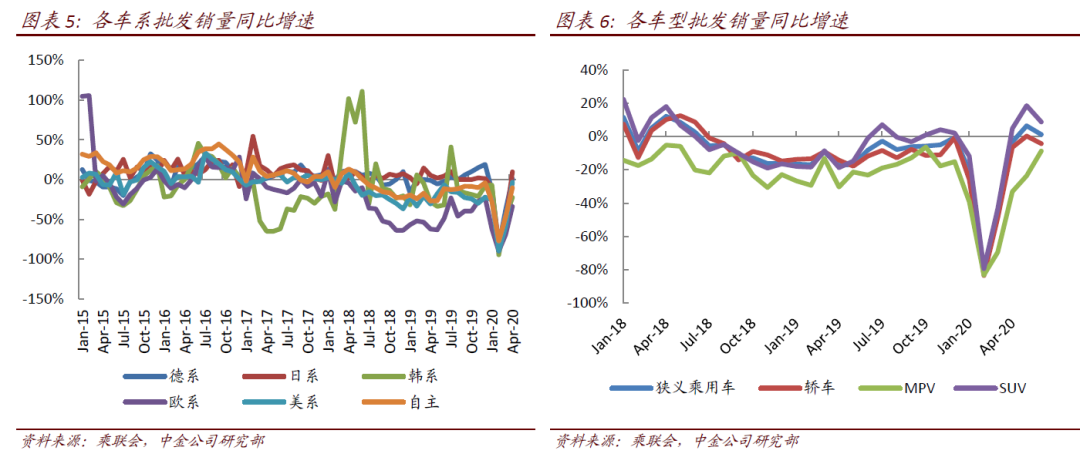

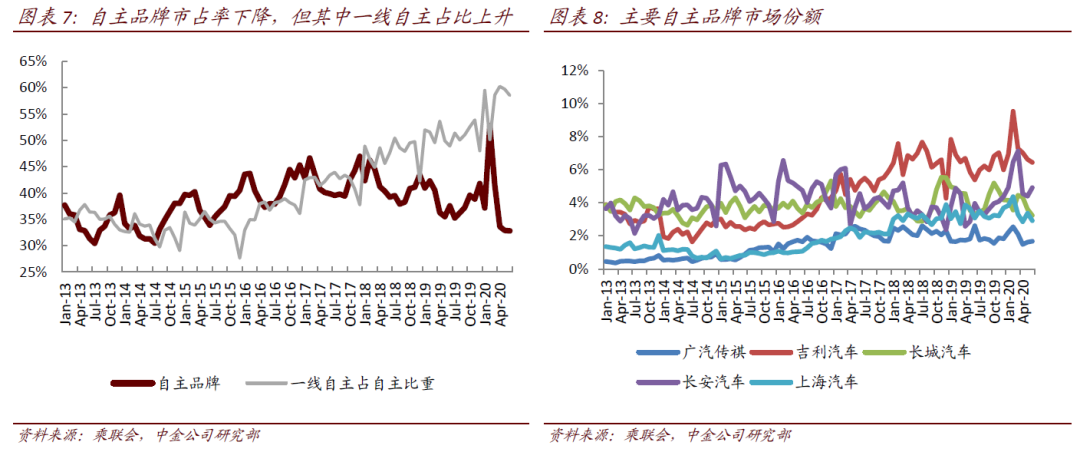

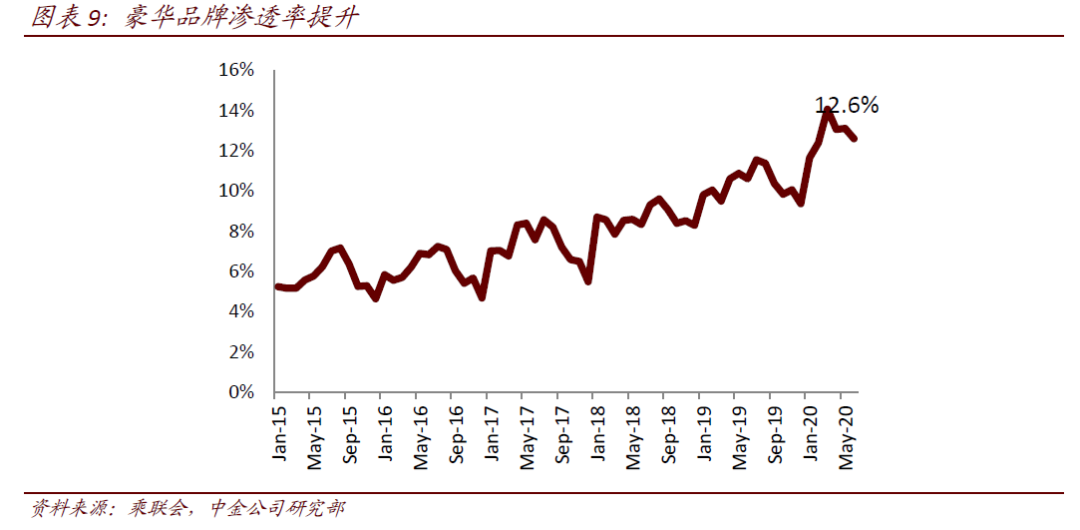

豪华品牌驱动环比增长,日系、部分一线自主表现强劲。政策导向和消费升级拉动,6月豪华车零售销量环比+9%、同比+27%,仍然延续了此前强劲的表现,合资品牌零售销量环比+3%、同比-7%,基本持平行业,自主品牌零售销量环比持平、同比-16%,渗透率下降到32%的低位,整体压力较大、但品牌间分化剧烈。具体看,日系表现仍然较强,6月零售销量市场份额达到25.9%,接近德系品牌市占率,卫生事件后需求基本恢复,另外一汽丰田、广汽丰田、广汽本田零售销量分别同比+9.1%、44.4%、+9.7%。一线自主品牌中,吉利、长安零售销量分别同比+25.3%、+29.3%,表现亮眼,上汽乘用车零售销量同比微增,长城SUV批发销量也实现同比正增长。

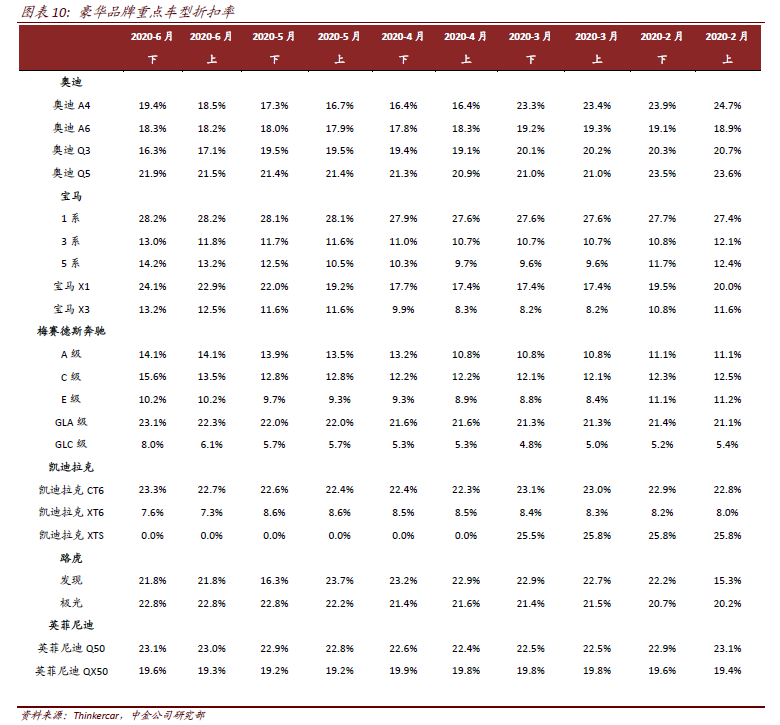

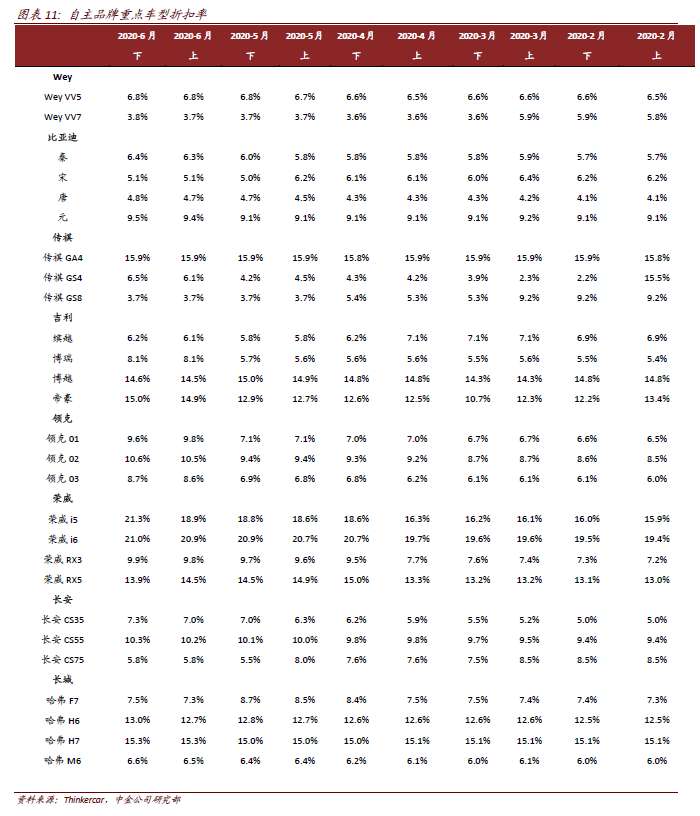

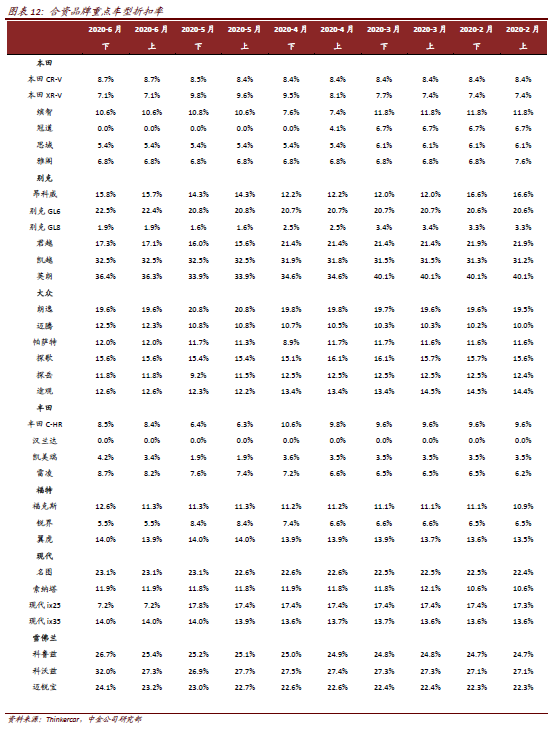

生产表现较强,渠道加库比较谨慎,折扣环比有所扩大。6月产量同环比大幅增长,厂家库存环比+4万辆,渠道库存环比微增,经销商库存预警指数为56.8%,环比提升2.6ppt。从4月开始厂家、渠道逐步加库,但渠道加库力度不大。进入3季度淡季,加之大部分车企预判下半年车市需求回暖程度尚存不确定性,因此我们认为7、8月车企加库仍然会比较保守,渠道库存压力不会大幅增加。根据Thinkercar数据,6月行业整体折扣有所扩大,豪华、合资和自主品牌平均折扣率环比分别+0.9ppt、+0.6ppt、+0.3ppt。目前整体折扣仍低于卫生事件前水平,如果3季度终端需求表现不及预期,可能引发价格继续松动,因此我们建议密切关注后续终端价格走势。

2季度行业整体盈利有所改善,车企业绩表现可能有所分化。6月行业销量表现符合我们前期预期,3季度进入销售淡季,我们预计7月环比降幅可能在5-10%,而去年零售销量基数较低,因此同比表现有望转正。更值得关注的是8、9月的表现,如果市场需求能够继续回暖,表现为环比正增长,将有望继续催化市场情绪。另外进入8月,车企陆续披露半年报,我们预计部分2季度销量率先恢复的车企有望实现扭亏或同比大幅增长,如长安、长城,而其他销量逐步恢复的车企有望实现环比改善,仍需关注核心指标是否达成市场预期,如投资收益、自主品牌毛利率等。

估值建议

维持各公司盈利预测和目标价。我们仍然建议关注两条主线:1)伴随需求恢复,尾部出清、强者更强的特征会越发凸显,推荐未来几年产品周期持续性强的车企,包括长城(02333)、长安;2)市场情绪带动估值修复,关注前期跌幅较深的行业龙头后续补涨机会,包括广汽(02238)、上汽。

风险:后续汽车销量不及预期;折扣扩大影响车企利润。

(编辑:玉景)