本文来自微信公众号“崔东树”。

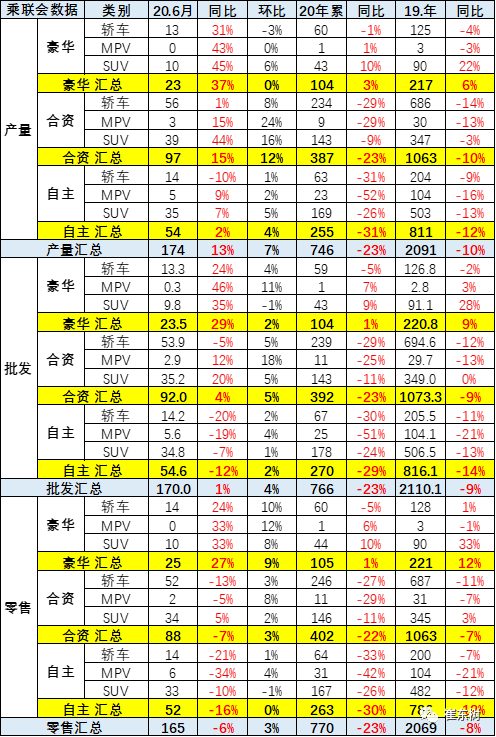

6月乘用车市场零售达到165.4万辆,环比5月的零售增长2.9%,由此实现3-6月的持续4个月零售环比增长。3月底我们呼吁购置税减半政策,目前看政策利好柴油车和二手车,与前期购置税减半政策形成走势差异。

汽车行业形势大好,原因是柴油车和豪华车的恢复较快。但自主品牌4月开始剧烈下滑,6月自主品牌份额32%创出近年份额新低。

一、2020年乘用车市场总体走势

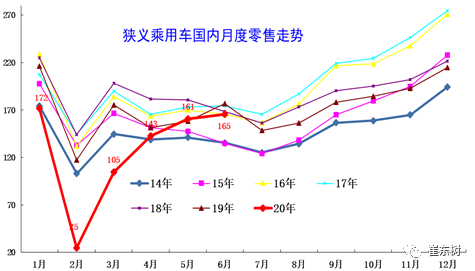

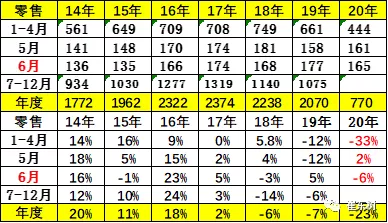

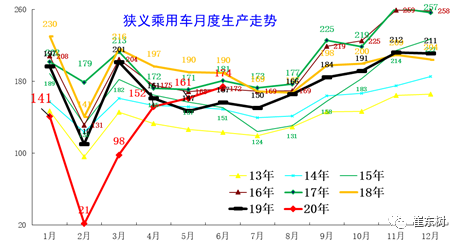

1. 近年狭义乘用车零售走势

6月乘用车市场零售达到165.4万辆,环比5月的零售增长2.9%,由此实现3-6月的持续4个月零售环比增长。6月零售同比下降6.2%,但19年6月国五低价甩货导致零售基数偏高是非正常的,因此分析主要看6月环比走强,上半年全国乘用车市场销量的V型走势体现出卫生事件后的促消费政策引导市场恢复效果良好。

今年年初卫生事件以来车市1到6月增速为-20%、-78%、-40%、-3%,2%,-6%。卫生事件后回升幅度较强。近期的4-6月的环比增速企稳,也就是卫生事件以来呈现谷底V型回升的良好态势得以确认。

20年1-6月的全国乘用车市场累计零售770万辆,零售同比累计下降23%,今年累计销量同比净减224万辆,约占去年零售总量11个百分点。今年零售下降主要是受到春节偏早和卫生事件因素的影响,分段看,1-4月损失218万辆,5-6月损失只有8万辆。

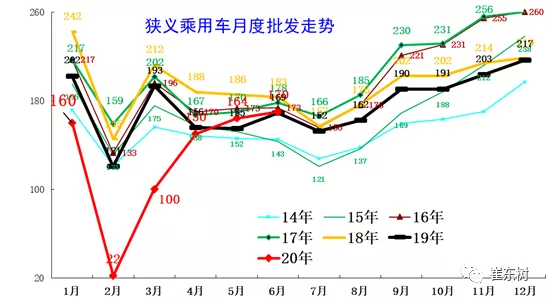

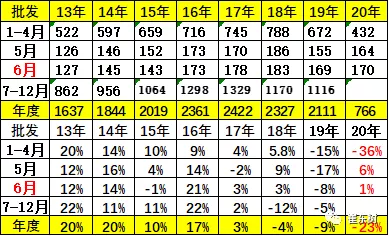

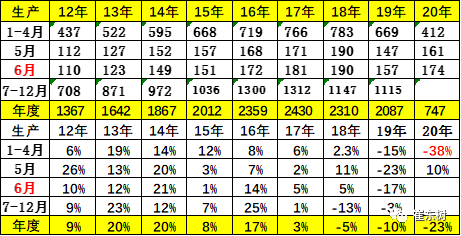

2. 近年狭义乘用车批发走势。

6月厂家批发销量170.0万辆,同比增长0.9%,环比增长3.7%。这也是持续两个月的批发正增长。6月是上半年结束,部分厂家和经销商都在实施各种强有力的措施促进销量的提升。

19年车市的批走势出现前高后低趋势,对2020年年初压力很大,但今年国六延期实施后的库存增量对批发回稳有促进作用。

1-6月累计批发销量766.0万辆,同比下降22.9%,同比减少了222万辆。。分段看,1-4月损失240万辆,5-6月增长10万辆。

3. 近年狭义乘用车生产走势。

6月乘用车生产174.0万辆,同比增长13.1%;6月豪华车生产同比增长37%,目前欧洲汽车零部件的供应链逐步复产,供应链断链风险基本消除。。

目前海外的零部件供应链风险备受重视,各厂家逐步提升零部件库存和整车库存,应对供需波动风险的能力提升。

1-6月累计生产745.9万辆,同比下降23.1%,产量减少230万辆。分段看,1-4月损失240万辆,5-6月增长10万辆。

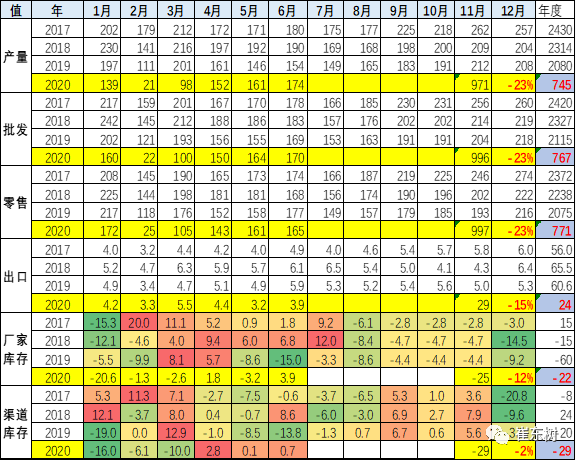

4. 产销库存月度变化特征

6月厂家库存增加了3.9万辆, 6月国五生产截止前的生产增长不大,日系品牌生产表现出色。6月的渠道库存相对增加0.7万辆,4-6月的经销商库存持续小幅补充。。

由于1-6月的经销商库存相对偏低,各厂家努力把卫生事件造成的损失弥补回来,复产复工效果突出,因此终端库存合理回补。

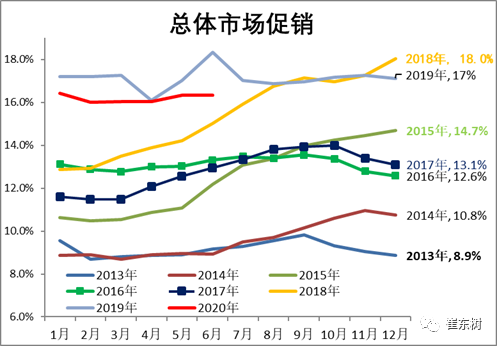

5. 狭义乘用车价格走势特征

2020年长城市场价格走势总体平稳,整个车市价格没有出现明显的增大和缩小的情况。1-2月度整个车市处于在卫生事件下的冰封状态,3-6月冰封之后恢复市场,持续保持原有运行特征走势,既没有爆发式的促销增长,也没有供不应求的促销大幅收缩。

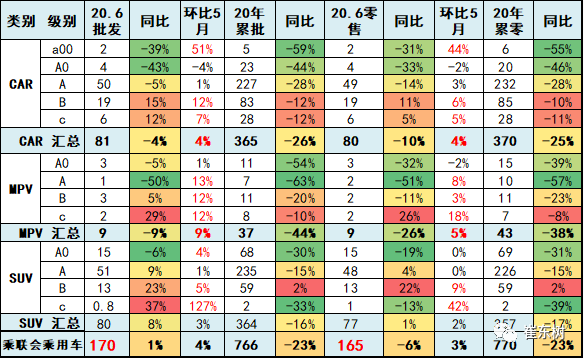

6. 狭义乘用车各级别增长特征

6月SUV零售同比增长1%,其中B级SUV同比去年6月增22%,A级SUV同比去年6月增4%,大众等合资SUV较强,自主的长安、长城等SUV表现突出。

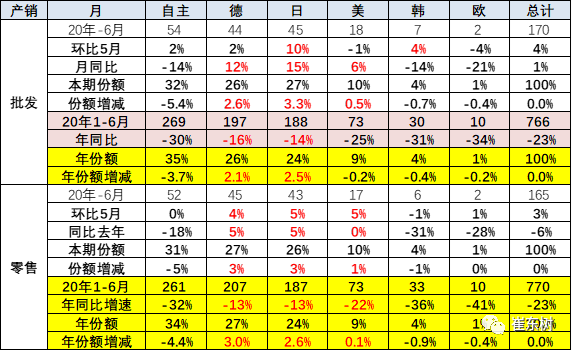

7. 狭义乘用车国别增长特征

6月零售同比下降7%,。合资各车系表现分化,日系批发表现优秀。零售看的日系、美系、德系表现较强。

6月日系品牌零售份额25.9%,低于德系品牌的27%;但日系批发份额达到26.4%,高于德系的25.9%,日系主力品牌全面走强。

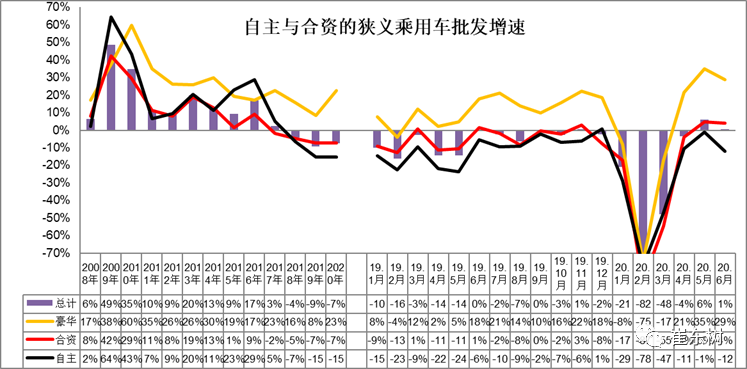

8. 卫生事件不是打垮自主的工具

每次出现市场下滑后,都是自主品牌率先反弹,自主也是09年、16年表现祖强的,但这次卫生事件后自主品牌陷入低迷。

6月主力自主厂家零售表现较强。但分化严重,卫生事件不是淘汰赛,不能通过卫生事件把自主打垮。

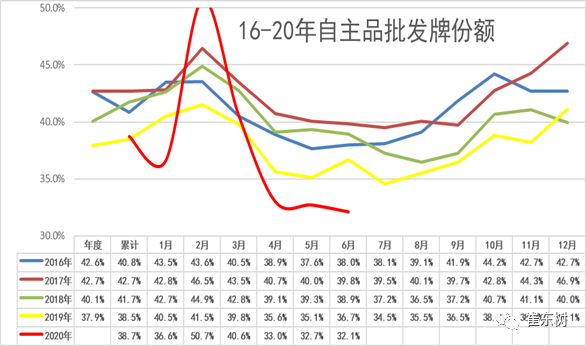

2020年6月份自主品牌份额32%,较前几年的份额下降较大,份额重归谷底,最差水平。自18年6月以来,连续20个月的自主品牌份额都同比下降较大。19年的全年份额下降速度仍然较大。20年的卫生事件下的自主品牌份额2-3月回升。随后下降较大。

4月开始的救市政策出台,行业利好。自主4月开始剧烈下滑,原因是合资和豪华的恢复较快。

9. 2020年6月品牌产销特征

车企分化走势加剧,SUV增长红利不复存在,新能源市场高增长也逐步降温,合资向下布局入门级市场,存量竞争白热化,自主品牌份额逐渐被挤压。多数企业体量持续低于盈亏平衡点,预计部分企业将逐步深化车型精简及整合平台策略优化成本。

6月豪华车零售同比增长27%,环比增长9%,市场份额创出14.9%的历史新高。消费升级的高端换购需求和豪华车型促销折扣价格下探,带来的价格优势迅速引领细分市场回暖。6月主流合资品牌零售同比下降7%,环比增长3%;但自主品牌总体压力较大,6月零售同比下降16%,且环比5月持平,市场份额32%,创出了近年来的新低。

本月主流合资品牌与自主品牌领军品牌的走势总体较强,但车企零售分化越加明显,部分中小车企生存艰难。6月主力厂家零售表现与同期排名有较大变化,长安、吉利(00175)、红旗等自主厂家零售较强,主要是新品推动和民族情结推动较好。

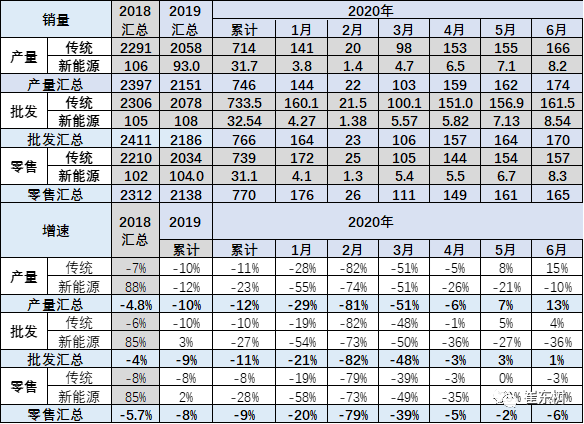

10.新能源与传统车走势对比

6月新能源乘用车批发销量8.5万辆,同比下降35%,环比增长20%。其中插电混动销量1.77万辆,同比下降11%。纯电动的批发销量6.7万辆,同比下降40%。6月电动车高端化趋势明显,A级及以下电动车同比下降56%,B级及以上电动车同比增长8倍。6月独资与合资新能源表现较强,成为新能源车市重要力量。

6月普通混合动力乘用车批发3万辆,同比增长了50%。。

(编辑:李国坚)