本文来源微信公众号“CITICS宏观研究”,作者诸建芳、崔嵘。

核心观点

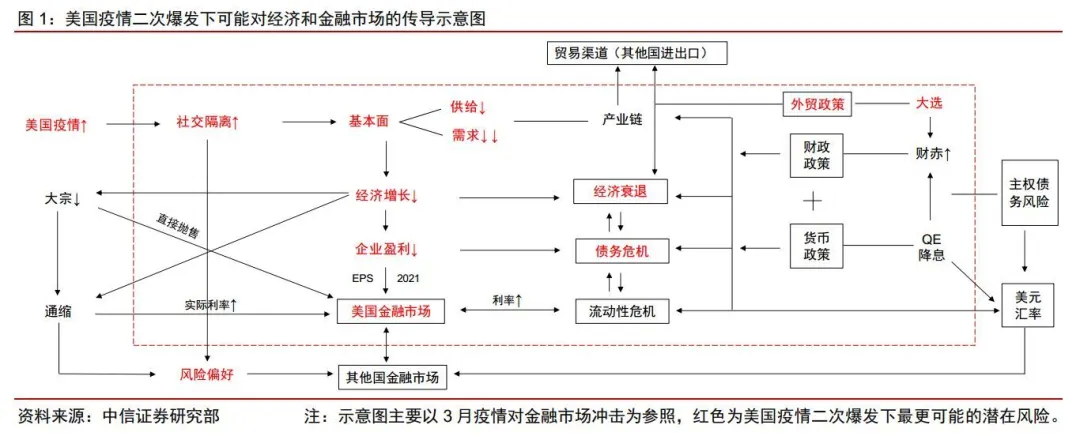

本文通过对比当前海外宏观环境与3月全球金融市场大跌时的差异来分析美国卫生事件二次爆发后可能的风险传导路径以及未来金融市场出现波动可能的触发因素。

摘要

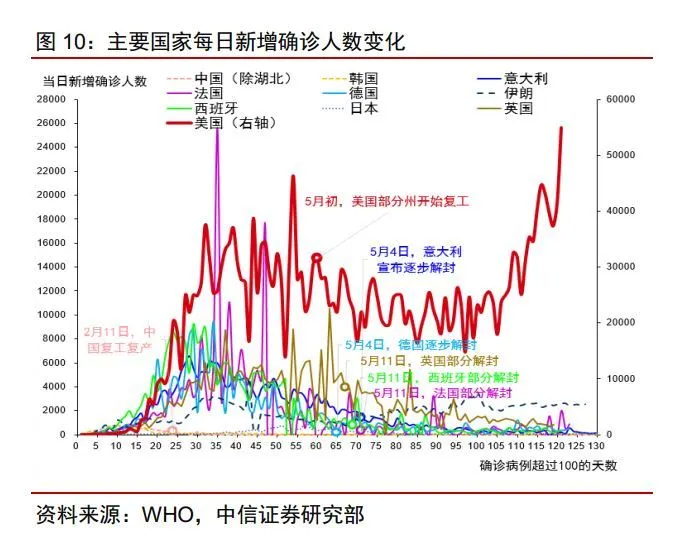

卫生事件在美国二次大规模爆发的趋势正在形成。截至7月初,美国每日新增确诊人数已经连续数日突破5万人次,创自卫生事件爆发以来的新高。尽管美国白宫多次表示即使卫生事件再次反复,美国经济也不会宣布类似3月份时大面积停工停产,但是,我们认为,卫生事件持续扩散对美国消费需求的抑制会持续存在,并且目前市场预期尚未对此有所定价。

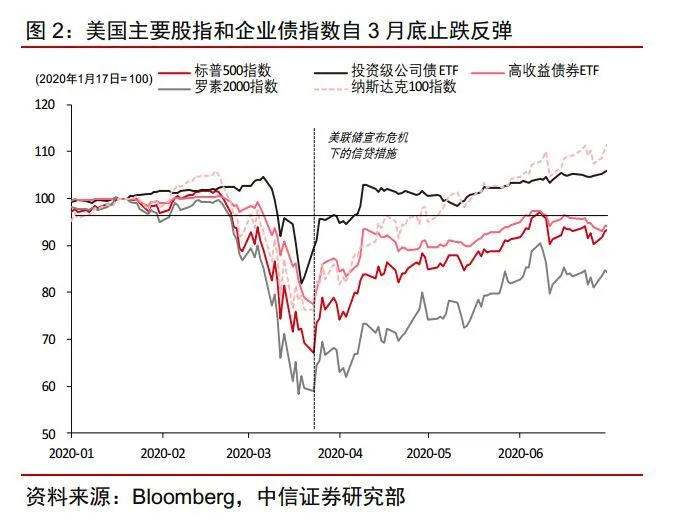

3月底以来金融市场反弹的主因:美联储宽松政策 + 经济V型复苏预期。3月23日美联储自卫生事件以来第三次密集出台货币宽松政策,一系列紧急流动性工具使得美联储可以绕过银行系统直接向受卫生事件冲击的企业提供信贷救助,这大大缓解了当时多个市场出现的流动性危机。自此全球金融市场止跌反弹。随后4月初欧美发达国家新增确诊人数出现一阶拐点,5月开始各国复工复产逐步推进,投资者对经济V型复苏的预期提振市场信心。

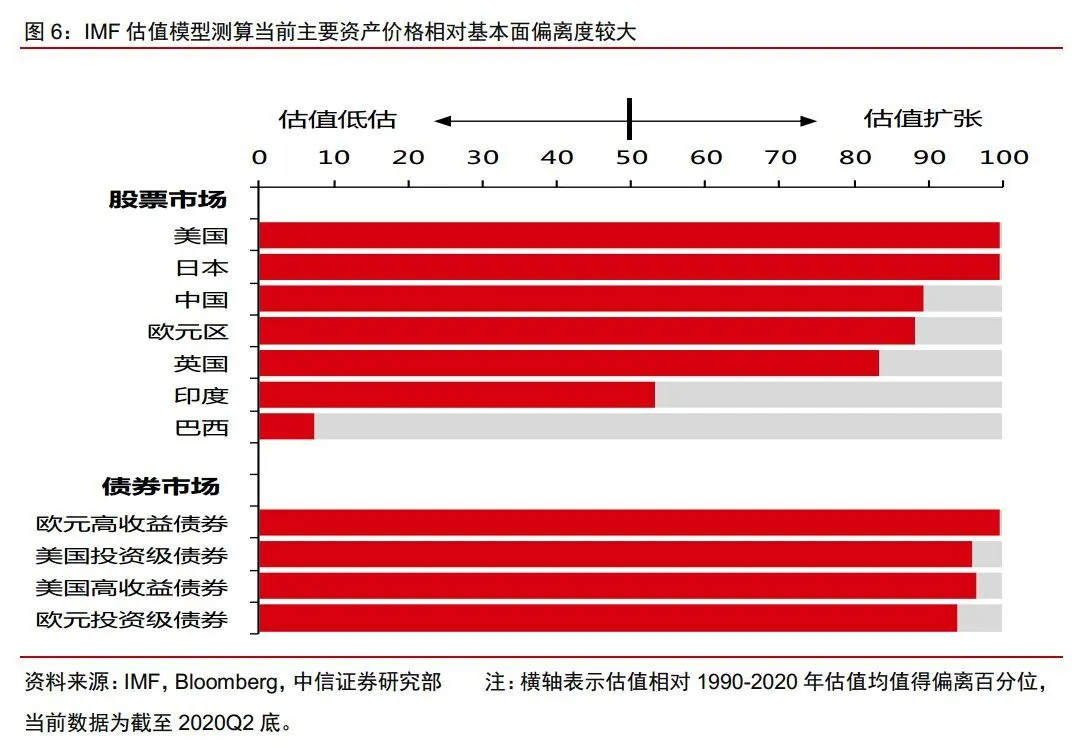

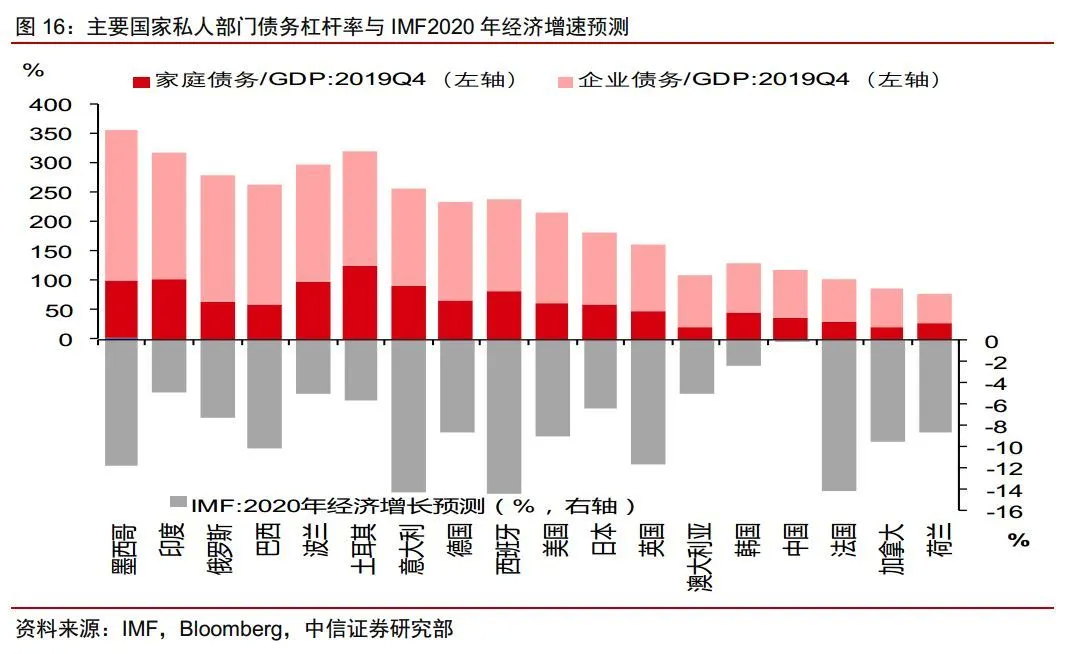

当前市场环境与3月时的差异:流动性危机已缓解,但实体经济基本面与金融资产价格的偏离度加大。超强力度的政策支持主导了短期市场的牛市情绪,但是卫生事件冲击下全球经济面临的诸多不确定性仍未消除。美国消费信心指数的回升与标普500指数的上涨的偏离度持续扩大,这一脱钩意味着美股反弹的持续性会变得更加脆弱。根据IMF估值模型,主要发达国家股市和债市资产价格与基本面估值的差距达到1990年以来的最大偏离。

触发金融市场再次波动的可能因素:1)美国政策预期的变化(货币政策难转向、大选可能影响财政力度);2)经济基本面预期的修正(U型向L型);3)卫生事件失控可能导致特朗普再次挑起贸易问题。上述三个因素中,未来美国卫生事件扩散的二次冲击更可能体现在经济基本面预期修正下的传导(示意图1中红色标记部分),这可能是一个缓慢的过程。市场短期难以大幅下跌的原因在于,投资者相信美联储如此大规模的宽松政策在未来相当长时间仍会维持。诚然,美国财政货币化的空间短期来看似乎弹药充足,这意味着美国资产价格的泡沫化还会维持一段时期。预计美联储货币政策的转向最早要到2021年中期,下半年美国大选对财政政策后续推行力度或有扰动(需关注9月公布的美国新一年财政预算计划)。然而,美国实体经济乏善可陈,高频经济指标已显现出经济的恢复程度低于此前预期(二次卫生事件扩散对美国经济的影响最早可能在8月份公布的7月各项数据中有所显现)。经济增长预期的向下修正料最终会令流动性推动的资产价格上涨行情孤木难支。

美国实体经济乏善可陈,资产泡沫化趋势隐现。美国经济中长期面临的问题(老龄化、企业杠杆债务、贫富分化等)没有根本化解,卫生事件催生政策大力度的应对反而令美国经济在过去十年中积累的就业、增长、债务、社会问题进一步尖锐。美国实体经济乏善可陈,然而资产泡沫化趋势隐现,这与一战期间美联储财政货币化后经济面临的困境类似,最终酿成1929年美股泡沫破裂。当前美股的上涨更多是建立在充裕流动性支持下的风险偏好回升,可风险偏好的转向是快速且难以预测的。经济数据的波动、贸易争端和社会骚乱升级都可能扭转投资者情绪。我们认为,当前市场对美联储持续大规模刺激救助下的经济复苏力度预期最终会面临修正。而金融市场的调整又会反向影响企业流动性、债务违约冲击银行系统稳定、加重经济陷入衰退的幅度和时间。

正文

近日随着美国新增确诊病例突破前期高点,卫生事件在美国二次大规模爆发的趋势正在形成,由此可能对美国经济乃至全球金融市场带来的影响值得关注。3月卫生事件全球大流行曾令多国经济快速陷入衰退,金融市场更是经历了史无前例的巨大冲击。尽管我们认为下半年全球经济从骤然停摆的深坑中反弹是大概率事件,但经济向上修复的幅度仍取决于卫生事件扩散的不确定性。本文通过对比当前宏观环境与3月市场大跌时的差异来分析美国卫生事件二次爆发后可能出现的风险传导路径,以及未来金融市场出现波动可能的触发因素。

▌ 3月底以来金融市场反弹的主因:美联储宽松政策 + 经济V型复苏预期

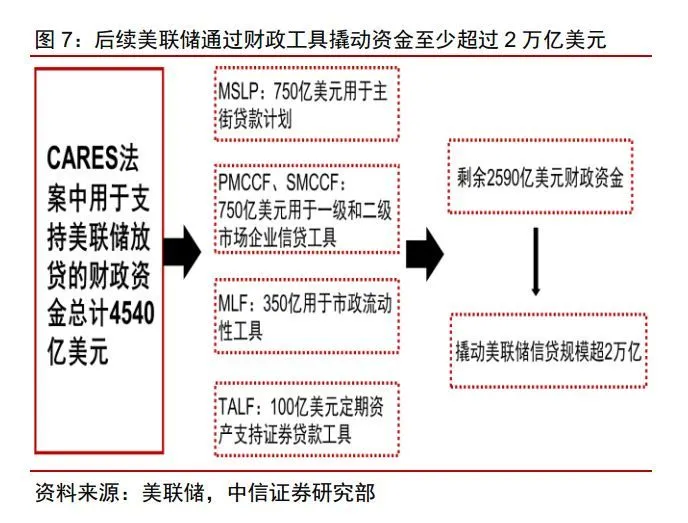

3月23日美联储自卫生事件以来第三次密集出台货币宽松政策,宣布了2.3万亿美元非常规流动性信贷工具,其中包括:扩大MMLF规模、购买机构商业抵押支持证券、创设一级市场公司信贷融资(PMCCF)和二级市场公司信贷融资(SMCCF)等。一系列紧急流动性工具使得美联储可以绕过银行系统直接向受卫生事件冲击的企业提供信贷救助,这大大缓解了当时多个市场出现的流动性危机。自此全球金融市场止跌反弹,截至6月底,多数国家股市修复了前期跌幅的约70%,美股中的纳斯达克指数甚至创下历史新高;美国企业债信用利差回落,投机级企业债市场回暖,而高等级信用债发行井喷。

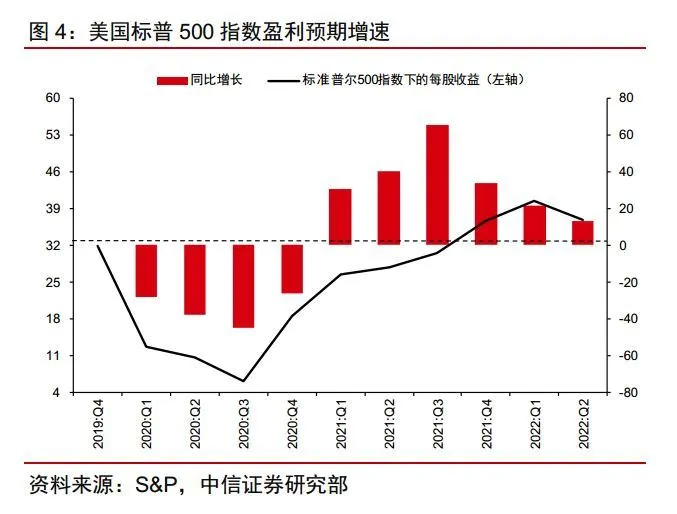

随后4月初欧美发达国家新增确诊人数出现一阶拐点,5月开始各国复工复产逐步推进,投资者对经济V型复苏的预期提振市场信心。由于复工复产供给面的修复以及4月经济停摆的低基数影响,5-6月公布的经济数据上展示了经济环比V型复苏的可能性,这也体现在标普500指数盈利强劲回升的一致预期上。毕竟多数国家制造业PMI出现反弹,美国新增非农就业好于预期。

▌ 当前市场环境与3月时的差异:流动性危机已缓解,但实体经济基本面与金融资产价格的偏离度加大

回顾3月卫生事件全球大流行对经济和金融市场的连锁冲击(示意图1),除了卫生事件冲击供给和需求面之外,油价暴跌下的通缩预期也推波助澜,加剧了市场的流动性恐慌。反观当下,美国货币财政政策的双管齐下盘活了信贷市场的流动性,企业债发行量剧增,银行放贷增加,投资者风险偏好回升,流动性危机短期缓解。

超强力度的政策支持主导了短期市场的牛市情绪,但是卫生事件冲击下全球经济面临的诸多不确定性仍未消除。高频经济指标已经显现出经济的恢复程度低于此前预期,并且美国社交隔离已经自6月初开始收紧、高频经济冲击指标显示经济再度转弱。美国消费信心指数的回升与标普500指数的上涨的偏离度持续扩大,这一脱钩意味着美股反弹的持续性会变得更加脆弱。根据IMF估值模型,主要发达国家股市和债市资产价格与基本面估值的差距达到1990年以来的最大偏离(当然部分新兴市场资产与基本面估值偏离度不大)。

▌ 触发金融市场再次波动的可能因素:美国政策预期的变化(货币政策难转向、大选可能影响财政力度)+ 经济基本面预期的修正(U型向L型)+ 贸易问题升级

上述三个因素中,未来美国卫生事件扩散的二次冲击更多可能体现在经济基本面预期修正下的传导(示意图1中红色标记部分),这可能是一个缓慢的过程。市场短期难以大幅下跌的原因在于,投资者相信美联储如此大规模的宽松政策在未来相当长时间仍会维持。诚然,美国财政货币化的空间短期来看似乎弹药充足,这意味着美国资产价格的泡沫化还会维持一段时期。预计美联储货币政策的转向最早要到2021年中期(2021Q2),下半年美国大选对财政政策后续推行力度或有扰动(9月份)。然而,美国实体经济乏善可陈,高频经济指标已经显现出经济的恢复程度低于此前预期。经济增长预期的向下修正料最终会令流动性推动的资产价格上涨行情孤木难支。具体来看:

1)美国“一马当先”的货币和财政政策似乎弹药充足

鲍威尔在最新的美联储会议中重申了美联储将动用所有工具支持美国经济(QE以及降低“普通民众贷款计划”的最低贷款门槛等措施),其认为2022年前美联储都不会加息,并且宣称美联储绝不会因资产价格过高而停止货币宽松对经济的支持;财政部长努钦也多次表示参众两院正争取在7月底前通过新一轮卫生事件财政救助计划。这些史无前例的超大规模财政和货币宽松政策预计将能缓解市场短期流动性和债务危机,令卫生事件二次爆发对金融冲击的幅度弱于今年3月时。

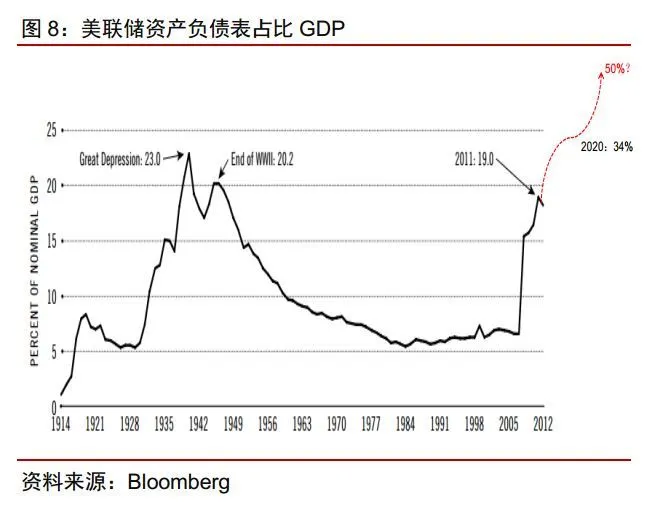

预计美联储未来将再次扩大QE规模,资产负债表扩张至至少9万亿美元。考虑到美联储多数非常规流动性工具将在9月前后到期,叠加卫生事件再度扩散对经济的冲击持续,预计其会在9月份考虑再次扩大QE规模。预计未来半年至一年之内美联储都将维持或者边际加码当前宽松政策,不太可能转向紧缩,最终美联储资产负债表规模将由当前的约7万亿美元扩张至至少9万亿美元,约占GDP50%。需要关注美联储货币政策边际收紧的时点,最早可能在2021年Q2。

美国新一轮财政刺激最早可能在7月推出,预计规模在1万亿美元左右。近期美国财政部长努钦表示,下一轮财政刺激方案有望在7月底之前达成。我们预计第四轮财政刺激的投向将主要集中在提高PPP小企业贷款计划担保额度、延长失业金救助期限、增加居民补贴和地方政府的财政支持,同时在增加基础设施投入也可能会达成一个折中的方案。如果按照以上刺激方案估计,新一轮方案的总规模预计在1万亿美元左右。根据CBO的预测,美国2020财年预计赤字规模将达到3.7万美元,按照我们目前估算的GDP增速,2020年自然年度美国的财政赤字率将超过15%,将远高于08年金融危机的水平。

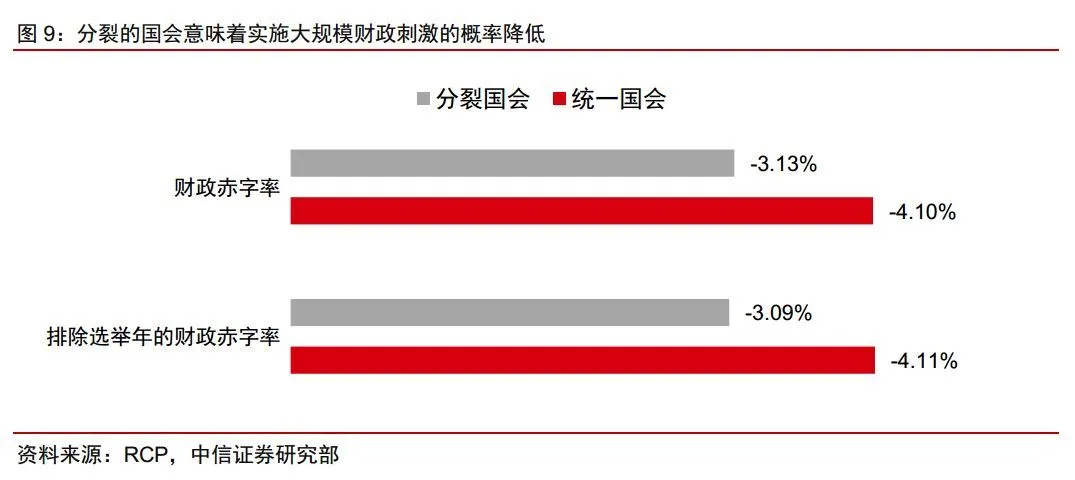

大选的不确定性可能影响后续财政政策的力度。历史上分裂国会时期的财政赤字率明显低于统一国会时期。根据我们的统计,从1965年至今的所有国会选举及总统大选数据显示,分裂国会时期的平均赤字率为-3.13%,若排除选举年则为-3.09%;相应的,统一国会时期的财政赤字率分别为-4.10%和-4.11%。也就是说分裂国会时期的历史平均财政赤字率要比统一国会时期明显低1个百分点。同时当总统党派与参众两院的党派均不一致时,意味着总统推行财政刺激方案的阻力更大。基于Predictlt市场概率计算,当前民主党在参议院及众议院获胜的概率明显分化,意味着不管最终哪一党派候选人当选总统,参议院和众议院由不同政党把持都将是大概率事件。而历史经验显示分裂国会时期的财政赤字率都明显低于历史平均水平,同时考虑到目前两党党内高度一致、党外互相阻挠的政党竞争态势,不管是民主党还是共和党执政,都意味着2021年大规模财政刺激延续的可能性较小。需要关注9月份公布的美国新一年财政预算计划。

2)卫生事件二次扩散恐令美国经济的修复由U型转为L型

我们在前期报告中多次提示美国卫生事件二次爆发的风险。截至7月初,美国每日新增确诊人数已经连续数日突破5万人次,创3月卫生事件爆发以来的新高,累计确诊病例超过300万人次。尽管美国白宫多次表示即使卫生事件再次反复,美国经济也不会宣布类似3月份时大面积停工停产(目前社交隔离的具体政策交由州政府自行决定),但是,我们认为,卫生事件持续扩散对美国消费需求的抑制会持续存在,并且目前市场预期尚未对此有所定价。

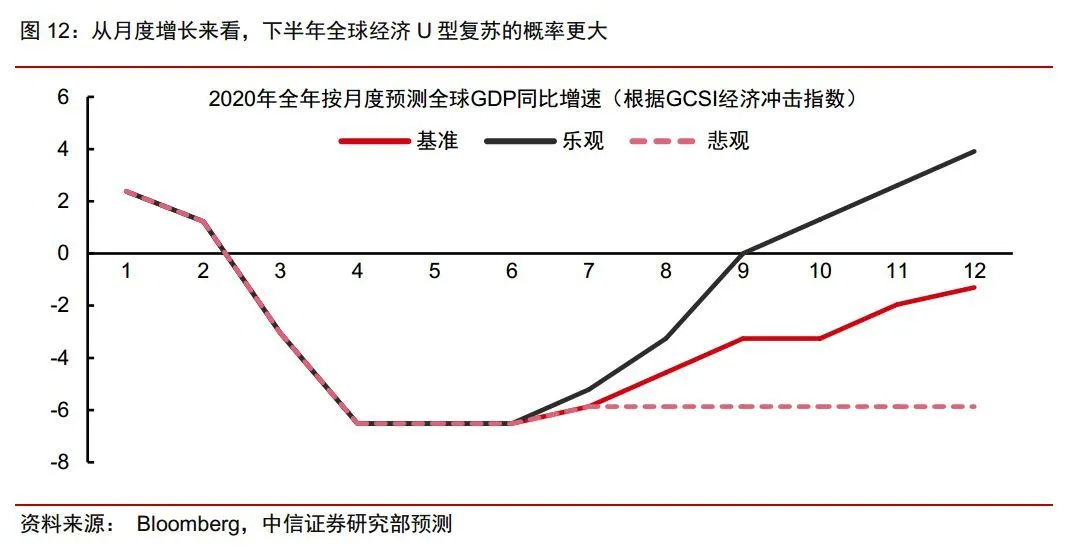

我们在《2020年下半年海外宏观经济展望与资产配置》(2020-6-9)中指出,从月度增长来看,基准情境下(卫生事件的冲击在Q2基本结束),下半年全球经济将呈U型复苏;但是,如果卫生事件二次爆发,则会对经济造成永久损伤,经济走势很可能更接近呈现L型。针对美国近期出现的新增确诊人数持续攀升,我们认为,主要是由于5月初以来美国多个州激进扩大复工复产带来的社会活动增加所致,预计美国经济增速恢复的形态将由基准情形下的U型转为L型。

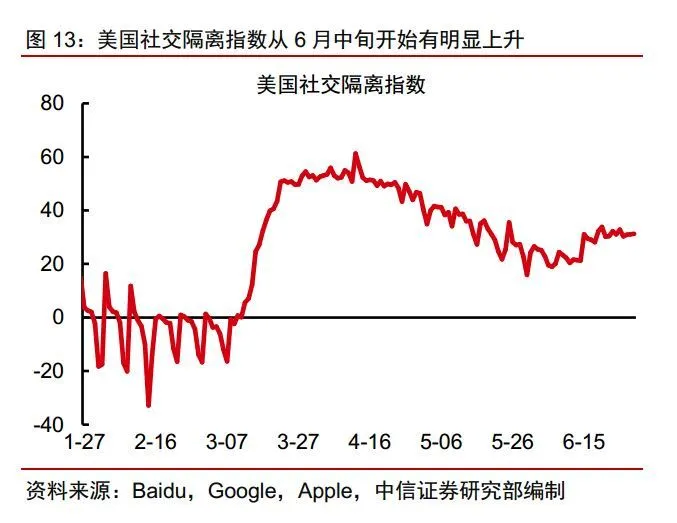

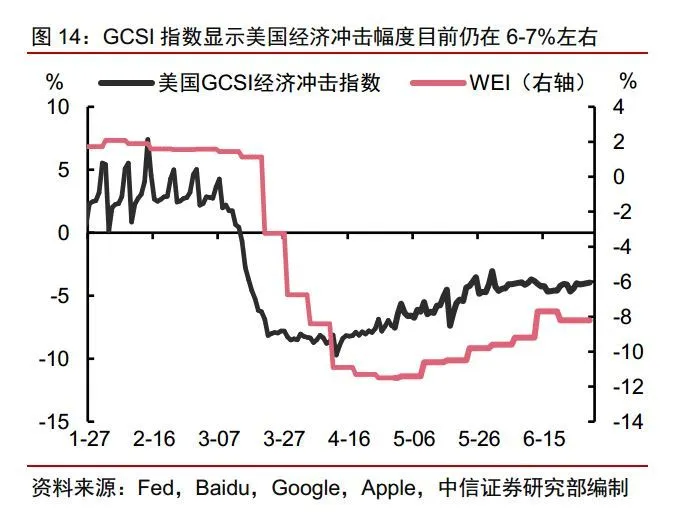

从我们编制的美国社交隔离指数和经济冲击指数来看,美国自发的社交隔离已经在指标中有所反映(目前美国有14个州搁置重新开放经济的计划,官方尚未宣布大规模隔离措施)。美国社交隔离指数由6月中旬的20升至30左右, 经济冲击指标5月小幅改善后6月开始再次下降至-5%左右。如果美国卫生事件进一步失控,更加严格的隔离措施恐怕难以避免,经济受到冲击的幅度和时长都会进一步加大。而美股金融市场3月底以来的大幅反弹更多计入的是经济V型复苏的情形。卫生事件二次扩散对美国经济的影响最早可能会在8月份公布的7月各项数据中有所显现。

3)卫生事件进一步失控可能导致特朗普再次挑起贸易问题

特朗普在国内的民调支持率也因抗疫不力而出现了明显下滑,而二次卫生事件的爆发和弗洛伊德事件游行示威又进一步加剧了国内民众对当局政府的不满情绪,因此,不排除特朗普在国内矛盾交织的背景下再次将矛盾向外转移。同时美国失业率在历史高点,大量劳动力和就业机会的丧失也可能会成为特朗普鼓吹全球产业链回流美国的借口。

▌ 美国实体经济乏善可陈,资产泡沫化趋势隐现

美国经济中长期面临的问题(老龄化、企业杠杆债务、贫富分化等)没有根本化解,卫生事件催生政策大力度的应对反而令美国经济在过去十年中积累的就业、增长、债务、社会问题进一步尖锐。随着近期美国通过了对沃克尔法则的修改,银行监管放松也可能进一步加剧金融系统的脆弱性。美国实体经济乏善可陈,然而资产泡沫化趋势隐现,这与一战期间美联储财政货币化后经济面临的困境类似,最终酿成1929年美股泡沫破裂。

当前美股的上涨更多是建立在充裕流动性支持下的风险偏好回升,可风险偏好的转向是快速而难以预测的。经济数据的波动、贸易争端和社会骚乱升级都可能扭转投资者情绪。我们认为,当前市场对美联储持续大规模刺激救助下的经济复苏力度预期最终会面临修正。而金融市场的调整又会反向影响企业流动性、债务违约冲击银行系统稳定、加重经济陷入衰退的幅度和时间。L型增长预期一旦形成,更大力度的货币刺激也只是杯水车薪(类似日本)。

(编辑:刘瑞)