本文来源微信公众号“ 地产加把劲”,作者中信建投分析团队。

核心观点

1-6月房企累计销售金额延续恢复态势,百强房企拿地积极性超去年。根据克而瑞公布的百强房企销售榜单,1-6月百强房企累计全口径销售金额同比-2.7%,降幅继续收窄,收窄5.2个百分点。百强房企1-6月整体拿地强度(拿地金额/销售金额)为37%,较去年全年提升3pct,其中碧桂园(02007)、保利、恒大(03333)、绿城(03900)、绿地、龙湖(00960)、中海、新城(01030)、华润(01109)和招商蛇口10家房企1-6月新增货值超1000亿元。

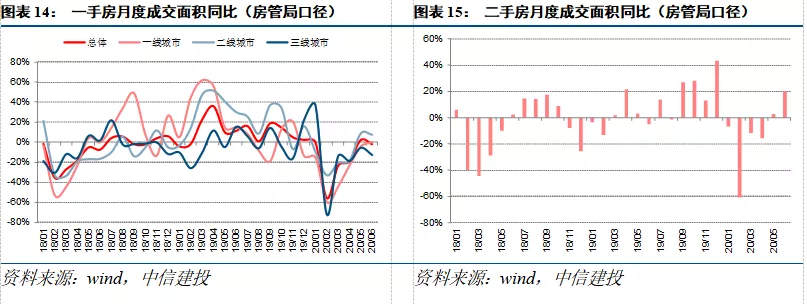

6月重点城市成交面积同比增速为负,但二线城市表现较好,同比为正。我们跟踪的33个重点城市成交数据显示,6月一手房总体成交面积同比-2.1%,增速较上月回落3.4个百分点。一线(4城)、二线(11城)、三线(18城)成交面积分别同比-0.1%、+7.4%、-12.8%,增速分别较5月+4.3pct、-3.6pct、-2.4pct。上海广州恢复较快,深圳跌幅缩窄,北京同比回落。济南、青岛、杭州、温州、南京、苏州、厦门、宁波八个二线城市单月成交实现正增长。

6月房企融资规模持续回升,海外债规模显著上升。1)股权融资同比有所增加,港股融资规模增加。万科企业(02202)以25HKD/股的价格实现融资,增发数量为3.16亿股。2)债券融资环比有所上升,海外债继续回暖。房企债券融资总额为784.51亿元,环比上升23.14%,其中,境内发债444.22亿元,同比上升20.16%,占比为57%;境外发债340.29亿元,同比上升43.24%,环比上升103.61%,占比43%。3)信托融资规模有所提升。6月房地产信托产品成立数量351个,募集资金862.21亿元,环比上升52.88%,占所有产品发行总额的39.97%。

投资建议

伴随数据转好的持续以及市场风格切换,我们认为地产行业的高景气将推动行业估值修复,强烈看好未来6个月房地产板块表现尤其是开发商的表现。两大主线未变:优质房企与物管行业。其中,优质房企A股推荐阳光城、中南建设、金科股份、万科A、保利地产、金地集团等龙头房企,港股推荐融创中国(01918)、中国金茂(00817)、旭辉控股集团(00884)。物管行业A股重点推荐招商积余、新大正,港股重点推荐碧桂园服务(06098)、保利物业(06049)、永升生活服务(01995)、宝龙商业(09909)。

(以下为节选内容,非报告全文)

1 销售篇

1.1百强房企6月销售金额同比增幅继续扩大

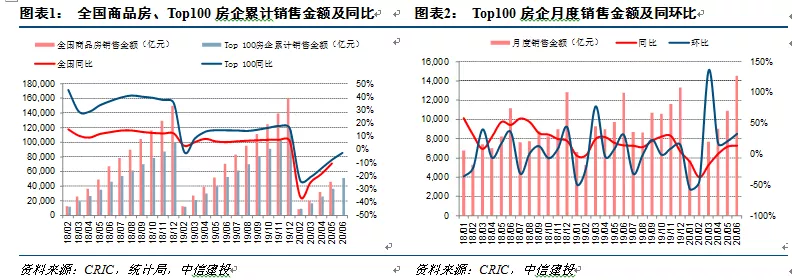

6月新房成交市场延续回暖,体现到百强房企销售额上看,单月增幅继续扩大,上半年百强房企全口径销售额同比已接近持平。根据克而瑞公布的百强房企销售榜单,单月同比来看,6月百强房企实现全口径销售金额约14517亿元,较去年同期+13.8%,同比增幅较上月提升1.6个百分点;单月环比来看,百强房企6月销售金额环比+33.3%,改善延续。累计同比来看,1-6月百强房企累计全口径销售金额同比-2.7%,降幅继续收窄5.2个百分点。

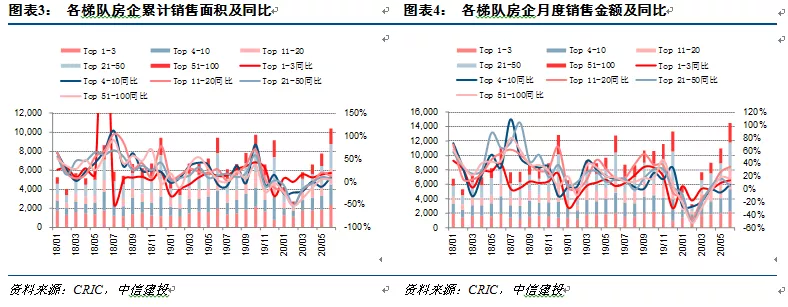

6月各梯队房企销售业绩同比呈现正增长, Top1-3、Top4-10梯队表现良好,尤其是Top4-10梯队自卫生事件后首次同比转正,Top21-50梯队同比回落较大。具体来看,6月Top1-3、Top4-10、Top11-20、Top21-50、Top51-100梯队全口径销售金额增速分别为+14.2%、+7.0%、+34.7%、+5.0%、+16.3%。Top4-10梯队销售金额同比回升,为房企单月业绩增幅最大的梯队。与5月单月增速相比,上述各梯队全口径销售金额增速分别+4.6pct、+12.2pct、+8.3pct、-11.6pct、-2.0pct。

1.2销售门槛整体降幅缩窄,头部与Top50梯队恢复较快

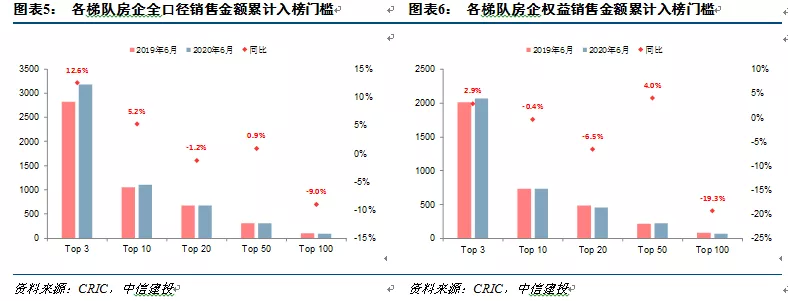

6月各梯队销售门槛分化依旧明显,但整体降幅大幅缩窄。Top3、Top10及Top50房企销售门槛明显好转,恢复更快,其中Top3与Top50均实现全口径与权益的销售门槛同比正增长;Top20及Top100梯队全口径与权益销售门槛恢复相对较慢,但改善程度较大。从全口径销售金额入榜门槛来看,Top3销售门槛同比持续上涨至12.6%,Top10与Top50同比增长 5.2%、0.9%,由负转正,Top20与Top100为-1.2%、-9.0%,降幅缩窄10%左右,程度最大。从权益销售金额口径来看,各梯队同比分别为+2.9%、-0.4%、-6.5%、+4.0%及-19.3%,Top3和Top50房企实现同比正增长,其余梯队门槛仍有不同程度降低,但较上月有明显恢复,降幅进一步缩窄。

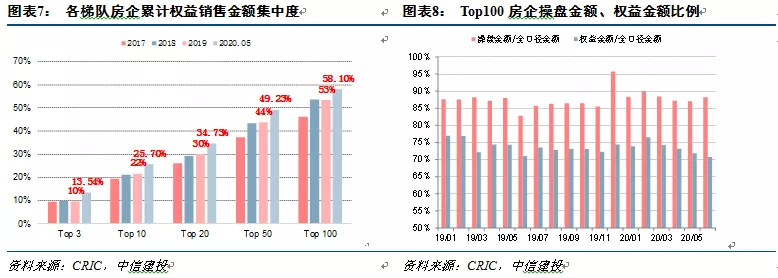

操盘比例与合作比例方面,6月Top100房企操盘金额/全口径销售金额回升1.2个百分点至88.2%,整体项目操盘水平仍维持在较高水平;销售权益比例来看,权益销售金额/全口径销售金额为70.8%,延续卫生事件后的下滑趋势。权益销售金额集中度来看,1-5月百强房企权益销售金额占全国商品房销售金额比重为58.1%,较去年底有所提升,但主要由于季节性特征,根据以往经验,随着大量小型房企陆续推盘,后续百强房企市占率还会逐月下降。

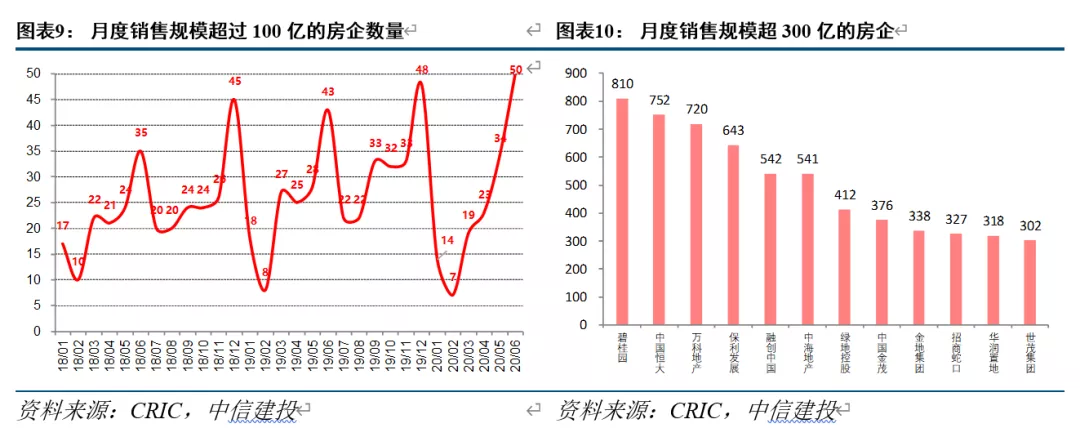

1.3 月度销售逾百亿房企数新高,主流房企销售修复

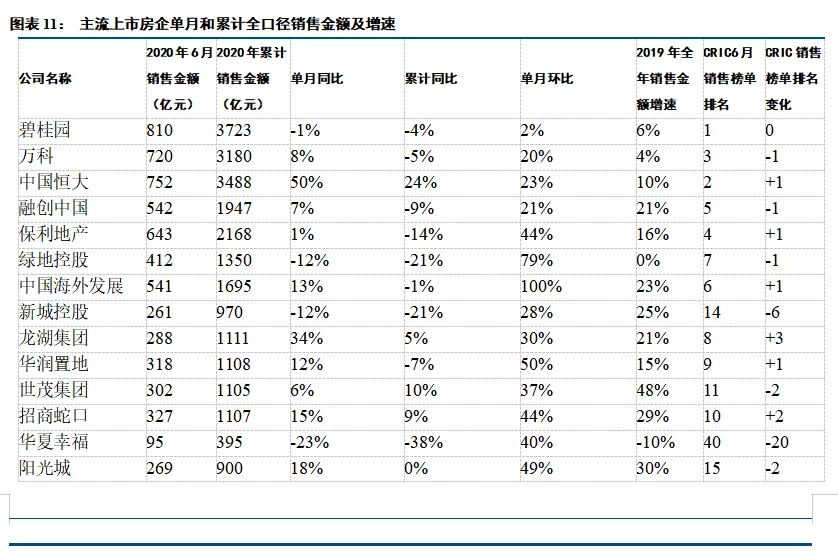

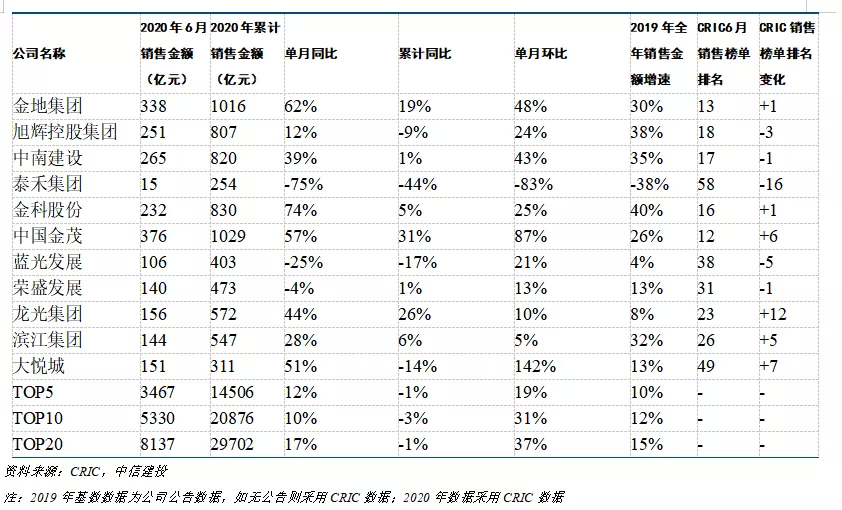

企业层面,单月销售金额来看,6月有50家房企销售额超100亿元,较去年同期增加7家。除4、5月在榜的碧桂园、恒大、万科、保利、融创外,中海、绿地、金茂、招商蛇口、华润与世茂也跻身前列。全口径销售金额单月增速方面,Top30房企有26家实现正增长,比上月增加两家,绿城、融信、中梁、金科、金地、金茂、恒大、龙湖、正荣和中南置地为增速前十房企,其中绿城、融信、中梁增速前三,同比分别+100%、+86%、+82%(现值和基值均为克而瑞统计口径)。

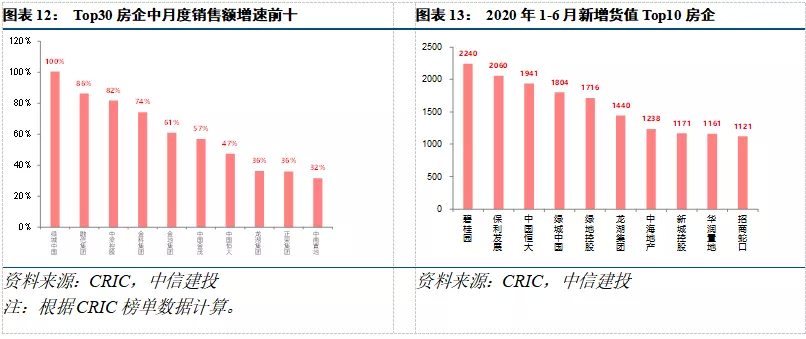

我们所重点关注的主流上市房企有84%的公司在6月实现单月正增长,龙湖、金地、中南、金科和滨江五家企业在6月累计销售增速也实现由负转正。从单月销售增速来看,金科、金地、金茂分别实现+74%、+62%、+57%的增速,表现优异,其中金地集团上月增速也位居前列;排名方面,龙光、大悦城、金茂的克而瑞榜单排名分别较2019年末上升12位、7位、6位。

新增货值方面,碧桂园、保利1-6月新增货值突破2000亿,恒大、绿城、绿地、龙湖、中海、新城、华润和招商蛇口8家房企1-6月新增货值也超1000亿元,前十房企名单与上月相同,龙头房企优势明显。其中,保利新增货值2060亿元,跃升榜单第二。从拿地力度看,百强房企今年1-6月整体拿地金额/销售金额比例为37%,拿地强度较去年全年提升3个百分点,销售恢复态势叠加流动性宽松,房企拿地力度继续回升。

1.4 6月重点城市新房成交面积增速回落

6月成交量继续修复,二线城市一手房成交量持续增长,重点城市二手房市场升温。我们跟踪的33个重点城市成交数据显示,6月一手房总体成交面积同比-2.1%,增速较上月回落3.4个百分点。其中,二线城市成交面积同比增长,一线城市降幅缩窄,三线城市降幅有所扩大。一线(4城)、二线(11城)、三线(18城)成交面积分别同比-0.1%、+7.4%、-12.8%,分别较5月+4.3pct、-3.6pct、-2.4pct。二手房方面,我们所跟踪的13个城市成交面积同比+20.4%,增速较上月回升19个百分点。6月一线城市新建住宅成交面积来看,上海广州恢复较快,深圳跌幅缩窄,北京同比回落。具体而言,上海、广州6月一手房成交面积分别同比+4.6%、+0.9%,扭转卫生事件后负增长局面;北京受卫生事件反复影响,一手成交面积同比-9.9%;深圳6月一手住宅成交面积-0.37%,降幅大幅收窄30pct。截至6月我们跟踪的重点城市中,长三角二线城市一手房市场回暖明显,济南(+23.5%)、青岛(+24.6%)、苏州(+115.4%)、杭州(+70.8%)、温州(+52.0%)、南京(+43.1%)、厦门(+13.0%)、宁波(+6.0%)八个二线城市单月成交实现正增长。

2. 融资篇

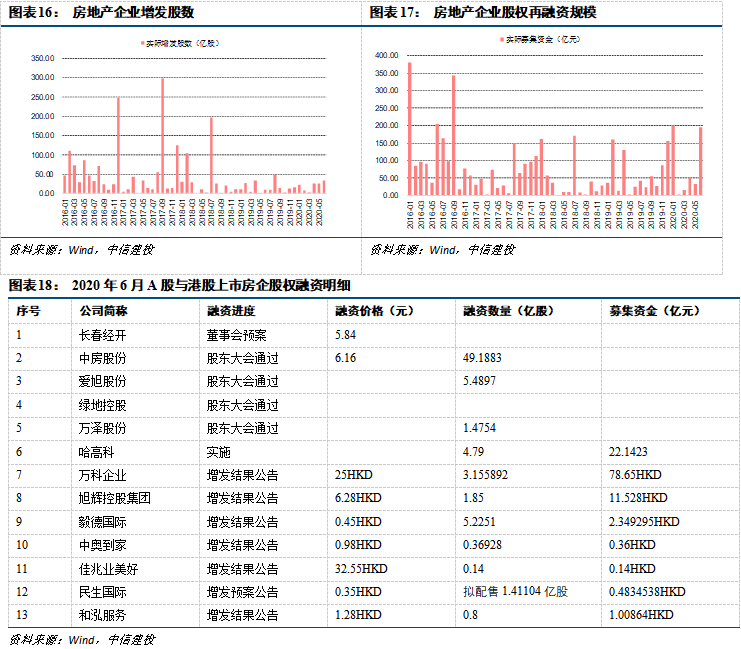

2.1 股权融资:股权融资持续回暖,港股融资规模显著增加

2016年以来,房地产调控收紧,“930新政”出台后,股权融资渠道受到严格管控,上市房企过去几年的再融资窗口逐渐关闭,再融资规模明显回落,2017年、2018年A股房地产股权融资规模分别降至347亿、110亿,表现持续低迷。2019年合计募集资金275亿元,同比增长118.60%,略有回升,但与新政出台前仍有较大差距。

2020年6月,房企股权融资持续回暖。A股市场,哈高科实现增发4.79亿股,募资约22.14亿元;港股市场,万科、旭辉控股、毅德国际、中澳到家、佳兆业美好、和泓服务六家公司,分别以25HKD/股、6.28HKD/股、0.45HKD/股、0.98HKD/股、32.55HKD/股、1.28HKD/股的价格实现融资,增发数量分别为3.155892、1.85、5.2251、0.36928、0.14、0.8亿股,募集资金总额达94亿港元。

2.2债券融资:海外债规模扩大,境内债利率整体上行

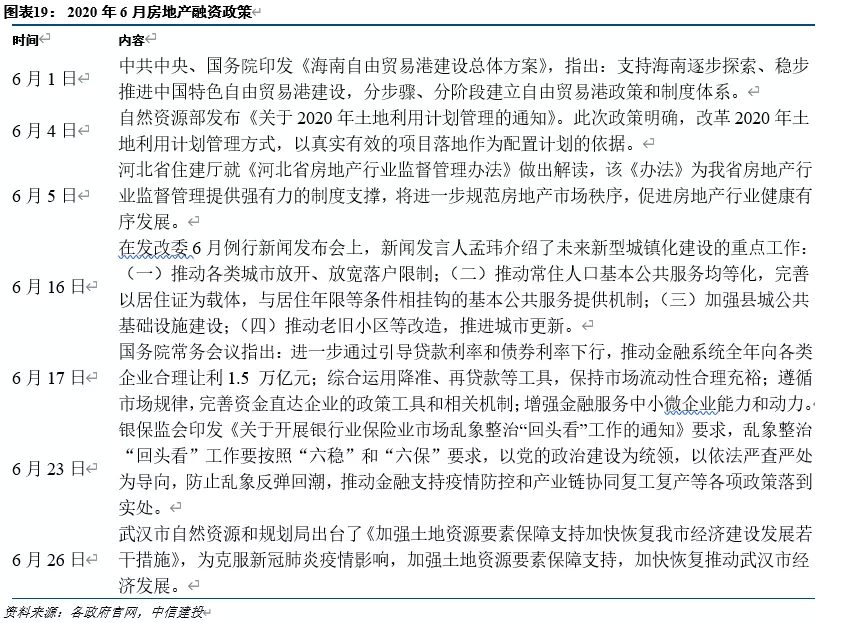

2.2.1 6月房地产行业融资政策:在“房住不炒”前提下,流动性进一步放宽

6月以来,我国卫生事件对于人民经济生活的影响日趋减弱,经济逐渐过渡到周期性上行。央行进一步加强货币政策逆周期调节,把支持实体经济恢复发展放到更加突出的位置,运用总量和结构性政策,保持流动性合理充裕。6月17日,国务院总理李克强主持召开国务院常务会议,要求加快降费政策落地见效,为市场主体减负,未来的货币政策导向仍是宽松基调,有利于房地产市场平稳运行。但与此同时,在“房住不炒”的主基调引导下,预计未来房企融资通道仍将受到一定限制。流动性方面,央行连续6个工作日开展逆回购操作,采取“量增价稳,小步快走”的方式,通过多频次的逆回购方式向市场净投放流动性,18日为1200亿元,19日为1800亿元,22日为1200亿元,23日为2000亿元,24日为1800亿元,28日为1000亿元,累计操作金额达9000亿元。这一举动有助于保持流动性充裕,随着国内经济持续复苏,监管层关注资金空转套利等,市场对央行政策收紧担忧升温,央行稳定资金价格同是小幅净投放,将维持流动性合理充裕,稳定市场预期。

房地产融资方面,随着卫生事件逐渐稳定,为重振房地产市场,6月17日国常会部署引导金融机构进一步向企业合理让利,助力稳住经济基本盘,加大金融支持实体经济的力度,按照有保有控要求,防止资金跑偏和“空转”。预计稳地价、稳房价、稳预期的总政策基调仍将长期作用于房企市场融资行为。

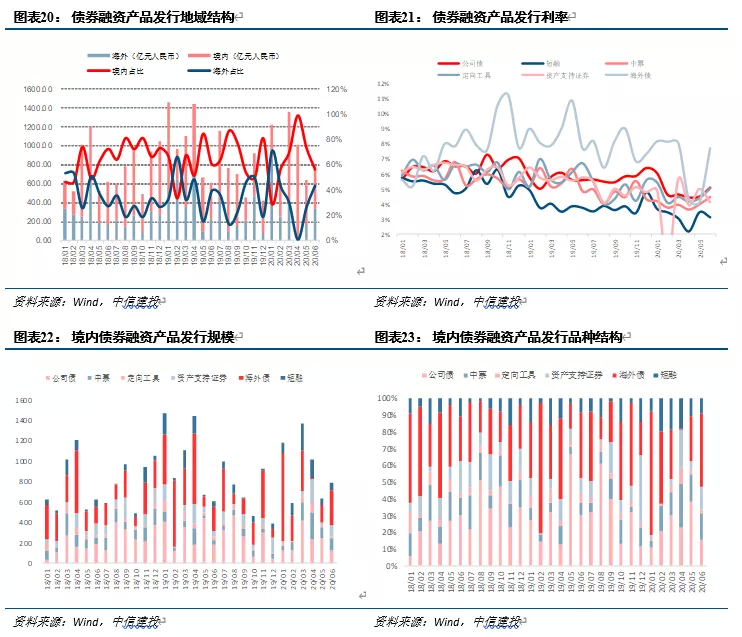

2.2.2 6月债券融资概况:境内融资略有下降,境外融资大幅增长

从发行总额来看,2020年6月,房企债券融资总额为784.51亿元,同比上升29.19%,环比上升23.14%。境内发债规模较上月略有下降,融资总额为444.22亿元,环比下降5.48%;境外发债规模显著上涨,全月发行340.29亿元,同比上升43.24%,环比上升103.61%。从发债利率来看,2020年6月,境内公司债、中票、短融、定向工具、资产支持证券发行利率分别为5.10%、4.46%、3.15%、5.04%、4.13%,多数品种债券利率较5月全面上调;6月海外债发行利率为7.69%,较上月显著上升,海外融资成本与境内融资成本差距扩大。

从境内发债品种来看,2020年6月,公司债、中票、短融、定向工具、资产支持证券发行规模占比分别为12.56%、12.39%、7.36%、1.79%、11.22%,公司债占比大幅下降,资产支持证券占比有所上升,短融、中票、定向工具比例均有所下降。

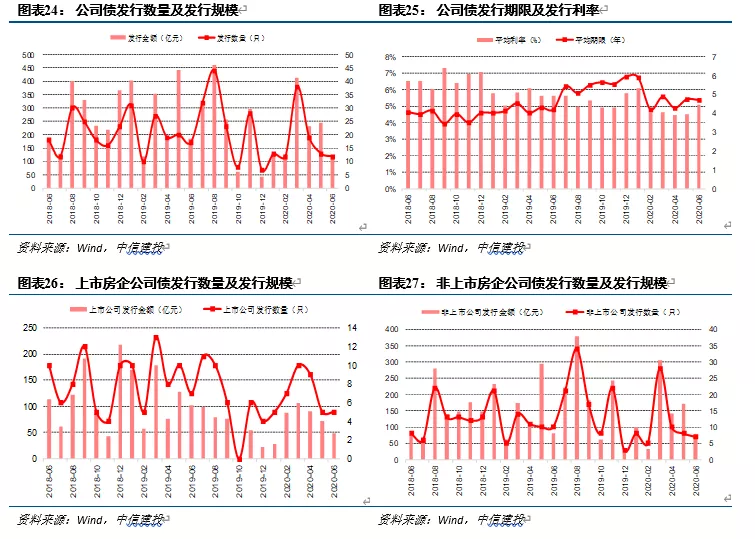

2.2.3 公司债:规模显著下降,利率有所上升

2020年6月,房企共发行12只公司债,发行规模为123.1亿元,较去年同期下降33.17%,环比下降49.32%。其中,上市房企发行规模为49.0亿元,同比下降52.10%;非上市房企发行规模为74.1亿元,同比下降9.51%。6月,公司债发行期限为4.7年,发行利率为5.10%,环比上升13.08%。

2.2.4 中期票据:规模略有上升,利率上行(省略)

2.2.5 短期融资券:规模略有上升,利率略有下降(省略)

2.2.6 定向工具:规模有所减少,利率略有上升(省略)

2.2.7 资产支持证券:规模大幅上升,利率下行(省略)

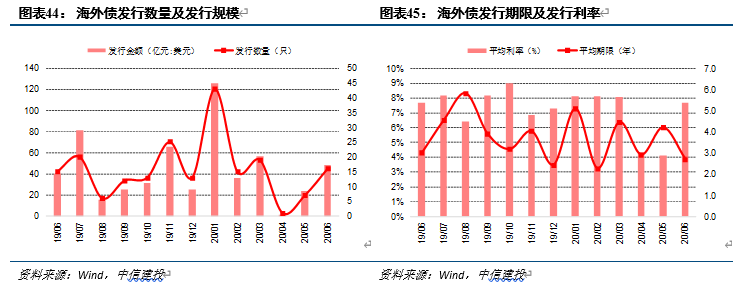

2.2.8 海外债:海外融资渠道恢复,利率上行

6月房地产企业海外债融资规模有所回暖。6月海外债共发行16只,发行规模为48.20亿美元,同比增加19.10%,环比增加105.63%。发行期限为2.7年,发行利率为7.69%,平均发行期限有所下降。企业间融资成本分化现象显现,主流房企融资成本在5%-13%之间,部分房企海外融资成本在4%以内,利率最高的为鸿坤伟业,票面利率高达14.75%,最低为平安不动产资本,利率仅为3.25%。从融资成本上来看,6月房企发行的海外债票面成本普遍较高,但预计今年下半年房地产信贷政策或继续收紧,在境内融资不断收紧的当下,房企发行海外债仍是维持规模增长的必要途径。

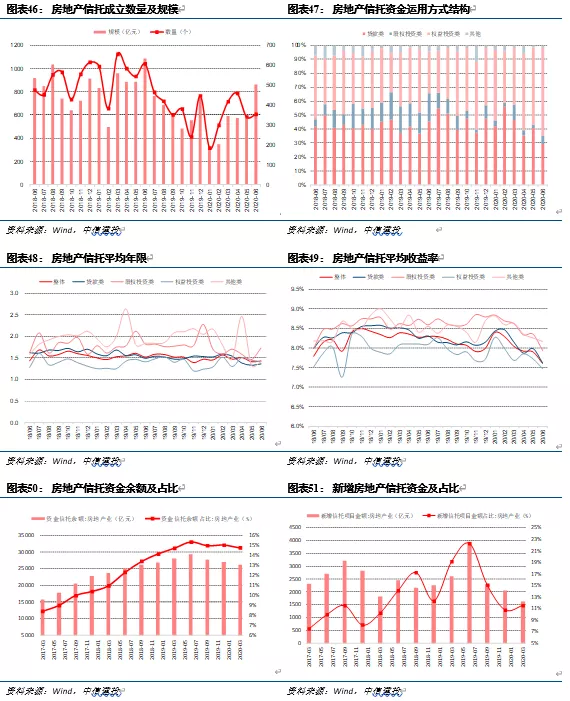

2.3信托融资:融资规模有所上升,预计未来逐渐趋稳

2020年6月,房地产信托产品成立数量351个,募集资金862.21亿元,环比上升52.88%,占所有产品发行总额的39.97%,信托融资规模有所提升。

从资金运用方式来看,6月房地产信托中贷款类投资、股权类投资、权益类投资、其他类投资募资规模分别为251.53亿元、53.99亿元、538.85亿元、17.85亿元,占比分别为29.17%、6.26%、62.50%、17.85%,贷款类和权益类合计超95%;收益率分别为7.62%、7.93%、7.47%、8.16%,期限分别为1.36年、1.73年、1.41年、1.42年。随着银保监会将信托公司的警示提醒指导作为一项常态化工作,预计未来房地产信托规模将逐渐趋稳。

存量方面,从中国信托业协会披露的房地产信托存量数据来看,“房住不炒”的政策基调在在信托公司进一步落实,对信托公司房地产融资业务的监管进一步收紧。投向房地产行业的资金信托余额继2019年第三、四季度连续下降后,在2020年第一季度再度下降至26153亿元,环比下降3.27%,但相较于2019年第三季度的大幅下降,2019年第四季度和2020年第一季度信托公司房地产融资规模的下降幅度明显收窄。

从增量来看,新增房地产信托资金近年来呈上行趋势,在2019年第二季度达到峰值,规模为3963亿元,监管部门提出要求后,新增房地产信托资金也迅速收缩,第三、四季度连续下降至2052亿。2020年第一季度新增房地产信托资金进一步下降至1617亿,环比下降21.18%,我们预计随着信托融资监管逐渐稳定,信托融资的存量规模变动也将进入相对平稳的阶段。

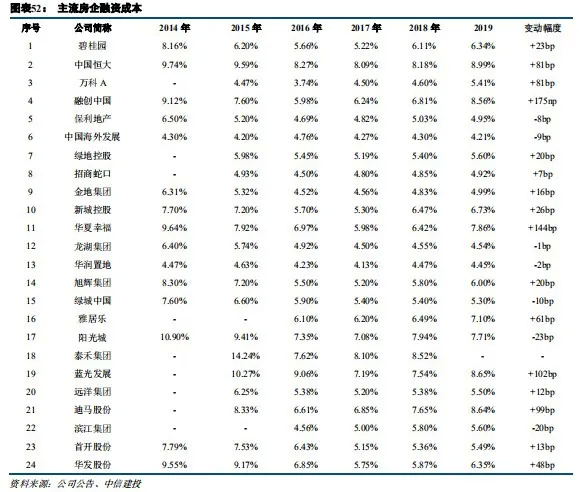

2.4 主流房企融资成本:优质房企融资成本走低,市场分化加剧

2019 年房企整体融资渠道收紧但边际趋松,不同负债规模和信用评级房企间融资成本分化在持续。头部优质房企依托规模优势和较强的股东资源背景,融资渠道较多,可控融资成本走低,其中保利地产、中海外、华润置地等房企 2019 年综合融资成本较去年有所下行。部分企业融资成本则相对较高,中梁控股、中国恒大、融创中国等企业融资成本超 8.5%,是中海外的2倍有余。

3. 投资建议:继续看好地产开发板块和物业管理板块

继续看好地产开发板块和物业管理板块。其中,地产开发板块理由如下:从5月份百强房企的销售情况来看,需求端持续回暖。单月实现全口径销售金额约11000亿元,同比上涨12.2%,涨幅较上月提升11.6个百分点,环比增长21.3%,回升趋势明显。同时,我们也注意到重点城市的土地市场持续修复,5月33个重点城市成交数据显示,一手房总体成交面积同比+1.4%,今年以来首次实现转正。我们认为在当前海外卫生事件形势严峻,外需不确定性加大的情况下,国内政策仍将向内需倾斜,近期央行陆续推出的定向降准、逆回购政策,释放出了融资成本继续下行的信号,预计对地产行业构成利好。

物管板块理由如下:1、由于物管费支付的刚性使得基础服务收入几乎未受影响,住宅物管的非业主增值服务可能出现暂时性减少,但长期来看不会缺失,成本端由于卫生事件期间人工工资和防疫物料消耗成本的上升,但实际中部分成本可以转嫁给业主,整体而言对毛利率影响有限;2、多地出台政策对进行防疫工作的物业企业进行补贴,有助于改善物业企业现金流和当期利润;3、我们认为A股物管公司合理PEG应当在1.5-1.6,当前A股物管公司具备估值支撑,同时非住宅物管市场空间广阔,行业集中度低以及存在提价逻辑,足以支持上市物管企业借助资本之力去做大做强。

伴随数据转好的持续以及市场风格切换,我们认为地产行业的高景气将推动行业估值修复,强烈看好未来6个月房地产板块表现尤其是开发商的表现。两大主线未变:优质房企与物管行业。其中,优质房企A股推荐阳光城、中南建设、金科股份、万科A、保利地产、金地集团等龙头房企,港股推荐融创中国、中国金茂、旭辉控股集团。物管行业A股重点推荐招商积余、新大正,港股重点推荐碧桂园服务、保利物业、永升生活服务、宝龙商业。

风险提示:房地产行业销售恢复不及预期,导致房地产公司业绩兑现及现金流回款风险加剧;行业融资收紧超预期,导致房地产公司竣工交付及现金流压力加剧。(编辑:刘瑞)